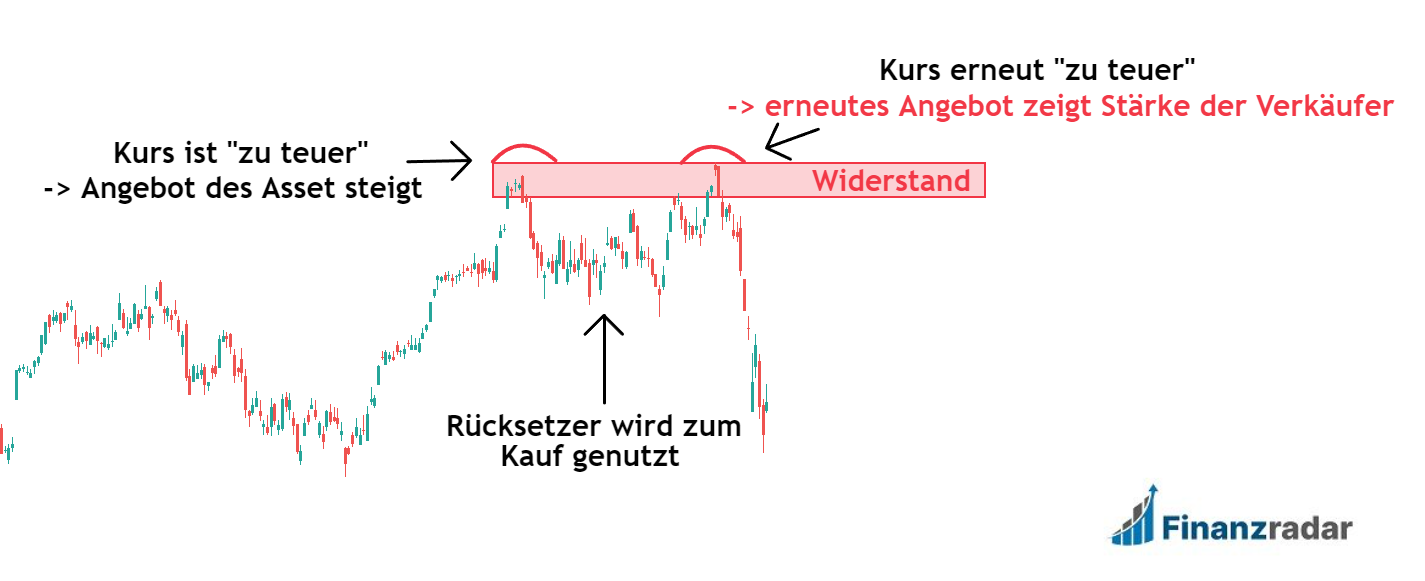

Ein Großteil aller Muster in einem Trading Chart bildet sich, wenn der Kurs auf einen Widerstand trifft. Im Hinblick auf das M Pattern ist dieser Widerstand gleich an zwei Stellen anzutreffen. Das hat zur Folge, dass der Kurs in dieser Formation Schwierigkeiten aufweist ein bestimmtes Level zu übersteigen.

Vergleichbar mit der Mehrheit anderer Chartmuster, geht ebenfalls vom Auftauchen einer M Formation eine Signalwirkung aus. Welche Signale die Ausformung dieses Buchstabens in einem Chart an die Trader sendet, stelle ich Dir in diesem Ratgeber vor.

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Kurzüberblick: M Pattern

Der Name M Pattern steht für die M Formation innerhalb des Charts einer Aktie oder einer anderen Assetklasse.

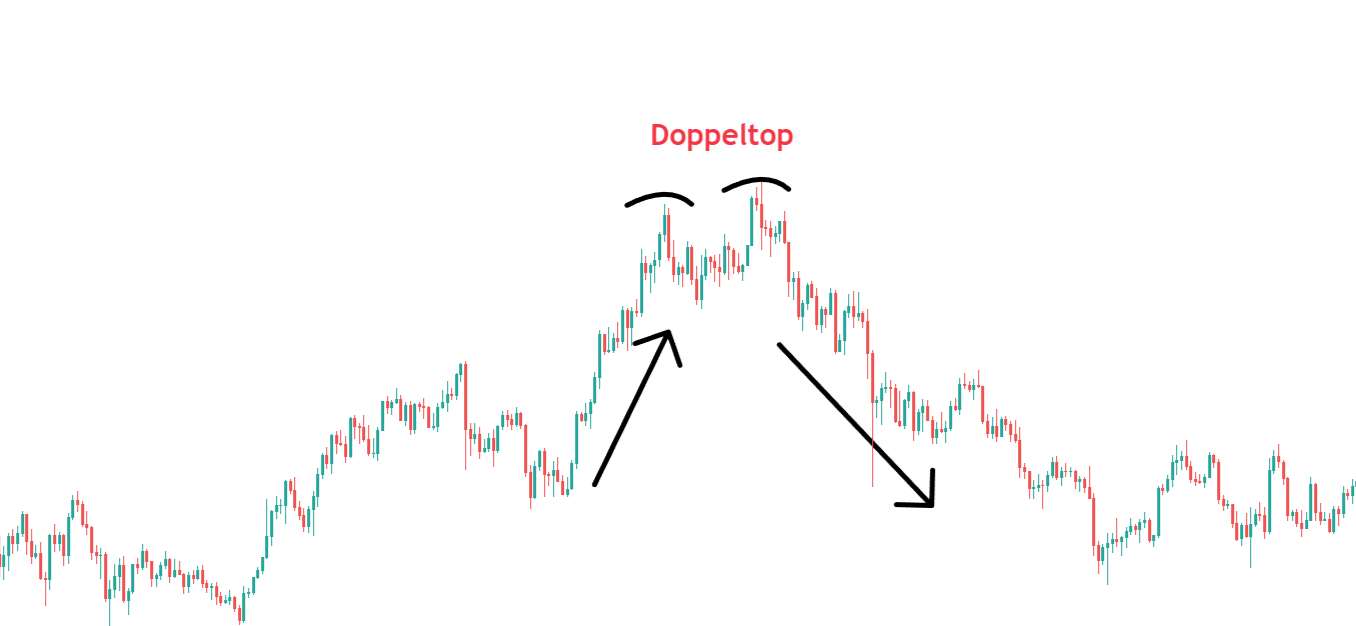

Im Fachjargon der Börse ist dieses Muster ebenfalls unter dem Namen Doppeltop bekannt.

In der visuellen Darstellung des M Pattern enden die beiden Spitzen oftmals auf der annähernd gleichen Höhe. In dem Chart entsteht auf diesem Level die Widerstandslinie.

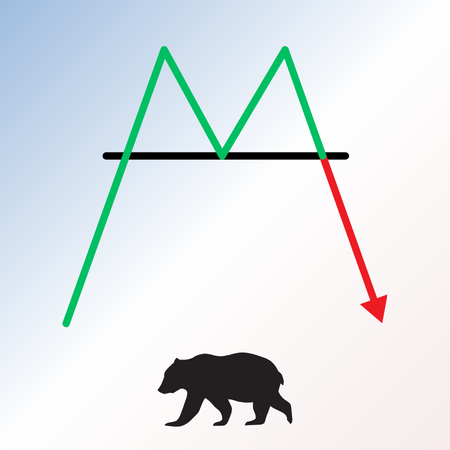

Die M Formation ist als Zeichen für fallende Kurse zu deuten und gehört deshalb den bärischen Chartmustern an. Die entgegengesetzte W-Formation ist dagegen dem bullischen Trading Pattern angehörig.

Das M Pattern ist ein zuverlässiger Signalgeber für eine Trendwende des Kurses. Dennoch ist es für das Risikomanagement das richtige Vorgehen vor einer Order weitere Bestätigungssignale zu erhalten.

Was ist das M Pattern?

Das M Pattern ist ein Muster, welches in einem Chart zu finden ist. Diese Charts gehören zu den Kursverläufen von Aktien ebenso wie zahlreichen anderen Assetklassen, die an der Börse zu finden sind. Bekannt ist das M Pattern ebenfalls unter anderen Bezeichnungen wie M Formation oder Doppeltop. Jeder dieser Namen nimmt Bezug auf die zwei aufeinander folgenden Spitzen, die eines der charakteristischen Merkmale dieser Formation bilden.

In Bezug auf die Analyse von Aktienkursen deutet sich mit dem M Pattern ein möglicher Trendwechsel an. Das im Bullenmarkt gestartete Muster geht mithilfe der mehrfachen Kurswechsel in den Bärenmarkt über.

Entstehung der M Formation

Die Entstehung eines Trading Pattern in Form des Buchstabens M entsteht für gewöhnlich aus dem Bullenmarkt heraus. Das bedeutet, dass der Kursanstieg seit einiger Zeit andauert und jetzt in die Entstehung der M Formation mündet. An der ersten Spitze des M Patterns trifft der Kurs auf einen ersten Widerstand. Ab diesem Niveau gehen die Käufer entweder nicht länger mit oder das Angebot bricht ein.

Um eine komplette M Formation zu bilden, tritt die identische Beobachtung an der zweiten Spitze des Buchstabens M auf. Wieder gelingt es dem Kurs nicht die schon zuvor vorhandene Schwelle des Widerstands zu überwinden. An diesem Punkt tritt zutage, dass sich mit der Entstehung einer Doppeltop Formation ebenfalls ein Trendwechsel andeutet. Der vorherige Aufwärtstrend ist auf diesem Weg zunächst durchbrochen.

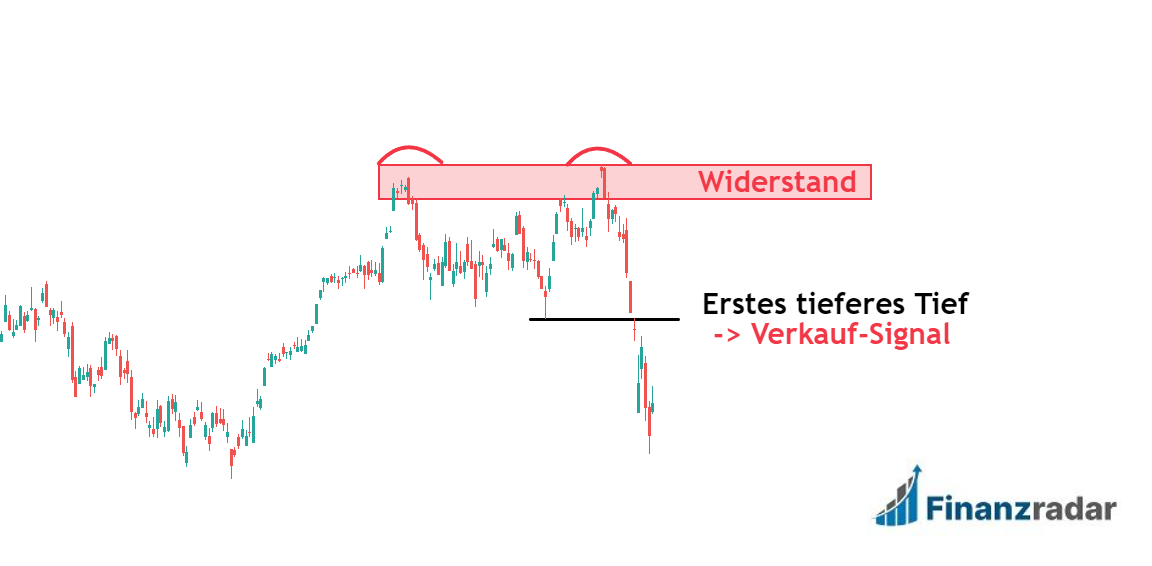

Für den Börsenhandel liegt mit diesen Beobachtungen die Vermutung nahe, dass der Kurs nach dem Abwärtstrend zunächst weiter fällt. Zu diesem Zweck zeichnen Trader an den Punkt des Tiefs zwischen den zwei Spitzen der M Formation eine Unterstützungslinie ein.

Bei dieser Art von Formationen ist es geläufig den Begriff „Nackenlinie“ zu verwenden. Das Überschreiten der Nackenlinie gilt als Ausbruch und gleichzeitig als Signal für den unmittelbar bevorstehenden weiteren Kursabstieg.

Beachte: Für das M Pattern existiert mit dem W Pattern ebenfalls ein Muster, welches in die gegenläufige Richtung funktioniert. In dieser Formation startet das Muster in einem Kurstief und steuert im Laufe der Bildung des Trading Patterns auf dem Bullenmarkt zu.

Auf was deutet die M Formation im Chart hin

Auf den ersten Blick ist es leicht das sich entwickelnde M Pattern in einem Chart falsch zu interpretieren und zunächst an einen für längere Zeit steigenden Kurs zu glauben. Spätestens in der Betrachtung der zweiten Spitze nach dem Formtief verdeutlicht sich die wahre Signalgebung dieser Formation. Die nicht zu überwindende Widerstandslinie rückt die Tendenz in den Fokus, dass es sich in diesem Fall um eine Trendumkehr handelt.

Das Muster reagiert zum Abschluss nicht mit einem weiteren Kursanstieg, sondern erleidet im Gegenteil weitere Kurseinbußen. Auf dieser Basis wird ersichtlich, dass der Kurs sich in einer Abwärtsbewegung befindet, die nicht an der Nackenlinie stoppt. Die Fortsetzung des fallenden Kursverlaufs ist ein weiteres Bestätigungssignal für die zuvor von der M Formation erhaltenen Hinweise.

Beachte: Wie die Erwähnung von Widerstands- und Unterstützungslinie bereits aufzeigt, ist es hilfreich sich den Chart nicht nur zu betrachten, sondern ebenfalls in eine Analysesoftware einzubetten. Auf diesem Weg stehen den Tradern Zeichentools ebenso wie andere Werkzeuge zur Verfügung, um die Signale des M Musters nicht fehlerhaft zu interpretieren.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

Angebot und Nachfrage im Zusammenhang mit dem M Pattern

Ein Nachteil, den die Chartanalyse auf Basis von Mustern mit sich bringt, ist sich zu stark auf die Formationen und weniger auf die Bedeutung des Kurses zu fokussieren. Ein Merkmal erfolgreicher Trader besteht darin die Volatilität in den Kursbewegungen ebenfalls im Hinblick auf Angebot und Nachfrage zu betrachten. Hierbei zeigt sich, dass sich einige Entwicklungen, die erst Stunden oder Tage später im Chart erscheinen schon viel früher ankündigen.

Dazu gehören der Überkauf ebenso wie der Überverkauf auf dem Markt und die sich darauf ergebenden Konsequenzen. Käufer und Verkäufer agieren insofern nicht rein willkürlich, sondern loten die bestehenden Machtverhältnisse auf konstanter Basis neu aus.

Die Phasen des M Pattern

Die M Formation ist unterteilt in mehrere Phasen. Jede dieser Phasen ist mit spezifischen Ereignissen verknüpft. Deren Bedeutung für das M Pattern ebenso wie die Signalwirkung auf die Trader zu kennen, ist ein wichtiger Faktor für das tiefere Verständnis dieser Formationen. Die einzelnen Phasen laufen wie folgt ab:

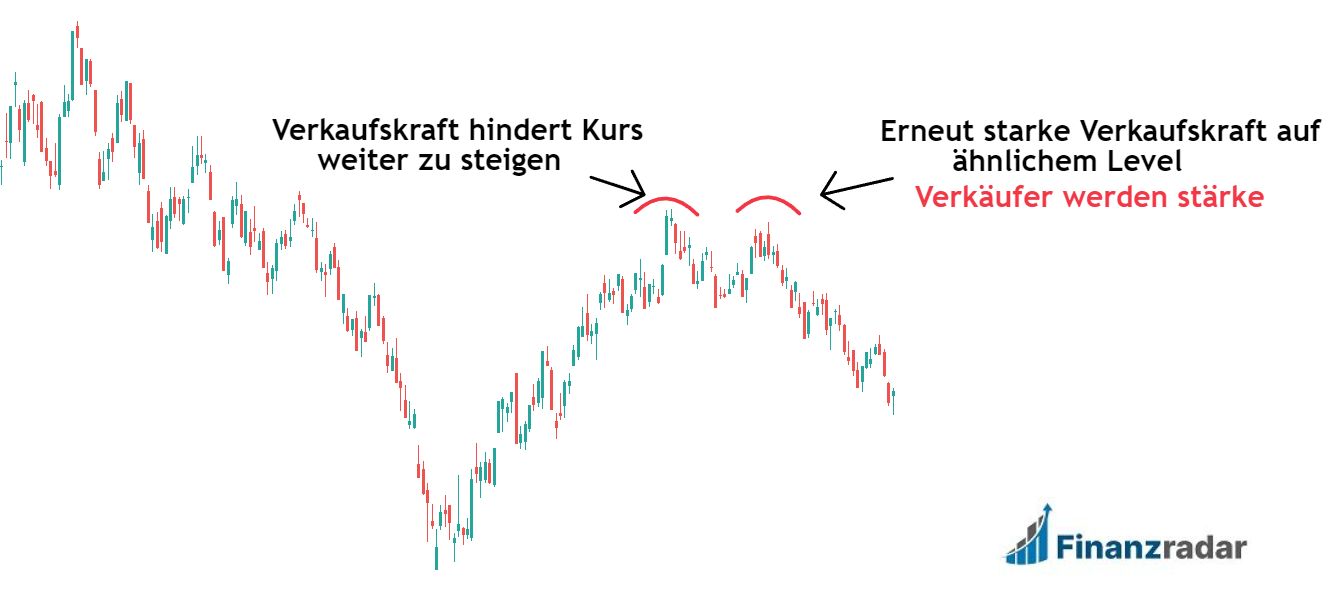

Widerstand stoppt die Aufwärtsbewegung

Der Ausgangspunkt zu einem M Pattern bildet eine konstante Aufwärtsbewegung des Kurses. In dieser Aufwärtsbewegung kommt es an der Spitze des ersten Hochs zum ersten Mal zu einem Widerstand. An diesem Punkt des Marktes ziehen die Käufer nicht länger mit und die Nachfrage bricht am Hochpunkt ein. Die Aufwärtsbewegung kommt an diesem Punkt zu einem Halt und setzt sich nicht länger fort.

Begünstigt wird das Hoch bis zum auftretenden Widerstand von Käufern auf dem Markt, die eine Trendfolgestrategie verfolgen. Diese Art zu handeln sieht vor sich an Trends zu orientieren, um auf diese Weise zu profitieren. Verlassen diese Käufer den Markt, sinkt automatisch die Nachfrage.

Analyse des Widerstandsniveaus: Für diese Analyse ist es hilfreich sich das Volumen zu betrachten. Dieses Volumen bezieht sich auf die Handelsaktivitäten zum Zeitpunkt der aufsteigenden Kursbewegung. Für gewöhnlich zeichnet sich an diesem Punkt in der M Formation ein hohes Handelsvolumen ab.

Korrektur und Zwischentiefbildung

Auf dem Markt findet mit dem Eintritt in die Abwärtsbewegung des Kurses ebenfalls eine Änderung statt. Diese Änderung führt zu einem Überangebot bei gleichzeitig sinkender Nachfrage. Die Preise sinken auf dieser Basis, um weiteres Interesse an dem Wertpapier oder einem anderen Asset zu generieren. Das Ergebnis der sinkenden Preise zeigt sich anhand der Zwischentiefbildung der M Formation mit dem zu erwartenden Tiefpunkt.

Der Markt ist wiederum darum bemüht sich zu regulieren, um den Kurs nicht zu stark abzusenken. In diesem Zeitfenster entsteht eine Phase der Stabilisierung, in welcher die Nachfrage langsam wieder anfängt zu steigen.

Identifikation von Unterstützungsniveaus: Das Unterstützungsniveau bzw. die Nackenlinie ist am Tiefpunkt der M Formation anzutreffen. Da es sich in dieser Formation ausschließlich um einen Tiefpunkt handelt, ist es hilfreich eine horizontale Linie als Veranschaulichung des Unterstützungsniveaus zu verwenden.

Entstehung des zweiten Tops

Der zweite Preisanstieg ist gekennzeichnet von einer Vielzahl an Aktivitäten auf dem Markt. Einige Verkäufer trennen sich von den ehemals erworbenen Werten, die im Zuge der Trendfolgestrategie zur Eröffnung einer Position geführt haben.

Gleichzeitig kommen weniger neue Käufer hinzu, welche den erneuten Preisanstieg als ein Zeichen zum Kauf betrachten. Das Zwischentief hat in dieser Betrachtungsweise des Charts die Karten neu gemischt. Das geringere Interesse an einer Investition führt im Anschluss zu einem erneuten Abstieg des Kurses.

Überwachung für erneutes Hoch: Für das zweite Hoch ist es hilfreich zunächst den zweiten Hochpunkt zu überprüfen. Liegt dieser auf dem gleichen Level wie das erste Hoch oder zeigen sich Unterschiede auf? Diese Beobachtungen geben weitere Erkenntnisse über die Aussagekraft eines M Pattern.

Verkaufssignal und M-Formation-Bestätigung

Zur Bestätigung einer M Formation erfolgt zunächst der Ausschlag unterhalb der Nackenlinie. Auf diesem Weg ist die Trendwende komplett und die Kurse beginnen über den ehemaligen Tiefpunkt hinaus zu sinken. Bei näherer Betrachtung ist zu erkennen, dass an diesem Punkt der Stop-Loss bei den Verkäufern seine Rolle übernommen hat.

Das führt zu einem teilweise massiven Anstieg des Handelsvolumens in Verbindung mit einem plötzlichen Überangebot auf dem Markt. Diese Entwicklung führt zu einem sich oftmals schnell entwickelnden Abwärtstrend des Assets.

Indikatoren zur Musterbestätigung: Wie jedes Trading Pattern benötigt ebenfalls die M Formation, unabhängig von der Zuverlässigkeit weitere Indikatoren als Bestätigung. Dazu gehören die Betrachtung des Handelsvolumens, der Retest an der Nackenlinie oder Indikatoren, die der technischen Analyse angehören.

Vor- und Nachteile beim Trading mit der M Formation

Vorteile:

Das M Pattern gehört zu den als sehr zuverlässig geltenden Mustern.

Die Suche nach der M Formation in einem Chart ist speziell für Trader, die Positionen länger halten von Vorteil.

Trader, die in fallende Kurse investieren, finden in diesem Muster eine Option für neue Trades.

Wiederholt auftauchende M Pattern bieten Hinweise auf eine länger andauernde Phase der Kursabstiege in einem Börsenkurs.

M Chartmuster tauchen im Aktienmarkt ebenso wie bei Rohstoffen, Kryptowährungen und anderen Assetklassen auf.

Der Stop-Loss schützt Anleger vor hohen Verlusten im Fall der Fehlinterpretation einer sich andeutenden M Formation.

Nachteile:

Das M Pattern ist für Anfänger mit einigen unerwarteten Risiken verbunden.

An der Nackenlinie ist mit schnell absteigenden Kursen zu rechnen.

Die M-Formation erfordert eine vermehrte Kontrolle des Charts, um das Timing für den Einstiegspunkt nicht zu verpassen.

M Pattern Trading: Mögliche Sinnvolle Einstiegspunkte

Anhaltspunkte für ein M Pattern zu besitzen erfüllt einen der Punkte, die im Handel mit Chartformation erfüllt sein muss. Ein weiteres Kriterium besteht aus der Suche nach sinnvollen Einstiegspunkten in einen Trade. Vergleichbar mit Aufgaben wie das Daytrading zu lernen, gibt es verschiedene Ansätze, die eine Chance mit sich bringen zum Erfolg zu führen. Im folgenden Abschnitt stelle ich Dir drei Varianten für den Einstieg auf Basis des M Pattern Trading vor.

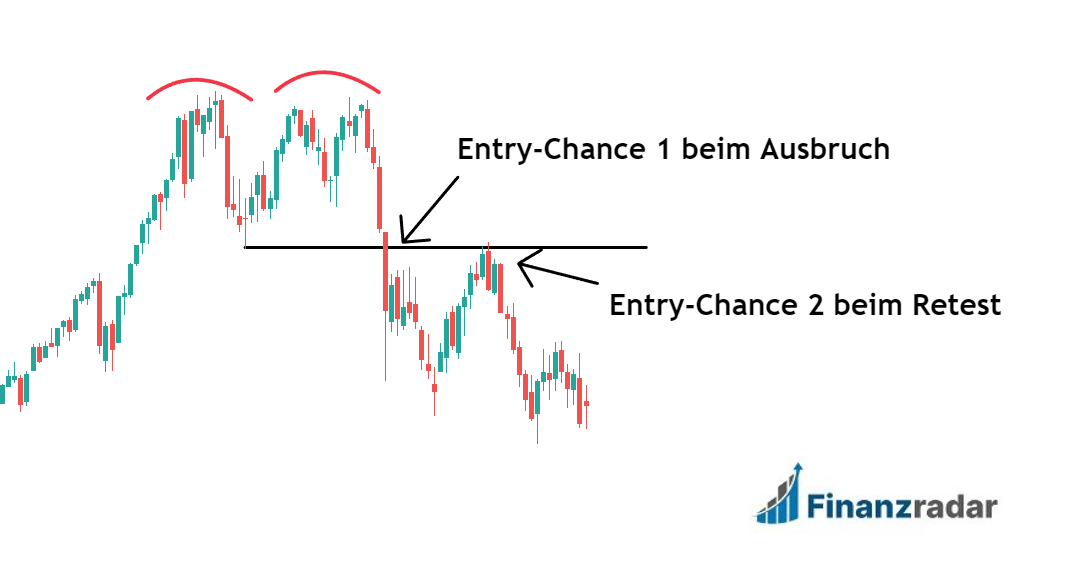

Prozyklischer Einstieg nach M-Formation-Bestätigung

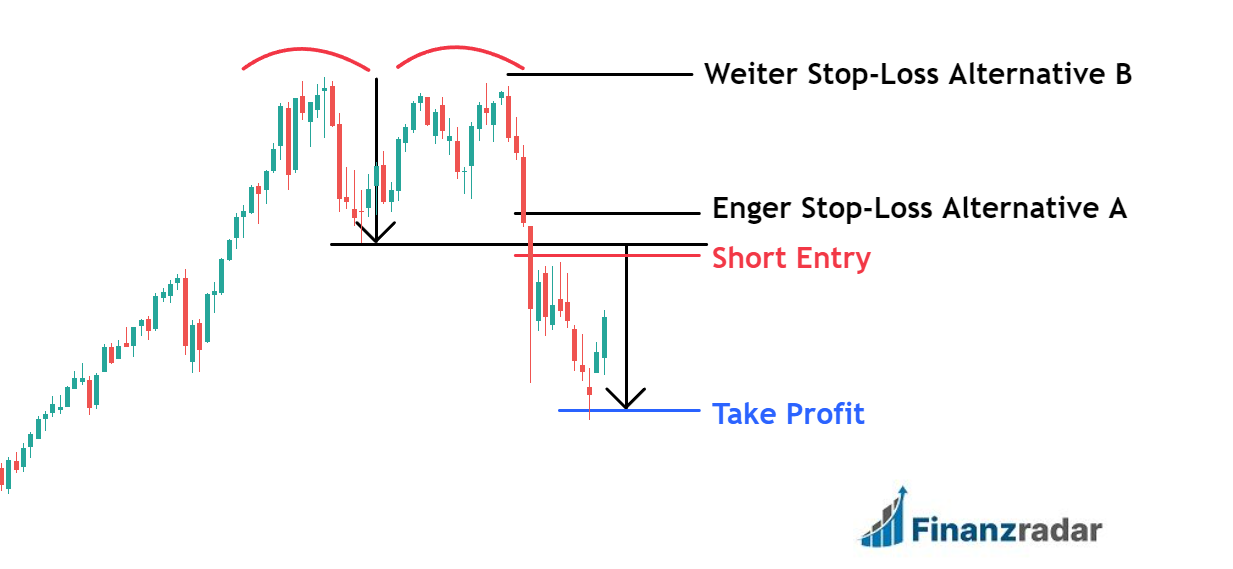

Der prozyklische Einstieg beginnt bei Eintritt der M Formation in den Ausbruch unterhalb der Nackenlinie. Für Trader, die zum ersten Mal eine bärische Formation für den Handel verwenden, ist es wichtig auf die Art der Order zu achten. In Erwartung fallender Kurse ist eine Short-Position gefragt, um auf diese Entwicklung zu spekulieren.

Je weiter der Kurs fällt, umso mehr profitieren die Trader mit dieser Order. Der prozyklische Einstieg gehört zu den Standards in diesem Zusammenhang, sodass sich das Handelsvolumen automatisch aufgrund der erhöhten Nachfrage vergrößert.

Analyse von Einstiegspunkten nach Bestätigung: Bestätigt sich das M Pattern ist es empfehlenswert mit dieser Analyse nicht zu lange zu warten. In der Phase nach dem Ausbruch herrscht eine hohe Handelsaktivität auf dem Markt und die Chance für Kursschwankungen ist deutlich angestiegen.

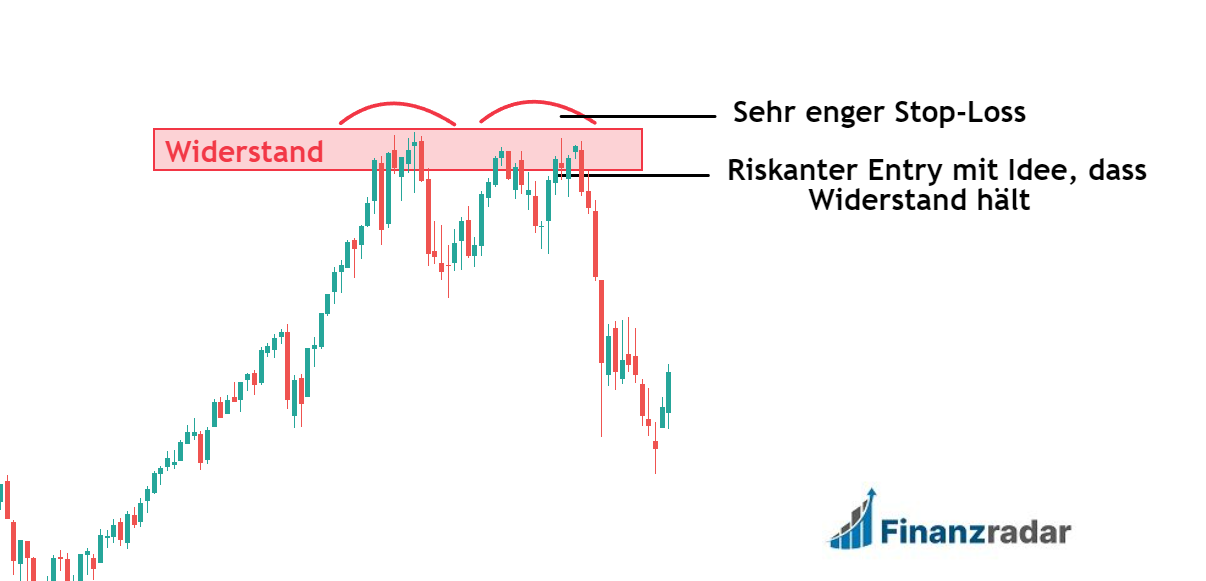

Antizyklischer Einstieg im 2. Top

Für einen antizyklischen Einstieg eignet sich das zweite Top dieser Doppeltop Formation am besten. Dieser Einstieg ist grundsätzlich nicht für Einsteiger in den Handel zu empfehlen. Für die Bewertung des individuellen Risikos müssen Erfahrungswerte vorhanden sein. Anfänger laufen bei diesen Trades schneller in eine Falle und sehen Entwicklungen nicht hervor, die durch das Fehlen weiterer Bestätigungssignale ansonsten offensichtlich gewesen wären.

Nutzung von zweiten Tops für Einstiege: Die Nutzung des zweiten Hochpunkts als Einstieg in den Trade ist mit Chancen und Risiken verbunden. Obwohl ein Abwärtstrend zu erwarten ist, besteht dafür keine Gewissheit. Aus diesem Grund ist es angebracht für diese Trades niemals mehr als 1 % des gesamten Tradingkapitals zu investieren.

Antizyklischer Einstieg nach Ausbruchslinien-Retest

Die dritte Variante ist ein weiterer antizyklischer Einstieg, der erst nach einem erfolgreich durchgeführten Retest erfolgt. Für den Retest wird der aktuelle Kurs noch einmal auf Höhe der Nackenlinie betrachtet. Die Betrachtung der Nackenlinie gibt Aufschluss darüber, ob der Kurs zuerst an diesem Punkt verharrt.

Diese Variante empfiehlt sich für alle Trader, die zunächst mehr Sicherheit gewinnen wollen. Trotz der Abweichung vom regulären Einstiegspunkt, ist es möglich über diese Vorgehensweise einen Vorteil aus der größeren Sicherheit zu ziehen.

Einstieg nach Ausbruchslinien-Retest-Strategie: Diese Strategie steht in Verbindung mit der Geschwindigkeit, mit welcher der Kurs nach dem Ausbruch agiert. Nicht alle Kurse kehren auf dieser Basis an die Nackenlinie zurück. Bleibt diese Zeit nicht, ist mitunter eine Anpassung der Strategie erforderlich.

Weitere wichtige Hinweise zum Einstieg beim M Pattern Trading

Einige Richtlinien, die dem Risikomanagement entstammen, gelten unabhängig von der Art des Einsteigs, für die sich ein Trader entscheidet. Zu diesen Richtlinien gehört die Verwendung eines Stop-Loss zur Absicherung von Verlusten. Diese Maßnahme ist umso wichtiger in Anbetracht der Tatsache, dass der Markt nicht nur auf Basis von Angebot und Nachfrage zur Volatilität neigt.

Meldungen aus der Wirtschaft und Politik nehmen ebenfalls einen Einfluss auf die Kursentwicklung an der Börse. Das bedeutet, dass obwohl Trader alle Schritte der Handelsstrategie und des Risikomanagements durchlaufen haben, existieren dennoch Einflussfaktoren für die kein Indikator oder eine technische Analyse greift. Aus diesem Grund ist es immer angebracht den Stop-Loss nicht zu vergessen.

Nutze dieses Hilfsmittel für das Trading mit dem M Pattern

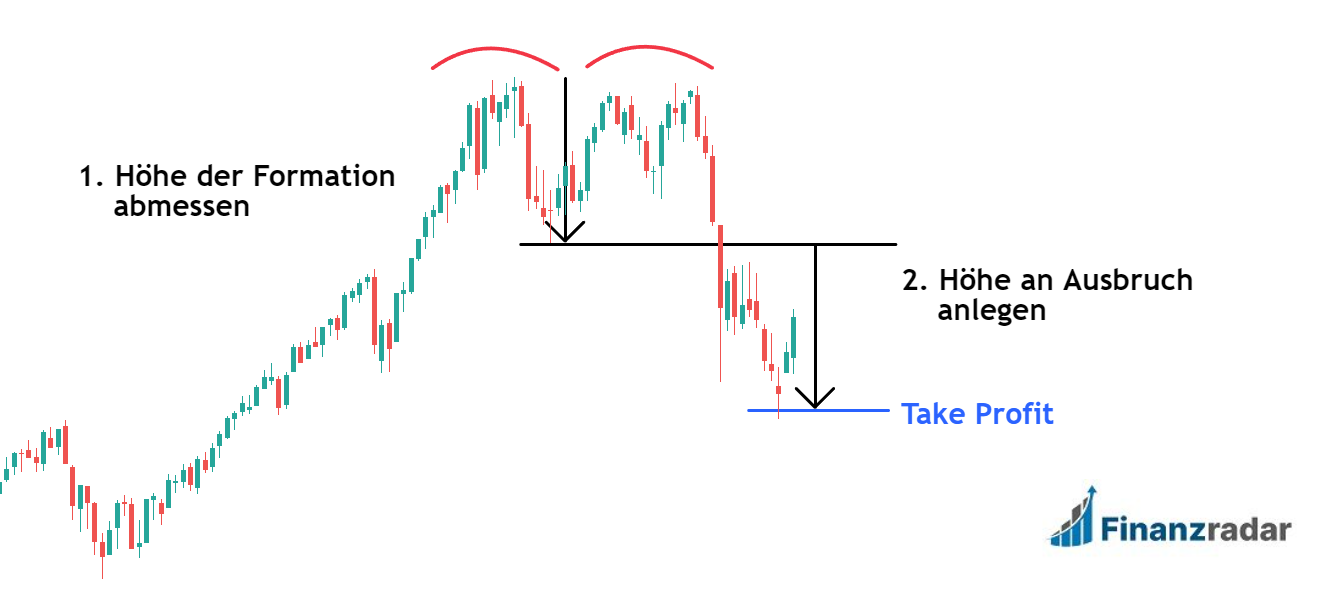

Bestimmung vom Kursziel: Die Bestimmung des Kursziels benötigt eine Berechnung, die jeder Trader auf simple Art und Weise auf Basis des Charts durchführt. Notwendig ist hierfür lediglich die Messung des Abstands von der niedrigeren Spitze zur Unterstützungslinie (Nackenlinie). Im Anschluss führt das Hinzurechnen des Abstands an die Stelle des Ausbruchs zum wahrscheinlichen Kursziel. Das Kurzziel wahllos festzulegen, empfiehlt sich dagegen nicht, um das Risiko von Verlusten zu reduzieren.

Stop-Loss setzen: Die M Formation gehört den Mustern im Chart an, die mit einem größeren Maß an Zuverlässigkeit in Verbindung stehen. Trotz dieser hohen Wahrscheinlichkeit einer Trendwende in den Bärenmarkt ist eine wahrscheinliche Erwartung noch keine endgültige Gewissheit. Für zusätzliche Sicherheit sorgt in diesen Fällen der Stop-Loss. Entwickelt sich das vorliegende M Pattern nicht wie gewünscht, bietet sich der Stop-Loss als ein zusätzliches Sicherheitsnetz an. Erfolgt die Überschreitung des gesetzten Limits, erstellt das System der Trading Plattform automatisch eine neue Order für den Verkauf.

Fibonacci-Retracement nutzen: Im Handel an der Börse streben erfolgsorientierte Trader immer danach das letzte Quäntchen an Sicherheit mithilfe des Einsatzes von Indikatoren oder anderen Bestätigungssignalen zu bekommen. Die Verwendung von Fibonacci-Retracements als Indikator verhelfen den Tradern zu dieser Entscheidungshilfe. Dieser Indikator dient dazu nach vorhandenen Unterstützungs- und Widerstandsniveaus zu sichern, die nach dem Ausbruch auftreten. Darüber hinaus unterstützt der Indikator mithilfe mathematischer Berechnungen die Auswahl des passenden Kursziels.

M Pattern in Candlestick Charts

In der Darstellung des Börsenkurses in Form eines Candlestick Charts zeigen sich zwischen den beiden Hochs des M Musters deutliche Unterschiede zueinander auf. Die Form der Kerzen verändert sich mit dem Blick auf die zweite Spitze der Formation. In der Betrachtung der Kerzen wird deutlich, dass ab diesem Punkt wiederholt Kerzen auftauchen, die auf ein Verkaufsmuster hindeuten.

Damit ist ein Hinweis an die Verkäufer gegeben wachsam zu sein, um möglichst an einem Punkt mit dem Verkauf zu beginnen, an welchem sich die Gewinne nicht in Verluste umgewandelt haben.

Das vermehrte Auftauchen dieser Candlesticks ist ebenfalls ein Zeichen dafür, dass der Kursabstieg in einem M Pattern vor dem Abschluss nochmals an Geschwindigkeit zunimmt. Die Verkaufsmuster sind als Folge dessen ebenso als Aufforderung zu verstehen, mit der Entscheidung über den Ausstiegspunkt nicht mehr zu lange zu warten.

FAQ – M Pattern

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.