Trader, die Handelssignale aus der Charttechnik generieren, sollten ein Chartmuster ganz besonders im Auge haben: Die sogenannte „Trading Flag“.

Ursprünglich geht das Flag Trading auf den Devisenhandel zurück, doch inzwischen wird es in allen anderen Anlageklassen von vielen Tradern angewandt.

Das Flag Trading hat den Vorteil, dass es im Vergleich zu vielen anderen Handelsstrategien sehr einfach anzuwenden ist und sich deshalb auch hervorragend für Anfänger eignet.

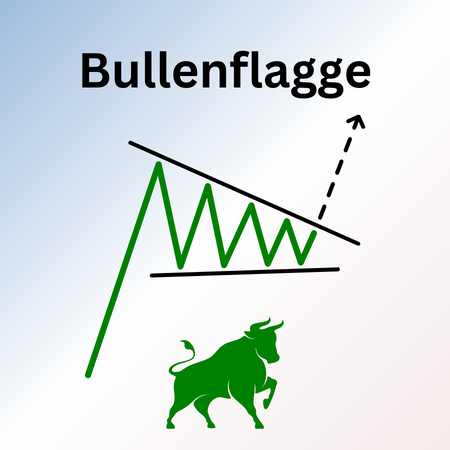

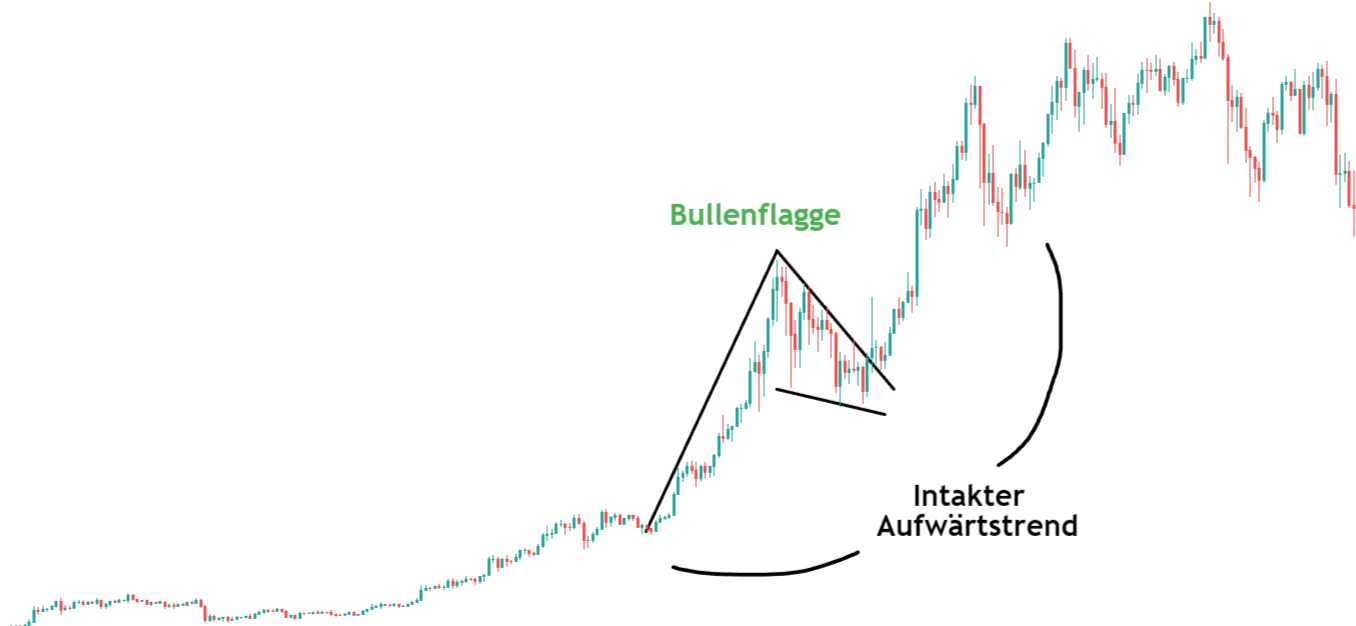

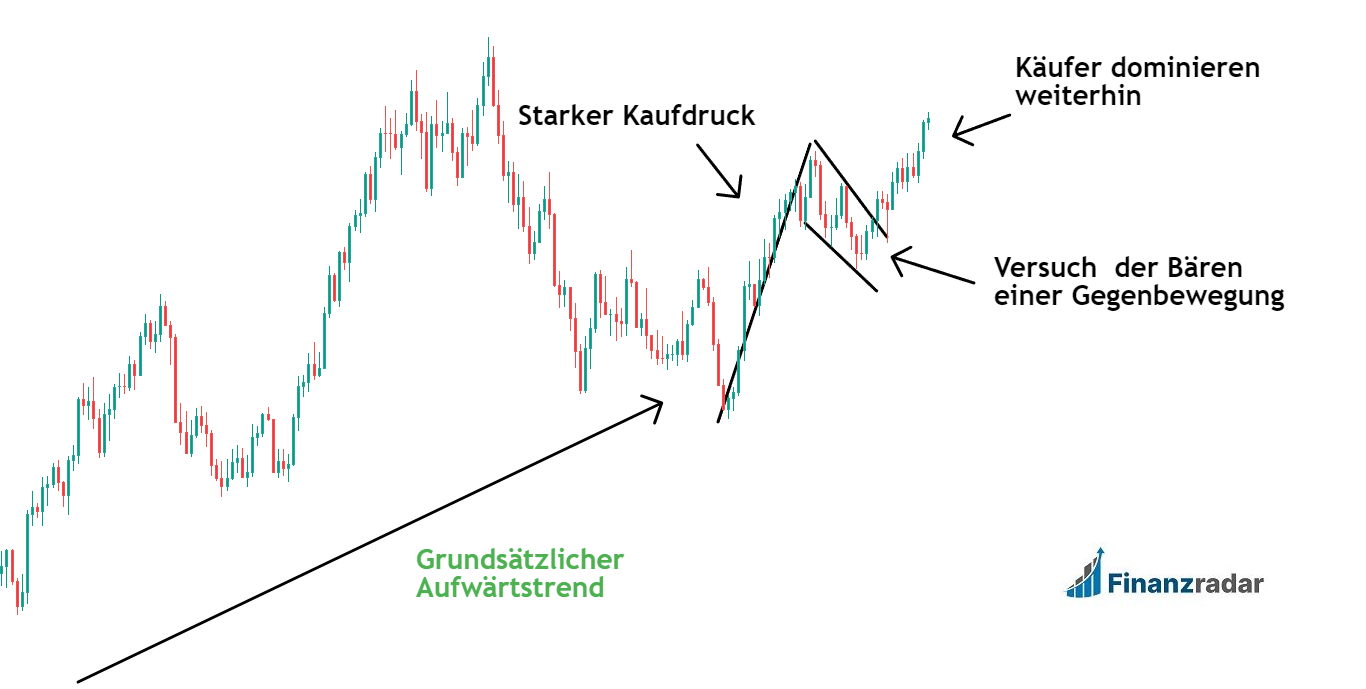

Interpretation: Durch eine kurzfristigen Konsolidierung kann eine Trading Flag entstehen. Sollten Käufer und Verkäufer nach einem starken Anstieg in einer engen Range handeln bildet sich häufig eine Bullenflagge aus.

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Kurzüberblick: Flag Trading

Flaggen-Formationen werden als Trendfolgeindikatoren gewertet, bei denen sich der Ursprungstrend im Anschluss fortsetzt.

Im Unterschied zu einer Rechteck-Formation mit horizontalen Begrenzungslinien, verlaufen die Linien bei einer Trading Flag schräg nach oben oder unten.

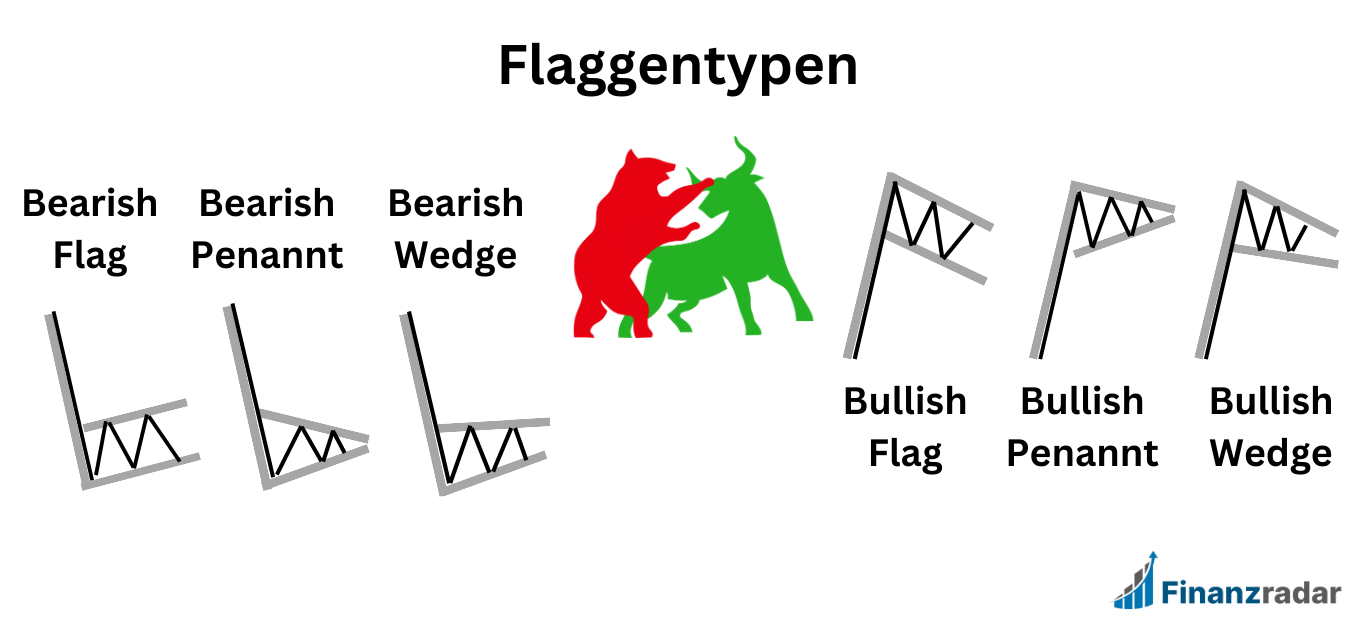

Die Trading Flags treten in Form von klassischen Flaggen, Wedge Flags (Keilen) und Pennants (Wimpel) auf.

Die Qualität von Flaggen als Handelssignalgeber, basiert wesentlich auf der Stärke des Trends und der Länge der Flaggen-Formation.

Was ist Flag Trading?

Flag Trading ist eine Chart-Handelsmethode, die Trendfolgesignale liefert, indem sie anzeigt, dass ein vorheriger Trend nach einer Konsolidierungsphase weitergeht. Die Flaggen-Formation, auch als „Trading Flag“ bekannt, zeigt sich häufig als Seitwärtsbewegung nach einer starken Trendbewegung.

Die Flagge, die durch obere und untere Linien gebildet wird, verläuft entgegengesetzt zum ursprünglichen Trend. Ein Aufwärtstrend zeigt eine nach unten gerichtete Flagge, während ein Abwärtstrend eine nach oben gerichtete Flagge aufweist.

Hinweis: Die Konsolidierung bildet charttechnisch den Fahnenmast, und nach ihrem Abschluss setzt sich der ursprüngliche Trend fort, was zu einem Ausbruch des Kurses führt.

Diese Formationen könnten Dich interessieren …

Wie genau funktioniert das Flag Trading?

Wie einleitend erwähnt, handelt es sich bei einer Trading Flag um einen Trendbestätigungsindikator. Schließt sich an einen Aufwärtstrend eine leicht nach unten gerichtete Konsolidierungsphase an, kannst Du davon ausgehen, dass der Kurs nach dem Ende der Konsolidierung weiter steigt.

Gleiches Spiel bei einem Abwärtstrend. Folgt auf diesen eine nach oben gerichtete Konsolidierung, kannst Du auf eine darauffolgende Fortsetzung des Kursrückgangs schließen.

Die charttechnische Konsolidierungsphase in der Trading Flag wird in der Praxis oftmals von einem rückläufigen Handelsvolumen begleitet. Dem starken Trend davor geht sprichwörtlich „die Luft aus“ und einige Anleger setzen Orders gegen den Trend.

Aufgrund des schwachen Handelsvolumens kommt es aber zu keiner drastischen Kurskorrektur nach oben oder nach unten.

Die Kunst des erfolgreichen Flag Tradings besteht darin, das Ende der Trading Flag und damit der Kurskonsolidierung richtig vorherzusagen. Wenn Dir diese Übung gelingt und der ursprüngliche Trend setzt sich wie vorhergesagt weiter fort, wirst Du mit einer attraktiven Rendite belohnt.

Beachte: Wie bei allen Formen des Chart-Tradings garantiert auch das Flag Trading keine 100%-ige Trefferquote. In der Praxis kommt es nicht selten vor, dass eine Trading Flag keine Trendbestätigung darstellt, sondern sich eine Trendumkehr einstellt.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

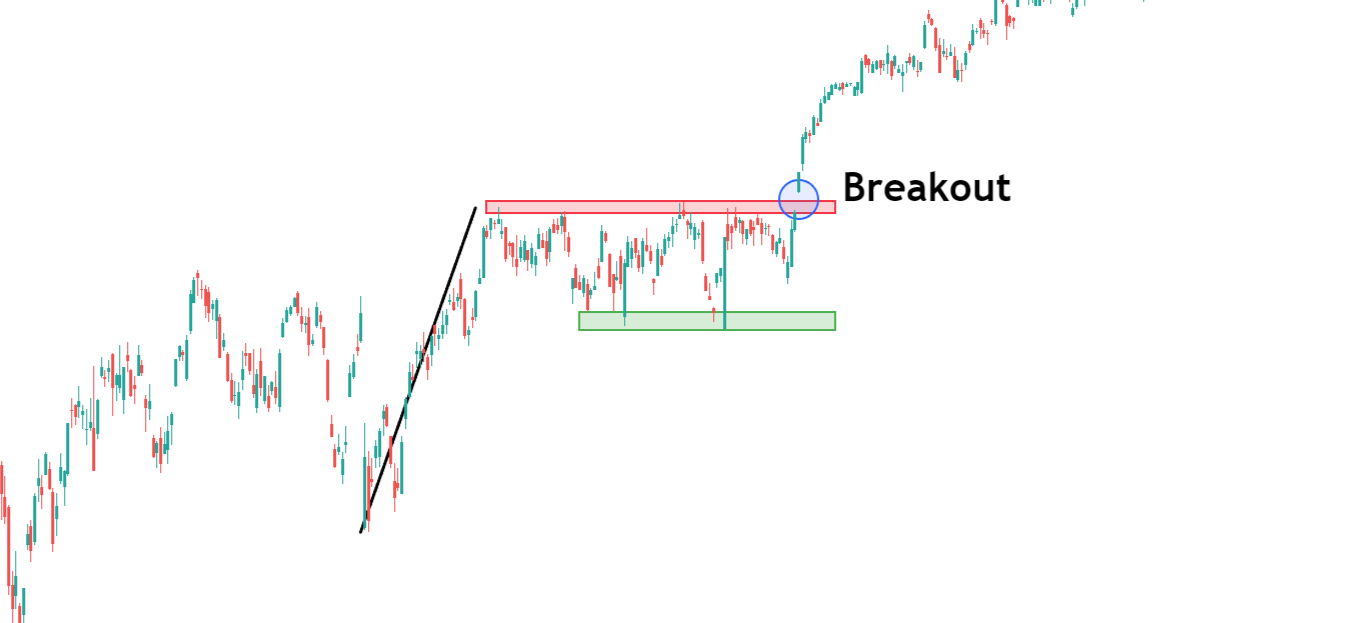

Bullenflagge (Bullish Flag)

Die klassische Bullenflagge besteht aus zwei parallelen Linien, die dem ursprünglichen Trendverlauf leicht entgegengesetzt (also nach unten) verlaufen.

Bei einem Aufwärtstrend durchbricht der Kurs am Ende der Konsolidierung das Parallelogramm nach oben.

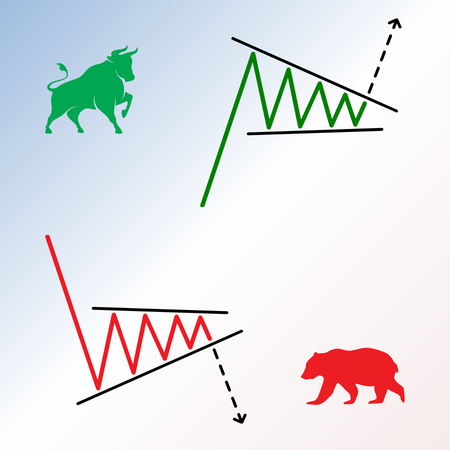

Bullish Wedge Flag

Im Gegensatz zu einer gewöhnlichen Bullenflagge laufen die obere und untere Begrenzungslinie einer Bullish Wedge Flag keilförmig aufeinander zu.

Der immer schmalere Keil signalisiert, dass es zu einem baldigen Kursausbruch nach oben kommt.

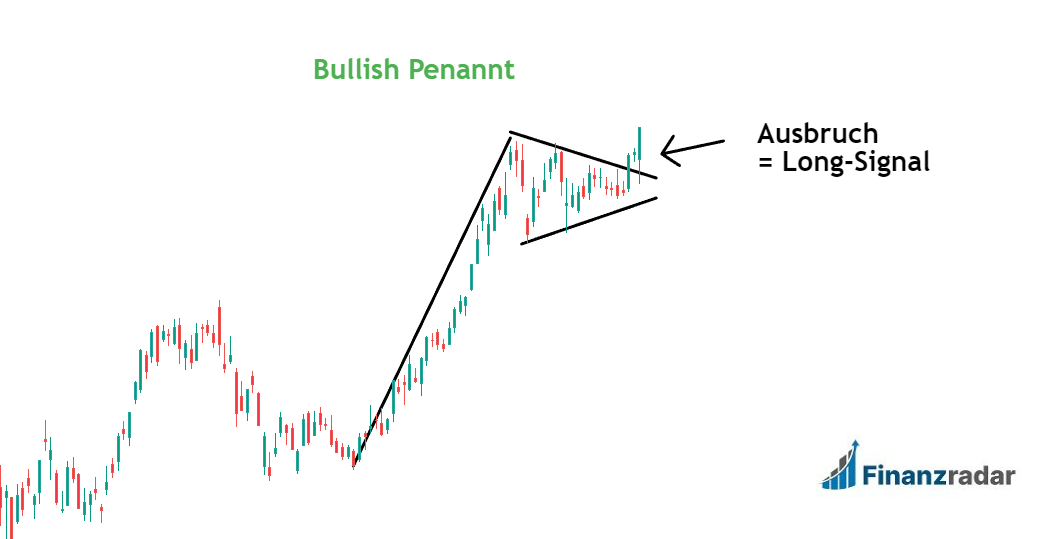

Bullish Pennant

Bei einem Pennant (Wimpel) handelt es sich um eine Sonderform der Flagge. Hier laufen die obere und untere Begrenzungslinie nicht parallel zueinander wie bei einer klassischen Bullenflagge, sondern kreuzen sich, um eine Wimpelform zu bilden.

Wie die Bullish Wedge Flag signalisiert auch der Wimpel einen baldigen Kursausbruch nach oben.

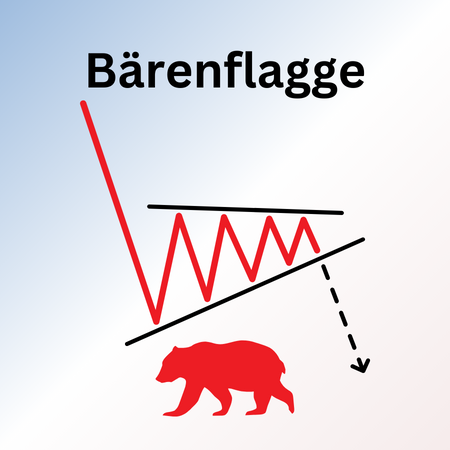

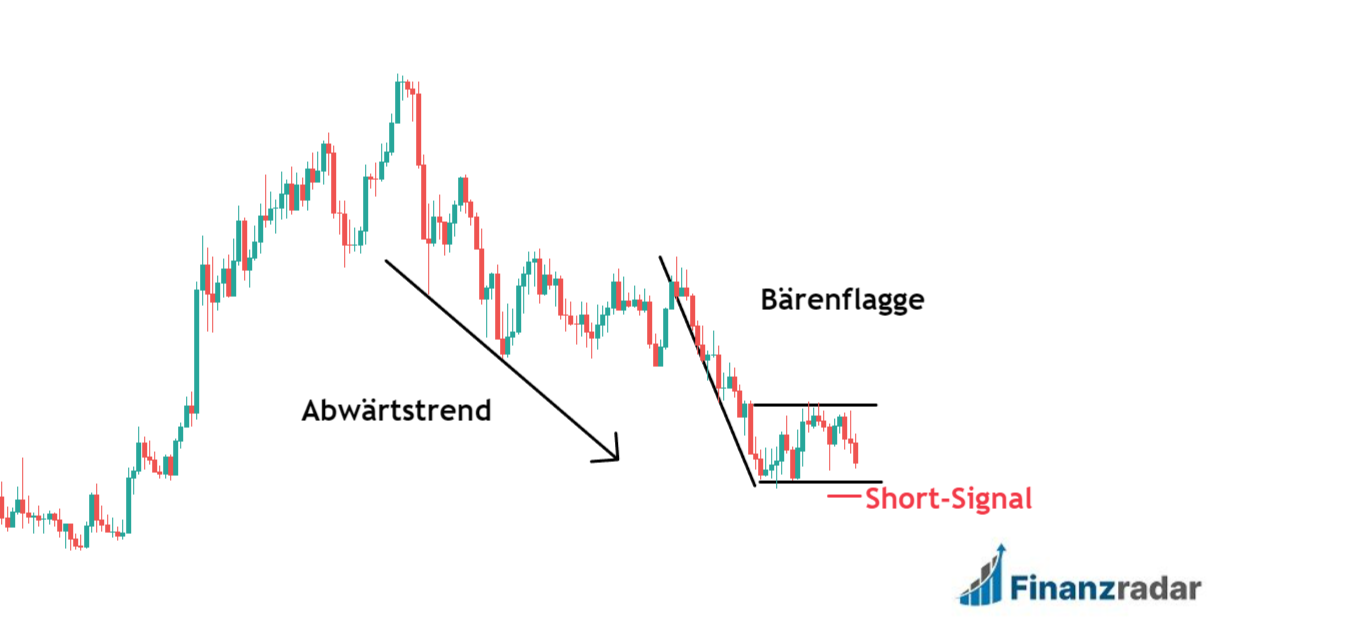

Bärenflagge (Bearish Flag)

Die klassische Bärenflagge besteht aus zwei parallelen Linien, die dem ursprünglichen Trendverlauf leicht entgegengesetzt (also nach oben) verlaufen.

Bei einem Abwärtstrend durchbricht der Kurs am Ende der Konsolidierung das Parallelogramm nach unten.

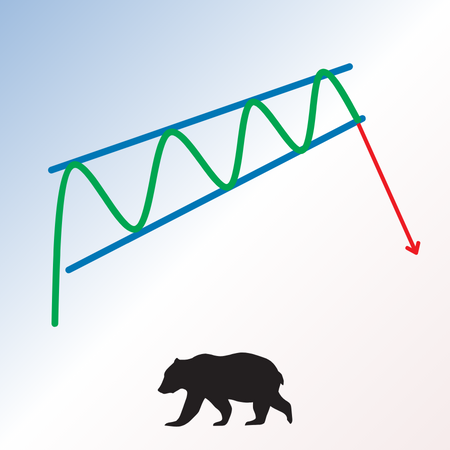

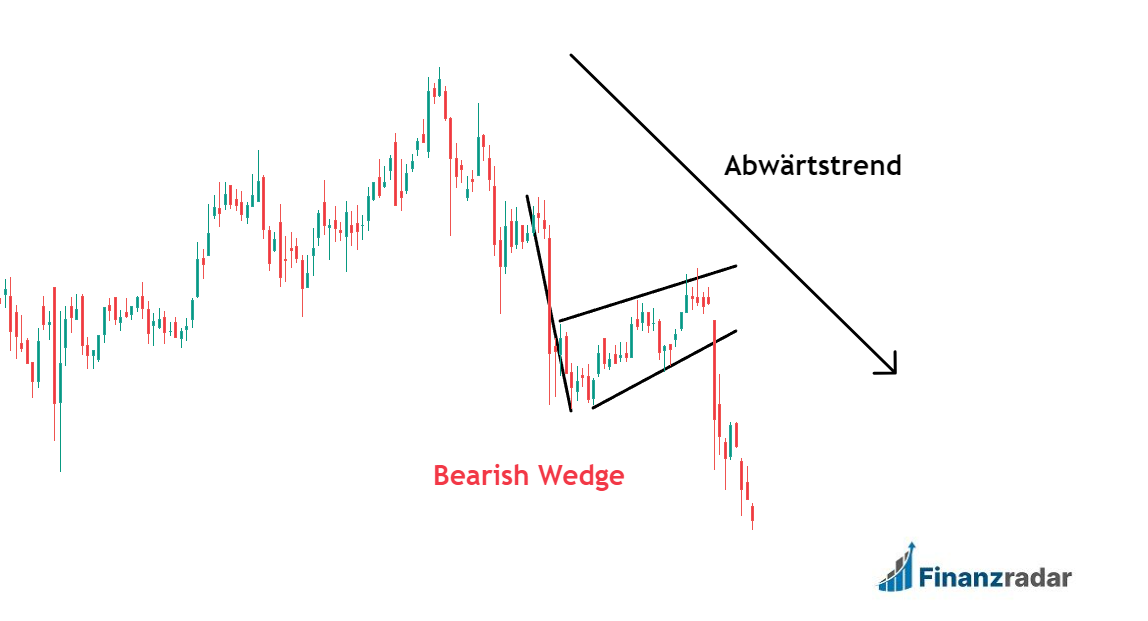

Bearish Wedge Flag

Im Gegensatz zu einer gewöhnlichen Bärenflagge laufen die obere und untere Begrenzungslinie einer Bearish Wedge Flag keilförmig aufeinander zu.

Der immer schmalere Keil signalisiert, dass es zu einem baldigen Kursausbruch nach unten kommt.

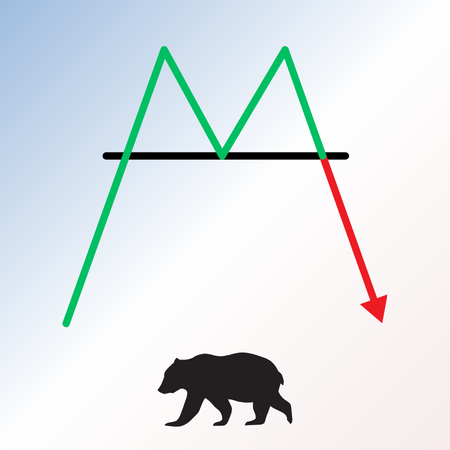

Bearish Pennant

Bei einem Bearish Pennant laufen die obere und die untere Begrenzungslinie nicht parallel zueinander wie bei einer klassischen Flagge, sondern kreuzen sich und bilden eine Wimpelform.

Wie die Bearish Wedge Flag signalisiert auch der Bearish Penannt einen baldigen Kursausbruch nach unten.

Wie entstehen Flaggen-Formationen?

Trading Flags entstehen in der Praxis, wenn ein Aufwärts- oder Abwärtstrend an Momentum verliert. Bei einem Aufwärtstrend glauben folglich immer weniger Trader an weiter steigende Kurse, bei einem Abwärtstrend ist es umgekehrt.

Nach einem neuen Hoch- bzw. Tiefstand dreht der Kurs eines Wertpapiers bei einer Flaggen-Formation in die Gegenrichtung. In den darauffolgenden Tagen pendelt der Kurs zwischen der Unterstützungs- und Widerstandslinien hin und her.

Es kommt aber nicht zu einem Ausbruch aus diesem Seitwärtskanal. Weder Käufer (Bullen) noch Verkäufer (Bären) schaffen es, dem Kurs eine neue Trendrichtung zu geben.

Meist ist die Kurskonsolidierungsphase in einer Trading Flag durch ein eher geringes Handelsvolumen gekennzeichnet. Bei einem ursprünglichen Aufwärtstrend nehmen einige Bullen in dieser Phase ihre Gewinne mit, während Bären auf eine Kurskorrektur spekulieren.

Das führt in Summe dazu, dass es zu einer Korrektur mit fallenden Kursen kommt. Im Falle eines ursprünglichen Abwärtstrends verhält es sich spiegelverkehrt.

Am Ende der Flaggen-Formation wird der obere Widerstand (Aufwärtstrend) bzw. die untere Unterstützung (Abwärtstrend) durchbrochen und der ursprüngliche Trend setzt sich fort. In der Regel ist mit diesem Durchbruch auch ein massiver Anstieg des Handelsvolumens verbunden.

Beachte: Als sehr schwierig erweist sich in der Praxis die Einschätzung, wie stark sich der Kurs während der Konsolidierung innerhalb der Trading Flag ändert. Dies ist von Wertpapier zu Wertpapier unterschiedlich und hängt nicht nur von der jeweiligen Volatilität ab, sondern auch von der Dauer und der Stärke des vorangegangenen Trends.

Kurszielbestimmung der Flaggen-Formation

Neben der Frage, wie hoch die Kurskorrektur in der Trading Flag ausfällt, stellt sich Dir die Folgefrage, wie hoch bzw. tief der Kurs im Anschluss an die Korrektur steigt bzw. fällt. Auch auf diese Frage nach der Kurszielbestimmung gibt es keine pauschale Antwort.

Ich kann Dir nur Anhaltspunkte für Deine eigene Kurszielbestimmung im Flag Trading geben. Ein wichtiger Indikator ist dabei die Höhe der Flaggen-Formation, also der Abstand zwischen der oberen und der unteren Begrenzungslinie.

Ich habe in meiner Trader-Karriere die Erfahrung gemacht, dass der Kurs nach dem Ausbruch aus der Trading Flag um mindestens die Höhe der Flagge steigt bzw. fällt.

Um ein Kursziel im Flag Trading zu bestimmen, kannst Du demnach die Höhe des Parallelogramms der Trading Flag bestimmen und diese anschließend zum Ausbruchskurs addieren oder subtrahieren. Setze bei diesem Zielkurs einen Take Profit, um Deine potenziellen Gewinne automatisch zu sichern.

Beachte: Ein bestimmtes Kursziel ist selbstverständlich niemals gewährleistet. Die von mir vorgestellte Methodik liefert Dir nur einen Anhaltspunkt, den Du idealerweise mit weiteren Indikatoren, wie zum Beispiel Unterstützungs- und Widerstandslinien oder Fibonacci Retracements, verifizierst.

So nutzt Du Flaggenmuster ideal für Deine Trading-Strategie

Wie Abertausende andere Trader setze auch ich seit vielen Jahren Flag Trading als Handelsstrategie ein. Diese Trading-Strategie bringt in der Praxis zwei große Vorteile mit sich:

Erstens ist es eine relativ einfache Chart-Tradingform, die sich auch von Anfängern ohne große Vorkenntnisse einsetzen lässt. Flaggenmuster kannst Du Dir von jeder halbwegs professionellen Chartsoftware anzeigen lassen.

Zweitens wird Flag Trading von vielen Tradern in der Praxis verwendet, sodass es zu einer Art selbsterfüllenden Prophezeiung kommt. Je mehr Trader an die Aussagekraft einer bestimmten Trading Flag glauben, desto höher ist die Wahrscheinlichkeit, dass die prognostizierte Kursentwicklung tatsächlich eintritt.

In der Trading-Praxis wirst Du jedoch vor dem Problem stehen, dass es einfach zu viele Flaggen auf dem Markt gibt. Jeden Tag kannst Du bei Dutzenden Wertpapieren ein Flaggenmuster erkennen und Dir logischerweise die Frage stellen, welche Papiere sich nun am besten für einen Trade eignen.

Dazu möchte ich Dir zwei Hinweise liefern. Wie bereits anfangs erwähnt, ist die Aussagekraft einer Trading Flag als Trendfolgeindikator umso höher, je stärker der Ursprungstrend ist.

Bei einem langen und starken Kursanstieg ist die Wahrscheinlichkeit höher, dass sich der Aufwärtstrend nach einer zwischenzeitlichen Kurskonsolidierung fortsetzt, als bei einem kurzen und schwachen Anstieg. Gleiches gilt selbstverständlich auch für einen Abwärtstrend.

Hinzu kommt, dass auch die Länge der Kurskonsolidierung ein Indikator für die Trendbestätigung ist. Je länger die Konsolidierungsphase dauert, also je länger die Flaggen-Formation ist, desto größer ist die Wahrscheinlichkeit der Trendfortsetzung.

Das bedeutet für Dein Flag Trading in der Praxis, dass Du Dich auf Chartbilder mit einem möglichst steilen Fahnenmast (Ursprungstrend) und einer möglichst langen Flagge (Konsolidierung) fokussieren solltest. Wenn der Kurs am Ende der Flagge in der Nähe eines Ausbruchs liegt, kannst Du einen Trade eingehen.

Beachte: Vor allem Anfänger machen im Trading häufig den Fehler, zu früh in einen Flag Trade einzusteigen. Ein zu früher Einstieg ist logischerweise mit einem Renditeverlust verbunden, weil Du nicht die gesamte Korrekturbewegung der Trading Flag mitgemacht hast und somit zu teuer kaufst oder zu günstig verkaufst.

FAQ – Flag Trading

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere spannende Patterns …