Das Double Bottom Pattern ist eine klassische Chartformation welche signalisiert, dass sich ein anfänglicher Abwärtstrend in eine Umkehrung zum Aufwärtstrend transformiert.

Aufgrund seiner charakteristischen Erscheinung wird das Doppel Bottom auch gerne als ‚W‘-Formation bezeichnet und ist auch für Einsteiger leicht zu identifizieren.

Spannenderweise tritt das Doppel Bottom nicht nur als eigenständiges Muster auf, sondern kann auch innerhalb komplexerer Formationen wie einer Variation der inversen Schulter-Kopf-Formation mit Doppel-Kopf auftauchen.

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Kurzüberblick: Double Bottom Pattern

Ein Double Bottom zeigt sich als umgekehrtes Pendant zum Doppeltop.

Es kennzeichnet zwei ähnlich tiefe Tiefs, gefolgt von einem Anstieg und erneutem Rückfall auf das vorherige Tief.

Die Formation deutet auf eine mögliche Umkehrung des Abwärtstrends hin und signalisiert eine bevorstehende Aufwärtsbewegung.

Der Bruch des Widerstandslevels (=Nackenlinie) bestätigt häufig die Umkehrung.

Was ist ein Double Bottom Pattern?

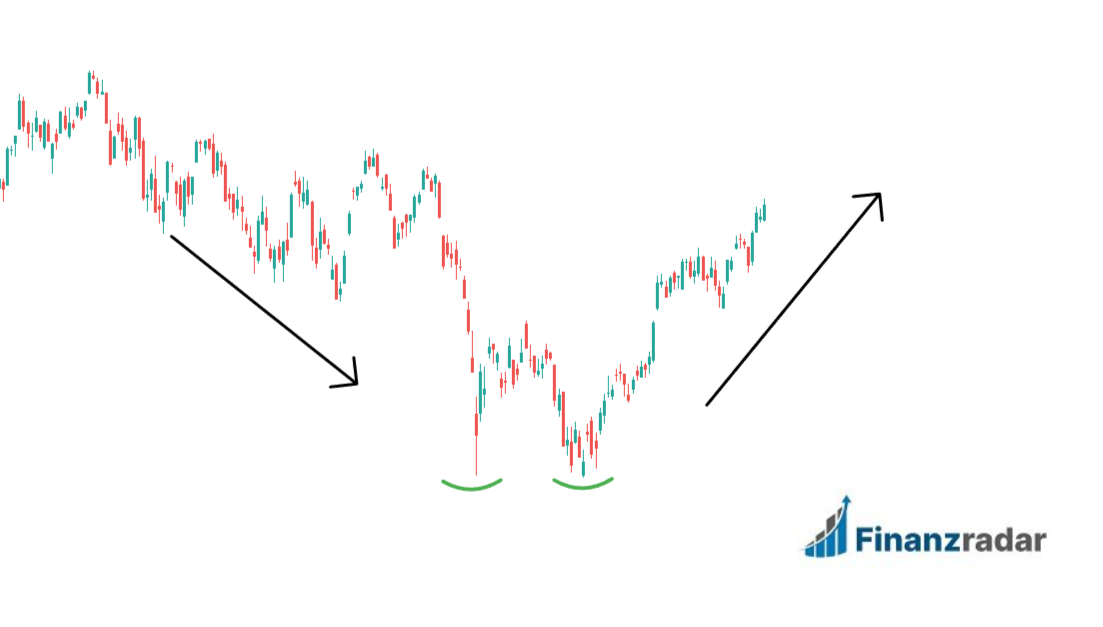

Das Doppel Bottom Pattern entwickelt sich für gewöhnlich nach einer längeren Abwärtsbewegung und zeigt sich in zwei nahezu gleich tiefen Tälern. Zwischen diesen folgt oft eine vorübergehende Erholung des Kurses, die eine Art Konsolidierung andeutet.

Diese Formation signalisiert, dass der vorangegangene Abwärtstrend ins Stocken geraten ist und eine potenzielle Trendumkehr bevorstehen könnte.

Eine wichtige Komponente des Doppel Bottoms ist die Nackenlinie, die sich durch das Hoch zwischen den beiden Tiefs erstreckt. Ein Durchbruch über diese Nackenlinie wird häufig als Kaufsignal interpretiert, das einen möglichen Beginn eines Aufwärtstrends anzeigt.

Hinweis: Du könntest einen Durchbruch über die Nackenlinie beispielsweise als Auslöser für Long-Positionen nutzen.

Double Bottom Pattern: Entstehung und Aufbau der Chartformation

Das Doppel Bottom bildet sich in einem mehrstufigen Prozess während eines Abwärtstrends. Zu Beginn der Formation ist eine starke Abwärtsbewegung, die jedoch unterbrochen wird, indem der Kurs plötzlich einen Aufschwung erfährt. Diese Gegenbewegung führt zur Bildung des ersten Tiefs.

Anschließend deutet eine kurzfristige erneute Abschwächung des Kurses darauf hin, dass der Abwärtstrend möglicherweise fortgesetzt werden könnte. Doch am jüngsten Verlaufstief wird der Kurs erneut mit Kaufinteresse konfrontiert und zeigt eine gewisse Stärke – das zweite Tief wird gebildet.

Diese Kombination aus erneutem Kaufinteresse und einem Anstieg im Kurs formt ein Double Bottom Pattern, das allgemein als W-Formation bekannt ist. Sie signalisiert oft eine potenzielle Trendumkehr und bietet eine wichtige Grundlage, um potenzielle Aufwärtsbewegungen zu identifizieren.

Beachte: Dass der Kurs zunächst in einem Abwärtstrend stagniert, könnte als Stärke-Signal verstanden werden (= Doppel Bottom-Funktion) oder aber auch als vorübergehende Konsolidierung, bevor der Kurs diesen Trend fortsetzt. Achte entsprechend also immer auf einen Ausbruch, bevor Du einen Trade eingehst!

Darum signalisiert der Double Bottom Pattern eine mögliche Umkehr des Abwärtstrends

Das Doppel Bottom wird als bullisches Signal interpretiert, da es die Unfähigkeit des Kurses zeigt, ein bestimmtes Preisniveau nach unten zu durchbrechen. Dieses zweifache Scheitern an nahezu identischen Leveln signalisiert eine potenzielle Schwäche im Abwärtstrend.

Die Ablehnung des Kurses an diesem Niveau deutet darauf hin, dass die Verkäufer nachlassen und die Käufer an Stärke zunehmen könnten!

Durch das mehrfache Abprallen an einem Kurslevel wird der zuvor herrschende Abwärtstrend in Frage gestellt, wobei nun gemäß dem Ausschlussprinzip folgendes gilt: Was nicht nach unten kann, wird vermutlich nach oben gehen.

Beachte: Trotz der zwischenzeitlichen Ablehnung nach unten, muss es nicht zur großen Trendumkehr kommen. Sollte sich an der Nackenlinie erneut starke Verkaufskraft bilden, könnte das scheinbar bildende Tief auch ganz schnell in eine Seitwärtsrange umgemünzt werden.

Was passiert nach dem Double Bottom (Angebot & Nachfrage)?

Um das Doppel Bottom zu verstehen, ist es entscheidend, die zugrunde liegende Mechanik des Marktes zu betrachten. Der Preis eines Wertpapiers wird durch das Zusammenspiel von Angebot und Nachfrage festgelegt. Eine größere Nachfrage führt typischerweise zu einem Anstieg des Kurses, während ein Überangebot in der Regel zu einem Kursrückgang führt.

Es ist wichtig für Dich zu wissen, dass sich der Preis letztendlich in einem Gleichgewichtspunkt einpendelt, an dem Angebot und Nachfrage im Markt ausgeglichen sind. Nach dem Auftreten eines Doppel Bottoms können sich diese Dynamiken im Angebot und der Nachfrage auf den Kurs auswirken.

Eine detailliertere Betrachtung dieser Faktoren ist entscheidend, um die möglichen Auswirkungen auf den weiteren Kursverlauf nach einem Doppel Bottom zu verstehen.

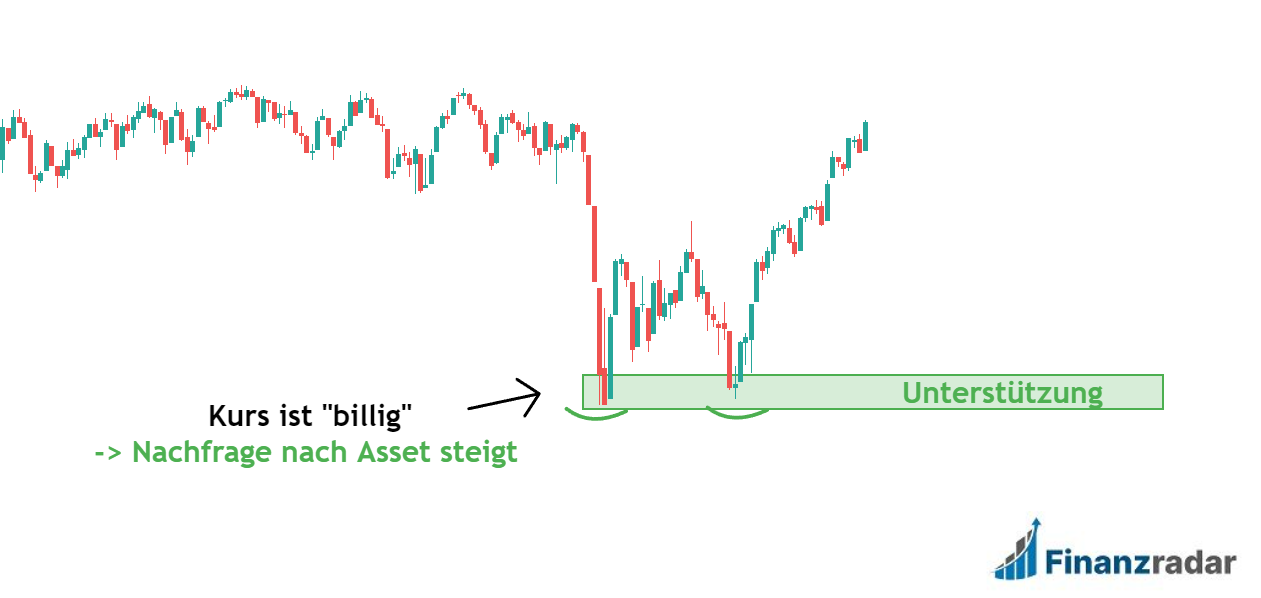

#1 Unterstützung signalisiert den Aufwärtstrend

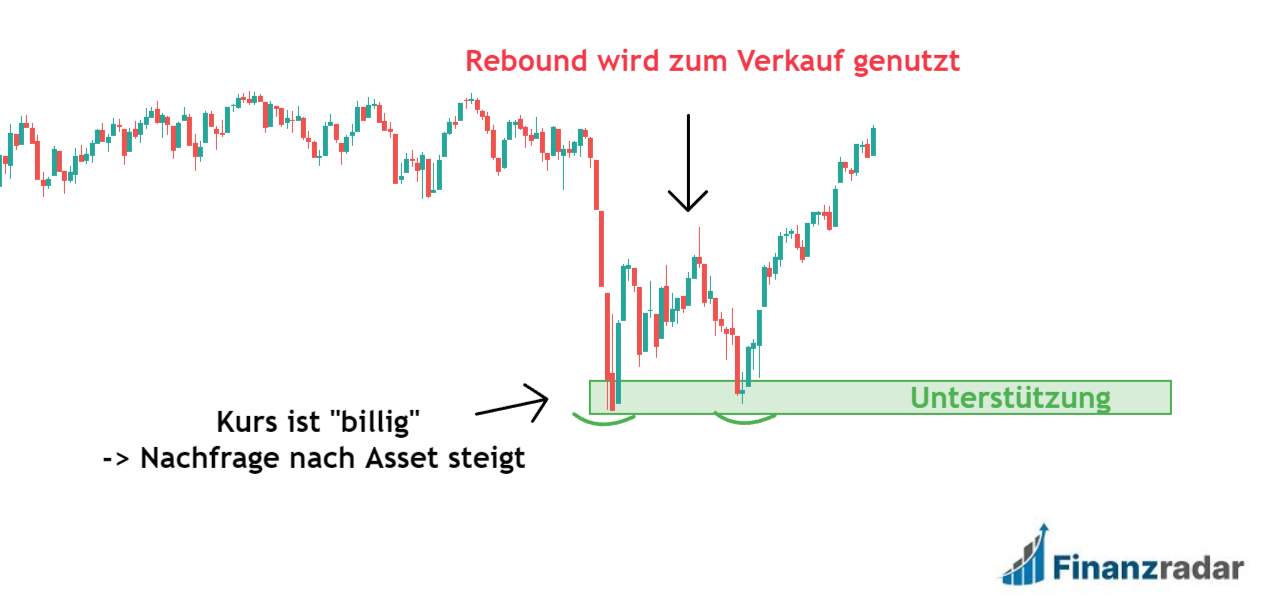

Ein Doppel Bottom tritt typischerweise nach einem Abwärtstrend auf. Während des Trends herrschte ein verstärktes Angebot, das den Kurs nach unten drückte. Irgendwann erreicht der Kurs jedoch ein Niveau, das von vielen Marktteilnehmern als überverkauft angesehen wird, sprich der Kurs ist „billig“.

Dies führt dazu, dass einige Teilnehmer beginnen Positionen zu kaufen. Eine verstärkte Nachfrage trifft dann auf ein abnehmendes Angebot, was zu einer Unterstützung im Chartbild führt.

Die Gründe für diese verstärkte Nachfrage können vielfältig sein – sei es aufgrund von positiven Nachrichten, verbesserten fundamentalen Analysen oder anderen Einflussfaktoren.

Wichtig ist der resultierende Effekt: Die zunehmende Nachfrage signalisiert, dass der Markt möglicherweise nicht mehr bereit ist, den Kurs weiter nach unten zu drücken, und eine potenzielle Trendumkehr wahrscheinlich bevorsteht.

Beachte: Als technische Analysten ist es für uns unwichtig, warum sich der Kurs bewegt, sei es aufgrund von Nachrichten oder anderen Gründen. Vielmehr ist für uns die Reaktion des Marktes auf Angebot und Nachfrage interessant.

#2 Anstieg und Entstehung des Zwischenhochs

Nachdem der Kurs ein Preislevel mit verstärkter Nachfrage erreicht hat, kommt es oft zu einer kurzfristigen Erholung. Diese Erholung wird häufig von vielen Marktteilnehmern als Gelegenheit gesehen, das Wertpapier zu teureren Kursen wieder zu verkaufen.

Manche Trader sind möglicherweise am Tief Long gegangen und nehmen nun Gewinne mit, während andere Händler möglicherweise schon viel eher im Abwärtstrend long gegangen sind und nun nur ihre Position mit kleinerem Verlust schließen.

Der Anstieg des Angebots führt letztlich dazu, dass der Kurs sich von seinem Zwischenhoch abschwächt und wieder fällt. Dieser Rückgang wird oft als Teil des vorherigen Abwärtstrends angesehen. Trader, die das Zwischenhoch zum Verkauf genutzt haben, haben im Einklang mit der Trendfolge gehandelt – eine Strategie, die ich selbst oft verwende.

Beachte: Dem Trend zu folgen ist eine kluge Entscheidung. Ein Grundprinzip der technischen Analyse besagt: „Ein Trend setzt sich mit höherer Wahrscheinlichkeit fort, als dass er sich umkehrt.“

#3 Bildung des zweiten „Bottoms“

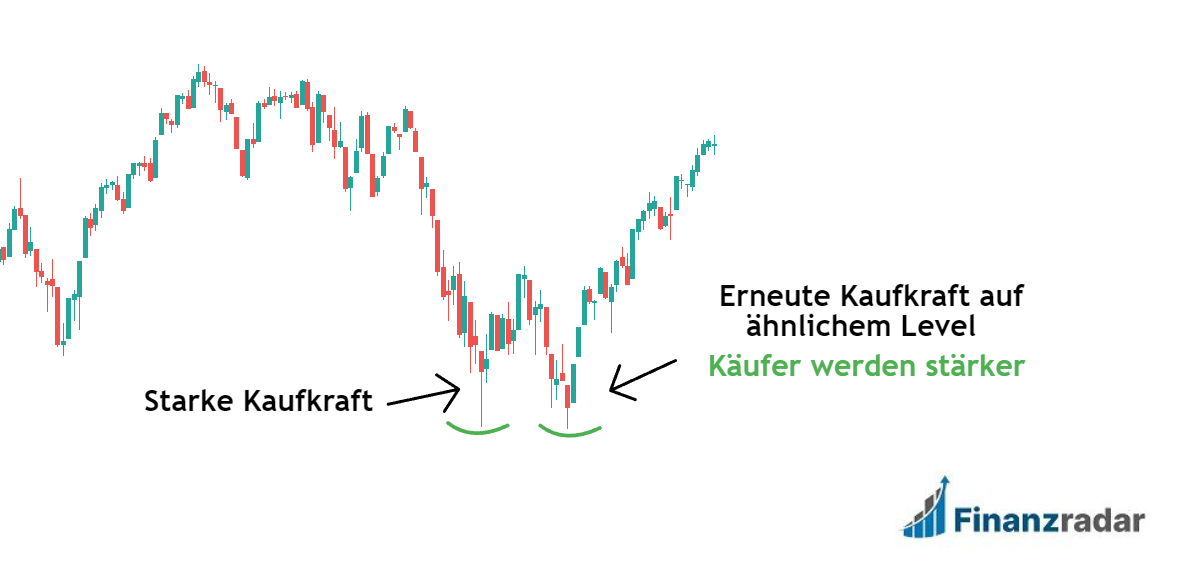

Der zweite „Bottom“ in der Doppel Bottom-Formation bildet sich, wenn die Nachfrage nach dem Zwischenhoch erneut stark abnimmt und den Kurs bis zum jüngsten Verlaufstief sinken lässt. An diesem Punkt, der als Unterstützung fungiert, treffen abnehmendes Angebot und zunehmende Nachfrage aufeinander.

Die Marktteilnehmer könnten diesen Kurs erneut als unterbewertet wahrnehmen und möglicherweise wenig Raum für weitere Verluste sehen. Diese Einschätzung führt dazu, dass Käufer verstärkt zu diesen Preisen nachfragen, was den Kaufdruck auf den Kurs erhöht.

Das zweite „Bottom“ entsteht also durch eine erneute Unterstützung des Kurses aufgrund erhöhter Nachfrage bei einem als niedrig wahrgenommenen Preisniveau.

Beachte: In der technischen Analyse gilt „Der Chart vergisst nichts“. Ob ein Kurs Unterstützung an einem Verlaufstief Halt findet, was 5 Minuten oder 5 Jahre her ist, ist völlig irrelevant.

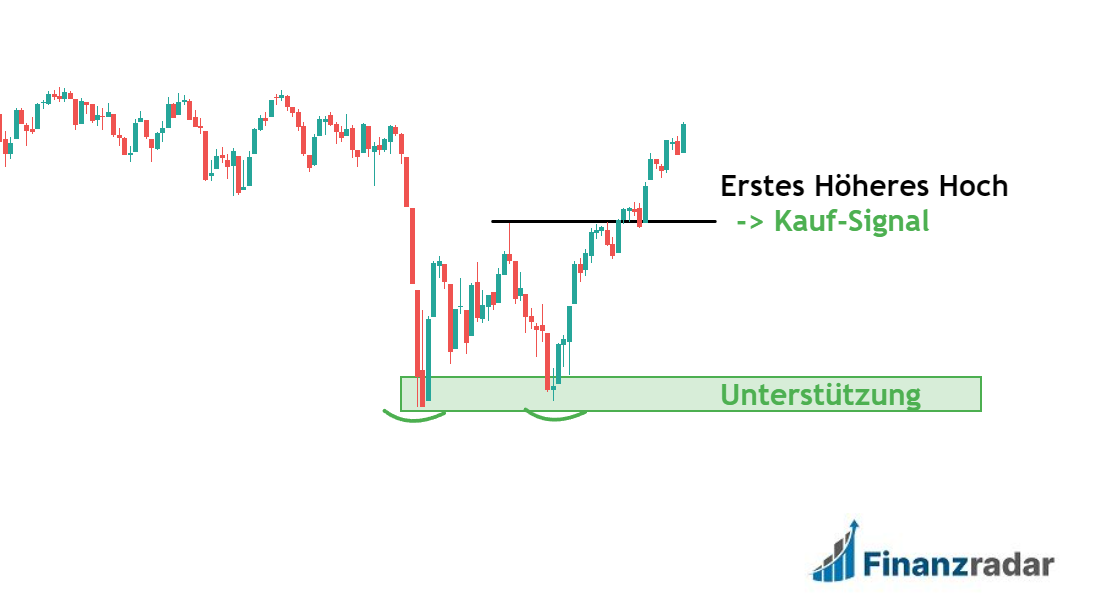

#4 Kaufsignal bestätigt die Doppelboden-Musterformation

Die erneute große Nachfrage an dem jüngsten Verlaufstief erzeugt einen verstärkten Kaufdruck, da der Kurs erneut an einem ähnlichen Preisniveau unterstützt wird. Dieser Anstieg wird von den Marktteilnehmern nicht mehr als Gelegenheit zum Verkaufen, sondern als Signal für eine mögliche Trendumkehr hin zu einem Aufwärtstrend gesehen.

Die Konzentration auf das wiederkehrende unterstützende Preisniveau erzeugt eine optimistische Stimmung, die zu vermehrten Käufen führt. Ein Durchbruch über das Zwischenhoch (=Nackenlinie) bestätigt die Doppel Bottom-Formation und dient als starkes Kaufsignal, das von Dir genutzt werden könnte, um Deine Long-Positionen zu eröffnen oder zu erhöhen.

Beachte: In der Praxis macht es oft Sinn, auf einen sogenannten „Retest“ des Ausbruchlevels zu warten. Sprich, der Kurs sollte erneut von oben gegen das Zwischenhoch laufen und unterstützt werden.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

2 Möglichkeiten das Double Bottom zu traden

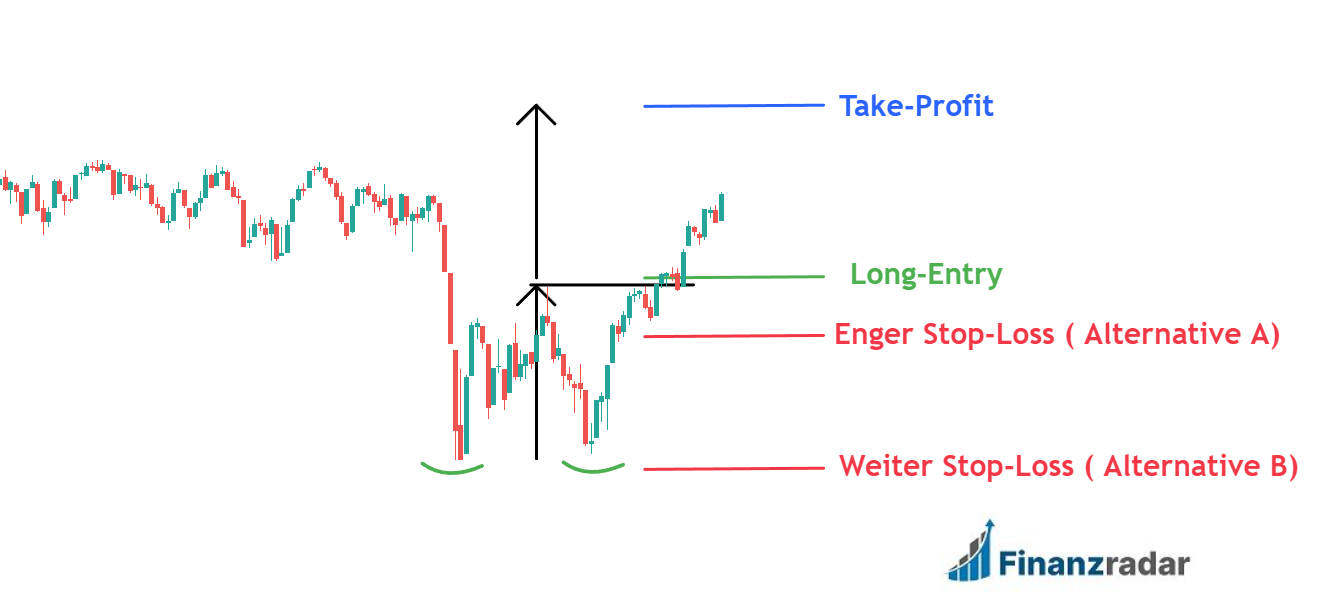

Das Doppelbottom ist eine der am häufigsten vorkommenden Chartformationen, weswegen Du ein tiefes Verständnis über den Aufbau und dem Umgang mit diesem Muster haben solltest. Ähnlich wie bei anderen technischen Formationen gibt es klare Punkte, die Deinen potenziellen Trade-Einstieg und einen sinnvollen Ausstieg definieren.

Das Doppel Bottom bietet Richtlinien für Stop-Loss und Take-Profit, die Dir helfen können, die Position effektiv zu managen. In diesem Abschnitt werde ich genauer darauf eingehen, wie du mit dieser Formation traden kannst.

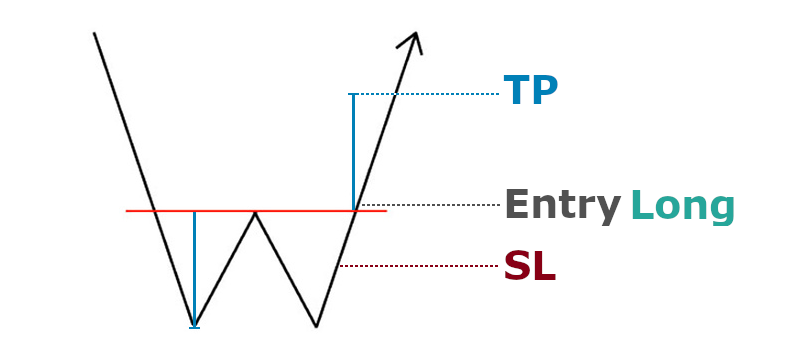

#1 Break Out eines Double Bottoms traden

Deinen Einstieg für den möglichen neuen Aufwärtstrend kannst Du auf 2 Arten realisieren. Die erste Möglichkeit ist der klassische herkömmliche Weg, bei dem Du direkt bei Bruch über die Nackenlinie einen Einstieg wagst.

Sprich sobald eine Kerze das Zwischentief überbietet bist Du drin. Bestenfalls wartest Du hier auf den Schlusskurs der Kerze, um wirklich sicher zu sein, dass der Ausbruch bestand hat und kein Fehlausbruch ist.

Beachte: Direkt beim Ausbruch der Formationen einen Trade einzugehen ist etwas risikoreich, wird aber meist durch ein gutes Chancen-Risko-Verhältnis belohnt, da Du einen zeitigeren Einstieg als andere Marktteilnehmer hast.

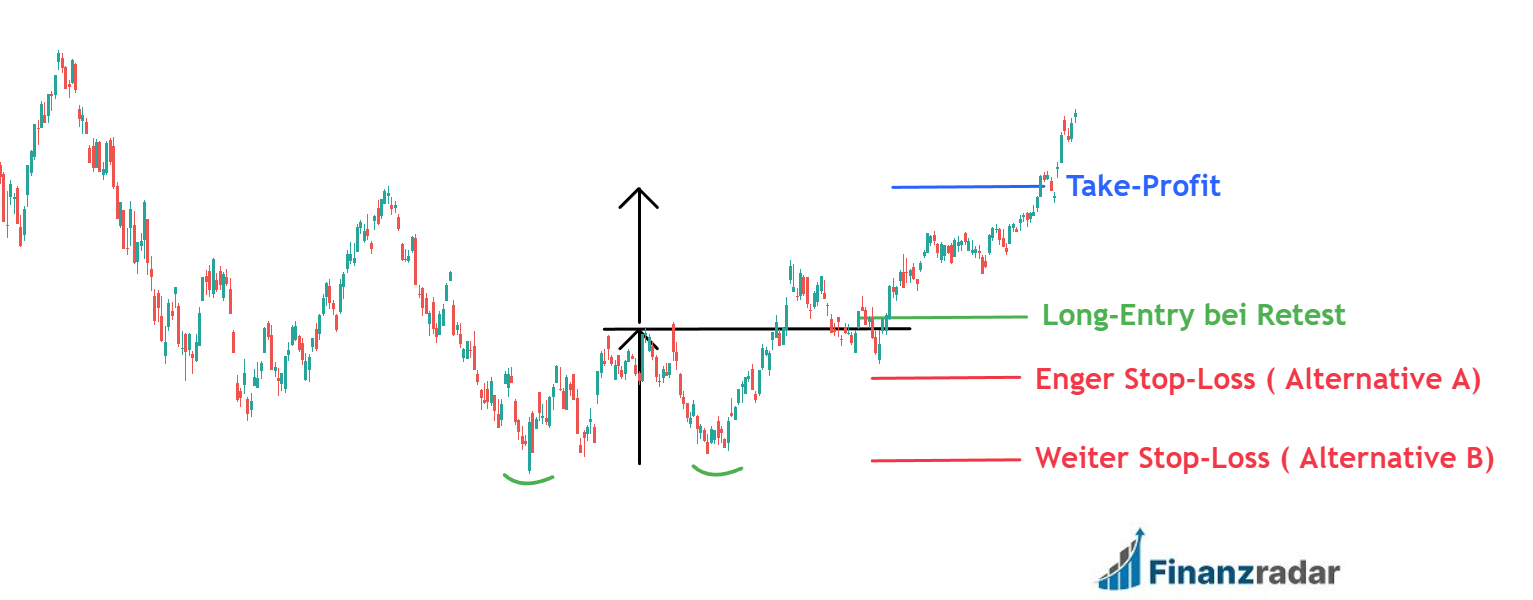

#2 Retest eines Double Bottoms traden

Da, wie Eingangs des Artikels beschrieben, das Doppeltop von der Struktur her auch Teil von anderen Formationen wie der Bärenflagge ist, kann es trotz Schlusskurs über der Nackenline häufig zu Fehlsignalen kommen. Um diese bestmöglich auszuschließen gibt es noch eine weitere Möglichkeit für den Trade-Einstieg: Ein Entry beim Retest der Nackenlinie.

Warte hierzu einen tatsächlichen Ausbruch aus dem Doppel Bottom sowie ein Rücklauf auf die Nackenlinie ab. Sollten sich hier Hammerkerzen bilden, könntest Du diese als Kauf-Signal deuten und eine Long Position eröffnen.

Beachte: Der Trade-Einstieg nach Retest der Nackenlinie gilt in der Praxis als sicherer Einstieg, weswegen ich diese Variante vor allem Trading Anfängern ans Herz lege. Diese Vorgehensweise bedarf allerdings einiges an Geduld, denn Du musst abwarten bis der Kurs erneut an der Nackenlinie ist.

Vor- und Nachteile vom Double Bottom Trading

Vorteile:

Das Doppelbottom signalisiert oft klar die Umkehrung eines Abwärtstrends hin zu einem potenziellen Aufwärtstrend

Die Formation ist recht einfach zu erkennen, was sie für Trader zugänglicher macht.

Die Struktur des Doppelbottoms ermöglicht die klare Platzierung von Stop-Loss-Levels.

Eine Bestätigung durch ein höheres Volumen kann die Zuverlässigkeit des Musters erhöhen.

Ein klar definiertes Muster ermöglicht ein optimiertes Risiko-Rendite-Verhältnis.

Die Formation kann in allen Märkten und allen Zeiteinheiten gleich angewendet werden.

Die Bestätigung eines Doppelbottoms kann das Vertrauen in eine Trendumkehr stärken.

Nachteile:

Es kann zu Fehlsignalen kommen, was zu Verlusten führen kann, wenn das Muster nicht bestätigt wird.

Manchmal fehlt es an Volumenbestätigung, was die Zuverlässigkeit des Musters beeinträchtigen kann.

Ein Doppelbottom kann auch zu einer Seitwärtsbewegung führen, anstatt zu einem starken Aufwärtstrend.

FAQ – Double Bottom Pattern

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.