Trading funktioniert vorrangig, indem wir als Trader einen Trend folgen. Es ist zwar auch möglich Ausbrüche und Reversals zu handeln, allerdings gilt vor allem Letzteres als große Kunst. Das Handeln von Trends gilt als sehr simple und effektiv und ist vor allem für Anfänger super geeignet!

Wenn Du Trading lernen möchtest, musst Du die Entstehung von Trends verstanden haben und solltest beim Planen Deiner Trades eine Trendanalyse durchführen. Durch simple charttechnische Mechanismen kannst Du einen Trend analysieren und Dein Trading im Hand umdrehen verbessern.

Zum Handeln eines Trends gehört aber noch mehr: Ohne ausgefeiltes Risikomanagement kann es nicht gelingen. Auf diesen Punkt gehe ich im Beitrag ebenfalls ausführlich ein!

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Das Wichtigste zur Trendanalyse

Das Geld wird am Markt vorrangig in Trends verdient. Andere Möglichkeiten des Handels wie Reversals und Breakouts sind viel schwerer zu handhaben.

Ein Trend lässt sich identifizieren – und zwar schon zum Zeitpunkt seiner Entstehung.

Für die Trendanalyse gibt es Werkzeuge der fundamentalen und charttechnischen Analyse. Trader sollten aber eher auf die technische Analyse setzen.

Wer einen Trend handeln möchte, benötigt hierfür eine ausgefeilte Strategie und ein gutes Risikomanagement.

Trendfolgestrategien lassen sich per Backtest hinsichtlich ihrer Wirksamkeit überprüfen. Gute Broker bieten hierfür ein Trading Demokonto an.

Schritt für Schritt Trendanalyse durchführen

#1 Vermögenswert analysieren

Dass ein Vermögenswert in einen Trend übergeht, hat Gründe, die vorrangig in ihm selbst zu finden sind. Zwar gibt es auch Einflüsse am Markt, die auf alle Assets einwirken. Bekanntlich fallen bei einem Crash die Kurse nahezu sämtlicher Werte. Diese Faktoren sind vor allem zu beachten, wenn jemand Daytrading lernen möchte.

Es sind Ereignisse wie ein Kriegsausbruch, eine Umweltkatastrophe oder eine global anziehende beziehungsweise sich abschwächende Konjunktur, die möglicherweise auch noch Einfluss auf die Inflation und damit auf Leitzinsentscheidungen hat.

Solche Einflüsse wirken sehr kurzfristig (intraday) und manchmal mittelfristig über Wochen und Monate. Viele Trader möchten aber Trends auch langfristig handeln. Bei Aktien spielen dann fundamentale Kennzahlen des betreffenden Unternehmens unter anderem eine Rolle. Wenn sie aussagen, dass das Unternehmen gesund, aber fundamental unterbewertet ist, spricht alles für einen langfristigen Aufwärtstrend.

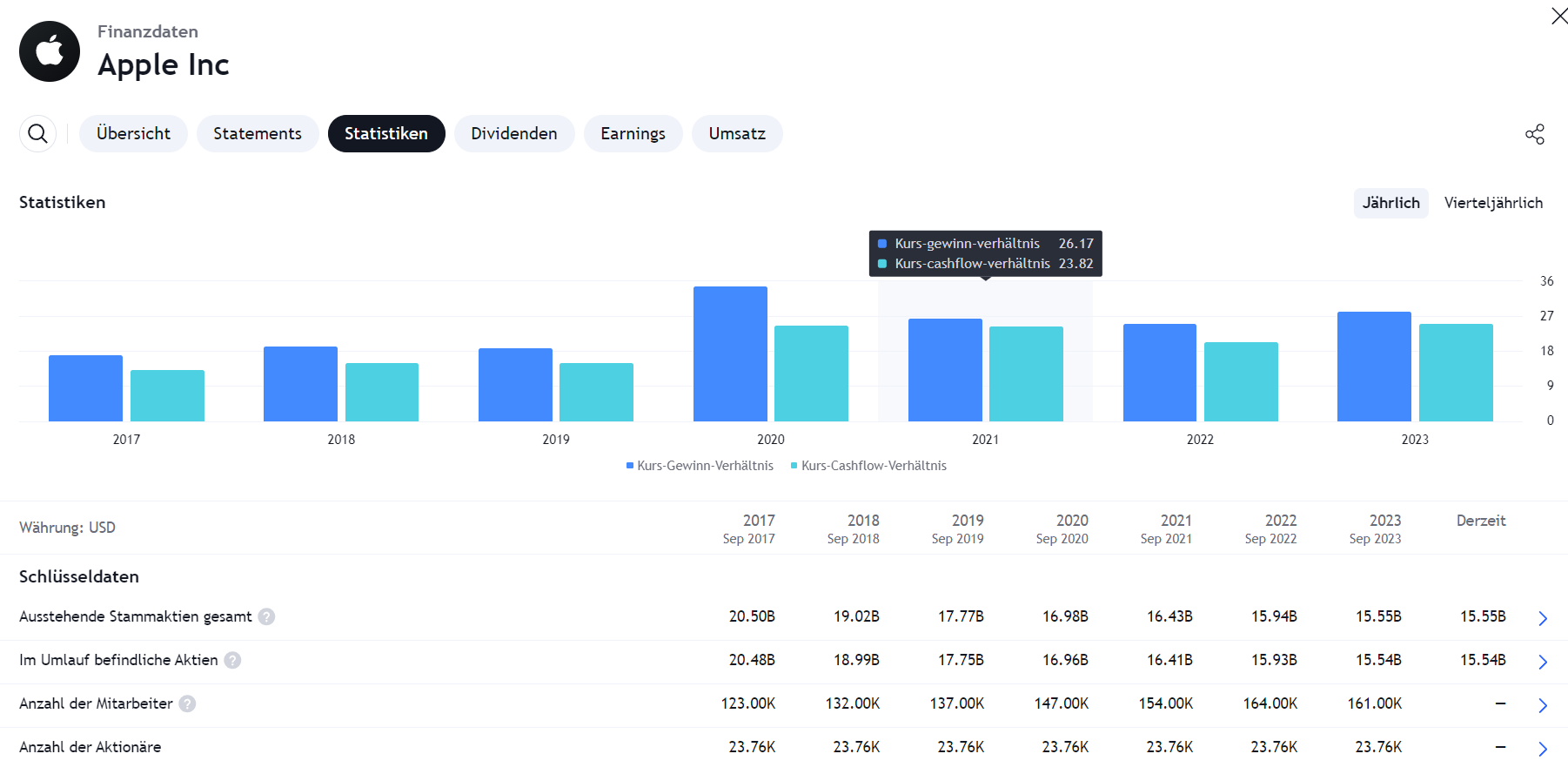

Eine entscheidende Kennzahl für diese Bewertung ist das KGV (Kurs-Gewinn-Verhältnis) einer Unternehmensaktie. Es stellt die Relation zwischen den Aktienkursen und den Unternehmensgewinnen dar.

Ein niedriges KGV (je nach Branche unter 20 bis unter 40) ist ein gutes KGV: Es besagt, dass der Aktienkurs in Relation zu den Unternehmensgewinnen niedrig notiert und daher mittel- bis langfristig steigen dürfte.

Wichtig: Wer Intraday- und Wochentrends handelt, muss Vermögenswerte wie Währungen, Gold, Öl oder Aktienindizes unter einem anderen Blickwinkel analysieren, nämlich dem Verhältnis von Volkswirtschaften und Währungsräumen zueinander (Währungspaare), der Angst vor Inflation (Gold) und den kurzfristigen Konjunkturindikatoren (Öl, Indizes).

#2 Trend identifizieren

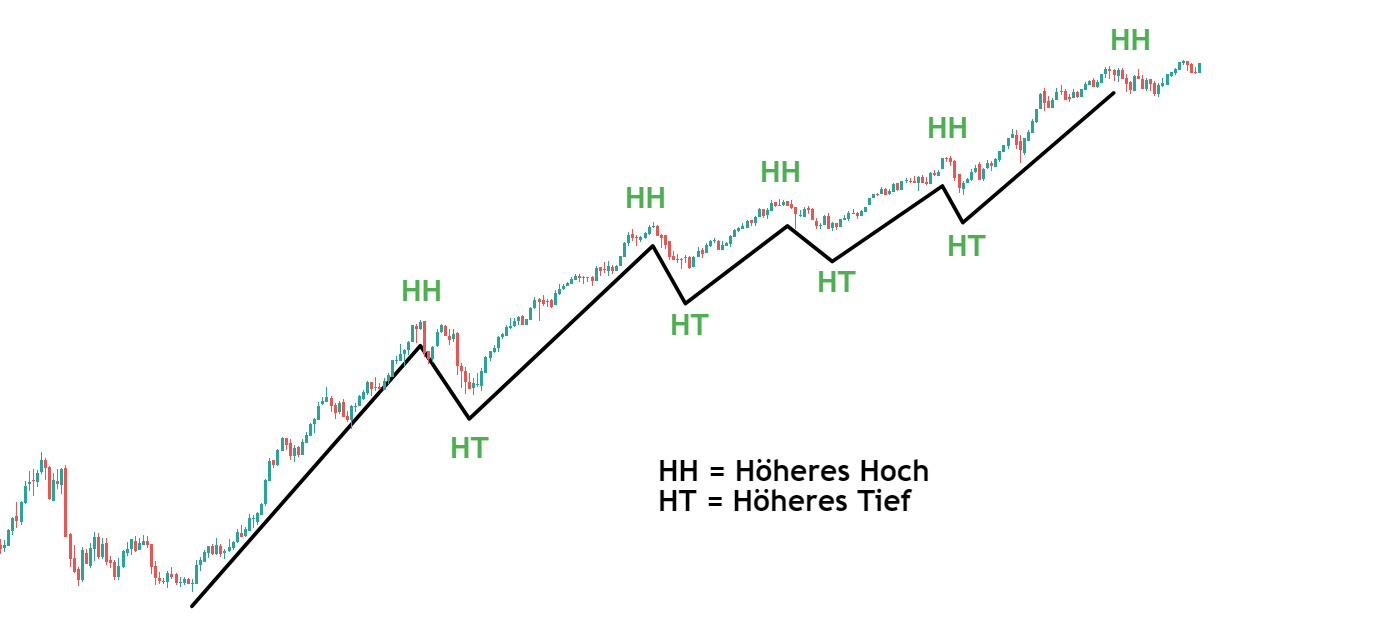

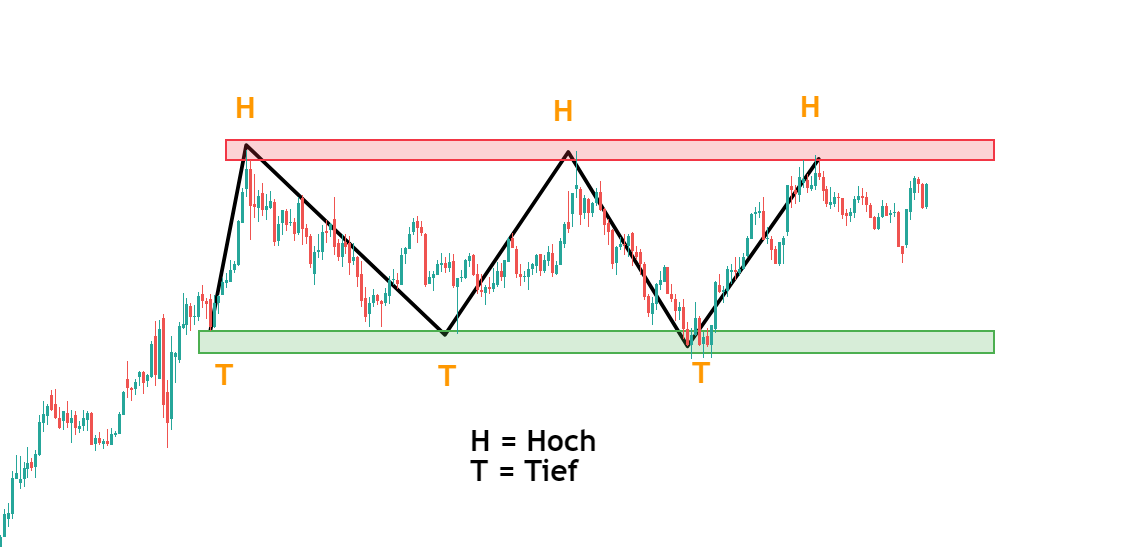

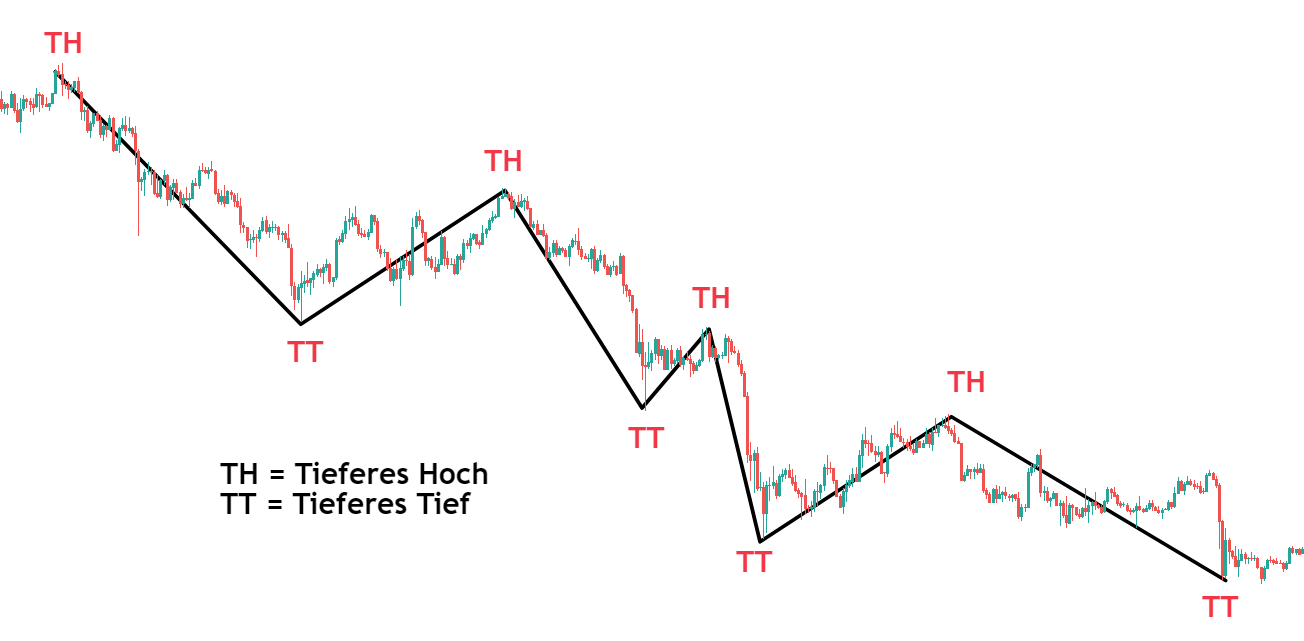

Die Charttechnik bietet hierfür einige gute Tools an, doch wie erwähnt solltest Du auch niemals die Fundamentalanalyse vernachlässigen. Es gibt einen einfachen Weg, einen sich entwickelnden Trend auf dem Chart zu erkennen: In dem Zeithorizont, in welchem der Trader den Trend handeln möchte, entwickeln sich 3 Kerzen (engl. Candlesticks) mit aufeinanderfolgenden höheren Hochs und höheren Tiefs (Aufwärtstrend) oder tieferen Hochs und tieferen Tiefs (Abwärtstrend).

Die Identifikation eines Trends per Marktstruktur funktioniert auf allen Zeiteinheiten und in allen Assets genau gleich. Je nachdem was Du für einen Anlagehorizont hast kannst Du also ganz flexibel die Zeiteinheit im Chart anpassen.

Die Wahl Deines Zeithorizonts bzw. Deiner Zeiteinheit hat unmittelbaren Einfluss auf dein Risikomanagement. Handelst Du in kleinen Zeiteinheiten, dann ist für gewöhnlich Dein Stop-Loss enger dran, als wenn Du in großen Zeiteinheiten handelst. Je weiter Dein Stop-Loss weg ist, sprich je größer Du die Zeiteinheit eingestellt hast, desto weniger Kapital solltest Du in den Trade einsetzen. Nur so kannst Du Dein Depot gegen zu große Verlust schützen.

#3 Indikatoren und gleitende Durchschnitte verwenden

Es gibt sehr viele technische Indikatoren, die unter anderem ein MetaTrader Broker in seine Software integriert. Viele dieser Indikatoren dienen ausdrücklich der Identifikation eines sich entwickelnden Trends und der Trendfortsetzung. Das sind unter anderem:

gleitender Durchschnitt

Double und Triple Crossover

Keltner Channel

Donchian Channel

Envelopes

MACD Indikator

RSI

Parabolic SAR

Der Handel nach dem gleitenden Durchschnitt ist die älteste und bewährteste Trendfolgestrategie. Schon vor 100 Jahren handelten Anleger danach, indem sie gleitende Durchschnitte mit der Hand auf Wochen- und Monatscharts zeichneten, welche damals die Zeitungen publizierten. Wenn der Kurs den gleitenden Durchschnitt nach oben oder unten kreuzt, löst dies ein Kauf- bzw. Verkaufs-Signal aus.

Du kannst auch mehrere Gleitdurchschnitte mit unterschiedlichen Perioden nutzen, um den Trend nach kurz-, mittel- und langfristig zu filtern. Eine mögliche Kombination ist das Anzeigen der Gleitdurchschnitte 20, 50 und 200.

Die Anzeige von Gleitdurchschnitten und anderen Indikatoren ist bei so gut wie jeder Trading Plattform bzw. Charting Plattform kostenlos. Am besten nutzt Du die oben genannten Tools in Verbindung mit den Kerzencharts.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

#4 Nachrichten prüfen (Fundamentalanalyse mit einbeziehen)

Wenn Du Positionen über Tage, Wochen, Monate und länger halten möchtest, was sich vor allem beim Aktienhandel und CFDs auf Aktien anbietet, solltest Du die fundamentalen Kennzahlen einer Aktie kennen. Wir sind in einem anderen Beitrag schon darauf eingegangen. Zur Erinnerung die wichtigsten Werte:

KGV (Kurs-Gewinn-Verhältnis)

KBV (Kurs-Buchwert-Verhältnis)

KUV (Kurs-Umsatz-Verhältnis)

KCV (Kurs-Cashflow-Verhältnis)

Intrinsic Value (innerer Wert)

PEG Ratio (Kurs-Gewinn-Wachstums-Verhältnis)

ROCE (Return on Capital Employed)

EBIT-Wachstum, -Drawdown und -Marge

Verschuldungsgrad

Die Nachrichtenlage spielt beim Intraday-Trading eine sehr wichtige Rolle. Intraday-Kurse werden durch Gewinn- oder Gewinnwarnmeldungen von Unternehmen, globale Ereignisse wie Unwetter, Krieg und sonstige Katastrophen, Leitzinsentscheidungen und Gerüchte zu einzelnen Unternehmen angetrieben. Gute CFD Broker lassen solche Nachrichten in einem Newsfeed über den Bildschirm laufen.

Über den Zeitpunkt von Meldungen zu planbaren Ereignissen wie die Meldung von Quartalszahlen oder Leitzinsentscheidungen kannst Du Dich im Vorfeld informieren. Du kannst sie in das Daytrading mit einbeziehen, doch Daytrading nach Nachrichtenlage gilt als sehr schwierig. Nicht wenige Trader halten sich im Umfeld einer Leitzinsentscheidung von der Börse fern, weil die Kurse nach der Verkündung einer Leitzinsänderung durch den Sprecher der jeweiligen Zentralbank sehr stark springen können.

#5 Aktives Risikomanagement betreiben und Handelsstrategie nutzen

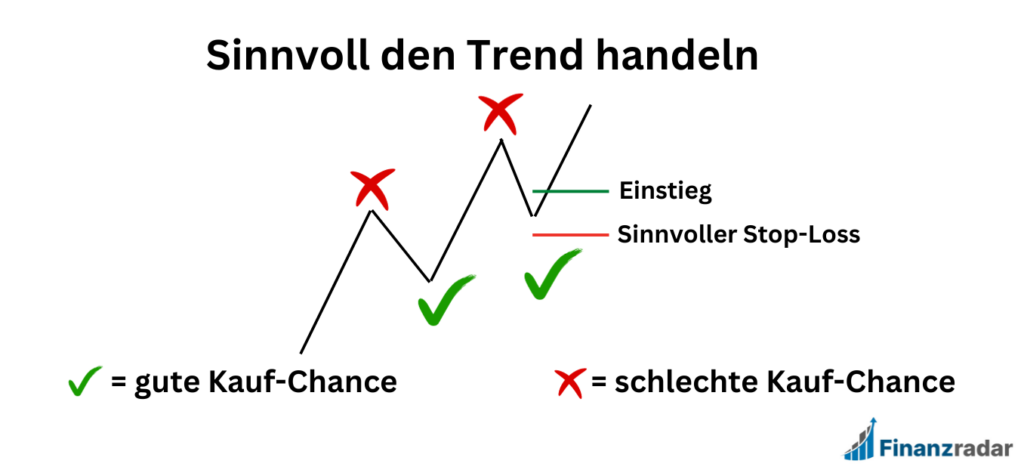

Wer einen Trend identifiziert hat, handelt in unter Zuhilfenahme eines aktiven Risikomanagements mit einer bestimmten Handelsstrategie. Vom Grundsatz her lassen sich drei Strategien (für einen einzigen Wert!) unterscheiden:

trendfolgend mit einer Position und relativ gleichmäßigem Stop-Loss-Abstand

trendfolgend mit mehreren Positionen (empfohlen: drei) und aufgefächerten Stop-Loss-Abständen

aufstockend

Die Variante #1 ist die einfachste, für die zumindest die Forex Broker, aber auch die meisten anderen Broker standardmäßig einen automatisch folgenden Stop-Loss anbieten. Der Trader legt nach dem Einstieg fest, dass dieser beispielsweise dem Kurs mit 15 Pips folgt. Dieses Prinzip nennt man Trailing Stop-Loss.

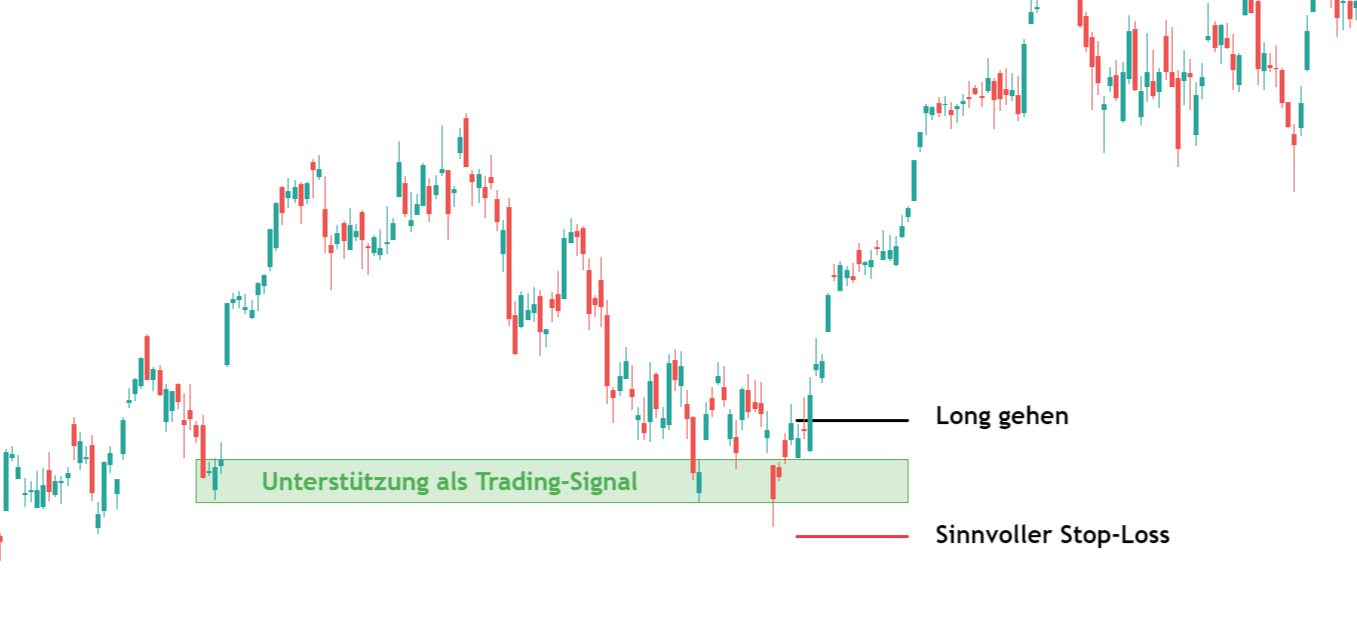

Bei der Variante #2 bevorzugen es die meisten Trader, die drei Stop-Losses von Hand unter wichtige Unterstützungen zu setzen. Die Abstände zwischen ihnen sollen mit fortlaufendem Trend immer größer werden, sobald sich die Position im Gewinn befindet. Damit überstünde der unterste Stop-Loss auch weite Rückschläge, nach denen sich der Trend immer noch fortsetzen kann. Das bedeutet aktives Risikomanagement allein durch das Verwalten von Stop-Loss-Abständen. Diese Variante nutze ich persönlich am liebsten.

Die Variante #3 ist etwas komplexer und wird oft auch als „Scaling In“ bezeichnet. Der Trader steigt mit einer kleinen Position in den Trend ein, versieht diese zunächst mit einem Stop-Loss und kauft zu, wenn sich der Trend fortsetzt – idealerweise sogar nach einem kleinen Rücksetzer. Dann ist es möglich, mehrere Stop-Losses zu setzen oder nur einen für die inzwischen aufgestockte Position.

Welche Trends gibt es bei der Trendanalyse?

Es gibt 3 Trends: den Aufwärts-, den Abwärts- und den Seitwärtstrend. Das hört sich simpel an, doch diese drei Trends unterscheiden sich in ihrem Verhalten und generieren damit unterschiedliche Handelsmöglichkeiten.

Aufwärtstrend

Ein Aufwärtstrend entwickelt sich wahlweise bei Überschreiten eines markanten Hochs, beim Ausbruch aus einer Konsolidierung (Seitwärtstrend) nach oben oder als Ergebnis eines Reversals. Letzterer kann sehr mächtig sein, doch es ist sehr schwer, den Tiefpunkt des vorherigen Abwärtstrends zu erwischen, von dem aus das Reversal startet.

Seitwärtstrend

Der Seitwärtstrend ist als Konsolidierung in einer engen Range bekannt, doch es gibt auch die größere sogenannte „Schiebezone“ (ein Ausdruck aus dem angloamerikanischen Raum), bei dem der Abstand zwischen der oberen und unteren Trendlinie sehr groß ist.

Innerhalb des Seitwärtstrends pendelt der Kurs zwischen diesen beiden Grenzen, was sich auch handeln lässt. Er wird unweigerlich irgendwann nach oben oder unten ausbrechen, wobei es Fehlausbrüche mit Rückkehr in die Range geben kann.

Oftmals wird eine Seitwärtszone in die vorherige Trendrichtung verlassen. Sprich ist der Kurs zunächst im Aufwärtstrend und fängt anschließend eine Konsolidierung an, dann wird diese mit leicht höherer Wahrscheinlichkeit nach oben verlassen. Long-Chancen zu handeln macht hier entsprechend mehr Sinn, als Short-Chancen zu realisieren.

Abwärtstrend

Beim Abwärtstrend gelten gegenüber dem Aufwärtstrend umgekehrte Bedingungen. Wird ein markantes Tief unterschritten, dann ist dies ein handfestes Indiz für einen möglichen Abwärtstrend.

Abwärtstrends können sehr steil verlaufen, vor allem wenn das Asset eigentlich im Kurs steigen sollte laut Meinung der Anleger. Dann hat ein Ereignis die Anleger in Panik versetzt, sie verkaufen sehr schnell. Auch Stop-Loss-Wellen, welche oftmals durch das Einsetzen von Risikomanagements in automatischen Handelssystemen losgetreten werden, haben einen teils crashartigen Verlauf.

Trendanalyse: Wie handele ich richtig?

Ausführlich im Demokonto üben: Gute Broker bieten Demokonten an. Nutze diese für das gründliche Austesten Deiner Handelsstrategie. Dabei hast Du nichts zu verlieren, wirst aber wertvolle Erkenntnisse gewinnen. Das Demokonto dokumentiert den tatsächlichen (virtuellen) Kapitalverlauf inklusive aller Gebühren, die vor allem bei kleinen Positionen sehr wichtig sind. Außerdem stellst Du fest, wie viel Zeit Du für das Trading wirklich benötigst. Das ist vor allem für Personen wichtig, die am liebsten Daytrading betreiben möchten. Dieses kann Trader in der Tat ganztägig an den Bildschirm fesseln, wenn im Markt viel Bewegung herrscht. Nebenberuflich ist es nicht möglich.

Strategie ausgiebig backtesten: Ein Demokonto bietet auch die Gelegenheit für Backtests. Dabei nutzt die Software historische Kursdaten, die bei manchen Programmen Jahrzehnte zurückreichen. Das ist ein Schatz an Know-how, der dazu führt, sich für eine offenkundig profitable Handelsstrategie zu entscheiden, so manch andere Idee aber schnell zu verwerfen.

Stop-Loss und Take-Profit setzen: Es versteht sich von selbst, dass Du für jede eingegangene Position einen Stop-Loss setzt, der Deinem Risikomanagement entspricht. Bei einem CFD könnte er 10 % unter dem Einstiegskurs liegen. Denke auch an den Take-Profit: Der Trend setzt sich nicht ewig fort. Wenn er seinen Gipfel erreicht hat, solltest Du aussteigen und den Gewinn mitnehmen, den Du sonst am Folgetag durch ein Gap (Kurslücke) verlieren könntest.

Top-Down-Ansatz nutzen: Dieser Ansatz führt Analysen von oben nach unten durch. Betrachte zuerst das große Bild und vertiefe Dich dann in Details. Lehne Dich auch zwischenzeitlich zurück und betrachte wieder einmal das große Bild. Der Top-Down-Ansatz gilt für jede neue Analyse eines Vermögenswertes und den eventuellen Trade. Er erfordert daher eine gewisse geistige Disziplin. Viele Trader verhaspeln sich allzu sehr oder gar ausschließlich in Details.

Volatilität berücksichtigen: Beim Risikomanagement spielt die momentane Volatilität die maßgebende Rolle. Ein Trend kann sich fortsetzen, aber immer wieder relativ stark zurückschlagen. Da der letzte Stop-Loss immer unter dem letzten Rückschlag stehen muss, kannst Du bei hoher Volatilität nur kleine Positionen handeln, um nicht zu viel zu riskieren. Die Volatilität wird sich wieder beruhigen. Dann kannst Du die Position aufstocken. Wenn sie sich bereits im Gewinn befindet, könnte der Stop-Loss dennoch die neue, größere Gesamtposition im Gewinn absichern.

Analysiere historische Daten: Assets haben ein bestimmtes Verhalten, das sich an den historischen Daten ablesen lässt. So sind die großen Technologiewerte in den 2000er Jahren gleichmäßig (und sehr stark) gestiegen, während viele Blue Chips in Dax, Dow & Co. über weite Strecken seitwärts laufen.

FAQ – Trendanalyse

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.