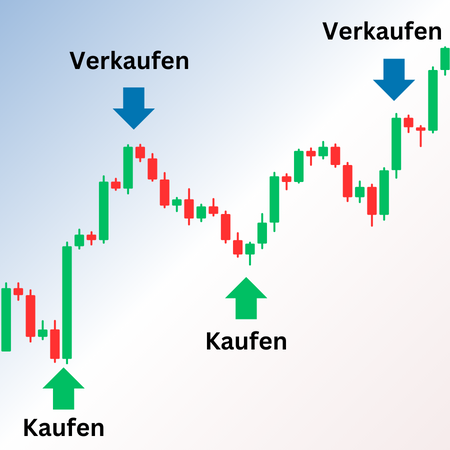

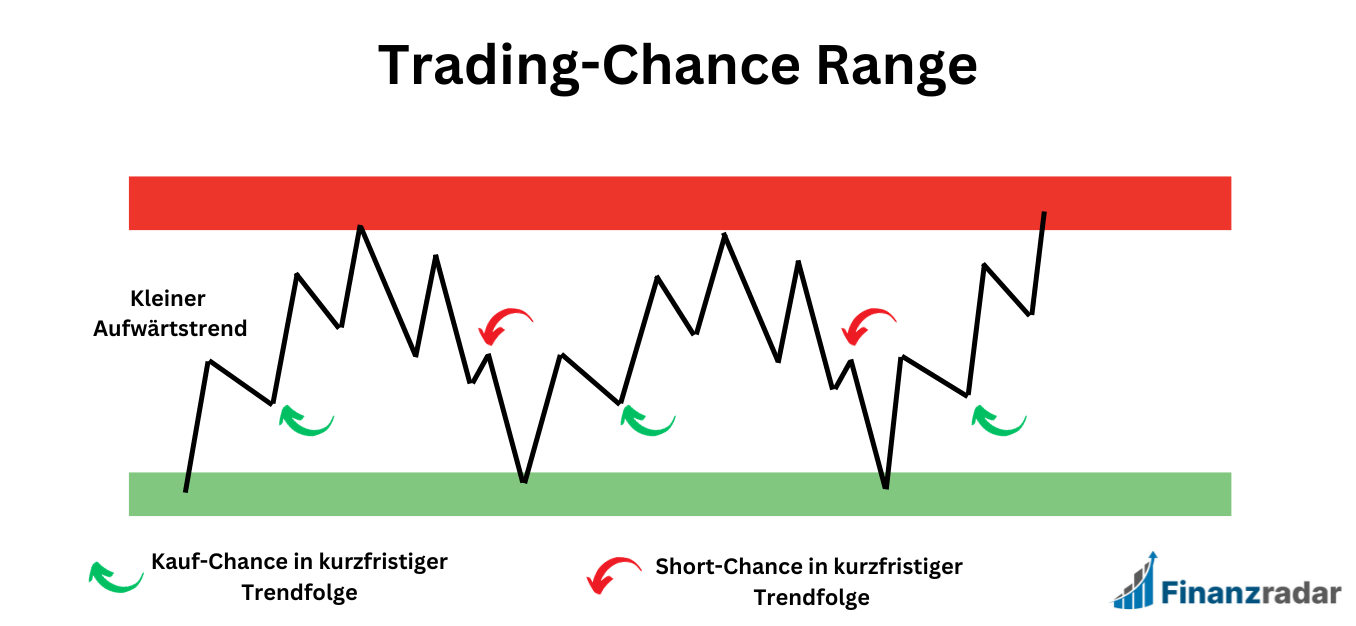

Bei der Range Trading Strategie konzentriere ich mich darauf, Preisspannen oder -bereiche zu identifizieren, in denen sich ein Vermögenswert innerhalb bestimmter Grenzen bewegt.

Die Handelsbandbreite erlaubt beispielsweise den Einstieg bei Erreichen der Unterstützungslinie für Long-Positionen oder der Widerstandslinie für Short-Positionen.

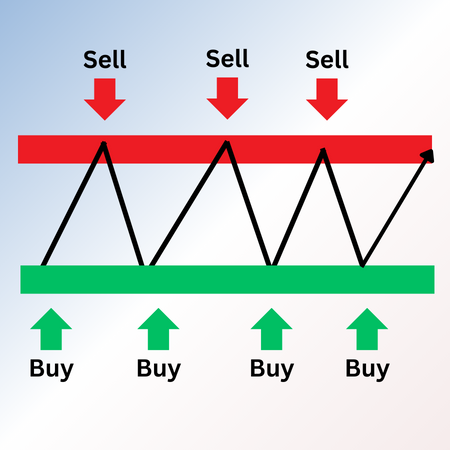

Range Trading: Diese Strategie bezieht sich auf den Handel innerhalb einer definierten Bandbreite, die durch eine klare Unterstützungslinie auf der unteren Seite und eine Widerstandslinie auf der oberen Seite begrenzt ist. Innerhalb dieser seitlichen Bewegung bieten sich Möglichkeiten für rentable Trades.

Verschiedene Ansätze: Für den Handel mit Ranges stehen 4 verschiedene Strategien zur Auswahl. Dazu gehören unter anderem das Open Range sowie das Narrow Range Trading.

Kurzüberblick: Range Trading

Was ist Range Trading? – Handel zwischen klar definierten Preisgrenzen.

Range identifizieren – Unterstützungs- & Widerstandsniveaus bestimmen.

Top 4 Range Strategien – Breakout, Open, Narrow & Mean Reversion.

Trading Range Arten – Seitwärtsmärkte, diagonale Ranges + weitere.

Range Vor- & Nachteile – Leicht erkennbar, aber kleines Gewinnpotenzial.

FAQ – Häufig gestellte Fragen zu Range Trading.

Definition: Was ist Range Trading?

Eine Range ist vorhanden, sobald der Kurs konstant zwischen zwei Zonen hin- und herpendelt. In diesem Chart liegt somit eine Seitwärtsbewegung vor, die ansonsten im Trading eher als Anlass genommen wird, sich anderen Assets zuzuwenden.

Sofern ich mich auf das Range Trading fokussiere, gehe ich gezielt auf die Suche nach dieser Form der Stagnation.

In 5 Schritten zum planbaren Börsenerfolg!

Hol Dir jetzt meinen Trading lernen Roadmap Videokurs:

Jetzt Videokurs sichern

Hinweis: Eine Range entsteht in Zeitrahmen von einer Stunde ebenso wie Wochen oder Monaten. Dieser Spielraum eröffnet uns beim Trading die Möglichkeit, gezielt nach Assets Ausschau zu halten, deren Volatilität die Voraussetzungen für kürzere oder längere Ranges schaffen.

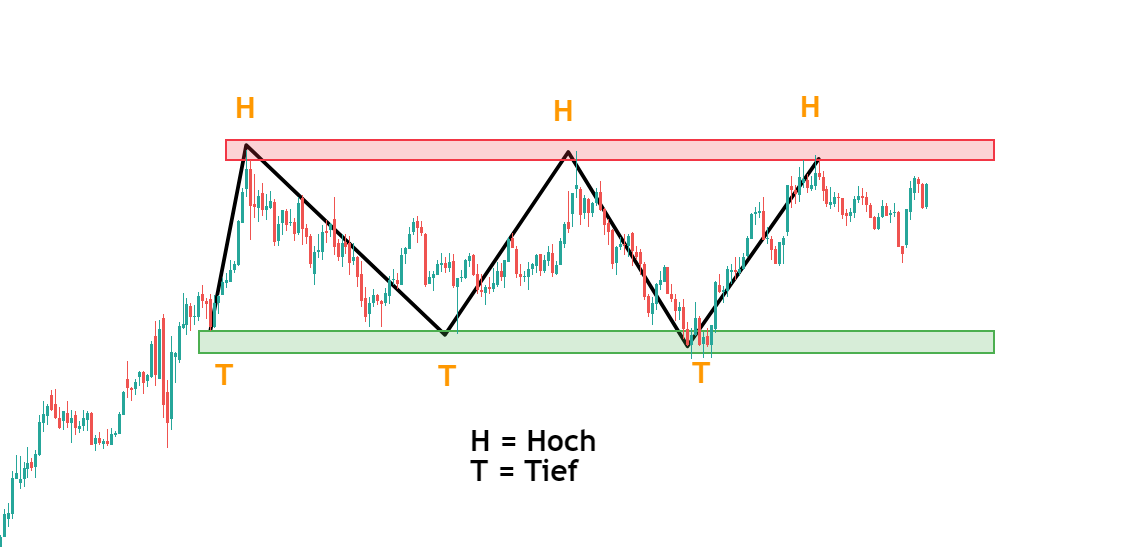

Identifizierung der Trading Range

Basierend auf den Erfahrungen vieler anderer Trader ist es durchaus sinnvoll, sich zunächst auf die wichtigsten Eckpunkte einer Handelsbandbreite zu konzentrieren.

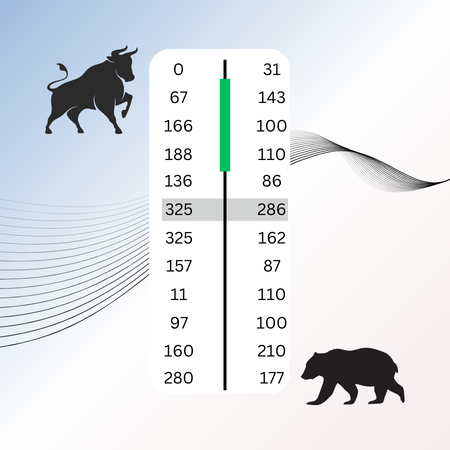

Dazu gehört das eindeutige Vorhandensein einer Unterstützungszone auf der Unterseite sowie einer Widerstandszone auf der Oberseite. Diese Zonen stehen stellvertretend für Preisniveaus, die der Kurs aufgrund des Marktes aktuell weder unter- noch überschreitet.

Das führt dazu, dass sich eine Preisspanne ergibt, in welcher zwar Schwankungen entstehen, aber keine großen Trends vorhanden sind.

Beachte: Die Oszillation des Kurses ist für einige Assets charakteristischer als für andere. Trader, die sich für das Range Trading interessieren, verfolgen den richtigen Ansatz nach Assets zu suchen, die häufiger eine Range ausbilden, um für den Handel mit der Bandbreite weniger stark vom Zufall abhängig zu sein. Beispielsweise bilden Aktien aus dem MDax auf Tageschartbasis oftmals Ranges aus.

Schau Dir JETZT einen meiner beliebtesten und einfach zugänglichen Kurse an:

Jetzt Videokurs sichern

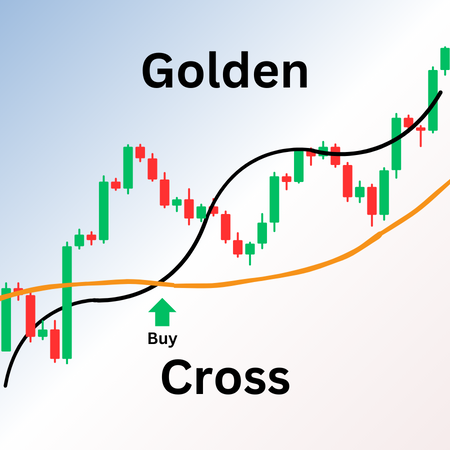

Diese Strategien könnten Dich auch interessieren …

Die 4 besten Range Trading Strategien

Zunächst solltest Du geeignete Assets für den Handel auf der Grundlage von Handelsbandbreiten für das Range Trading suchen und anschließend rateich Dir, dass Du Dich auf eine der folgenden Range Trading Strategien konzentrierst.

Diese beschäftigen sich gezielt mit den passenden Punkten für den Ein- und Ausstieg sowie Risikomanagement.

Tipp: Im Handel mit einem Preis, der innerhalb einer Range verläuft, ist es nicht immer leicht auf Anhieb die passende Strategie zu finden. Trader, die sich für den Test der 4 Strategien nicht auf das Demokonto beschränken wollen, sind gut beraten eine kleine Portionsgröße von maximal 1% zu wählen. Auf diesem Weg haben Fehlversuche keine gravierenden Auswirkungen auf die Höhe des Tradingkapitals. Schütze stets Dein Kapital!

Sämtliche Texte, Meinungen, Chats, Mitteilungen, Nachrichten, Preise, Marktanalysen, oder anderen Informationen auf dieser Seite, sind ausschließlich allgemeine Informationen für Unterhaltungszwecke. CFDs sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Beispielhafte Anleitungen aus unseren Beiträgen, sollten nur im Demokonto und auf keinen Fall mit echtem Geld getestet werden.

#1 Breakout Range Trading

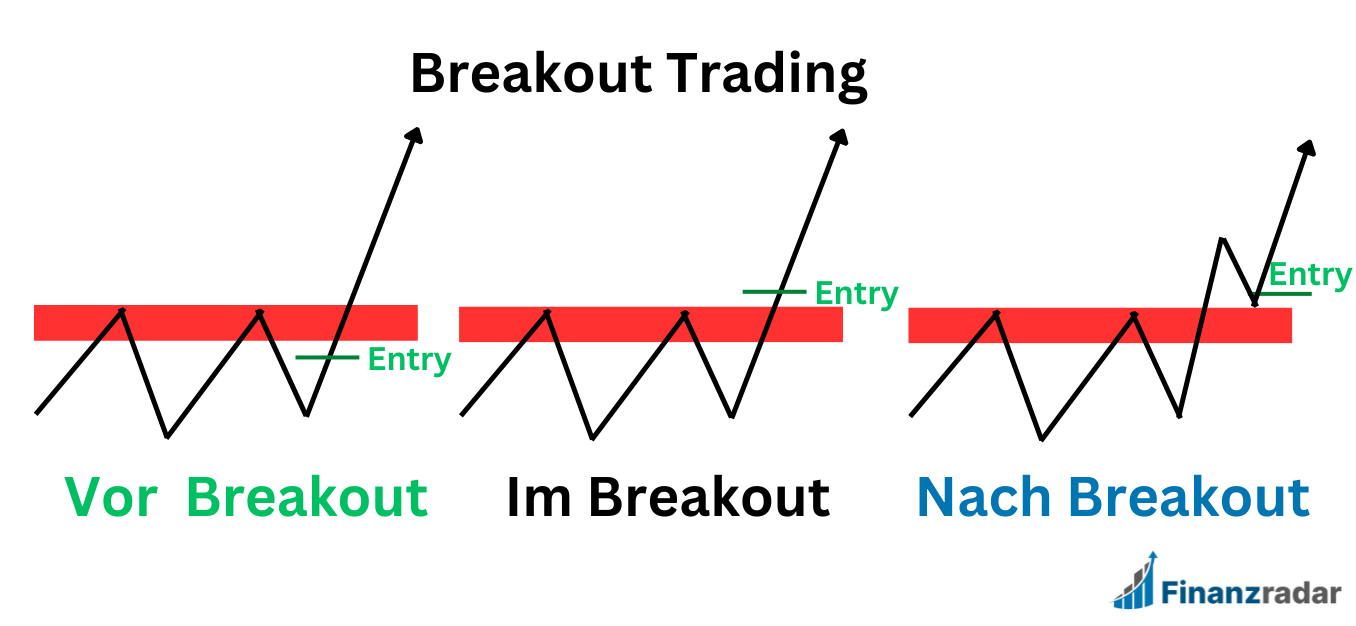

In der Breakout Range Trading Strategie entscheiden sich die Trader gegen den Handel innerhalb der Range und bevorzugen stattdessen die Wartezeit auf einen Ausbruch aus der Bandbreite.

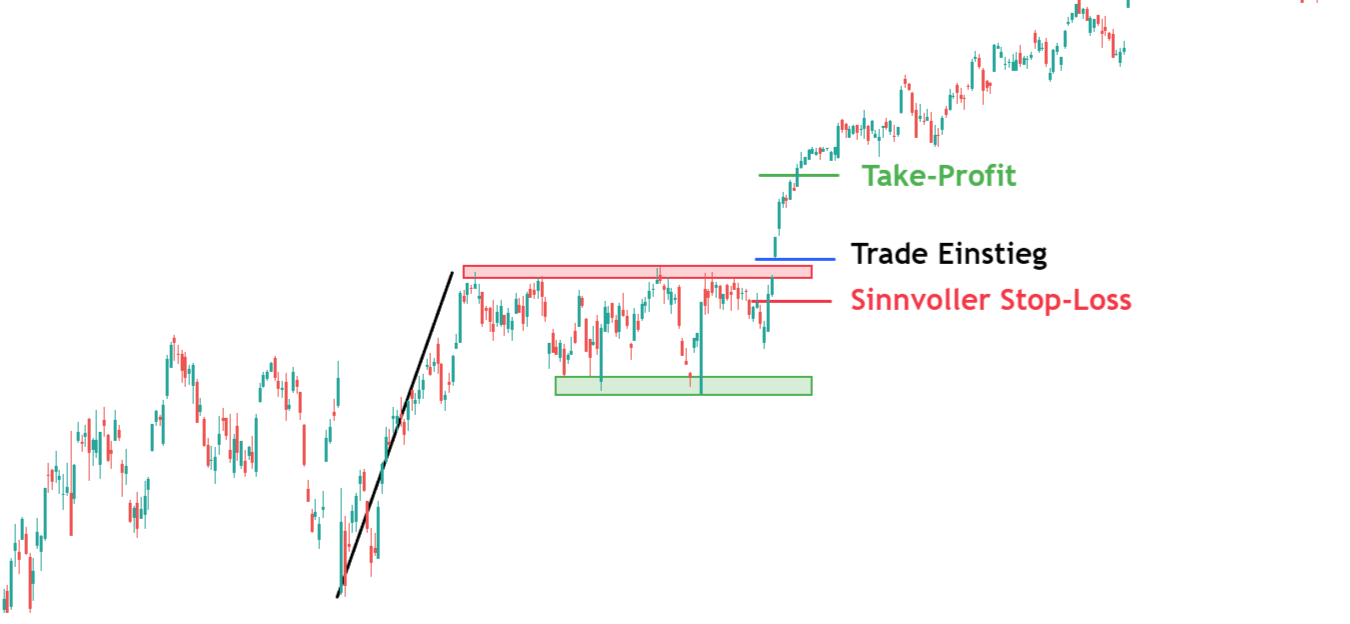

Ein solcher Ausbruch findet häufig bevorzugt oberhalb der Widerstandslinie statt. Der Eintritt in eine neue Trendphase verhilft dem Markt wieder zu mehr Volatilität. Ranges werden oftmals in die vorherige Trendrichtung verlassen. Siehe folgendes Beispiel:

Ein plötzlicher Anstieg des Kurses ist ein Signal in diese Trades mit einzusteigen. Auf diese Weise steigt der Kurs weiterhin an und die Breakout Range Trader verfügen durch den Einstieg zu einem früheren Zeitpunkt über eine erhöhte Spanne an Profitpotenzial.

Kurzanleitung zum Breakout Range Trading

#1 Range identifizieren: Idealerweise wartest Du zunächst ab, ob mindestens 2 Anstiege und 2 Abstiege des Kurses an die Begrenzungslinien, bestehend aus Unterstützung und Widerstand reichen.

#2 Warte ab: Nach der Identifikation ist in dieser Strategie für das Range Trading zunächst Geduld gefragt. Bis zum Zeitpunkt eines eindeutigen Ausbruchs aus der Range vergehen manchmal einige Stunden und in anderen Fällen Tage oder Wochen. Kommt für Dich ebenfalls der Einstieg in eine Short-Position in Betracht, ist erhöhte Aufmerksamkeit gefragt, sobald der Kurs auf die Unterstützungszone zusteuert.

#3 Retest prüfen: Nach dem Ausbruch ist es angebracht, kurz einen Retest an den Begrenzungslinien abzuwarten. Auf diese Weise lässt sich feststellen, ob ein echter Ausbruch oder ein Fehlausbruch stattfindet.

#4 Bestätigung suchen: Auf der Suche nach Bestätigungen für die Zuverlässigkeit eines Ausbruchs als Signal, gilt der erste Blick dem Handelsvolumen während dieses Zeitpunkts. Unabhängig von der Ausbruchsrichtung ist ein erhöhtes Volumen ein gutes Zeichen für einen „echten“ Ausbruch.

#5 Positionen eingehen: Erfolgt der Breakout oberhalb der Widerstandslinie ist die Long-Position für das Spekulieren auf steigende Kurse die richtige Wahl. Läuft der Kurs unter die Unterstützung ist eine Short-Position hingegen sinnvoll. Zum Schutz des Tradingkapitals ist es angebracht mit einer kleinen Größe zwischen 0,5 und 1 % des gesamten Kapitals auf dem Tradingkonto zu beginnen.

#6 Stop-Loss und Take-Profit setzen: Im Rahmen der Erstellung der Order ist es wichtig das vorhandene Risiko so gut wie möglich zu reduzieren. Ein bewährtes Mittel zu diesem Zweck ist der Stop- Loss. Diese Grenze liegt entweder knapp unterhalb der Widerstandslinie (Long) oder oberhalb der Unterstützungslinie (Short).

#2 Open Range Trading

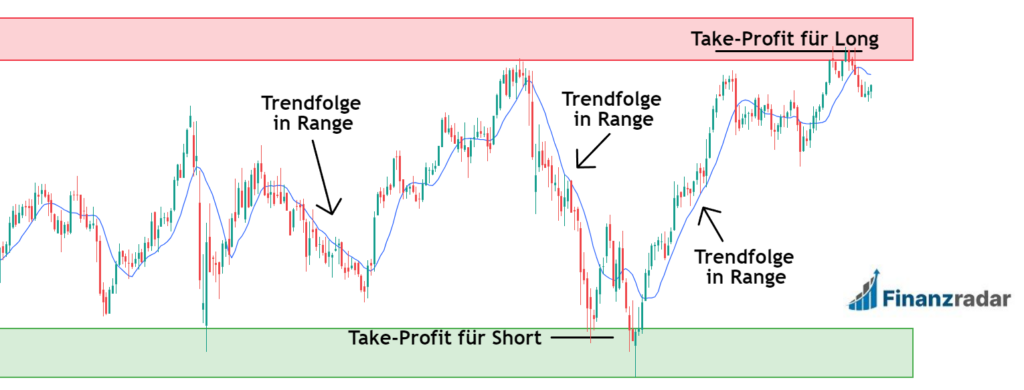

Die Open Range Trading Strategie basiert auf einem Konzept des Amerikaners Toby Crabel. Von der Auswahl des Zeitrahmens über die Verwendung des gleitenden Durchschnitts als Indikator bis zum Zeitpunkt des Verkaufs ist diese Strategie mit einem festgelegten Ablauf verbunden.

Vorteilhaft hierbei ist, die Ziele der Anleger mit einer einfach umsetzbaren Strategie zu kombinieren, um das Range Trading zu vereinfachen. Ein charakteristisches Merkmal des Open Range Trading ist die Festlegung eines bestimmten Zeitraums zu Beginn des Handelstages, innerhalb dessen die Eröffnungsbereiche definiert werden.

Diese Bereiche dienen als Referenzpunkte für mögliche Einstiege. Die Strategie sieht vor, dass der Trader auf Kursbewegungen reagiert, die diese vordefinierten Bereiche verlassen.

Es handelt sich beim Open Range Trading um eine spezifische Art des Range Trading, die nicht nur auf einem festgelegten Ablauf basiert sondern auch oft mit dem Marktöffnungszeitpunkt verbunden ist. Dabei wird zu Beginn des Handelstages eine Trading Range definiert, basierend auf den ersten Handelsminuten oder Stunden.

Kurzanleitung zum Open Range Trading

#1 Bereichsdefinition: Bestimme den Zeitraum für die Range, oft orientiert am Eröffnungszeitpunkt des Marktes. Ich meine damit den Zeitrahmen für die Suche nach einer passenden Handelsbandbreite.

#2 Gleitdurchschnitt nutzen: Integriere den gleitenden Durchschnitt als Indikator, um potenzielle Trends innerhalb der gewählten Range zu identifizieren.

#3 Bedingungen formulieren: Leg klare Bedingungen für den Einstieg fest, sei es bei einem Durchbruch oder dem Berühren von Unterstützungs- und Widerstandszonen. Du kannst beispielsweise festlegen, dass bereits beim Berühren der Unterstützungs- und Widerstandszonen eine Order erstellt werden soll.

#4 Position eröffnen: Nutze Long-Positionen bei Unterstützungslinien oder Ausbrüchen über Widerstandslinien. Für den Fall, dass der Kurs nicht weiter fällt, kann ein erneuter Anstieg erwartet werden. Alternativ ermöglicht ein Ausbruch aus der Widerstandslinie die Teilnahme an weiteren Kursbewegungen nach oben.

#5 Stop-Loss setzen: Für das Setzen des Stop-Loss orientiert sich der bestmögliche Punkt ebenfalls an der Art der erstellten Order. Das Augenmerk liegt hierbei auf der jeweils gegenüberliegenden Seite. Mit diesem Vorgehen besteht eine Möglichkeit Verluste zu begrenzen und die Positionen zur gleichen Zeit nicht konstant unter Beobachtung zu halten.

#6 Take-Profit-Ziele definieren: Bestimme Take-Profit-Ziele basierend auf dem Abstand zwischen Unterstützung und Widerstand.

#7 Zeitliches Element beachten: In der Open Range Strategie ist das Einhalten des gesetzten Zeitrahmens wichtig. Das gilt für die Auswahl des Zeitrahmens ebenso wie das Treffen aller relevanten Handelsentscheidungen in einem engmaschigen Zeitrahmen. Ohne die Einhaltung des zuvor durchdachten Timings steigt das Risiko, den Überblick zu verlieren und dadurch unbewusst den möglichen Erfolg der Strategie zu sabotieren.

#8 Position schließen: Schließe die Position, wenn der Preis das vordefinierte Ziel oder die gegenüberliegende Grenze der Handelsspanne erreicht.

Videokurs jetzt sichern!

Bester Trading-Kurs für 0€:

5 Schritte zum planbaren Börsenerfolg

Geheime Wissen der Profis

Vermeidbare Fehler & Stolperfallen

Wie Du gute Strategien findest

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern

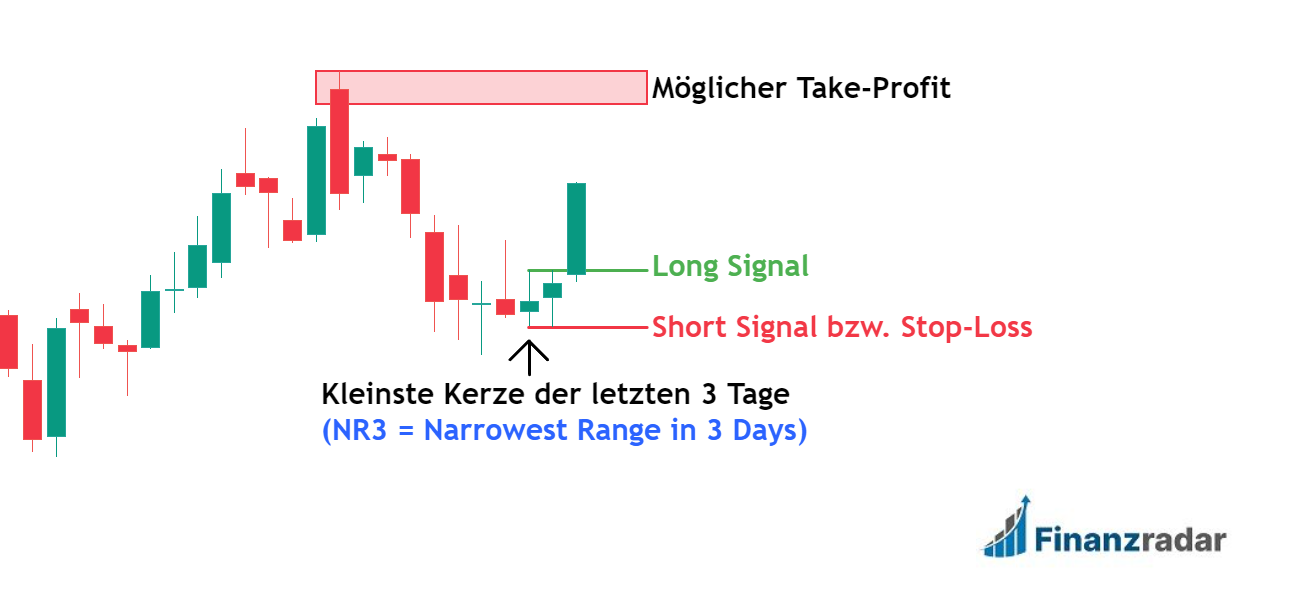

#3 Narrow Range Trading

Die Narrow Range Trading Strategie stammt ebenfalls von Toby Crabel. Im Vergleich zur Open Range Strategie sind die Trader in dieser Strategie nicht an ein eng bemessenes Zeitfenster gebunden.

Im Vergleich zum klassischen Range Trading konzentriert man sich nicht auf vordefinierte Preisbereiche (Ranges), unabhängig von der Volatilität des Marktes, sondern speziell auf Zeiten geringer Volatilität.

Hinweis: Die Narrow Range Trading Strategie funktioniert am effektivsten in Märkten mit kleiner Volatilität, in denen die Preise in relativ engen Spannen gehandelt werden.

Während sich der Markt in einer engen Handelsspanne befindet, bereiten ich mich bei dieser Vorgehensweise auf mögliche Ausbrüche vor. Ich warte dann beispielsweise, bis der Preis die obere oder untere Grenze der Signalkerze durchbricht. Im Beispiel oben ist es die mit Pfeil markierte Kerze.

Wenn sich der Markt nicht wie erwartet bewegt oder wenn der Ausbruch ausbleibt, schließe ich meine Position frühzeitig wieder.

Kurzanleitung zum Narrow Range Trading

#1 Bereichsdefinition: Analysiere historische Kursdaten im Tageschart, um Aktien mit geringer Volatilität zu finden. Suche nach Tagen mit einer Handelsspanne, die kleiner ist als die vorherigen 3 Tage, bekannt als NR3-Tage nach Toby Crabel.

#2 Bedingungen festlegen: Setze Bedingungen für die Range basierend auf typischen Merkmalen wie mehrfachen Berührungen von Unterstützung und Widerstand. Nutze die NR3-Kerzen als ein Muster, um die Grenzen der Handelsrange zu bestimmen. Wenn Du dieses Muster identifizierst, markiert es eine Phase geringer Volatilität und die Kerze selbst wird als Indikator für eine enge Range betrachtet.

#3 Eröffnung von Long- und Short-Positionen: Eröffne eine Long-Position, wenn der Kurs über das Hoch der Signalkerze ausbricht und eröffne eine Short-Position, falls der Kurs unter das Kerzentief der NR3-Kerze läuft.

#4 Stop-Loss und Take-Profit setzen: Setze den Stop-Loss, indem Du die entgegengesetzte Richtung zur Handelsrichtung einschlägst. Definiere ein passendes Ziel und wähle einen Take-Profit-Punkt leicht unterhalb des erwarteten Kursanstiegs oder -falls.

#5 Zeitliches Element beachten: Reagiere schnell auf Trading-Signale innerhalb der gewählten Range. Vermeide zu späte Einstiege.

#6 Gewinnziel: Schließe die Position, wenn das Gewinnziel erreicht ist oder warte darauf, dass die Stop-Loss oder Take-Profit Order auslöst.

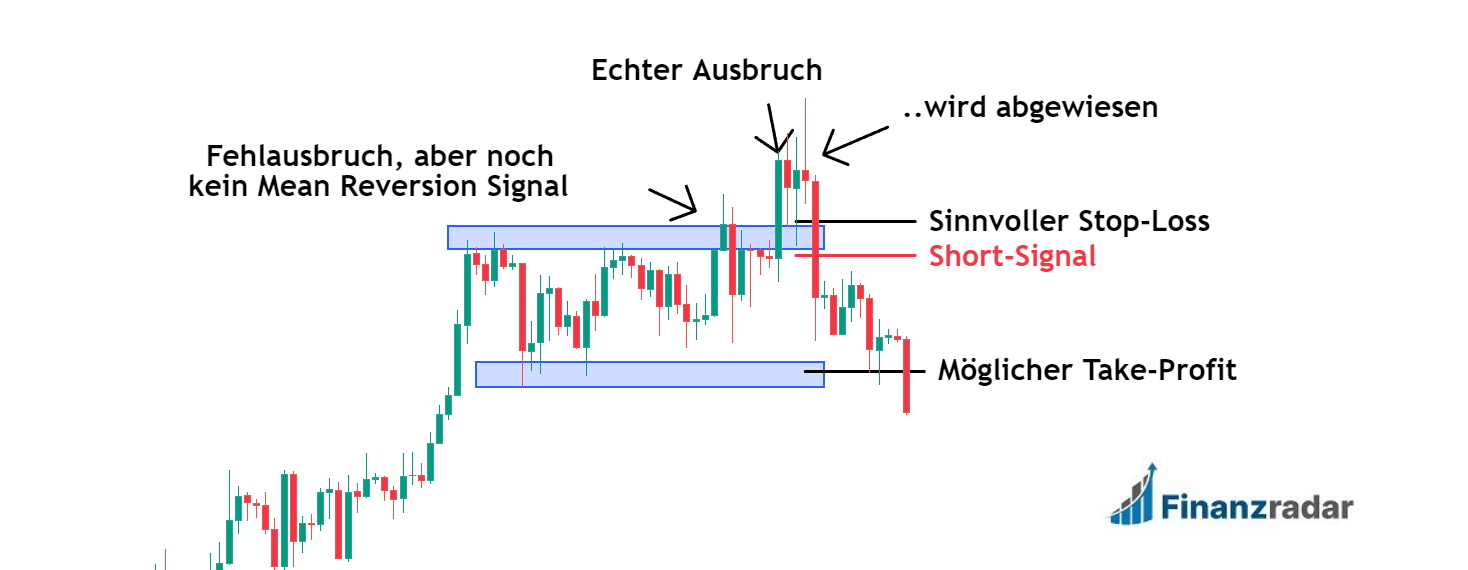

#4 Mean Reversion Range Trading

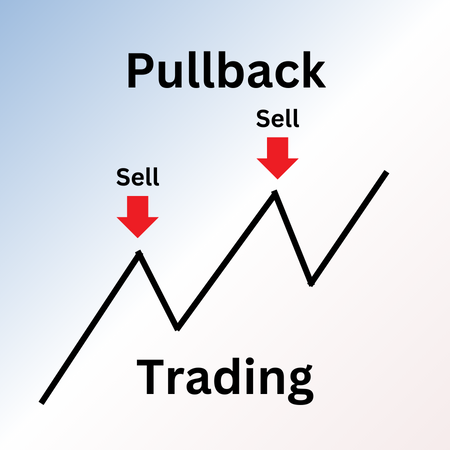

Das Mean Reversion Range Trading geht von der Annahme aus, dass die Kurse dazu neigen zu dem Ursprungskurs vor dem Ausbruch zurückzukehren. Für dieses Konzept ergibt sich für die Trader die Aufgabe abzuwarten, ob der Kurs wieder in die Range zurückfindet oder nicht.

Trader, die diese Strategie favorisieren, treffen eine wohlüberlegte Entscheidung parallel zur Range ebenfalls den Wirtschaftskalender und die Nachrichten zu studieren. Auf diesem Weg gelingt es Faktoren zu benennen, die von außen negativen oder positiven Einfluss auf die Kurse nehmen.

Dadurch ist es möglich zu erkennen, was zu einem Ausbruch beigetragen haben und wie wahrscheinlich die Rückkehr in die Range ist.

Aus der technischen Perspektive erfolgen Einstiege häufig, wenn der Kurs als überkauft oder überverkauft betrachtet wird, und der Ausstieg erfolgt, wenn der Kurs zu einem mittleren Wert zurückkehrt. Deshalb passt die Mean Reversion Range Trading Strategie besonders gut zu Märkten, die zu sehr starken Kursbewegungen neigen.

Kurzanleitung zum Mean Reversion Range Trading

#1 Zeitlichen Rahmen beachten: Zu den Grundbedingungen für die Mean Reversion Range Strategie gehört ebenfalls die Benennung eines Zeitrahmens. Berücksichtige auch die Zeit des Tages und die Handelszeiten der beteiligten Märkte, da dies die Liquidität und Volatilität beeinflussen kann.

#2 Range identifizieren: Besteht die Auswahl zwischen verschiedenen Handelsbandbreiten, entspricht es einem Vorteil den Charts den Vorzug zu geben, in denen sich die Range bereits etabliert hat. Dazu gehört die mehrmalige Berührung der Widerstands- und Unterstützungszone ebenso wie eine deutlich zu erkennende Seitwärtsbewegung des Kurses.

#3 Ausbruch abwarten: In der Mean Reversion Range ist vergleichbar mit der Breakout Range Strategie kein direkter Handel des pendelförmigen Kurses vorgesehen. Stattdessen fokussiert sich diese Strategie primär auf Fehlausbrüche aus der Range. Ein Kriterium hierfür ist die eindeutige Bestätigung eines Ausbruchs. Ein kurzes Überschreiten, ohne Ausbildung eines klar ersichtlichen Ausbruch des Kurses zählt in diesem Zusammenhang nicht. Beachte auch fundamentale Faktoren, wie wirtschaftliche Ereignisse oder Nachrichten, die einen Ausbruch aus der Range beeinflussen könnten

#4 Rückkehr in die Range: Für die Mean Reversion ist es im nächsten Schritt zunächst erforderlich abzuwarten. Dafür beobachte ich den Kurs und warte darauf, ob und wann ein Wiedereintritt in die Range erfolgt. Bleibt dieser Wiedereinstieg aus, beginnt die Analyse des Charts von Neuem. Analysiere die Gründe für den Ausbruch, um besser zu verstehen, ob es sich um eine kurzfristige Abweichung oder eine strukturelle Veränderung handelt.

#5 Einstiegspunkt bestimmen: Kehrt der Kurs wie vermutet zurück, ist es erforderlich für diesen Wiedereintritt einen Einstiegspunkt in den Trade auszuwählen. Dieser Punkt gilt als der Beginn einer Position deren Prognose in die entgegengesetzte Richtung des aktuellen Ausbruchs führt. Verlässt der Kurs die Widerstandslinie, ist bei der Rückkehr von einem sinkenden Kurs auszugehen. Verwende zusätzliche Bestätigungssignale wie Candlestick Patterns oder den RSI Indikator.

#6 Stop-Loss und Take-Profit setzen: Für die Erwartung sinkender oder steigender Kurse ist es hilfreich, den Stop-Loss jeweils ober- oder unterhalb der bei dem Ausbruch überschrittenen Linie zu platzieren. Für den Take-Profit erfolgt zuerst die Bestimmung eines Kursziels mit anschließender Platzierung etwas unterhalb dieses Werts. Passe den Abstand des Stop-Loss und Take-Profit an Dein Risiko-Ertrags-Verhältnis an.

Arten von Trading Ranges

Horizontale Range: In der horizontalen Form erinnert die Range an ein Rechteck. Die seitliche Bewegung ist klar ausgeprägt, wodurch es Tradern oftmals leichter fällt die Rechteck Range auf den ersten Blick im Chart zu erkennen. Begrenzt wird die horizontale Range von einer Unterstützungs- und Widerstandszone, in denen der Kurs alle Bewegungen ausführt und in der Regel in den ersten zwei Drittel der Range kaum Ausbrüche auftreten.

Diagonale Range: Für die diagonale Range ist es erforderlich im Chart nach einem sogenannten Trendkanal Ausschau zu halten. Der Kurs verläuft in dieser Art von Range entlang von schrägen Linien. Innerhalb des Kanals folgen sowohl der Anstieg als auch Abfall des Kurses bevorzugt einem festen Muster. Aufgrund der stetig niedriger oder höher werdenden Entwicklung des Kurses erfordert diese Range eine konstante Beobachtung nach dem Eröffnen einer Position.

Kongestionsrange: Diese seitlich verlaufende Range zeichnet sich optisch durch eine sehr enge Ausbildung der Kursschwankungen aus. Der Abstand zwischen den Trendlinien fällt dementsprechend gering aus. Für Trader ist die Profitspanne bei dieser Range eher von einem untergeordneten Interesse. Stattdessen erfolgt die Beobachtung auf Basis der Annahme, dass ein Ausbruch aus der Bandbreite mit der Rückkehr zu größeren Kursschwankungen kurz bevorsteht.

Expanding Range: In dieser Range nimmt der Abstand der Zonen nicht durchgängig einen identischen Abstand zueinander ein. Wie die deutsche Übersetzung des Namens vermuten lässt, wird die Range mit zunehmender Zeit immer breiter. Diese Vergrößerung der Bandbreite ist wiederum mit einer Signalwirkung verbunden. Dieses Signal sagt aus, dass parallel zur Expanding Range ebenfalls die Volatilität des Kurses erhöht. Der Markt kommt in Bewegung und deutet auf eine baldige Änderung von stagnierenden Kursen zu mehr Schwankungen ebenso wie ausgeprägten Hochs und Tiefs hin.

Triangle Range: In einer Triangle Range entwickeln sich die Unterstützungs- und Widerstandslinie in Form eines Dreiecks. Zum Großteil weisen Dreiecke in einem Chart auf eine Fortsetzung des bestehenden Kursverlaufs hin. Dennoch gibt es Ausnahmen zu dieser Regel, sodass die Trader in erster Linie Geduld benötigen, um auf das Eintreffen von Bestätigungen zu warten.

Flat Range: In einer flachen Range ist mit einem Minimum an Bewegungen zu rechnen. Die Volatilität ist im Zeitraum der Range äußerst schwach ausgeprägt. Die wenigen Preisbewegungen gestalten es schwer mit dieser Range Handel zu betreiben. Für Trader rentiert es sich mit der Fundamentalanalyse auf der Grundlage des historischen Kurses zu betrachten, ob diese Phasen für ein Asset nicht ungewöhnlich sind oder einen anderen Auslöser mit sich bringen.

Vor- und Nachteile von Range Trading

Vorteile:

Die Umsetzung der gängigen Strategien erfordert nur wenig Aufwand.

Die Handelsbandbreiten erleichtern das Traden in stagnierenden Phase auf den Märkten.

Das Range Trading erlaubt es aus Seitwärtsbewegungen der Kurse die Rendite zu erhöhen.

Der Handel mit Ranges bringt klare Regeln für den Ein- und Ausstieg mit sich.

Die Strategien sind mit dem Daytrading ebenso wie längerfristigen Haltedauern kombinierbar.

Ausbrüche aus der Range sind gute Signalgeber für die Rückkehr einer höheren Volatilität.

Nachteile:

Das Erkennen der einzelnen Arten erfordert sehr viel Übung.

Nicht jede Range ist für einen profitablen Handel geeignet.

FAQ – Range Trading

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Strategien ...