Wer sich ausführlich mit dem Daytrading beschäftigt, möchte am Ende eines Handelstages einen Gewinn erzielen. Dieser Gewinn ist nach den Bestimmungen im Einkommensteuerrecht steuerpflichtig. Darum ist es wichtig, sich beim Daytrading lernen auch mit dem Thema Daytrading Steuern zu beschäftigen.

In den folgenden Abschnitten zeige ich Dir, welche Steuern beim Daytrading anfallen und welche Faktoren sich steuermindernd auf die Versteuerung der Gewinne aus dem Daytrading auswirken.

Kurzüberblick: Daytrading Steuern

Beim Trading lernen wird vermittelt, dass Daytrading Steuern in Deutschland nur anfallen, wenn der Wohnsitz oder der gewöhnliche Aufenthalt auch in Deutschland liegen.

Die beim Daytrading erzielten Gewinne unterliegen der Abgeltungssteuer und dem Solidaritätszuschlag.

Treffen bestimmte Voraussetzungen zu, können auch Daytrader auch zur Kirchensteuer und zur Gewerbesteuer veranlagt werden.

Mit dem Grundfreibetrag, dem Sparerfreibetrag und einem Freistellungsauftrag gibt es Möglichkeiten, die Daytrading Steuern zu senken.

Eine Verlustverrechnung von bis zu 20.000 Euro ist möglich, wenn bei dem Daytrading mit Terminkontrakten gehandelt wird.

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Daytrading Steuern: Welche Steuern fallen an?

Beim Daytrading verdient der deutsche Fiskus natürlich ebenfalls kräftig mit. Denn die Einnahmen aus einer Dividendenausschüttung oder der Gewinn aus dem Verkauf eines Aktiendepots ist steuerpflichtig! Im Rahmen einer privaten Einkommensteuerveranlagung werden die Einnahmen den Einkünften aus Kapitalvermögen zugeordnet.

Die gesetzliche Vorschrift hierzu ist § 20 EStG (Einkommensteuergesetz). Abhängig von der Höhe der Gewinne und weiteren Voraussetzungen können die folgenden Steuern anfallen:

Abgeltungssteuer: Diese Steuer hat im Jahr 2009 die Kapitalertragssteuer abgelöst. Sie wird nicht nur auf realisierte Kursgewinne erhoben. Sie fällt auch an, wenn Dividenden oder Kursgewinne erwirtschaftet wurden. Ihre Höhe liegt bei 25 %. Um eine korrekte Versteuerung musst Du Dich selbst nicht kümmern. Die Abgeltungssteuer wird von der Bank einbehalten, die das Aktiendepot verwaltet.

Solidaritätszuschlag: Der Solidaritätszuschlag stellt keine Steuer im eigentlichen Sinn dar. Er wird als Ergänzung auf die Einkommensteuer oder die Körperschaftsteuer erhoben. Den Zuschlag hat der Gesetzgeber auf 5,5 % der Steuer festgeschrieben. Obwohl der Solidaritätszuschlag seit 2021 für rund 90 % der Steuerpflichtigen weggefallen ist, hält der Bundesfinanzhof (BFH) weiter an seiner Verfassungsmäßigkeit fest.

Kirchensteuer: Die Kirchensteuer wird in Deutschland erhoben, wenn Du Mitglied einer Kirchengemeinde bist. Abhängig von dem Bundesland, in dem Du Deinen Wohnsitz oder Deinen gewöhnlichen Aufenthalt hast, beträgt sie entweder 8 % oder 9 %. Gehörst Du keiner Kirchengemeinde an oder trittst Du aus der Kirche aus, bist Du nicht mehr kirchensteuerpflichtig. Dies wirkt sich auch aus, wenn Du beim Daytrading einen steuerpflichtigen Gewinn erzielst.

Gewerbesteuer: Die Gewerbesteuer erhebt die Gemeinde, wenn Du gewerbliche Einkünfte erzielst. Im Zusammenhang mit dem Daytrading wird die Gewerbesteuer nur für Dich interessant, wenn Du das Aktiendepot als gewerblicher Daytrader in einem Betriebsvermögen hältst und diese Aktien mit Gewinn verkaufst. Handelst Du beim Daytrading ausschließlich privat, brauchst Du Dich nicht mit dem Thema Gewerbesteuer auseinanderzusetzen. Im Übrigen profitierst Du von dem Gewerbesteuerfreibetrag. Voraussetzung hierfür ist, dass Du Dein Gewerbe nicht als GmbH betreibst.

Wann genau muss ich Daytrading Steuern zahlen?

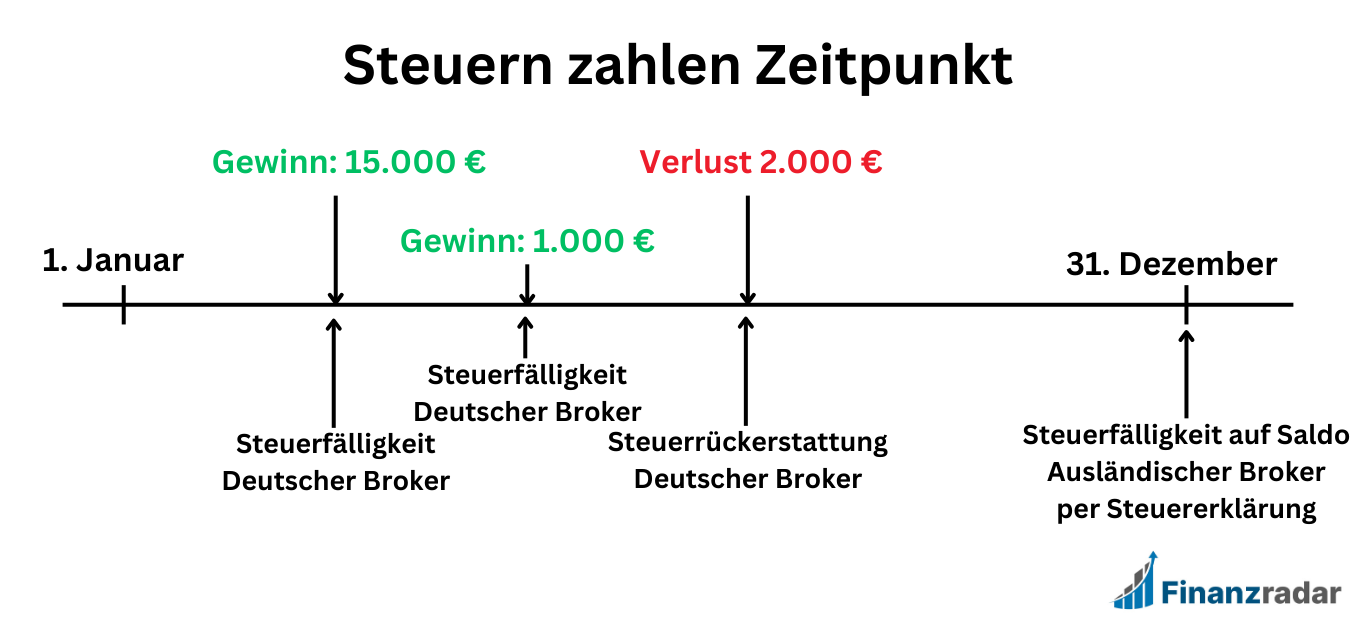

Hinsichtlich des Besteuerungszeitpunkts unterscheidet das deutsche Steuerrecht, welche Finanzinstrumente gehandelt werden und wie sich die erzielten Gewinne steuerlich einordnen lassen. Nachfolgend erhältst Du einen Überblick über die gängigsten Besteuerungszeitpunkte:

Die Abgeltungssteuer wird bei einem Verkauf der Aktien direkt von der Bank oder dem inländischen Broker einbehalten und an den Fiskus weitergeleitet. Die Steuer wird also regelmäßig während Deiner täglichen Trading-Aktivitäten festgehalten.

Wer einkommensteuerpflichtige Einnahmen erzielt, muss in der Regel eine jährliche Einkommensteuererklärung abgeben. Hierin erklärst Du neben Deinen Daytrading-Gewinnen auch alle anderen Einnahmen. Diese zählen z. B. zu den Einkünften aus nicht selbstständiger Arbeit oder den Einkünften aus Vermietung und Verpachtung. Die Einkommensteuererklärung für das Steuerjahr 2023 musst Du spätestens bis zum 31. Juli 2024 bei Deinem Finanzamt einreichen.

Für die Gewinne aus dem Handel mit Aktien und anderen Wertpapieren hat der Gesetzgeber die Vorschrift des § 23 EStG eingeführt. Hierin ist eine Spekulationsfrist von einem Jahr verankert. Für Dich bedeutet dies, dass Du Deine Aktien beim Daytrading steuerfrei verkaufen kannst, wenn die Anschaffung der Wertpapiere über ein Jahr zurückliegt. Sofern Du sie innerhalb eines Jahres verkaufst, musst Du sie in der Einkommensteuererklärung angeben. Die Besteuerung erfolgt dann mit Deinem persönlichen Steuersatz.

Fallen Daytrading Steuern erst bei der Auszahlung an?

Die Daytrading Steuern erhebt der Staat nicht erst, wenn Du Dir einen Aktiengewinn auszahlen lässt. Sie werden bereits fällig, wenn sich bei dem Verkauf der Aktien ein Gewinn ergibt.

Beispiel: Verkauf eines Aktiendepots

Du verkaufst ein Aktiendepot. Die Hälfte des Gewinns lässt Du Dir direkt auf Dein privates Konto auszahlen. Hinsichtlich der anderen Hälfte beauftragst Du Deinen Broker, den erzielten Gewinn in ein anderes Aktien-Portfolio zu investieren.

Unabhängig davon, ob Du Dir den Gewinn auszahlen lässt oder das Geld für eine weitere Investition in Aktien verwendest, ergibt sich eine Gemeinsamkeit: Denn in beiden Fällen hast Du mit dem Verkauf einen Gewinn realisiert. Deshalb musst Du Deinen Daytrading Steuern auch in diesem Zeitpunkt zahlen.

Wie viel Steuern muss ich auf Daytrading Gewinne zahlen?

Die Höhe der Daytrading Steuern hängt von dem Gewinn ab, den dir ein inländischer Broker nach dem Verkauf eines Aktiendepots auszahlt.

Hierzu ein konkretes Beispiel:

Du entschließt Dich, ein Aktiendepot zu verkaufen, das Du vor sechs Monaten angeschafft hast. Mit dem Verkauf erzielst Du einen Gewinn von 15.000 Euro.

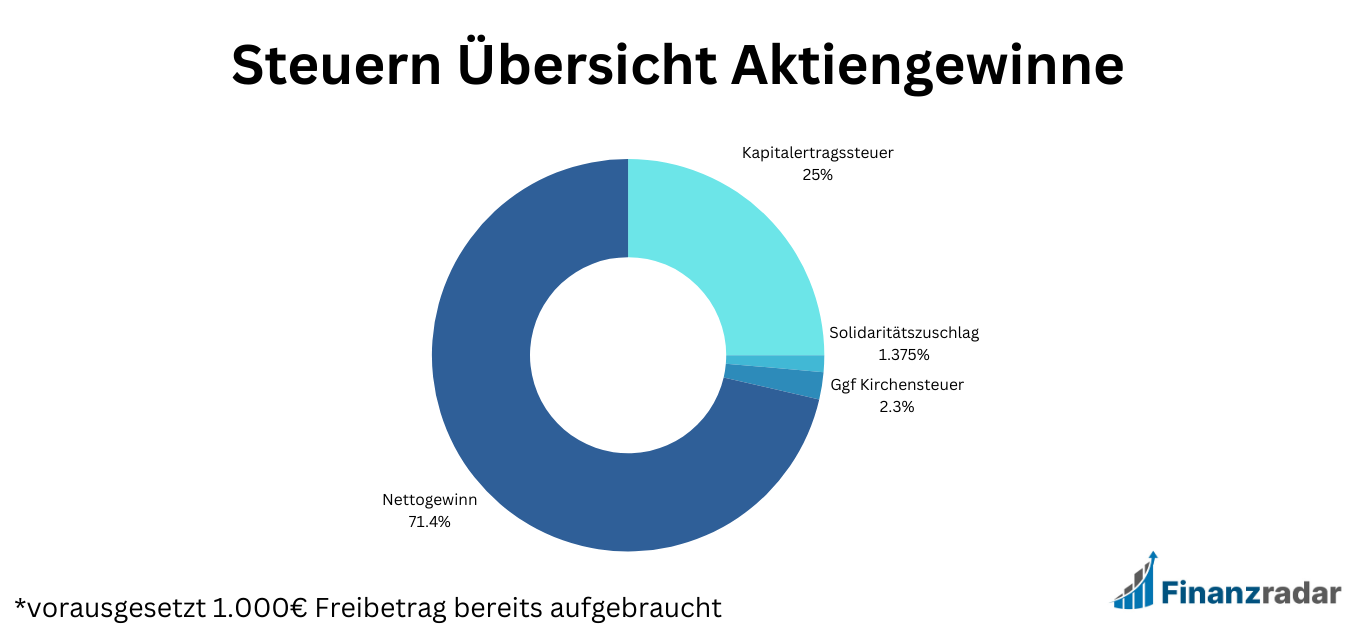

Hierauf fällt zunächst die Abgeltungssteuer von 25 % und der Solidaritätszuschlag in Höhe von 5,5 % der Abgeltungssteuer an. Zur Vereinfachung unterstellen wir, dass Du keiner Kirche angehörst und das Aktiendepot in Deinem Privatvermögen hältst.

Die Besteuerung des Aktienverkaufs sieht wie folgt aus:

25 % von 15.000 Euro = 3.750 Euro

5,5 % von 3.750 Euro = 206,26 Euro

Gesamte Steuerlast aus dem Verkauf der Aktien: 3.956,25 Euro

Die Steuerlast von 3.956,25 Euro musst Du nicht in voller Höhe tragen, wenn Du in demselben Jahr aus dem Verkauf eines Aktiendepots einen Verlust erwirtschaftet hast.

Dieser Verlust kann mit dem Gewinn aufgerechnet werden. Hierdurch sinkt Deine Steuerlast. Dies funktioniert allerdings nur, wenn Du den Gewinn und den Verlust aus dem Aktiengeschäft in Deiner Steuererklärung angibst.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

Gibt es diesbezüglich Unterschiede zu ausländische Brokern?

Das Abführen der Abgeltungssteuer an den deutschen Fiskus kann nur einem inländischen Broker auferlegt werden. Dies bedeutet aber nicht, dass keine Daytrading Steuern zu zahlen sind, wenn Du Deine Aktien über einen ausländischen Broker handelst.

Muss ein ausländischer Broker nicht die Verpflichtung erfüllen, die Abgeltungssteuer an den Diskus abzuführen, ist der Daytrader selbst für eine korrekte Versteuerung verantwortlich. Diese Pflicht erfüllst du, wenn Du die Einnahmen aus dem Gewinn eines Aktiendepots ordnungsgemäß in Deiner Einkommensteuer deklarierst.

Obwohl der Verkauf eines Aktiendepots, das über einen ausländischen Broker gehandelt wird, ebenso wenig steuerfrei ist, wie der Verkauf über einen inländischen Broker, kannst Du dennoch von einem Vorteil profitieren.

Denn weil sich der Zeitpunkt der Besteuerung auf das Ende des Jahres verlagert, profitierst Du im Moment des Verkaufs über ein Plus an Liquidität. Fallen beim ausländischen Daytrading dennoch Steuern an, können diese auf die Steuern für inländische Einkünfte aus Kapitalvermögen angerechnet werden.

Diese Punkte beeinflussen die Daytrading Steuern bei ausländischen Brokern

Das Daytrading bei ausländischen Brokern ist für Dich als Daytrader mit verschiedenen Faktoren verbunden. Die Besteuerung hängt z. B. von Deinem Wohnsitzland und der Höhe der Quellensteuer ab. Überdies besteht für Dich die Möglichkeit, zu viel gezahlte Steuern zurückzufordern. Im Detail sind die folgenden Faktoren zu berücksichtigen:

Wie und in welcher Höhe Steuern anfallen, entscheidet sich nach Deinem Wohnsitzland. Hast Du Deinen Wohnsitz in Deutschland, bist Du unbeschränkt einkommensteuerpflichtig. Dies bedeutet, dass auch Deine Einnahmen von einem ausländischen Broker hier versteuern musst. Eine Ausnahme hiervon könnte ein bestehendes Doppelbesteuerungsabkommen sein. Hast Du Deinen Wohnsitz im Ausland, gilt das Besteuerungsrecht dieses Landes.

In einigen Fällen behält ein ausländischer Broker Quellensteuer ein. Diese kannst Du unter Umständen auf Deine inländisch gezahlte Daytrading Steuern anrechnen.

Steuerliche Transparenz: Diese ergibt sich dadurch, dass die Abgeltungssteuer nicht von dem Broker an das Finanzamt abgeführt wird. Ob Gewerbesteuer anfällt, entscheidet sich danach, ob Du als gewerblich tätiger Daytrader am Aktienhandel teilnimmst.

Abhängig von dem Land, in dem Du die ausländischen Einnahmen mit dem Daytrading erzielt hast, kannst Du diese hier unter Umständen zurückfordern. Hierfür ist es notwendig, dass Du in dem Staat ansässig bist und hier eine Einkommensteuererklärung abgibst.

Wie hoch sind nun die Steuern auf Daytrading Gewinne?

An dieser Stelle zeigen wir dir, wie hoch die Steuern bei dem Verkauf über eine Trading Plattform insgesamt sind. Hierbei gilt es natürlich, die Abgeltungssteuer in Höhe von 25 % zu berücksichtigen. Doch dies ist nicht die endgültige Steuerlast, die Du bei den Daytrading Steuern einkalkulieren musst.

Denn der Gesetzgeber gestattet dir, alle Kosten von den Einnahmen abzuziehen, die dir mit dem Erwerb eines Aktiendepots angefallen sind. Die im Steuerrecht als Werbungskosten bezeichneten Ausgaben fallen z. B. für die Verwaltung des Depots durch einen Broker oder eine Bank an.

Liegen die Werbungskosten eines Jahres insgesamt unter 1.000 Euro, profitierst Du von dem Sparerfreibetrag. Diesen kannst Du von den Einnahmen abziehen. Einen zusätzlichen Beleg, der den Aufwand nachweist, benötigst Du nicht.

Im Übrigen spielt für Dich der Grundfreibetrag eine Rolle. Hiermit soll ein steuerliches Existenzminimum gesichert werden. Für Dich bedeutet dies, dass Du keine Steuern zahlst, wenn Deine gesamten Einnahmen (aus allen Einkunftsarten) unter dem Grundfreibetrag liegen.

Das wirkt sich auf den Grundfreibetrag aus

Der Grundfreibetrag bezieht sich auf alle Einkünfte, die Du in einem Jahr erzielst und die für die Besteuerung relevant sind. Hierunter fallen z. B. die folgenden Einkünfte:

Einkünfte aus Gewerbe: Gewerbliche Einkünfte erzielst du, wenn Du als Kaufmann ein Gewerbe betreibst. In diesem Fall unterliegen Deine Einnahmen nicht nur der Einkommensteuer, sondern auch der Gewerbesteuer. Hierbei profitierst Du als selbstständiger Daytrader von dem Gewerbesteuerfreibetrag. Dieser liegt bei 24.500 Euro. Zu den Voraussetzungen für den Abzug des Gewerbesteuerfreibetrages gehört, dass Du Deine Tätigkeit als Daytrader nicht in der Rechtsform einer GmbH wahrnimmst. Die Einkünfte aus Gewerbe musst Du in Deiner Einkommensteuererklärung angeben. Die gesetzliche Grundlage findet sich im § 15 EStG. Von den Einkünften aus Gewerbe grenzt sich die freiberufliche Tätigkeit ab. Die hieraus erzielten Einnahmen werden für die Ermittlung des Grundfreibetrags ebenfalls berücksichtigt.

Einkünfte aus Kapitalvermögen: Die Einkünfte aus Kapitalvermögen sind im § 20 EStG gesetzlich definiert. Hierzu zählen neben den Zinsen auf Sparerträge und den Devisenauszahlungen einer Aktiengesellschaft auch die Einnahmen, die Du mit dem Verkauf eines Aktiendepots erzielst. Hierauf wird die Abgeltungssteuer von 25 % erhoben. Falls die Abgeltungssteuer – z. B. durch einen ausländischen Broker – nicht einbehalten wird, musst Du Deinen Gewinn über Deine jährlich abzugebende Einkommensteuererklärung angeben. Hierbei ist zu berücksichtigen, dass der Verkauf aus einem Aktiengewinn nicht steuerpflichtig ist, wenn Du die Aktien länger als ein Jahr in Deinem Besitz hattest. In diesem Fall ist die steuerlich relevante Spekulationsfrist abgelaufen.

Einkünfte aus einem Angestelltenverhältnis: Die Einkünfte aus einem Angestelltenverhältnis sind im § 19 EStG als Einkünfte aus einer nicht selbstständigen Tätigkeit aufgeführt. Sie ermitteln sich aufgrund des Bruttoarbeitslohns, den Du mit Deinem persönlichen Steuersatz versteuern musst. Auf diesen Bruttoarbeitslohn werden zwei Positionen angerechnet. Dies sind die unterjährig von dir gezahlte Lohnsteuer und die Werbungskosten. Letztere kannst Du nur steuerlich geltend machen, wenn Du bei Deinem Finanzamt eine Einkommensteuererklärung abgibst. Zu diesen Werbungskosten rechnen z. B. die Fahrtkosten, die dir entstehen, wenn Du mit dimm Auto oder einem öffentlichen Verkehrsmittel bis zu Deinem Büro fährst. Kannst Du keine höheren Werbungskosten geltend machen, profitierst Du von dem Arbeitnehmerpauschbetrag. Dieser beträgt zurzeit 1.230 Euro.

So musst Du weniger Daytrading Steuern zahlen

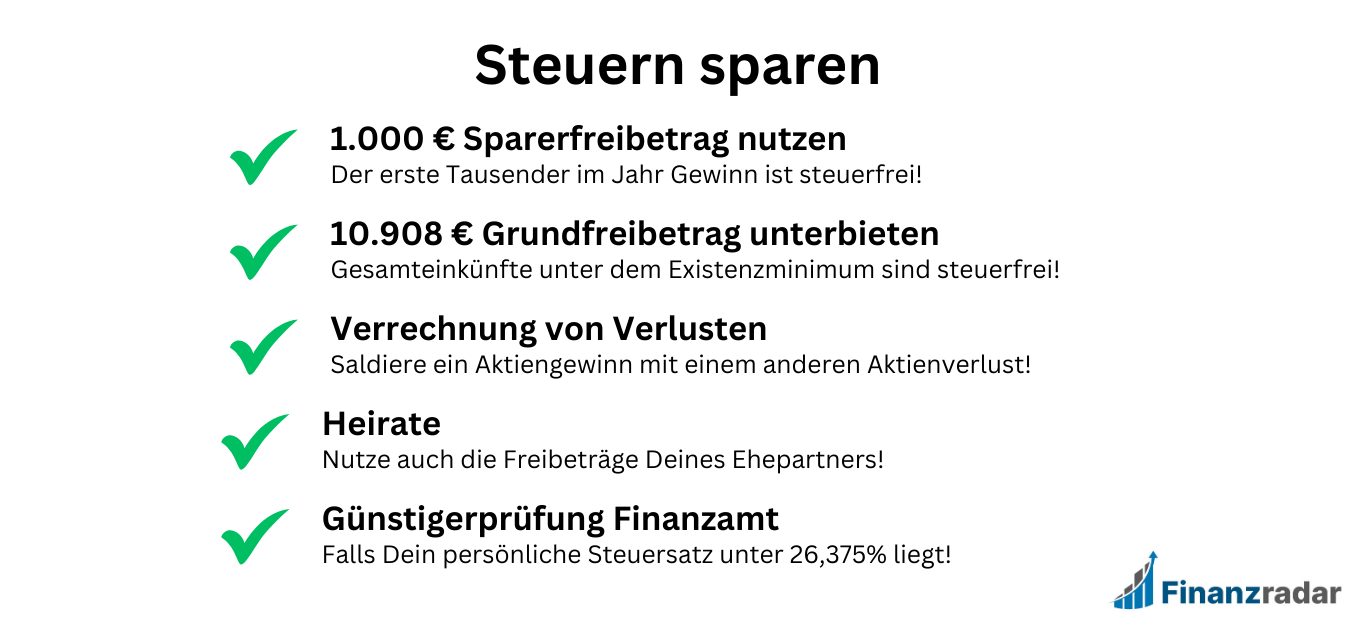

Die Steuerlast beim Daytrading bemisst sich in erster Linie nach dem Gewinn, den Du beim Verkauf Deiner Aktien erzielst. Außerdem hat der Gesetzgeber im Steuerrecht einige Freibeträge verankert, die sich positiv für Dich auf die Höhe der Steuern auswirken.

Unabhängig davon, ob Du als Single oder verheiratet bist, profitierst Du vom Sparerfreibetrag und vom Grundfreibetrag. Daneben gibt es mit dem Freistellungsauftrag und der Verlustverrechnung nach § 20 Absatz 6 EStG noch zwei weitere interessante Möglichkeiten. Nicht zuletzt hilft dir beim Steuersparen auch die Günstigerprüfung, die das Finanzamt bei der Veranlagung automatisch durchführt.

Der Grundfreibetrag

Den Grundfreibetrag hat der Gesetzgeber eingeführt, um den Steuerpflichtigen ein Existenzminimum zuzusichern. Bis zur Höhe des Grundfreibetrags erhebt der Staat keine Steuern. Mit anderen Worten: Du zahlst den ersten Cent Steuern, wenn Dein gesamtes Einkommen über diesem Freibetrag liegt.

In die Ermittlung Deines jährlichen Einkommens werden alle Einnahmen berücksichtigt. Dies bedeutet, dass Deine Einkünfte aus einem Angestelltenverhältnis oder aus der Vermietung ebenso berücksichtigt werden wie die Einkünfte aus Kapitalvermögen, die Du beim Daytrading erzielt hast.

Der Grundfreibetrag wird jedes Jahr erhöht. Im Jahr 2022 konntest Du z. B. ein Einkommen von 10.347 Euro erzielen, ohne einen Cent Steuern zu zahlen. Für das aktuelle Steuerjahr – 2023 – beträgt der Grundfreibetrag 10.908 Euro. Zum 1. Januar 2024 hat der Gesetzgeber das steuerliche Existenzminimum auf 10.908 Euro festgelegt.

Interessant ist, dass der Grundfreibetrag bei einer Zusammenveranlagung mit Deinem Ehepartner auf das Doppelte anwächst. Für das Steuerjahr 2023 liegt dieser z. B. bei 21.816 Euro.

Sparerfreibetrag gemäß § 29 Absatz 9 Einkommensteuergesetz – EStG

Der Sparerfreibetrag ist auch als Sparerpauschbetrag bekannt. Dieser Freibetrag mindert die Bemessungsgrundlage für die Festsetzung der Steuer, wenn Du keine anderen Werbungskosten bei den Einkünften von Kapitalvermögen geltend machen kannst. Der Werbungskostenabzug bei anderen Einkünften – z. B. der Arbeitnehmerpauschbetrag – – bleibt hiervon unberührt.

Zum 1. Januar 2023 wurde der Sparerfreibetrag auf 1.000 Euro angehoben. Auch hier gilt, dass der Freibetrag sich im Fall einer Zusammenveranlagung verdoppelt. In diesem Fall musst Du einen Gewinn aus Deinen Aktienverkäufen beim Daytrading nicht versteuern, wenn dieser Gewinn unter 2.000 Euro liegt.

Den Sparerfreibetrag kannst Du in jedem Kalenderjahr neu von der Steuer absetzen. Am einfachsten geht dies, wenn Du der Bank, die Dein Depot verwaltet, einen Freistellungsauftrag erteilst.

Was ist der Freistellungsauftrag?

Den Freistellungsauftrag stellst Du bei einer Bank. Führst Du mehrere Depots bei verschiedenen Banken, ist es dir möglich, den Freistellungsauftrag von 1.000 Euro oder 2.000 Euro auf die verschiedenen Kreditinstitute aufzuteilen. So kannst Du diesen Freibetrag optimal für Dich nutzen.

Mit dem Freistellungsauftrag erteilst Du Deiner Bank oder dem Broker, der das Trading für Dich organisiert, einen Auftrag. Dieser Auftrag beinhaltet, dass der Beauftragte die zu zahlende Abgeltungssteuer in Höhe von 25 % nicht an das Finanzamt abführt. Verzichtest Du darauf, diesen Freistellungsauftrag zu stellen, muss der Broker die Steuer zwingend abführen. Voraussetzung hierfür ist allerdings, dass die Bank oder der Broker in Deutschland ansässig sind.

Der Freistellungsauftrag darf nicht höher sein als der Sparerpauschbetrag. Im Fall einer Einzelveranlagung liegt dieser als maximal bei 1.000 Euro. Wirst Du mit Deinem Ehepartner zusammen zur Einkommensteuer veranlagt, darf der Freistellungsauftrag auf 2.000 Euro lauten.

Zu beachten ist, dass der Freistellungsauftrag für alle Einkünfte aus Kapitalvermögen eingesetzt wird. Hast Du neben dem Verkauf Deiner Aktien noch eine andere Geldanlage oder bekommst Du eine Dividende gutgeschrieben, ist die Steuerfreiheit dieser Einnahmen ebenfalls mit dem Freistellungsauftrag abgedeckt.

Betragen Deine Kapitaleinkünfte mehr als 1.000 Euro oder 2.000 Euro, musst Du darauf Steuern zahlen. Es sei denn, Deine Einnahmen liegen insgesamt unter dem Grundfreibetrag.

Verrechnung von Verlusten gemäß § 20 Absatz 6 EStG

Dass Du mit dem Verkauf eines Aktiendepots nicht nur einen Gewinn erzielen kannst, sollte dir beim Daytrading bewusst sein. In diesem Fall erhebt der deutsche Fiskus natürlich keine Steuern.

Im Gegenteil: Du hast sogar die Möglichkeit, die Verluste aus dem Verkauf eines Aktiengeschäfts mit Gewinnen aus einem anderen Aktienverkauf zu verrechnen. Hierdurch verringern sich Deine Einkünfte aus Kapitalvermögen und damit auch die Bemessungsgrundlage, an die sich das Finanzamt für die Steuerfestsetzung orientiert.

Beachte aber, dass Du einen Verlust aus einem Aktiengeschäft nicht mit positiven Einkünften aus einer anderen Einkunftsart – z. B. aus einem Angestelltenverhältnis – verrechnen kannst. Hast Du keine Möglichkeit, den Verlust aus dem Daytrading zu verrechnen, kannst Du bei Deinem Finanzamt die Feststellung eines Verlustvortrages in das kommende Jahr beantragen. Falls Du dann einen Gewinn erzielst, kannst Du diesen mit dem Verlustvortrag aus dem Vorjahr verrechnen.

Langfristiger Handel gemäß § 20 Absatz 2 EStG

Hältst Du Dein Aktiendepot länger als ein Jahr, ist die Abgeltungssteuer für Dich nicht mehr relevant. In diesem Fall werden die Einkünfte aus Kapitalvermögen mit Deinem persönlichen Steuersatz besteuert. Dies bedeutet für Dich auch, dass Du zur Abgabe einer Einkommensteuererklärung verpflichtet bist.

Zu einer Spekulationsbesteuerung kommt es hingegen nur, wenn Du Deine Aktien innerhalb der Spekulationsfrist von einem Jahr verkaufst. Als Beginn dieser Frist gilt das Datum, an dem Du die Aktien gekauft hast. Willst Du die Spekulationssteuer umgehen, musst Du Dich nur an die Spekulationsfrist halten.

Gemeinsame Veranlagung gemäß § 26 EStG

Bei der Abgabe der Einkommensteuererklärung profitierst Du davon, dass Du Dich gemeinsam mit Deinem Ehepartner zur Einkommensteuer veranlagen lässt. Hierfür ist nur ein Schritt erforderlich: Ihr gebt eine gemeinsame Einkommensteuererklärung ab.

Bei einer Zusammenveranlagung profitierst Du nicht nur von einem höheren Freistellungsauftrag, den Du bei Deiner Bank stellen kannst. Mit Abgabe einer gemeinsamen Steuererklärung erhöhen sich auch der Sparerfreibetrag und der Arbeitnehmerpauschbetrag. Außerdem profitiert ihr von einem höheren steuerfreien Existenzminimum, weil ihr den doppelten Grundfreibetrag in Anspruch nehmen dürft.

Gibt es Daytrading Gewinne, welche steuerfrei sind?

Ein Gewinn aus dem Daytrading ist steuerfrei, wenn Du beim Verkauf Deiner Aktien einen Gewinn von weniger als 512 Euro erzielst. Um diesen Gewinn zu ermitteln, kannst Du von dem Preis, den Du für den Verkauf der Aktien erzielst, sämtliche Kosten abziehen, die Du im Zusammenhang mit Deiner Tätigkeit als Daytrader aufgewendet hast. Seit 2009 sind diese Kosten mit der Inanspruchnahme des Sparerfreibetrags abgegolten.

So hilft dir die Günstigerprüfung beim Sparen von Daytrading Gewinnen

Die Günstigerprüfung ist eine Methode, die das Finanzamt automatisch bei einer Einkommensteuerveranlagung in die Wege leitet. Hierbei wird geprüft, welche Besteuerungsoption für Dich am günstigsten ist.

Das Finanzamt prüft, wie sich der Abzug der Abgeltungssteuer oder eine Besteuerung mit Deinem persönlichen Steuersatz im Besteuerungsverfahren auswirkt. Die Option, die für Dich zu einer niedrigeren Besteuerung führt, legt das Finanzamt fest.

Für die Durchführung der Günstigerprüfung musst Du selbst keinen Antrag stellen. Sie wird in der Regel automatisch von dem Finanzamt durchgeführt.

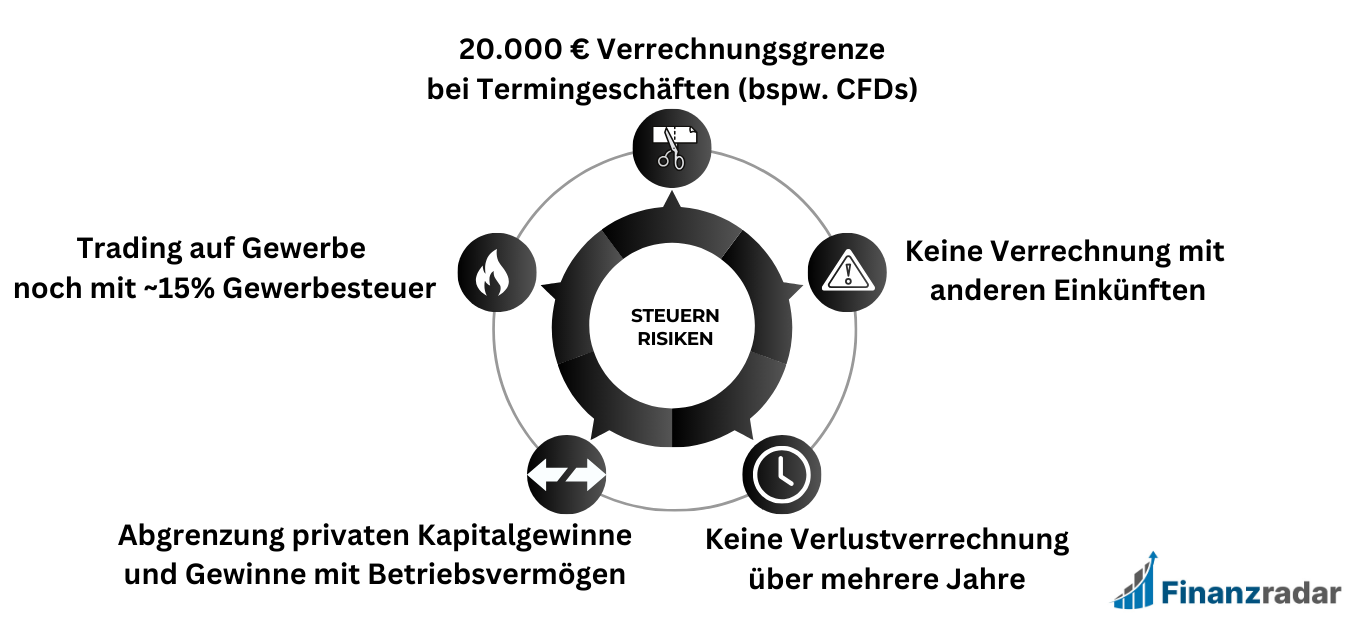

Beachte das erhöhte Risiko bei der Verlustverrechnung bezüglich Daytrading Steuern

Die Verlustverrechnung bietet dir beim Daytrading eine echte Möglichkeit, um Deine Steuerlast zu mindern. Hierbei solltest Du allerdings zwei Punkte im Blick haben. Diese beziehen sich auf eine korrekte Abgrenzung der Verluste und eine eindeutige Dokumentation.

Wichtig ist, dass Du eine klare Trennung zwischen Deinen privaten Transaktionen und Deinen geschäftlichen Aktienverkäufen ziehst. Hältst Du die Wertpapiere in einem Betriebsvermögen, solltest Du dies auch eindeutig dokumentieren.

Überdies achtest Du bei der Verlustverrechnung darauf, dass Du nur andere Einkünfte aus Kapitalvermögen einbeziehst. Dir ist es nicht möglich, den Verlust aus einem Aktiengeschäft mit Deinen Einkünften aus der Vermietung einer Immobilie zu verrechnen.

Beachte außerdem, dass ein Verlust aus dem Daytrading nur innerhalb eines Jahres vor. Oder zurückgetragen werden kann. Eine Verlustverrechnung über mehrere Jahre ist demnach nicht möglich.

Als Daytrader solltest Du aus steuerlicher Sicht den Fokus darauf legen, dass Du nicht als Gewerbetreibender eingestuft wirst. Denn in diesem Fall wird Du neben der Einkommensteuer auch zur Gewerbesteuer veranlagt. Neben dem zusätzlichen administrativen Aufwand steigt auch Deine Steuerlast.

Achtung: § 20 EStG – große steuerliche Risiken für private Daytrader mit Termingeschäften

Ab dem Jahr 2020 hat der Gesetzgeber eine Sonderregelung zur Verlustverrechnung in das Gesetz aufgenommen. Hiernach sind die Verluste, die bei einem privaten Daytrading mit Termingeschäften entstehen, nur noch bis zu einer Höhe von 20.000 Euro mit Verlusten aus den Gewinnen anderer Anlagengeschäfte verrechenbar.

Ein Termingeschäft grenzt sich von einem Kassageschäft ab, weil die Vereinbarung eines Deals und deren Ausführung zeitlich auseinanderfallen. Die Bezahlung wird hierbei direkt vorgenommen. Die Übertragung der Aktien wird allerdings zu einem Termin vereinbart, der sich erst in der Zukunft befindet. Diese Art des Handels ist bei dem An- und Verkauf von Aktien ebenso möglich wie bei dem Handel mit Währungen oder dem Nutzen eines Zinsvorteils.

Übersteigt der Verlust den Betrag von 20.000 Euro, schlägt Dein Finanzamt doppelt zu. So ist es möglich, dass Du Steuern zahlen musst, obwohl Du keinen Gewinn aus dem Verkauf eines Depots mit Aktien erzielt hast.

Weiteres Beispiel für Aktiendepot

Du verkaufst einen Teil Deines Aktiendepots und erzielst einen Gewinn von 150.000 Euro. Bei einem anderen Daytrading Geschäft musst Du einen Verlust von 150.000 Euro hinnehmen.

Diesen kannst Du allerdings nur mit einem Betrag von 20.000 Euro gegen den Gewinn gegenrechnen. Dies bedeutet, dass Du 130.000 Euro versteuern musst, obwohl Du insgesamt keinen Gewinn erzielt hast.

Termingeschäfte: Beispiele für Verlustverrechnungen

Shorting Futures: Verluste durch steigende Indexpreise

Hinter den Shorting Futures verbirgt sich eine Handelsstrategie, bei welcher der Trader einen Future-Kontakt zum Verkauf anbietet. Er verfolgt hiermit das Ziel, von dem Rückgang des Vermögenswertpreises zu profitieren.

Problematisch wird dies, wenn in dieser Zeit der Preis für den Index steigt. Dann muss der Trader den Future-Kontrakt zu einem höheren Preis zurückzahlen und erwirtschaftet einen Verlust. Dieser entsteht aus der Differenz zwischen dem Verkaufspreis und dem Rückkaufpreis.

Call Option: Totalverlust bei fallendem Ölpreis

Der Trader nutzt die Call-Option, um auf dem Ölpreismarkt aktiv zu werden. Seine Erwartung besteht darin, von einem steigenden Ölpreis zu profitieren. Dabei kalkuliert er nicht ein, dass dieser Ölpreis sich in die entgegengesetzte Richtung bewegt.

Weil seine Call-Option verfällt, erwirtschaftet der Trader einen Verlust. Im Extremfall verliert er den kompletten Kapitaleinsatz, den er für die Call-Option aufgewendet hat.

Devisen-Hedging: Verluste bei unerwarteten Wechselkursbewegungen

Beim Devisen-Hedging verfolgt ein Unternehmen einen besonderen Plan. Es sichert sich mit dem Hedging gegen finanzielle Risiken ab, die aufgrund von Währungsschwankungen entstehen. Hierzu schließt das Unternehmen auf dem internationalen Devisenmarkt eine entsprechende Transaktion ab.

Entwickelt sich dieser Wechselkurs aber nicht entsprechend den Erwartungen, die das Unternehmen mit seinem Plan verfolgt, kommt es mit dem Abschluss dieses Termingeschäfts zu einem Verlust.

Shorting-Zins-Futures: Verluste durch sinkende Zinssätze

Ein Investor für Anleihen entscheidet sich auf dem Finanzmarkt für eine Short-Position. Entgegen seinen Erwartungen steigen die Zinssätze jedoch nicht an.

Weil die Zinssätze, auf die der Investor gesetzt hat, fallen, nimmt er einen Verlust in Kauf. Dies wirkt sich insbesondere dann aus, wenn die Short-Position geschlossen wird.

Rohstoff-Risikoabsicherung

Ein landwirtschaftlicher Betrieb wird auf dem Finanzmarkt aktiv. Mit dem Abschluss eines Termingeschäfts möchte man sich bei dem Einkauf von landwirtschaftlichen Produkten vor Preiserhöhungen schützen.

Bei diesem Vorhaben wurde allerdings nicht einkalkuliert, dass die Preise für die landwirtschaftlichen Produkte auch steigen. Die hierbei erzielen Verluste lassen sich mit den Gewinnen aus dem Verkauf der landwirtschaftlichen Produkte verrechnen.

FAQ zu Daytrading Steuern

Zu diesen Freibeträgen rechnen der Grundfreibetrag und der Steuerfreibetrag. Mit dem Grundfreibetrag sichert ein Steuerpflichtiger sein Existenzminimum. Der Steuerfreibetrag in Höhe von 1.000 Euro oder 2.000 Euro mindert die Bemessungsgrundlage bei der Festsetzung der Steuer. Auch hierdurch mindert sich die zu zahlende Steuer.

Überdies kann ein Daytrader bei der Bank oder seinem Broker einen Freistellungsantrag stellen. Dies bedeutet, dass die Abgeltungssteuer nicht erhoben wird, wenn der Gewinn unter dem Betrag, der im Freistellungsauftrag festgelegt ist, liegt. Der Freistellungsauftrag darf allerdings nicht höher sein als der Sparerfreibetrag.

Gegebenenfalls muss der Trader auch Kirchensteuer und Umsatzsteuer entrichten. Die Kirchensteuer erhebt der Fiskus, wenn der Daytrader einer kirchensteuerpflichtigen Gemeinde angehört. Die Umsatzsteuer wird fällig auf die Dienstleistungen, die im Zusammenhang mit den Handel von Kryptowährungen anfallen.

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.