Eine Option die Entwicklung des Kurses in einem Chart besser zu erkennen besteht darin, nach Divergenzen Ausschau zu halten.

Das Auseinanderdriften zwischen Indikator und Preis ist ein Merkmal, um sich einer Prognose und damit einem Einstieg (oder Ausstieg) in den Trade anzunähern.

In diesem Beitrag erfährst Du, wie man aus den Signalen beim Divergenz Trading einen Wettbewerbsvorteil erlangen kann.

Divergenz Trading: Abweichungen (Divergenzen) weisen auf Trendwechsel hin und bieten Signale für den Ein- oder Ausstieg, indem das ursprüngliche Signal im Chart durch den Indikator keine Bestätigung erhält.

Kurzüberblick: Divergenz Trading

Divergenzen sind auf eine Abweichung zwischen dem Preis in einem Chart und der Darstellung eines Indikators zurückzuführen.

Die Divergenzen lassen sich in 4 Arten unterteilen: bullisch & bärisch (klassisch), versteckt positiv und versteckt negativ.

Für das Trading mit Divergenzen bieten sich mehrere Indikatoren, wie bspw. der MACD oder der RSI an.

Die ermittelten Divergenzen benötigen weitere Kontrollpunkte im Chart als Bestätigungen.

Was ist Divergenz Trading?

Das Divergenz Trading ist eine Handelsstrategie, die darauf abzielt, Abweichungen in den Preisen im Chart und dem Kursverlauf eines Indikators zu finden. Diese Art des Tradings ist aus diesem Grund untrennbar mit der technischen Analyse verbunden.

Im Divergenz Trading steht die Trendumkehr im Mittelpunkt der Handelsentscheidungen. Das gilt für das Auffinden der bestmöglichen Zeitpunkte für den Einstieg in den Trade und im Anschluss daran in der Bestimmung des Timings für das Schließen der Position.

Die Divergenz gibt lediglich eine Tendenz vor, um mehr Sicherheit zu gewinnen, deshalb solltest Du neben der Nutzung von Divergenzen weitere Analysen durchführen. Mit diesen zusätzlichen Bestätigungen steigt die Zuverlässigkeit der Prognose und das Restrisiko nimmt ein besser einplanbares Maß ein.

Beachte: Diese Art des Tradings funktioniert nicht mit allen Indikatoren. Aus diesem Grund ist es wichtig, passende technische Werkzeuge zu verwenden, um Fehlsignalen oder falschen Interpretationen vorzubeugen. Zu den bekanntesten Indikatoren gehören RSI, MACD und Stochastik Oszillator. Die höchste Aussagekraft ist mit der Verwendung von Oszillatoren verbunden.

Wie entstehen Divergenzen beim Trading?

Streben die Hoch- oder Tiefpunkt im Chart und dem Indikator auseinander, ist von einer Divergenz die Rede. Sie tritt in Charts mit kleinen Zeiteinheiten ebenso auf wie Kursentwicklungen, die über Tage oder Wochen hinweg entstehen.

Je nach Art des Indikators, liefern Divergenzen sogar Signale mit einer höheren Signalwirkung als es in einem synchronen Verlauf zueinander der Fall ist. Deshalb rate ich Dir, die verschiedenen Arten zu studieren, um diese Signalgeber nicht zu übersehen.

Diese Divergenzen könnten Dich interessieren …

Wie nutzt man Divergenzen beim Trading?

Für die Einbindung von Divergenzen in Deine Daytrading Strategie gilt es zunächst die erforderlichen Voraussetzungen zu schaffen. Darin eingeschlossen ist die technische Analyse in Verbindung mit der Auswahl eines geeigneten Indikators. In diese Kategorie fallen unter anderem der MACD und RSI.

Im zweiten Schritt erfolgt zur Verstärkung der ersten optischen Beobachtungen einer Divergenz die erste Bestätigung unter Zuhilfenahme von Trendlinien. Für das Einzeichnen der Linien entlang der Hoch- und Tiefpunkte stehen in der technischen Analyse Zeichentools zur Verfügung.

Die abweichende Richtung der Entwicklung des Kurses im Chart und dem Indikator unterstreicht den ersten optischen Eindruck und erlaubt es auf dieser Basis weitere Schlüsse für eine spätere Handelsentscheidung zu treffen.

Divergenzen und mögliche Einstiegspunkte

Sofern Du ein höheres Risiko eingehen möchtest und davon überzeugt bist, dass der Trend sich schnell umkehren wird, könntest Du einen aggressiven Short-Trade in Betracht ziehen, sobald die bärische Divergenz im RSI ersichtlich wird.

Es könnte jedoch zu kurzfristigen Volatilitäten führen kann, da der Haupttrend noch nicht vollständig umgekehrt ist. Neben Pullbacks besteht auch das Risiko, dass sich der bullische Trend fortsetzt.

Wenn Du eher auf Nummer sicher gehen möchtest, wäre ein defensiverer Ansatz angebracht. Warte darauf, dass der übergeordnete bullische Trend tatsächlich umgekehrt ist, bevor Du einen Short-Trade eingehst.

Achte auf klare Anzeichen wie bearische Candlesticks und Bestätigungen aus anderen technischen Indikatoren, um das Risiko eines falschen Einstiegs zu minimieren. Es ist dann allerdings auch möglich, dass Du einige Punkte des möglichen Gewinns verpassen wirst.

Diese 4 Divergenzen können auftreten

Positive (Bullische) Divergenz: Eine positive Divergenz tritt auf, wenn der Kurs niedrigere Tiefs bildet, während der Indikator höhere Tiefs anzeigt. Ein Abwärtstrend verliert an Schwung und eine Trendumkehr zu einer Aufwärtsbewegung könnte deshalb folgen.

Negative (Bearische) Divergenz: Sollte der Kurs höhere Hochs bilden, während der Indikator niedrigere Hochs bildet. Dann könnte das bedeuten, dass der Aufwärtstrend an Schwung verliert und danach eine potenzielle Abwärtsbewegung entsteht.

Verdeckte (Hidden) Positive Divergenz: Die verdeckte positive Divergenz tritt auf, sobald niedrigere Tiefs im Chart ersichtlich sind, während der Indikator jedoch ebenfalls niedrigere Tiefs bildet. Eine solche Divergenz ist ein Hinweis darauf, dass der vorherrschende Trend trotz kurzfristiger Korrekturen wahrscheinlich fortgesetzt wird.

Verdeckte (Hidden) Negative Divergenz: Wenn der Kurs höhere Hochs bildet, während der Indikator ebenfalls höhere Hochs anzeigt, ist von der verdeckten negativen Divergenz die Rede. Auch diese Art der Divergenz deutet darauf hin, dass der vorherrschende Trend wahrscheinlich fortgesetzt wird, obwohl kurzfristige Korrekturen. erfolgen können

Die Signalwirkung einer Divergenz besitzt je nach Art einen unterschiedlichen Grad an Zuverlässigkeit. Eine versteckte Divergenz ist im Allgemeinen als etwas unberechenbarer in ihrer Signalgebung bekannt. Begründet auf dieser Tatsache rate ich Einsteigern in das Divergenz Trading dazu, sich niemals ausschließlich auf dieses eine Signal zu verlassen.

Das Abwarten weiterer Bestätigungen wie einer Analyse des Volumens nimmt nicht viel Zeit in Anspruch und trägt insofern nicht dazu bei, den optimalen Zeitpunkt in den Einstieg des Trades zu verpassen.

Beachte: Ein Vorteil im Divergenz Trading findet sich in der Verwendung von Indikatoren, deren Darstellung nicht im Chart, sondern darunter erfolgt. Mithilfe dieser Darstellung fällt es leichter, den Chart getrennt von dem Indikator zu betrachten und anhand von Zeichentools und eingezeichneten Trendlinien die Vermutung einer vorliegenden Divergenz zu bestätigen.

Vor- und Nachteile von Divergenz Trading

Vorteile:

Divergenzen gehen aus mehreren Arten von Indikatoren hervor.

Oszillatoren erhöhen die Zuverlässigkeit der erhaltenen Signale.

Reguläre Divergenzen deuten auf eine Trendumkehr hin.

Versteckte Divergenzen geben Signale für die Fortsetzung des vorherigen Trends.

Die Regeln des Divergenz Trading sind leicht verständlich.

Das Divergenz Trading ist im Daytrading ebenso wie dem mittel- und langfristigen Handel von Interesse.

Nachteile:

Unterschiedlicher Grad an Zuverlässigkeit je nach Art der Divergenz.

Weitere Bestätigungen erforderlich vor Einstieg in den Trade.

Divergenzen sind von Einsteigern leicht zu übersehen.

Arten von Divergenzen

In Bezug auf die Abweichungen zwischen dem Preis im Chart und dem Indikator findet eine Unterscheidung in 4 verschiedene Arten statt. Dazu gehören bullische und bärische Divergenzen ebenso wie deren verstecktes Auftauchen.

Bullische Divergenz

In der bullische Divergenz entsteht die entgegengesetzte Entwicklung im Chart durch kontinuierlich fallende Preise. Die angelegte Trendlinie zeigt insofern nach unten.

Der angewendete Indikator zeigt eine andere Entwicklung auf und bewegt sich nach oben. Eine Bestätigung hierfür erfolgt in Form einer eingezeichneten Trendlinie, die nach oben führt.

Die Signalwirkung, die von einer bullischen Divergenz ausgeht, orientiert sich an dem Bild, welches sich aus der Betrachtung des Indikators ergibt. Die dort zu erkennende Aufwärtsbewegung ist ein erstes Anzeichen für einen Trendwechsel. Die Prognose beinhaltet in diesem Fall die Voraussetzungen für einen steigenden Preis im Chart.

Eine bullische Divergenz ist als Folge dessen immer anhand der Tiefpunkte zu erkennen. Der Unterschied zwischen den fallenden Tiefpunkten im Chart und den aufsteigenden Tiefpunkten im Indikator muss nicht zwangsläufig gravierend sein. Eine erkennbare Aufwärtsbewegung der Trendlinie ist ausreichend, um eine Divergenz zu bestätigen.

Beachte: Die bullische Divergenz unterliegt ebenfalls Einflüssen von außen. Dazu gehören zum Beispiel bei Aktien angekündigte Veröffentlichungen eines Unternehmens. Gehören zur verwendeten Trading Plattform Funktionen wie ein Wirtschaftskalender, ist es von Vorteil Termine und Nachrichten im Auge zu behalten.

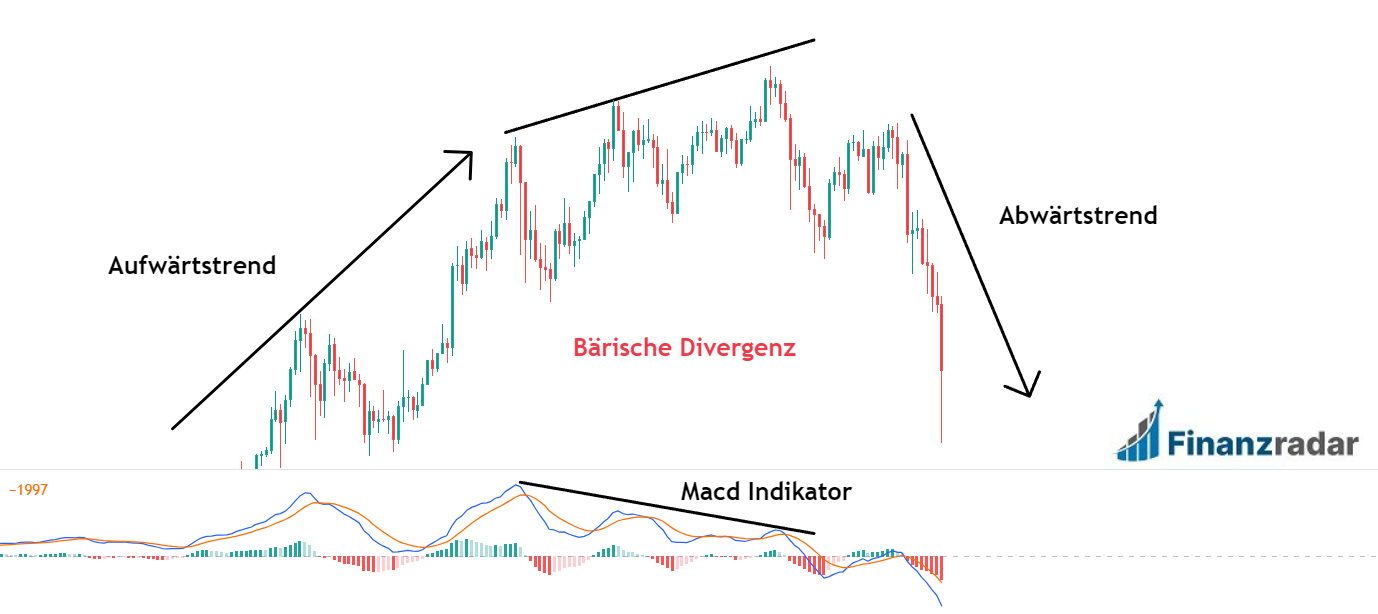

Bärische Divergenz

Der Preis und der Indikator bewegen sich in diesem Fall in unterschiedliche Richtungen. Wenn im Chart ein ansteigender Preis zu erkennen ist, präsentieren sich die Hochpunkte im Indikator im Gegensatz dazu als schwächer ausgebildet.

Um eine Routine in der Überprüfung einer bärischen Divergenz zu erhalten, führt der erste Schritt über das Einzeichnen von Trendlinien. Diese Linien führen jeweils an den ausgebildeten Hochpunkten entlang.

Für eine bärische Divergenz spricht, wenn die Trendlinie des Preises nach oben zeigt und die Linie des Indikators nach unten deutet. Dieser sichtbare Beweis deutet auf eine bevorstehende Trendwende hin, in welcher der Preis eine fallende Bewegung einnimmt.

Um eine nähere Bestimmung der bärischen Divergenz vorzunehmen ist es notwendig einen Blick auf die Hochpunkte in den beiden Darstellungen zu werfen. Anhand der dortigen Platzierung, ist zu erkennen, ob eine Divergenz vorliegt oder ob der Kurs weiterhin synchron zueinander verläuft.

Beachte: Ein Grund für das Übersehen einer bärischen Divergenz besteht aus der falschen Annahme heraus, dass der Indikator einen deutlich zu erkennenden Tiefpunkt ausbilden muss. Eine Divergenz besteht bereits, wenn die Hochpunkte im Indikator unterschritten sind und nur eine leichte Wendung nach unten zu erkennen ist.

Versteckte Divergenz

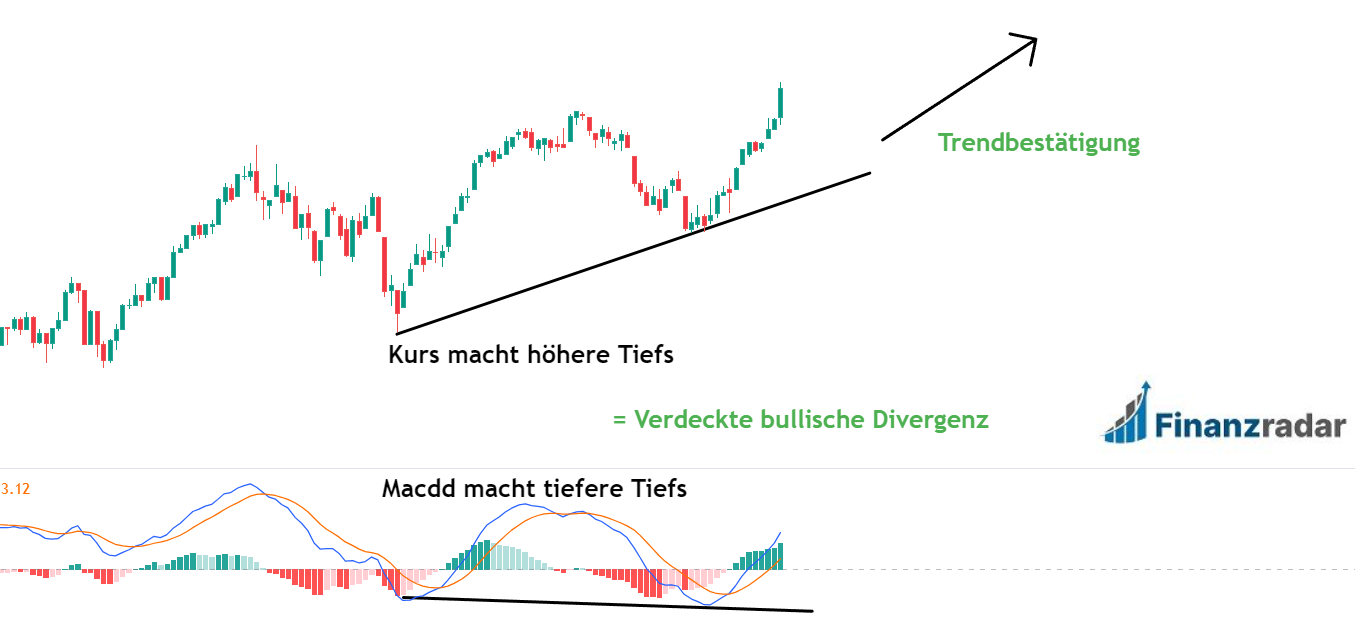

Die versteckte Divergenz ist, wie am Namen zu erkennen ist, nicht zwangsläufig auf den ersten Blick zu erkennen. Das Wort „versteckt“ bedeutet in diesem Zusammenhang, dass sich Preis und Indikator zwar in die gleiche Richtung entwickeln, aber dennoch versteckte Zeichen für eine Veränderung des Kursverlaufs in die vorherige Richtung.

Versteckte Divergenzen teilen sich in bärische und bullische versteckte Divergenzen. Für die bärische Variante bilden der Preis und der Indikator Hochpunkte aus. Die Hochs des Indikators übersteigen hierbei die Hochs des Preises im Chart.

Dadurch liegt die Vermutung nahe, dass der Preis im aktuellen Bullenmarkt die Widerstandslinie erreicht hat und nicht mit einem Ausbruch aus diesem Widerstand zu rechnen ist.

Die entgegengesetzte Entwicklung spielt sich in der bullischen versteckten Divergenz ab. Dort bildet der Preis die niedrigsten Tiefpunkte aus. Der Indikator liegt vor diesem Wert. Diese Abweichung von der kompletten Synchronität sendet das Signal aus, dass der Preis im Begriff ist erneut anzusteigen.

Beachte: Die versteckte Divergenz ist nicht unbedingt für Einsteiger in das Divergenz Trading zu empfehlen. Trader, die sich an das Erkennen dieser kleineren Abweichung wagen möchten, sind gut beraten zuerst historische Kursdaten, als Grundlage für das Training zu verwenden. Echtzeit-Charts und reale Trades bieten in der Übungsphase ansonsten ein zu hohes Verlustrisiko.

Welche Indikatoren kann man benutzen?

Die bisherigen Erklärungen zu Divergenzen haben bereits mehrfach unterstrichen, dass nur unter sehr bestimmten Bedingungen von einer Divergenz die Rede ist. Diese Bedingungen setzen die Gegenüberstellung des Preises mit einem Indikator voraus.

In der Auswahl an Indikatoren auf einer Trading Plattform befinden sich oftmals dutzende von Optionen. Dennoch kommen für die Ermittlung von Divergenzen nur eine begrenzte Anzahl dieser Indikatoren in Betracht.

Konkret handelt es sich hierbei um den RSI, den MACD und den Stochastik Oszillator. Welche Vorteile Dir diese drei Indikatoren bieten und wie Du im Einzelnen vorgehen musst, zeige ich Dir anhand der folgenden drei Beispiele.

Divergenzen mit RSI

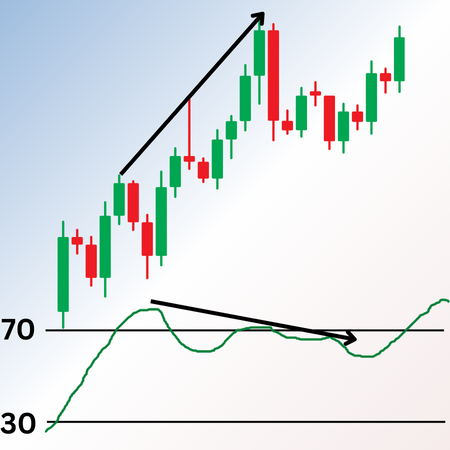

Der Relative Stärke Index gehört als Indikator zu den Oszillatoren. Diese Art von Indikatoren beschäftigt sich mit der Frage, ob ein Asset aktuell als überkauft, überverkauft oder ausgeglichen gilt.

Für den Vergleich mit dem Kursverlauf eignet sich der Kursverlauf unter anderem aufgrund der Darstellung mit einer einzigen durchgezogenen Linie sehr gut. Erfolgt der Vergleich ebenfalls mit einem Linienchart benötigt es weniger Mühe klassische ebenso wie versteckte Divergenzen zu erkennen.

Ergibt sich ein klares Bild der bärischen oder bullischen Abweichung von der Synchronität, besteht dennoch im Rahmen des Risikomanagements die Verpflichtung weitere Bestätigungen abzuwarten.

Beachte: In der Verwendung des RSI Indikators ist es neben dem Verlauf der Linie ebenfalls hilfreich, den RSI-Wert in die Überlegungen mit einzubeziehen. Dieser Wert umfasst eine Skala von 0 bis 100. Werte unter 30 signalisieren den Überverkauf, während ein Wert über 70 mit einem Überkauf gleichzusetzen ist.

Divergenzen mit MACD

Der MACD ist ein Trendfolgeindikator, der unter anderem zur Bestimmung der Trendstärke in der technischen Analyse Verwendung findet. Der Moving Average Convergence Divergence Indikator setzt sich aus drei Bestandteilen zusammen. Dazu gehören zwei exponentielle gleitende Durchschnitte und ein Histogramm.

Im Vergleich zum RSI ist zunächst ein besseres Auge gefragt, um diese Darstellung mit dem darüber liegenden Kursverlauf auf Divergenzen zu vergleichen. Ein Vorteil, der aus der Nutzung des MACDs entsteht, findet sich in dem Erhalt weiterer Informationen.

Dazu gehören zum Beispiel das Auftauchen von Signalpunkten, an denen sich die Linien der EMAs in der Darstellung des Indikators kreuzen. Ist dieser Punkt an einer Divergenz anzutreffen, ergibt sich ein weiteres Signal für eine Trendumkehr.

Beachte: Für die Verwendung des MACDs und der zwei EMAs ist es erforderlich, den exponentiellen gleitenden Durchschnitten verschiedene Zeitperioden zuzuweisen. In diesem Zusammenhang haben sich die zwei Standardeinheiten 12 und 26 etabliert. Es steht den Tradern jedoch im Prinzip frei, sich für andere Zeiteinheiten zu entscheiden.

Divergenzen mit Stochastic Oscillator

Der Stochastic Oscillator oder auf Deutsch Stochastik Oszillator dient der Trendanalyse. Ein häufiger Verwendungszweck für diesen Indikator besteht in der Bestimmung von Punkten, an denen ein Markt in einen überkauften oder auf der anderen Seite überverkauften Zustand eintritt. In diesem Punkt weist der Stochastik Oszillator einige Parallelen mit dem RSI auf.

Ein Unterschied zeigt sich in der optischen Darstellung des Stochastik Oszillators. Dort sind zwei Linien anzutreffen. Diese Linien bestehen aus der %K Linie, die als Hauptlinie fungiert und der %D Linie als Signallinie. Durch die Bildung der dortigen Hochs und Tiefs benötigt es lediglich einen geschulten Blick, um zu überprüfen, an welches Stellen der Indikator und der Kurs im Chart eine entgegengesetzte Richtung einschlagen.

Beachte: Dieser Stochastik Indikator verwendet ebenfalls Zahlen, um den Zustand auf dem Markt eines Assets zu verdeutlichen. Ein Wert unter 20 drückt aus, dass sich der Markt in einem überverkauften Zustand befindet. Übersteigt der Wert die Zahl 80, ist von einem überkauften Zustand die Rede.

Risiken vom Divergenz Trading

Die Entscheidung, eine neue Strategie anzuwenden, ist begleitet von einer Abwägung aller vorhandenen Risiken. Das Risikomanagement für das Divergenz Trading zielt größtenteils auf Fehlentscheidungen ab, die den vermeidbaren Risiken angehören. Dazu gehört in erster Linie die zu oberflächlich betriebene Analyse der Divergenz.

Die Signalwirkung im Divergenz Trading ist speziell in regulären Divergenzen mit einer hohen Zuverlässigkeit verbunden. Den Trade einzig auf die Wahrscheinlichkeit des Eintreffens einer Prognose zu begründen, ist im Trading mit einem erhöhten Risiko für Verluste verbunden.

Dieses Risiko entstammt dem Unterschätzen von Fehlsignalen. Handelt es sich bei einer Divergenz, um ein Zufallsprodukt oder findet kurze Zeit später eine Beeinflussung des Preises, aufgrund äußerer Faktoren statt, zeigt sich, warum es wichtig ist nicht aus einem Impuls heraus in einen Trade einzusteigen.

Geleitet ist eine übereilte technische Analyse im Allgemeinen von den Emotionen des Traders. Dazu gehört die Furcht, den passenden Einstieg zu verpassen und einen Teil der zu erwartenden Gewinne einzubüßen.

Das Risikomanagement bringt es mit sich, die Motivation hinter einem Trade zu hinterfragen, um im Vorfeld dieses Verhalten aufzudecken und nach Möglichkeit zu unterbinden.

Beachte: Eines der leicht zu vernachlässigenden Risiken besteht aus der Auswahl der Größe einer Position. Je überzeugter Trader von der jeweiligen Prognose sind, umso leichter fällt es ein zu hohes Risiko einzugehen. In diesem Punkt rate ich jedem Trader dazu, die 1 % Regel einzuhalten und pro Position nicht mehr als 1 % des Gesamtkapitals zum Trading einzusetzen.

Fazit zu Divergenzen im Trading

Als Fazit lässt sich festhalten, dass Divergenzen sowohl mit Risiken als auch Chancen behaftet sind. Trader, deren Strategie auf das Erkennen von Umkehrpunkten basiert, finden mit dem Aufspüren von Divergenzen eine weitere Option für den Erhalt von Bestätigungen.

Darüber hinaus ergibt sich im Trading mit Divergenzen die Möglichkeit eine weitere Facette der Nutzung bekannter Indikatoren wie dem RSI oder dem MACD kennenzulernen.

Ist es an der Zeit, die vorhandene Strategie auf die Probe zu stellen, findet sich in der Divergenz Strategie eine Möglichkeit Punkte, die sich für den Einstieg in eine Position eignen, klarer zu definieren.

Obwohl die voneinander abweichenden Entwicklungen im Preis des Charts und der Grafik des Indikators ursprünglich Verwirrung hervorrufen, zeigt sich mit wachsender Erfahrung, dass dieser Widerspruch das Potenzial besitzt, mehr Klarheit in die Handelsentscheidung zu bringen.

FAQ – Divergenz Trading

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.