Der RSI (Relative-Stärke-Index) ist ein Indikator, den Umfang die relative Stärke der Aufwärts- und Abwärtsbewegungen über einen bestimmten Zeitraum misst.

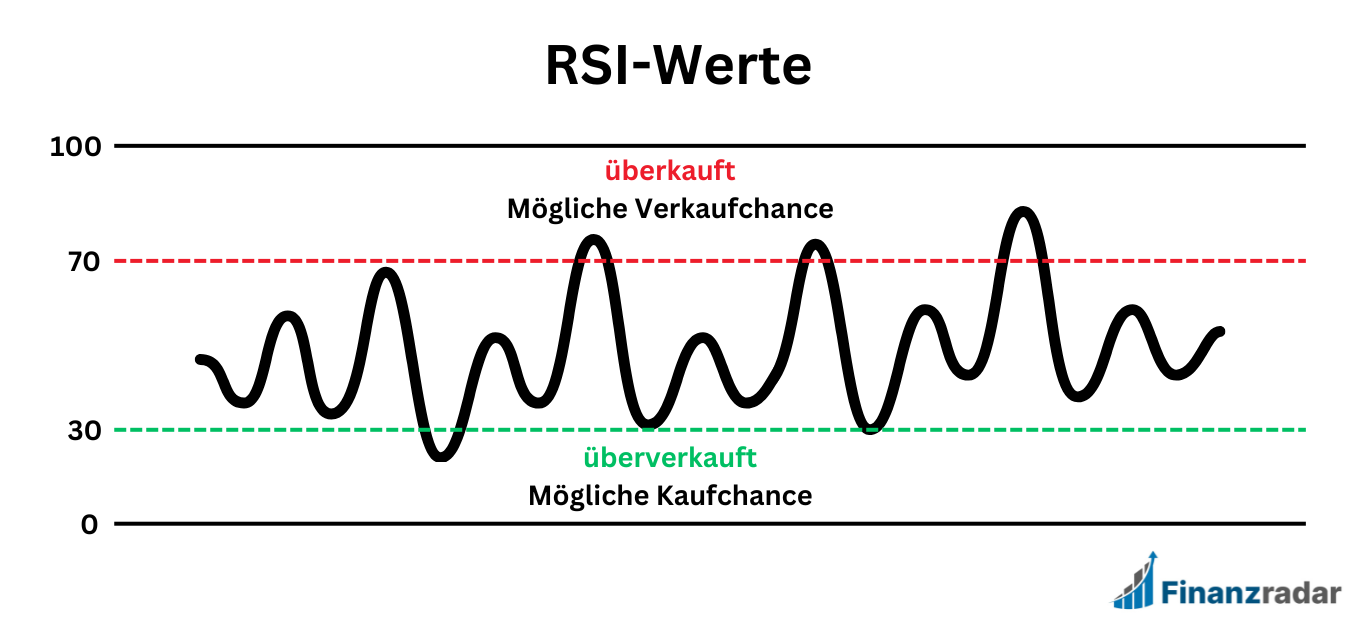

In der Regel wird der Relative Strength Index (RSI) auf einer Skala von 0 bis 100 angegeben. Liegt er bei 0, haben alle betrachteten Perioden Verluste (überverkauft), während ein Wert von 100 dafür spricht, dass alle Perioden Profite verzeichnet haben (überkauft).

Für uns als Trader ist der RSI deshalb so wichtig, da wir potenzielle Überkauft- oder Überverkauft-Zustände und damit mögliche Trends oder Umkehrpunkte vorhersagen können.

Kurzüberblick: RSI Indikator

Der RSI ist ein Indikator, mit dem sich die Stärke und mögliche Überkauft- oder Überverkauft-Zustände von Wertpapieren messen lassen.

Anhand einer einfachen Formel lässt sich der RSI berechnen.

Der Indikator kann zwischen 0 und 100 schwanken.

Vor dem Kauf von Wertpapieren sollten neben dem RSI noch weitere Kennzahlen berücksichtigt werden, einer davon ist das KGV (Kurs-Gewinn-Verhältnis).

Was ist der RSI Indikator?

Der RSI Indikator ermittelt die relative Stärke und die möglichen Überkauft- oder Überverkauft-Zustände eines Trends, indem er die Kursschwankungen eines Basiswerts über einen bestimmten Zeitraum ins Verhältnis setzt.

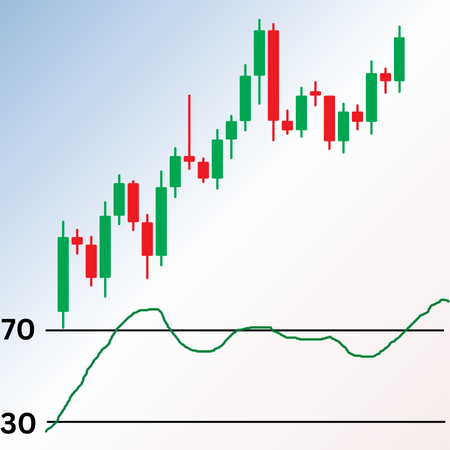

Beim Trading nutze ich diesen Wert, um den Marktes besser einschätzen zu können. Über einem Wert von 70 signalisiert der RSI einen Überkauft-Zustand des Assets, unter 30 einen Überverkauft-Zustand und dementsprechend ist es wahrscheinlich, dass eine Trendwende stattfinden wird.

Ein Wert zwischen 50 und 100 deutet auf einen Aufwärtstrend (Bullenmarkt) und ein Wert kleiner 50 einen Abwärtstrend (Bärenmarkt) hin. Der RSI kann einen Hoch- bzw. Tiefpunkt ersichtlich machen. Durch den RSI lassen sich Trendwendepunkte eines Assets frühzeitig erkennen.

Diese Indikatoren könnten Dich auch interessieren …

Wie kann man den RSI Indikator für das Trading nutzen?

Sobald der RSI die Marke von 70 übersteigt, ist das ein eindeutiges Zeichen, dass die Wertpapiere überkauft sind. Der Basiswert hat einen großen Wertzuwachs zu verzeichnen und eine Gegenreaktion ist sehr wahrscheinlich – also ein Absinken des Kurses.

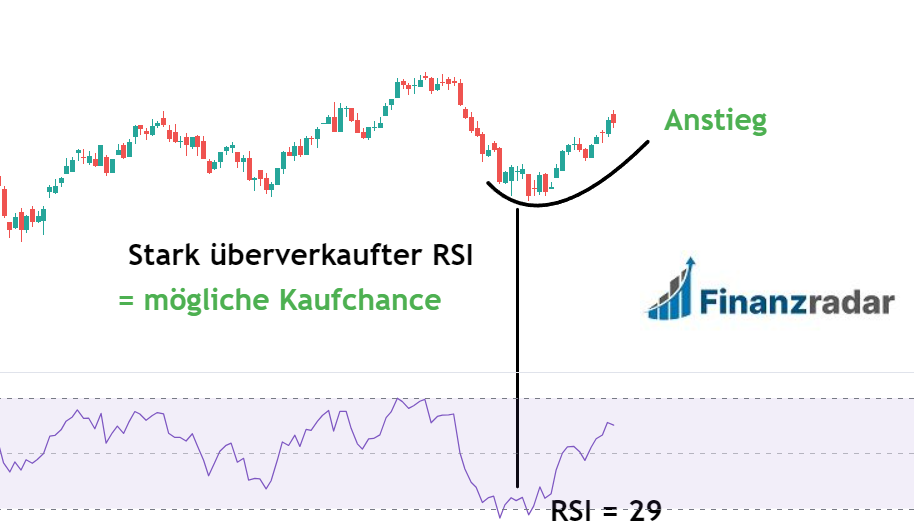

Ist der Wert auf unter 30 gesunken, deutet es auf einen überverkauften Basiswert hin. In diesem Fall ist folglich ein erneuter Anstieg recht wahrscheinlich.

RSI Trading: Die Grundidee des Indikators ist, dass bei einem „Überkauft-Signal“ die Märkte überteuert sind und eine hohe Wahrscheinlichkeit besteht, dass es in naher Zukunft eine Kurskorrektur gibt. Genau umgekehrt verhält es sich bei einem „Überverkauft-Signal“.

Viele Daytrader lassen den RSI in ihre Kauf- oder Verkaufsentscheidung mit einfließen. Wenn der RSI-Wert hoch ist, sollte eine Short-Position eingenommen werden und bei einem niedrigem RSI-Wert geht man eher eine Long-Position ein.

An dieser Stelle sollte erwähnt werden, dass der RSI nur ein Indikator ist und eine Handelsentscheidung nicht nur aufgrund eines Wertes getroffen werden sollte.

Auch wenn der RSI größer als 50 ist, heißt das nicht, dass sich der Basiswert zwingend folglich positiv entwickelt. Der Kurs kann sich auch längere Zeit seitwärts bewegen oder nach unten fallen.

Beachte: Beim Einsatz des RSI kann eine Periode gewählt werden, auf welche sich der RSI bezieht. Oftmals wird sich für die 14 Kerzen entschieden, also berechnet sich der RSI auf Grundlage der letzten 14 Kerzen des Trading Charts. Außerdem werden Kerzen von 7, 9 und 25 ebenfalls häufig angewandt.

Eine generelle Empfehlung für die beste wählbare Periode kann nicht ausgesprochen werden, da neben dem Handelsstil auch die Marktvolatilität mit in die Entscheidung einfließen.

Kürzere Perioden im Kontext des RSI bedeuten, dass der Indikator schneller auf kurzfristige Kursbewegungen reagiert. Dies führt dazu, dass der RSI schneller schwankt und häufiger Signale generiert. Die Volatilität des RSI selbst wird jedoch nicht beeinflusst. Vielmehr wird die Volatilität des Basiswerts durch den RSI auf kürzere Zeiträume reflektiert.

Im Gegenzug werden weniger Signale bei längeren Zeiträumen ausgelöst. Für den RSI ist es empfehlenswert, einen Chart auf Grundlage von Candles auszusuchen. Dadurch ist eine detailliertere Berechnung des RSI möglich.

Scalping: Stelle eine Periodenlänge von 5 bis 14 Kerzen ein, da Du schnell auf kurzfristige Preisbewegungen reagieren musst, ist eine kürzere Periodenlänge angebracht.

Daytrading: Wenn Du die Kursentwicklungen innerhalb eines Handelstages analysierst, ist eine moderate Periodenlänge von 14 bis 30 Kerzen sinnvoll. Dadurch lassen sich kurz- und mittelfristige Trends besser mit dem RSI betrachten.

Langfristiges Trading: Hier sind längere Perioden zwischen 30 bis 50 Kerzen angemessen. So lassen sich übergeordnete Trends gut erfassen.

RSI berechnen

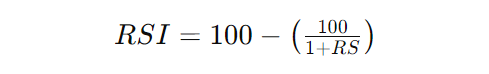

Für Börsen-Neulinge mag die Berechnung des RSI kompliziert aussehen, doch ganz so schlimm ist es nicht. Als erstes müssen alle Kursbewegungen über einen vorher festgelegten Zeitraum gesammelt werden. Danach kann folgende Formel angewandt werden:

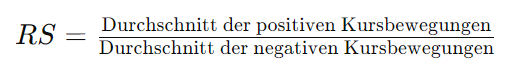

Wobei RS der Durchschnitt der positiven Kursbewegungen durch den Durchschnitt der negativen Kursbewegungen ist.

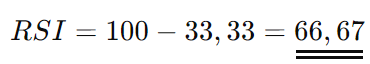

Hier ein einfaches Rechenbeispiel:

Angenommen, in den letzten 7 Tagen gab es folgende Bewegungen des Kurses:

+1,−3,+5,−1,−3,+6,+2

Die Summe der positiven Werte ist 1+5+6+2 = 14, und die Summe der negativen Werte ist −3−1−3 = −7. Der Durchschnitt der positiven Werte ist 14/7 = 2, und der Durchschnitt der negativen Werte ist −7/7 = −1. Für RS gilt die Formel:

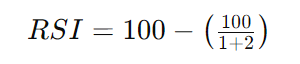

In unserem Beispiel ist der RS-Wert 2/1 – also 2, den wir in unsere Formel einsetzen:

Interpretation: Bei diesem Rechenbeispiel ist der Kurs noch unter 70 und somit nicht überkauft, aber kurz davor. Wahrscheinlich kommt es bald zu einer Kurskorrektur nach unten. Der RSI = 66,67 weist eventuell darauf hin, dass eine starke Aufwärtsbewegung stattgefunden hat und der Markt potenziell überhitzt ist.

Ist ein hoher oder niedriger RSI besser?

Wird ein Wertpapier anhand des RSI als überkauft oder überverkauft eingestuft, kann das Bild täuschen. Besonders bei intensiven Trends kann der RSI lange Zeit im überverkauften oder überkauften Modus ausharren.

Es ist nicht grundsätzlich festgelegt, ob ein hoher oder niedriger RSI besser ist, da es von dem Kontext beim Trading abhängt. Überkaufte oder überverkaufte Marktzustände können vorteilhaft sein oder Nachteile mit sich bringen.

Grundsätzlich kann also gesagt werden, dass ein geringer sowie auch ein hoher RSI-Wert, generell als positiv oder negativ eingestuft werden kann.

Hoher Realtive Strength Index: Ein RSI von über 70 deutet daraufhin, dass das Wertpapier überkauft ist und eine Kurskorrektur nach unten sehr wahrscheinlich ist.

Niedriger Realtive Strength Index: Ein RSI von unter 30 führt zur Erkenntnis, dass das Papier überverkauft ist und ein baldiger Kursanstieg zu erwarten ist. Es ist ein idealer Zeitpunkt für den Kauf des Papiers.

Nicht nur auf den RSI Index als Indikator verlassen

Wie auch bei allen anderen Aktivitäten an der Börse, sollten viele Kennzahlen in die Kauf- oder Verkaufsentscheidung eines Wertpapiers mit einfließen – nicht nur der RSI.

Verlässt Du Dich nur auf eine Kennzahl und das Papier entwickelt sich nicht wie erhofft, kann der Verlust groß sein. Kennzahlen sind nur Instrumente, um die Entscheidung für einen Kauf oder Verkauf zu erleichtern – jedoch solltest Du sie nicht allein auf den RSI stützen!

Den RSI Indikator sinnvoll kombinieren

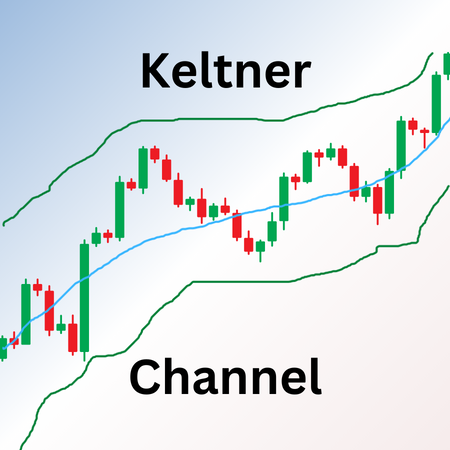

Trendbestätigung mit gleitenden Durchschnitten: Kombiniere den RSI mit gleitenden Durchschnitten. Das erleichtert Dir die Bestätigung von Trends. Wenn der RSI über 70 liegt und gleichzeitig der Kurs über einem gleitenden Durchschnitt steigt, liegt wahrscheinlich eine überkaufte Situation in einem bestätigten Aufwärtstrend vor.

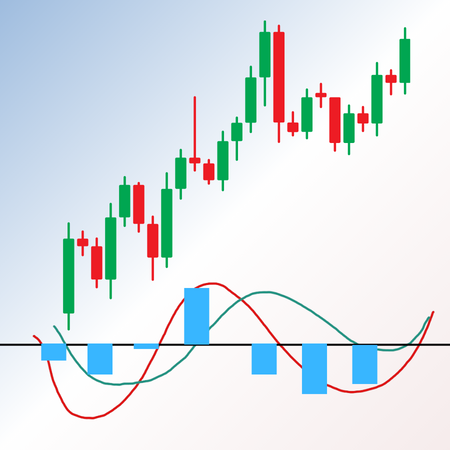

RSI / MACD für Trendumkehrpunkte: Platziere horizontale Linien im RSI-Chart bei den überkauften (z.B. über 70) und überverkauften (z.B. unter 30) Niveaus. Beachte dann die Kreuzungen und Divergenzen zwischen dem RSI und dem MACD Indikator. Diese Interaktionen können frühzeitig auf mögliche Trendumkehrpunkte hinweisen, indem sie dir Anhaltspunkte für Veränderungen im Momentum und der Stärke des Trends bieten.

RSI und Fibonacci-Retracement: Nutze den RSI zusammen mit Fibonacci-Retracement-Linien. Identifiziere zunächst relevante Hochs und Tiefs auf dem Preisdiagramm und zeichne Fibonacci-Retracement-Linien ein. Platziere dann horizontale Linien im RSI-Chart bei den entsprechenden Fibonacci-Niveaus. Ein RSI, der überkauft oder überverkauft ist und dabei mit einem wichtigen Fibonacci-Niveau korreliert, könnte auf potenzielle Schlüsselzonen hinweisen.

RSI und Volumenanalyse: Integriere den RSI in Deine Analyse, indem Du ihn mit Volumenanalysen kombinierst. Beginne damit, horizontale Linien im RSI-Chart bei den überkauften (z.B. über 70) und überverkauften (z.B. unter 30) Niveaus einzuziehen. Achte dann darauf, wie sich das Handelsvolumen verhält, wenn diese Niveaus über- oder unterschritten werden.

Wie erkenne ich extreme Kursbewegungen mit dem RSI?

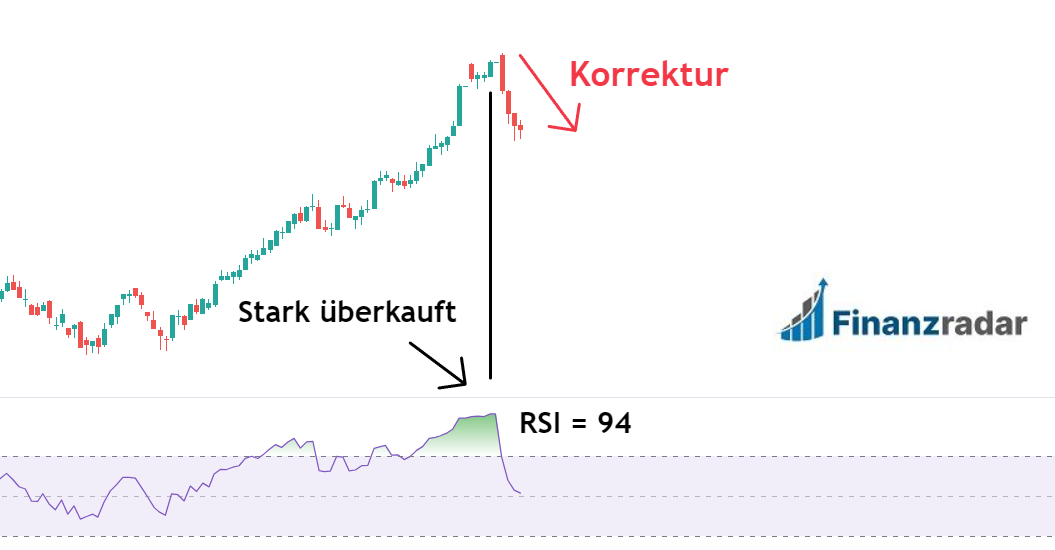

Der RSI ist genau aus dem Grund entwickelt worden, um extreme Kursbewegungen eines Assets zu erkennen. Ein erhöhter RSI-Index weist auf einen starken Kursanstieg hin, auf den eine Kurskorrektur folgen sollte.

Sollte der RSI beispielsweise bei 94 sein, dann ist das Asset offensichtlich überkauft. Er zeigt, dass die Marktteilnehmer übermäßig optimistisch sind. In dem Fall ist es sehr wahrscheinlich, dass eine starke Korrektur bevorsteht, da der Markt überhitzt ist:

Ich arbeite auch gerne mit dem RSI um Divergenzen zu entdecken. Es ist wichtig, das Asset hinsichtlich Divergenzen zu prüfen, um nicht in eine Bullen- oder Bärenfalle beim Trading zu tappen. Dabei können positive als auch negative Divergenzen vorliegen.

Positive (Bullische) Divergenz: Sie liegt vor, sobald der RSI niedrigere Tiefs zeigt, während der Kurs des Assets niedrigere Tiefs verzeichnet. Die Abwärtsschwäche lässt nach, obwohl die Preise weiter fallen. Ich interpretiere diese Divergenz als Signal für eine mögliche Trendumkehr nach oben sein.

Negative (Bärische) Divergenz: Diese Divergenz tritt auf, wenn der RSI niedrigere Hochs aufweist, während der Kurs des Vermögenswerts höhere Hochs erreicht, wie in meinem Beispiel oben. Das hat zur Folge, dass trotz des zunächst anhaltenden Aufwärtstrends die Trendstärke nachlässt und folglich eine Trendumkehr nach unten stattfinden könnte.

RSI-Kauf- und Verkaufs-Signale

RSI-Kaufsignale: Der RSI löst ein Kaufsignal aus, sobald die rote Linie (Indikatorlinie) die Oversold-Linie (Überverkauft-Linie) von unten nach oben durchbricht. In der Regel passiert das bei einem RSI von 30. Das heißt, überschreitet der RSI den Wert von 30, kann das ein Kaufsignal auslösen.

RSI-Verkaufssignale: Ein Verkaufssignal kann vom RSI ausgelöst werden, sobald die Indikatorlinie die Overbought-Linie (Überkauft-Linie) nach unten schneidet. Generell tritt das bei einem RSI von 70 ein. Genauer gesagt, sinkt der RSI auf unter 70, kann das Verkaufssignal ausgelöst werden.

Wert des RSI Indikators

RSI-Bereich von 1 bis 100: Der RSI-Wert kann einen Wert zwischen 0 und 100 einnehmen. Je niedriger der RSI-Wert auf der Skala anzeigt, desto stärker gilt das Asset als überverkauft. Zeigt der RSI einen hohen Wert an, so kann das Instrument als überkauft eingestuft werden.

Basis- oder Defaultwerte: Die Standardparameter für den RSI umfassen häufig einen Rückschauzeitraum von 14 Tagen. Die Werte von 30 und 70 dienen als typische Schwellenwerte, wobei Werte über 70 auf einen möglichen überkauften Markt hinweisen und Werte unter 30 auf einen möglichen überverkauften Markt hinweisen.

Überverkauft Level: Ein Wert des RSI, der bei 30 liegt, wird häufig als Einstiegssignal betrachtet, insbesondere wenn der Wert noch tiefer liegt, beispielsweise unter 30. In solchen Fällen ist eine Gegenreaktion in den nächsten Stunden, Tagen und Wochen wahrscheinlich.

Überkauftes Level: Dieses Level wird erreicht, wenn der RSI einen Wert von 70 erreicht oder überschreitet. Ich interpretiere dies als Signal, dass das Basisinstrument übermäßig gekauft wurde und reagiere dementsprechend mit einem Verkauf, da eine Kurskorrektur zu erwarten ist.

RSI bewegt sich konstant in eine Richtung

Die Bewegung des RSI kann auch ohne Bezug zum RSI-Wert bewertet werden. Klingt umständlich, ist es aber gar nicht. Im Grund genommen, ist diese Möglichkeit die bisher einfachste. Beispielsweise steigt der RSI an 3 aufeinanderfolgenden Tagen. Er läuft also permanent in eine Richtung, in diesem Fall nach oben.

In Deiner Trading Plattform lassen sich diese Werte und Parameter einstellen, um den Vorgang genauer zu betrachten. Im Programm wird zuerst festgelegt, dass der aktuelle RSI über dem Wert vom Vortag liegen muss.

Der ‚Qualifier Block‘ wird definiert, um zu gewährleisten, dass dieses Ereignis in den letzten 3 Tagen aufgetreten ist. Diese Einstellungen ermöglichen eine bessere Anzeige von Kursverläufen in eine bestimmte Richtung.

Hinweis: In dieser Situation herrscht ein solider Aufwärtstrend, solange der RSI-Wert unter 70 liegt. Jedoch könnte eine bevorstehende Trendumkehr in Betracht gezogen werden, sobald der RSI die Marke von 70 überschreitet.

RSI-Darstellung im Chart

Der RSI wird als Oszillator nicht im Chart direkt angezeigt, sondern häufig unter dem Chart. Hier lassen sich noch Feineinstellungen vornehmen, wie z.B. die Anzahl der Kerzen.

Werden für die Strategie Tagescharts eingesetzt, so kann für eine 2-wöchige Rückschau die Kerzenanzahl auf 14 gesetzt werden. Außerdem gibt es noch viele weitere Einstellmöglichkeiten, dessen Ergebnisse sich alle im Chart darstellen lassen.

FAQ – RSI Indikator

Relative Strength Index = Mittelwert der positiven Kursbewegung/Summe von beiden Mittelwerten * 100.

Beispiel: Zeitraum 10 Tage, also 10 RSI-Werte zusammentragen, +6, -1, +4, -2, -4, +1, +3, +2, -3, -4. Jetzt werden alle positiven und alle negativen Zahlen addiert. Als Ergebnis erhalten wir 16 (positiv) und 14 (negativ). Beide Werte müssen jetzt durch 10 geteilt werden (Tage des Beobachtungszeitraums), 16/10 = 1,6; 14/10=1,4. Jetzt werden die Zahlen in die Formel eingesetzt.

1,6/(1,6+1,4)*100=53,33

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Indikatoren …