Der Leerverkauf, welcher als Basis für Short-Positionen dient, ist eine fortgeschrittene Handelsstrategie, die es ermöglicht, auch auf einen Abwärtstrend des Marktes zu setzen.

Eine solche Strategie erfordert allerdings ein tieferes Verständnis der Mechanismen von Finanzmärkten sowie eine präzise technische Analyse der entsprechenden Daten.

Während die üblichen Wege des Investierens auf steigende Kurse ausgerichtet sind, eröffnen Short-Positionen eine interessante Möglichkeit, besonders in volatilen Märkten, geprägt von Unsicherheit und starken Preisschwankungen, erfolgreich und gewinnbringend agieren zu können. Es kann aber auch zu Verlusten kommen.

Doch mit solchen Chancen gehen auch nicht unerhebliche Risiken einher, welche durch ein durchdachtes Risikomanagement stark minimiert werden müssen.

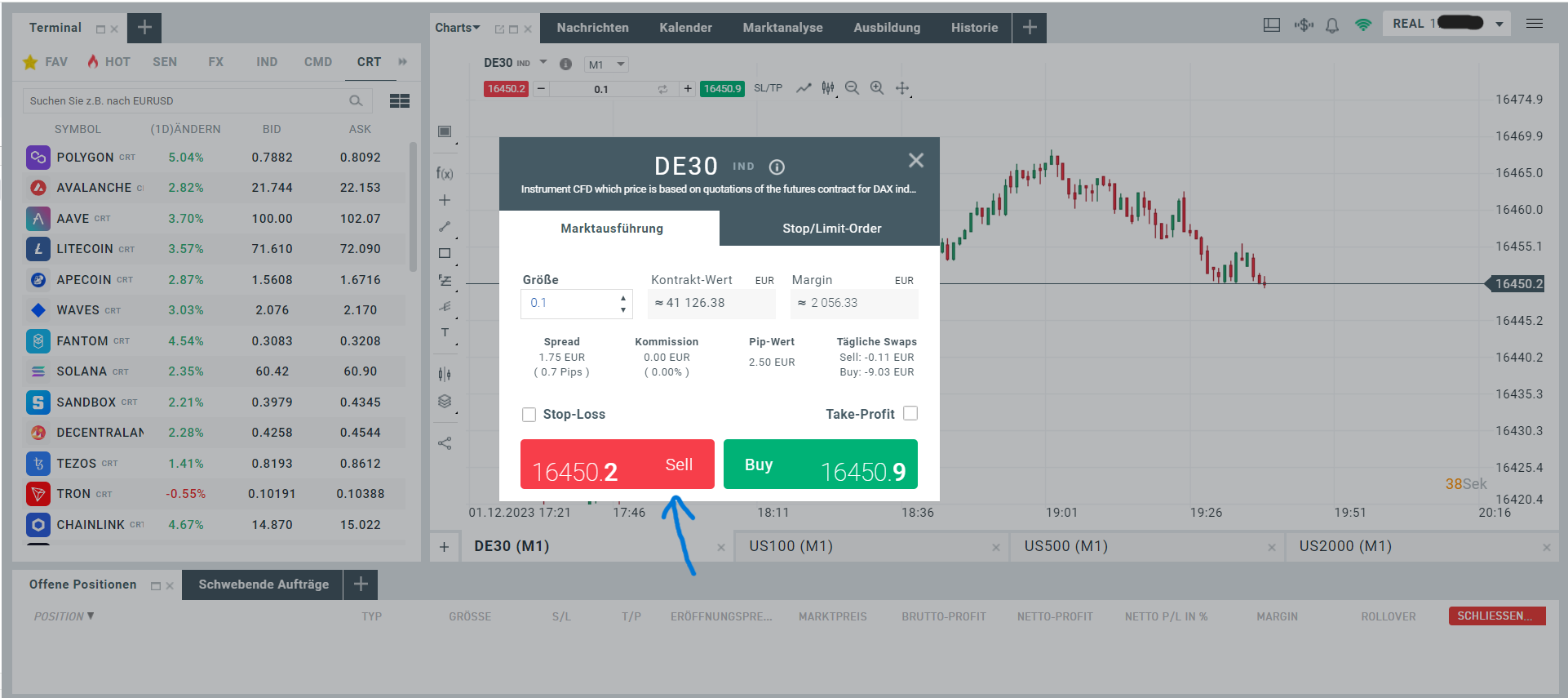

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Kurzüberblick: Short Positionen

Eine Short-Position im Trading bedeutet, auf fallende Kurse zu setzen, indem geliehene Wertpapiere verkauft und später zu einem niedrigeren Preis zurückgekauft werden.

Die Dauer einer Short-Position ist theoretisch unbegrenzt, erfordert jedoch eine sorgfältige und kontinuierliche Kontrolle aufgrund der mit ihr verbundenen Risiken.

Im Unterschied zu Long-Positionen, die auf steigende Kurse spekulieren, profitiert eine Short-Position von abnehmenden Marktpreisen.

Short-Selling ist bei verschiedenen Vermögenswerten wie Aktien, Anleihen und Rohstoffen anwendbar, jedoch mit Risiken wie unbegrenzten finanziellen Verlusten bei steigenden Kursen verbunden.

Was ist eine Short-Position?

Der Begriff „Short-Position“ im Trading bezieht sich auf eine spekulative Anlage- oder Handelstechnik, bei welcher ein Händler auf einen erwarteten Kursrückgang eines bestimmten Vermögenswerts setzt. Dieser Ansatz ermöglicht es erfahrenen Marktteilnehmern, unabhängig von der allgemeinen Marktrichtung zu profitieren.

Die Funktionsweise einer Short-Position besteht darin, dass sich der Händler beispielsweise Aktien von einem Broker (beispielsweise einem Forex Broker) leiht und diese sofort verkauft.

Das Ziel dabei ist es, die geliehenen Aktien zu einem späteren Zeitpunkt zu einem niedrigeren Preis zurückzukaufen, um dadurch einen Gewinn zu erzielen.

Der Händler spekuliert dabei darauf, dass der Kurs des Vermögenswerts sinkt. Tritt diese Senkung des Vermögenswertes ein, besteht die Möglichkeit, die geliehenen Vermögenswerte (z. B. Aktien) wieder zu einem günstigeren Preis zurückzukaufen, was den Unterschied zwischen dem Verkaufs- und dem Rückkaufpreis als Profit generiert.

„Shorting“ ist ein mächtiges Handelsinstrument für Trader, welche auf fallende Märkte setzen oder bestehende Long-Positionen absichern möchten. Das Shorten ermöglicht Tradern eine effizientere Nutzung ihres Kapitals, erhöht die Hebelwirkung und bietet zudem die Möglichkeit, in verschiedenen Marktbedingungen einen Vorteil herauszuholen.

Allerdings geht diese Strategie mit erheblichen Risiken einher, da sie eine präzise Vorhersage der Marktrichtung erfordert. Eine sehr gute Kenntnis des Marktes ist hier unerlässlich, insbesondere bei Anfängern, welche das Trading lernen möchten, um mit dieser anspruchsvollen Handelsmethode erfolgreich zu agieren.

Unterschiede zwischen einer Short- und Long-Position

Während eine Long-Position dem klassischen Handelsansatz entspricht, bei welcher der Anleger Vermögenswerte kauft, um von Kurssteigerungen zu profitieren, zeichnet sich eine Short-Position durch den Verkauf von geliehenen Aktien aus. Das Ziel dieser Strategie ist es dabei, von fallenden Kursen zu profitieren.

In einer Long-Position erwirbt der Anleger tatsächlich das Eigentum an dem Vermögenswert in der Hoffnung, dass dieser im Wert steigen wird. Im Gegensatz dazu steht der Shortseller, welcher einen anderen Weg geht. Der Trader leiht sich Aktien von einem Broker, verkauft diese sofort und beabsichtigt, sie aber später zu einem niedrigeren Preis wieder zurückzukaufen.

Der Gewinn entsteht dabei aus der Differenz zwischen dem Verkaufs- und dem Rückkaufpreis. Allerdings kann sich der Markt auch anders entwickeln und man macht große Verluste!

Die Motivation für dieses Handeln mit einer Short-Position kann dabei unterschiedlich sein. Einige Händler nutzen diese Strategie, um direkt von Kursverlusten zu profitieren, während andere sie als Absicherung gegen mögliche Verluste bei Long-Positionen verwenden.

Zusätzlich ermöglicht eine Short-Position, auch auf die Marktvolatilität zu spekulieren und so auch in einem Bärenmarkt Gewinne zu erzielen. Steigt der Kurs jedoch, kommt es zu Verlusten.

Es ist zu beachten, dass ein Shorting mit erheblichen Risiken verbunden ist. Im Gegensatz zur Long-Position, bei der der maximale Verlust auf die ursprüngliche Investition begrenzt ist, ist das Potenzial für Verluste bei einer Short-Position theoretisch unbegrenzt. Ein steigender Aktienkurs könnte zu erheblichen Verlusten führen, da der Shortseller die Aktien zu einem höheren Preis zurückkaufen müsste.

Vor- und Nachteile der Long-Position gegenüber einer Short-Position

Vorteile:

Kursgewinnpotenzial: Bei einer Long-Position besteht die Möglichkeit, vom Kursanstieg des Vermögenswerts zu profitieren.

Dividendenrendite: Langfristige Investoren in Long-Positionen können von Dividendenzahlungen profitieren und so zusätzliche Rendite generieren.

Einfachere Umsetzung: Das Konzept einer Long-Position ist intuitiver und einfacher zu verstehen, was sie besonders für Anfänger attraktiv macht.

Psychologischer Vorteil: Investoren in Long-Positionen setzen auf den langfristigen Erfolg des Unternehmens, was zu einer stabileren psychologischen Haltung führen kann.

Dividendenaristokraten: Long-Positionen ermöglichen es Investoren, von Unternehmen zu profitieren, die über Jahre hinweg stabile Dividendenzahlungen geleistet haben.

Steuerliche Vorteile: In einigen Ländern gibt es steuerliche Anreize für langfristige Investitionen, was Long-Positionen oftmals attraktiver macht.

Positive Marktdynamik: Langfristig tendiert der Markt in der Regel immer dazu, sich nach oben zu bewegen, was Long-Positionen zugutekommt.

Nachteile:

Verluste bei Kursrückgängen: Bei einer Long-Position erleidet der Investor Verluste, wenn der Kurs des Vermögenswertes sinkt.

Opportunitätskosten für Kapital: Das Kapital, das für eine Long-Position verwendet wird, könnte anderswo mit höherer Rendite eingesetzt werden, was zu Opportunitätskosten führt.

Abhängigkeit von positiven Marktentwicklungen: Long-Positionen sind von einer positiven Marktentwicklung abhängig, und unvorhergesehene Ereignisse können zu erheblichen Verlusten führen.

Das solltest Du über Short-Positionen wissen

Glauben an fallende Kurse

Wenn Du eine Short-Position eingehst, setzt Du darauf, dass der Kurs eines Vermögenswertes sinkt. Dieses Handeln erfordert ein starkes Vertrauen in Deine Analysefähigkeiten der Marktdynamik und die Fähigkeit, Kursentwicklungen präzise vorherzusagen.

Ausführliche Analyse notwendig

Bevor Du eine Short-Position eingehst, ist eine gründliche Marktanalyse unerlässlich. Untersuche sorgfältig alle notwendigen Marktdaten, historische Kursentwicklungen und alle relevanten Nachrichten. Berücksichtige dabei auch mögliche Auslöser für Kursveränderungen, wie beispielsweise die Unternehmensnachrichten oder globale wirtschaftliche Trends. Eine umfassende Analyse minimiert Risiken und erhöht die Wahrscheinlichkeit eines erfolgreichen Leerverkaufs erheblich.

Steigende Kurse können zu Verlusten führen

Es ist psychologisch wichtig zu verstehen, dass Du ja auf fallende Kurse setzt und somit steigende Kurse zu Verlusten führen können. Besonders Anfänger, die noch dabei sind, das Daytrading lernen zu wollen, müssen hier sehr vorsichtig agieren.

Wenn der Markt gegen Deine Prognosen läuft, könntest Du gezwungen sein, die geliehenen Aktien zu einem höheren Preis zurückzukaufen, was zu erheblichen Verlusten führen könnte. Ein sorgfältiges Risikomanagement und die Verwendung von Stop-Loss-Orders sind hier sehr wichtig, um potenzielle Verluste zu begrenzen und die Kontrolle über seine Short-Positionen zu behalten.

Beispiele für Short-Positionen

Beispiele für Short-Positionen finden sich in verschiedenen Finanzinstrumenten wie Aktien, Anleihen und Derivaten wieder. Die Praxis Short-Positionen zu handeln, bringt jedoch auch Risiken mit sich, da solche Geschäfte auch zu unbegrenzten Verlusten führen können, wenn die Kurse ganz unerwartet steigen. Ein gutes Verständnis dieser Handelsstrategie ist daher eine wichtige Voraussetzung für erfolgreiche Investitionen in diesem Bereich.

Beispiel #1: Aktien-Short-Position

Eine Aktien-Short-Position ist eine Finanzstrategie, bei der ein Anleger Aktien verkauft, welche er nicht besitzt, in der Erwartung, dass der Kurs der Aktien sinkt. Investor A geht beispielsweise davon aus, dass die Aktien des Unternehmens X, die derzeit mit 50 Euro gehandelt werden, in naher Zukunft an Wert verlieren werden. A leiht sich also 100 Aktien von X und verkauft diese sofort auf dem Markt für jeweils 50 Euro.

Nach einer Weile sinkt tatsächlich der Aktienkurs auf 40 Euro. Jetzt kauft A 100 Aktien zu diesem niedrigeren Preis wieder zurück und gibt sie dem Verleiher zurück. Der Gewinn pro Aktie beträgt (50 – 40) Euro. Diese Strategie ist sehr effektiv in einem fallenden Markt, birgt jedoch erhebliche Risiken, da Aktienkurse auch steigen können, was zu erheblichen Verlusten führen würde.

Beispiel #2: Anleihe-Short-Position

Eine Anleihe-Short-Position beinhaltet den Verkauf von Anleihen, welche der Anleger nicht besitzt, in der Erwartung, dass die Zinsen steigen und der Wert der Anleihen dadurch sinkt. Einmal angenommen, Investor B verkauft eine 1.000 Euro-Anleihe mit einem Zinssatz von 3 %. Wenn jetzt die allgemeinen Zinsen auf 4 % steigen, wird die bestehende Anleihe mit niedrigerem Zins weniger attraktiv für andere Investoren.

Der Wert der Anleihe von B wird folglich sinken. Investor B kann jetzt die Anleihe wieder zurückkaufen und sie dem ursprünglichen Besitzer zurückgeben, wobei er von der Kursdifferenz der Anleihe profitiert. Diese Strategie erfordert allerdings eine präzise Einschätzung der Zinsentwicklung und birgt Risiken, insbesondere wenn die Zinsen nicht wie erwartet steigen.

Beispiel #3: Derivate-Short-Position

Derivate als auch Optionen und Futures ermöglichen das Eingehen von Short-Positionen, bei denen der Anleger auf den Rückgang des Basiswerts spekuliert. Nehmen wir einmal an, Investor C ist überzeugt, dass die Aktien des Unternehmens Y, welche derzeit bei 100 Euro notieren, in naher Zukunft fallen werden. In diesem Falle kauft C eine Put-Option für 10 Euro, die ihm das Recht gibt, die Aktien von Y zu einem vorher festgelegten Preis zu verkaufen.

Wenn die gewünschten Aktien dann tatsächlich auf 80 Euro fallen, kann C die Option ausüben und die Aktien zu 80 Euro kaufen, um sie direkt im Anschluss wieder am Markt für 100 Euro zu verkaufen. Die Differenz von 20 Euro ist somit der Gewinn von C.

Derivate bieten somit die Möglichkeit, auf Preisbewegungen zu spekulieren, erfordern jedoch eine genaue Marktanalyse und ein gutes Verständnis von Derivate-Produkten. Anfänger sollten solche Geschäfte aber erst einmal ausführlich auf ihrer gewählten Trading Plattform mit ihrem Trading Demokonto üben, um keine finanziellen Verluste zu riskieren.

Typische Assets für Short-Positionen

Aktien: Short-Positionen in Aktien beinhalten den Verkauf von geliehenen Aktien in der Erwartung, dass der Aktienkurs sinkt. Der Anleger profitiert, indem er die geliehenen Aktien zu einem späteren Zeitpunkt zu einem niedrigeren Preis zurückkauft.

Anleihen: Bei Anleihen setzt eine Short-Position auf steigende Zinsen, was den Wert der Anleihen senkt. Der Investor verkauft geliehene Anleihen in der Hoffnung, sie später zu einem niedrigeren Marktpreis zurückzukaufen.

Devisenhandel (Forex): Im Forex-Markt ermöglicht der Verkauf einer Währung ohne ihren vorherigen Besitz die Eröffnung einer Short-Position. Der Investor spekuliert dabei darauf, dass der Wert der verkauften Währung im Vergleich zur Basiswährung abnimmt.

Rohstoffe: Short-Positionen bei Rohstoffen erfolgen durch den Verkauf von geliehenen Rohstoffen, wenn der Investor erwartet, dass die Preise fallen. Der Rückkauf zu einem niedrigeren Preis führt dann zu einem Gewinn.

Indexfonds (ETFs): ETF-Short-Positionen beinhalten den Verkauf von ETF-Anteilen, ohne in ihrem Besitz zu sein, in der Erwartung, dass der Index, dem der ETF folgt, an Wert verliert. Der Anleger profitiert hierbei durch den späteren Rückkauf der Anteile zu einem niedrigeren Preis.

Schritt für Schritt „Short gehen“

In diesem Prozess, welcher auch als „Short gehen“ bezeichnet wird, veräußern Anleger Vermögenswerte, welche sie nicht besitzen und hoffen auf Gewinne aus der Wertminderung dieser Vermögenswerte.

Vermögenswert auswählen

Die Auswahl des richtigen Vermögenswertes beim „Short gehen“ ist der wichtigste Punkt, der beachtet werden muss und erfordert eine gründliche Analyse. Investoren prüfen hierbei Schwächen in den Fundamentaldaten, Markttrends oder den technischen Indikatoren, um Vermögenswerte zu identifizieren, die voraussichtlich an Wert verlieren werden.

Dazu ist ein umfassendes Verständnis von Branchendynamiken, wirtschaftlichen Kennzahlen und möglichen Auslösern für Kursrückgänge notwendig, um lukrative Short-Positionen zu finden und eingehen zu können.

Leerverkaufsposition eingehen

Beim Eingehen von Leerverkaufspositionen leiht sich der Investor einen Vermögenswert aus und verkauft diesen anschließend am Markt, in der Hoffnung, ihn später zu einem niedrigeren Preis zurückkaufen zu können.

Der Ablauf beinhaltet das Identifizieren eines geeigneten Vermögenswerts, die Leihvereinbarung, den Verkauf am Markt und den späteren Rückkauf. Die Differenz zwischen dem Verkaufs- und Rückkaufpreis ist dann der Gewinn oder der Verlust dieser Short-Position.

Rückkauf (Covering)

Beim „Short gehen“ erfolgt der Rückkauf, auch als „Covering“ bezeichnet, indem der Investor die zuvor verkaufte Leerverkaufsposition schließt. Dies geschieht durch den Rückkauf der geliehenen Vermögenswerte am Markt. Der Investor kauft also die gleiche Menge an Vermögenswerten zurück, welche er zuvor verkauft hatte.

Idealerweise geschieht dies zu einem niedrigeren Kurs, was für den Investor zu einem Gewinn führt. Der Unterschied zwischen dem Verkaufs- und dem niedrigeren Rückkaufpreis stellt somit den Gewinn dar. Der Zeitpunkt des Coverings ist sehr wichtig, da dieser den Erfolg der Short-Position erheblich beeinflusst.

Gewinn oder Verlust (Short-Position)

Der Gewinn oder Verlust beim „Short gehen“ ergibt sich aus der Differenz zwischen dem Verkaufspreis, zu dem die Leerverkaufsposition eröffnet wurde, und dem Rückkaufpreis beim Schließen der Position. Bei einem erfolgreichen Short-Trade, bei dem der Vermögenswert an Wert verliert, erzielt der Investor einen entsprechenden Gewinn.

Im Gegensatz dazu führt ein Anstieg des Vermögenswertes zu einem finanziellen Verlust. Das Risiko ist praktisch unbegrenzt, da die Vermögenswerte theoretisch fast unbegrenzt an Wert zulegen können. Ein präzises Timing für den Einstieg und das Covering sind ebenfalls sehr wichtig für den Erfolg einer Short-Position.

Was genau ist eine Leerverkaufsposition und wie funktioniert sie als Short-Position?

Der Prozess beginnt mit dem Leihen von Wertpapieren, beispielsweise Aktien, von einem entsprechenden Broker.

Nach dem Erhalt leiht der Trader diese Wertpapiere, um sie sofort auf dem Markt zu verkaufen. Das entscheidende Element dabei ist, dass die verkauften Wertpapiere dem Trader nicht gehören – er spekuliert auf einen späteren Rückgang ihres Preises.

Die Absicht hinter einer Short-Position besteht darin, die geliehenen Aktien zu einem späteren Zeitpunkt zurückzukaufen, idealerweise zu einem niedrigeren Preis, um sie dann dem Broker zurückzugeben. Der Gewinn des Traders ergibt sich aus der Differenz zwischen dem Verkaufspreis und dem späteren Rückkaufpreis. Diese Strategie erfordert ein tiefgreifendes Verständnis des Marktes, da sie in einem abwärtsgerichteten Markt Gewinne ermöglicht, aber auch beträchtliche Risiken birgt.

Während der Leerverkauf eine flexible Möglichkeit bietet, von fallenden Märkten zu profitieren, sollten Trader vorsichtig sein. Das Risiko besteht darin, dass die Verluste unbegrenzt sein können, wenn die Kurse steigen, da die geliehenen Aktien zu einem höheren Preis zurückgekauft werden müssen. Aus diesem Grunde sind eine umfassende Marktanalyse sowie der Einsatz von Risikomanagementstrategien hierbei sehr wichtig.

Erfolgreicher Leerverkauf erfordert nicht nur eine gründliche Kenntnis des Marktes, sondern auch eine konsequente Überwachung der Entwicklungen, um rechtzeitig auf Marktveränderungen reagieren zu können. Diese fortgeschrittene Handelspraxis wird in der Regel aber nur von erfahrenen Investoren genutzt, welche die Risiken kennen und entsprechende Vorsichtsmaßnahmen treffen können, um potenzielle Verluste zu begrenzen.

Warum sollte ich Short-Positionen eingehen?

Die Entscheidung, Short-Positionen einzugehen, basiert auf der Absicht, von fallenden Kursen zu profitieren und in einem abwärtsgerichteten Markt Geld verdienen zu wollen. Durch den gezielten Einsatz von Short-Positionen kannst Du als Investor nicht nur in einem steigenden, sondern auch in einem fallenden Markt viele Chancen nutzen, um Geld zu verdienen.

Diese Strategie ermöglicht es Dir, von sinkenden Marktpreisen zu profitieren, indem Du Wertpapiere leihst, sie auf dem Markt verkaufst und später zu einem niedrigeren Preis wieder zurückkaufst. Die Differenz zwischen dem Verkaufspreis und dem Rückkaufpreis stellt dann, wie bereits mehrfach erwähnt, Deinen Gewinn dar.

Short-Positionen bieten außerdem eine breitere Auswahl von Handelsmöglichkeiten und machen so Dein Portfolio deutlich flexibler. Während viele Investoren nur auf steigende Kurse setzen, ermöglicht Dir das Eingehen von Short-Positionen, auch in rückläufigen Phasen des Marktes erfolgreich zu sein.

Es ist jedoch immer wieder wichtig zu betonen, dass das Short-Selling mit erheblichen Risiken verbunden ist. Da potenzielle Verluste unbegrenzt sind, erfordert diese Strategie ein tiefes Verständnis des Marktes, eine sorgfältige Risikoanalyse und die Fähigkeit, den Markt genau zu beobachten.

Der erfolgreiche Einsatz von Short-Positionen erfordert also eine sehr gründliche Recherche und ein durchdachtes Risikomanagement, um Chancen zu nutzen und gleichzeitig potenzielle Verluste zu minimieren.

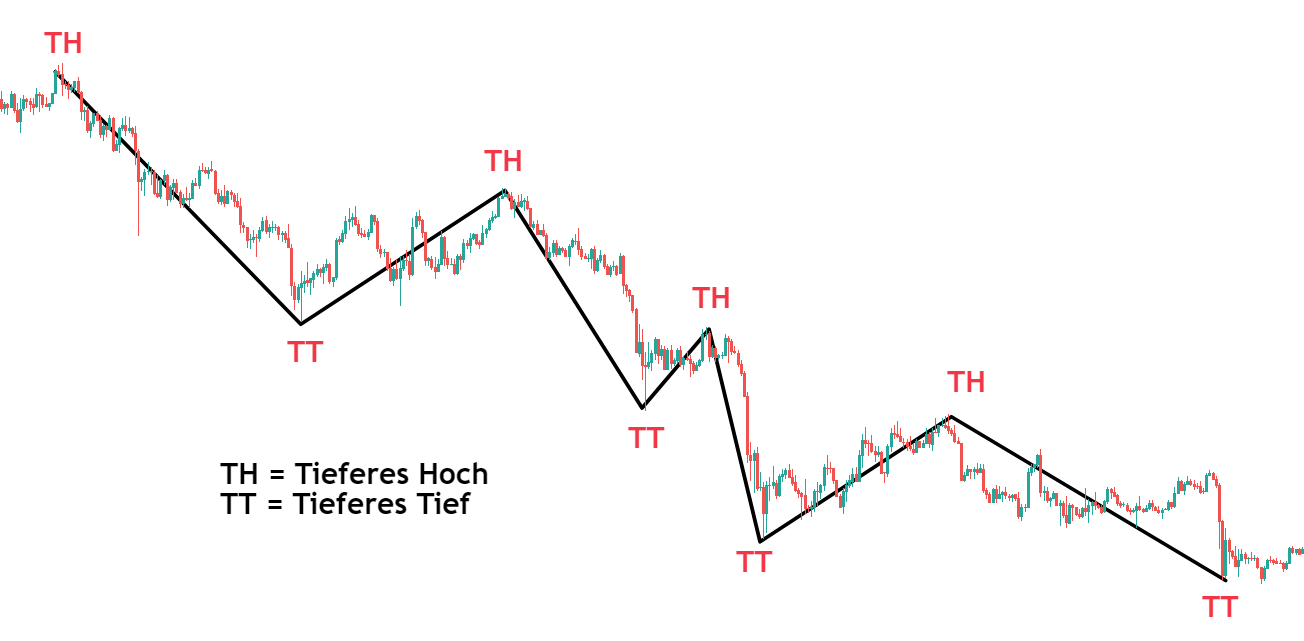

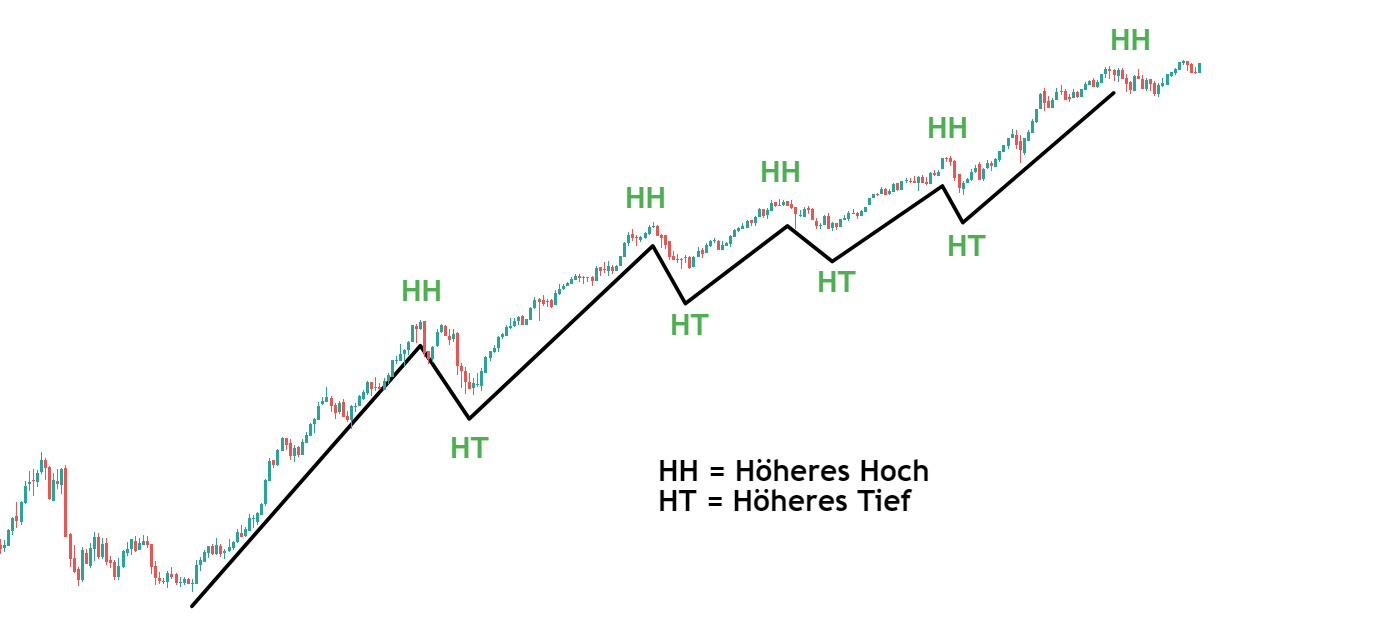

Warum ist die technische Analyse für Short-Positionen so wichtig?

Präzise Marktbewegungen identifizieren: Technische Analyse ermöglicht es, genaue Marktbewegungen zu identifizieren und Trends zu erkennen, was besonders wichtig ist, wenn Du auf fallende Kurse setzen möchtest.

Historische Daten nutzen: Durch die Analyse von Preis-Charts und historischen Daten kannst Du Muster und Trends erkennen, die Hinweise auf potenzielle Abwärtsbewegungen geben.

Bestimmung von Einstiegs- und Ausstiegspunkten: Identifikation von Schlüsselwiderständen, Unterstützungsniveaus und Trendlinien hilft bei der Bestimmung geeigneter Einstiegs- und Ausstiegspunkte für Short-Positionen.

Verwendung von Indikatoren: Technische Indikatoren wie RSI und MACD ermöglichen die Erkennung überkaufter oder überverkaufter Bedingungen, was auf potenzielle Trendumkehrpunkte hinweist.

Früherkennung von Trendumkehrpunkten: Technische Analyse ermöglicht die frühzeitige Erkennung von Trendumkehrpunkten, was entscheidend ist, um erfolgreiche Short-Positionen einzugehen.

Anpassung an kurzfristige Preisbewegungen: Kurzfristige Preisbewegungen sind entscheidend für Short-Selling. Technische Analysewerkzeuge ermöglichen die Anpassung an aktuelle Marktbedingungen.

Verbesserte Timing-Möglichkeiten: Durch die Nutzung der technischen Analyse kannst Du Deine Short-Positionen besser timen und die Wahrscheinlichkeit eines erfolgreichen Leerverkaufs erhöhen.

Informierte Entscheidungen treffen: Insgesamt ist die technische Analyse ein unverzichtbares Werkzeug, um präzise und qualifizierte Entscheidungen bei Short-Positionen treffen zu können.

Wie gut eignen sich Short-Positionen in besonders volatilen Märkten?

Besonders in volatilen Märkten können sich Short-Positionen als äußerst effektive Handelsstrategie erweisen. Die hohe Unsicherheit und die starken Preisschwankungen stellen zwar große Herausforderungen für den Trader dar, aber gleichzeitig bieten solche Marktsituationen auch große Chancen, welche durch geschicktes Short-Selling optimal genutzt werden können.

Die Eignung von Short-Positionen in volatilen Märkten lässt sich besonders gut an folgenden Punkten aufzeigen:

Profitmöglichkeiten bei fallenden Kursen: In volatilen Märkten ermöglichen Short-Positionen das Gewinnen von Geld durch den Verkauf von Wertpapieren, die auf einen weiteren Kursrückgang setzen.

Flexibilität und Diversifikation: Short-Positionen bieten äußerst flexible Möglichkeiten, Gewinne zu erzielen, unabhängig davon, ob der Markt steigt oder fällt. Dies ermöglicht eine breitere Diversifikation des Portfolios.

Schnelle Reaktion auf Marktveränderungen: Die Erhöhung der Volatilität in einem Markt kann durch Nachrichten oder unerwartete Ereignisse ausgelöst beziehungsweise gesteigert werden. Short-Positionen erlauben es, schnell auf solche Veränderungen zu reagieren und potenziell davon zu profitieren.

Nutzen von kurzfristigen Trends: Volatilität geht oft mit kurzfristigen Trends einher. Durch geschicktes Short-Selling können diese Trends genutzt werden, um in kurzer Zeit hohe Gewinne zu realisieren. Viel Trader machen aber enorme Fehler die zu starken Verlusten führen!

FAQ – Short-Position

Eine Short-Position kann auch durch den Verkauf von Wertpapieren realisiert werden, die sich nicht im eigenen Besitz befinden. Investoren, die Short gehen, glauben, dass der Preis des Wertpapiers sinken wird, und spekulieren darauf, es zu einem niedrigeren Preis zurückkaufen zu können, um dadurch einen Gewinn zu erzielen.

- Unbegrenzte Verluste: Anders als bei Long-Positionen, bei denen der Verlust auf den ursprünglich investierten Betrag begrenzt ist, können die Verluste bei Short-Positionen theoretisch unbegrenzt sein, da es keinen Höchstwert für den Anstieg des Aktienkurses gibt.

- Margin Calls: Wenn der Kurs des geshorteten Vermögenswertes steigt, kann der Broker zusätzliche Sicherheiten (Margin) verlangen, um die Position offenzuhalten. Wenn der Investor diese Anforderung nicht erfüllen kann, kann der Broker die Position schließen, was zu Verlusten führt.

- Risiko von Short Squeezes: Bei einem Short Squeeze steigen die Preise eines geshorteten Vermögenswerts plötzlich stark an, was die Short-Verkäufer zwingt, ihre Positionen zu schließen, um weitere Verluste zu vermeiden. Dies kann zu einem schnellen Anstieg des Preises führen und zu erheblichen Verlusten für die Short-Verkäufer.

- Überbewertung: Eine übermäßige Bewertung eines Vermögenswerts könnte auf eine mögliche Gelegenheit für eine Short-Position hinweisen.

- Schwache Fundamentaldaten: Schwache Unternehmensergebnisse oder fundamentale Indikatoren könnten auch auf eine mögliche Abwärtsbewegung hinweisen.

- Technische Signale: Technische Indikatoren wie Umkehrmuster oder Widerstandsniveaus könnten auf eine bevorstehende Abwärtsbewegung hindeuten.

- Makroökonomische Faktoren: Makroökonomische Entwicklungen oder Ereignisse können ebenfalls auf eine allgemeine Marktabschwächung hindeuten, was eine gute Gelegenheit für Short-Positionen darstellen könnte.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.