Exchange Traded Funds stehen seit langem mit verschiedenen Anlageklassen in Verbindung. Die Indexfonds beschränkten sich bis vor einigen Jahren in erster Linie auf getrennt voneinander agierende Aktien-ETFs oder Anleihen-ETFs.

Mit der Zusammenstellung von Multi Asset Exchange Traded Funds erhalten Anleger eine weitere Option zur Zusammenstellung eines breit gefächerten Portfolios. Im Fokus steht eine bessere Verteilung der Risiken zum Schutz vor Wertverlusten der vorgenommenen Investition.

Vergleichbar mit anderen Anlageprodukten verfügen Multi Asset ETFs ebenfalls über mehrere Optionen, um die Anteile der vorhandenen Anlageklassen strategisch auszuteilen. Warum die Balance hierfür eine wichtige Rolle spielt, erfährst Du aus dem nachfolgenden Ratgeber zu diesem Thema.

Kurzüberblick: Multi Asset ETFs

Multi Asset ETFs beinhalten eine individuelle Zusammensetzung, der an der Börse gehandelten Anlageklassen (Aktien, Anleihen, Rohstoffe, Geldmarkt und Immobilien)

Die Kosten und Gebühren sind abhängig vom Aufwand der Verwaltung von Multi Asset Fonds. Eine aktive Verwaltung steht in direkter Verbindung zu höheren Kosten.

In regelmäßigen Zeitabständen das Rebalancing für Anlagen, wie Multi Asset ETFs zu betreiben, ist ein zentraler Bestandteil einer langfristigen Anlagestrategie.

Multi Asset ETFs sind nicht automatisch diversifiziert, wodurch den Anlegern im Vorfeld ein detaillierter Vergleich der einzelnen Angebote nicht erspart bleibt.

Die Voraussetzungen für eine Teilfreistellung hängen bei der Investition in Multi Asset ETFs von der Quote des Aktienanteils ab. Liegt dieser unterhalb von 50 % ergeben sich rechtliche Hindernisse für eine Steuererleichterung.

Was ist ein Multi Asset ETF?

Multi Asset ETFs sind Indexfonds, der sich aus mehreren Anlageklassen zusammensetzt. Bei diesen Anlageklassen handelt es sich um Werte, die den nationalen und internationalen Börsenhandel unterliegen. Die einzelnen Klassen setzen sich wie folgt zusammen:

Aktien

Anleihen

Rohstoffe

Geldmarkt

Immobilien

Die Anbieter dieser Art von Exchange Traded Funds entscheiden eigenständig darüber, welche und wie viele Anlageklassen in einem einzelnen Multi Asset Fond enthalten sind. Die klassische Kombination besteht aus Aktien und Anleihen.

Diese Mischung haben alle führenden Anbieter auf diesem Gebiet in ihr Angebot an Investmentprodukten aufgenommen. Fonds, in denen noch weitere Anlageklassen in die Mischung mit einfließen, sind ebenfalls für Anleger in Deutschland verfügbar.

Bekannt sind diese Investments ebenfalls unter dem Namen „Portfolio-ETFs“. Der Grund dafür liegt in der Annahme mithilfe dieser Indexfonds durch eine einzelne Investition ein breit gefächertes Portfolio aufzubauen und eine aktive Risikostreuung zu betreiben.

Multi Asset ETFs müssen nicht mehr bei der Bank erworben werden

Multi Asset ETFs und deren typische Mischung aus verschiedenen Anlageklassen gehören in Zusammenhang mit dem Börsenhandel nicht zu den innovativen Investitionsprodukten. Anlegern, die sich seit Längerem mit diesen Produkten beschäftigen, sind die vorhandenen Chancen und Risiken bereits von den sogenannten Mischfonds bekannt. Diese Fonds nutzen eine nahezu identische Strategie, um die Investitionssummen der Anleger zu erhöhen bzw. vor Verlusten zu schützen.

Ein wesentlicher Unterschied zu Mischfonds ergibt sich aus dem Aufwand, den die Anleger für den Kauf betreiben müssen. Mischfonds stammen in der Regel von Banken, sodass der Kauf über das jeweilige Geldinstitut erfolgt. Damit einhergehen Gebühren wie der Ausgabeaufschlag, welcher alleine durchschnittlich bei 3 – 6 % des Werts der Anteile liegt.

Hinzukommen weitere Kosten wie Gebühren für den Verwaltungsaufwand der Mischfonds ebenso wie Performancegebühren für das Erreichen der zuvor versprochenen Performanceziele. Multi Asset ETFs sind frei von der Beteiligung von Banken erhältlich, wodurch die Anbieter andere Konditionen und Bedingungen für den Kauf und die laufenden Kosten bereitstellen.

Zusammensetzung der Multi Asset ETF

Für Anleger, die sich zum ersten Mal mit der Investition in Multi Asset ETFs beschäftigen, ist es wichtig zu wissen, dass sich hinter diesem Oberbegriff eine Einteilung in ein vielfältiges Angebot verbirgt. In der Mischung der Anlageklassen bleibt es den Anbieter der Fonds selbst überlassen eine Auswahl zu treffen.

Die klassische Kombination umfasst Aktien und Anleihen. In einigen Angeboten ist diese Kombination angereichert mit Immobilienaktien oder Werten aus dem Geldmarkt. Ziel ist der Erhalt einer stabilen Geldanlage, die eine positive Rendite erzielt.

Vergleichbar mit anderen ETFs sind Anleger dazu aufgerufen zu überprüfen, welchen Börsenindex die jeweiligen Multi Asset ETFs nachbilden. Ein Börsenindex, der wie der DAX aus 40 Aktiengesellschaften besteht, unterliegt einer anderen Volatilität als ein Börsenindex mit einer höheren Anzahl an börsennotierten Unternehmen. Erst dieser Vergleich gibt Aufschluss darüber, ob ein Multi Asset ETF der eigenen Anlagestrategie entspricht oder nicht.

Risiko und Sicherheit wird durch Zusammensetzung bestimmt

In einem Portfolio-ETF dient die Zusammensetzung mehrerer Anlageklassen dazu ein Gegengewicht als Absicherung vor Verlusten in einen einzelnen ETF zu integrieren. Die Annahme das investierte Geld ausschließlich einem minimalen Risiko für Verluste auszusetzen, ist in Bezug auf dieses Anlageprodukt keine pauschale Aussage.

Der Grad an Sicherheit bzw. Risiko dieser Investitionen wird zu einem Großteil über die Verteilung der Assetklassen erzielt. Verluste sind auf Basis dieses Fakts bei keiner Zusammensetzung von Multi Asset ETFs zu 100 % auszuschließen.

Zu besseren Kennzeichnung tragen einige Multi Asset ETFs das zu erwartende Level an Risiko bereits im Namen. Das englische Wort „Conservative“ kennzeichnet ein ETF, in dem die Verteilung der Anlageklassen auf sichere, aber geringere Renditen ausgelegt ist. Der Gegenentwurf zu diesen Anklageprodukten findet sich in der Bezeichnung „Growth“. Dieses englische Wort steht für Wachstum und insofern für ETFs, die für ein höheres Wachstum der Rendite mehr Risiken eingehen.

Verteilung der Assetklassen

In der Verteilung der Anlageklassen und dem Platz, die den einzelnen Assets in einem Portfolio-ETF zur Verfügung stehen, folgt eine Mehrheit der Anbieter einem exakten Schema. In dieser Aufteilung interessieren sich erfahrene Anleger zuerst für die Verteilung von Aktien und Anleihen innerhalb des ETFs. Die vier häufigsten Verteilungen dieser zwei Assetklassen in einem Multi Asset ETF sehen wie folgt aus:

(20 / 80) – Das Mischverhältnis von 20 % Anleihen und 80 % Aktien entspricht einer wachstumsorientierten Verteilung der Anlageklassen. Diese ETFs sind mit einem höheren Risiko verbunden.

(40 / 60) – In dieser Verteilung behält der Anteil an Aktien weiterhin die Oberhand. Das Risiko ist in dieser Growth-Strategie dennoch als überschaubarer zu bezeichnen.

(60 / 40) – Sinkt der Aktienanteil auf 40 %, bezieht sich diese Entwicklung ebenfalls auf das Risiko. Die Chance auf eine positive Entwicklung der Rendite beliebt aufgrund des Aktienverhältnisses weiterhin bestehen.

(80 / 20) – Resultiert die Verteilung der Assetklassen in ein Verhältnis von 80 % Anleihen und 20 % Aktien liegt eine konservative Zusammenstellung vor. Das Risiko ist ebenso wie die zu erwartende Rendite als niedriger einzuschätzen.

Sind Multi Asset ETFs automatisch diversifiziert?

In der Betrachtung der Diversifikation eines Multi Asset ETFs reicht es nicht aus sich einzig auf das Vorhandensein mehrerer Anlageklassen zu fokussieren. Diese Eigenschaft trifft auf alle Multi Asset ETFs zu und dennoch sind nicht alle Produkte auf dem Markt für Anleger uneingeschränkt empfehlenswert.

Die zweite Seite eines diversifizierten Exchange Traded Fund besteht in der breiten Streuung zwischen zahlreichen Aktien, Unternehmens- und Staatsanleihen sowie anderen Anlageklassen. Nicht alle Multi Asset ETFs erfüllen diese Voraussetzungen im Hinblick auf die Diversifikation.

Investiert der Fond eher in einer bestimmten Region, Branche oder einen Index mit einer geringen Anzahl an Aktien, ist der allgemeine Absturz eines Kurses schnell eine Gefahr für die erhoffte Rendite. Der Name Multi Asset ETF ist infolgedessen keine Garantie für ein diversifiziert aufgebautes Portfolio innerhalb des Anlageprodukts.

Fokus auf Themen und Nachhaltigkeit gelegt

Ein aktuelles Praxisbeispiel für Multi Asset ETFs, die nicht automatisch alle Richtlinien der Diversifikation aufweisen, zeigt sich bei themenbasierten Fonds. Darunter fallen zum Beispiel ETFs, deren Zusammenstellung aus nachhaltigen Anlageklassen besteht. In diesem Punkt steht das Thema „Nachhaltigkeit“ im Fokus und die Diversifikation rückt auf Platz 2 der zu berücksichtigenden Auswahlkriterien.

Die Auswahl der Themen orientiert sich an der aktuellen Nachfrage ebenso wie gesellschaftsrelevanten Themen. Letztere orientieren sich an der Popularität einzelner Themen in Deutschland, Europa oder weltweit. Umweltbewusste Anleger sind aus diesem Grund dazu angehalten auf eine gewissenhafte Prüfung nicht zu verzichten, um nicht unwissentlich die eigene Anlagestrategie in Gefahr zu bringen.

Multi Asset ETFs haben oftmals geringere Fondsvolumen

Im direkten Vergleich zwischen klassischen ETFs und Multi Asset ETFs spielt die Zeit in gleich mehreren Punkten eine Rolle. Zu einem dieser Punkte gehört das junge Alter von Portfolio-ETFs. Ein Großteil der heutigen Angebote besteht erst seit durchschnittlich 5 bis 10 Jahren. Eine direkte Konsequenz aus diesem noch recht kleinen Zeitraum zeigt sich bei einem Blick auf das Fondsvolumen.

Dieser Begriff kennzeichnet das Kapital, welches als sich aufgrund der getätigten Investitionen in den ETFs befindet. Als üblich gilt für Multi Asset ETFs ein Fondsvolumen zwischen 20 und 50 Millionen Euro. Nur vereinzelt existieren Multi Asset ETFs, die annähernd das Kapital anderer ETFs erreichen.

Das Risiko-Rendite-Verhältnis des ETFs

In der Vorstellung eines Multi Asset ETFs gehen die Anbieter im Allgemeinen ausführlich auf die Verringerung des Anlagerisikos aufgrund der breiteren Streuung der Investition ein. In den Hintergrund gerät an dieser Stelle die Auseinandersetzung mit den zu erwartenden Renditen. Anleger sind in diesem Aspekt gut beraten, den klassischen Gesetze der Börse zu vertrauen.

Dazu zählt das Risiko-Rendite-Verhältnis aus einem realistischen Blickwinkel zu betrachten. Hohe Renditen gehen Hand in Hand mit einem erhöhten Risiko, während sich mit einer konservativen Zusammenstellung parallel zur Verringerung des Risikos ebenfalls die Renditeaussichten schmälern. Im Vergleich zu einem klassischen Aktien-ETF wirkt das Risiko zunächst kleiner.

Im Detail kommt es darauf an, wie risikoreich der Anteil an Aktien im Multi Asset ETF ausfällt. Jeder ETF weist insofern ein individuelles Profil und demzufolge eine individuelle Abwägung des Risiko-Rendite-Verhältnisses auf.

Die Zusammensetzung bestimmt die Steuerhöhe

Die Mischung mehrerer Assetklassen in einem Multi Asset ETF bringt ebenfalls Auswirkungen auf die zu zahlenden Steuern mit sich. Deren Höhe orientiert sich am Anteil der Aktien innerhalb des Portfolios des ETFs. Unterschreiten Mischfonds einen Aktienanteil von 50 %, gelten die ansonsten üblichen Regelungen für Aktienfonds und ETFs nicht länger.

Die gewohnte Grenze von 30 % der Kapitalerträge, die über die Teilfreistellung als steuerfrei gelten, sind unter diesen Umständen nicht anwendbar. Für eine korrekt eingereichte Steuererklärung zahlt es sich aus die korrekte Versteuerung der Kapitalerträge vorab mit einem Steuerberater zu besprechen.

Multi Asset ETFs benötigen wenig Aufwand

Der Aufbau eines Portfolios ist für Anleger mit einem hohen Zeitaufwand verbunden. Dieser Zeitfaktor entfällt nach der Auswahl eines Multi Asset ETFs mit einer Verteilung der Assetklassen, die der festgelegten Anlagestrategie entspricht. Ein Kauf von Anteilen stellt ein Portfolio verschiedener Anlageklassen zusammen, wodurch ein erheblicher Anteil an Arbeit von den Anbietern der ETFs als Vorleistung erbracht wird.

Im Laufe der Investition minimiert sich der zu betreibende Aufwand des Weiteren über die Inanspruchnahme von Features, wie dem automatisierten Rebalancing. Das Wiederherstellen der ausgewählten Verteilung liegt bis auf die Auswahl der gewünschten Zeiträume nicht länger im Aufgabenbereich des Anlegers.

Multi Asset ETFs sind oftmals kostenintensiv

Kosten und Gebühren sind ein Aspekt einer Investition in Multi Asset ETFs, die nicht zwangsläufig zuerst als Vergleichskriterium auftauchen. In Anbetracht der Schmälerung der Rendite aufgrund von Jahres- und Transaktionsgebühren, sind Anleger gut beraten, die finanziellen Rahmenbedingungen dieser Anlage zu recherchieren.

Anhand der Kenntnis der einzelnen Kostenfaktoren zeigt sich, welche Rendite ein Multi Asset ETF zu erzielen hat, um nach Steuern und Kosten ein Plus zu verzeichnen. Dieser Abschnitt zeigt wie kostenintensiv Multi Asset ETFs sind.

Die jährlichen Kosten üben einen direkten Einfluss auf die Nettorendite aus.

Der aktive Verwaltungsaufwand ist ein Hauptgrund für die Festlegung erhöhter Kosten.

Die Preisspanne der Gebühren weist deutliche Unterschiede auf.

#1 Kosten und Gebühren

Die Kosten erstrecken sich im Laufe der Anlage primär auf die pro Kalenderjahr erhobenen Gebühren. Diese variieren, abhängig von der Tatsache, ob der Multi Asset ETF ein aktives Management erfordert oder vorwiegend passiv verwaltet wird. Die Spanne an Jahresgebühren beginnt bei 0,1 Prozent und endet bei 2 Prozent. Bekannte Anbieter wie Vanguard, Amundi und BlackRock liegen durchschnittlich bei einer Total Expense Ratio (TER) von 0,2 bis 0,5 %.

Auf Extrakosten, die von Banken-Mischfonds bekannt sind, wie Performancegebühren verzichten Multi Asset ETF Anbieter im Allgemeinen. Steuern sowie Transaktionsgebühren für den Kauf und Verkauf von Anteilen sind als weitere Kosten dieser Art von Anlage zu betrachten.

#2 Weswegen fallen höheren Kosten bei Multi Asset ETFs an?

Im direkten Vergleich zu anderem ETFs, die auf Anleihen und Aktien basieren, erwartet die Anleger in einem Multi Asset ETF ein erhöhter Kostenanteil. Der Grund für diesen Anstieg der Jahresgebühren liegt in dem zu betreibenden Verwaltungsaufwand für einen Fond mit gemischten Anlageklassen. Aktien-ETFs benötigen in der Mehrheit eine passive Verwaltung und verursachen als Resultat geringe Kosten für Personal und weiteren Aufwand.

Für einen erfolgreichen Multi Asset ETF ist das Gleichgewicht zwischen den einzelnen Anteilen entscheidend. In diesem Punkt erweist sich die passive Verwaltung der ETFs als kontraproduktiv. Der zu betreibende Aufwand sowie das benötigte Fachwissen der Mitarbeiter hat Auswirkungen auf die entstehenden Gebühren, die jeder Anteilseigner an einem Portfolio-ETF prozentual zu tragen hat.

Die Anzahl an Multi Asset ETFs ist im Vergleich zu ETFs mit einer einzigen Anlageklasse um ein Vielfaches geringer. Die Anbieter sind aus diesem Grund weniger Konkurrenz ausgesetzt. Erhöht sich in den kommenden Jahren die Anzahl an ETFs mit mehreren Assetklassen ist anzunehmen, dass diese Entwicklung ebenfalls eine für die Anleger positive Neugestaltung der Kosten mit sich bringt.

#3 Wie wirken sich die Kosten von Multi-Asset-Fonds aus?

Die Auswirkungen zeigen sich in der Betrachtung der Nettorendite. Dieser Wert steht für die verbleibende Rendite nach Abzug der Jahresgebühren sowie eventuell weiterer Kosten. Ein Multi Asset ETF bleibt für Anleger von Interesse, solange die Nettorendite einen Etappensieg auf dem Weg zum Erreichen des Sparziels bereithält.

Wie sich die Kosten im Vergleich zur Rendite auswirken zeigt die folgende Tabelle am Beispiel von drei aktuell verfügbaren Multi Asset ETFs:

| Name | Kosten (TER) | Rendite (2020) | Rendite (2021) | Rendite (2022) |

|---|---|---|---|---|

| BlackRock ESG Multi-Asset Conservative Portfolio UCITS ETF | 0,25 % | – | +3,11 % | -13,77 % |

| Amundi Multi-Asset Portfolio UCITS ETF Dist | 0,45 % | +2,62 % | +16,55 % | -10,20 % |

| VanEck Multi-Asset Growth Allocation UCITS ETF | 0,32 % | + 0,70% | +19,65 % | – 12,20 % |

Multi Asset ETFs and Rebalancing

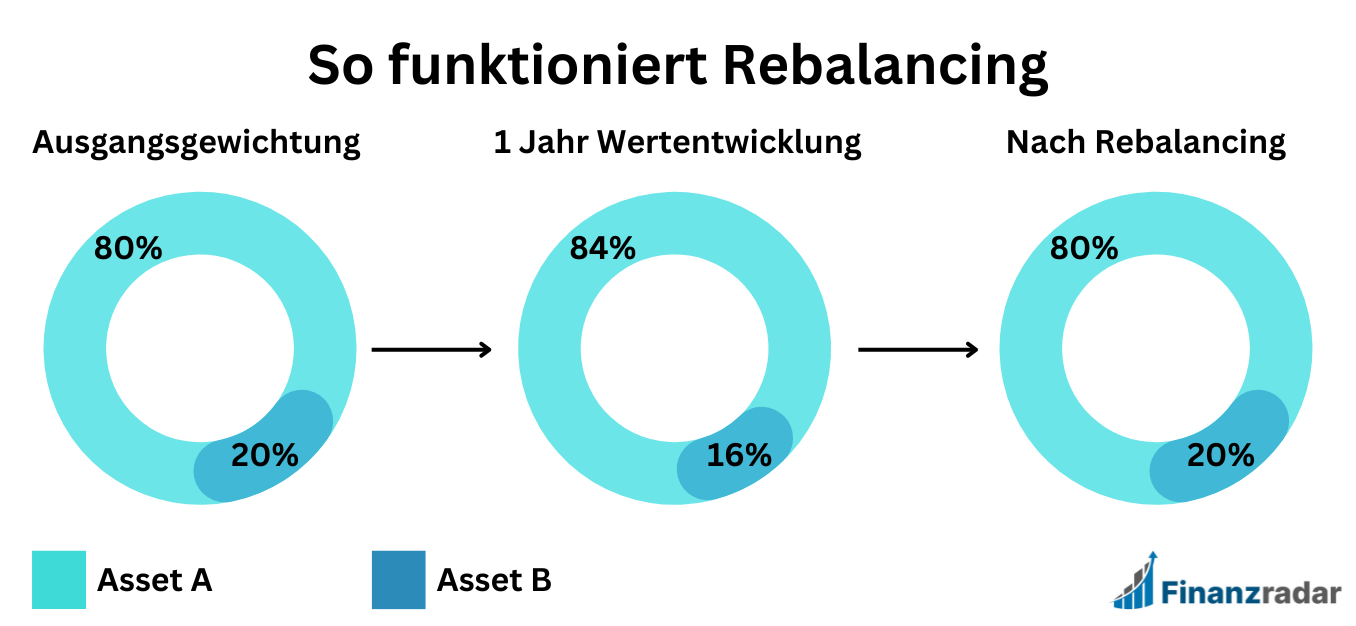

In einem Multi Asset ETF stehen die Anlageklassen im Allgemeinen in einem exakt definierten Verhältnis zueinander. Besteht die Verteilung zum Beispiel aus 50 % Aktien und 50 % Anleihen, bleibt dieses Ursprungsverhältnis nicht automatisch über einen längeren Zeitraum bestehen.

Die Kursentwicklungen nehmen Einfluss auf die Verteilung der im Multi Asset ETF enthaltenden Anlageklassen. Die Investition gerät in diesem Punkt quasi aus dem aus der Anlagestrategie festgelegten Gleichgewicht.

An dieser Stelle kommt das Konzept des Rebalancing ins Spiel. Im Zuge des Rebalancing finden Verkäufe und Ankäufe statt, um wieder zum Ursprungswert von 50/50 zu gelangen.

Je nach Anbieter steht den Anlegern ein automatisches Rebalancing zur Auswahl oder die Anleger nehmen die Änderungen manuell in Eigenregie vor. Für die automatische Wiederherstellung des Gleichgewichts ist es vorab erforderlich ein Zeitintervall einzugeben, um die Transaktionen zum gewünschten Zeitpunkt auszulösen.

Rebalancing ist der Name für die Wiederherstellung der Verteilung der Anlageklassen in einem Multi Asset ETF.

Anleger haben die Option das Rebalancing in festgelegten Intervallen automatisch abzuwickeln oder die Transaktionen manuell vorzunehmen.

#1 Das langfristige Ziel nicht aus den Augen verlieren

Multi Asset ETFs gehören zu den langfristigen Investitionen. Anleger sind aufgrund dieser Tatsache gut beraten das Rebalancing nicht mit einem Notverkauf gleichzusetzen und auf jede Entwicklung zu reagieren. Ein reguläres Zeitfenster für die Wiederherstellung der ursprünglichen Verteilung der Anlageklassen liegt zwischen 6 und 12 Monaten. In diesem Zeitrahmen ist es angebracht die Entscheidung mit den Zielen der Investition abzugleichen.

Dazu gehört als Erstes die Überprüfung, inwieweit der zurückliegende Zeitraum die Anleger ihrer Zielsumme nähergebracht hat. Dieser Schritt ist notwendig, um zu sehen, ob die Strategie aufgeht und schlussendlich die gewünschte Summe generiert oder nicht.

Mitunter ist es von mehr Erfolg gekrönt eine Anpassung in der Verteilung der Anlageklassen vorzunehmen, als durch das Rebalancing zu den Ursprungswerten zurückzukehren. Die kurzfristigen Kursschwankungen sind in Bezug auf die langfristig anzunehmenden Kurssteigerungen eines Multi Asset ETFs bis zu einem gewissen Grad zu vernachlässigen.

#2 Risikostreuung durch Rebalancing reduzieren

In jeder Art des Investments an der Börse ist ein Risiko vorhanden. Wie ein Blick auf die Diversifikation zeigt, sind in Multi Asset ETFs unterschiedliche Level von Risikostreuung vorhanden. Das Rebalancing bietet die Möglichkeit Veränderungen an der Risikostreuung im eigenen Portfolio vorzunehmen. Das gilt für das Hinzufügen von weiteren Anlageprodukten ebenso wie dem Verkauf von Anlagen, um ein Portfolio zu erhalten, welches auf höhere Renditen setzt.

Zu einer dieser Formen des Rebalancing gehört unter anderem die Einbeziehung von Tages- und Festgeldkonten. Diese risikofreien Anlagen bilden ein Gegengewicht zu Multi Asset ETFs mit einer risikoreicheren Mischung an Anlageklassen.

Die Mythen um Multi Asset ETFs

Multi Asset ETFs gehören noch zu den vergleichsweise jungen Anlegeprodukten an der Börse. In diesem kurzen Zeitraum haben sich zahlreiche Mythen und Halbwahrheiten um diese Art der Exchange Traded Funds gerankt.

Interessierte Anleger schrecken diese Aussagen bisweilen ab sich ein eigenes Bild von den Vor- und Nachteilen aktueller Multi Asset ETFs zu bilden. Der folgende Abschnitt beschäftigt sich mit 4 dieser Mythen und hilft dir eine differenziertere Sichtweise auf die einzelnen Aussagen zu entwickeln.

Anleihen überwinden nach durchschnittlich drei Jahren ein vorhandenes Kurstiefief.

Steigende Zinsen üben einen positiven Effekt auf die Gesamtrendite aus.

Timing-Strategien sind bei langfristigen Anlageprodukten von untergeordneter Bedeutung.

Aktien sind langfristig betrachtet kein Risikofaktor für Anleger in einer Phase mit erhöhter Inflation.

#1 Die Diversifikation von Aktienrisiken durch Anleihen ist nicht ausreichend.

Sind Anlagen in der Lage in Multi Asset Indexfonds als ausreichende Absicherung für ein verringertes Risiko zu dienen? In Anbetracht der Entwicklungen der zurückliegenden Jahre ist es nicht überraschend, dass Anleger an dieser ausgleichenden Funktionen von Unternehmens- und Staatsanleihen zweifeln. Temporäre Ereignisse wie Finanzkrisen oder die Pandemie trüben den Blick für die langfristige Entwicklung von Anleihen über einen Zeitraum von mehreren Jahrzehnten.

Losgelöst von diesen historischen Tiefs zeigt sich, dass die Anbieter von Multi Asset ETFs Anleihen aus einem triftigen Grund dem Portfolio hinzufügen. Statistiken geben zudem Aufschluss darüber, dass sich Anleihen in der Vergangenheit nach durchschnittlich drei Jahren wieder erholten und erneut eine positive Rendite verzeichneten.

Dieser Mythos besitzt in einer Anlagestrategie, die das langfristige Halten von Anteilen an einem Multi Asset ETFs beinhaltet, nur eine eingeschränkte Relevanz.

#2 Anleihen leiden unter steigenden Zinsen.

Es gibt ungeschriebene Gesetze, die Anleger als unveränderlich betrachten. Dazu gehört das Fallen der Preise für Anleihen, sobald die Zinsen ansteigen ebenso wie die umgekehrt zu erwartenden Kursentwicklungen. Diese zu erwartenden Trendwenden der Kurse gelten dennoch nicht für alle Anleihen auf dem Markt.

Den Kürzeren ziehen in diesem Punkt zunächst einmal Unternehmen und Staaten, die eine schwächere Bonität aufweisen. Die Nachfrage nach diesen Anleihen sinkt im Zuge steigender Zinsen. Die Staaten und Unternehmen im oberen Bereich der Bonität sind weniger stark betroffen.

Vergleichbar mit der Diversifikation von Anleihen ist es in diesem Fall ebenso unerlässlich die langfristige Entwicklung zu betrachten. In diesem Punkt zeigt ein Blick auf vorangegangene Zinssteigerungen einen positiven Einfluss auf die Gesamtrendite innerhalb eines Multi Asset ETFs von Anlegern.

#3 Durch den Einsatz von Timing-Strategien können Anleger Verluste verhindern.

Vor dem Verlust von investiertem Geld an der Börse oder in ETFs schützt in erster Linie das richtige Timing. Dieser Mythos hält sich seit Jahren unter Anlegern und entspricht auf der Basis von historischen Fakten nur zu einem geringen Anteil der Wahrheit. Die Volatilität von Börsenkursen zeigt, dass die Intervalle zwischen abstürzenden Kursen und einem starken Kursanstieg kürzer ausfallen als es im Rückblick den Anschein hat.

Dem Bauchgefühl nachzugeben und einen temporären Verkauf zum Stopp der Verluste zu veranlassen, ist keine langfristig erfolgversprechende Strategie. Im Rahmen von fallenden Kursen, die auf Wirtschaftskrisen zurückzuführen sind, setzt die Erholungsphase der Kurse im Allgemeinen zeitnah ein. Die Anteile an dem ETF steigen wieder im Wert und die Anleger verpassen diese Entwicklung aufgrund der Abkehr von der ursprünglich geplanten Anlagestrategie.

#4 Effektiver Schutz vor Inflationen durch verschiedene Anlageklassen.

Die von der Pandemie und dem Krieg in der Ukraine ausgelöste weltweite Inflation hat ebenfalls unter Anlegern zur Verunsicherung geführt. Wertstabile Anlageklassen wie Rohstoffe rücken in diesen Zeiträumen wieder stärker in den Mittelpunkt. Ein Strategiewechsel, der in den Verkauf der Anteile an einem ETFs mit anderen Anlageklassen mündet, ist ausschließlich mit Blick auf die kommenden Wochen oder Monate zu empfehlen.

Besteht das Ziel darin noch mehrere Jahre in einen Multi Asset ETF zu investieren, sind Aktien eine Anlage, die ein Potenzial auf höhere Renditen besitzt. Innerhalb der Verteilung der Anlageklassen in einem Multi Asset ETF ist ein erhöhter Anteil an Aktien kein Grund während einer ansteigenden Inflation die gesamte Anlagestrategie neu auszurichten.

Vor- und Nachteile durch Multi Asset ETFs

Vorteile:

Multi Asset ETFs bestehen aus einem Portfolio mehrerer Anlageklassen.

Die Kombination der Anlageklassen dient der Risikostreuung mit nur einem ETF.

In zahlreichen Multi Asset ETFs ist das automatische Rebalancing als Serviceleistung inklusive.

Multi Asset ETFs stehen als ausschüttend und thesaurierend zur Auswahl.

Die Anzahl an Fonds ist in den zurückliegenden Jahren weiter angestiegen.

Die Indexfonds sind in verschiedenen Gewichtungen der ausgewählten Anlageklassen verfügbar.

Multi Asset ETFs sind optimal für langfristige Anlagestrategien geeignet.

Die Anteile weisen eine konstante Nachfrage auf und sind zeitnah zu verkaufen.

Nachteile:

Die Renditeaussichten sind stark von der Zusammensetzung der Anlageklassen abhängig.

Die Kosten und Gebühren fallen im Durchschnitt höher aus als bei anderen Indexfonds.

Die Anzahl an Transaktionen in einem Multi Asset ETF führt eventuell zu einem erhöhten Aufwand.

Die relevantesten Multi Asset ETFs im Überblick

| Name | ISIN | Total Expense Ratio | Ertragsverwendung | Fondsvolumen |

|---|---|---|---|---|

| BlackRock ESG Multi-Asset Conservative Portfolio UCITS ETF | IE00BLP53M98 | 0,25 % | Thesaurierend | 15,3 Millionen Euro |

| Amundi Multi-Asset Portfolio UCITS ETF Dist | DE000ETF7011 | 0,45 % | Ausschüttend | 176,8 Millionen Euro |

| VanEck Multi-Asset Growth Allocation UCITS ETF | NL0009272780 | 0,32 % | Ausschüttend | 24,3 Millionen Euro |

| Xtrackers Portfolio Income UCITS ETF | IE00B3Y8D011 | 0,44 % | Ausschüttend | 68,4 Millionen Euro |

| SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF | IE00BQWJFQ70 | 0,40 % | Ausschüttend | 1,85 Milliarden Euro |

| Vanguard LifeStrategy 60 % Equity UCITS ETF Accumulating | IE00BMVB5P51 | 0,25 % | Thesaurierend | 280,6 Millionen Euro |

| Lyxor Portfolio Strategy Defensive UCITS ETF | DE000ETF7029 | 0,40 % | Ausschüttend | 24,6 Millionen Euro |

| BlackRock ESG Multi-Asset Growth Portfolio UCITS ETF | IE00BLLZQ805 | 0,25 % | Thesaurierend | 53,6 Millionen |

| Vanguard LifeStrategy 80 % Equity UCITS ETF Distributing | IE00BMVB5S82 | 0,25 % | Ausschüttend | 339,8 Millionen Euro |

| Xtrackers Portfolio UCITS ETF 1 C | LU0397221945 | 0,70 % | Thesaurierend | 538 Millionen Euro |

FAQ – Multi Asset ETFs

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.