Hammer Candlestick

Zahlreiche Tools und Indikatoren unterstützen Trader, um die künftige Entwicklung von Kursen möglichst exakt vorherzusagen. Heute stelle ich Dir mit dem Hammer Candlestick eine weitere Möglichkeit vor, wie Du die Entwicklung zukünftigere Kursbewegungen vorhersagen kannst.

Wichtig ist dabei meiner Erfahrung immer zu beachten, dass Du nie ausschließlich auf einen Indikator setzen solltest.

Der Erfolg an der Börse hängt immer von mehreren Parametern ab. Wie der Hammer Candle Deine Bilanz positiv beeinflussen kann, erkläre ich Dir umfassend in folgendem Artikel.

Kurzüberblick: Hammer Candlestick

Der Hammer Candlestick ist ein Chartmuster in der Candlestick-Chartanalyse, bestehend aus einer einzelnen Kerze und tritt nach einem Kursrückgang über mehrere Handelstage auf, wobei der Schlusskurs nahe dem Eröffnungskurs bleibt und der eigentliche Kerzenkörper klein ist.

Bei dieser besonderen Formation handelt es sich meiner Erfahrung nach um einen wichtigen Hinweis auf eine bevorstehende Trendumkehr

Die Verwechslungsgefahr mit vergleichbaren Formationen wie dem Shooting Star oder Doji ist groß.

Je höher die Zeitebene, desto größer ist die Aussagekraft des Hammer Candles.

Bei diesem bullishen Signal bedeutet eine weitere Kurssteigerung in der Folge eine Bestätigung dieser Formation.

Was ist die Hammer Candlestick Formation?

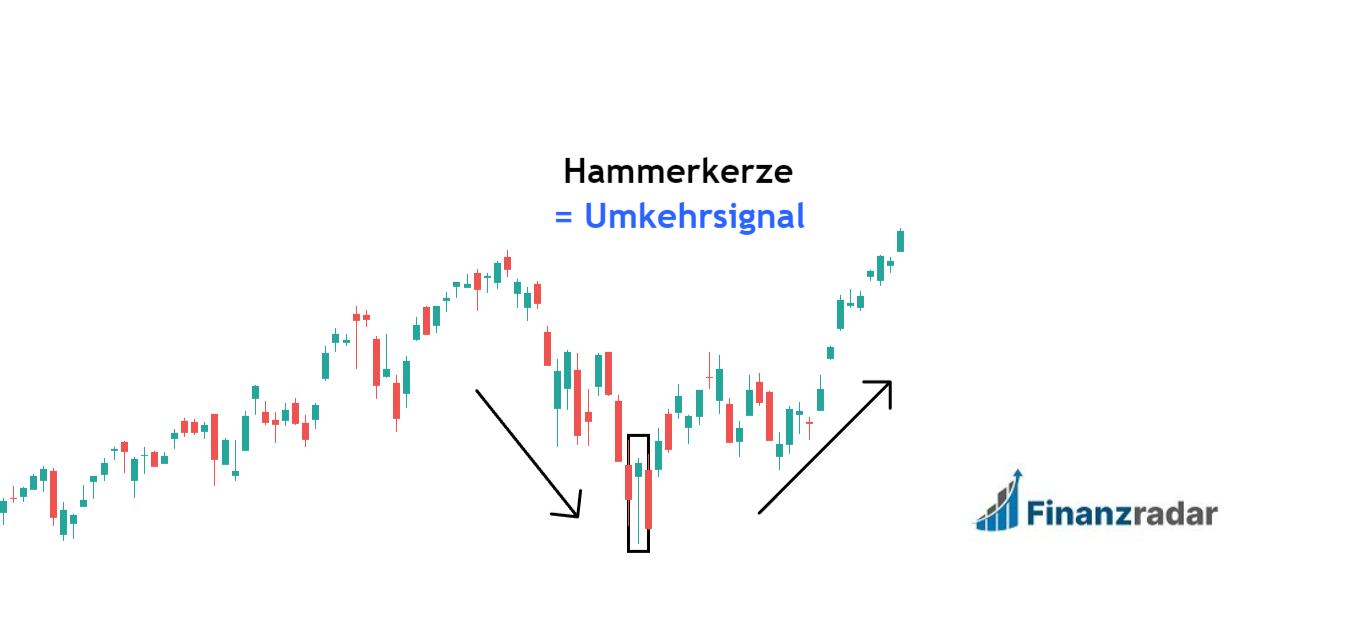

Der Candlestick Hammer erscheint als im Chart, nachdem der Kurs eines Finanzproduktes über mehrere Werktage gesunken ist. Dabei kann sich der Tagesschlusskurs entweder über, oder unter dem Startkurs des Tages befinden, bleibt jedoch bei dieser Formation grundsätzlich in dessen Nähe, wodurch der Körper der Kerze klein bleibt.

Die Formation des Hammers zählt zu den bullischen Umkehrsignalen und deutet auf eine zeitnahe Wende hin. Unabhängig von der Zeitebene, in der Du als Trader den Chart analysierst, weist der Hammer stets auf einen bevorstehenden Aufwärtstrend hin. Die Aussagekraft steigt jedoch mit höheren Zeitebenen. Nach der Hammer-Formation setzt der Kurs eine Aufwärtsbewegung fort, was als Bestätigung des Signals betrachtet wird.

Das bedeutet der Hammer Candlestick

Der Hammer Candle ist wie beschrieben ein Chartmuster, dass Dir die potenzielle Trendumkehr signalisiert. Diese Formation besteht immer aus einer einzelnen Kerze mit einem kleinen Körper am oberen Ende und einem signifikant längeren unteren Docht. Dieses Muster tritt nach einem vorherigen Kursrückgang auf und deutet darauf hin, dass trotz anfänglicher Verkaufsaktivitäten die Käufer die Überhand gewinnen und steigende Kurse bevorstehen.

Der Hammer gilt somit als bullisches Umkehrsignal, welches auf einen bevorstehenden Wechsel von einem Abwärts- zu einem Aufwärtstrend hinweist. Viele Trader suchen meiner Kenntnis nach, nach den Hammersignalen, wenn sie eine Bodenbildung oder steigende Kurse erwarten.

Mit diesem Wissensvorsprung lassen sich gezielte und gewinnbringende Handelsentscheidungen treffen. Es ist wichtig, Hammersignale mit anderen Analysetools zu kombinieren, um ihre Zuverlässigkeit zu erhöhen und potenzielle Fehlinterpretationen zu vermeiden.

Beachte: Mit dieser Formation kannst Du besonders stark profitieren, wenn sich die Formation bestätigt. Gerade zu Beginn des Handelns mit diesem Signal solltest Du Dich umfassend belesen oder auf Demokonten testen, damit Du das Risiko einer Verwechslung mit anderen Formationen reduzierst.

Hammer Candlestick Aufbau

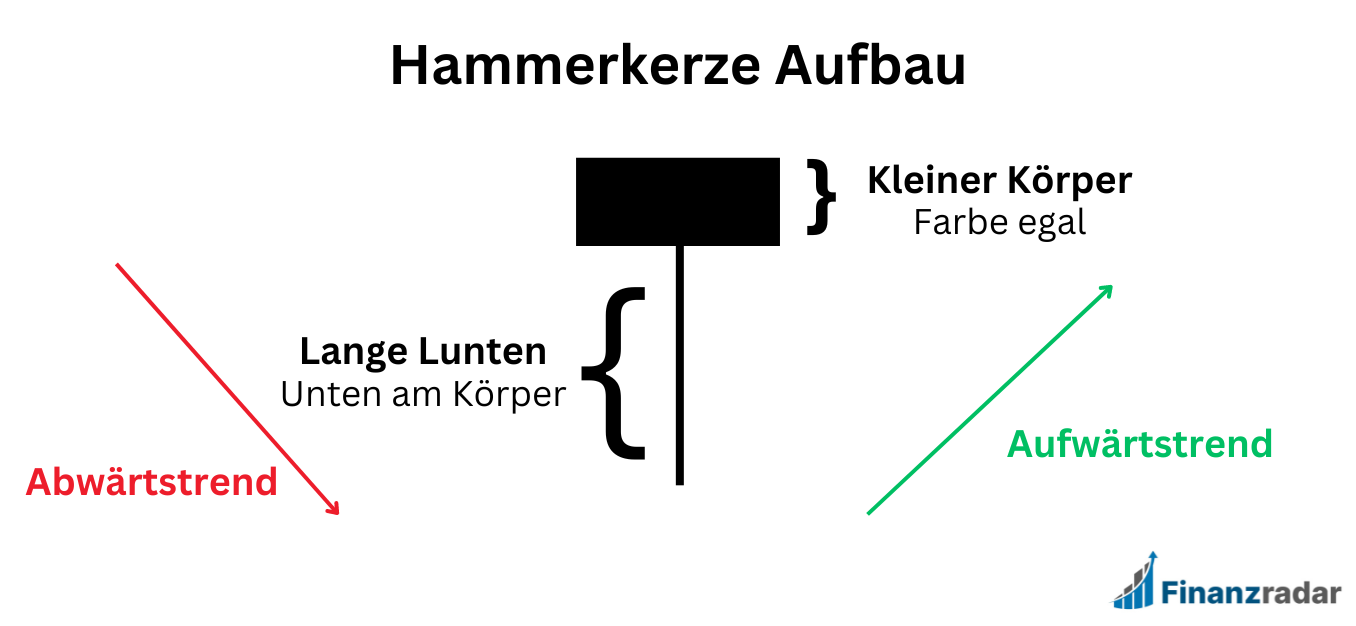

Der Hammer Candlestick als Chartmuster, bestehend aus einer einzelnen Kerze, weist einige Besonderheit auf, die den Aufbau charakterisieren. Die Elemente weisen dabei folgende Parameter auf:

Der Körper: Der Körper des Hammers ist klein und befindet sich am oberen Ende der Kerze und kann sowohl über als auch unter dem Eröffnungskurs liegen. Generell befindet sich der Körper bei dieser Konstellation immer in der Nähe des Eröffnungskurses.

Der untere Docht: Das markante Merkmal des Hammer Candles ist der lange untere Docht. Dieser Docht erstreckt sich unterhalb des Körpers und zeigt den Unterschied zwischen dem tiefsten Kurs und dem Schlusskurs an.

Der obere Docht: Ein oberer Docht kann in dieser Formation vorhanden sein, ist jedoch im Vergleich zum unteren Docht in der Regel deutlich kürzer. Er erstreckt sich über den Körper nach oben und zeigt den Unterschied zwischen dem höchsten Kurs und dem Schlusskurs.

Der Hammer entsteht in der Regel nach einem Kursrückgang über mehrere Handelstage und signalisiert, dass trotz vorangegangener Verkaufsaktivitäten mehr Käufe stattfinden. Die kleinen Körper und die langen unteren Dochte weisen darauf hin, dass der Schlusskurs nahe dem Tiefpunkt der Periode liegt, was auf eine mögliche Unterstützung durch die Käufer hinweist.

Beachte: Besonders prägnant für einen Hammer ist der kleine Körper sowie die lange untere Kerze. Im Idealfall gibt es über dem Körper keinen Docht zu sehen. Ist dieser vorhanden, reduziert sich mit zunehmender Größe die Wahrscheinlichkeit eines Hammer Candles.

So bildet sich der Hammer Candlestick

Um ein effektives Hammer Candle Signal zu generieren, ist es meiner Erfahrung nach entscheidend, dass der Eröffnungskurs des Hammers unter dem Schlusskurs der vorangegangenen Kerze liegt. Das betrachtete Wertpapier befindet sich dabei stets in einem Abwärtstrend.

Während des Verlaufs der Kerze sinkt der Kurs weiter unter den Eröffnungskurs des Hammers und bildet ein noch tieferes Tief. In diesem Stadium der technischen Analyse deutet alles darauf hin, dass der Abwärtstrend fortgesetzt wird.

Überraschenderweise beginnt der Kurs dann im weiteren Verlauf der gleichen Zeitspanne wieder anzusteigen. Bevor die Kerze vollständig abschließt, nähert sich der Chart erneut dem Eröffnungskurs und übersteigt diesen teilweise leicht.

Nach der Bildung des Hammer Candlesticks wird erwartet, dass der Kurs in eine Aufwärtsbewegung übergeht und sich oberhalb des Körpers des Hammers etabliert. Die Attraktivität des Handelns mit Hammer Candlesticks liegt darin, dass sie als Signal für eine bevorstehende Trendumkehr oder den Beginn eines neuen Aufwärtstrends fungieren können.

Um dies zu verstehen, betrachten professionelle Trader wie ich die Dynamik zwischen Käufern und Verkäufern, während der Bildung des Hammer Candles. Somit bilden sich Einblicke in potenzielle Trendänderungen.

Beachte: Viele Parameter vor der Bildung dieser Formation lassen sich mit etwas Erfahrung leicht ablesen. Berücksichtige dabei stets die anderen Formationen, damit Du eine Hammer Candle möglichst eindeutig erkennst.

Wie verhalten sich Käufer und Verkäufer bevor der Hammer Candlestick entsteht?

Wie zuvor erläutert, ist ein Abwärtstrend mit sinkenden Kursen eine Voraussetzung für die Entstehung eines Hammer Candles. Diese Trends treten immer wieder auf und sind ein Zeichen dafür, dass die Verkäufer gegenüber den Käufern in der Überzahl sind.

Ein Überschuss an Verkäufern beeinflusst den Abwärtstrend und frei nach dem bekannten Börsenmotto „Greife nie in ein fallendes Messer“ besteht die Gefahr, dass weitere Verluste folgen. In allen Assetklassen wie Aktien, Rohstoffen oder Devisen besteht bei einer bestehenden Abwärtsspirale das Risiko weiterer Kursverluste. Diese Konstellation stellt eine häufige Ursache für Verluste von Privatanlegern dar.

Als Trader rate ich Dir darauf zu achten, immer mit der Trendrichtung zu handeln. Wenn Du zu Beginn eines Aufwärtstrends kaufst und zu Beginn eines Abwärtstrends verkaufst, wirst Du meiner Erfahrung nach langfristig erfolgreich an der Börse sein. Mit diesem Wissen kannst Du den Hammer Candle gezielt nutzen.

Ein Hammer signalisiert Dir eine Umkehrung des Abwärtstrends in einen Aufwärtstrend, was zu steigenden Preisen führt. Durch eine fundierte technische Analyse und die Identifizierung von Hammer Candles erkennst Du als Trader vermehrt Investoren, die zu günstigen Kursen einsteigen und die Preise nach oben treiben.

Die Analyse von Hammersignalen ermöglicht Dir schnell und mit hoher Wahrscheinlichkeit bevorstehende Aufwärtstrends zu erkennen und damit in eine vorteilhafte Position zu bringen.

Beachte: Die Analyse von Hammersignalen ermöglicht es Dir, frühzeitig einen bevorstehenden Aufwärtstrend zu erkennen. Dabei solltest Du beachten, nicht jeden Hammer Candlestick zu kaufen, sondern diese nur in Verbindung mit positiven Fundamentaldaten und für Dich wichtigen Handelsparameter zu nutzen.

Vor- und Nachteile von Hammer Candlesticks

Vorteile:

Der Hammer Candlestick signalisiert Dir eine wahrscheinliche Trendumkehr, wodurch Du frühzeitig auf eine Veränderung des Markttrends reagieren kannst.

Bezüglich der Erkennung des Hammer Candles bietet Dir diese Formation zahlreiche Vorteile, sodass Du unabhängig von Deiner Erfahrung recht schnell mit diesem Signal vertraut bist.

Die Bildung des Hammers nach einem Kursrückgang bietet die Chance, günstige Einstiegspunkte zu finden.

Ein kleiner Kerzenkörper und ein langer unterer Docht vermitteln Klarheit über das Kräfteverhältnis zwischen Käufern und Verkäufern.

Der Hammer Candle zeigt Dir visuell klar auf, dass die Kontrolle von den Käufern unabhängig von vorangegangenen Verkaufsaktivitäten übernommen wurde.

Die bullische Natur des Hammer-Candlesticks macht dieses Instrument sehr attraktiv, wenn Du auf steigende Kurse setzt.

Bereits nach kurzer Zeit erfährst Du, ob sich der Hammer Candle durch das Steigen über den Körper der Kerze bestätigt

Die Verwendung des Hammers in Kombination mit anderen Analysewerkzeugen führt nach meiner Erfahrung zu präziseren Entscheidungen.

Nachteile:

Trotz der einfachen Sichtbarkeit im Chartverlauf kann ein einzelner Hammer zu Fehlinterpretationen führen, da er allein nicht ausreicht, um eine zuverlässige Trendwende zu bestätigen, und andere Faktoren berücksichtigt werden müssen.

In stark volatilen Märkten kann die Zuverlässigkeit des Hammer Candles meiner Erfahrung nach abnehmen, da schnelle Kursbewegungen die Interpretation erschweren.

Bei häufigem Auftreten des Hammes sinkt die präzise Vorhersagekraft, da die Interpretation je nach den verschiedenen Marktbedingungen unterschiedlich aussehen kann.

4 Trading-Tipps: So nutzt Du den Hammer Candlestick als Einstiegssignal

Diese Konstellation des Hammers als leistungsstarkes Chartmuster ist besonders in Bezug auf das Einstiegssignal für Deine weiteren Erfolge entscheidend. Hier erfährst Du, wie Du dieses Muster effektiv als Einstiegssignal nutzen kannst.

#1 Warte die Bestätigung der Hammer Formation ab

Bevor Du den Hammer als Einstiegssignal nutzt, ist es wichtig, auf die technische Bestätigung dieser Formation zu warten. Eine Fehlinterpretation kann zu anderen Signalen und damit verbundenen Verlusten führen. Das bedeutet konkret, dass Du nicht sofort nach dem Erscheinen eines Hammers handeln solltest. Warte darauf, dass die nächste Kerze den Aufwärtstrend bestätigt, sodass die wirkliche Trendumkehr wahrscheinlicher wird.

Eine zu frühe Handlung kann zu Fehlsignalen führen. Um die Chancen für einen erfolgreichen Trade zu erhöhen, rate ich Dir grundsätzlich, die Hammer-Formation in Verbindung mit anderen technischen Indikatoren und Chart-Mustern zu verwenden. Dies ermöglicht Dir eine umfassendere Analyse und hilft, potenzielle Risiken einschätzen zu können.

Auch wenn Geduld an der Börse nicht immer einfach ist, bietet Dir diese Eigenschaft deutlich höhere Chancen. In Kombination mit einer ganzheitlichen Analyse kannst Du das Hammer-Candlestick-Muster effektiv als Einstiegssignal nutzen.

Beachte: Diese spezielle Formation tritt an der Börse oftmals auf, wird jedoch nicht zwangsläufig durch die nächste Kerze bestätigt. Da langfristig fallende Kurse große Risiken mit sich bringen, sind Deine Geduld und der richtige Einstiegszeitpunkt entscheidend für Deinen Erfolg.

So gehst Du am besten vor

Am folgenden konkreten Ablauf will ich Dir gern noch einmal den erfolgreichen Trade mit einem Hammer Candle erklären. Das Muster sollte grundsätzlich vollständig geformt und stabilisiert sein, bevor Du Deine Entscheidungen triffst. Das gibt Dir Gewissheit über die Form und Position des Hammers im Chart.

Warte auf das Ende der aktuellen Candlestick-Periode: Beim Kauf mit einem Hammer Candlestick ist es entscheidend, Geduld zu bewahren und auf das Ende der aktuellen Candlestick-Periode zu warten. Der Hammer allein ist noch kein sicheres Signal, und der Kurs kann sich bis zum Abschluss der Periode ändern.

Bestätigung durch die nächste Kerze: Die Bestätigung durch die nächste Kerze ist entscheidend für Deinen Erfolg. Achte darauf, dass die darauf folgende Kerze die aufgezeigten Anzeichen einer Trendumkehr verstärkt, idealerweise mit einem bullischen Verlauf.

Bestätigung durch Volumen: Ein weiterer wichtiger Aspekt ist das Handelsvolumen. Hohe Handelsvolumina während und nach dem Auftreten des Hammer Candlesticks stärken die Glaubwürdigkeit des Signals. Ein Anstieg des Volumens deutet darauf hin, dass mehr Marktteilnehmer dem neuen Trend folgen. Besteht nur ein geringes Marktvolumen, ist die Abhängigkeit von einzelnen Trades beziehungsweise Tradern und damit auch die Gefahr einer Fehlinterpretation deutlich höher.

Verifizierung durch Indikatoren: Zusätzlich zur Bestätigung durch die nächste Kerze und das Handelsvolumen kannst Du technische Indikatoren wie der Relative Strength Index (RSI) oder der Moving Average Convergence Divergence (MACD) nutzen, um die Stärke der Trendumkehr zu überprüfen. Wie bei allen anderen Anlagen ist ein einziger Indikator riskanter als die Nutzung mehrerer und unabhängiger Parameter.

Retest oder Bestätigung des Supports: Ein Retest des Supports, den der Hammer signalisiert, oder eine weitere Bestätigung des Supports in späteren Perioden stärken die Überzeugung in die Trendumkehr. Das erneute Testen des Niveaus, das durch den Hammer repräsentiert wird, bietet zusätzliche Sicherheit für den Trade. Absichern kannst Du Dich in dieser Konstellation mit einer Stop-Loss-Order.

Indem Du diese Schritte sorgfältig befolgst, verbesserst Du die Genauigkeit und Zuverlässigkeit Deiner Handelsentscheidungen beim Kauf mit einem Hammer Candlestick.

#2 Beachte, dass Hammer Signale keine Garantie darstellen

Die Trefferquote eines Hammers beträgt circa 60%. Dennoch ist wichtig zu wissen, dass Hammer Candlestick Signale keine Garantie für die Trendumkehr sind. Du kannst Deine Quote erhöhen, wenn Du auf folgende Aspekte achtest:

Mit längeren Perioden der Candlesticks steigt die Zuverlässigkeit der Prognosen. In dieser Konstellation erhöht ein länger anhaltender Trend nach unten vor dem Hammer Signal die Chancen eines folgenden Trends mit steigenden Kursen. Weiterhin sollte die Bestätigung des Signals nach der Hammer Kerze nicht zu lange verzögert werden. Andernfalls steigt die Gefahr von Fehlsignalen.

Dabei ist es meiner Einschätzung nach von entscheidender Bedeutung, das richtige Gleichgewicht zwischen frühzeitigem Einstieg und Sicherheit der Prognose zu finden. Wartest Du zu lange, kann der Zug des Aufwärtstrends durch zu viele Marktteilnehmer bereits „abgefahren“ sein. Ich empfehle Dir maximal bis zu zwei vollständige Kerzen nach dem Hammer abzuwarten, um die Formation final zu bestätigen.

Beachte: Mit einer durchschnittlichen Wahrscheinlichkeit von 60 % ist der Hammer Candle deutlich erfolgversprechender als der Zufall. Beachte bei Deinen Investitionen, dass die Formation im Durchschnitt zu 40 % nicht den gewünschten Erfolg nach sich zieht.

#3 Begrenze mögliche Verluste durch einen Stop-Loss

Ich kann Dir den Tipp geben, dass es als Trader entscheidend ist, sich immer auf verschiedene Szenarien vorzubereiten. Selbst wenn ein Hammer perfekt aussieht, besteht das Risiko eines Scheiterns in einem bestehenden Abwärtstrend. In solchen Situationen ist es ratsam, dass Du die potenziellen Verluste rasch erkennst und den Trade schließt, bevor die Verluste zu groß werden.

Um Verluste zu begrenzen, bietet sich die Nutzung von Stop-Loss-Orders an. Eine effektive Trading Strategie besteht meiner Erfahrung nach darin, den Stop-Loss knapp unterhalb des unteren Dochts des Hammers zu platzieren. Dadurch begrenzt Du das Risiko auf maximal die Handelsspanne der vorherigen Kerze. Eine weitere Absicherung bietet Dir die Nutzung einer Stop-Loss-Order knapp unter dem Schatten der Kerze. Somit reduzierst Du die Gefahr von Verlusten deutlich.

Beachte: Unabhängig von den bisherigen Erfolgen und Deiner Erfahrungsstufe, solltest Du immer die Verlustrisiken minimieren. Eine Stop-Loss Order ist eine effektive Methode zur Vermeidung von Verlusten.

#4 Vergleiche den Hammer Candlestick mit anderen Kerzenformationen

Wie bereits erläutert, ist die Formation mit einigen anderen Formationen vergleichbar. Da die Auswirkungen und weiteren Kursverläufe bei Eintreten der jeweiligen Signale stark voneinander abweichen, ist es wichtig, alle vergleichbaren Kursformationen zu kennen. In den folgenden Unterkapiteln erläutere ich Dir die Kerzenformationen, die meines Erachtens am ehesten mit dem Hammer Candle vergleichbar und verwechselt werden können.

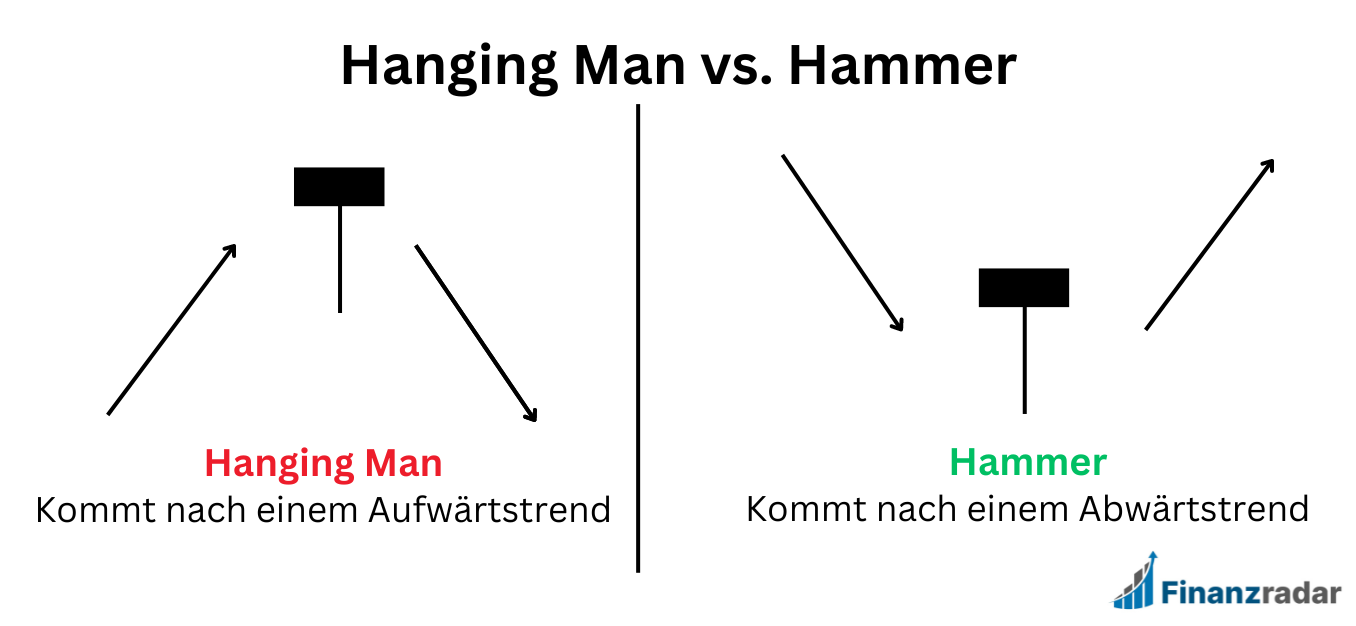

Unterschiede zwischen Hanging Man und Hammer Candlestick

Ein Umkehrsignal, welches oftmals mit dem Hammer verwechselt wird, ist der Hanging Man. Der Hanging Man tritt am Ende eines Aufwärtstrends auf und deutet auf eine mögliche Trendumkehr nach unten hin. Er hat einen kleinen Körper am oberen Ende der Kursbewegung und einen langen unteren Schatten, der den „Hängegalgen“ repräsentiert.

Der Hanging Man ist ein bärisches Umkehrsignal, welches am Ende eines positiven Trends auftritt. Der lange untere Schatten zeigt in dieser Konstellation an, dass die Bullen den Markt zunächst dominieren, aber die Bären gegen Ende der Periode stark zurückkommen und den Kurs nach unten drücken.

Beachte: Der Hanging Man und der Hammer Candle weisen grundsätzlich ähnliche Merkmale auf. Die Unterscheidung lässt sich am Trend verdeutlichen: Ein Hanging tritt am Ende des Aufwärtstrends auf, während der Hammer am Ende des Abwärtstrends erscheint.

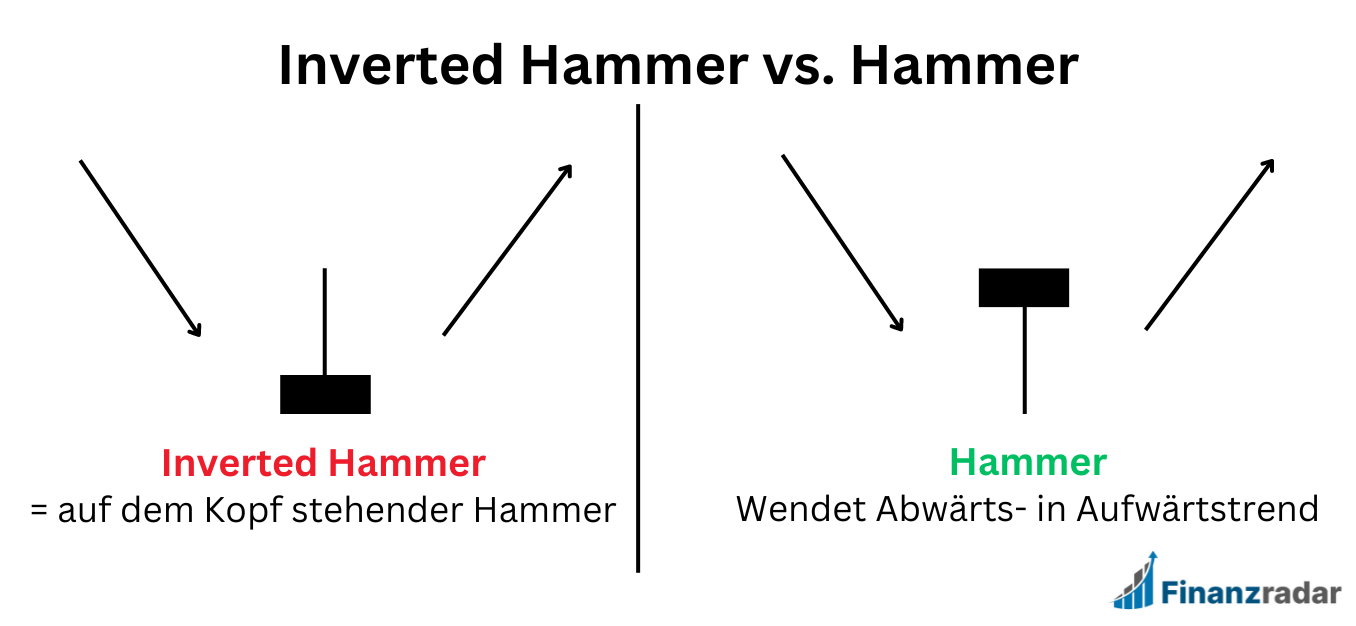

Vergleich zwischen Inverted Hammer und Hammer Candlestick

Das Candlestick-Muster Inverted Hammer besteht aus einem kleinen Kerzenkörper und einem ausgeprägten oberen Schatten. Der Name deutet bereits auf die Ähnlichkeit mit einem Hammer Candle hin. Die Farbe des Kerzenkörpers, ob schwarz oder weiß, spielt in dieser Konstellation keine Rolle. Der Inverted Hammer erscheint ebenfalls nach einem Abwärtstrend und signalisiert eine potenzielle Bodenumkehr.

Der lange obere Schatten zeigt dabei an, dass es während des Handels zu einer Erholung kam, die jedoch später verkauft wurde, wodurch die Bären weiterhin dominieren. Beim Inverted Hammer hat der Kerzenkörper eine ähnliche Struktur wie beim Hammer Candle, befindet sich jedoch am unteren Ende der Kursbewegung, mit einem langen oberen Schatten.

Um das bullische Umkehrsignal zu bestätigen, sollte am nächsten Handelstag der Eröffnungs- und vor allem der Schlusskurs über dem Körper des Inverted Hammers liegen.

Beachte: Beide Formationen treten nach einem Abwärtstrend auf und weisen auf eine potenzielle Trendumkehr hin, wobei der Hammer Candlestick durch einen langen unteren Schatten gekennzeichnet ist, während der Inverted Hammer einen langen oberen Schatten aufweist.

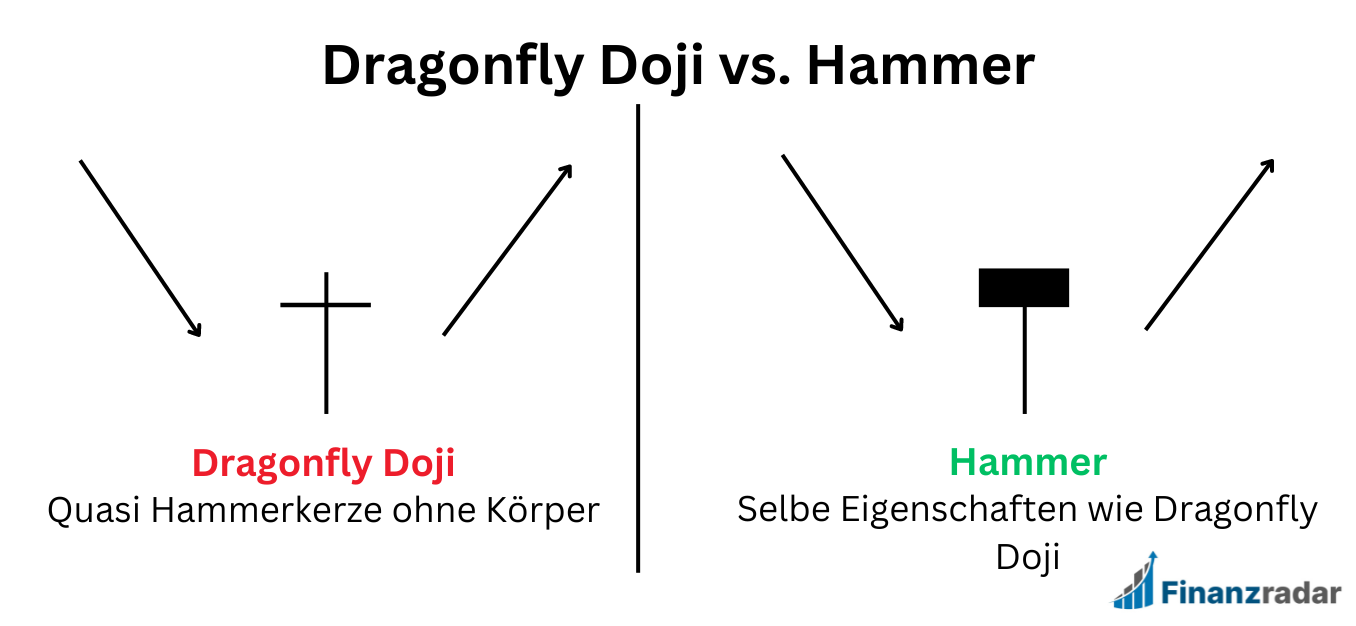

Dragonfly Doji im Vergleich zum Hammer Candlestick

Der Dragonfly Doji und der Hammer Candlestick sind beide Candlestick-Muster, die auf mögliche Trendumkehrungen hinweisen und nach einem Abwärtstrend auftreten.

Beide Formationen haben lange untere Schatten und kleine oder keine oberen Schatten. Dabei ist die Aussagekraft eines Dragonfly Dojis geringer als die des Hammer Candles. Der obere Schatten des Hammers ist normalerweise kurz oder nicht vorhanden.

Beim Dragonfly Doji ist der obere Schatten länger und erstreckt sich über dem Körper. Weiterhin hat der Dragonfly Doji einen kleinen oder sogar keinen Körper, was darauf hindeutet, dass der Eröffnungs- und Schlusskurs nahe beieinander liegen.

Beachte: Beide Formationen sind vergleichbar, wobei der wesentliche Unterschied im oberen Schatten besteht. Darüber hinaus signalisiert der Dragonfly Doji im Gegensatz zum Hammer Unentschlossenheit, sodass die Umkehr des Trends nicht zwangsläufig erfolgt.

Unterschiede zwischen Shooting Star Formation und Hammer Formation

Bei der Formation des Hammerns handelt es sich um ein bullisches Muster, welches auf den künftigen Aufwärtstrend hindeutet. Ihr bärisches Gegenstück ist die sogenannte Shooting Star-Formation, die häufig mit der Hammer-Formation verwechselt wird. Der wesentliche Unterschied besteht darin, dass die Kerze bei der Shooting Star-Formation einen langen oberen Schatten aufweist und dabei im Idealfall keinen oder maximal einen kleinen unteren Schatten besitzt.

Im Vergleich zu einem Sternschnuppenmuster erinnert die Shooting Star-Formation an eine Sternschnuppe, was auch ihren Namen erklärt. Diese Formation tritt im Regelfall im Rahmen von steigenden Kursen auf und signalisiert einen möglichen künftigen Abwärtstrend. Generell kann diese Formation als Gegenstück der Hammer-Formation betrachtet werden.

Beachte: Bei der Shooting Star Formation handelt es sich um das Gegenstück zum Hammer Candle. Die Kerze hat in dieser Formation einen langen oberen Schatten und maximal einen kleinen Schatten im unteren Bereich.

Chancen und Grenzen der Hammer Candlestick Formation

Die Hammer Candlestick Formation bietet Dir eine zusätzliche Option, um den Markt zu analysieren und potenzielle Handelseinstiege zu Beginn einer Trendumkehr zu nutzen. Ich möchte Dir jedoch dringend raten, dass diese Kerzenformation nie eine Garantie für die zukünftige Kursentwicklung des jeweiligen Finanzproduktes darstellt. Trotz einer technischen Bestätigung kann der Kurs weiterhin in die entgegengesetzte Richtung verlaufen.

Ich empfehle Dir, die Hammer-Formation nie als alleiniges Instrument der Chartanalyse zu verwenden. Nutze weitere Indikatoren, um eine umfassendere Marktanalyse durchzuführen. Mit einer Kombination kannst Du mögliche Fehlsignale erkennen und nachteilige Entscheidungen vermeiden. Die Chancen der Hammer Candlestick Formation zur Erkennung potenzieller Trendumkehrpunkte solltest Du immer unter Berücksichtigung der Grenzen „fallender Messer“ betrachten.

Beachte: Keine Trendumkehr lässt sich zu 100 % garantieren. Die Hammer Formation ist ein guter Indikator, den Du nach Betrachtung weiterer Einflussfaktoren für Deine Enscheidungen nutzen kannst.

Häufige Missverständnisse in Bezug auf den Hammer Candlestick

Ich habe es bereits selbst erlebt, dass ein Missverständniss im Zusammenhang mit dem Hammer Candlestick zu einer falschen Annahme führt. Bedenke immer, dass die Zuverlässigkeit und Anwendbarkeit im Idealfall unter Berücksichtigung der Risiken und im Zusammenhang mit einer ganzheitlichen Portfoliobetrachtung erfolgen. Ein verbreitetes Missverständnis besteht darin, dass ein einzelnes Hammer-Signal unfehlbar auf eine Trendumkehr hindeutet.

Wie bereits erläutert ist es immer wieder wichtig zu betonen, dass der Hammer, wie alle anderen Handelssignale, keine absolute Sicherheit gewährleistet. Ein weiteres Missverständnis bezieht sich auf die Zeitspanne, innerhalb der die Bestätigung des Hammers erfolgen sollte. Viele Trader warten meinem Wissen nach zu lange auf eine Bestätigung zu warten, was letztlich zu verpassten Handelsmöglichkeiten führt.

Zusätzlich darfst Du nicht die Vorstellung haben, dass der Hammer immer und in jedem Marktumfeld wirksam ist.

Beachte: Um Missverständnisse zu vermeiden, ist es meiner Einschätzung nach immer ratsam, den Hammer Candle als Teil eines umfassenden Analyseansatzes zu betrachten und auf verschiedene Faktoren wie Trends, Zeitrahmen und Bestätigungsstrategien zu achten.

Kombination des Hammer Candlestick mit anderen Indikatoren

Der Hammer Candle liefert Dir eine gute Grundlage für gewinnbringende Entscheidungen mit verschiedenen Anlagen an der Börse. Meiner Erfahrung nach wirst Du großartige Erfolge jedoch nur dann erzielen, wenn der Hammer ein Teil, aber nie der einzige Aspekt in Deiner Anlagestrategie ist. Um fundierte Handelsentscheidungen zu treffen, ist das Erkennen des Musters eine wichtige Grundlage.

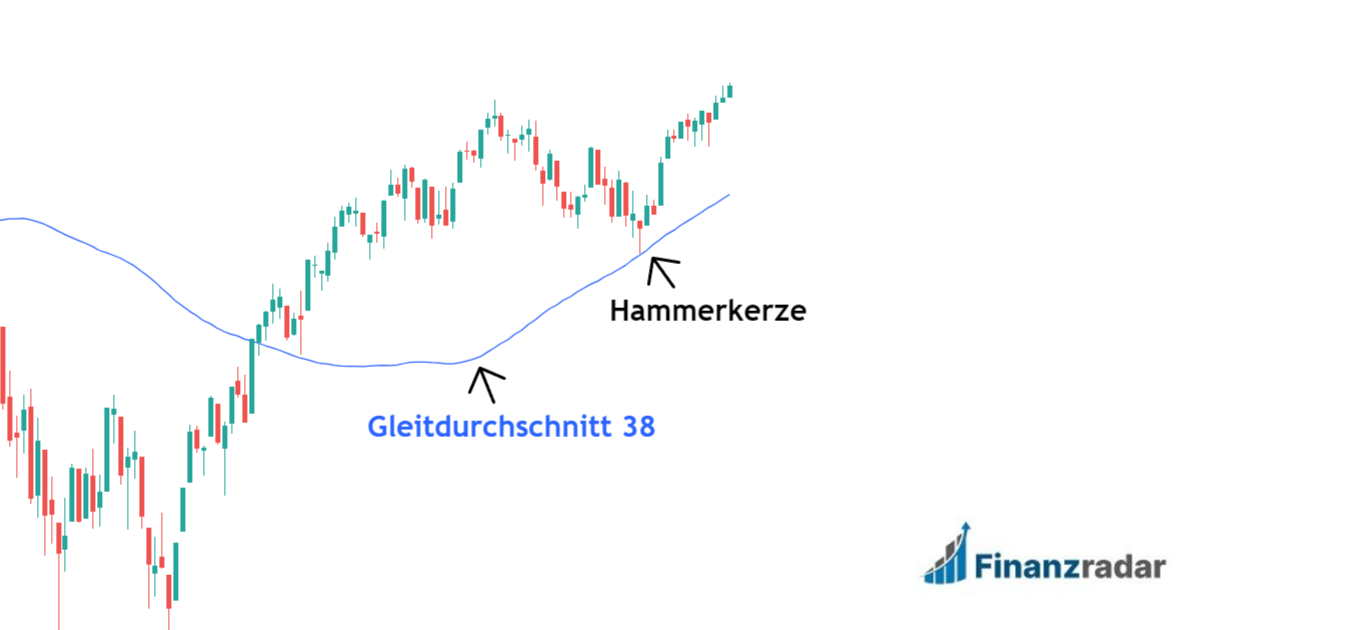

Ein häufig genutzter Indikator in Verbindung mit dem Hammer Candlestick ist der gleitende Durchschnitt. Durch die Kombination mit einem gleitenden Durchschnitt kannst Du die Richtung des übergeordneten Trends bestimmen und sicherstellen, dass der Hammer im Kontext dieses Trends interpretiert wird. Darüber hinaus bietet sich der Relative Strength Index an.

Dieser misst die Stärke und Geschwindigkeit von Preisbewegungen. Die Verbindung mit dem Hammer Candlestick ermöglicht es, überkaufte oder überverkaufte Bedingungen zu identifizieren. Der MACD ist ein Trendfolgeindikator, der die Beziehung zwischen zwei gleitenden Durchschnitten darstellt und ebenfalls im Kombination mit dem Hammer Candle genutzt werden kann.

Beachte: Der Hammer Candle sollte nie der einzige Parameter für Deine Investitionsentscheidung sein. Erst weitere positive und zutreffende Indikatoren sollten Deine Entscheidung auf Basis des Hammers bestätigen.

Anpassung der Trading-Strategie basierend auf Hammer Candlestick-Mustern

Bei der Hammer Candlestick Formation handelt es sich um ein bekanntes Chartmuster, welches Du mit einer gezielten Chartanalyse einsetzen kannst, um Deinen Erfolg an der Börse zu optimieren. Dieses Signal ritt nach einer Abwärtsbewegung des Kurses auf und deutet auf einen bevorstehenden Aufwärtstrend hin.

Als bullisches Umkehrsignal besteht jedoch die Gefahr, dass es mit anderen Formationen verwechselt wird. Dazu gehört zum einen der Doji und zum anderen das bärische Gegenstück zur Hammer Formation: die Shooting Star Formation.

Du kannst mit dem nötigen Fachwissen Deine Handelsstrategie mit den Mustern anpassen und optimieren

Die Formation besteht aus einer Kerze mit einem langen Schatten im Bereich. Weiterhin existiert kein, beziehungsweise nur ein kleiner Schatten im oberen Bereich. Ergänzend dazu ist der untere Schatten mindestens doppelt so lang wie der Körper der Kerze. Das Chartmuster kann Dir gute Handelssignale darstellen.

Entscheidend für den dauerhaften Erfolg ist jedoch das Wissen um die Risiken und die gezielte Nutzung der Chartsignale in Verbindung mit anderen Indikatoren und Tools. Das Timing ist beim Handel an der Börse die größte Chance und gleichzeitig das größte Risiko. Nutze die Kaufsignale in Kombination mit Stop-Loss-Orders für ein Erfolg versprechendes Risikomanagement.

Beachte: Du kannst mit dem Hammer Candle strategisch grandiose Erfolge an der Börse erzielen. Unter Berücksichtigung der erläuterten Faktoren kannst Du den Gesamtmarkt schlagen.

FAQ – Hammer Candlestick

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.