Für die Chartanalyse sind Trading Indikatoren sehr hilfreich. Diese Instrumente, abstrakt in mathematischen Berechnungen verankert, erscheinen als Kurven auf historischen Preisdiagrammen.

Solche Indikatoren können als spezifische Signale dienen und Trends auf dem Markt aufdecken bzw. bestätigen.

Die Vielfalt dieser Tools ist groß. Trendfolge-Indikatoren identifizieren Trends, während Oszillatoren die Trendstärke durch Überkauf- und Überverkaufssignale messen.

Kurzüberblick: Trading Indikatoren

Jeder Trading Indikator kann Dich bei der Analyse von Preisdiagrammen und der Interpretation von Marktbewegungen unterstützen.

Verankert in mathematischen Berechnungen, werden Indikatoren als visuelle Kurven auf historischen Trading Charts dargestellt.

Diese Tools dienen als klare Signale, die Dir bei der präzisen Planung von Ein- oder Ausstiegspunkten für einen Trade behilflich sind.

Trendfolge-Indikatoren geben Auskunft über die Richtung von Trends.

Oszillatoren geben Aufschluss über die Stärke eines Trends, indem sie Signale für überkaufte oder überverkaufte Marktbedingungen anzeigen.

Trendfolge-Indikatoren

Mit Trendfolge-Indikatoren kannst Du einen Trend identifizieren bestätigen. Sie geben also Aufschluss über die Richtung des Marktes. Du kannst mit der Hilfe dieser Indikatoren eine Short- oder Long-Position und Deine Stop-Loss-Platzierung planen.

Gleitender Durchschnitt als beliebter Trading Indikator

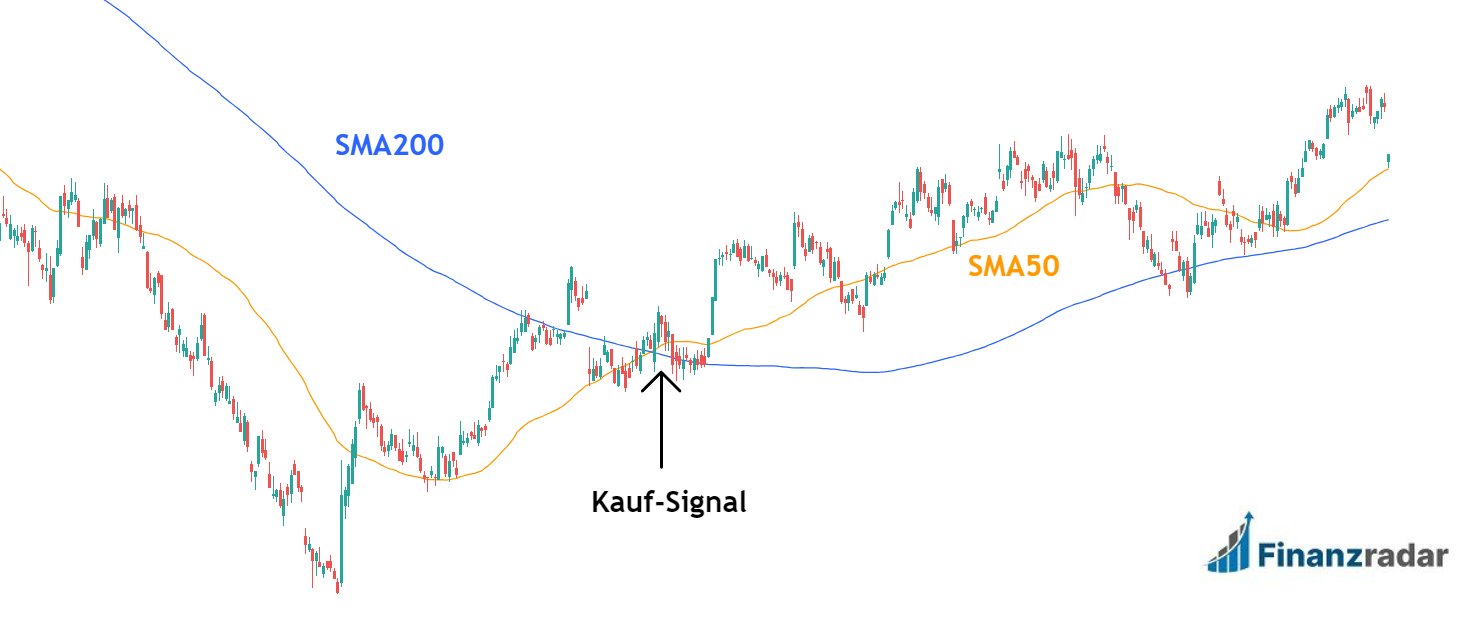

Der gleitende Durchschnitt glättet Preisbewegungen. Dafür berechnet er den Durchschnitt über einen bestimmten Zeitraum. Da kurzfristige Schwankungen herausgefiltert werden, ist der zugrunde liegende Trend deutlicher sichtbar.

Interpretation: Befindet sich der Preis über dem gleitenden Durchschnitt, ist das ein Hinweis auf einen Aufwärtstrend, während ein Preis unter dem Gleitdurchschnitt auf einen Abwärtstrend hindeutet. Die Richtung des gleitenden Durchschnitts ist genauso wichtig wie die Position des Preises relativ zum Gleitdurchschnitt.

Zeiträume beachten: Der Gleitende Durchschnitt kann an verschiedene Zeitrahmen angepasst werden, je nachdem, ob Du Daytrading, Scalping oder ein langfristiges Investment verfolgst.

Trendumkehrpunkte erkennen: Kreuzungen zwischen verschiedenen Gleitdurchschnitten, können potenzielle Trendumkehrungen signalisieren. Ein Beispiel ist das sogenannte „Golden Cross“ bei der ein kurzfristiger GD einen längerfristigen GD von unten nach oben schneidet, bevor wahrscheinlich ein Aufwärtstrend entsteht.

Schlüsselzonen: Wenn der aktuelle Preis über dem Gleitdurchschnitt liegt, kann er als dynamische Unterstützung betrachtet werden. Umgekehrt, wenn der Preis unter dem Gleitenden Durchschnitt liegt, könnte er eine dynamische Widerstandsebene darstellen.

ADX Trading Indikator

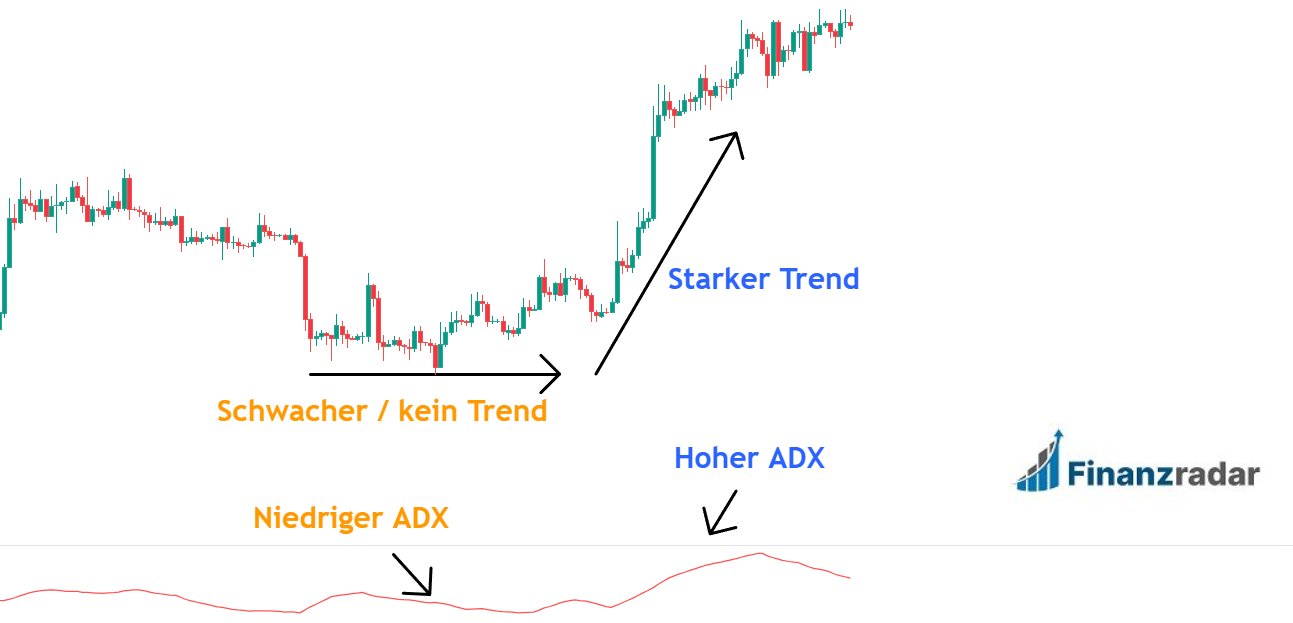

Der ADX Indikator zeigt die Richtung eines Trends auf den ersten Blick nicht direkt an. Allerdings ist er sehr hilfreich, weil er die Stärke des Trends anzeigt. Um die Richtung zu verstehen, werden die beiden Begleitindikatoren, der Positive Directional Indicator (+DI) und der Negative Directional Indicator (-DI), verwendet.

Trendstärke: Ein hoher ADX-Wert über 50 dient als guter Hinweis auf einen starken Trend. Ist der ADX-wert niedrig, also beispielsweise unter 25, dann liegt womöglich ein schwacher Trend oder sogar eine Konsolidierung vor.

Einfache Interpretation: Der ADX wird auf einer Skala von 0 bis 100 dargestellt. Sobald der Wert über 25 steigt, kann der Trading Indikator auf einen beginnenden Trend hinweisen. Bei starken Trends ist häufig ein ADX-Wert über 50 oder sogar 75 möglich.

Kombination: Der ADX lässt sich in der Praxis der technischen Analyse sehr gut mit anderen Indikatoren kombinieren. So ist eine Kombination mit dem gleitenden Durchschnitt sinnvoll, der eine klare Trendrichtung anzeigt, während der ADX die Stärke angibt.

Seitwärtsmärkte filtern: Befindet sich der ADX über einen längeren Zeitraum in einem sehr niedrigen Bereich, ist es sinnvoll solche Phasen abzuwarten oder den vorliegenden Seitwärtsmarkt (Range) zu traden.

Trendumkehr identifizieren: Ein plötzlicher Anstieg oder Abfall des ADX-Werts zeigt eine plötzliche Veränderung der Trendstärke an. Weshalb eine Trendumkehr in der Folge wahrscheinlich ist.

Trendrichtung bestätigen: Sobald der ADX stark ansteigt, der Gleitdurchschnitt eine klare Richtung anzeigt und die Richtungsindikatoren (+DI und -DI) in die gleiche Richtung zeigen, interpretiere ich dies als Bestätigung für die Richtung des Trends.

Divergenzen erkennen: Ich suche oft nach Divergenzen zwischen dem Preischart und dem ADX. Wenn der Preis neue Hochs erreicht, aber der ADX sinkt, dann schwächelt der Trend beispielsweise.

Oszillatoren als Trading Indikatoren

Der Name „Oszillator“ leitet sich von der schwingenden oder zyklischen Natur dieser Indikatoren ab. Praktisch betrachtet bieten Oszillatoren Dir konkrete Hinweise auf überkaufte oder überverkaufte Marktbedingungen sowie potenzielle Wendepunkte in einem Trend.

Divergenzen lassen sich mit den Oszillatoren natürlich ebenso erkennen. Ferner sind einige Trading Indikatoren dieser Kategorie sehr gut zur Bestätigung von Trends geeignet.

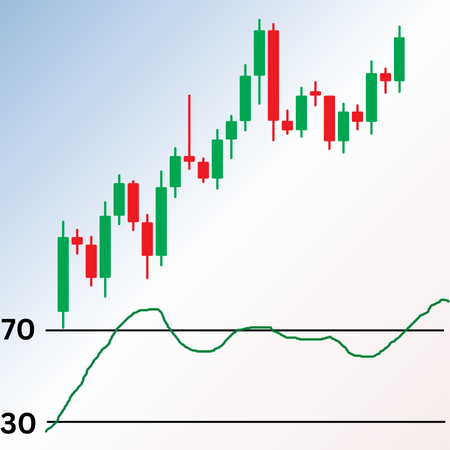

RSI Trading Indikator

Den Relative Strength Index (RSI) nutze ich sehr gerne, da er gute Signale liefern kann. Er misst die relative Stärke des Marktes, indem er die Veränderungen der Auf-mit den Abwärtsbewegungen vergleicht. Dafür wird ein Verhältnis zwischen den durchschnittlichen Gewinnen und Verlusten pro Zeitraum gebildet.

Interpretation: Mit dem RSI lässt sich gut einschätzen, ob ein Markt überkauft oder überverkauft ist. Ein RSI-Wert über 70 bedeutet in der Regel, dass ein Asset möglicherweise überbewertet ist (überkauft), während ein RSI unter 30 auf eine wahrscheinliche Unterbewertung (überverkauft) hinweist.

Bestätigt Trends: Mit dem RSI kannst Du die Stärke eines bestehenden Trends bestätigen. Sollte sich das Asset in einem klaren Aufwärtstrend befinden und der RSI-Wert weiterhin über 50 bleiben, dann ist es meiner Erfahrung nach wahrscheinlich, dass die Aufwärtsbewegung weiterhin an Stärke gewinnt.

Divergenzen für Trendumkehrpunkte: Ich achte oft auf Divergenzen zwischen dem RSI und dem Preischart. Wenn der RSI beispielsweise niedrigere Hochs zeigt, während der Preis höhere Hochs erreicht, gehe ich von einer Schwächung des Trends und einer möglichen Trendumkehr aus.

Ein- und Ausstiege: Der RSI Indikator lässt sich auch sehr gut dafür verwenden, um den optimalen Zeitpunkt für den Einstieg oder Ausstieg aus einem Trade zu bestimmen. Wenn der RSI überkauft ist und dann beginnt zu fallen, dann neige ich eher dazu auszusteigen.

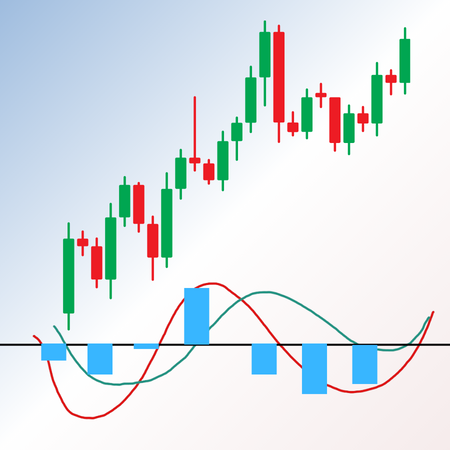

MACD Trading Indikator

Auch der MACD Indikator eignet sich gut um bereits bestehende Trends zu bestätigen oder mögliche in der Zukunft stattfindende Umkehrpunkte zu finden. Wenn der MACD in die gleiche Richtung zeigt wie der Preisverlauf, stärkt dies beispielsweise die Überzeugung, dass der aktuelle Trend intakt ist.

Der MACD vergleicht 2 Arten von Durchschnitten, einen kurzfristigen und einen langfristigen. Der kurzfristige Durchschnitt betrachtet die neuesten Preise, während der langfristige Durchschnitt eine breitere Perspektive über einen längeren Zeitraum hat.

Interpretation: Wenn der kurzfristige Durchschnitt über dem langfristigen liegt, steht wahrscheinlich ein Aufwärtstrend bevor oder bestätigt ihn. Wenn der kurzfristige Durchschnitt unter dem langfristigen liegt, ist von einem potenziellen Abwärtstrend auszugehen.

Trendumkehr identifizieren: Der MACD signalisiert Trendänderungen durch Kreuzen der kurzfristigen und langfristigen Durchschnitte. Von unten nach oben deutet auf einen möglichen Aufwärtstrend, von oben nach unten auf einen wahrscheinlichen Abwärtstrend hin.

Bollinger Bänder

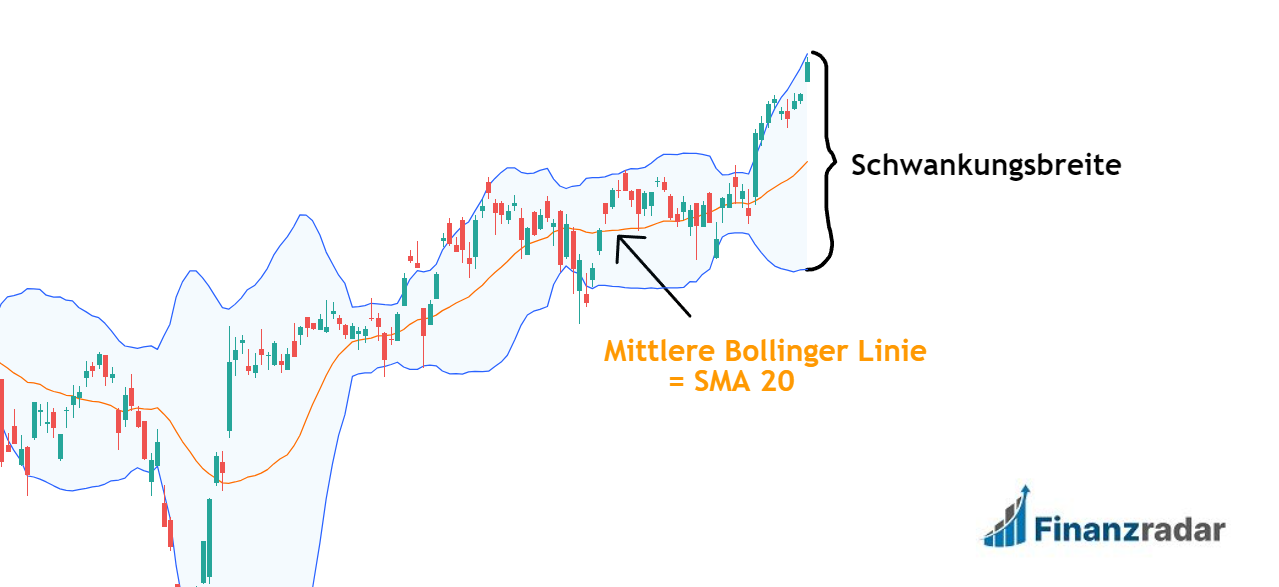

Bollinger Bänder bestehen aus 3 Linien: dem mittleren Band (20-Tage-SMA) und den oberen und unteren Bändern, die durch das Hinzufügen bzw. Subtrahieren der zweifachen Standardabweichung berechnet werden.

Die Linien repräsentieren die durchschnittliche Preisbewegung, Volatilität und potenzielle überkaufte oder überverkaufte Marktbedingungen. Hohe Volatilität führt zu breiteren Bändern, während eine geringe Volatilität engere Bänder zur Folge hat.

Trendbestätigung: Der Preis, der innerhalb der Bollinger Bänder bleibt, kann einen bestehenden Trend bestätigen. Ein Aufwärtstrend wird unterstützt, wenn der Preis innerhalb oder nahe dem oberen Band bleibt und umgekehrt für einen Abwärtstrend.

Volatilitätsmessung: Breitere Bollinger Bänder sprechen für eine hohe Volatilität. Liegen die Bänder enger beieinander, ist das ein Hinweis auf eine eher geringere Volatilität.

Trendumkehr: Wenn der Preis das obere Band berührt oder darüber hinausgeht, liegt wahrscheinlich eine überkaufte Situation vor. Eine Umkehr des aktuellen Trends ist wahrscheinlicher. Sollte der Preis das untere Band berühren oder darunter fallen, liegt evtl. eine überverkaufte Situation und ebenfalls eine zukünftige Trendumkehr vor.

Bollinger Bounce: Sollte der Preis am oberen oder unteren Band abprallen, spricht man vom „Bollinger Bounce“. Ein Bounce vom oberen Band macht eine potenzielle Abwärtsbewegung wahrscheinlicher, während ein Bounce vom unteren Band auf eine mögliche Aufwärtsbewegung hindeutet.

ATR Trading Indikator

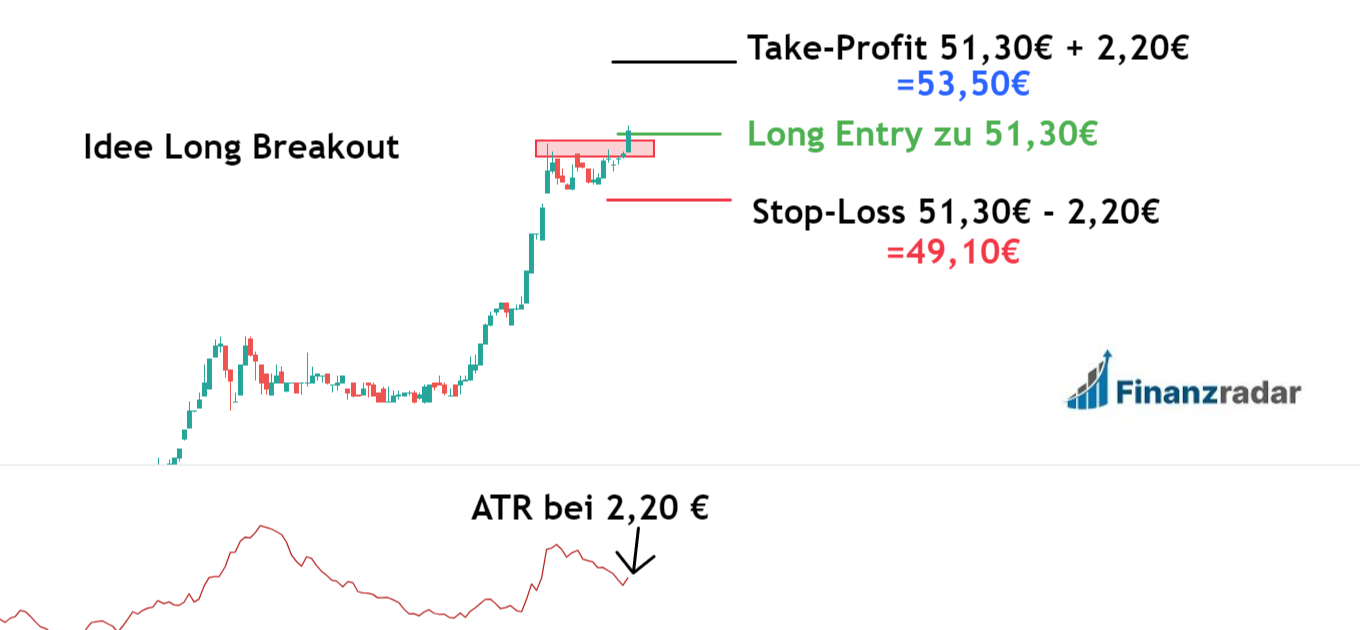

Mit dem ATR Indikator kannst Du die Volatilität des Marktes sehr gut einschätzen. Er misst die durchschnittliche tägliche Range. Ein Anteil des ATR kann als Abstand für den Stop-Loss festgelegt werden.

Positionsgröße bestimmen: Um die Positionsgröße basierend auf der Volatilität des Marktes anzupassen, ist der ATR Indikator ein nützliches Tool.

Stop-Loss-Niveau definieren: Es ist sinnvoll sich beim Stop-loss an der durchschnittlichen täglichen Volatilität zu orientieren. Im oben dargestellten Beispiel habe ich den Stop-Loss bei Einstiegspreis minus ATR und den Take-Profit bei Einstiegspreis + ATR gesetzt. Auch ein fester prozentualer Ansatz ist möglich, beispielsweise wenn Du nicht bereit bist mehr als 1% Verlust zu akzeptieren.

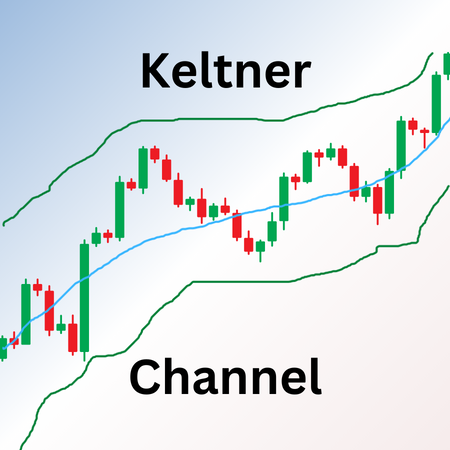

Keltner Channel

Wie Bollinger Bänder, basiert der Keltner Channel auf einem gleitenden Durchschnitt und 2 Bändern. Aber hier erfolgt die Berechnung auf Grundlage der Average True Range (ATR). Dadurch liefert er Hinweise bezüglich der Volatilität und Trendrichtung.

VWAP Trading Indikator

Im Gegensatz zum einfachen Durchschnittspreis (SMA) berücksichtigt der VWAP das Volumen jeder Transaktion. Das bedeutet, dass Preisänderungen bei höherem Volumen einen größeren Einfluss auf den VWAP haben.

Ich nutze den VWAP häufig auf Intraday-Charts, um den durchschnittlichen Preis im Laufe des Handelstages zu verfolgen. Dadurch bekomme ich eine zeitgewichtete Perspektive, um besser auf kurzfristige Kursbewegungen reagieren zu können.

FAQ – Trading Indikatoren

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese Indikatoren könnten Dich interessieren …