Ein von Welles Wilder eingeführter Indikator ist der Average Directional Index (ADX), der erstmals 1978 in seinem Werk „New Concepts in Technical Trading Systems“ präsentiert wurde.

Der ADX Indikator operiert auf einer Skala von 0 bis 100 und besteht aus 3 Hauptkomponenten: dem ADX selbst sowie den beiden Richtungsindikatoren, dem positiven DI (+DI) und dem negativen DI (-DI).

Beim Trading dient der ADX hauptsächlich dazu, die Stärke eines bestehenden Trends zu quantifizieren, während die Richtungsindikatoren die Trendrichtung anzeigen.

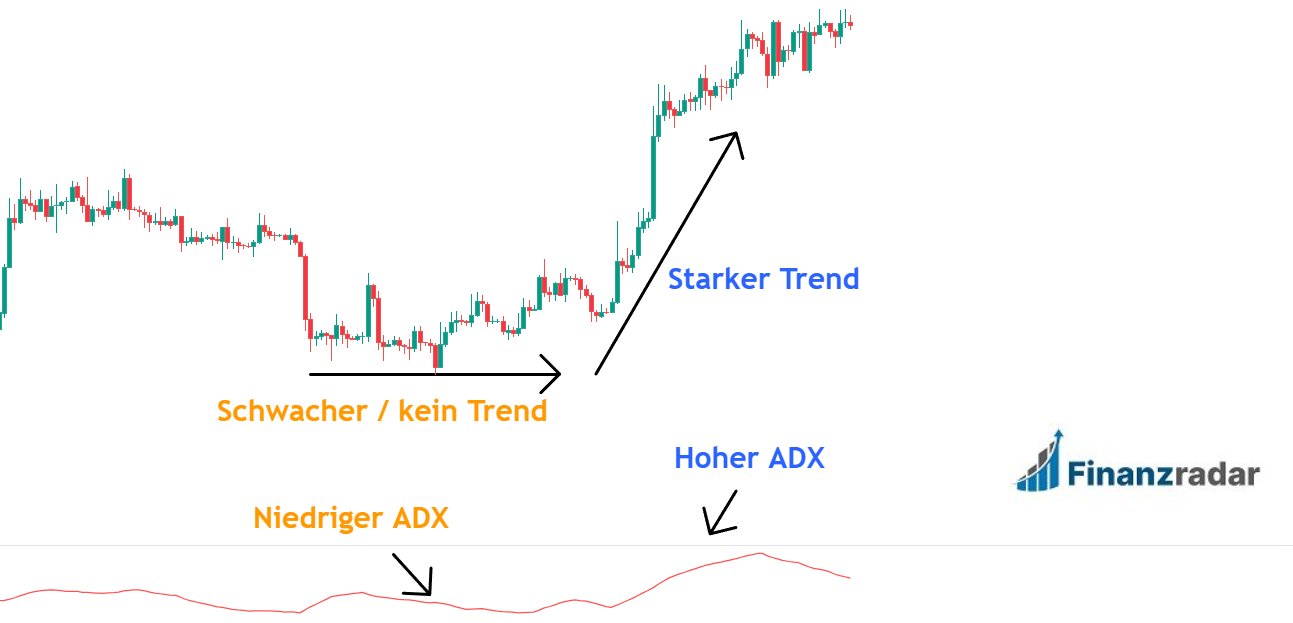

ADX Indikator: Ein hoher ADX-Wert zeigt an, dass ein starker Trend vorliegt. Im Gegensatz dazu signalisiert ein niedriger ADX-Wert einen schwachen oder sogar nicht existenten Trend (Seitwärtsphase). Liegt der Wert über 25, kann man von einem stabilen Trend ausgehen.

Kurzüberblick: ADX Indikator

Der ADX Indikator unterstützt die Bewertung der Trendstärke auf dem Markt.

Dafür kombiniert er verschiedene Elemente und leitet seine Berechnung von den sogenannten DI-Linien ab, welche wiederum auf den Directional Movements (DM) und der Average True Range (ATR) basieren.

Für die Bewertung der Trendstärke nimmt der ADX Werte zwischen 0 (Seitwärtsbewegung) und 100 (Extrem starker Trend) an.

Vor- und Nachteile vom ADX Indikator

Vorteile:

Hervorragend, um Trendstärken zu messen

Klare Werte helfen, objektive Maßstäbe zu finden

Auch freier interpretierbar

Dadurch leichte Anpassung an das eigene Risikoprofil

Viele sinnvolle Möglichkeiten, andere Indikatoren zu kombinieren

An jeden Markt anpassbar, auch dank variabler Periodenzahl

Potenzielle Trendmärkte effektiv erkennen

Nachteile:

Bei konservativer Nutzung können Trends und Einstiegspunkte verpasst werden

Weitere Indikatoren zwingend notwendig

Bei freier Interpretation kann es vermehrt zu Fehlsignalen kommen

Wie genau funktioniert das Trading mit dem ADX Indikator?

Wichtiger als die Berechnung des ADX Indikators ist die korrekte Interpretation und der Umgang, zumal Trading Plattformen die Indikatoren automatisch berechnen. Die aktuelle Zahl zeigt Dir die Software üblicherweise direkt an. Je höher der Wert, desto stärker der Trend. Zeigt der Indikator im betrachteten Zeitpunkt einen Wert von 0, liegt eine Seitwärtsbewegung vor.

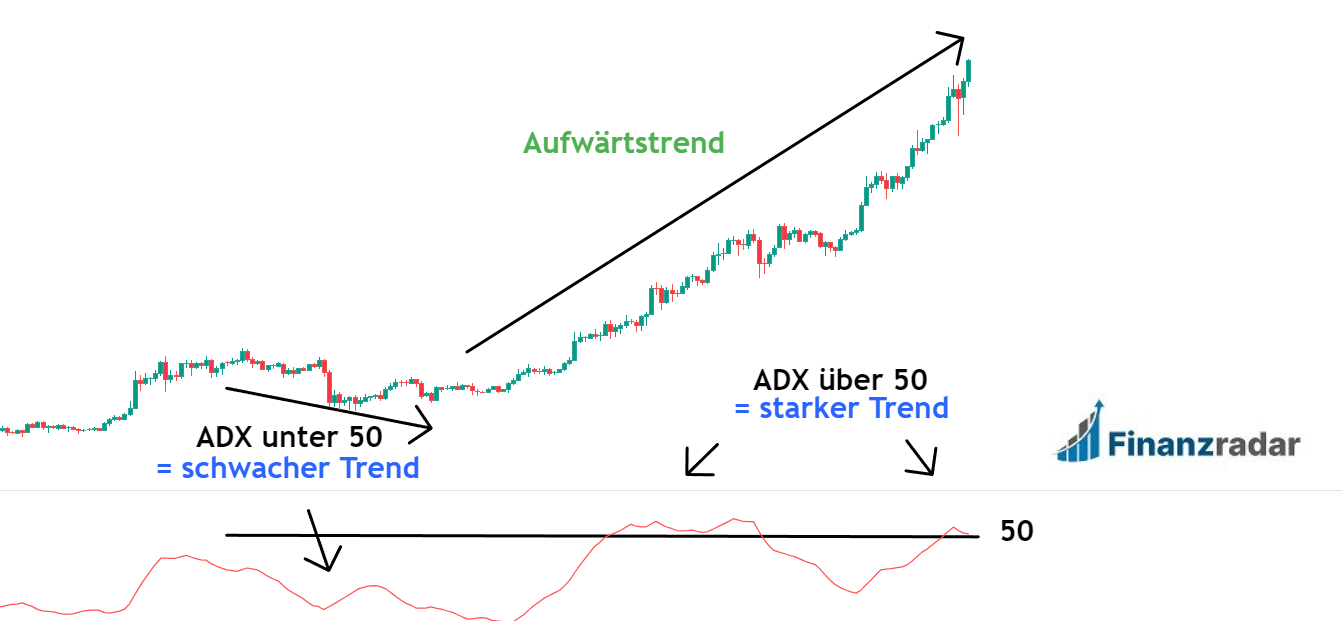

Ab einem Wert von 25 gehst Du von einem stabilen Trend aus. Liegt er höher als 50 oder sogar 75, ist der Trend sehr stark. Der Indikator gibt somit eine Auskunft darüber, wie stark ein aktueller Trend ist.

Um Trends früher zu erkennen, ist jedoch nicht nur der Wert entscheidend, sondern auch die Steigung. Die Eröffnung einer Position kann bei stetig steigendem ADX bereits unterhalb der 25er-Marke erfolgen. Auf diese Weise umgehst Du die Tatsache, dass die Werte nachlaufen.

Beachte: Wie jeder Indikator ist der ADX lediglich ein Werkzeug, mit dem Du Prognosen aufstellst. Selbst wenn alle Hinweise klar sind und in eine Richtung zeigen, bedeutet das noch nicht, dass die aufgestellte Prognose zwingend eintritt.

Interpretation der ADX-Steigung

Nicht nur der ADX-Wert ist aufschlussreich, sondern auch die Steigung. Wie ich Dir bereits erklärt habe, läuft der Indikator aufgrund der geglätteten und vergangenen Daten nach.

Um Tendenzen sowie mögliche Trends frühzeitig auszumachen und entsprechende Gewinne mitzunehmen, nutze ich die Steigung der Linie und vergleiche sie mit dem tatsächlichen Kursverlauf.

Daraus ergeben sich einige Anhaltspunkte, die dabei helfen, stabile Trends zu erkennen, noch bevor sie wieder unattraktiv werden. Das Risiko eines Verlustes erhöht sich leicht, das Potenzial für eine Gewinnmitnahme rechtfertigt meines Erachtens diesen Nachteil.

Steigender ADX: Tendierender Markt

Um einen tatsächlichen und relativ lang anhaltenden Trend möglichst früh zu erkennen, hilft ein gleichzeitiger Blick auf den Verlauf der ADX-Linie und des betrachteten Kurses.

Nicht selten kommt es vor, dass ein recht stabiler Trend bereits unter dem Niveau von 25 vorliegt. Bewegt sich der betrachtete Kurs stetig nach oben bzw. unten, ist das allein noch kein hinreichendes Signal für einen Einstieg.

Ein guter Hinweis auf einen kommenden Trend ist eine zusätzlich stetig steigende ADX-Linie, auch wenn sie unter der 25er-Marke verläuft. Eine unbeständige Linie deutet eher darauf hin, dass der Kursverlauf wieder die Richtung ändert oder sich seitwärts bewegt.

In solchen Fällen ist es wichtig, dass Du ein Gefühl dafür bekommst, wann die Anzeichen eines Trends so stark sind, das sie Deinem Risikoprofil entsprechen. Die Interpretation fällt vor allem Anfängern nicht immer leicht, sodass etwas Übung in einem Trading Demokonto durchaus erforderlich ist.

Wichtige Schlussfolgerung: Einen Trend auszumachen, ohne den aktuellen Wert als Hauptkriterium zu nutzen, ist etwas riskanter und objektiv weniger klar messbar. Andererseits verpasst Du einige Gelegenheiten, wenn Du erst auf die Bestätigung des ADX-Wertes wartest. Ein kluger Stop-Loss-Kurs ist hier aber sicherlich angebracht.

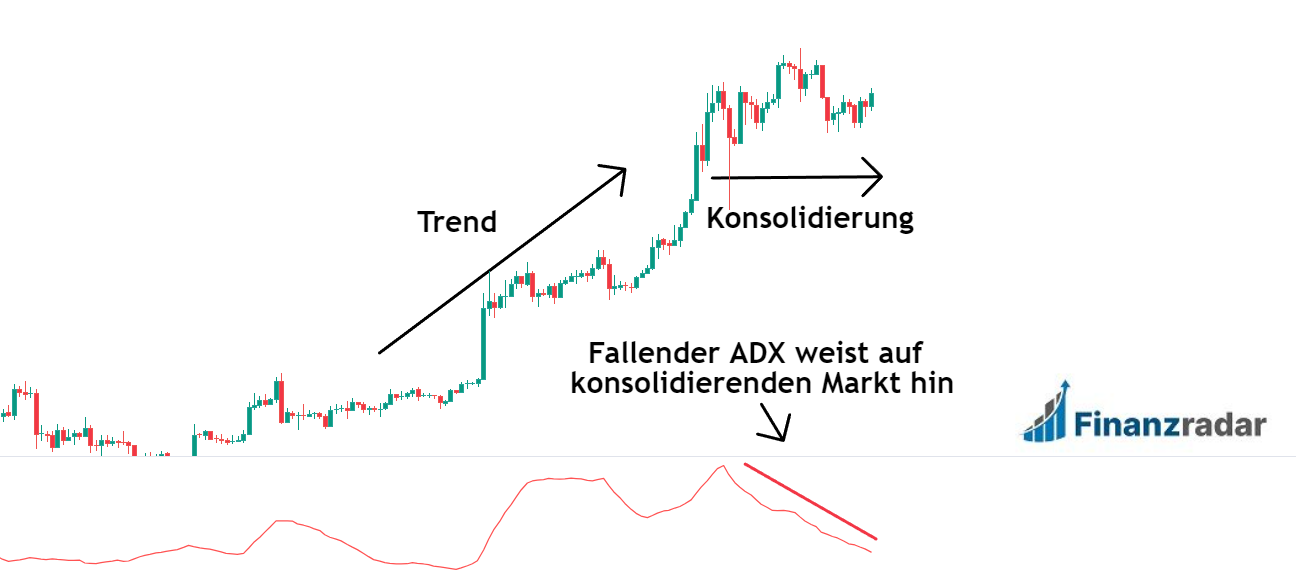

Fallender ADX: Konsolidierender Markt

Auch ein fallender ADX hat eine hohe Aussagekraft und dient in erster Linie dazu, mögliche Ausstiegspunkte zu finden. Ein fallender ADX-Wert bedeutet nicht, dass der betrachtete Kurs zwingend sinkt, sondern nur, dass die Trendstärke abnimmt.

Oft kommt es dazu, dass eine Abwärts- oder Aufwärtsbewegung langsamer wird und sich etwa in eine Seitwärtsbewegung wandelt.

Ein fallender ADX-Wert spricht also oft dafür, dass auf einen Trend eine Konsolidierung folgt. Das ist insbesondere dann der Fall, wenn der ADX-Wert nach einem Hoch sinkt, der im Bereich 50 liegt. Dann gilt ein Markt je nach Trendrichtung als überkauft oder überverkauft. Hier ist eine folgende Konsolidierung oder sogar die Trendumkehr möglich.

In diesem Fall ist Vorsicht geboten. Nicht selten steigt der ADX nach einer Konsolidierung wieder an. Ein folgender Ausbruch scheitert jedoch oft, weshalb der ADX in diesem Rahmen zu Fehlsignalen neigt. Deshalb eignet sich dieser Punkt üblicherweise nicht für einen erneuten Einstieg.

Wichtige Schlussfolgerung: Wie Du siehst, ist die Interpretation gar nicht so leicht und funktioniert nur über differenzierte Zusammenhänge. Auch deshalb solltest Du zunächst mit einem Demokonto üben, um diese Zusammenhänge korrekt zu deuten.

Ist die ADX-Steigung wirklich ein Geheimnis?

Auch wenn viele Ratgeber der Steigung der ADX-Linie nur wenig Beachtung schenken, ist ihr Nutzen für erfolgreiches Trading schon lange kein Geheimnis mehr. Sicherlich vertrauen die meisten Trader eher auf die Aussage des aktuellen ADX-Wertes und vernachlässigen wichtige Hinweise. Manche Trader arbeiten mit der Methode, die ich Dir hier gezeigt habe.

Behalte beim Trading im Hinterkopf, dass keine einzelne Komponente oder Kennzahl allein als Geheimnis für den Erfolg an der Börse betrachtet werden sollte. Stattdessen ist es sinnvoll, den ADX in Deine Chartanalyse inklusive der Nutzung weiterer Indikatoren zu integrieren und einen umfassenden Ansatz zu verfolgen.

Diese Indikatoren könnten Dich interessieren …

Berechnung des ADX Indikators

Um den ADX Indikator zu berechnen, benötigst Du zunächst die +DI- und DI-Linien. Um diese zu bekommen, verwendest Du die Directional Movements und teilst diese darauf mit der True Range. J. Welles Wilder schlug für den betrachten Zeitraum 14 Tage vor.

Du kannst die Perioden jedoch anpassen. Je nach Zeitraum erhälst Du entsprechend viele Werte, von denen Du den Durchschnitt berechnest. Im Endeffekt wendest Du den ATR Indikator auf die Directional Movements an und auf das Ergebnis den ADX Indikator.

1. Berechnung von +DM und -DM:

+DM: Aktuelles Hoch – Vorheriges Hoch: Wenn >0 dann Aufwärtsbewegung, ansonsten=0

-DM: Vorheriges Tief -Aktuelles Tief: Wenn >0 dann Abwärtsbewegung, ansonsten=0

Nach J. Welles Wilder berechnest Du diese Werte für 14 Tage.

2.Berechnung der True Range (der höchste Wert der folgenden Berechnungen ist der entscheidende):

Aktuelles Hoch – vorheriges Tief

Akuelles Hoch – vorheriger Schlusskurs

Vorheriger Schlusskurs – aktuelles Tief

3: Berechnung von +DI und -DI:

+DM: +DM geteilt durch True Range

-DM: -DM geteilt durch True Range

Für jeden Tag Zeitabschnitt(t) erhälst Du einen Wert. Summiere die Werte auf und teile sie durch die Anzahl der Summanden. Dadurch bekommst Du +DI(t) und -DI(t) für die Average True Range (ATR). Nun folgt der ADX Indikator.

4. Berechnung des ADX:

[(+DI(t)) – (-DI(t))] / [(+DI(t)) + (-DI(t))] x 100

5 ADX Indikator Trading Strategien

Einige Funktionsweisen des ADX Indikators hast Du bereits kennengelernt. Auch, dass eine isolierte Betrachtung des ADX Indikators nicht ausreicht, um Ein- und Ausstiegspunkte zu finden, habe ich bereits erläutert. Doch wie lässt sich der ADX mit anderen Indikatoren kombinieren und welche Strategien scheinen sinnvoll?

Ich möchte Dir in diesem Abschnitt einige Möglichkeiten aufzeigen, wie Du den ADX Indikator in Dein Trading einbauen kannst. Das sind nur einige Strategien, die ich gerne verwende. Hast Du mit anderen Indikatoren gute Erfahrungen gemacht, kannst Du sie ebenfalls mit dem ADX kombinieren.

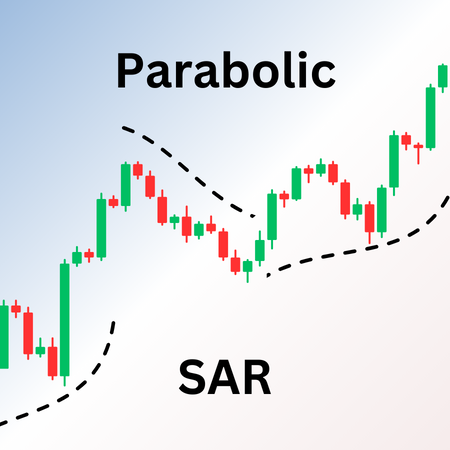

#1 Der ADX und Parabolic SAR Indikator

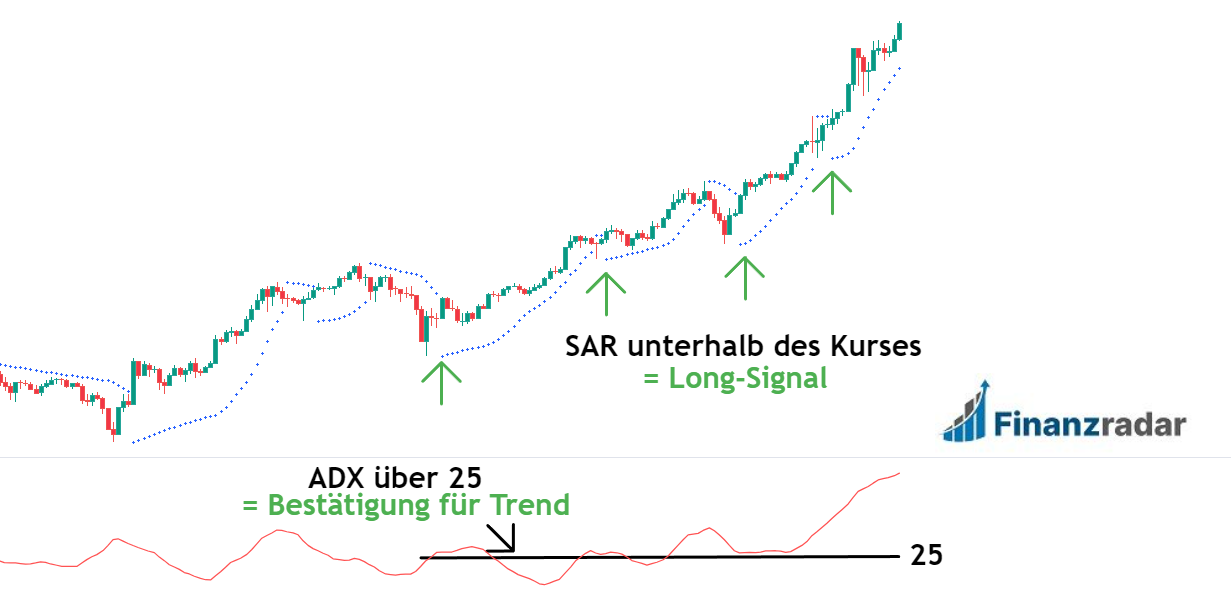

Eine gute Kombination, die der Urheber Welles Wilder selbst vorgeschlagen hat, ist das DM-System (der ADX-Wert und die beiden DI-Linien) in Zusammenarbeit mit dem Parabolic SAR Indikator. Nach Wilders Idee eignet sich die Kombination dazu, einen noch besseren Einstiegspunkt auszumachen, als eine isolierte Betrachtung der Indikatoren.

Sie ergänzen sich aufgrund ihrer Eigenschaften hervorragend, da sich der Parabolic SAR seiner Berechnung nach nah am aktuellen Kursverlauf orientiert und stark auf neue Extremwerte reagiert, indem er ihnen beschleunigt „hinterherläuft“.

Mithilfe des DM-Systems ermittelst Du dazu zunächst die Marktausrichtung (Schnittpunkte der DI-Linien, steigender ADX-Wert/ADX-Wert 25). Der Parabolic SAR dient dann als Trade-Auslöser. Wenn Du noch nicht weißt, wie der Parabolic SAR funktioniert, schaue Dir die Methode genauer an, bevor Du sie in Dein Trading einbeziehst.

Beachte: Um zwei Indikatoren fehlerfrei kombinieren zu können, solltest Du beide sicher beherrschen. Vor allem, wenn sie wie in diesem Fall etwas komplexer sind. Sonst läufst Du Gefahr, nicht nur die einzelnen Indikatoren falsch zu interpretieren, sondern sie auch fehlerhaft zu verbinden.

Vor- und Nachteile dieser Kombination

Vorteile:

Längerfristige Trendbestimmung (DMI) und aktuellerer Zeitbezug( PSAR) ergänzen sich

Viele Einstellungsmöglichkeiten und daher anpassbar an jeden Markt

Variable Stop Loss Kurse, die auf Kursverläufe reagieren (Take Profits ebenso möglich)

An jedes Risikoprofil anpassbar

Doppelte Trendbestätigung unterschiedlicher Indikatoren verringert Fehlsignale

Trendumkehr gut identifizierbar

Für erfahrene Trader einfache Anwendung

Nachteile:

Nur auf Trendmärkten sinnvoll

Für Anfänger ist etwas Übung für eine fehlerfreie Interpretation nötig

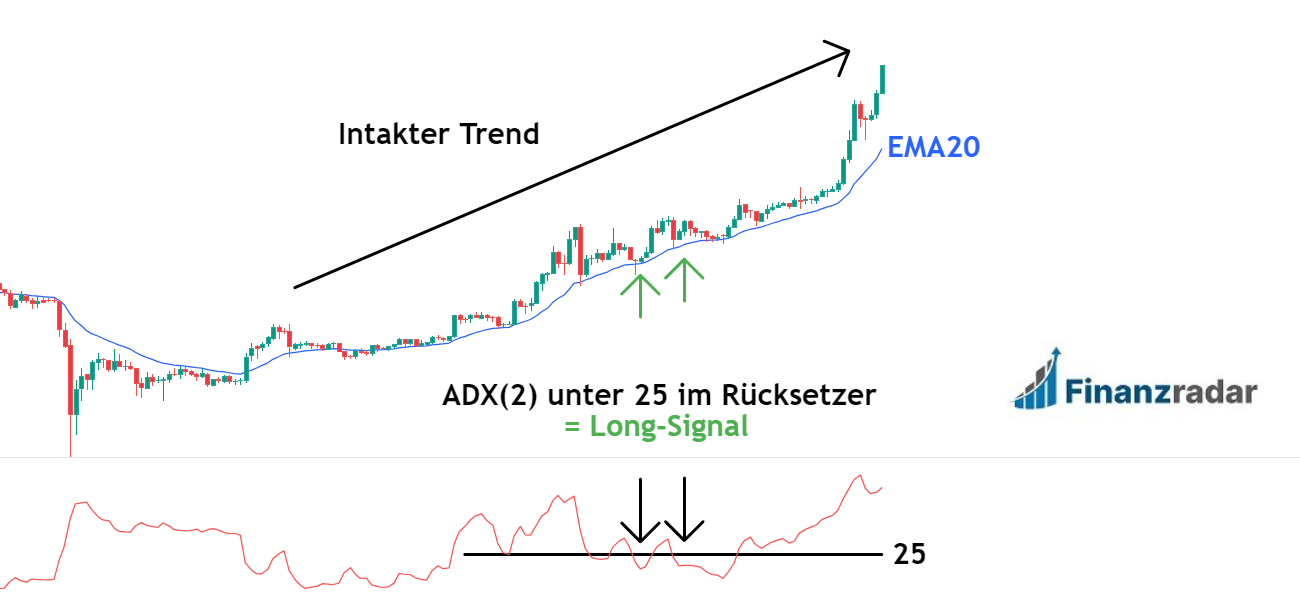

#2 Auch gerne genutzt: Die 2-Perioden ADX-Strategie

Für eher risikoaverse Trader lohnt sich ein Blick auf die 2-Perioden ADX-Strategie. Voraussetzung dafür ist, wie es der Name schon verrät, den ADX-Wert lediglich über zwei Perioden zu messen. Daraus entsteht eine sehr volatile, sprunghafte ADX-Linie, wobei die Werte im Gegensatz zu den klassischen 14 Perioden deutlich seltener unter die 25er-Marke fallen.

Beliebt ist etwa die Kombination mit dem Exponential Moving Average (EMA), der bei der Glättung aktuellere Kurse höher gewichtet. Zunächst ermittelst Du mit dem EMA (20 Perioden sind hier sinnvoll) einen Aufwärtstrend.

Ein folgender Pullback (kurzzeitige Trendverzögerung), der mit einem Fall des ADX-Wertes unter 25 einhergeht, liefert das Signal für einen bevorstehenden Ausbruch und den Einstieg in eine Long-Position.

Setze Deine Buy Order am besten etwas über der Signal Candlestick und nur dann, wenn der Kurs weiterhin über dem EMA liegt. Ein guter und risikofreier Stop-Loss-Kurs liegt am Tiefpunkt der Candle. Umgekehrt funktioniert das Prinzip auch für Abwärtstrends.

Beachte: Das ist nur eine Variante, die 2-Perioden ADX-Strategie zu behandeln. Ein zusätzlicher Blick auf die Volatilität kann ebenso hilfreich sein wie ein gänzlich anderer Indikator als der EMA. Eigene Strategien zu entwickeln, kann einen guten Trader zu einem sehr guten machen.

Ausbrüche ADX Indikator richtig handeln

Der ADX Indikator eignet sich auch auf andere Weise, um Ausbrüche korrekt zu behandeln. Wie Du gesehen hast, ist der 2-Perioden ADX hervorragend geeignet, um kleine Pullbacks auszumachen.

Also trendlose Seitwärtsbewegungen, die gelegentlich während Trendphasen auftreten. Diese meist kurzen Phasen sind auf Trendmärkten oft ein idealer Einstiegspunkt, der recht risikoarm, aber auch sehr profitabel sein kann.

Du erkennst sie, wenn der ADX-Wert mit einer Periodenzahl auf unter 25 sinkt, was eher selten der Fall ist. Hier ist eine Bracket Order oft ein gutes Mittel, um mögliche Kursgewinne mitzunehmen und falsch eingeschätzte Ausbrüche durch einen Stop-Loss zu begrenzen.

Beachte: In welche Richtung sich der Ausbruch entwickelt, erkennst Du nicht allein mithilfe des ADX Indikators. Nutze andere Instrumente, um die wahrscheinliche Richtung des Ausbruchs zu bestimmen. Möglicherweise nutzt Du bereits bestimmte Indikatoren, ansonsten findest Du hier weitere Tipps für eine Trendanalyse.

Vor- und Nachteile dieser Strategie

Vorteile:

Gut geeignet, um ruhige Phasen zu ermitteln

Mögliche Ausbrüche dienen als idealer Einstiegspunkt

Geeignete Kurse für die Bracket Order einfach zu ermitteln

Risikoarm, aber durchaus mit Potenzial

Auch für Anfänger leicht anzuwenden

Mit anderen Indikatoren leicht zu kombinieren

Reagiert schnell auf den Markt

Nachteile:

Zur Bestimmung der Ausbruchsrichtung werden andere Indikatoren benötigt

Sehr sensibel, Fehlsignale sind also möglich

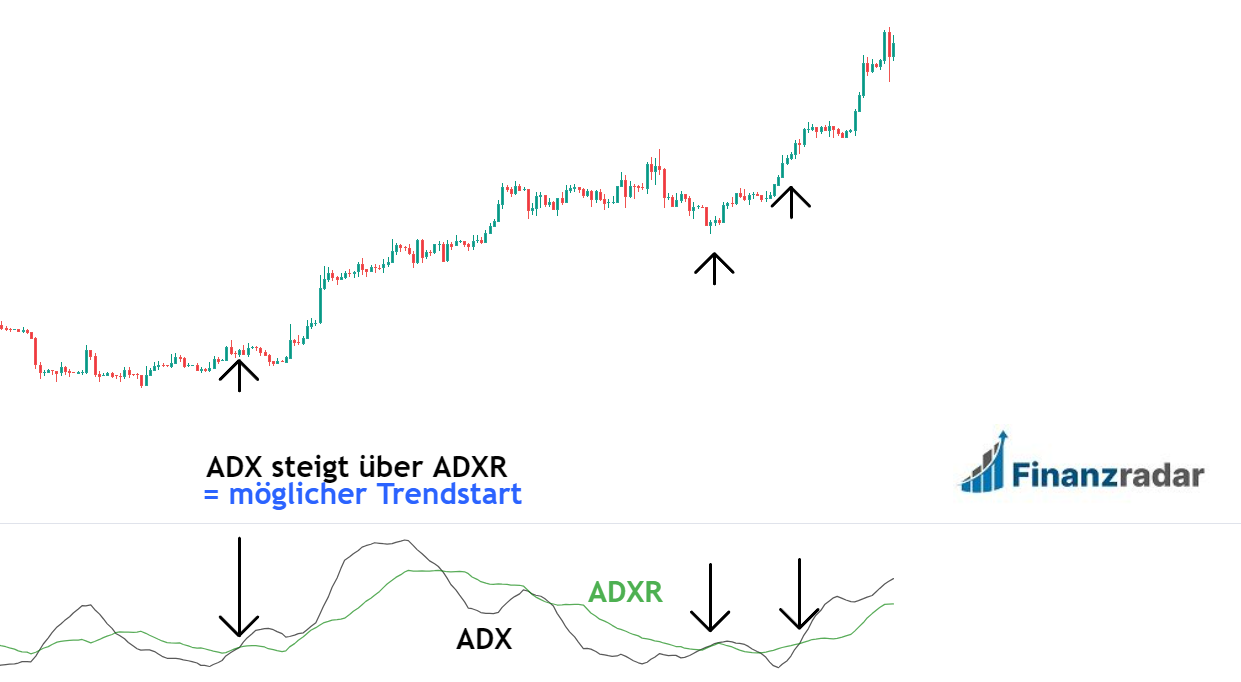

#3 ADXR als geglätteten ADX nutzen

Eine gute Methode, um konservativere Signale zu finden, ist der ADXR. Der ADXR ist eine geglättete Variante des normalen ADX. Das bedeutet, dass er langsamer reagiert, dafür schenkt er extremen Werten weniger Aufmerksamkeit.

Er ist weniger sensibel und zeigt Dir Trends auf, die etwas stabiler sein können. Nutzt Du nur den ADXR, entgehen Dir zwar mögliche Einstiegspunkte.

Findest Du jedoch geeignete Punkte für die Eröffnung einer Position, können diese sicherer sein. Für risikoaverse Trader eine echte Alternative. Eine Kombination aus ADX und ADXR ist ebenfalls sinnvoll. Als Signale dienen hier die Kreuzungspunkte.

Steigt der ADX über die ADXR-Linie, zeigt sich ein Trend. Sinkt er dagegen unter die ADX-Linie, endet der Trend wahrscheinlich. Mit dieser Methode erkennst Du mögliche Trends deutlich früher als mit einem einfachen Blick auf den ADX Wert.

Beachte: Diese Methode ist auf Märkten mit volatilen Bewegungen besonders gut geeignet. So filterst Du einzelne Spitzen heraus, die eine bessere Übersicht erschweren. Um die Trendrichtung auszumachen, arbeitest Du am besten mit weiteren Indikatoren.

Vor- und Nachteile vom ADXR

Vorteile:

Geeignete Darstellung für langfristige Trends

Extremwerte werden ausgeklammert

Dem ADX ähnlich, daher einfache Interpretation für Kenner

Durch Periodenzahl leicht an Märkte und Risikoprofil anpassbar

In Kombination mit dem ADX frühes Erkennen von Handelssignalen

Leicht mit anderen Indikatoren zu kombinieren

Nachteile:

Gibt nur die Trendstärke wieder

Anpassung an Märkte erfordert Übung

Durch die Glättung können wichtige Daten verloren gehen

#4 ADX Kurs Divergenz

Üblicherweise sollte man davon ausgehen, dass mit der Entwicklung eines Trends der ADX-Wert ansteigt. Das ist jedoch nicht immer der Fall. Doch was bedeutet eine bleibende Trendbewegung und eine gleichzeitige Abnahme des ADX-Wertes? Diese sogenannte ADX Kurs Divergenz ist mindestens ein Signal, sich den Kursverlauf und mögliche Folgen genauer anzuschauen.

Oft bedeutet ein abnehmender ADX-Wert bei einem anhaltenden Trend eine Abnahme der Dynamik. Das bedeutet, dass der Trend durchaus weiter laufen kann, eine Konsolidierung jedoch mit weiter sinkenden Werten wahrscheinlicher wird.

Teilverkäufe oder ein neuer Stop-Loss-Kurs können in diesem Fall eine adäquate Lösung sein. Ähnliches gilt, wenn die ADX-Linie immer kleiner werdende Hochs aufweist.

Die Dynamik nimmt hier schon recht deutlich ab. Eine neue Bewertung, idealerweise auch eine Überprüfung mithilfe weiterer Indikatoren, ist sicherlich angebracht. Ergeben sich weitere Signale, dass der Trend endet oder sich sogar umkehren kann, ist das Schließen der Position und eine Gewinnmitnahme oft sinnvoll.

Zeigen andere Indikatoren eher, dass der Trend weiterläuft, spricht nichts dagegen, die Position zu halten. Eine abnehmende Dynamik bedeutet noch nicht, dass der Trend unbedingt endet.

Beachte: Eine klare Einschätzung Deines Risikomanagements hilft Dir, eine passende Entscheidung zu treffen. Das gilt insbesondere bei ADX Kurs Divergenzen, die nicht immer leicht zu interpretieren sind. Während risikoaffine Trader gerne Trends ausreizen, schließen risikoaverse Trader Positionen früher und nehmen auch kleinere Gewinne mit.

Vor- und Nachteile dieser Strategie

Vorteile:

Gutes Werkzeug, um Dynamiken einzuschätzen

Ideal, um das Risiko zu bewerten

Trendstärken bekommen eine weitere Komponente zur Bewertung

Für alle Risikoprofile geeignet

Nachteile:

Nicht so objektiv wie andere Indikatoren, weil klare Zahlen fehlen

Auf volatilen Märkten häufen sich Fehlsignale

#5 Wie der Directional Movement Index (DMI) im ADX helfen kann

Nach der Idee von Erfinder Welles Wilder nutzt Du den ADX-Wert am besten gemeinsam mit dem DMI, also den zwei DI-Linien. Grundlage ist, dass Du mit den DI-Linien die Richtung des Trends bestimmst und mit dem ADX die Trendstärke.

Eine +DI-Linie, die die -DI-Linie von unten nach oben kreuzt und anschließend weiter ansteigt, liefert ein deutliches Signal für den Einstieg in eine Long-Position, insbesondere wenn der ADX-Wert über 25 liegt.

Umgekehrt gilt es als Einstieg in eine Long-Position, wenn die -DI-Linie die +DI-Linie von unten nach oben kreuzt und gleichzeitig der ADX-Wert über 25 liegt. Um einen möglichen Trend früher zu erkennen, kann auch ein kontinuierlicher Anstieg der ADX-Linie als ausreichend betrachtet werden. Bei dieser Entscheidung ist erneut eine Bewertung Ihres Risikoprofils erforderlich.

Beachte: Interessierst Du Dich explizit für dieses bekannte System, findest Du auf dieser Seite eine sehr ausführliche Erläuterung, wie Du es im Trading anwendest. Es ist ein von Welles Wilder vorgeschlagenes System und wird daher von vielen Tradern als Grundlage für die Entscheidungsfindung genutzt.

Vor- und Nachteile vom DMI im ADX

Vorteile:

Trendrichtung und Trendstärke messbar

Auf Trendmärkten daher als komplettes System nutzbar

Ein- und Ausstiegspunkte messbar

Variabel einsetzbar durch Periodenzahl und differenzierte Interpretation

Weitere Indikatoren einfach zu integrieren

An jedes Risikoprofil anpassbar

Schnelle Umsetzung für erfahrene Trader

Nachteile:

Anfänger benötigen etwas Übung

Bei Anfängern häufen sich Fehlsignale durch falsche Interpretation

Nur auf Trendmärkten wirklich sinnvoll

Wie lukrativ ist das Daytrading mit dem ADX Indikator

Eigentlich als Bestandteil des DMI Indikators ist der ADX Indikator hervorragend geeignet, um die Trendstärke zu messen. Er liefert eindeutige Ergebnisse, die jedoch immer in einen Kontext eingebettet sein sollten. Insbesondere im volatilen Markt spielt er seine Stärken aus, für stabile Märkte eignen sich andere Instrumente besser.

Wenn Du Dich bereits mit dem ADX Indikator beschäftigst, dürftest Du bereits andere Indikatoren kennen und weißt daher, dass jeder Indikator Vor- und Nachteile hat und Du diese nie isoliert betrachten solltest.

Richtig eingesetzt, ist der er in Kombination mit anderen Indikatoren für Daytrading sehr nützlich, auch wenn Wilder größere Zeiträume im Blick hatte. Allerdings ist der Indikator beinahe 50 Jahre alt und Daytrading in der Form wie heute noch nicht existent gewesen. Das Tempo an den Märkten hat seitdem aufgrund der Digitalisierung deutlich zugelegt.

Beachte: Der ADX Indikator ist Bestandteil des DMI Indikators. Das ergibt Sinn, denn der liefert im Endeffekt Ergebnisse, mit denen Du Aussagen über Trendstärke und Trendrichtung treffen kannst. Die Symbiose zweier Indikatoren entspringt der Idee, Märkte aus verschiedenen Perspektiven zu betrachten.

Darum eignet sich der ADX Indikator so gut zur Ermittlung der Trendstärke

Dass der ADX Indikator tatsächlich nichts anderes macht, als die Trendstärke zu ermitteln, spricht bereits für die Qualität des Indikators in puncto Messung der Trendstärke.

Hinzu kommt, dass Du den ADX auf verschiedene Zeiträume anwenden kannst. Durch die Normierung des Indikators (das bedeutet, dass Du als Ergebnis Zahlen zwischen 0 und 100 bekommst) bietet er objektive Zahlen für jeden beliebigen Markt.

Nicht jeder Markt ist gleich volatil. Im Devisenhandel gibt es etwa stabile und weniger stabile Währungen und damit auch volatilere Währungspaare und Forexpaare, die im gleichen Zeitraum eher zu einer Seitwärtsbewegung tendieren.

Schlussfolgerung: Du solltest den ADX Indikator unbedingt in Dein Repertoire aufnehmen, gilt er doch als zuverlässiges Instrument zur Ermittlung der Trendstärke. Vergiss nur nicht, den Markt ganzheitlich zu betrachten, um einen sinnvollen Zeitrahmen abzustecken.

Die Bedeutung der Periodeneinstellung beim ADX

Den optimalen Zeitrahmen gibt es nicht, dennoch gebe ich Dir ein paar Faustregeln mit auf den Weg, die Du dir merken kannst. Für langfristige Investitionen eignen sich größere Zeitrahmen, für Daytrading kürzere Zeitrahmen.

In volatileren Märkten sind kürzere Perioden sinnvoller, während stabile Märkte wenig aussagekräftige Ergebnisse hervorbringen. Am besten ist, Du nutzt ein Demonkonto, um den Indikator auszuprobieren.

Zur Ermittlung eines klugen Zeitfensters ist schon durchaus Erfahrung notwendig, eine Feinjustierung entsprechend noch anspruchsvoller. Schaue Dir die Märkte und den Kursverlauf genau an.

Möglicherweise sind einige Verläufe in der Vergangenheit derart sprunghaft gewesen, dass der Zeitrahmen kleiner ausfallen sollte, um starke Ausreißer aus der Gleichung zu streichen.

Im Idealfall schaue Dir an, welche Gründe für den starken Ausbruch vorlagen, um den Markt besser zu verstehen. Das schafft Dir eine gute Grundlage, um im Daytrading Dein Risikomanagement zu optimieren.

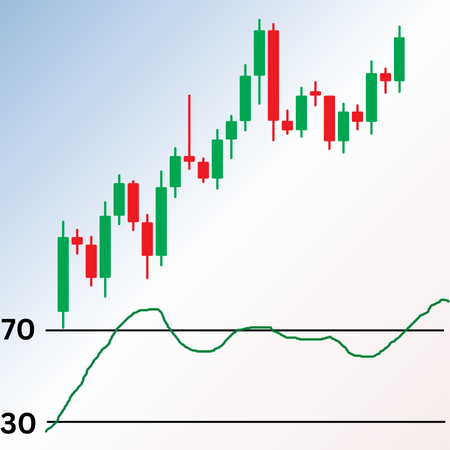

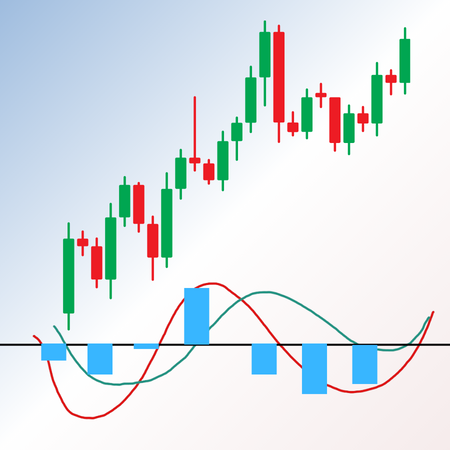

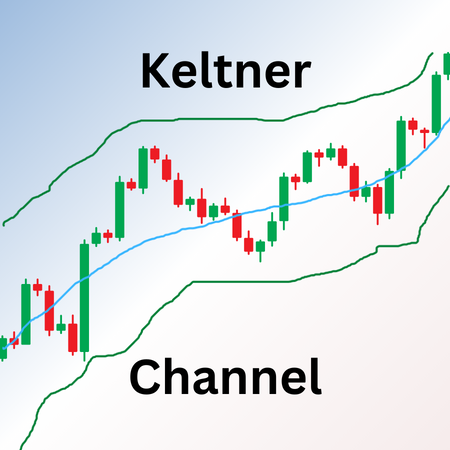

ADX Indikator als Frühwarnsystem für Trendwechsel

Mit weiteren Indikatoren kombinieren: Ein hoher ADX Wert deutet auf einen starken Trend hin, ein fallender ADX Wert deutet eine Trendumkehr an. Verwende weitere Indikatoren, um einen möglichen Trendwechsel zu untermauern. Klassische Indikatoren zur Identifizierung eines Trendwechsels ist der RSI, der Dir zeigt, ob die Nachfrage am Markt eher überstättigt ist oder ob Käufer nachströmen. Weitere Beispiele für Indikatoren desselben Zwecks sind der MACD oder die Bollinger Bänder.

Der Trend entwickelt sich und der ADX Wert steigt. Das ist der Idealfall. Allerdings tritt der nicht immer ein. Steigt der ADX und der Trend verliert im Bärenmarkt an Geschwindigkeit, steht eine mögliche Trendumkehr vor der Haustür. Dieses ”Auseinanderstreben”, nichts anderes ist eine Divergenz, ist Vorbote eines Bullenmarktes. Umgedreht, wenn also der ADX-Wert im Bullenmarkt sinkt (obwohl sich neue Hochs bilden), könnte ein kommender Bärenmarkt Grund dafür sein.

Volatilität als Vorzeichen: Die Volatilität ist beim Daytrading eine wichtige Größe. Sie ist mitentscheidend für die Höhe der potenziellen Gewinne und Verluste und damit im Risikomanagement von enormer Bedeutung. Der ADX unterstützt Dich dabei, Aussagen über die Marktvolatilität zu treffen. Steigt der ADX, stehen dem Markt instabile Zeiten bevor. Das bedeutet für Dich einerseits Chancen auf hohe Gewinne, wenn Du einen Trendwechsel korrekt vorhersagst (und in Kombination etwa mit dem DMI Indikator die korrekte Richtung bestimmst), andererseits sind Verluste nicht auszuschließen.

Automatisiertes Trading mit dem ADX: Möglichkeiten und Risiken

Mögliche Vorteile: Insbesondere zwei Vorteile sprechen für automatisiertes Trading. Zum einen besteht die Möglichkeit, jederzeit traden zu können. So verpasst Du keinesfalls günstige Einstiegs- und Ausstiegsmöglichkeiten sowie potenzielle Gewinne. Außerdem legst Du die Kriterien der Trades unter rational begründeten Annahmen fest. Dadurch eliminierst Du den Faktor Emotionen, der sich in der Regel negativ auf Trades auswirkt. Das Bauchgefühl ist im Trading kein guter Ratgeber. Spontane Entscheidungen auf Basis von Gefühlen (Gier, Frust, Ungeduld) sind irrationale Handlungen.

Herausforderungen bei der Programmierung: Komplexe Märkte erfordern komplexe Anlagestrategien. Entsprechend aufwendig gestaltet sich die Aufgabe, automatisierte Handlungsstrategien zu erstellen. Insbesondere in Anbetracht der verschiedenen Märkte gilt es darauf zu achten, marktspezifische Merkmale zu berücksichtigen. Die Märkte sind verschieden volatil (welcher Zeitrahmen ist also sinnvoll?), jeder Markt kennt eine eigene Vorgeschichte (welche Einstiegs- und Ausstiegspunkte haben sich in der Vergangenheit als erfolgreich herausgestellt?). Die Gefahr, einen zu schmalen oder zu breiten Rahmen zu setzen, ist jederzeit gegeben.

Auswahl der Handelsparameter: Selbstverständlich ist die Wahl der Handelsparameter auch eine Frage des Risikomanagements. Je höher der ADX, desto stärker der Trend. Trader mit Hang zum Risiko entscheiden sich etwa für kürzere Perioden und steigen bereits bei niedrigen ADX Werten ein, während sie gleichzeitig hohe Stop-Loss Grenzen setzen (und damit hohe Verluste in Kauf nehmen) und erst bei hohen Gewinnen ihre Take-Profit Order setzen. Konservative Trader setzen auf stabilere Märkte und setzen engere Grenzen bei Gewinnmitnahme und Verlustabgabe.

Backtesting von ADX-Algorithmen: Mit Backtesting ist die Optimierung der Handelsparameter anhand historischer Daten gemeint. Wie bereits angesprochen, finden sich auf verschiedenen Märkten Eigenheiten im Kurverlauf wieder, die Du berücksichtigen solltest. Manche Märkte neigen zu stabilen Kursverläufern. Setzt Du entsprechend falsche Trigger bei der Programmierung des Algorithmus, lösen diese womöglich viel zu oft Käufe und Verkäufe aus oder im Gegenteil gar keine. Liegt Dein Triggerpunkt in stabilen Märkten bei einem ADX von 50 und derartige Werte traten in der Vergangheit gar nicht auf, stehen die Chancen gut, dass das auch so bleibt und ein Handel findet nicht statt.

Marktbedingte Risiken: Beim automatisierten Trading rückt vor allem die Betrachtung der Märkte aus der ”Perspektive der Nachrichtenlage” in den Hintergrund. Ankündigungen von Wirtschaftsunternehmen oder aus der Politik können unvorhergesehene Marktentwicklungen verursachen. Behalte diese also im Blick und passe die Algorithmen notfalls an, wenn sich derartige Ereignisse anbahnen oder eintreten. Ein Risikofaktor besteht außerdem in der hohen Gewichtung historischer Daten. Diese sind keine Garantie, dass sich der Markt zukünftig genauso verhält.

Risiko bei ADX-Trades minimieren: Passe deinen Algorithmus stets an. Sicherlich liegt der Sinn des automatisierten Tradings gerade darin, nicht ständig den Markt beobachten zu müssen. Ihn gar nicht mehr zu analysieren, ist allerdings eine falsche Herangehensweise. Erfolgreiche Trader optimieren ihre Handelsparameter und passen sie neuen Gegebenheiten an. Wenn Du weißt, dass Du dazu wenig Zeit dazu hast, setze lieber auf Stop-Loss Grenzen, die allzu hohe Verluste ausschließen.

Häufige Fehler bei Auto Trades: Der häufigste Fehler ist wohl derjenige, die Algorithmen den marktspezifischen Gegebenheiten nicht anzupassen. Nur, weil Du auf einem Markt mit bestimmten Parametern Erfolge feierst, bedeutet des nicht, dass dies auf anderen Märkten ebenso sein muss. Ein Beispiel: Stabile Währungspaare wie EUR/CHF bewegen sich kaum, während das britische Pfund aufgrund des Brexit gerne mal verrückt spielt. Auch das allzu lange ”Laufenlassen” und die damit verbundene Nicht-Optimierung sehe ich immer wieder.

FAQ – ADX Indikator

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.