„Short gehen“ meint das Setzen auf fallende Kurse. Als Börsenhändler ist man also pessimistisch eingestellt und erwartet eine negative Kursentwicklung. Das shorten wird typischerweise per Zertifikat umgesetzt, welche einen Hebel besitzen und entsprechend risikoreich sind.

Für Trading-Anfänger ist das Short gehen nicht empfehlenswert, da es kompliziert umsetzbar ist. Mehr dazu im Beitrag:

Kurzüberblick: Short gehen

#1 Was ist Short gehen? – Kurze Erklärung & Definition.

#2 Short gehen Beispiel – Eine kurze Anwendung.

#3 Unterschied zum Long gehen – Du setzt auf fallende Kurse.

#4 Finanzinstrumente zum Shorten – Derivate wie CFDs, …

#5 FAQ – Häufig gestellte Fragen zum Short gehen.

Was ist Short gehen?

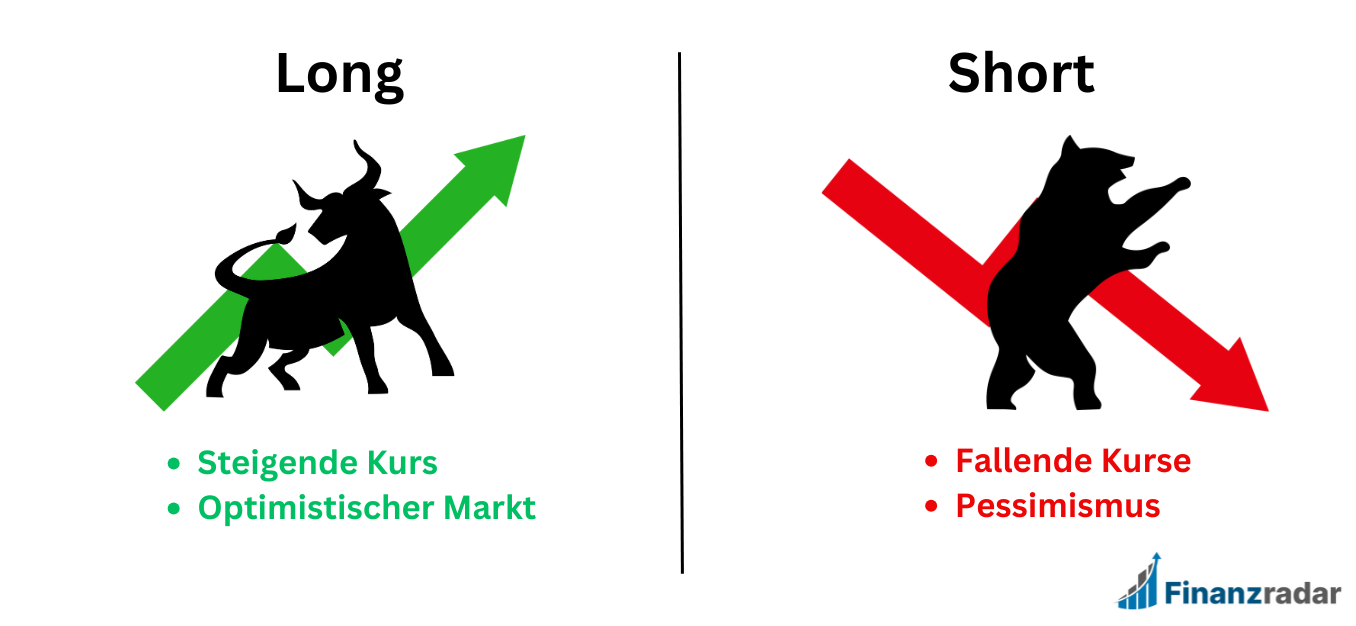

„Short gehen“ ist das Umsetzen einer Short-Position, womit Du als Trader auf fallende Kurse wettest. Wer short geht wird im Börsen-Jargon auch gerne als „Bär“ bezeichnet. Das Gegenteil vom Short gehen ist das „Long gehen“, womit Du eine Position kaufst und auf steigende Kurse handelst. In der Praxis wird das Shorten umgesetzt indem Du zuerst eine Position verkaufst und später wieder zurückkaufst. Du hast also zu Beginn des Trades eine negative Positionsgröße.

Beachte: Nur wenige Broker bieten echtes shorten an. Die meisten nutzen gehebelte Derivate, welche ein höheres Risiko mit sich tragen. Teste das Short gehen erstmal im Demokonto aus.

Diese Trading Begriffe könnten Dich interessieren …

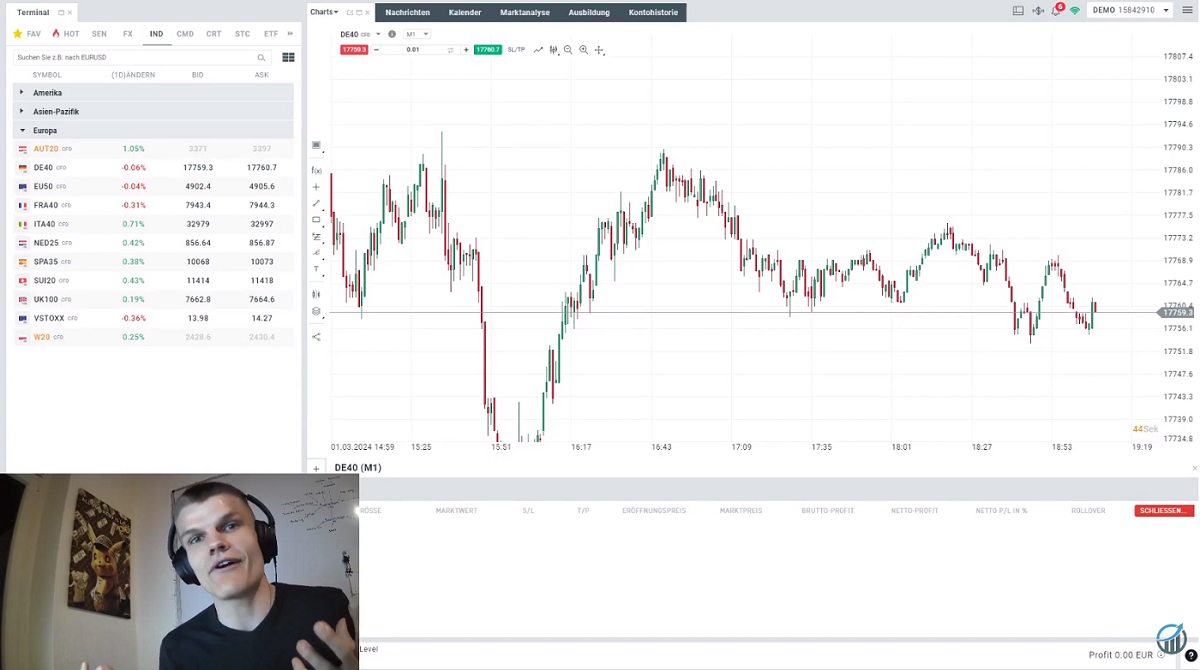

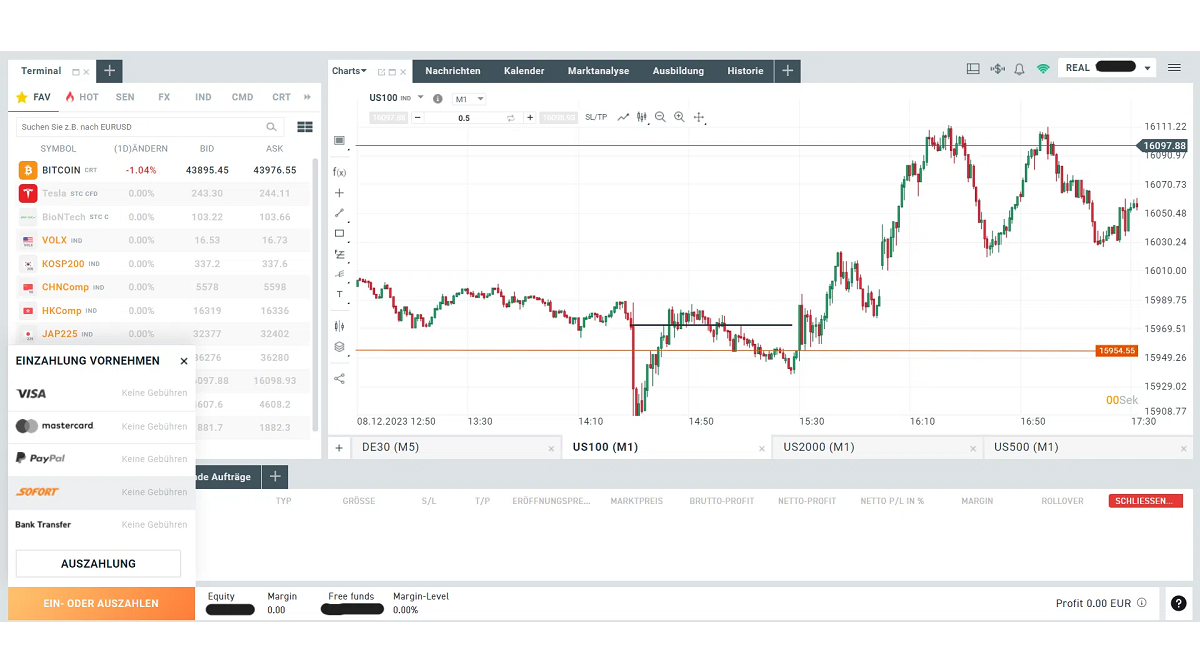

Short gehen Beispiel

In unserem täglichen Live-Trading Stream hatte ich mal den folgenden Trade gefunden. Der Kurs wurde an den Tageshochs sehr stark nach unten abgewiesen, weswegen meine Idee war, dass der Kurs weiter fällt. Durch das Eröffnen einer Short Position konnte ich von den fallenden Kursen profitieren. Dieser Trade wurde im Nasdaq-100 Index per CFD umgesetzt.

Tipp: Um gute Short-Einstiege zu finden achte ich auch gerne auf Abwärtstrends. Befindet sich der Kurs lange im absteigenden Trend, so ist die Wahrscheinlichkeit hoch, dass er auch weiter fallen wird.

Unterschied zum Long gehen

Während Du beim Short gehen auf fallende Kurse setzt, setzt Du beim Long gehen auf steigende Kurse. Das heißt beim shorten erwartest Du eine negative Kursentwicklung und bist ein „Bär“, während Du beim longen eine positive Entwicklung erwartest und somit zu den „Bullen“ gehörst. Das Problem beim Short gehen liegt vor allem darin, dass der Verlust theoretisch unendlich ist, das der Kurs enorm steigen kann. Aus diesem Grund empfehle ich das shorten nicht für Einsteiger.

Beachte: Typischerweise steigt der Kurs langsam, aber fällt schnell! – das macht das short gehen so attraktiv für Trader.

Finanzinstrumente zum Shorten

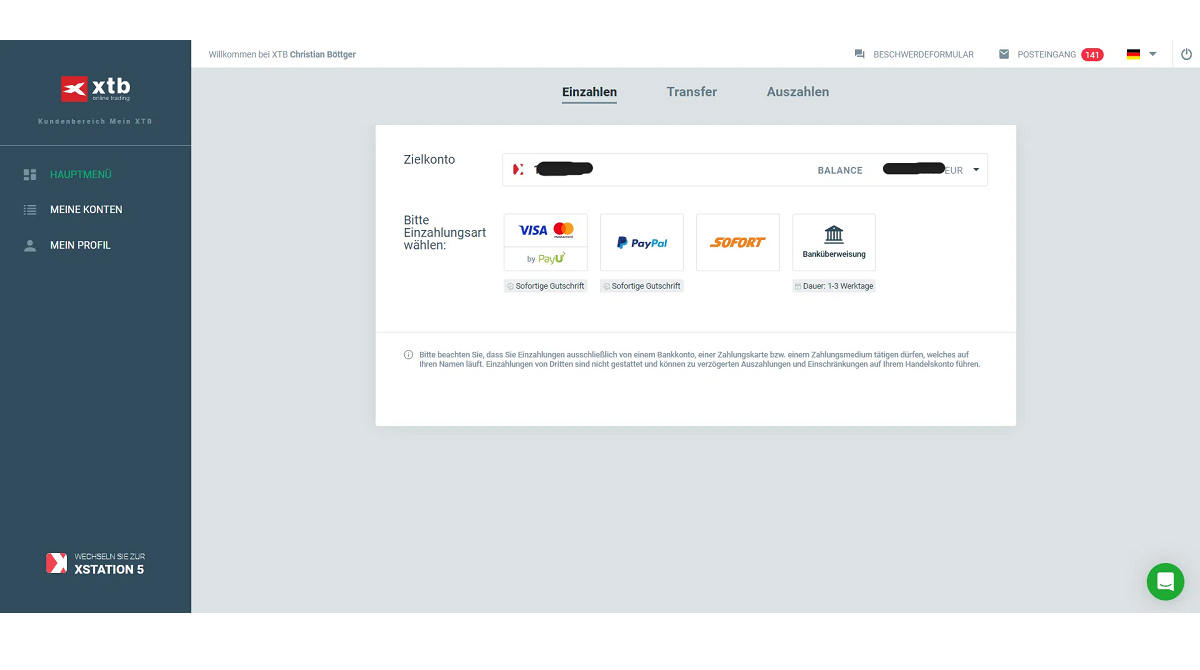

Die bekanntesten Instrumente zum Short gehen sind CFDs, KO-Zertifikate und Optionen. Einige Broker bieten für Aktien auch das echte Aktien Short-Trading an. CFDs und KO-Zertifikate zählen zur Gruppe der Derivate und sind vor allem in Deutschland relativ leicht zugänglich. Derivate bilden einen Kurs einer Aktie / Index ab, ohne der echte Kurs zu sein. Diese Produkte nutzen einen Hebel wodurch Gewinne & Verluste vervielfacht werden.

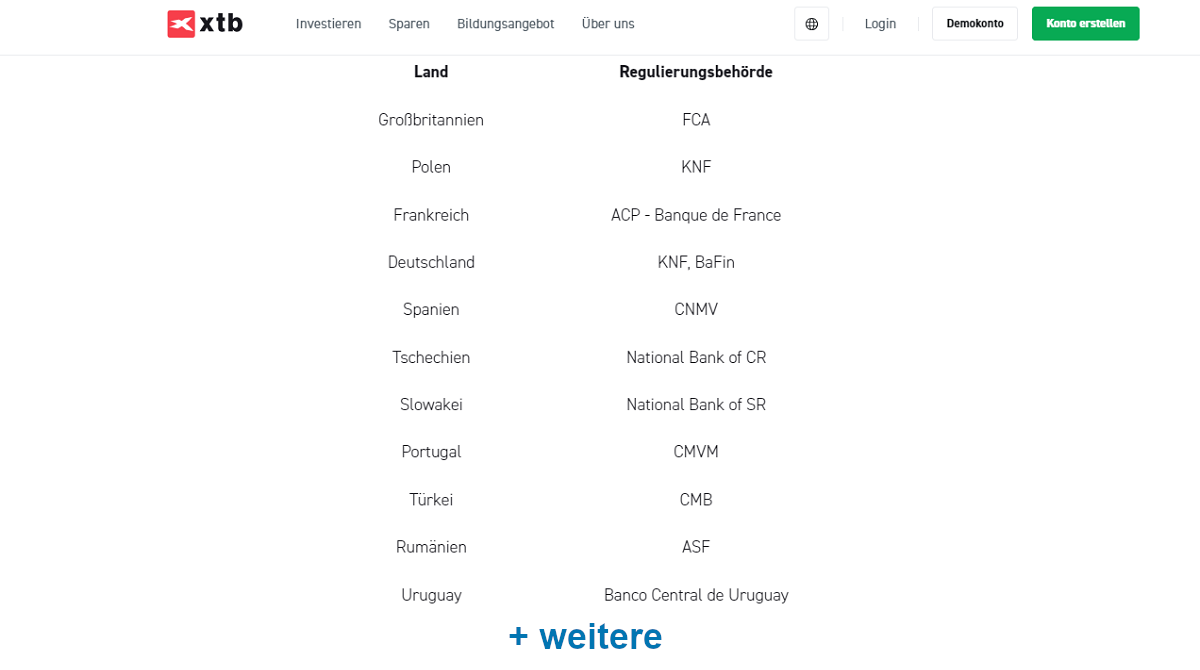

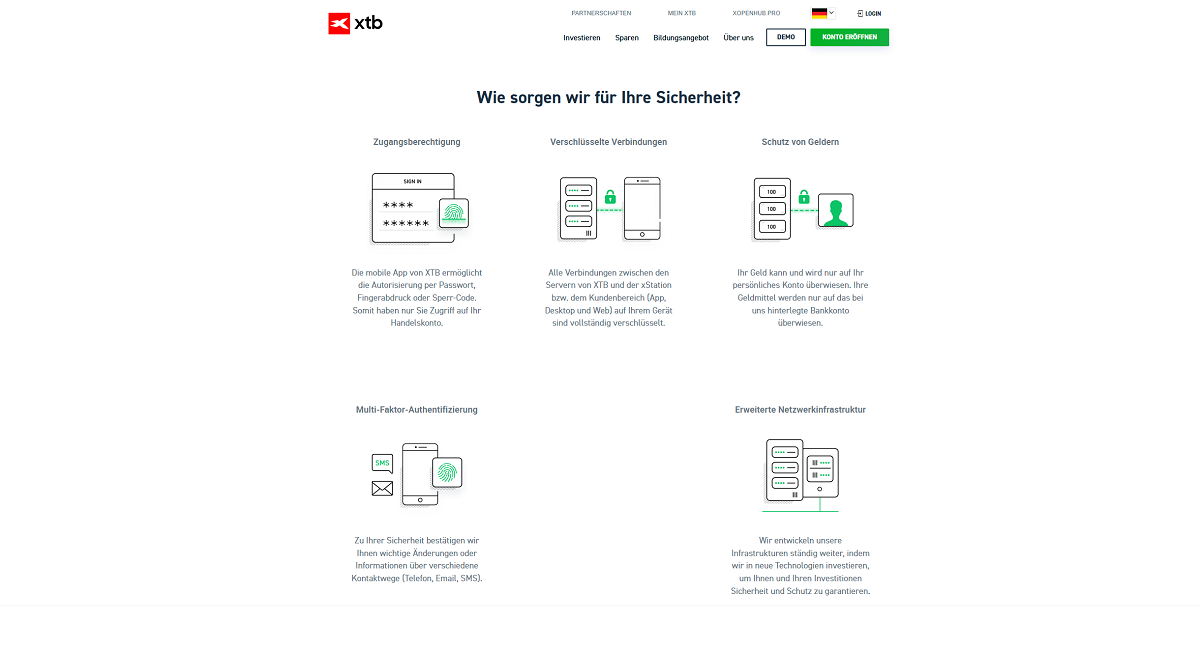

Ich nutze XTB um bspw. im DAX Short zu gehen. Den Broker nutze ich bereits seit vielen Jahren und finde hier vor allem die geringen gebühren und schnelle Orderausführung sehr gut. Die hauseigene xStation5 Plattform ist ebenfalls super anfängerfreundlich. Schau mal hier:

Vorschau: XTB Plattformen & Konten

Beachte: Durch Derivate lassen sich nahezu alle möglichen Assets shorten. Aktien, Indizes, Währungen, Kryptos, etc. Das kann für Trader sehr vorteilhaft sein!

FAQ – Short gehen

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Unsere Ratgeber zu weiteren Trading Begriffen ...