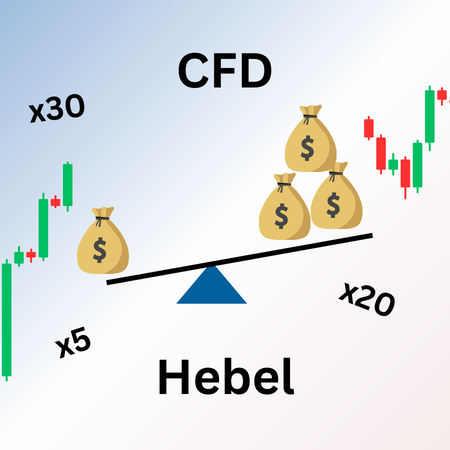

Klassische Futures sowie CFDs fallen unter Hebel Trading und ermöglichen eine vielfache Erhöhung des Gewinn- und auch Verlustpotenzials. Dabei wird vergleichsweise wenig Kapital eingesetzt, um große Positionen zu eröffnen.

CFDs sind gehandelte Derivate ohne Ablaufdatum, während Futures standardisierte, börsengehandelte Verträge mit festem Verfallsdatum sind. Mehr dazu im Beitrag:

Das Wichtigste über Futures und CFDs

#1 Was sind Futures? – Kurze Erklärung & Definition.

#2 Was sind CFDs? – Differenzkontrakte erklärt.

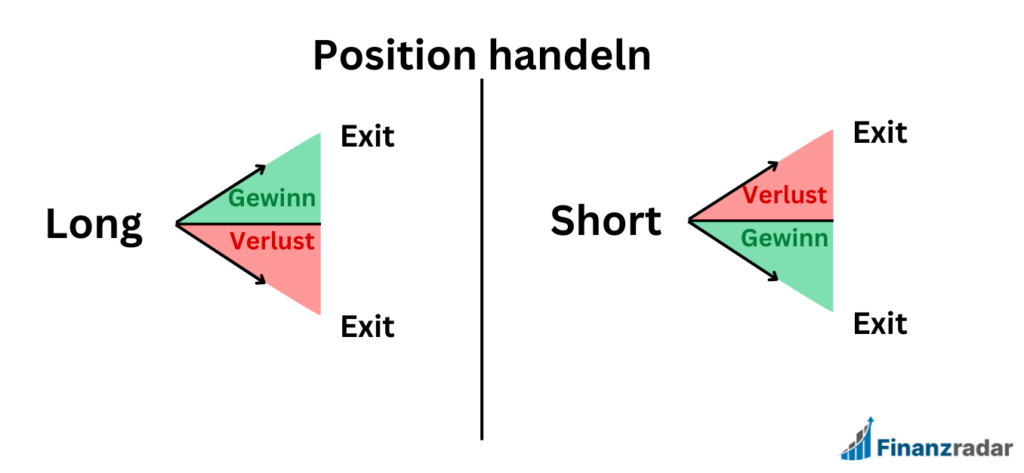

#3 Gemeinsamkeiten – Long & Short Trading möglich

#4 Unterschiede – Futures an Terminbörsen; CFDs via Broker.

#5 FAQ – Häufig gestellte Fragen zu Future CFDs.

Was sind Futures?

Futures sind sogenannte Termingeschäfte, was bedeutet, dass sie zeitlich limitiert sind. An der Börse läuft zum Beispiel der DAX Future genau 3 Monate, bevor er endet und ein neuer handelbar wird. Der DAX wird in diesem Beispiel als Basiswert bezeichnet und ist finanziell bewertbar. Futures gibt es auf Wertpapiere, Indizes, Rohstoffe, Edelmetalle sowie andere Finanzinstrumenten.

Zu den Grundlagen von Termingeschäften gehört, dass diese ein festes Ablaufdatum besitzen. So laufen beispielsweise Futures auf Indizes jeden 3. Freitag im 3. Monat eines Quartals aus. Diesen Tag nennt man im übrigen Hexensabatt bzw. Verfallstag. Futures werden an Terminbörsen wie der Eurex gehandelt.

Was sind CFDs?

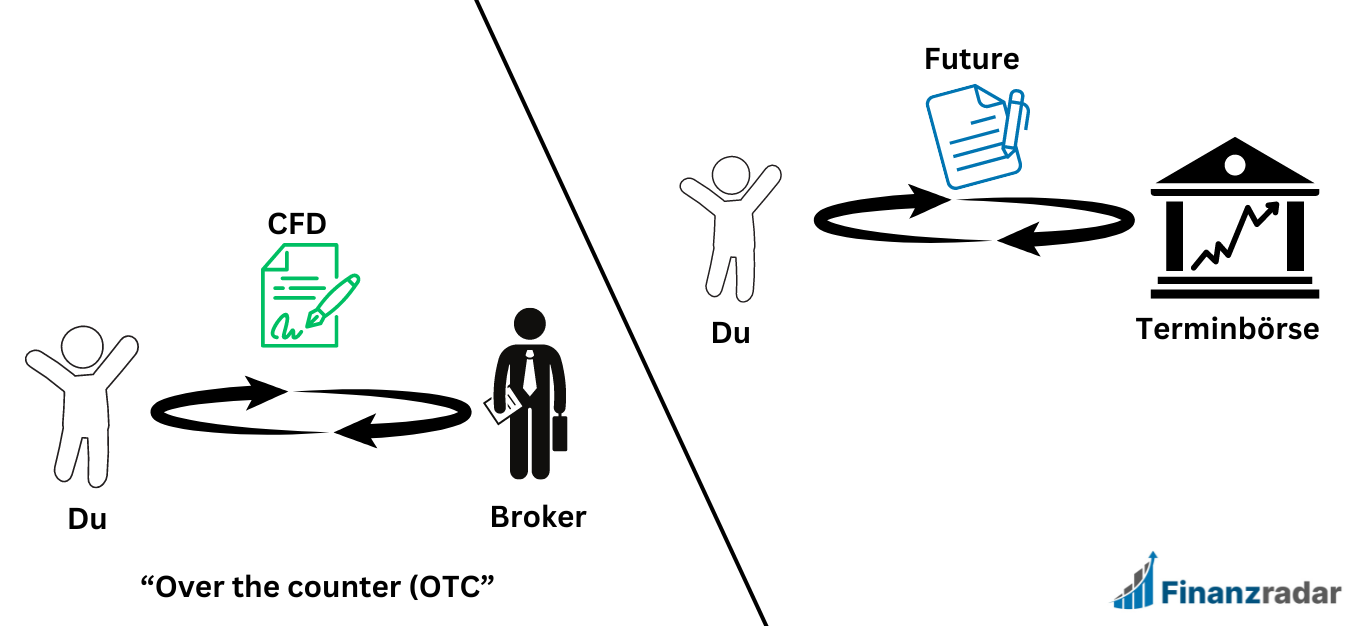

CFD ist eine Abkürzung für „Contract for Difference“, zu Deutsch Differenzkontrakt. Diese Derivate werden nicht offiziell an einer Börse gehandelt, sondern sind ein Vertrag zwischen Dir und Deinem Broker. Dies nennt man „Over the Counter“ OTC Trading. Dein Broker ermöglicht es Dir bei Aktien, Indizes, Forex, etc. sowohl auf fallende als auch auf steigende Kurse zu setzen, ohne dass Du jenes Asset in Wirklichkeit besitzt. Ein Derivat bildet nämlich nur einen Kurs nach.

Unsere Ratgeber zum CFD Trading …

Future-CFDs: Gemeinsamkeiten

Long & Short Trading: Mit CFDs und Futures kannst Du sowohl auf steigende als auch auf fallende Kurse traden.

Anlageuniversum: Typischerweise lassen sich Aktien, Indizes, Kryptos, Rohstoffe, Währungen, Anleihen, etc. über CFDs und Futures handeln.

ESMA Regulierung: Die European Securities and Markets Authority reguliert diese Finanzprodukte durch maximale Hebel, etc. um Anleger zu schützen.

Verlustquote: Die meisten Anleger verlieren Geld im Trading, ganz egal welches Derivat sie nutzen.

Handling im Trading: Bei CFDs und Futures stellt man seine Position als „Euro pro Punkte“ ein. Du kannst also detailliert einstellen, wie viel GEwinn/Verlust Du machen wirst je nachdem wie viel sich z.B. der DAX bewegt.

Hebel: Beide Finanzinstrumente verfügen über einen Hebeleffekt. Bewegt sich der Dax 1%, so bewegt sich das Derivat um 10 oder 20% (je nach Hebel). Durch den Hebel kannst Du bereits mit wenig Kapital traden, da Du bspw. mit 1.000€ Einsatz insgesamt 10.000 oder 20.000€ bewegst.

Future-CFDs: Unterschiede

Laufzeit/Verfall: Futures haben ein Verfallstag, während CFDs dies nicht haben.

Handelsplatz: Futures werden an Terminbörsen gehandelt, wohingegen ein CFD nur über die Trading Plattform Deines Brokers abgewickelt wird.

Eigentum Vermögenswert: Mit einem Future hast Du einen Eigentumsanspruch, während Du mit einem CFD keinen Anspruch hast. Hier gibt es nur die Geldform als Tauschmittel.

Positionsgrößen: CFDs können bereits mit 0,01 Lot gehandelt werden, wobei der normale Future mindestens 1 Lot Positionsgröße hat. Aus diesem Grund wurde aber übrigens ein Mini-Future und Micro-Future eingeführt, worüber die selben Lotgrößen wie bei CFDs erreicht werden können.

Vor- und Nachteile von CFDs

Vorteile:

Keine Befristung – Trader entscheidet über Haltedauer.

Breite Auswahl: Aktien, Indizes, Krypto usw.

Broker ermöglichen einfachen Handel mit Eigenkapital.

Seriöse Broker online mit AGB- und Gebührenvergleich.

Hebel erlaubt große Volumen mit kleiner Margin.

Nachteile:

Plattformen benötigen Schutzmechanismen für Privatanleger.

OTC-Vertrag zwischen Trader und Broker erforderlich.

Große Schwankungen erhöhen das Verlustrisiko stark.

Totalverlust möglich – Stop-Loss kann helfen.

Vor- und Nachteile von Futures

Vorteile:

Börsengehandelt mit festen Regeln und Standards.

Schutz vor Kursschwankungen für Produzenten möglich.

Standardisiert, meist mit niedrigen Gebühren handelbar.

Börsenhandel sorgt für transparente Preisbildung.

Geringer Kapitaleinsatz unter Basiswertniveau möglich.

Nachteile:

Fixes Erfüllungsdatum kann hohe Verluste bringen.

Lange Laufzeit birgt schwer kalkulierbares Risiko.

FAQ – Future-CFDs

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese CFD Ratgeber könnten Dich auch interessieren ...