Aktien CFDs sind Contracts for Difference auf Aktien. Ein CFD auf eine Aktie bewegt sich mit deren Kurs gehebelt mit. Dabei gibt es die beiden Möglichkeiten des Call- und des Put-CFDs. Calls steigen, wenn der Kurs der Aktie steigt, Puts steigen, wenn der Kurs der Aktie fällt.

Du kannst daher mit Aktien CFDs unabhängig vom Kursverlauf profitieren aber auch Geld verlieren – bei steigendem ebenso wie bei fallendem Kurs der Aktie.

Die Hebelwirkung von CFDs kann zu schnellen und hohen Gewinnen führen, doch sie birgt ebenso das Risiko von hohen und schnellen Verlusten. Daher ist ein gutes Risikomanagement mit einer Absicherung per Stop-Loss unerlässlich.

Kurzüberblick: Aktien CFDs

Die Aktien CFDs bilden Kursbewegung von Aktien gehebelt ab. Die Hebelwirkung ist bei EU-Brokern unter der Regulierung der europäischen Finanzagentur ESMA begrenzt.

Mit CFDs auf Aktien können Anleger bei steigenden und fallenden Kursen profitieren, aber auch Geld verlieren, da es ein erhöhtes Risiko gibt.

Die Emittenten der CFDs sind nicht Banken wie bei anderen gehebelten Derivaten, sondern spezialisierte CFD Broker. Diese erheben für ihre Leistung bestimmte Gebühren.

CFDs haben grundsätzlich zwei Funktionen: Sie dienen a) der (vollkommen legitimen) Spekulation auf Kursveränderungen und b) der Absicherung von Positionen mit realen Aktien.

Da sie sehr preiswert zu erwerben und mit einem Hebel ausgestattet sind, können sie eine Aktienposition mit geringem Kapitaleinsatz gegen ihre unerwünschte Kursentwicklung hedgen.

Der Handel mit CFDs birgt hohe Risiken infolge der Hebelwirkung.

Was sind Aktien CFDs?

Die meisten CFDs haben keine Laufzeitbegrenzung, was sie für langfristige Anlagestrategien geeignet macht. Allerdings entstehen beim Halten der Position über Nacht Finanzierungsgebühren, weswegen Du Dir das genauer überlegen solltest.

Bei einer guten Kursentwicklung spielen diese aber kaum eine Rolle, bei einem Seitwärtstrend hingegen schon: Der CFD wird dann Tag für Tag ohne weitere Kurssteigerung ein wenig wertloser. Daher erfordert der CFD-Handel bestimmte Strategien.

Eigenschaften von Aktien CFDs

Hebelwirkung: Die Aktien CFDs bilden den Kursverlauf ihres zugrunde liegenden Basiswertes (sogenanntes Underlying) gehebelt ab. Dieser Hebel beträgt bei EU-Brokern nach einer ESMA-Auflage des Jahres 2018 maximal 5:1. Bei Brokern außerhalb der EU sind auch höhere Hebel möglich. Ebenso können EU-Broker CFDs auf andere Anlagewerte wie Indizes, Währungspaare und Rohstoffe mit etwas höheren Hebeln anbieten (maximal 30:1). Für Aktien CFDs ist der maximale Hebel von 5:1 gut geeignet, weil er ein relativ komfortables Positions-Trading über längere Zeiträume ermöglich.

Long und Short Positionen: Als Trader kannst Du mit einem CFD auf eine Aktie long oder short handeln und somit auf steigende oder fallende Kurse setzen. Das ist ein wesentlicher Unterschied zum Handel mit der Aktie selbst: Dabei partizipierst Du nur gewinnbringend, wenn die Aktie im Preis steigt. Da Aktien gerne auch mal intraday oder sogar über mehrere Tage bzw. Wochen fallen, ist der Short-Handel mit CFDs sehr attraktiv.

Kein physischer Besitz: Ein CFD ist ein Derivat, das keinen physischen Besitz an der Aktie verbrieft. Als Anleger hast Du damit keinerlei Stimmrechte, bist nicht wie „richtige“ Aktionäre Mitinhaber des Unternehmens und erhälst auch keine Dividenden (siehe weiter unten). Im Regelfall lässt sich eine Position mit CFDs auf Aktien nicht beleihen, während viele Banken auf physischen Aktienbesitz durchaus einen Kredit gewähren. Physischer Besitz bedeutet in diesem Fall nicht, dass Aktionäre ihre Wertpapiere noch in Papierform im Safe lagern müssen. Es genügt, dass sie digital die Aktie gekauft haben.

Hohe Liquidität: Da ein CFD nur ein Bruchteil der realen Aktie kostet, ist es möglich, mit geringem Kapitaleinsatz eine hohe Summe zu bewegen. Die Margin für einen CFD beträgt beim Hebel von 5:1 nur 20 %. Du kannst also mit Deinem Kapitaleinsatz das Fünffache an Liquidität bewegen, als DU tatsächlich in eine Position einsetzt. Wichtig ist das beispielsweise für die Diversifizierung: mit dem Kapital, mit dem Du sonst ein Aktienpaket gekauft hättest, kannst Du nun die fünffache Menge an CFDs auf (idealerweise) fünf verschiedene Aktien kaufen.

Keine Dividenden: Auf CFDs werden im Gegensatz zu Aktien keine Dividenden ausgeschüttet. Das ist ein echter Nachteil. Es gibt Aktien mit Dividenden im niedrigen zweistelligen Prozentbereich. Beispiele deutscher Aktien aus dem Jahr 2023 wären Dividendenrenditen etwa bei BMW von 10,19 %, bei der RTL Group von 10,14 % und bei Wacker Chemie von 10,11 %. Anleger, die solche Aktien halten, profitieren von hohen Ausschüttung auf ihr Aktienpaket, auch wenn die Aktie selbst nicht im Kurs steigt. Sie kann sogar fallen: Wenn das Unternehmen die Dividende versprochen hat, erhalten sie die „echten“ Aktionäre.

Zusätzliche Kosten (Spreads und Handelsgebühren): CFDs kosten verschiedene Gebühren. Der Spread ist die Differenz zwischen dem Ankauf- und Verkaufskurs (Brief und Geld, Ask und Bid). Der Kauf ist bei identischem Kurs teurer, als der Verkauf einbringt. Hinzu kommen Ordergebühren des Brokers, die sich teilweise deutlich unterscheiden, Haltekosten, wenn der CFD overnight gehandelt wird, und Kosten für Premiumdienste wie etwa die Kursstellung des Brokers. Ein Pauschalpreis lässt sich nicht nennen, weil jeder Broker seine eigene Preispolitik verfolgt.

Wie bildet der Broker mit einem CFD Aktien nach?

Die CFDs konstruiert der Broker so, dass ihr Kursverlauf exakt dem der Aktie entspricht (bei Short-CFDs invers), und zwar unabhängig von sonstigen Faktoren wie der Volatilität am Markt oder dem Zeitverlauf. Solche Faktoren spielen bei klassischen Optionsscheinen eine Rolle, die sich daher nicht exakt wie ihr Underlying bewegen. Sie steigen und fallen mehr oder weniger stark bei hoher oder niedriger Volatilität und je länger sie schon existieren. Der Broker tritt dabei wahlweise als Market Maker oder DMA-Broker auf.

Market Maker platzieren selbst die CFDs, stellen selbst Bid- und Ask-Kurse und verrechnen die Positionen ihrer Kunden gegeneinander, um zu einem ausgeglichenen Saldo zu gelangen. Wenn entweder auf der Long- oder auf Short-Seite ein Überschuss an Kundenpositionen herrscht, hedget sich der Broker, indem er auf eigene Rechnung mit zusätzlichen CFDs die untergewichtete Seite ausgleicht. Er hat also nichts davon, wenn ein Kunde verliert. DMA-Broker hedgen sich durch eigenen börslichen Handel. Beide Verfahrensweisen sollten stets zu korrekten Kurse und Ordersausführungen für die Trader führen, was die ESMA bei EU-Brokern auch überwacht.

Unterschiede zwischen Aktien und CFDs

Ein CFD ist ein Derivat auf einen zugrunde liegenden Basiswert (Underlying), der in diesem Fall die Aktie eines Unternehmens ist. Derivate sind abgeleitete Finanzinstrumente. Eine Aktie ist hingegen ein verbriefter Eigentumsanteil am Unternehmen, das diese Aktie ausgibt.

Mit dem CFD besitzen die Anleger keinen beleihbaren Vermögenswert. Eine Aktie hingegen ist ein solcher Vermögenswert, auf den der Besitzer sogar einen Kredit aufnehmen kann.

Der Trade kann als Longposition auf einen steigenden Kurs der Aktie, als Shortposition auf ihren fallenden Kurs konstruiert sein.

Der CFD erfordert durch seine Hebelwirkung nur einen geringen Eigenkapitaleinsatz. Ein Aktienpaket hingegen kann nur mit hohem Eigenkapitaleinsatz erworben werden, der bei teuren Aktien enorme Summen erreichen kann.

Auf CFDs gibt es keine Dividendenausschüttung, auf sehr viele Aktien hingegen schon. Die Dividenden werden bei entsprechender Festlegung durch das emittierende Unternehmen auch bei Kursverlusten und schwacher Bilanz des Unternehmens gezahlt und können sehr interessant sein.

Mit einem CFD spekulieren Anleger grundsätzlich auf den Marktpreis, was natürlich auch zu Zwecken der Portfolioabsicherung geschehen kann (sogenanntes Hedging). Mit einer Aktie hingegen erwerben die Anleger einen Vermögenswert, mit dem sie Miteigentümer des betreffenden Unternehmens werden.

Ein CFD verfällt beim Erreichen einer bestimmten Preisschwelle wertlos, weshalb sein Kauf ohne Absicherung per Stop-Loss zum Totalverlust des eingesetzten Kapitals führen kann. Eine Aktie hingegen erleidet nur dann einen Totalverlust, wenn das emittierende Unternehmen in die Insolvenz geht, was ein sehr seltenes und lange im Vorfeld absehbares Szenario ist.

Der Besitz eines CFDs gewährt den Anlegern kein Stimmrecht in der Aktionärsversammlung, während Stimmrechtsaktien dieses Mitspracherecht gesetzlich und in Relation zum eigenen Aktienanteil bedingen.

Gemeinsamkeiten zwischen CFDs und echten Aktien

CFDs und Aktien sind beides Finanzinstrumente für den spekulativen Handel.

Beide Instrumente unterliegen Kursschwankungen und können bei ihrem Handel zu Gewinnen oder Verlusten führen.

Für den Handel mit Aktien und CFDs ist immer ein gutes Risikomanagement erforderlich.

Der Kursverlauf von CFDs und Aktien folgt den gleichen fundamentalen und charttechnischen Gesetzen. Daher setzen Trader beim Handel beider Finanzinstrumente dasselbe Know-how ein, um die mögliche Richtung der Kursentwicklung zu prognostizieren.

Aktien und CFDs können in der Regel auf derselben Trading Plattform gehandelt werden. Das bedeutet auch, dass ein Anleger nur einen Broker für den Handel beider Instrumente benötigt – ausgenommen den spezialisierten Forex Broker, der manchmal zwar neben Währungspaaren auch Aktien CFDs, aber keine echten Aktien zum Handel anbietet.

Wer das Trading lernen möchte, kann sich gleichermaßen mit dem Kursverlauf von Aktien oder dem von Aktien CFDs befassen. Die charttechnischen Muster und die fundamentalen Gründe für einen Kursanstieg oder -verfall sind genau dieselben.

Hebelwirkung und mögliche Verluste beim Handel von Aktien-CFDs

Die CFDs sind grundsätzlich mit einem Hebel versehen. Er kann bei von EU-Brokern emittierten Aktien CFDs bis 5:1 betragen, aber auch kleiner sein. Dieser Hebel führt in jedem Fall zu einer schnellen Bewegung des CFDs am Markt, die in Verbindung mit seinem wertlosen Verfall unter einer bestimmten Preisschwelle zum Totalverlust des eingesetzten Kapitals führt, wenn sich der Trader nicht mit einem Stop-Loss absichert. Auch mit Absicherung führen Kursänderungen beim CFD zu höheren Auswirkungen auf das eingesetzte Kapital als bei der Aktie.

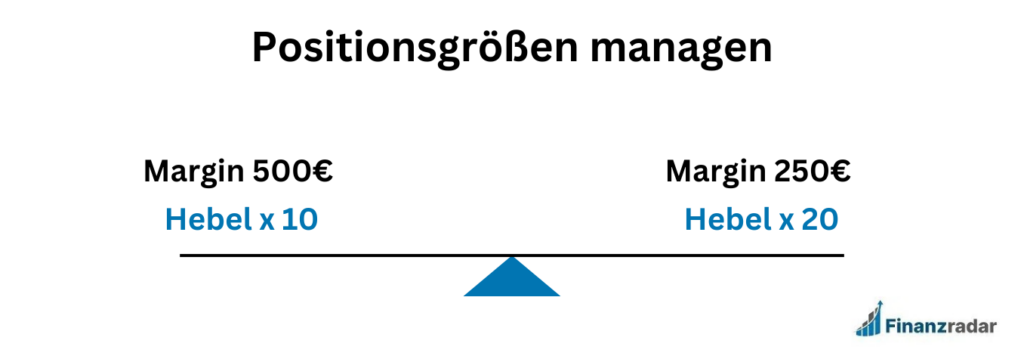

Sollte der Hebel 5:1 betragen, sich die Aktie um 1,0 % im Preis bewegen und dies beim eingesetzten Kapital von 1.000 Euro preislich mit einer Differenz von 10 Euro auswirken (Gewinn oder Verlust), so wäre die Auswirkung beim CFD mit dem gleichen Kapitaleinsatz um das Fünffache erhöht: Du kannst bei derselben Preisbewegung des Basiswertes 50 Euro gewinnen oder verlieren. Das passiert allerdings nur, wenn Du für die identische Summe wahlweise die Aktien oder Aktien CFDs desselben Unternehmens kaufst. In der Regel setzen Trader beim Kauf von CFDs allerdings geringere Summen ein. Beachte, dass Du Deine Positionsgröße stets über 2 Faktoren einstellen kannst: dem Hebel und dem eingesetzten Kapital, wie folgende Grafik Dir zeigt.

Welche Gebühren kann ein Aktien CFD-Broker einpreisen?

Spreads: Die Spreads sind die Differenzen zwischen dem An- und Verkaufskurs des Aktien CFDs. Sie werden als Bid/Ask oder Geld/Brief ausgewiesen. Die Begrifflichkeiten bedeuten: Geld = Bid = Verkaufskurs des Traders an den Emittenten, Brief = Ask = Kaufkurs des Traders vom Emittenten. Der Briefkurs liegt in aller Regel über dem Geldkurs (bis auf sehr seltene Ausnahmen mit Gleichstand oder sogar negativem Spread), womit der Emittent des Wertpapiers seine Leistungen finanziert. Bei CFDs ist dieser Emittent der Broker selbst, weshalb der Spread zu seinen Gebühren gehört.

Swap-Gebühren: Swap-Gebühren entstehen beim sogenannten Rollover eines CFDs mit Laufzeitbegrenzung. Swap heißt Tausch. Der Broker tauscht den vorherigen CFDs gegen seinen Nachfolger aus und verlangt dafür eine Tauschgebühr, weil für ihn ein technischer Aufwand entsteht. Swap-Gebühren auf CFDs sind allerdings selten, weil die meisten CFDs endlos laufen. Es gibt sie dennoch, wenn ein CFD etwa auf einen Terminkontrakt (Future) abgebildet wird, dessen Laufzeit zu einem bestimmten Termin endet. Das ist bei Rohstoffen wie Öl häufiger der Fall, auf die es allerdings auch endlos laufende CFDs gibt.

Kommissionen: Broker verlangen gegebenenfalls Kommissionen für ihre Leistung. Diese stellen ihre hauptsächliche Einnahmequelle dar. Sie unterscheiden sich zwischen einzelnen Brokern deutlich, weshalb Du Dir vor der Wahl eines Brokers zunächst seine Preisliste anschauen solltest. Die Kommissionen werden für jede Transaktion fällig, und zwar gesondert für den Ankauf und den Verkauf eines CFDs. Der Verkauf muss schließlich nicht zwingend stattfinden, weil der CFD auch wertlos verfallen könnte.

Inaktivitätsgebühren: Manche Broker verlangen Inaktivitätsgebühren, wenn ein Trader bei ihnen ein Konto einrichtet, auf dem er anschließend nicht handelt. Die Inaktivitätsgebühr könnte beispielsweise nach sechs Monaten ohne Handel anfallen. Das ist allerdings mit Stand 2023 selten geworden. Diese Gebühr gilt vielen Tradern als Ärgernis, weshalb sie die meisten Broker abgeschafft haben. Sie ist im Grunde nicht unberechtigt. Das Führen eines Tradingkontos verlangt dem Broker einen administrativen und technischen Aufwand ab, der nur berechtigt ist, wenn der Trader auch gebührenpflichtig handelt. Dennoch verzichten heutzutage fast alle Broker auf Inaktivitätsgebühren.

Übernachtungsgebühren: Das Halten eines Long-CFDs über Nacht kostet die Übernachtungsgebühr (oftmals auch Swap genannt). Es ist ein Zins auf das vom Broker auf die Eröffnung der Position geliehene Kapital. Diese Gebühr ist nicht hoch: Bei Long-Positionen liegt sie ~2 – 3 % über dem Zentralbankzins, wird aber pro Nacht berechnet. Ein Beispiel: Die Position ist 500 Euro wert und wird eine Nacht gehalten. Der Broker berechnet 2,0 % über dem aktuellen Leitzinssatz der EZB von 4,5 %, mithin 6,5 % für eine Nacht, was auf das Jahr mit 365 Nächten berechnet einen Preis von 8,9 Cent ausmacht. Bei Short-Positionen hingegen erhält der Trader diesen Zins zurück, weil sie sich in die Gegenrichtung bewegen.

Auszahlungsgebühren: Manche Broker verlangen noch Auszahlungsgebühren, wenn Trader vom Tradingkonto Geld abheben. Das ist allerdings ebenso wie die Inaktivitätsgebühren selten geworden. Bis etwa 2015 gab es bei einigen Brokern sogar noch Einzahlungsgebühren. Da die Broker untereinander in starker Konkurrenz stehen und die Anleger auch diese Gebühren als Ärgernis empfanden, haben die meisten Anbieter sie abgeschafft. Wer von seiner Hausbank Geld abhebt, zahlt schließlich auch keine Gebühr. Bei Kreditkarten allerdings gibt es bei Auszahlungen von Fremdbanken und im Ausland nach wie vor hohe Gebühren, weshalb sie eigentlich auch beim Broker nicht ganz unberechtigt erscheinen.

Einsatzmöglichkeiten für Aktien-CFDs: Spekulation und Absicherung

CFDs sind zunächst einmal ein Vehikel für die Spekulation, die vollkommen legitim ist. Der Begriff ist in Mitteleuropa etwas diskreditiert, „Spekulanten“ haftet etwas Halbseidenes an. Das ist vollkommen falsch und in anderen Gegenden der Welt auch unüblich. Dort legen folgerichtig viel mehr Menschen ihr Geld an der Börse an. Die Spekulation gehört zu unserem täglichen Leben dazu wie die Luft zum Atmen.

Wer nach der preisgünstigsten Tankstelle sucht und im vermeintlich günstigsten Supermarkt einkauft, spekuliert. Daher brauchen sich Trader niemals für ihre Aktivitäten zu rechtfertigen. Börsennotierte Unternehmen könnten nicht auf Basis der Aktienfinanzierung existieren, wenn ihre Aktionäre nicht auf steigende Kurse spekulieren würden. Abgesehen davon soll noch auf den weiteren Zweck von Derivaten wie den CFDs aufmerksam gemacht werden: Sie dienen dem Hedging gegen Kursschwankungen.

Handelswerte, zu denen Aktien, aber auch Rohstoffe und Währungen gehören, unterliegen schwer zu prognostizierenden Preisschwankungen. Da CFDs sehr preiswert zu erwerben sind, ihre Wirkung aber gehebelt entfalten, können sie als Short-CFDs den Preisverfall eines Handelswertes absichern, als Long-CFDs den unerwünschten Preisanstieg eines Handelswertes. Unternehmen sichern sich regelmäßig mit solchen Derivaten gegen Währungsschwankungen oder Preisschwankungen beim Rohstoffeinkauf ab. Private Anleger können ein Aktienpaket in der Hoffnung auf einen steigenden Kurs erwerben und es mit einem Short-CFD gegen seinen Preisverfall absichern.

Risiken beim Aktien CFD Handel

Doch wir handeln an der Börse nicht die Vergangenheit, sondern die Zukunft. Wer sich von dieser Illusion befreien möchte, schaue sich beispielsweise die Aktie von Amazon an, die zwischen 2009 und 2019 pausenlos stieg, dann zweimal lange seitwärts lief und schließlich 2022 deutlich fiel, nachdem Jeff Bezos das Unternehmen verlassen und auch noch einen Großteil seiner Aktien daran verkauft hatte. Schauen wir uns die einzelnen Risiken einmal im Detail an:

Risiko Hebelwirkung: Der Hebel von Aktien CFDs führt dazu, dass diese bei einer unerwünschten Kursbewegung sehr schnell sehr viel an Wert verlieren. Wie weiter oben dargestellt könnte ein Aktienpaket bei einem Kursrückgang nur 10 Euro weniger wert sein, der darauf lautende CFD aber gleich 50 Euro (beim Hebel 5:1), was Dir schon schmerzen kann. Es gibt Personen, die mit wenigen Hundert Euro CFD-Trading betreiben, was auch richtig ist, wenn jemand zunächst Daytrading lernen möchte. Doch in so einem Fall sind 50 Euro Verlust schon unangenehm.

Risiko Leerverkauf: Mit diesem mancherorts kommunizierten Risiko ist das Eingehen einer Short-Position mit einem Aktien CFD gemeint. Short-CFDs bilden das klassische Leerverkaufen von Aktien gehebelt ab. Bei diesem Vorgang verkaufst Du eine Aktie, von der Du glaubst, sie würde im Preis fallen, zunächst zum gegenwärtig hohen Preis und verpflichtest Dich gleichzeitig, sie zu einem späteren Zeitpunkt zurückzukaufen. Wenn die Spekulation aufgeht, erhälst Du sie dann günstiger und hast die Preisdifferenz gewonnen. Doch Aktien sollen normalerweise im Preis steigen, dazu sind sie da. Daher ist der Leerverkauf, abgebildet durch den Short-CFD auf Aktien, immer mit einem systemischen Risiko verbunden.

Mögliche Nachschusspflicht: Bei EU-Brokern gibt es keine Nachschusspflicht mehr. Die ESMA hat sie 2018 abgeschafft und im Gegenzug die Hebel der CFDs begrenzt. So eine Pflicht bedeutet, dass Du neues Kapital einzahlen musst, wenn Dein CFD durch eine rasende Kursbewegung mit extremer Slippage oder über Nacht durch ein Gap in ein Minus unter Deinen Einstandskurs fällt, wodurch der Broker die Differenz ausgleichen muss. Broker mit Sitz außerhalb der EU könnten dann übrigens in diesem Falle ihre Trader zum Nachschuss verpflichten. Falls Du bei so einem Broker handeln möchtest, lies Dir vorher die Geschäftsbedingungen genauestens durch.

Hohe Gebühren fressen Gewinne: Da jede Transaktion beim Broker Gebühren kostet (mindestens die Ordergebühr, also die Standardkommission für den Handel), führt häufiges Handeln manchmal zu so hohen Gebühren, dass diese die kleinen zwischenzeitlichen Gewinne aufzehren. Kleine Verluste wird es auch noch geben. Trader tendieren manchmal im Eifer des Gefechts zu vermehrten Handelsaktionen. Die Szene kennt das Phänomen genau und bezeichnet es als sogenanntes Overtrading. Es verursacht nicht nur viel zu hohe Gebühren, sondern führt auch fast nie per saldo zu einem Gewinn, wie der erfahrene Trader weiß: „Hin und Her macht Taschen leer.“

Allgemeines Risiko Kapitalverlust: Ein CFD ist mit einer Totalverlustschwelle ausgestattet, die sich ganz einfach an seinem Preis ablesen lässt: Wenn er beim Kauf einen Euro kostet und der Kurs des Underlyings dazu führt, dass der CFD-Preis aufgrund der Hebelwirkung auf null Euro fällt, hast Du das darauf eingesetzte Kapital komplett verloren. Als Trader wirst Du Dich vernünftigerweise dagegen mit einem Stop-Loss absichern und kannst auch viele kleine Verluste hintereinander erleiden. Die gewöhnliche Statistik, die uns durch unser normales Leben führt, versagt an dieser Stelle. Der Laie möchte glauben, dass nach spätestens zwei, drei kleinen Verlusten doch wieder ein hoher Gewinn folgen muss. Doch nein, so ist es nicht: Du kannst auch 100 Mal hintereinander verlieren, wenn Du ohne Ausbildung und Erfahrung handelst.

Meine Tipps für CFD Aktien Kleinanlegerkonten

Wer mit wenig Geld Aktien CFDs handeln möchte, was grundsätzlich möglich und auch sehr empfehlenswert ist, sollte auf die Gebühren achten, charttechnisches und fundamentales Wissen erwerben, dieses zunächst in einem Trading Demokonto anwenden und nicht zuletzt sein Depot umfangreich diversifizieren. Schauen wir uns doch einmal diese Punkte im Detail an.

Broker mit fairen Gebühren wählen: Günstige Gebühren liegen pro Trade zwischen rund 5 und 10 Euro. Einige Broker liegen noch darüber, im Gegenzug treten in jüngster Zeit kommissionsfreie Broker auf den Plan. Da auch sie Geld reinholen müssen, finanzieren sie sich anders, und zwar vorrangig über den Spread der CFDs.

Ausführliche Chartanalyse durchführen: Das Trading mit CFDs ist ein schnelles Trading, bei dem charttechnische Aspekte eine überragende Rolle spielen. Du musst also charttechnisch absolut fit sein, ohne allerdings beim Handel von Aktien CFDs fundamentale Erkenntnisse zur betreffenden Aktie zu vernachlässigen. Aktien lassen sich fundamental sehr gut analysieren. Doch behalte immer den Chart im Auge. Unter anderem stellen MetaTrader Broker in ihrer Software den Chart sehr übersichtlich und mit allen wichtigen Marken dar. Das hilft ungemein bei der Analyse.

Viel Erfahrung im Demokonto sammeln: Wenn Du im Demokonto Dein Depot nicht aufbauen kannst, wirst Du mit Echtgeld erst recht nicht ins Plus kommen. Mit Echtgeld machst Du möglicherweise zusätzliche Fehler, die Dir beim Demotrading nicht passieren, weil dieses nicht Deine Existenz unmittelbar berührt. Du kannst im Demokonto Handelsstrategien a) mit unendlich vielen Werten und b) so lange wie nötig ausprobieren. Es ist sehr wahrscheinlich, dass Du damit einen Tradingstil findest, der zu Deinen finanziellen und zeitlichen Ressourcen passt.

Depot diversifizieren: Kaum eine Variante des Tradings eignet sich so gut zum Diversifizieren wie der Handel mit Aktien CFDs. Es gibt allein in den großen Indizes Dax, MDax, TecDax, SDax, Dow Jones, S&P500, Nasdaq100, FTSE, CAC40, Swiss Market und Austrian Traded Index weit über 1.000 Blue Chips, und das sind nur die bekanntesten Indizes. Hinzu kommen die Aktien aus asiatischen und pazifischen Indizes sowie diejenigen, die nicht in den großen Indizes vertreten sind. Unter diesen gibt es wiederum sehr interessante Werte mit einer ganz unglaublichen Performance. Streue daher Dein Kapital so weit, wie es nur möglich ist.

Vorteile vom CFD Trading – mehr Märkte als beim Aktienhandel

Das CFD Trading eröffnet Dir grundsätzlich mehr Märkte als der reine Aktienhandel, weil Du CFDs auch auf Indizes, Rohstoffe, Währungspaare (darunter auch Kryptowährungen), Futures, Anleihen und sogar auf ETFs kaufen kannst.

Das vervielfacht die Zahl der Anlagemöglichkeiten gegenüber dem reinen Aktienhandel. Selbst wenn Du nur Aktien CFDs handelst, sind die Handelsmöglichkeiten größer als beim Handel der betreffenden Aktie.

Auf diese bietet Dir nämlich der Broker ganz verschiedene CFDs an, die sich a) als Long- oder Short-Position und b) hinsichtlich ihres Preises unterscheiden. So könnte ein Broker auf eine ganz bestimmte Aktie einige Hundert und auf Indizes, Gold und Öl sogar mehrere Tausend CFDs anbieten.

Jeder dieser CFDs eignet sich für ein ganz bestimmtes Handelsszenario. Er kann sehr preiswert sein, damit allerdings einen knappen Stop-Loss erzwingen, er kann auch teurer sein und damit einen sehr großzügigen Stop-Loss ermöglichen. Das ist bei einem längeren Zeithorizont ein großer Vorteil.

Beliebte Broker für das Aktien CFD Trading

Wir haben uns einige Broker genauer angesehen, bei denen sich der Handel mit Aktien CFDs lohnt. Sie zeichnen sich durch faire Gebühren, ein großes Angebot an CFDs, einen guten Support und eine ausgereifte Handelsplattform aus.

#1 XTB

XTB wurde 2002 in Polen gegründet, hat inzwischen seinen Hauptsitz in Großbritannien und wird dort durch die Finanzaufsichtsbehörde FCA reguliert (vergleichbar mit der deutschen BaFin). Darüber hinaus wird XTB auch von den Finanzbehörden in Zypern, Polen, Deutschland, Spanien, Dubai und Belize reguliert. Die deutsche Niederlassung befindet sich in Frankfurt am Main.

Der Broker gehört zu den größten auf dem Markt für das CFD-Trading, bietet aber auch reale Aktien und ETFs an. Seine Solidität schätzen neben Privatanlegern auch viele institutionelle Investoren. Die Kontoeröffnung ist einfach, Ein- und Auszahlungen erfolgen kostenlos. Die Handelsplattform ist benutzerfreundlich gestaltet: Es handelt sich um die hauseigene xStation mit zahllosen charttechnischen Tools, welche die Analyse sehr erleichtern.

Zu beachten ist die nach einem Jahr fällige Inaktivitätsgebühr. XTB schützt seine Trader vor einem negativen Saldo, indem die Handelsplattform CFDs vor dem Erreichen des Totalverlustes automatisch verkauft, was eine Nachschusspflicht ausschließt. Die Spreads sind teilweise sehr niedrig, auf den S&P500 werden beispielsweise nur 0,6 Cent erhoben. Auf manche Forexpaare erhebt XTB sogar nur 0,3 Pips Spread.

Dafür fallen Gebühren von 10 $ pro Trade auf Aktien CFDs an (Stand November 2023: 9,34 €), wie aus einer Review hervorgeht. Ein Alleinstellungsmerkmal von XTB ist, dass der Broker seinen Tradern Zinsen auf ihr eingezahltes Tradingkapital zahlt. Am 10. November 2023 betragen sie für Euroeinlagen 3,8 % p. a. Das Demokonto von XTB läuft auf der hauseigenen Handelsplattform und bietet dementsprechend die gleichen Tools.

Hier verspricht der Broker den Handel von über 3.000 Aktien und ETFs, für die erst ab 100.000 Euro Umsatz 0,2 % Ordergebühren anfallen. Die Laufzeit dieses Demokontos beträgt zunächst 30 Tage. Wer innerhalb dieser Zeitspanne ein Echtgeldkonto beim Broker eröffnet, kann anschließend das Demokonto ohne Ablauf permanent nutzen.

Vor- und Nachteile von XTB

Vorteile:

etablierter Broker mit großem Handelsangebot

überwiegend extrem niedrige Spreads

ausgereifte Handelsplattform

Zinsen auf das Tradingkapital (Cashbestand)

Demokonto mit exakt derselben Software wie die Echtgeldplattform

Demokonto bei Echtgeldkontoeröffnung zeitlich unbegrenzt verfügbar

CFDs auf über 4.000 Assets

Support in sehr vielen Sprachen, darunter auch Deutsch

Nachteile:

Inaktivitätsgebühr nach einem Jahr

Gebühren auf dem Demokonto weichen von realen Gebühren ab

auf dem Demokonto etwas weniger Assets (3.000 vs. über 4.000)

#2 Capital.com

Der britische Broker wurde 2016 gegründet und bietet CFDs auf alle Anlageklassen an. Trader entscheiden sich zwischen der Handelsplattform MetaTrader 4 und einer hauseigenen Software, die im Jahr 2020 zur besten Plattform für das Onlinetrading gewählt wurde. Sie ist sehr übersichtlich, eine Kontoeröffnung gelingt kinderleicht. Der MetaTrader4 hat sich seit vielen Jahren bewährt, viele Trader kennen ihn von anderen Brokern. Auch eine Trading-App steht zur Verfügung. Trader können zeitlich unbegrenzt ein Demokonto mit beiden Handelsplattformen nutzen.

Capital.com erhebt keine Ordergebühren (Kommissionen) und macht stattdessen das Geld über die Spreads, die aber nicht exorbitant hoch sind, sondern sich im üblichen Bereich zwischen rund einem bis acht Cent oder Pips bewegen. Ein- und Auszahlungen sind kostenlos. Der Mindesteinzahlungsbetrag liegt bei 80 Euro, der Mindestauszahlungsbetrag bei 50 Euro.

Um Trader vor Verlusten über dem Wert eines gebuchten CFDs zu schützen, setzt Capital.com einen automatischen Stopp vor der Totalverlustschwelle, was wiederum die Nachschusspflicht eliminiert. Der Support funktioniert in 27 Sprachen, darunter auch Deutsch. Bei einer längeren Inaktivität (mehr als ein Jahr) auf dem Konto erhebt Capital.com eine Inaktivitätsgebühr von 10 Euro.

Vor- und Nachteile von Capital.com

Vorteile:

gebührenfreier Handel

ausgezeichnete hauseigene Handelssoftware + MT4

umfangreicher Support in 27 Sprachen

regulierter Broker (FCA)

umfangreiches CFD-Angebot

ausgezeichnetes, zeitlich unbegrenztes Demokonto

Nachteile:

Inaktivitätsgebühr

ausschließlicher CFD-Handel, keine Aktien oder sonstige Assets

Limits für Ein- und Auszahlungen

#3 eToro

Der Broker eToro wurde 2007 in der israelischen Hauptstadt Tel Aviv gegründet und versteht sich als Netzwerk für das Social Trading, in welchem Trader ihre Erfahrungen weitergeben und über ein CopyPortfolio auch direkt kopiert werden können. Reguliert ist der Broker inzwischen auch in Großbritannien und Zypern.

Er bietet seinen Tradern ein zeitlich unbegrenztes kostenloses Demokonto an und erhebt keine Ordergebühren, sondern macht sein Geld über Spreads, die noch dazu erstaunlich niedrig ausfallen: Bei Devisen beginnen sie bei einem Pip, bei Rohstoffen ab zwei, bei Aktienindizes bei 0,75 Punkten. Auf Aktien und ETFs beträgt der Spread 0,15 % vom Wert.

Auch eToro erhebt eine Inaktivitätsgebühr von 10 $, wenn das Konto länger als ein Jahr nicht genutzt wird. Einen deutlichen Nachteil hat der Broker: Er erhebt eine Auszahlungsgebühr von 5 $, wenn der Trader ein Dollarkonto führt. Bei der Auszahlung in einer anderen Währung kommt eine Umrechnungsgebühr hinzu.

Vor- und Nachteile von eToro

Vorteile:

umfangreiches Handelsangebot

ausgereifte Tradingplattform

Copytrading möglich

keine Ordergebühren

erstaunlich niedrige Spreads

zeitlich unbegrenztes, kostenloses Demokonto

Nachteile:

Inaktivitätsgebühr

Auszahlungsgebühr

Umrechnungsgebühr in andere Währungen

FAQ – CFD Aktien

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.