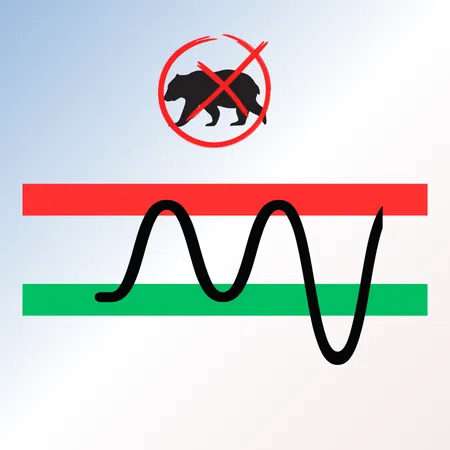

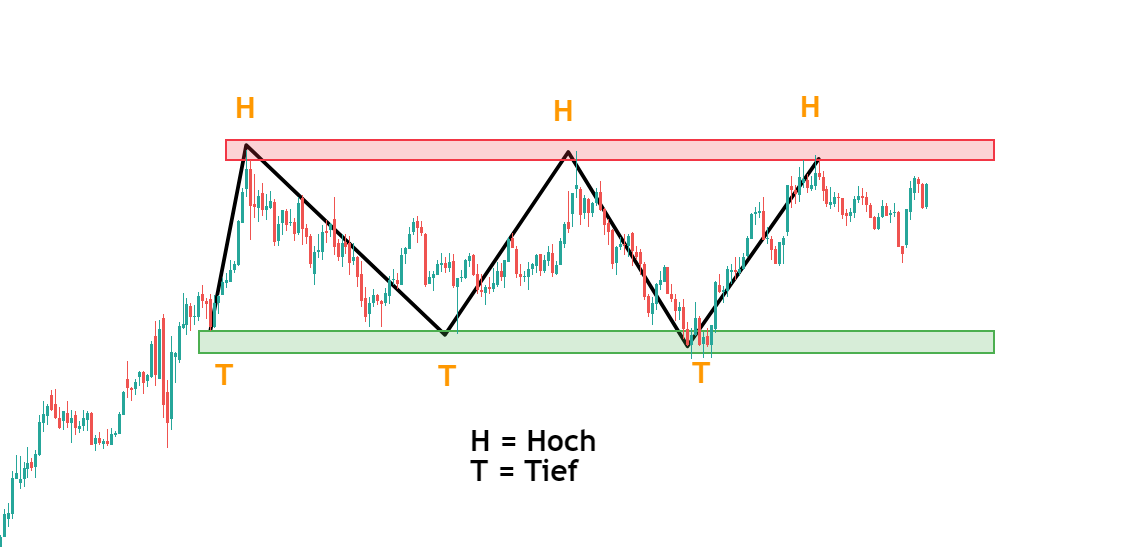

Beim Seitwärtstrend sprechen wir von einer Marktphase, in der sich keine eindeutige Aufwärts- oder Abwärtsbewegung erkennen lässt. Der Kurs schwankt innerhalb einer bestimmten Range. Sie wird von einem Widerstand und einer Unterstützung begrenzt.

Bei der Seitwärtsphase ist vor allem viel Geduld gefragt! Hieran scheitern leider die meisten. Mehr dazu im Beitrag:

Überblick zum Seitwärtstrend

#1 Wichtige Merkmale – Stabilität, niedrige Volatilität und klare Grenzen.

#2 Seitwärtstrend identifizieren – Unterstützung & Widerstand.

#3 Seitwärtstrend Fortsetzung – Oftmals in vorherige Trendrichtung.

#4 Ausblick Wyckoff Schema – So nutzen Profis Seitwärtstrends.

#5 FAQ – Häufig gestellte Fragen zu Seitwärtstrends.

Merkmale eines Seitwärtstrends

Bei einem Seitwärtstrend handelt es sich um eine bestimmte Marktphase, in der sich die Kurse und die Preise des Vermögenswertes, Derivats oder Wertpapiers innerhalb eines bestimmten Zeitraums nicht in eine eindeutige und klar erkennbare Richtung bewegen. Gesprochen wird von seitlichen Bewegungen, bei denen die Preisschwankungen einen bestimmten Bereich nicht verlassen und die Kräfte von Angebot und Nachfrage in etwa gleich stark sind.

Für uns kann das beim Trading echt frustrierend sein, da wir ja grundsätzlich auf der Suche nach klaren Kauf- und Verkaufssignalen bzw. eindeutigen Trends sind. Entsprechend wichtig ist es, ein Verständnis für Seitwärtsbewegungen zu entwickeln, um sie rechtzeitig zu erkennen.

Merke: Seitwärtstrends sind daran erkennbar, dass sich der Kurs über eine längere Zeit auf gleichem oder ähnlichem Niveau bewegt und sich der Preis zu den vorangegangenen Kurswerten nur unwesentlich verändert.

Unsere Ratgeber zum Thema Trend …

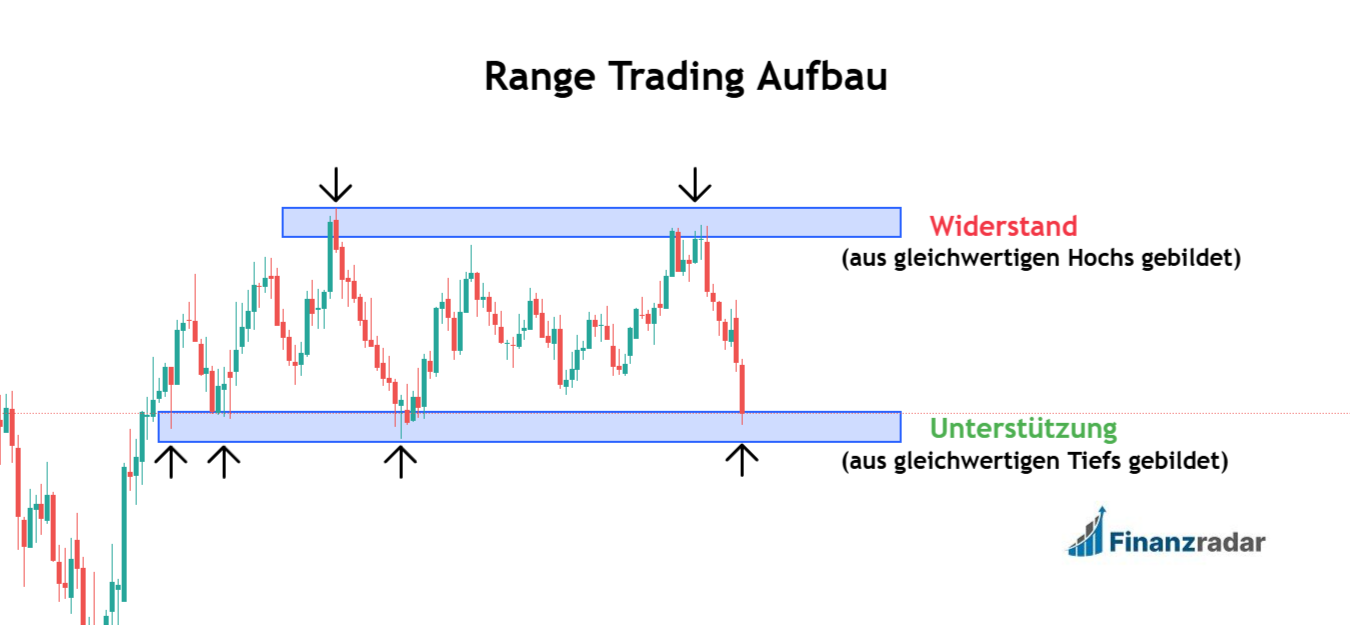

Seitwärtstrend identifizieren

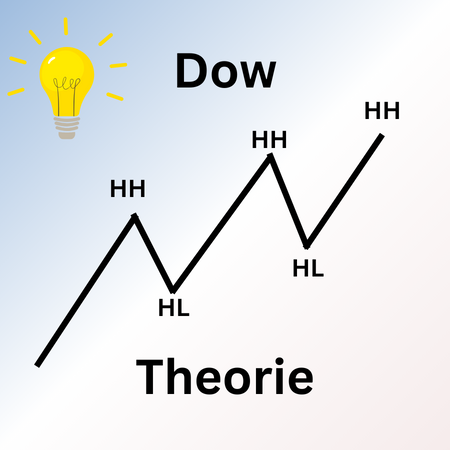

Für das Erkennen eines Seitwärtstrends hast Du verschiedene technische Tools für die Analyse zur Verfügung, wie beispielsweise Zonen und Trendlinien. Sie sind relativ leicht zu nutzen und gehen mit dem Konzept von Widerständen und Unterstützungen einher. Sobald die Zonen über einen signifikanten Zeitraum horizontal verlaufen, liegt ein Seitwärtstrend vor. Es bildet sich die Konsolidierung als Seitwärtsphase aus.

Beachte: In der Regel bieten Seitwärtstrends keine großen Gewinnpotenziale, es sei denn, es handelt sich um sehr volatile Märkte oder Basiswerte, bei denen zwischen der oberen und unteren Range-Begrenzung viel Abstand ist.

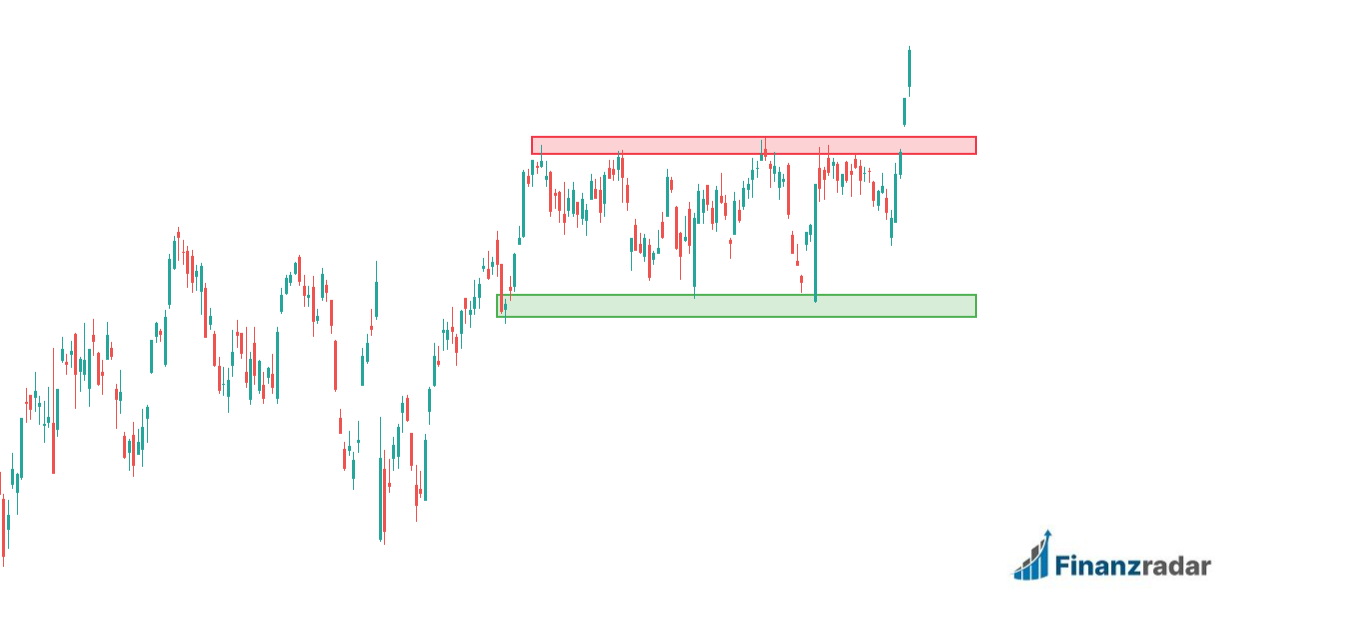

Seitwärtstrend Fortsetzung

Da ein Seitwärtstrend nichts anderes als eine technische Konsolidierung ist, gelten auch die Eigenschaften einer Konsolidierung: Typischerweise wird sie in die vorherige Trendrichtung verlassen! Natürlich ist das aber nicht immer so. Aus meiner Erfahrung heraus würde ich mal schätzen, dass das in 60% der Fällen zutrifft. In den anderen 40% sorgt die Seitwärtsphase für eine Trendumkehr.

Beachte: Technische Analyse ist ein Spiel von Wahrscheinlichkeiten. Es gibt keine Formation oder ähnliches was zu 100% immer richtig liegt. Aus diesem Grund empfehle ich Dir immer einen Stop-Loss zu nutzen im Trading!

Wie professionelle Trader Seitwärtstrends nutzen

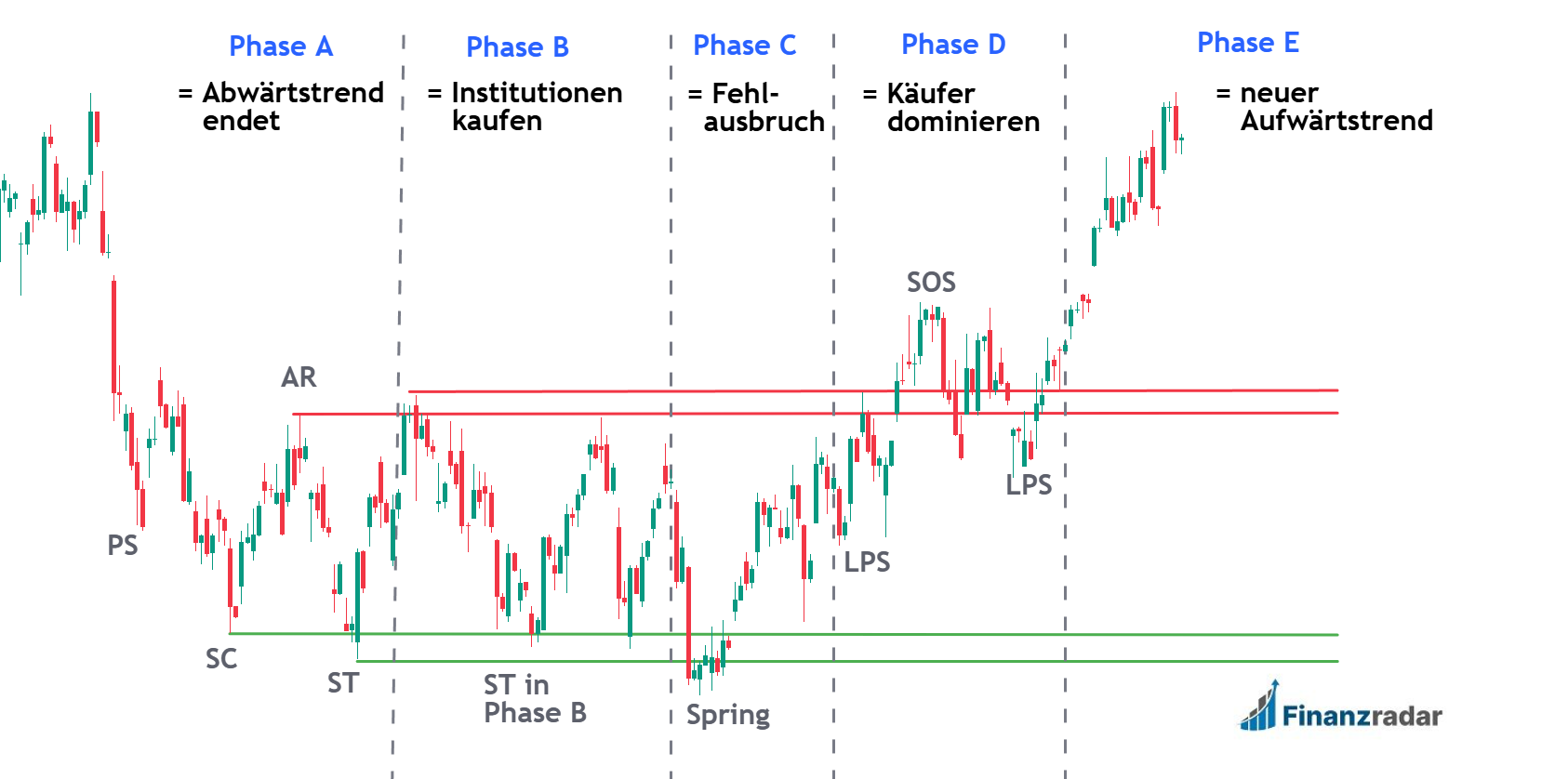

In Seitwärtsphasen oft False Breakouts statt. Diese Fehlausbrüche können auch als „Order fischen“ verstanden. Damit ist folgendes Konzept gemeint: Große Institutionen bauen Ihre Positionen meist nicht mit einer Order auf, sondern über mehrere Orders verteilt. Um ihre Positionen aufzubauen benötigen sie genügend Gegenpositionen, sprich wenn ein Fond beispielsweise 10.000 Allianz-Aktien kaufen will, dann müssen 10.000 Allianz-Aktien zum Verkauf stehen.

Institutionen bauen nach einem festem Schema Positionen auf und ab, welches auch als Wyckoff-Schema bekannt ist. Betrachtest Du den folgenden Chart, dann fällt Dir auf, dass sehr häufig ein neues tieferes Tief oder höheres Hoch gemacht wird, was auf einen potenziellen Trendstart hindeutet, aber im Nachgang nichts anderes als ein Fehlsignal ist, infolgedessen der Kurs einfach nur seitwärts läuft.

FAQ – Seitwärtstrend

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese Trend Strategien könnten Dich interessieren ...