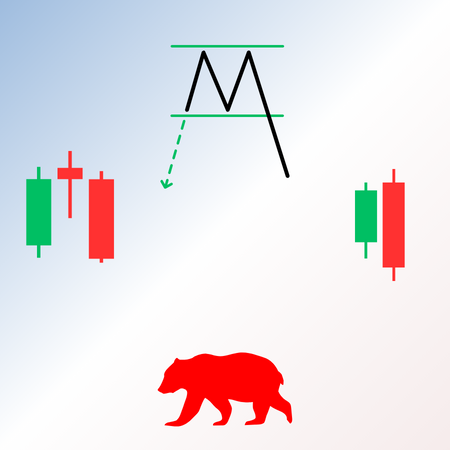

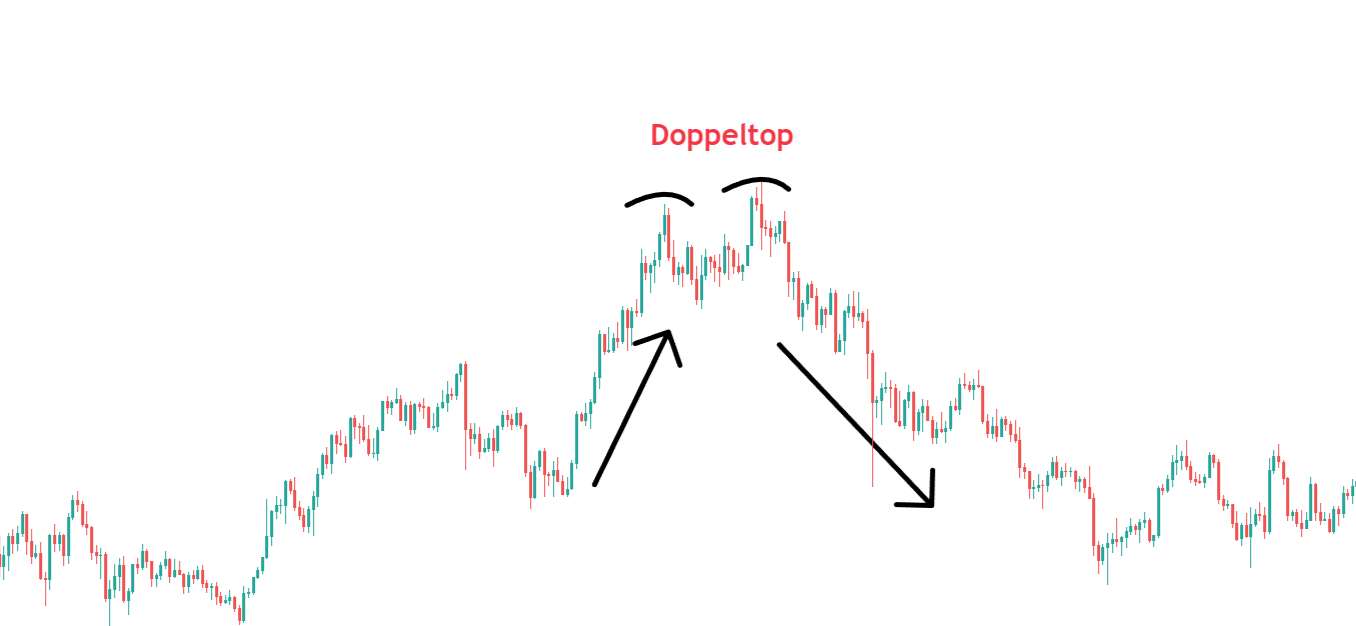

Auch das Double Top Pattern ist eine weit verbreitete Chartformation, welche die Fähigkeit hat, einen anfänglichen Aufwärtstrend in einer Umkehrung zum Abwärtstrend zu transformieren.

Ich habe beobachtet, dass das Doppeltop nicht nur als eigenständiges Muster auftreten kann, sondern es häufig auch innerhalb komplexerer Chart Pattern vorkommt. Die Fähigkeit das Double Top erkennen zu können, ist daher eine wichtige Grundlage.

Interpretation: Bei einem Double Top Pattern, charakterisiert durch das erneute Erreichen eines vergleichbaren Hochs und einer anschließenden Abwärtsbewegung zwischen den Spitzen, gehe ich häufig von einem Übergang vom Aufwärtstrend zum Abwärtstrend aus.

Übrigens: XTB ist seit über 7 Jahren mein Lieblings-Broker:

Kurzüberblick: Double Top Pattern

Ein Doppeltop ist ein Chart Pattern, das sich häufig nach einem Aufwärtstrend entwickelt und durch zwei nahezu identische Hochpunkte gekennzeichnet ist.

Das Double Top Pattern signalisiert eine potenzielle Trendumkehr von einem Aufwärts- zu einem Abwärtstrend und gilt als Verkaufssignal.

Die Formation wird durch zwei Hochs auf ähnlichem Niveau, gefolgt von einem Rückgang des Kurses zwischen beiden Spitzen, charakterisiert.

Der Kurs fällt oft nach dem zweiten Hoch unter die sogenannte „Nackenlinie“ des Doppeltops, was als Bestätigung des Umkehrsignals betrachtet wird.

Die Nackenlinie dient als wichtiger Unterstützungsbereich; ein Durchbruch unter dieses Niveau deutet auf eine mögliche Trendumkehr hin.

Ein erfolgreicher Ausbruch unterhalb der Halslinie wird oft als Gelegenheit zum Verkauf oder Short-Trading betrachtet.

Was ist das Double Top Pattern (Doppeltop)?

Das Doppeltop entsteht typischerweise nach einer anhaltenden Aufwärtsbewegung und zeigt sich in zwei nahezu gleich hohen Verlaufshochs. Zwischen diesen Peaks folgt eine vorübergehende Abschwächung des Kurses, die eine Art Konsolidierung andeutet. Dieses Muster signalisiert, dass der vorangegangene Aufwärtstrend ins Stocken geraten könnte und eine Trendumkehr bevorstehen könnte.

Die entscheidende Komponente des Doppeltops ist die Nackenlinie, die durch das Tief zwischen den beiden Hochs verläuft. Ein Durchbruch unter diese Nackenlinie wird oft als Verkaufssignal interpretiert, das einen möglichen Beginn eines Abwärtstrends anzeigt. Du könntest einen Durchbruch unter die Nackenlinie als Auslöser für eine Short-Positionen nutzen.

Double Top Pattern: Entstehung und Aufbau der M Formation

Das Doppeltop bildet sich in einem mehrstufigen Prozess während eines vorangegangenen Aufwärtstrends. Zu Beginn des Musters erleben wir eine stetige Aufwärtsbewegung, die jedoch unterbrochen wird, wenn der Kurs plötzlich einen Rücksetzer erfährt. Dieses Nachlassen der Dynamik führt zur Bildung des ersten Hochs.

Anschließend deutet eine Erholung des Kurses darauf hin, dass der Aufwärtstrend fortgesetzt werden könnte. Doch am jüngsten Verlaufshoch wird der Kurs erneut mit Gegenwind konfrontiert und zeigt erneut ein gewisses Verkaufsinteresse.

Diese Kombination aus erneutem Widerstand und einem Rückgang im Kurs formt ein M-Muster, das allgemein als Doppeltop bekannt ist. Diese Formation signalisiert oft eine potenzielle Trendumkehr und bietet Dir eine wichtige Grundlage, um potenzielle Abwärtsbewegungen zu identifizieren.

Beachte: Dass der Kurs zunächst in einem Aufwärtstrend stagniert, könnte als Schwäche-Signal verstanden werden (= Doppeltop-Funktion) oder aber auch als Konsolidierung, nach welcher der Kurs diesen Trend fortsetzt. Achte entsprechend also erst immer auf einen Ausbruch, bevor Du einen Trade eingehst!

Diese Pattern könnten Dich auch interessieren …

Darum signalisiert das Double Top Pattern eine bearishe Trendwende

Das Doppeltop wird als bärisches Signal interpretiert, da es die Unfähigkeit des Kurses zeigt, ein bestimmtes Preisniveau zu überwinden. Dieses zweifache Scheitern an nahezu identischen Leveln signalisiert eine potenzielle Schwäche im Aufwärtstrend. Die Ablehnung des Kurses an diesem Niveau deutet darauf hin, dass die Käufer nachlassen und die Verkäufer zunehmen könnten.

Durch das mehrfache Abprallen an einem Kurslevel wird der zuvor herrschende Aufwärtstrend in Frage gestellt, wobei nun gemäß dem Ausschlussprinzip folgendes gilt: Was nicht nach oben kann, wird vermutlich nach unten gehen.

Beachte: Trotz der zwischenzeitlich Abweisung nach oben, muss es nicht zur großen Trendumkehr kommen. Sollte sich an der Nackenlinie erneut starke Kaufkraft bilden, könnte das scheinbar bildende Top auch ganz schnell in eine Seitwärtsrange umgemünzt werden.

Was passiert nach dem Double Top Pattern (Angebot & Nachfrage)?

Um das Doppeltop zu verstehen, ist es entscheidend, die zugrunde liegende Mechanik des Marktes zu betrachten. Der Preis eines Wertpapiers wird durch das Zusammenspiel von Angebot und Nachfrage festgelegt. Eine größere Nachfrage führt typischerweise zu einem Anstieg des Kurses, während ein Überangebot in der Regel zu einem Kursrückgang führt.

Es ist wichtig für Dich zu wissen, dass sich der Preis letztendlich in einem Gleichgewichtspunkt einpendelt, an dem Angebot und Nachfrage im Markt ausgeglichen sind. Nach dem Auftreten eines Doppeltops können sich diese Dynamiken im Angebot und der Nachfrage auf den Kurs auswirken. Eine detailliertere Betrachtung dieser Faktoren ist entscheidend, um die möglichen Auswirkungen auf den weiteren Kursverlauf nach einem Doppeltop zu verstehen.

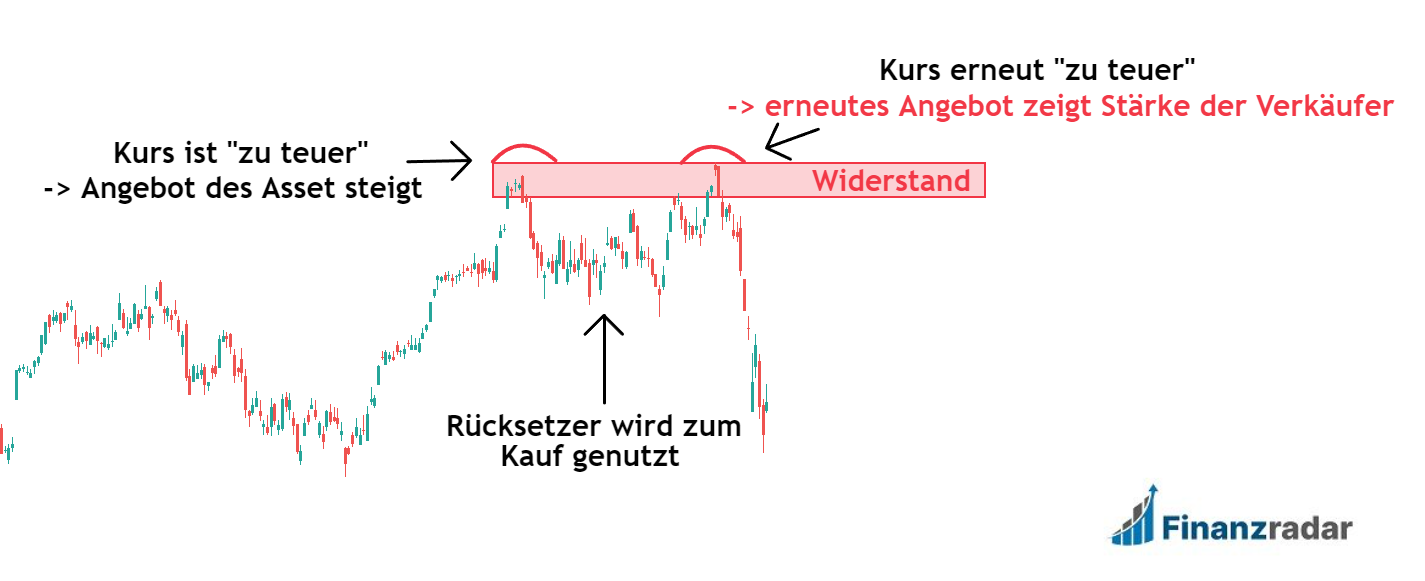

#1 Widerstand behindert den Aufwärtstrend

Ein Doppeltop tritt typischerweise nach einem Aufwärtstrend auf. In diesem Trend herrschte eine starke Nachfrage, die den Kurs antrieb. Doch irgendwann erreicht der Kurs ein Niveau, das von vielen Marktteilnehmern als überbewertet angesehen wird. Dies führt dazu, dass sie ihre Positionen verkaufen möchten. Ein verstärktes Angebot trifft dann auf eine abnehmende Nachfrage, was zu einem Widerstand im Chartbild führt.

Die Gründe für dieses vermehrte Angebot können vielfältig sein – sei es aufgrund von Nachrichten, fundamentaler Analysen oder anderen Einflussfaktoren. Wichtig ist jedoch der resultierende Effekt: Der zunehmende Widerstand signalisiert, dass der Markt möglicherweise nicht mehr bereit ist, den Kurs weiter nach oben zu treiben, und eine Trendumkehr bevorstehen könnte.

Beachte: Als technische Analysten ist es für uns unwichtig, ob sich ein Kurs auf Grund einer Nachricht oder sontigem bewegt. Vielmehr ist für uns die Wirkung interessant, welche wir anhand des Angebots und der Nachfrage eines Assets ablesen können.

#2 Anpassung und Entstehung des Zwischentiefs

Nachdem der Kurs ein Preislevel von höherem Angebot erreicht hat, korrigiert der Kurs oft kurzfristig. Diese Korrektur wird häufig als Chance von vielen Marktteilnehmern wahrgenommen, um das Wertpapier zu günstigeren Preisen zu erwerben.

Dieser Anstieg der Nachfrage führt letztlich dazu, dass der Kurs sich von seinem Zwischentief erhebt und wieder ansteigt. Dieser Anstieg wird oft als Teil des vorherigen Aufwärtstrends angesehen. Trader, die das Zwischentief zum Kauf genutzt haben, haben ganz im Sinne der Trendfolge gehandelt – ein Ansatz, den ich selber oft handel.

Beachte: Einem Trend zu folgen ist stets eine gute Entscheidung. Ein Grundsatz der technischen Analyse lautet: “Dass ein Trend fortgesetzt wird ist immer wahrscheinlicher, als dass er umgekehrt wird.”

#3 Herausbildung des zweiten „Tops“ beim Double Top Pattern

Der zweite „Top“ in der Doppeltop-Formation setzt ein, wenn die Nachfrage nach dem Zwischentief erneut stark ansteigt und den Kurs bis zum jüngsten Verlaufshoch treibt. An diesem Punkt, der als Widerstand agiert, treffen wiederum starkes Angebot und abnehmende Nachfrage aufeinander. Die Marktakteure könnten diesen Kurs erneut als überbewertet wahrnehmen und sehen möglicherweise weniger Potenzial.

Diese Wahrnehmung führt dazu, dass Verkäufer verstärkt an diesen Preisen anbieten, was den Druck auf den Kurs erhöht. Das zweite „Top“ entsteht also durch eine erneute Ablehnung des Kurses aufgrund eines verstärkten Angebots bei einem als hoch wahrgenommenen Preisniveau.

Beachte: In der technischen Analyse gilt “Der Chart vergisst nichts”. Ob ein Kurs einen Widerstand an einem Verlaufshoch erfährt, was 5 Minuten oder 5 Jahre her ist, ist total irrelevant.

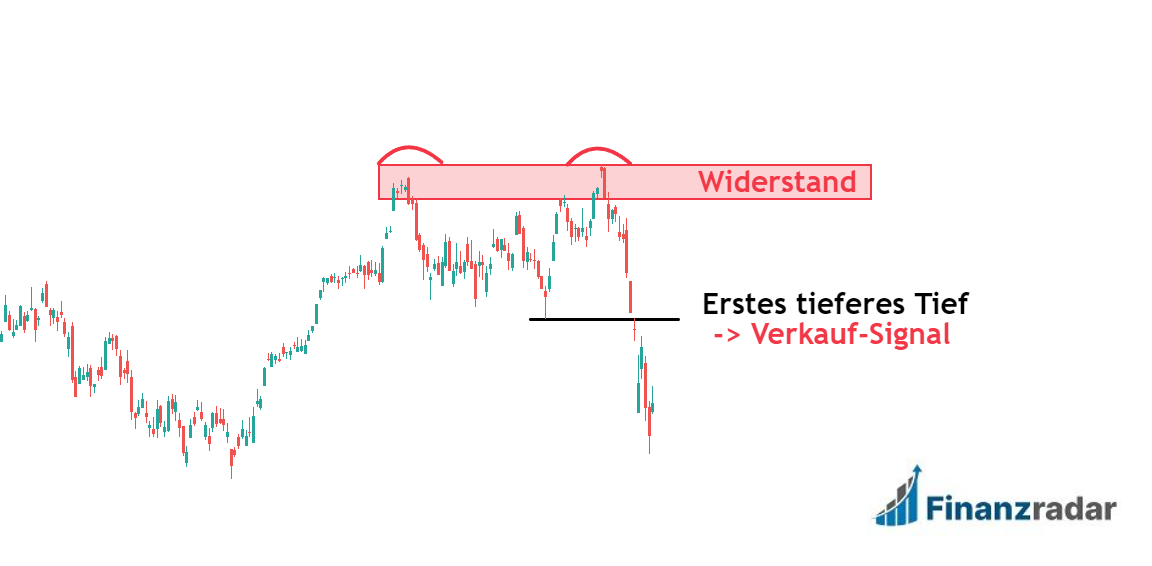

#4 Verkaufssignal bestätigt die Doppeltop-Musterformation

Das erneute große Angebot an dem jüngsten Verlaufshoch erzeugt größeren Verkaufsdruck, da der Kurs erneut an einem ähnlichen Preisniveau abgelehnt wird. Dieser Rückgang wird von den Marktteilnehmern nicht mehr als Gelegenheit zum Kaufen, sondern als Warnsignal für ein drohendes Ende des Aufwärtstrends gesehen.

Die Fokussierung auf das erneut abweisende Preisniveau erzeugt eine pessimistische Stimmung, die zu vermehrten Verkäufen führt. Ein Durchbruch unter das Zwischentief (=Nackenlinie) bestätigt die Doppeltop-Formation und dient als starkes Verkaufssignal, das von Dir genutzt werden könnte, um Deine Positionen zu liquidieren und möglicherweise Short-Positionen einzugehen.

Beachte: In der Praxis macht es oftmals sind auf einen sogenannten “Retest” des Ausbruchlevels zu warten. Sprich der Kurs sollte erneut von unten gegen die Nackenlinie laufen und abgewiesen werden.

Mein Lieblings-Broker XTB: Hier kannst Du in über 6.300 Märkten günstig traden:

Wie Du mit der Doppeltop M-Formation im Chart erfolgreich traden kannst

Das Doppeltop ist eines der am häufigsten vorkommenden Chartmuster, weswegen ein Verständnis über den Aufbau sowie dem Umgang mit der Formation wichtig sind. Grundsätzlich gibt es wie bei jeder technischen Formation markante Punkte, welche Deinen potenziellen Einstieg und sinnvollen Ausstieg definieren.

Bezüglich dem Ausstieg bietet das Doppeltop im Übrigen Regeln für den Stop-Loss sowie dem Take-Profit an. Die Vorgehensweise ähnelt hierbei sämtlichen anderen Chartformationen, weswegen ich Dir in diesem Abschnitt intensiv das Vorgehen zeigen möchte.

Beachte: Das Doppeltop definiert durch sein Erscheinungsbild klare Regeln über die Handelsweise. Wie bei anderen Formationen wird auch hier die Höhe der Formation abgemessen, um daraus Rückschlüsse für den Umgang mit der Formation zu ziehen.

Einstiegspunkte für den Handel mit der M-Formation

Analysiert man den Verlauf des Aufbaus der Formation und kombiniert dies mit einem Grundverständnis über Trendanalyse, wird klar, wo ein sinnvoller Einstiegspunkt des Doppeltops liegt.

Ich habe Dir bereits erläutert, dass ein Doppeltop typischerweise nach einem Aufwärtstrend auftritt und diesen in einen Abwärtstrend umleitetet. Ein Aufwärtstrend wird durch höhere Hochs und höhere Tiefs definiert wird, während ein Abwärtstrend durch tiefere Tiefs und tiefere Hochs definiert ist.

Ein sinnvoller Einstieg liegt bei dem Punkt, wo klar wird, dass ein neuer Abwärtstrend gestartet ist. Im Falle des Doppeltops wird dieses Signal mit dem Unterschreiten des Zwischentiefs realisiert. In der Praxis spricht man hierbei gerne von der sogenannten „Nackenlinie“.

Beachte: Das Doppeltop leitet auf elegante Art und Weise einen Aufwärtstrend in einen Abwärtstrend um. Bei dem ersten handfesten Indiz eines entstehenden Abwärtstrends kannst Du einen Einstiegspunkt festmachen – beim Doppeltop ist dies das unterschreiten der Nackenlinie.

Einstieg im Trend nach Bestätigung der M-Formation

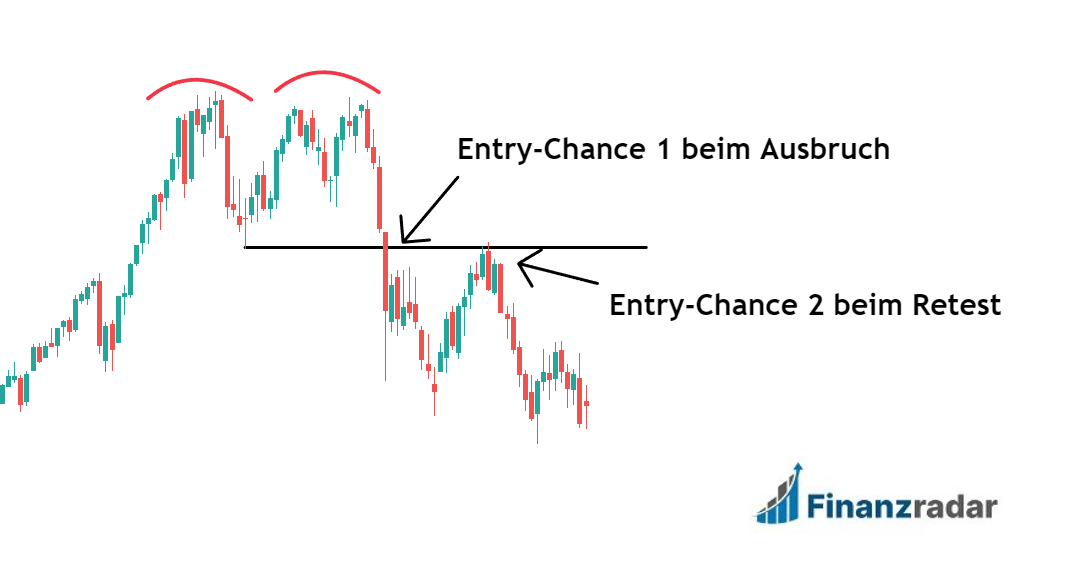

Deinen Einstieg für den neuen Abwärtstrend kannst Du auf 2 Arten realisieren. Die erste Möglichkeit ist der klassische herkömmliche Weg, bei dem Du direkt bei Bruch unter die Nackenlinie einen Einstieg wagst. Sprich sobald eine Kerze das Zwischentief unterbietet bist Du drin. Bestenfalls wartest Du hier auf den Schlusskurs der Kerze, um wirklich sicher zu sein, dass der Ausbruch bestand hat und kein Fehlausbruch ist.

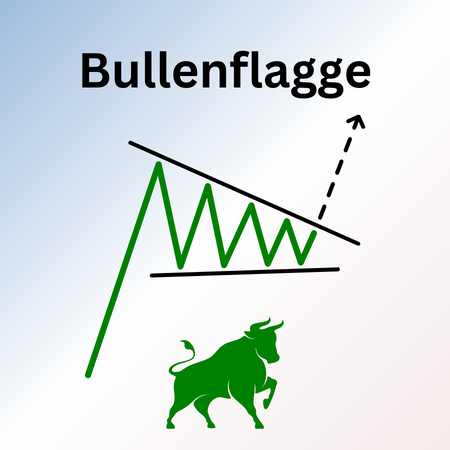

Da, wie Eingangs des Artikels beschrieben, das Doppeltop von der Struktur her auch Teil von anderen Formationen wie der Bullenflagge ist, kann es trotzdem häufig zu Fehlsignalen kommen. Um diese bestmöglich auszuschließen gibt es noch die zweite Möglichkeit für den Trade-Einstieg: Ein Entry beim Retest der Nackenlinie.

Beachte: Der Trade-Einstieg nach Retest der Nackenlinie gilt in der Praxis als sicherer Einstieg, weswegen ich diese Variante vor allem Trading Anfängern ans Herz lege. Diese Vorgehensweise bedarf allerdings einiges an Geduld, denn Du musst abwarten bis der Kurs erneut an der Nackenlinie ist.

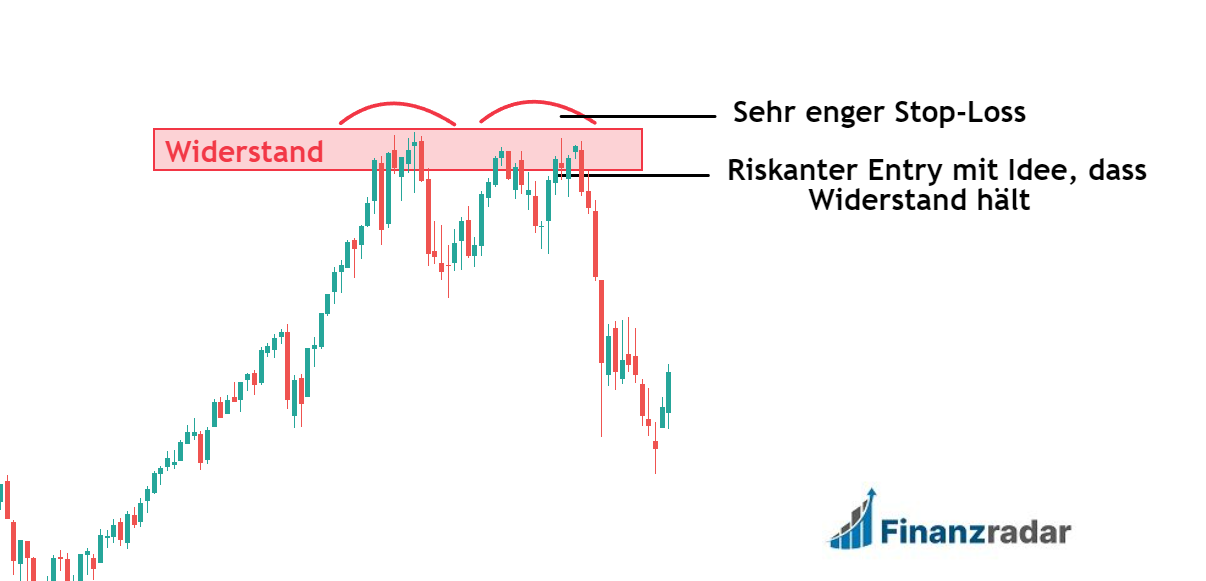

Gegenläufiger Einstieg am zweiten Hochpunkt

Eine dritte Möglichkeit, den Einstieg eines Doppeltops zu machen, ist das riskante Shorten, während sich das zweite Hoch bildet. Die Idee dahinter ist recht einfach: Anhand des ersten Hochs erkenne ich, dass hier ein Widerstandsbereich liegt, welcher bereits einmal gehalten hat – warum nicht also auch ein zweites Mal?

Diese Vorgehensweise zeichnet sich vor allem durch ein hohes Chancen-Risiko-Verhältnis (CRV) aus, da der Stop-Loss, welcher über dem ersten Verlaufshoch liegen sollte, sehr eng ist, wohingegen das mögliche Take-Profit weit entfernt liegt.

Der Take-Profit und Stop-Loss sind im Übrigen genau dieselben wie bei den anderen beiden bereits vorgestellten Varianten. Durch diese dritte Methode habe ich aber einen viel besseren Einstiegspreis.

Beachte: Je nachdem wie risikoaffin Du bist, kannst Du Deinen Einstieg auch riskanter gestalten. Das zunächst höhere Risiko, durch die Ungewissheit, ob überhaupt ein Doppeltop beendet wird, wird mit einem extrem hohem Chancen-Risiko-Verhältnis belohnt.

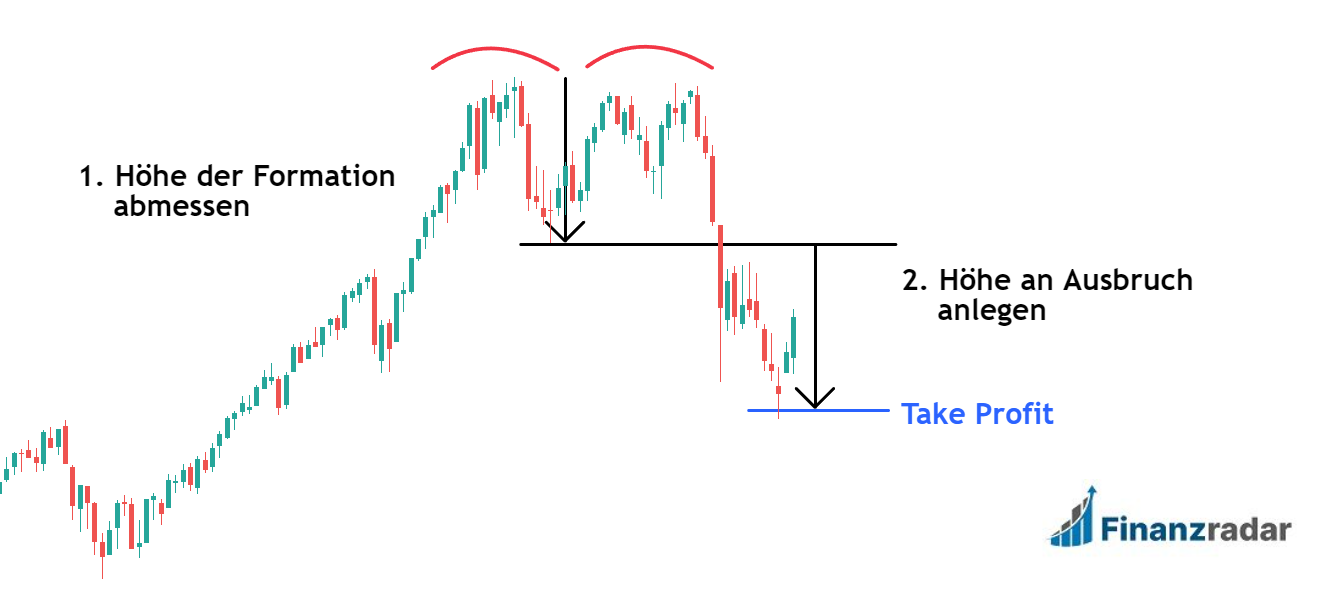

Zielkursbestimmung beim Double Top Pattern

Um das Take-Profit für einen möglichen Short-Trade zu bestimmen, solltest Du wie folgt vorgehen:

Messe die Höhe des Doppeltops ab. Markiere Dir hierzu die Nackenlinie und das höchste der beiden Hochs. Der Abstand von Nackenlinie bis zum höchsten Hoch ist die „Höhe der Formation“. Ich persönlich nutze dazu immer eine Trendlinie, welche ich an die genannten Punkte ziehe.

Lege die abgemessene Höhe an die Ausbruchsstelle der Formation an, sprich unten an die Nackenlinie.

Du musst für diesen Prozess keine Trendlinie zum zeichnen nehmen, sondern kannst auch ganz normal mit dem Maßband-Tool die Höhe abmessen. Für den Workflow hat sich so eine Trendlinie allerdings bewährt.

Bei Chartingsoftwares wie Tradingview kannst Du übrigens durch das typische Copy & Paste (Strg+C und Strg+V) die Trendlinie zum Abmessen der Höhe duplizieren.

Beachte: Solltest Du im Minutenchart oder Stundenchart ein Doppeltop erkennen, dann kannst Du ganz normal das Ziel mit festen Werten (beispielsweise die Höhe der Formation ist 10€) bestimmen. Bei enorm großen Formationen solltest Du lieber relative Werte (beispielsweise die Höhe der Formation ist 67% Kursbewegung) nutzen.

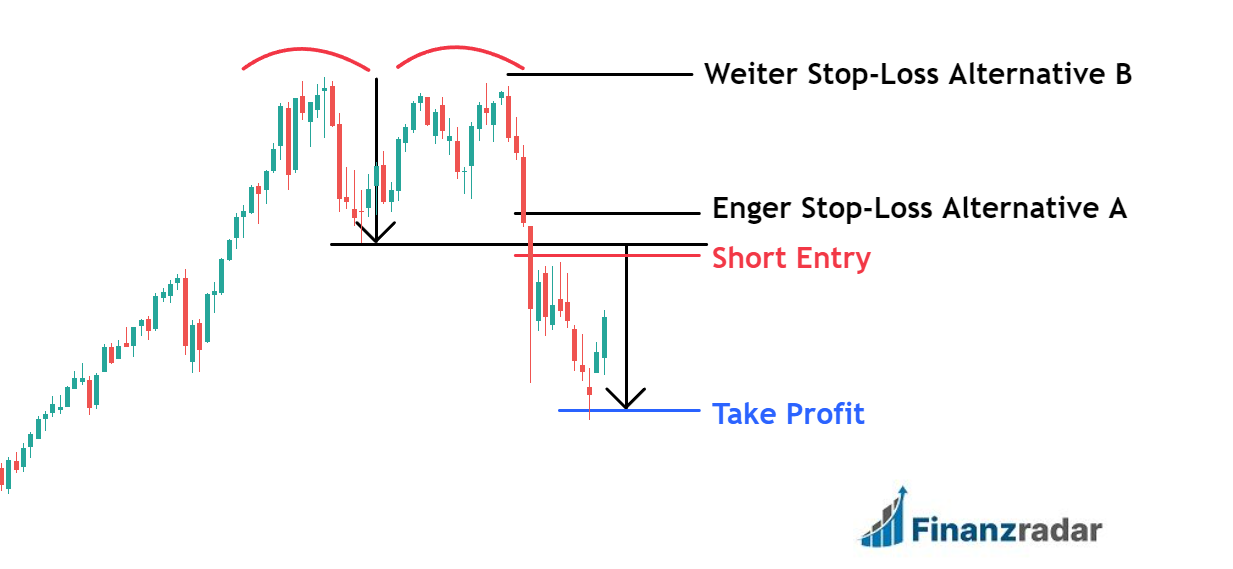

Stop Loss und Risikobegrenzung beim Double Top Pattern

Neben dem Take-Profit bietet das Doppeltop auch ein klares Level für einen sinnvollen Stop-Loss. Um den Stop-Loss zu bestimmen, solltest Du dir folgende Frage stellen: Wenn ich in einem Trade bin, wo wäre meine Idee nicht mehr aktiv?

Wenn Du einen Trade mit der Idee eingehst, dass das Doppeltop einen neuen Abwärtstrend lostritt, dann ist diese Idee dahin, sobald das Doppeltop überschritten wird. In anderen Worten: Platziere Deinen Stop-Loss über das Hoch der Formation.

Eine andere Alternative, welche einen sehr engen Stop-Loss hat, ist das Setzen knapp über der Nackenlinie nach Ausbruch. Die Idee dahinter ist, dass ein erneutes Überschreiten der Nackenlinie ein erster Hinweis darauf ist, dass die Formation in diesem Fall doch nicht ihre Wirkung entfaltet.

Beachte: Nicht nur beim Doppeltop, sondern auch bei anderen Formation, macht es Sinn den Stop-Loss über das Hoch/Tief der Formation zu legen. Je nachdem in welche Richtung Du handelst.

Vor- und Nachteile vom Doppeltop Trading

Vorteile:

Deutliche Musterbildung erleichtert die Erkennung potenzieller Trendumkehrpunkte.

Visuell leicht erkennbar und daher auch für Einsteiger leicht zu identifizieren.

Klar definierte Stop-Loss-Niveaus und Gewinnziele können leicht festgelegt werden.

Das Doppeltop tritt in allen Assets und allen Zeiteinheiten auf und funktioniert überall gleich.

Die zugrunde liegende Logik des Musters ist verständlich und beruht auf grundlegenden Prinzipien von Angebot und Nachfrage.

Es bietet die Möglichkeit, die Veränderung des Trends frühzeitig zu identifizieren.

Nachteile:

Es kann zu Fehlinterpretationen führen, was zu verfrühten oder ungenauen Trades führt.

In volatilen Märkten können Fehlsignale häufiger auftreten.

FAQ – Double Top Pattern

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere interessante Formationen …