Im Gap Trading interpretierst Du Kurslücken, um daraus Trading-Chancen abzuleiten. Sprich anhand des Unterschieds von gestrigem Schlusskurs und heutiger Eröffnung geht man Long oder Short.

Wie Gap Trading und insbesondere die Breakaway Gap Trading Strategie funktionieren, erkläre ich Dir in diesem Beitrag:

Kurzüberblick: Gap Trading

#1 Was ist Gap Trading? – Kurze Erklärung & Definition.

#2 Welche Trading Gaps gibt es? – Wir unterscheiden 4 Stück.

#3 Gap Trading Strategie – Ich zeig Dir zwei Anwendungen.

#4 Weiterführendes Gap Wissen – Hier sind noch mehr Praxis Tipps

#5 FAQ – Häufig gestellte Fragen zum Gap Trading.

Was ist Gap Trading?

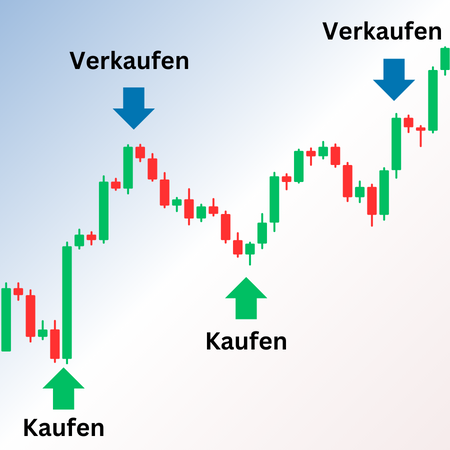

Gap Trading bedeutet das Erkennen einer Kurslücke und interpretieren („Was könnte jetzt passieren?) um damit eine Long- oder Short-Position zu eröffnen. Das Ding ist nämlich: Es gibt typische Schema wie sich der Kurs nach einem Gap sehr wahrscheinlich bewegen wird.

Ein Gap ist die Differenz des Schlusskurses eines Tages und dem Eröffnungskurs des Folgetages. Da dies bei Aktien und Indizes sehr oft vorkommt, kann man Gaps sehr gut wissenschaftlich untersuchen, was die Basis des Gap Tradings gelegt hat.

Diese Strategien könnten Dich auch interessieren …

Welche Trading Gaps gibt es?

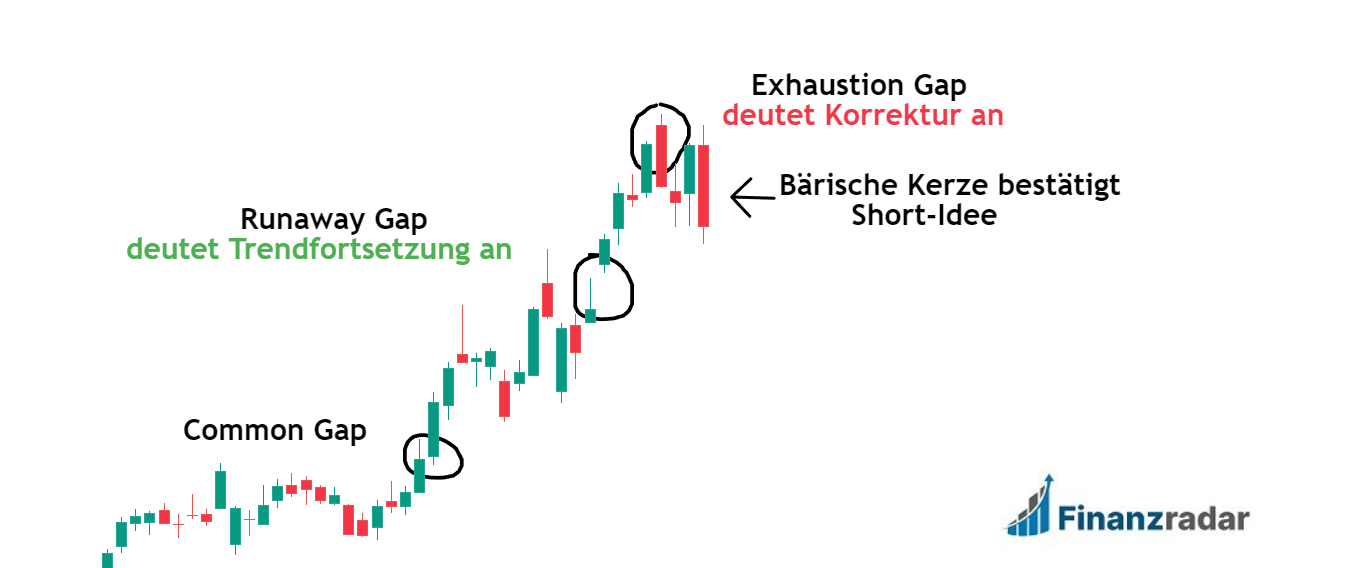

Common Gap (Gewöhnliche Kurslücken): Ist die häufigste Form von Lücken. Sie ist ziemlich klein und wird typischerweise am selben Tag geschlossen (=Gap Close Strategie)

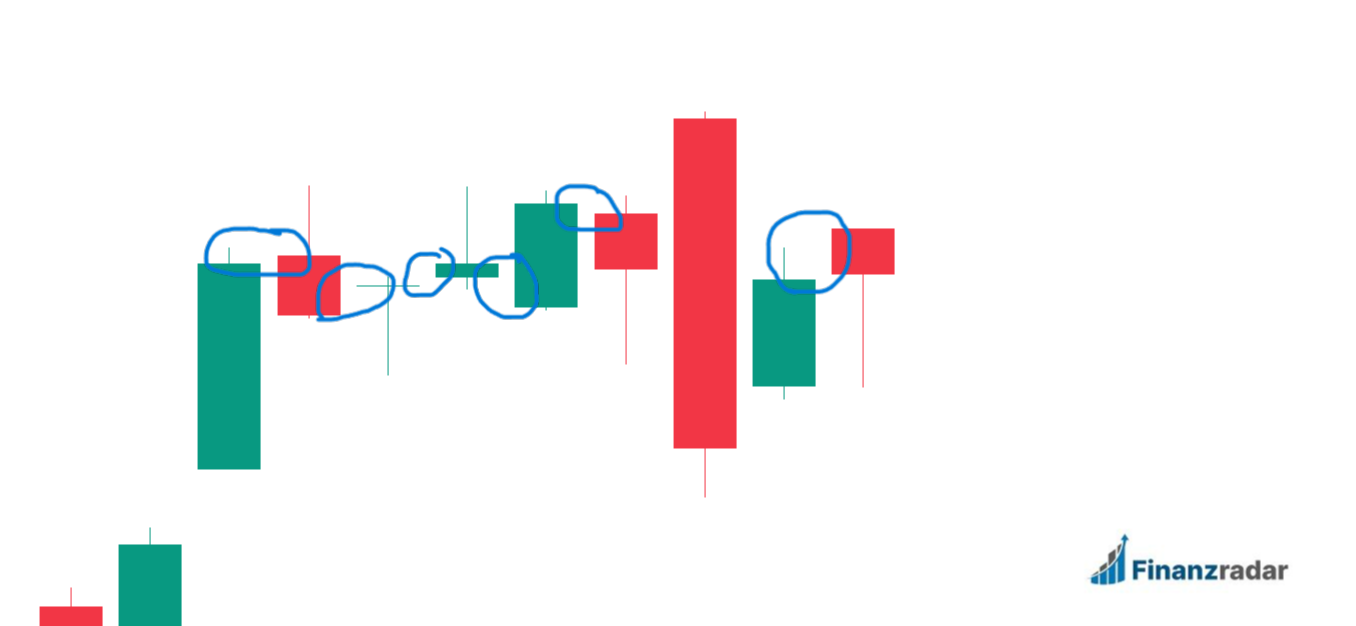

Breakaway Gap (Ausbruchslücke): Bricht der Kurs bspw über einen Widerstand mit einem Gap.

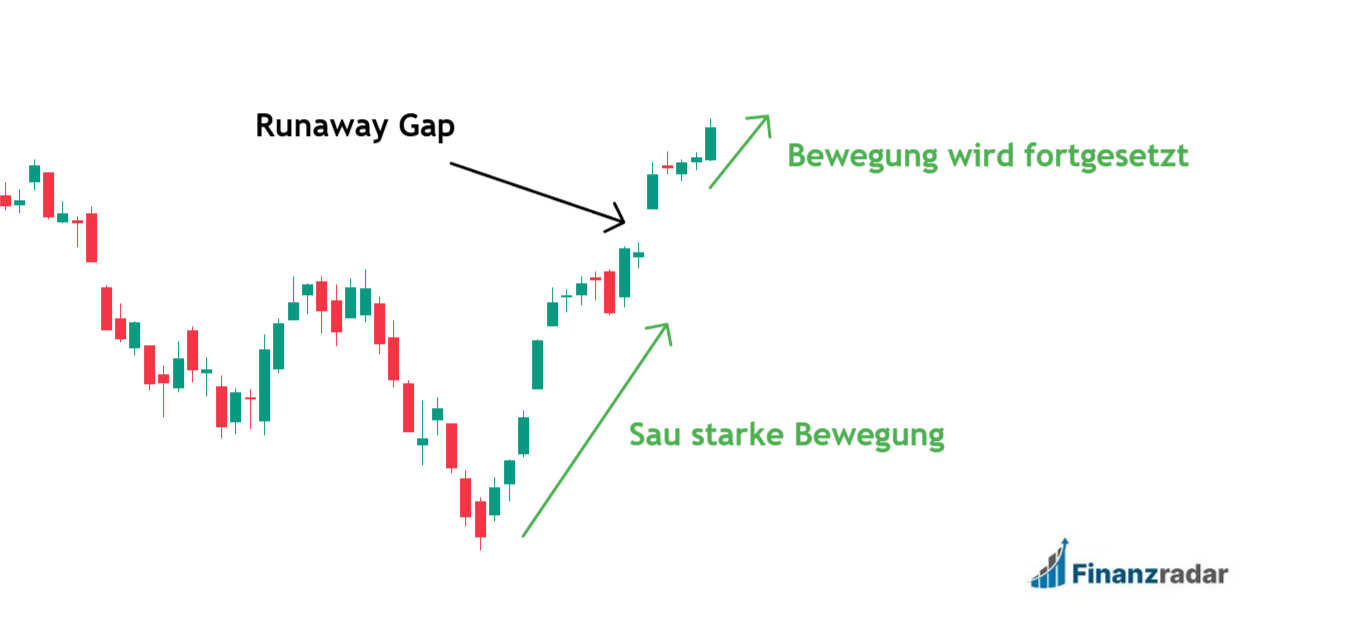

Fortsetzungskurslücken (Runaway Gaps): Diese Kurslücke tritt in sehr starken Trends auf und setzt diesen quasi fort, obwohl der Markt geschlossen ist.

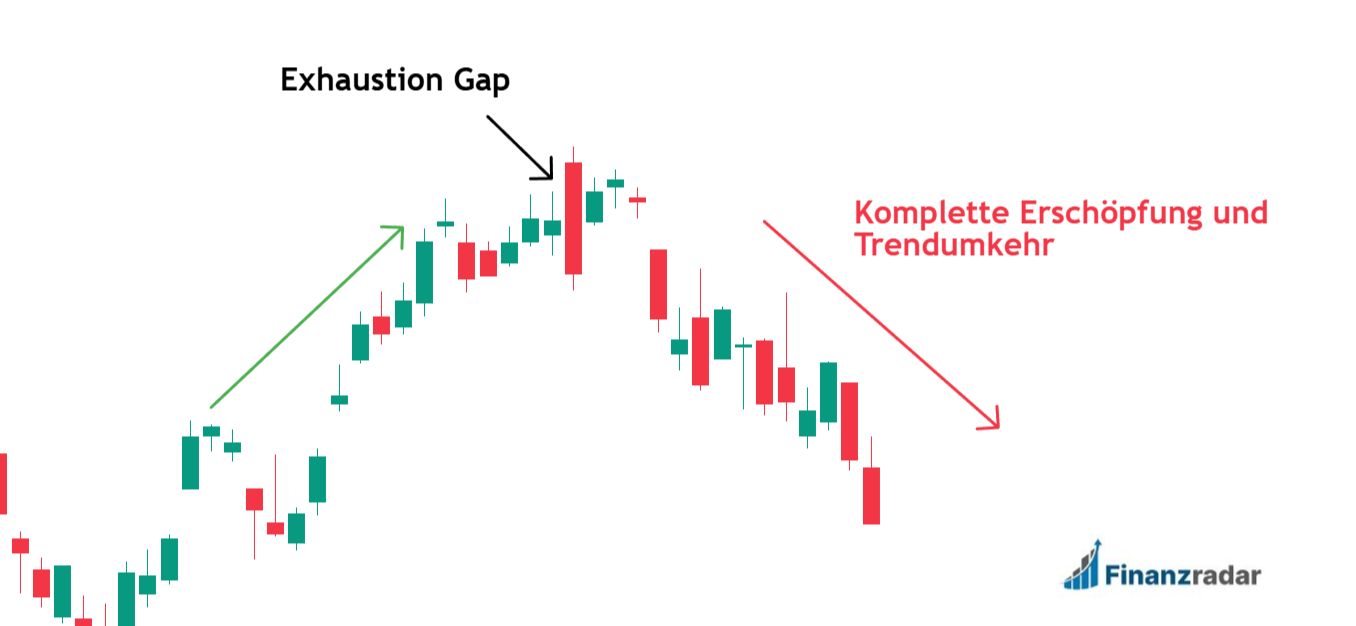

Exhaustion Gap (Erschöpfungslücke): Der Kurs startet über dem Vortages Schlusskurs, aber kann diese Kursgewinne nicht halten.

(Klick die Bilder an, um sie groß zu sehen)

Sämtliche Texte, Meinungen, Chats, Mitteilungen, Nachrichten, Preise, Marktanalysen, oder anderen Informationen auf dieser Seite, sind ausschließlich allgemeine Informationen für Unterhaltungszwecke. CFDs sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Beispielhafte Anleitungen aus unseren Beiträgen, sollten nur im Demokonto und auf keinen Fall mit echtem Geld getestet werden.

2 Gap Trading Strategien von mir

#1 Breakaway Gap Strategie

Da das Breakaway Gap ein deutliches Handelssignal ist, eignet es sich hervorragend im Trading. In diesem Szenario ist es sehr wahrscheinlich, dass ein Ausbruch stattfindet und der Kursverlauf eine Widerstandslinie durchbricht.

Markante Formationen suchen

Schau Dir den Chart an, um markante Zonen (Unterstützung & Widerstand) oder Chartformationen zu erkennen. Bspw. achte ich gerne auf SKS-Formationen oder auf den Doppelboden.

Breakaway Gap erkennen

Bricht der Kurs aus jener Formation aus, wobei dies nicht während des regulären Handels sondern außerbörslich geschieht, dann sprechen wir von einem Breakaway Gap.

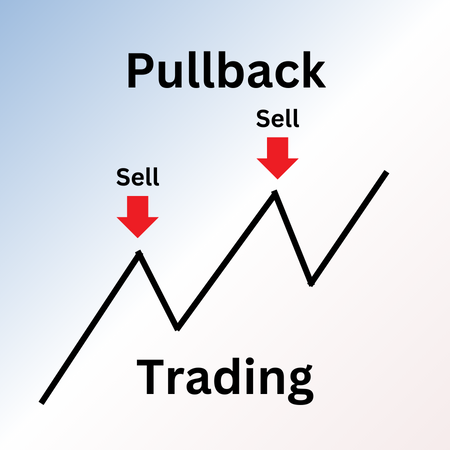

Mögliche Pullbacks nutzen

Sehe ich ein Breakaway Gap (hierbei gilt je größer, desto besser), dann gehe ich meist nicht sofort zu Handelsstart in eine Position rein, sondern warte nochmal einen Pullback in das Gap rein ab. Oftmals kann ich dadurch günstigere Einstiege finden.

Stop-Loss setzen

Der Stop-Loss wird dort platziert wo die Formation als „nicht mehr ausgebrochen“ gilt. Stell Dir bspw. vor man bricht über einen Widerstand drüber und nimmt das als Signal mit…läuft der Kurs unter den Widerstand ist die Idee nicht mehr aktiv..

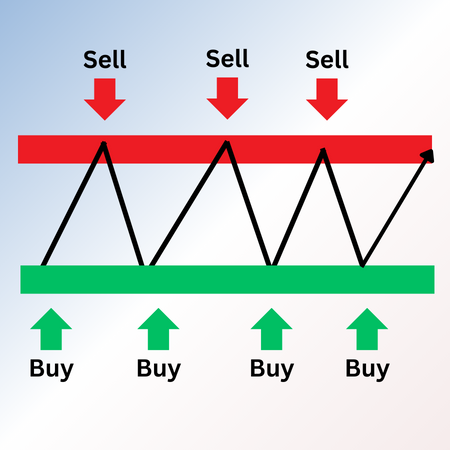

#2 Gap Close Strategie

Kurslücken wie die „Gewöhnliche Kurslücke“ werden sehr oft geschlossen. Sehen wir ein kleines Gap, haben wir also direkt eine erste Vermutung was passieren kann: Das Gap Close! Lass uns daraus eine Strategie machen, mit der wir kurzfristigen Daytrading machen können im bspw. 5 Minuten Chart! 🙂

Vortages Schlusskurs markieren

Um ein Gap Close Trade zu setzen, müssen wir natürlich wissen wo das Gap liegt. Markiere Dir dazu den Schlusskurs des Vortages. (Deutsche Aktien & Dax 17.30Uhr // US Aktien & Indizes 22 Uhr)

Aktuellen Eröffnungskurs einzeichnen

Gap Close Trades sind vor allem eine kurzfristige Strategie in der Eröffnungsphase eines Assets. Ich handel das gerne im Dax und Nasdaq-100 Index. Im Dax bin ich entsprechend 9 Uhr zur Eröffnung am Rechner und markiere mir den heutigen Eröffnungskurs.

Differenz bestimmen und einordnen (Klein??)

Aus Schritt 1 & 2 messe ich nun die Gap-Größe ab. Im Dax & Nasdaq ist ein Gap für mich klein, wenn es unter 50 Punkte groß ist. Bei Aktien sind Gaps für mich klein, wenn dieses weniger als 1,0 % ist.Haben wir ein kleines Gap identifiziert, dann ist die Grundlage für eine Gap Close Startegie gelegt.

Bewegung in Richtung Gap Close abwarten

Läuft der Kurs nicht in Richtung Vortages Schlusskurs, dann ist die Idee erstmal weg…aber sobald der Kurs in Richtung Gap Close läuft bin ich auf Trade-Lauer. Haben wir ein Aufwärts-Gap, dann soll der Kurs also runterlaufen und ich kann einen Short eröffnen.

Trade setzen und managen

Zeigt mir die Price Action handfeste Indizien für ein Gap Close, so eröffne ich die Positon. Den Stop-Loss mach eich ebenfalls an der Price Action fest und der Take-Profit ist logischerweise das Gap Close.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Weitere Praxis Tipps zum Gap Trading

Wenn Du bis hierher gelesen hast, dann hast Du es auch verdient zum richtigen Gap Trading Profi zu werden. Hier noch paar Dinge für Dich:

Closing-Quote: Es werden keine 100% der Gaps geschlossen. Der Wert liegt (je nach Studie) bei 83-84% an Lücken, welche geschlossen werden.

Trading Setup: Wenn Du die Gap Close Strategie umsetzt, dann achte auch darauf, dass das Gap nicht zu klein ist. Bspw lohnt sich ein 10 Punkte Gap Trade im Dax nicht.

Nach dem Close: Oftmals ist das Schließen einer Kurslücke eine Unterstützung/Widerstand.

Forex/Krypto: Da diese Märkte rund um die Uhr geöffnet sind, gibt es hier kein Gap Trading. Solltest Du hier Lücken sehen, dann ist das entweder wegen Slippage Effekten oder weil Dein Broker einfach die Handelszeit anders hat.

FAQ – Gap Trading

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Strategien ...