Christian Böttger

Marathoni

Mit Core-Satellite zum Erfolg

In meinem Investment-Depot versuche ich das beste aus beiden Welten einer Dividenden- und einer Wachstums-Strategie zu vereinen.

Einige ETFs stellen ein dickes Fundament und zahlen mir regelmäßig hohe Dividenden, während ich mit Einzelaktien auf eine Überrendite hoffe.

Die Einzelaktien sind dabei keineswegs willkürlich ausgewählt, sondern gehören zu den Outperformern der letzten Jahre!

6

Aktien

7

ETFs

Ja

Sparpläne

Ja

Dividenden

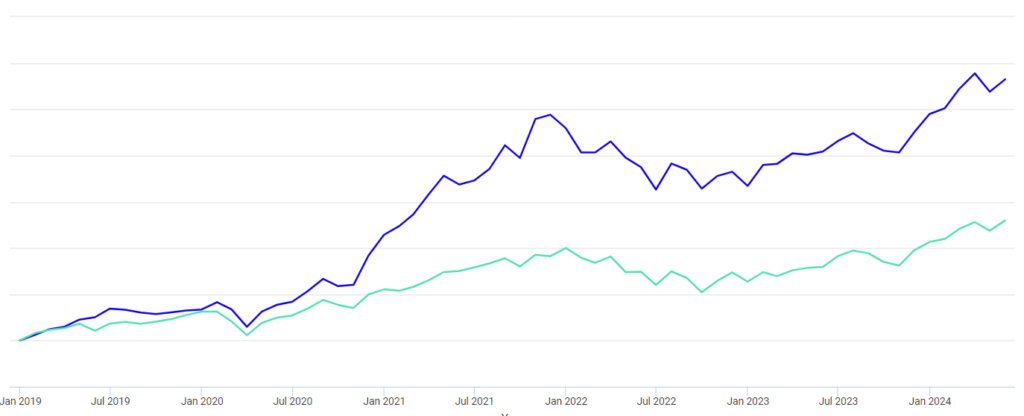

Depot Performance Januar 2019-Juli 2024

Mein Depot (blau) vs. S&P500 (grün)

Risikohinweis: Die Entwicklungen in der Vergangenheit sind kein verlässlicher Hinweis auf künftige Erträge, und der Wert einer Investition in ein Finanzinstrument kann sowohl steigen als auch fallen.

Während der S&P500 eine beachtliche Rendite von +129% realisieren konnte, konnte mein Depot im Vergleichszeitraum ganze +282% erzielen!

Ich muss natürlich auch ehrlich zu Dir sein: Mein Depot ist nicht wirklich um genau 282% gestiegen, da ich nicht alle Positionen mit einmal im Januar 2019 gekauft habe. Viel mehr habe ich mein Depot über die kommenden 3 Jahre aufgebaut. Dennoch zeigt der relative Vergleich deutlich die Stärke der Core-Satellite Strategie. Während ich im Allgemeinen mit dem Markt Mitschwimme schaffen es meine Wachstums-Positionen (Einzelaktien sowie der Nasdaq ETF) eine Outperformance für mich zu erzielen.

Einzelaktien vs. ETFs

70/30 Ratio im Depot

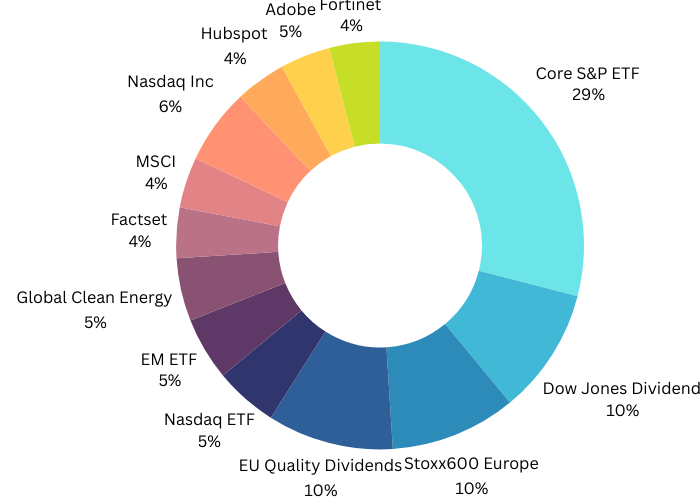

Wie Du der Grafik entnehmen kannst sind meine ETFs mit rund 70% deutlich mehr gewichtet als meine Einzelaktien. Der Grund sollte Dir klar sein: Meine ETFs sollen das Fundament, sprich den Kern (Core) meines Portfolios bilden. Mit dem Teil des Depots versuche ich nur so gut es geht mit dem Markt mit zuschwimmen.

Mit meinen Positionierungen in den Einzelaktien versuche ich eine Rendite on top zu bekommen, wobei ich auch klar sagen muss, dass mein Nasdaq ETF auch zur Outperformance gegenüber dem S&P deutlich beigetragen hat!

Die Richtung meiner Strategie ist dennoch klar zu sehen und ich versuche stets ein relativ ähnliches Verhältnis einzuhalten. Sollte ich zu stark von 70/30 abweichen, so mache ich ein kleines Rebalancing. Meist geschieht das durch den Aufbau/Abbau meiner größten Position im Depot: Dem Core S&P 500 ETF.

-23,5%

Max. Drawdown

1,19

Sharpe-Ratio

0,85

Korrelation zum S&P

21%

Standardabweichung