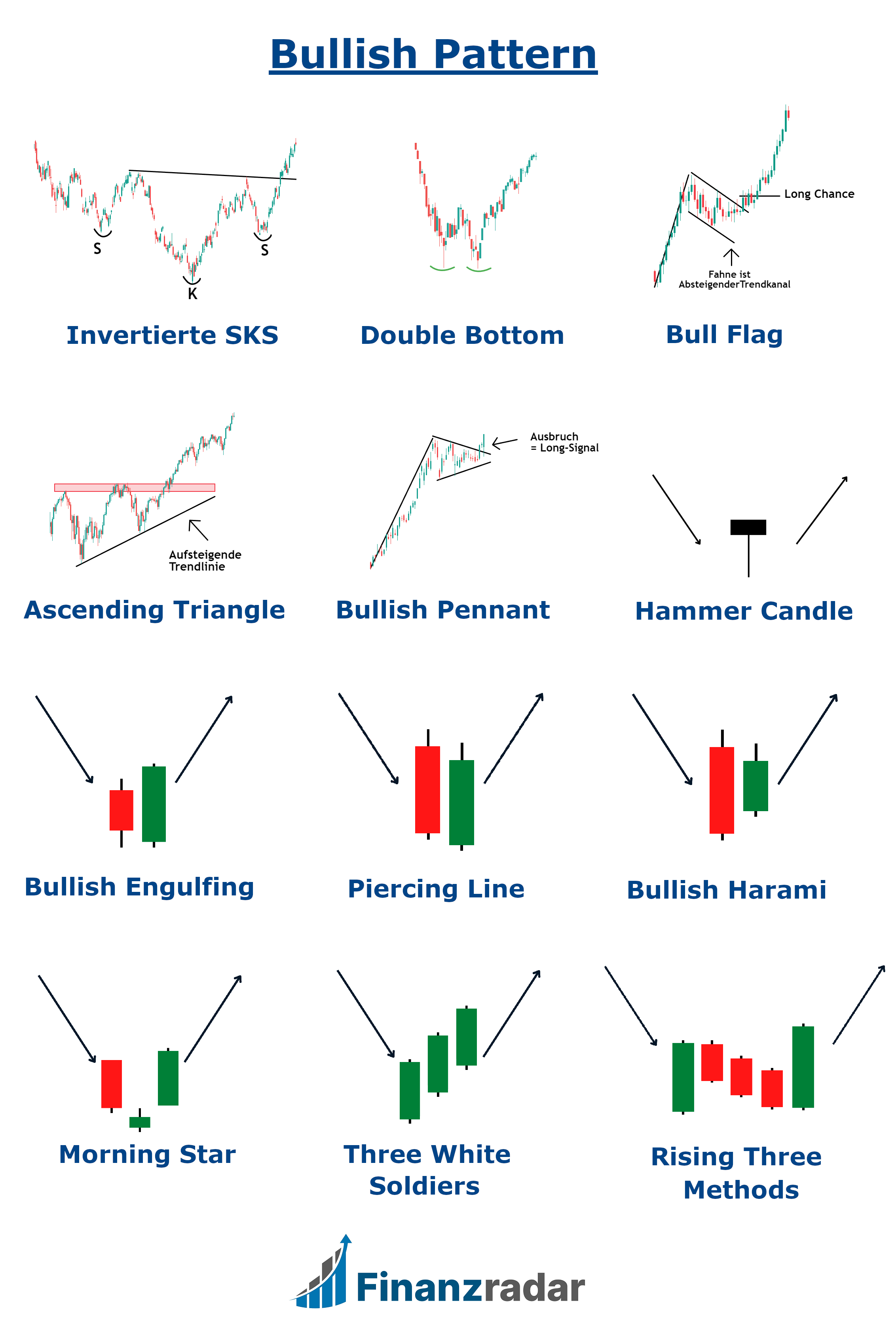

Bullish Pattern deuten auf steigende Kurse hin, welche an der Börse eine hohe Bedeutung haben, weshalb ich diesen Chartformationen einen extra Beitrag widmen möchte.

In diesem Artikel erfährst Du, welche 12 bullischen Muster ich besonders häufig entdecke und wie ich sie in der Praxis besser identifizieren kann.

Bullish Pattern Interpretation: Ein Bullish Pattern signalisiert Dir, dass der Kurs voraussichtlich steigen könnte. In Kombination mit weiteren Indikatoren, lässt sich das Signal für eine Long-Position bestätigen.

Kurzüberblick zu Bullish Patterns

1. Inverse SKS – Stärkste Umkehrformation!

2. Double Bottom – 2 markante Tiefpunkte nah beieinander.

3. Bullische Flagge -Starke Trendfolge Formation..

4. Aufsteigendes Dreieck – Formation mit horizontalem Widerstand.

5. Bullish Pennant – Konsolidierung mit spitzem Zulauf

6. Hammerkerze – Kleiner Körper und langem Schatten (Lunte.)

7. Bullish Engulfing – 2. Kerze umhüllt die vorherige grüne Kerze.

8. Piercing Line – Ähnelt dem Bullisch Engulfing.

9. Bullish Harami – Kleine Kerze liegt in der vorherigen Kerze.

10. Morning Star – 3 Kerzen drehen den Kurs um.

11. Three White Soldiers – 3 aufeinanderfolgende bullischen Kerzen.

12. Rising Three Methods – Bullisches Fortsetzung Kerzenmuster..

Beiträge zu Bullish Patterns …

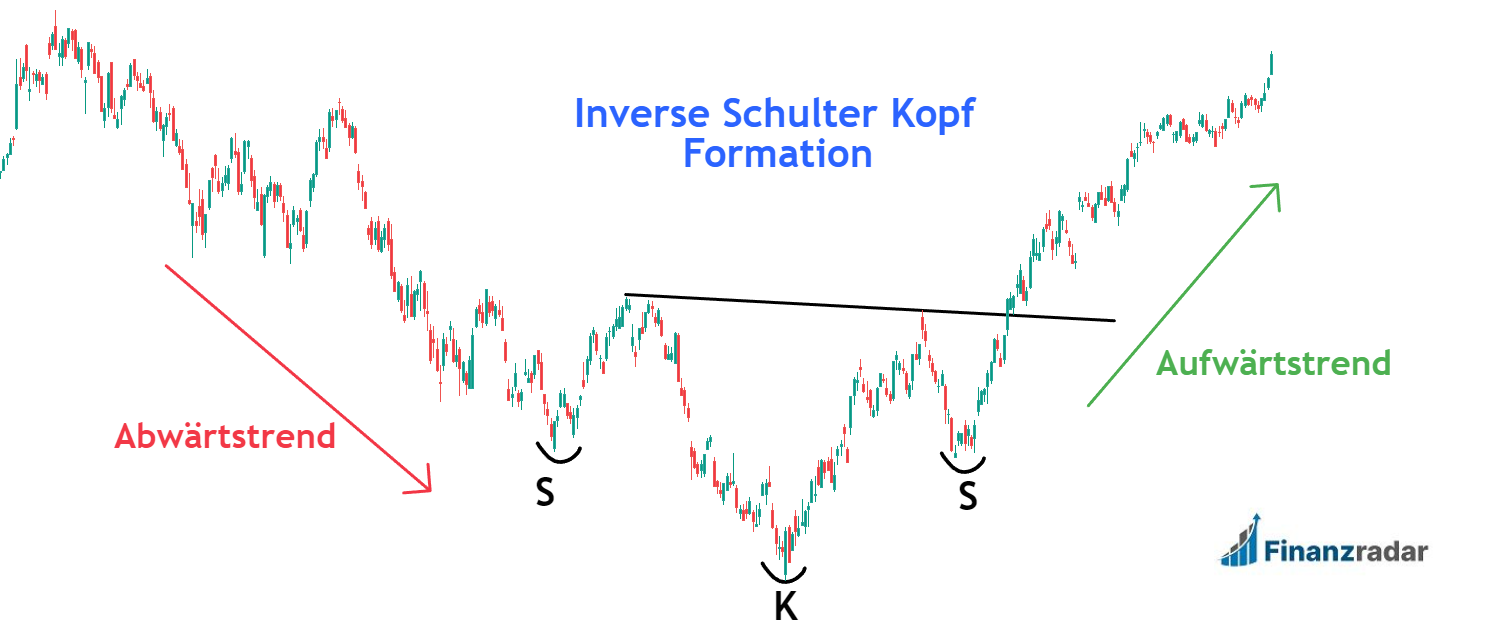

1. Inverse Kopf-und-Schulter (inverse Head and Shoulders)

Die SKS Formation ist mit Abstand mein Lieblings Pattern und lässt sich als inverse Abbildung auch sehr gut für die Identifizierung von bullischen Signalen nutzen.

Der Name der inversen SKS-Formation rührt daher, dass ihr Aussehen an ein gespiegeltes Bild zweier Schultern und des dazwischenliegenden Kopfes erinnert.

Markant sind die 3 aufeinanderfolgenden Tiefs, wobei das mittlere Tief (der Kopf) den niedrigsten Bereich darstellt. Nach dem Ende der invertierten SKS-Formation, ist eine Trendwende häufig die Folge, also der Kurs steigt danach.

Erste Schulter: Der Kurs erreicht einen Tiefpunkt und steigt anschließend wieder.

Kopf: Kurz danach fällt der Kurs jedoch wieder stark ab, deutlich unter das Tief der ersten Schulter, bevor er sich erneut erholt.

Nackenlinie: Auf Höhe der beiden zwischenzeitlichen Hochs, ziehe ich die sogenannte „Nackenlinie“ – welche meiner Beobachtung nach häufig schräg verläuft.

Zweite Schulter: An der Nackenlinie angekommen, fällt der Kurs abermals und bildet ein drittes Tief, das jedoch oberhalb des mittleren Tiefs liegt. Wenn der Kurs im Anschluss die Nackenlinie nach oben durchbricht, stufe ich die Formation als „abgeschlossen“ ein und eröffne manchmal eine Long-Position.

Die klassische SKS Formation habe ich übrigens bereits in meinem Chart Pattern Video erklärt:

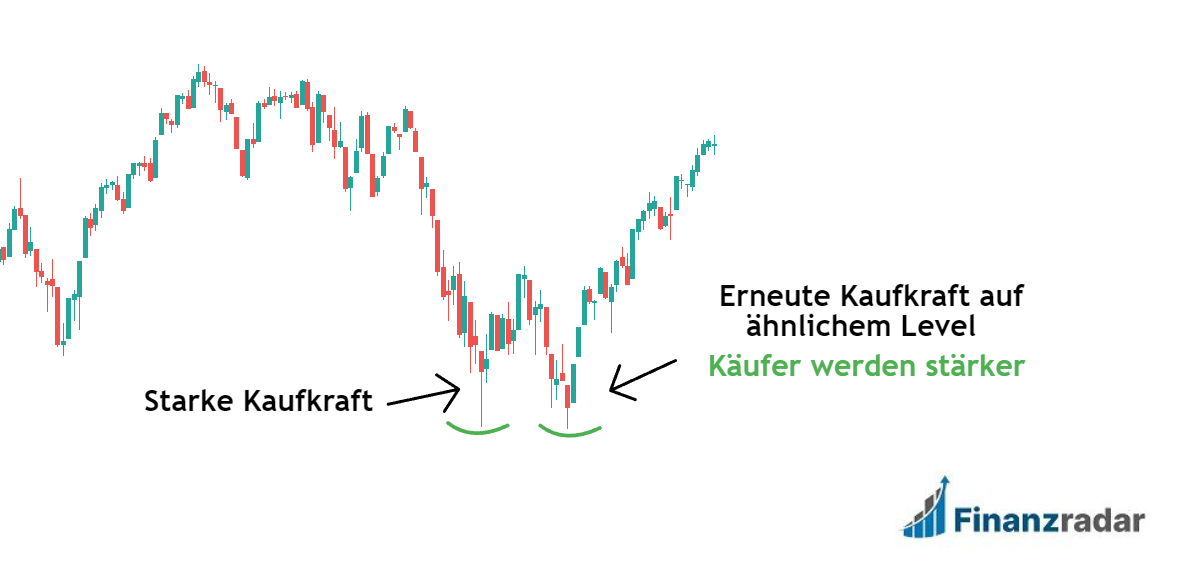

2. Doppelboden (Double Bottom)

Der Doppelboden hat im Chart die Form des Buchstabens „W“. Daraus lässt sich das Ende eines Abwärtstrends interpretieren und ich gehe dann davon aus, dass ein deutlicher Aufwärtstrend folgen könnte.

Wie der Name bereits ausdrückt, fällt der Kurs bei einem Doppelboden auf 2 Tiefs, zwischen denen es zu einer kurzzeitigen Kurserholung kommt. Nach dem Abprallen am zweiten Tief erfolgt wahrscheinlich eine nachhaltige Trendwende und der Kurs durchbricht den bei der ersten Kurserholung aufgestellten Widerstand.

Abwärtstrend: Der Kurs fällt auf ein neues Tief.

Kurserholung: Im Anschluss kommt es zu einer Kurserholung, die allerdings nicht lange anhält.

Kurskorrektur: Danach dreht der Kurs noch einmal nach unten und testet das vorherige Tief. Beide Tiefs befinden sich dann meist auf einem ähnlichen Niveau.

Trendwende: Der Kurs prallt ab und steigt im Anschluss markant an. Auch der Widerstand im Bereich der zwischenzeitlichen Kurserholung wird dabei überwunden.

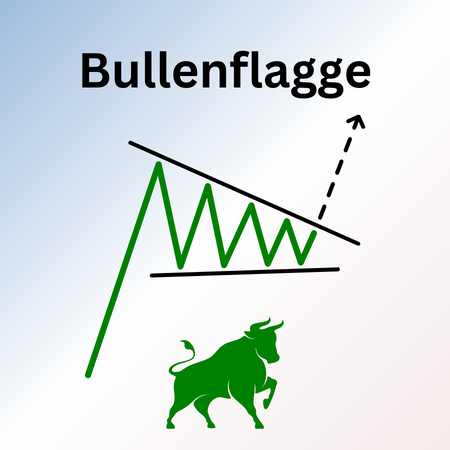

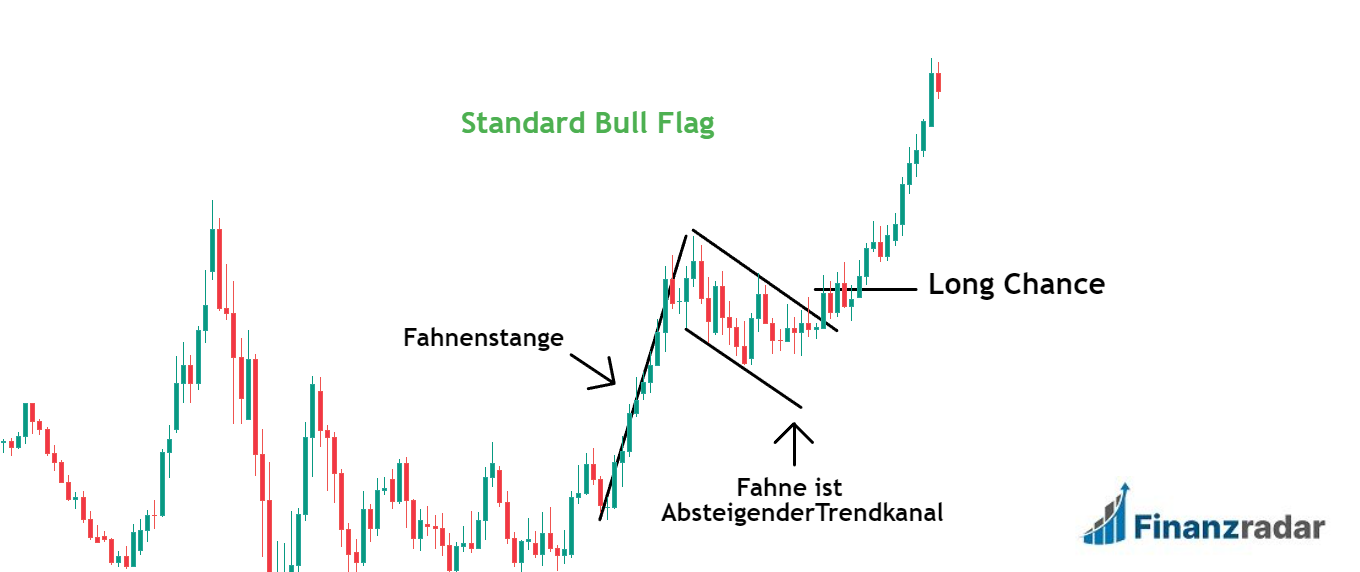

3. Bullische Flagge

Die Bullische Flagge tritt recht häufig auf und beginnt zunächst mit einem starken Kursanstieg, der die „Fahnenstange“ darstellt. Danach entwickelt sich eine kleine Range, die leicht schräg nach unten ausgerichtet ist.

Aufgrund der Neigung dieser Range, wirkt sie optisch wie eine „Fahne“ der bullischen Flagge, weshalb die Gesamtformation einschließlich des Fahnenmastes „Bullische Flagge“ genannt wird.

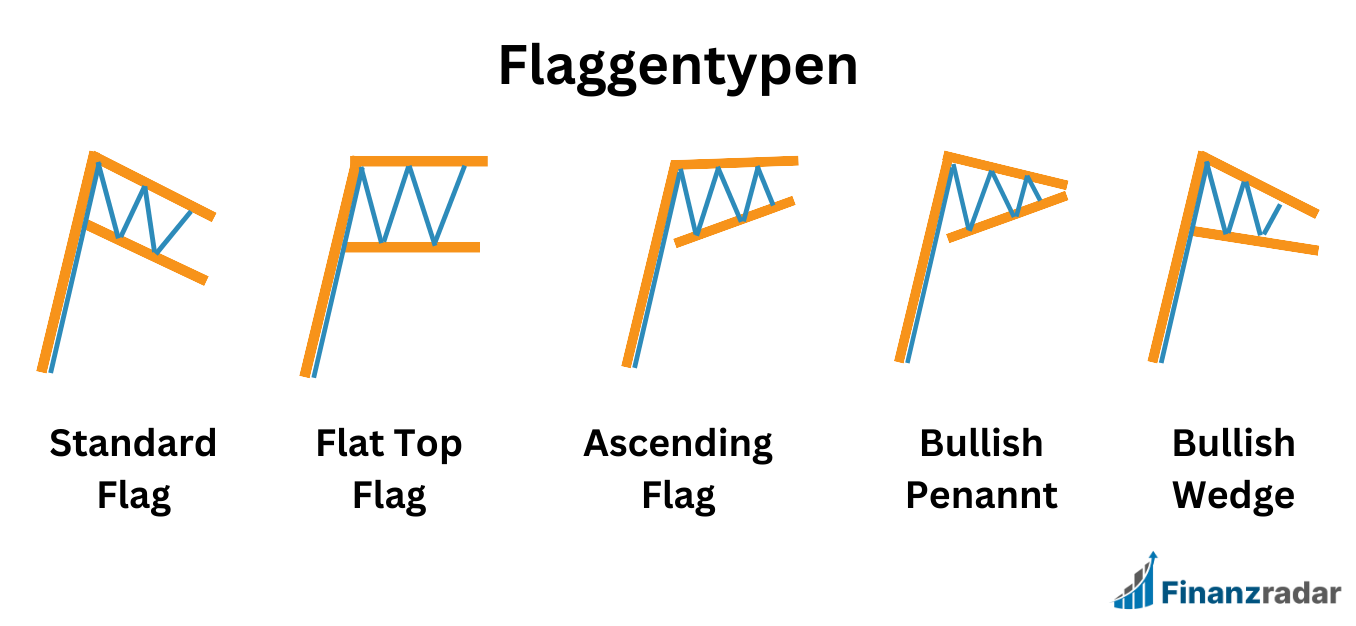

Beachte, dass es verschiedene bullische Flaggentypen gibt, bei denen sich in erster Linie die Fahnen, also die Verläufe der Konsolidierungsphasen voneinander unterscheiden.

Aufwärtstrend: Zuerst identifizierst Du einen klaren Aufwärtstrend, der idealerweise besonders steil verlaufen sollte.

Range Entwicklung: Wenn sich dann eine Range ausbildet, in welcher der Kurs konsolidiert oder ein absteigender Trendkanal, kannst Du häufig davon ausgehen, dass sich eine bullische Flagge entwickelt.

Begrenzungslinie: Die obere Begrenzungslinie der im Anschluss an den Aufwärtstrend entstehenden Bullischen Flagge, verläuft meistens schräg nach unten gerichtet.

Flaggenlänge: Die nach unten gerichtete Fahne darf meiner Erfahrung nach nicht zu lang sein, um den bullischen Aufwärtstrend insgesamt infrage zu stellen.

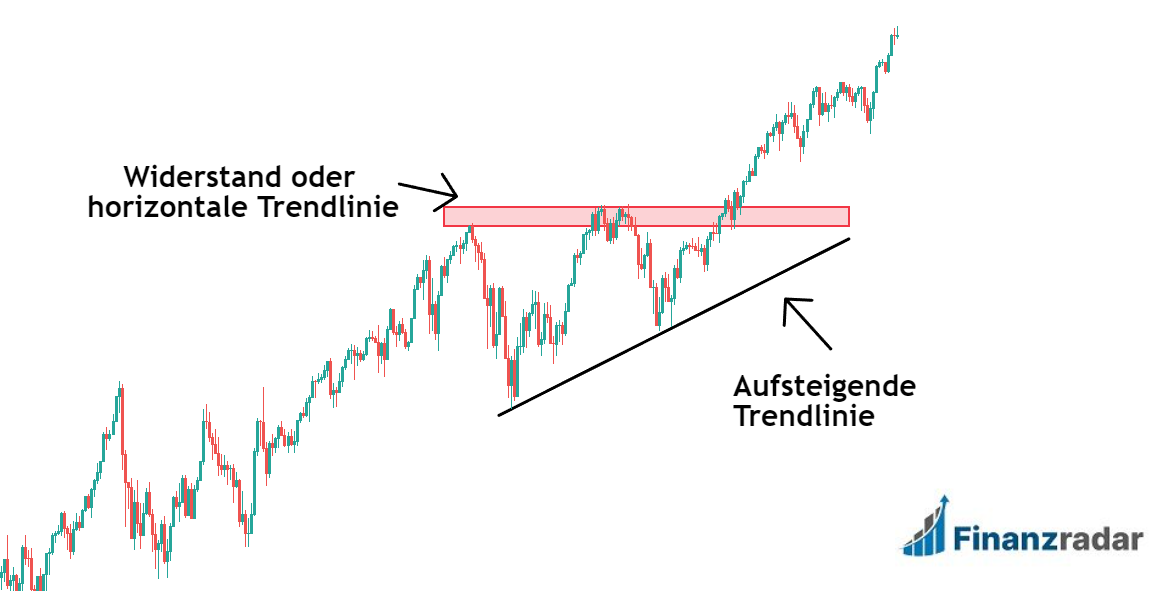

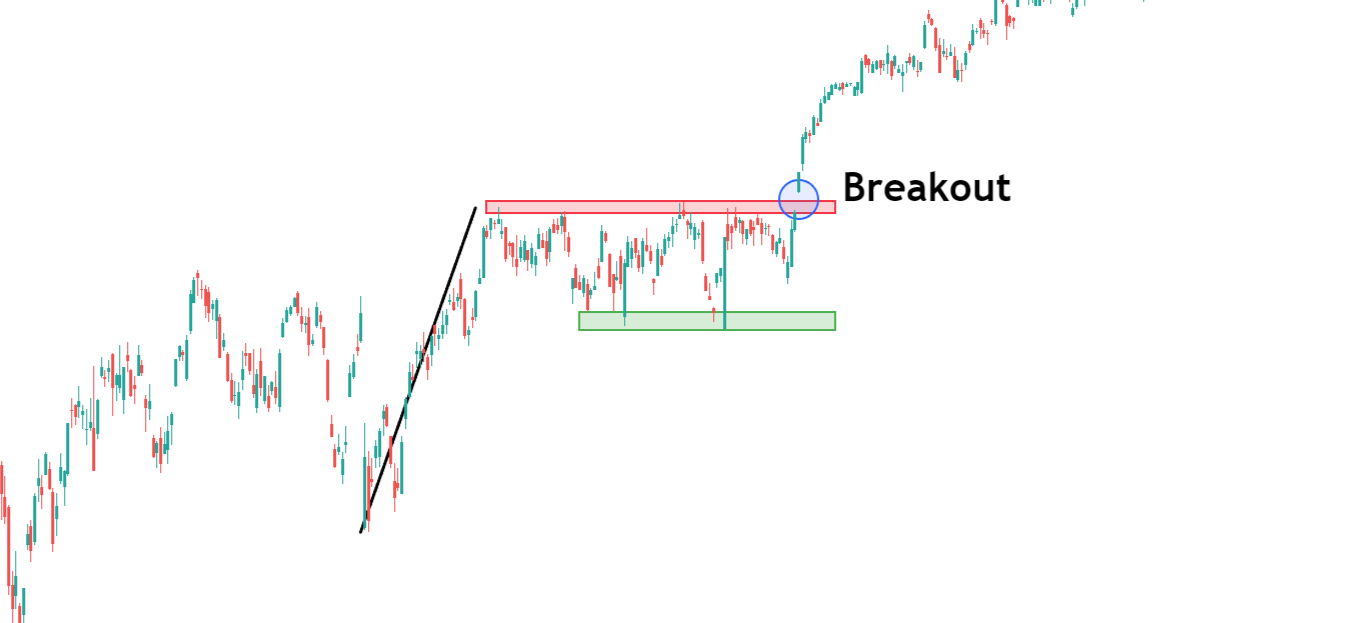

4. Aufsteigendes Dreieck (Ascending Triangle)

Auch das aufsteigende Dreieck gehört zu den praxisrelevantesten Bullish Patterns. Es besteht aus 2 Trendlinien, die gemeinsam die Form eines Dreiecks bilden.

Die obere Trendlinie verbindet Hochs, die fast auf dem gleichen Niveau liegen. Wie im Bild zu sehen, sollte also eine gut sichtbare Widerstandszone vorhanden sein. Für die untere Linie verbindest Du die Tiefs, welche jedoch markant und stetig ansteigen müssen, damit man von einem aufsteigenden Dreieck sprechen kann.

Bei der Linie welche schräg nach oben verläuft, beobachte ich oftmals einen Winkel zwischen 30° bis 60° (geschätzt). Wenn man die Linie der Widerstandszone und der Trendlinie verlängert, müsste sich schnell eine Kreuzung ergeben. Jedoch bricht der Kurs schon deutlich früher nach oben, über das Widerstandsniveau aus.

Aufwärtstrend: Der Kurs wird von Käufern nach oben getrieben, prallt jedoch an einem starken Widerstandsniveau ab und konsolidiert im Anschluss.

Größere Konsolidierung: Die Kurskonsolidierung verläuft jedoch schräg nach oben, also die Tiefs steigen, während die Hochs auf dem Widerstandsniveau bleiben. Genau das zeigt mir, dass die Käufer nun wieder dominanter werden.

Durchbruch: Wenn die Käufer dann abermals das Ruder übernehmen, beobachte ich häufig ein starkes Durchbrechen des Widerstandes. Der Aufwärtstrend des Kurses (Gesamtbild) setzt sich im Anschluss fort.

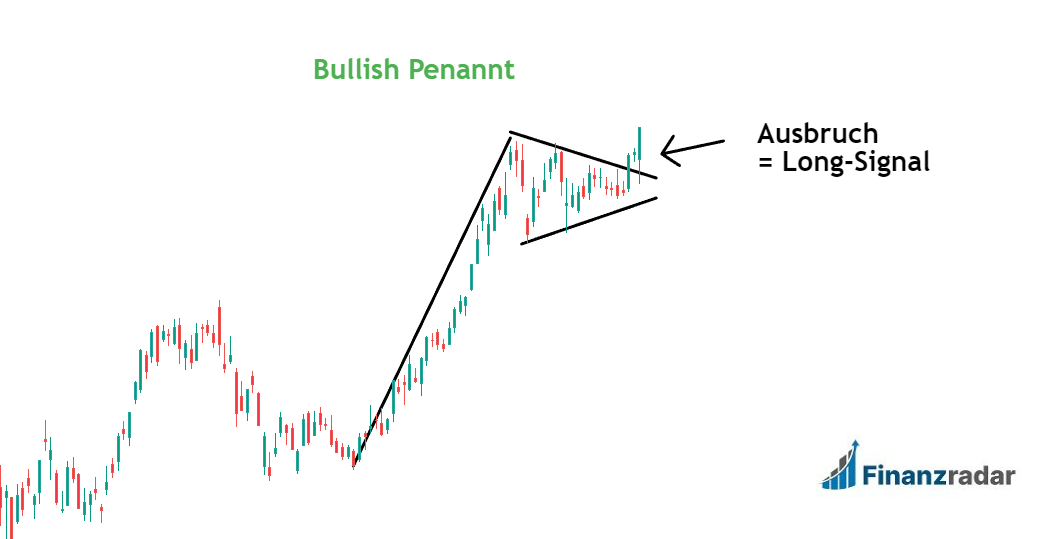

5. Bullischer Wimpel (Bullish Pennant)

Im Unterschied zur eben beschriebenen Bullischen Flagge in der Standardversion, verlaufen die Begrenzungslinien in der Praxis häufig nicht parallel, sondern aufeinander zu. Das hat zur Folge, dass die Chartformation nicht das Aussehen einer Flagge wie im Lehrbuch, sondern eher eines Wimpels hat.

In diesem Video hab ich die Bullenflagge auch nochmal genauer erklärt:

Die Wimpelform bedingt, dass die Kursschwankungen im Verlauf der Konsolidierungsphase immer kleiner werden. Gegen Ende des Bullischen Wimpels gelingt dem Kurs ein Ausbruch nach oben und der ursprüngliche Aufwärtstrend setzt sich fort.

Aufwärtstrend: Finde einen steil ansteigenden Aufwärtstrend.

Konsolidierung: Ensteht nach dem Aufwärtstrend eine Konsolidierung, könnte sich eine Flagge oder ein Wimpel entwickeln.

Begrenzungslinien: Die Begrenzungslinien im Bullischen Wimpel, bewegen sich aufeinander zu.

Kursausbruch: Spätestens bis zum Ende der Wimpelform sollte dem Kurs ein Ausbruch nach oben gelingen.

6. Hammer Candlestick

Wie so viele andere Formationen in der Charttechnik, verdankt auch der Hammer seinen Namen der optischen Erscheinung. Er besteht aus einer einzelnen Kerze mit einem kleinen Körper (der Hammerkopf) und einem langen unteren Schatten (der Hammerstiel). Der obere Schatten ist entweder nicht vorhanden oder nur sehr klein.

Der Hammer ist ein Signal für eine Trendwende in einem Abwärtstrend. Die Bären drücken den Kurs auf ein neues Tief (daher der lange untere Schatten), werden aber im Anschluss durch die Bullen abgelöst. Sie sorgen für eine Kurswende, weshalb der Schlusskurs oft nahe dem Eröffnungskurs liegt, manchmal sogar darüber.

Ich achte nicht nur auf den Hammer alleine, sondern betrachte das Gesamtbild. Im Idealfall, lässt sich der Kurswechsel durch weitere Formationen und einem Indikator bestätigen.

Abwärtstrend: Die Bären drücken den Kurs auf ein signifikantes Tief.

Trendwende: Es bildet sich eine Hammerform mit einem langen unteren Schatten heraus, die eine Trendwende signalisiert.

Aufwärtstrend: Die Bullen treiben den Schlusskurs wieder auf das Niveau des Eröffnungskurses. Ein Schlusskurs oberhalb des Eröffnungskurses ist als besonders starkes Zeichen einer Trendwende zu werten.

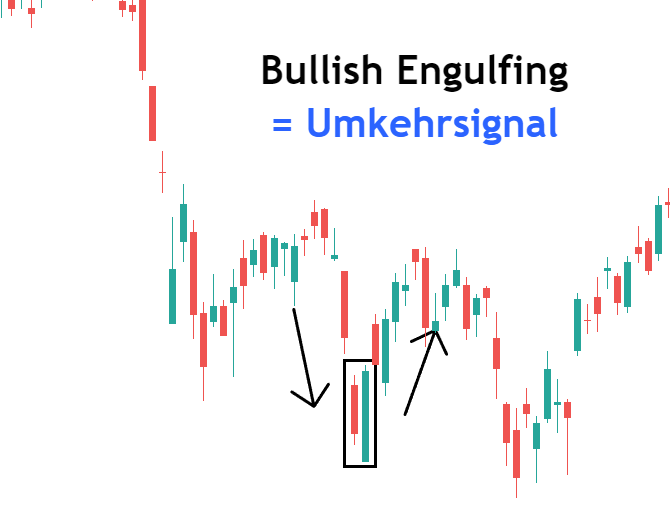

7. Bullish Engulfing

Das Bullish Engulfing Pattern aus 2 Kerzen im Chart. Die erste rote Kerze ist kleiner und ihr Schlusskurs liegt unter dem Eröffnungskurs. Die 2. grüne Kerze ist größer und ihr Schlusskurs liegt über dem Eröffnungskurs.

Das Besondere an diesem Muster ist, dass der Körper der zweiten Kerze so groß ist, dass er den Körper der ersten Kerze umschließt (engulfing = verschlingend). Ein noch stärkeres Signal für ein Bullish Pattern ist es, wenn die zweite Kerze zusätzlich die Dochte der ersten Kerze „verschlingt“.

Nachlassender Verkaufsdruck: Der kleine Körper der ersten Kerze und ihre meist kurzen Dochte signalisieren, dass der Verkaufsdruck nachlässt.

Bullish Engulfing: Anschließend bildet sich eine Long Kerze heraus, welche die Short Kerze umschließt.

Aufwärtstrend: Im Anschluss an das Bullish Engulfing Pattern bildet sich häufig ein Aufwärtstrend heraus.

8. Piercing Line

Das Piercing Line Chartmuster ist dem eben vorgestellten Bullish Engulfing Muster sehr ähnlich. Der wesentliche Unterschied zwischen den beiden Formationen ist, dass bei der Piercing Line die erste Kerze nicht vollständig von der zweiten Kerze umschlossen wird.

Trotzdem wird auch die Piercing Line als Bullish Pattern interpretiert, da sie das Abwärtsmomentum eines Kurses überwindet. Idealerweise geht die 2. Kerze mindestens bis zur Mitte der 1. Kerze.

Ich beobachte immer wieder, dass im Chartbild ähnliche Muster auftreten, die allerdings kein Piercing Line darstellen. Für eine Piercing Line muss die grüne Kerze oberhalb von 50% der roten Kerze beginnen.

Abwärtstrend: Die erste Kerze ist bärisch und zeigt fallende Kurse an.

Piercing Line: Darauf folgend bildet sich eine Long Kerze heraus, deren Eröffnungskurs unter dem Tief der vorherigen Kerze und deren Schlusskurs über der Mitte der ersten Kerze liegt.

Bestätigung: Die von der Piercing Line signalisierte Trendwende sollte durch eine weitere Long Kerze bestätigt werden.

9. Bullish Harami

Beim Bullish Harami Pattern bildet sich zuerst eine lange Short Kerze. Das bedeutet, dass der Schlusskurs deutlich unter dem Eröffnungskurs liegt.

Danach entsteht eine Long Kerze, die vollständig vom Körper der zuvor aufgetauchten Short Kerze umschlossen wird. Der Eröffnungskurs dieser Long Kerze liegt deutlich über dem Schlusskurs der Short Kerze.

Der Körper der Long Kerze ist in der Regel relativ klein, allerdings beobachte ich hier verschiedene Größen. An sich kann der Körper auch etwas größer sein, wie im Beispiel oben.

Aufgrund der grünen Long Kerze wird ein Aufwärtstrend signalisiert, obwohl per Definition zuvor eine stark bärische Kerze vorhanden war.

Eine Bullish Harami Formation benötigt deshalb immer eine Bestätigung in Form einer großen Long Kerze am nächsten Handelstag und ist meiner Erfahrung nach eher ein unsicheres Bullish Pattern.

Abwärtstrend: Eine lange Short Kerze signalisiert zunächst einen starken Abwärtstrend.

Bullish Harami: Das Bullish Harami Muster deutet an, dass der Abwärtstrend möglicherweise zu Ende gegangen ist. Wegen der langen grünen Kerze ist es wahrscheinlicher, dass die Verkäufer möglicherweise erschöpft sind.

Bestätigung: Dieses Bullish Pattern sollte unbedingt durch eine weitere große Long Kerze Bestätigung finden.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

10. Morning Star

Der Morning Star besteht aus insgesamt 3 Kerzen, 2 großen Außenkerzen und einer kleinen Mittelkerze. Die 1. Kerze ist eine lange Short Kerze. Auf sie folgt eine 2., wesentlich kleinere Kerze, deren Körper häufig außerhalb des Körpers der ersten Kerze liegt. Es entsteht somit ein Abwärts-Gap – dieses ist jedoch nicht zwingend notwendig.

Der kleine Körper der mittleren Kerze deutet an, dass den Bären die Kraft ausgegangen ist, den Kurs noch weiter zu drücken – weshalb das Bullish Pattern auch ohne ein Gap eine starke Aussagekraft besitzt.

Ob es sich bei der mittleren Kerze um eine Long oder Short Kerze handelt, ist allerdings ebenfalls eher nebensächlich, da sie sowieso sehr klein ist.

Die 3. Kerze des Morning Stars ist entscheidend: Sie ist eine Long Kerze und übersteigt den Körper der ersten Kerze. Sie zeigt an, dass die Bullen nun das Sagen und eine möglicherweise die Trendwende zum Aufwärtstrend eingeläutet haben.

Abwärtstrend: Eine lange Short Kerze zeigt einen starken Abwärtstrend an.

Trendwende: Die kurze mittlere Kerze danach, signalisiert zunächst Unsicherheit im Markt. Hier kann auch ein Abwärts-Gap entstehen.

Aufwärtstrend: Da die 3. lange Kerze deutlich über das erste bärische Candlestick-Muster hinausgeht, ist mit einem Aufwärtstrend zu rechnen.

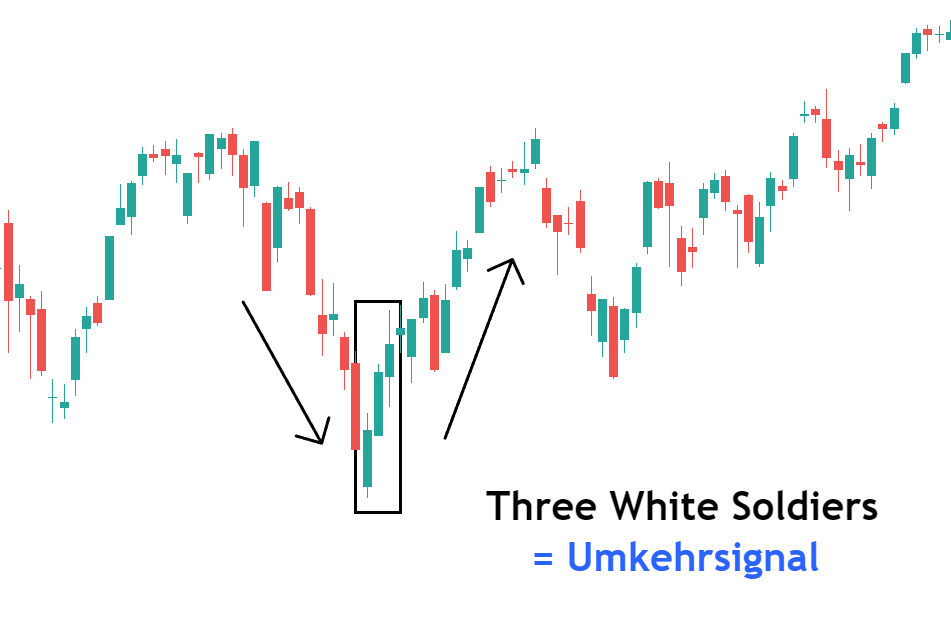

11. Three White Soldiers

Das Three White Soldiers Muster besteht aus 3 aufeinanderfolgenden Long-Kerzen. Dieses Bullish Pattern bedeutet, dass der Kurs an 3 aufeinander folgenden Kerzen deutlich gestiegen ist.

Die Formation ist dadurch gekennzeichnet, dass alle 3 Kerzen einen langen Körper und nur schwach ausgebildete Schatten haben. Die 2. und 3. Kerze sollten im Körper der vorangegangenen Kerze eröffnen und oberhalb der Vorkerze schließen.

Beim Three White Soldiers gehe ich häufig von einem soliden Aufwärtstrend aus. Der kurze obere Schatten bedeutet, dass der Kurs in der Nähe des Höchststandes schließt und der kurze untere Schatten signalisiert, dass der Eröffnungskurs nur gering unterschritten wurde.

Erster White Soldier: Innerhalb der ersten Zeiteinheit bildet sich eine lange Long Kerze.

Zweiter White Soldier: Die Kerze in der Folge eröffnet im Körper des ersten White Soldiers und schließt oberhalb.

Dritter White Soldier: Auch die 3. Kerze eröffnet im Körper des 2. White Soldiers und schließt oberhalb.

12. Rising Three Methods

Das Rising Three Muster ist eine klassische Trendfolgeformation, die aus insgesamt 5 Kerzen besteht. Die 1. Kerze ist eine Long Kerze, die einen Aufwärtstrend anzeigt.

In den 3 aufeinanderfolgenden Kerzen kommt es jedoch zu einer Kurskonsolidierung. Die kleine Seitwärtsphase hält sich jedoch in einem geringen Ausmaß. Das bedeutet, dass alle 3 kleineren Kerzenkörper sich innerhalb des Körpers der zuvor aufgetretenen Long Kerze befinden.

Die 5. Kerze stellt eine sehr große Long Kerze dar, deren Schlusskurs deutlich über dem Schlusskurs der ersten Kerze liegt.

Ich beobachte übrigens immer wieder, dass die Farben der 3 Konsolidierungskerzen überhaupt nicht so wichtig sind. Im Lehrbuch werden sie häufig rot dargestellt, aber sie können auch grün und rot sein. Es ist nur wichtig, dass sie sich innerhalb der 1. bullischen Kerze befinden.

1. Kerze: Signalisiert eine starke Aufwärtsbewegung.

2. Kerze: Eine Kurskonsolidierung setzt ein. Der Kerzenkörper liegt jedoch innerhalb des Körpers der vorherigen Long Kerze.

3. Kerze: Die Konsolidierung geht weiter. Auch der Körper der zweiten Short Kerze liegt innerhalb des Körpers der 1. grünen Kerze.

4. Kerze: Auch hier setzt sich die Konsolidierung fort und der Körper liegt innerhalb der 1. Kerze.

5. Kerze: Eine lange bullische Kerze markiert den Fortgang des Aufwärtstrends. Sie schließt bei einem höheren Schlusskurs als die erste Long Kerze.

Wie tradet man mit einem Bullish Pattern?

Für den Handel auf Grundlage von Bullish Patterns gibt es keine allgemeingültige Grundregel. Ein Bullish Pattern löst ein Kaufsignal aus, das jedoch vor der Eröffnung einer Long-Position noch bestätigt werden sollte.

Du solltest also das Muster richtig identifizieren können und wissen, wie es sich bestätigen lässt. Vor allem einfachere Chartformationen verleiten Anfänger oft zu vorschnellen Rückschlüssen und stellen sich in der Praxis nicht selten als Fehlsignale heraus.

Ich warte fast immer die Bestätigung des Bullish Patterns durch eine oder mehrere Folgekerzen ab. Nur bei einer Bestätigung besitzt das Chartmuster eine ausreichend hohe Gültigkeit, um einen Trade mit hoher Trefferwahrscheinlichkeit einzugehen.

Besonders sicher sind bullisches Patterns, wenn zum Beispiel Schlüsselzonen mit dem Candlestick und einer übergeordneten Formation, wie der bullischen Flagge miteinander harmonieren und alle 3 bullische Signale geben.

FAQ – Bullish Pattern

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Chart Patterns ...