Den Trend kannst Du durch die Marktstruktur, Indikatoren oder Trendlinien erkennen. Dabei unterscheiden wir Aufwärts-, Abwärts- und Seitwärtstrend. Die Wahrscheinlichkeit einer Trendfortsetzung ist in der Praxis sehr hoch.

Viele meiner Trading Strategien basieren auf dem Konzept von Trends. Mehr dazu im Ratgeber:

Kurzüberblick: Trend erkennen

#1 Trend richtig erkennen – Trendlinien, Marktstruktur, etc. helfen uns.

#2 Trendebenen erkennen – Große Trends bestehen aus kleineren Trends.

#3 Trendbruch erkennen – Marktstruktur gibt uns eindeutige Signale.

#4 Trendwechsel frühzeitig sehen – Ich zeige Dir viele Wege.

#5 Trendwende Formationen – Z.B. Schulter Kopf Formation

#6 Trendwende Indikatoren – Rsi & Macd eignen sich super.

#7 FAQ – Häufig gestellte Fragen zum Trend erkennen.

Trend richtig erkennen

Trends erkennen steht im Mittelpunkt der charttechnischen Analyse im Trading. Wenn Du Dich mit Trends beschäftigst, wirst Du merken, dass es 3 Trendtypen gibt: Aufwärts-, Abwärts- und Seitwärtstrend. Ein Grundprinzip der Charttechnik sagt, dass die Wahrscheinlichkeit einer Trendfortsetzung stets höher ist als die Wahrscheinlichkeit einer Trendumkehr. Ich kenne 3 Möglichkeiten, um Trends zu erkennen.

1. Möglichkeit: Trends erkennen durch die Marktstruktur

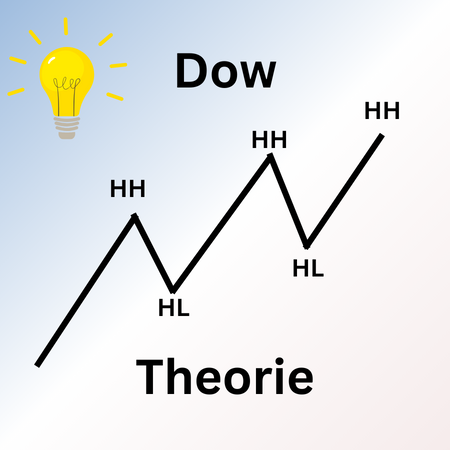

Anhand der Marktstruktur kannst Du super Trends erkennen. So besteht beispielsweise ein Aufwärtstrend aus einer Folge von höheren Hochs und höheren Tiefs. Solange diese Strukturfolge intakt ist, ist auch der Aufwärtstrend intakt. Ein Abwärtstrend besteht im übrigen aus dem genauen Gegenteil: Einer Folge von tieferen Hochs und tieferen Tiefs. Schau mal hier:

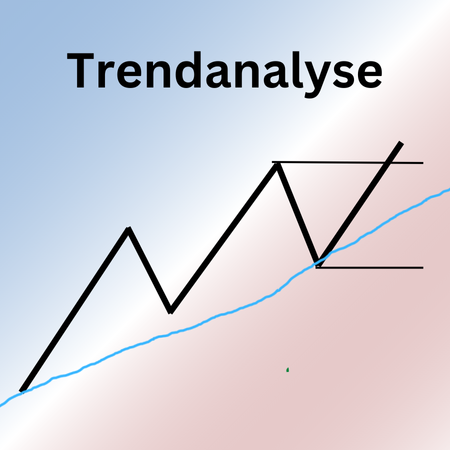

2. Möglichkeit: Trends erkennen mit Trendlinien und -kanälen

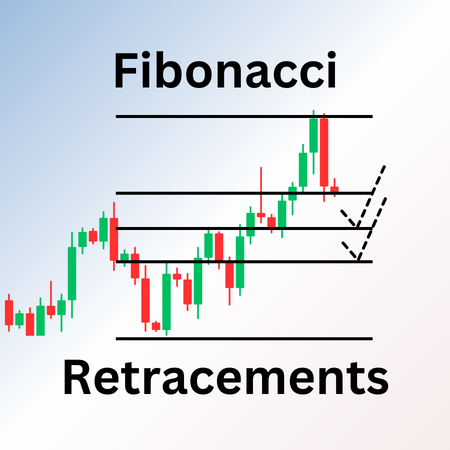

Falls Dir das Konzept der Struktur noch neu ist, dann kannst Du auch nach Trendlinien im Chart Ausschau halten. Eine Trendlinie bildet sich durch 2 sehr markante Punkte im Chart, beispielsweise 2 Verlaufstiefs. Wenn Du die verbunden hast kannst Du anhand der Steigung ablesen, ob der Kurs einen Aufwärts- oder Abwärtstrend hat.

3. Möglichkeit: Trend erkennen mit Gleitdurchschnitten

Liegt ein Kurs über dem 200er Gleitdurchschnitt, so befindet sich der Kurs höchstwahrscheinlich im Aufwärtstrend. Liegt er drunter, so befindet er sich in einer Abwärtsbewegung. Wenn Du lieber kurzfristige handeln möchtest, dann kannst Du auch einen 50er oder 100er Gleitdurchschnitt nutzen.

Unsere Ratgeber zum Thema Trend …

Trendebenen erkennen – Große Trends und kleine Trends

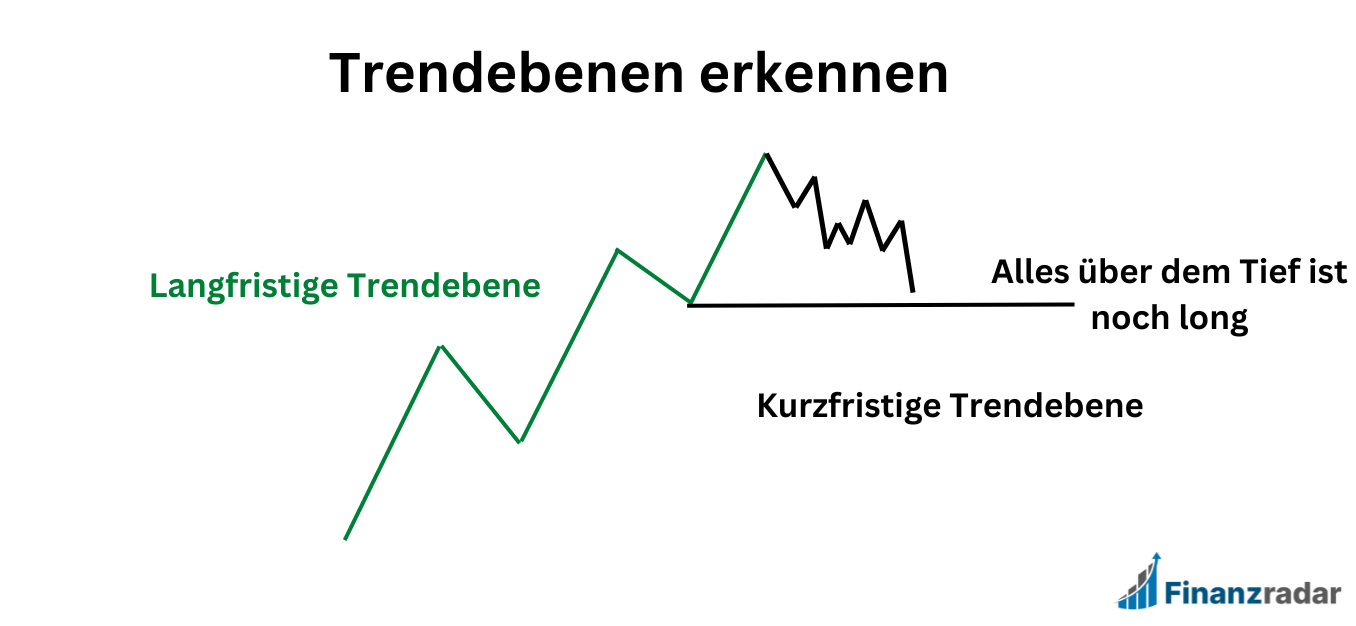

In der Theorie klingt die Trenderkennung sehr simple, in der Praxis gibt es hierbei meist einige Hürden, welche allerdings durch viel Übung gemeistert werden können. Die größte Hürde ist das Unterscheiden von verschiedenen Trendebenen. So wird bereits in der um 1900 erschienen Dow-Theorie von 3 Zeithorizonten von Trends gesprochen. Charles Dow, der Autor der Theorie, meinte hierbei vor allem die Unterscheidung in kurzfristig, mittelfristig und langfristig.

Trendebenen erkennen Tipp: Stelle Dir immer folgende Frage: Welches Tief hat für das nächste markante echte Hoch gesorgt. Obige Grafik soll Dir das nochmal anhand eines grünen mittelfristigen Aufwärtstrends zeigen, welcher durch einen schwarzen kurzfristigen Abwärtstrend korrigiert wird. Obwohl der Kurs kurzfristig abwärts läuft, ist der „große“ Trend immer noch aufwärts intakt!

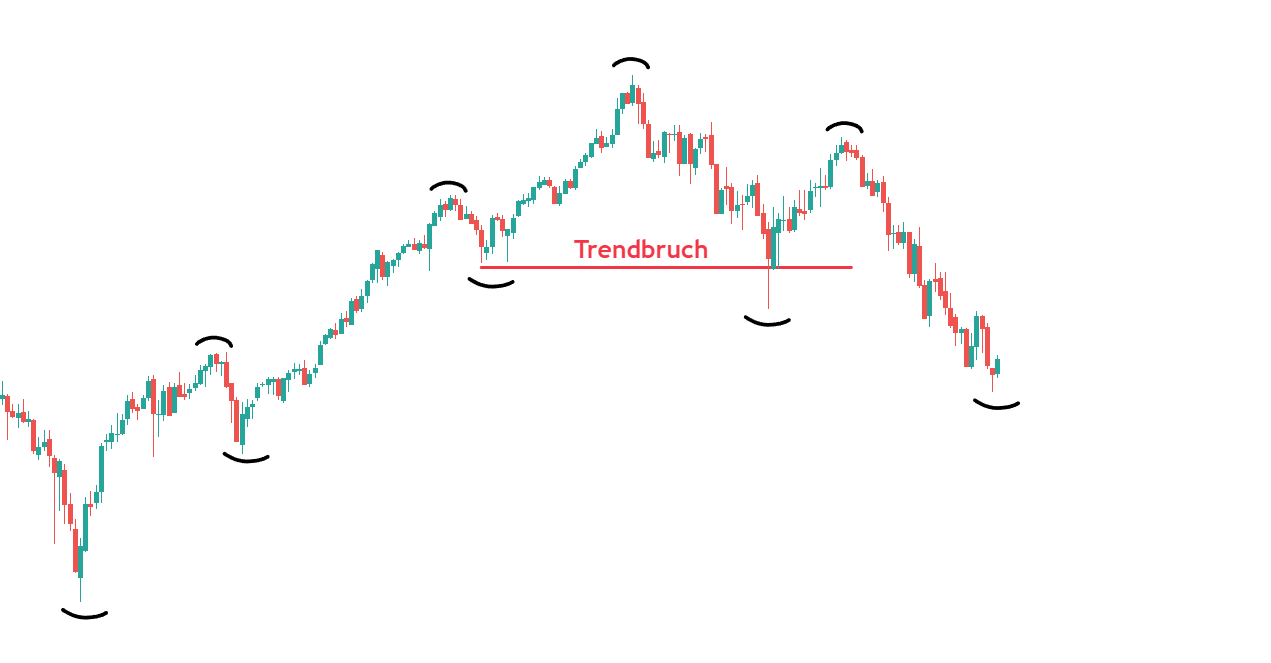

Trendbruch erkennen

Wie bereits erläutert besteht ein Trend aus einer bestimmten Folge aus Hochs und Tiefs. Solange diese Folge aktiv ist, ist auch der Trend intakt. Aus diesem Grundgedanke kannst Du Dir sehr schnell herleiten, wann ein Trendbruch da ist – und zwar sobald diese Folge gebrochen ist! Hast Du beispielsweise einen Chart analysiert und als Ergebnis einen Aufwärtstrend herausgefunden, dann ist der Trend solange intakt wie weitere höhere Hochs und höhere Tiefs realisiert werden.

Beachte: Nur wegen eines ersten tieferen Tiefs ist nicht sofort ein neuer Abwärtstrend aktiv, sondern vielmehr ist es so, dass sich der Kurs nun in einer trendneutralen Phase befindet. Es wird aber sehr wahrscheinlich ein neuer Abwärtstrend gebildet…

Trendwechsel frühzeitig sehen

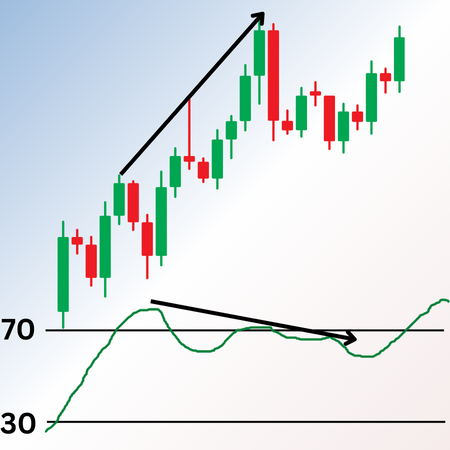

Markttechnische Indikatoren fungieren als Frühwarnsysteme für einen Trendwechsel. Sie treffen zwar nicht in jedem Fall zu, doch funktionieren sie insgesamt zuverlässig. Veränderungen im Marktgeschehen heben sie deutlich hervor. Der Relative Strength Index (RSI) kann beispielsweise genutzt werden, um ein mögliches Trendende vorherzusagen. Ist er über 70 deutet das ein Hoch an; unter 30 ein Tief.

Dinge, die Trendwechsel andeuten

Neben Indikatoren gibt es noch viele weitere Möglichkeiten, um einen Trendwechsel zu erkennen. Mir ist es wichtig, dass Du erst einmal von allem gehört hast. Wenn Du in der Praxis dann zum selben Zeitpunkt 2-3 Faktoren der folgenden Liste siehst, dann weißt Du: Ein Trendwechsel steht sehr wahrscheinlich bevor!

Kursbewegung: Plötzliche, abrupte Kursbewegungen entgegen der Trendrichtung geben Dir einen Hinweis darauf, dass eine Trendumkehr in Gange ist.

Volumenanalyse: Nimmt das Volumen in Trendrichtung ab, so deutet dies das Ende an. Dem Kurs „geht die Luft aus“.

Trendlinien: Der Bruch einer Trendlinie ist ein Warnsignal.

Indikatoren nutzen: Achte hier bitte darauf, dass Du nicht mehr als 2 bis maximal 3 Indikatoren verwendest!

Unterstützungs- und Widerstandszonen: Hast Du im Chart eine markante Unterstützung, welche der Kurs soeben unterschreitet, liegt ein Abwärtstrend nahe.

Nachrichtenanalyse: Die Verfolgung von wirtschaftlichen und politischen Nachrichten hilft Dir dabei, Trends frühzeitig zu erkennen.

Sentimentanalyse: Hier wird die Stimmung von Anlegern gemessen. Sentimente gelten als Kontraindikatoren.

Wiederkehrende Chartmuster: Reversal Patterns wie Kopf und Schultern zeigen ein potentielles Trendende an.

Moving Averages: Kreuzungen von gleitenden Durchschnitten deuten wiederum auf eine bevorstehende Trendwende hin.

Korrelationen: Stell Dir vor 3 Aktien des Autosektors fallen seit Tagen ununterbrochen. Was denkst Du wohl wird die 4. Aktie machen?

Zyklische Analyse: Saisonale Einflüsse spiegeln sich in den Trends wider. Einige Branchen bewegen sich dabei mehr in Zyklen als andere.

Trendwende Formationen

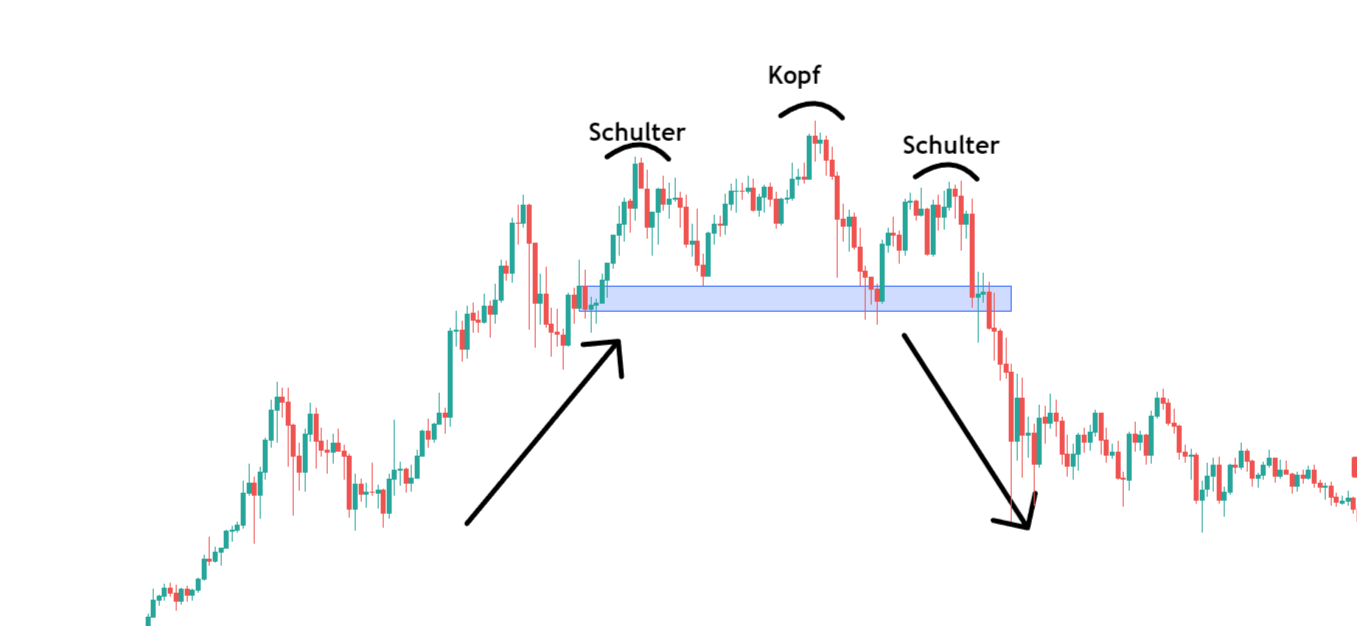

Bestimmte Chartmuster deuten zweifellos auf eine Trendwende hin. Die beste Formation ist hierbei die Schulter-Kopf-Formation (SKS). So wie die SKS-Formationen einen Aufwärtstrend in einen Abwärtstrend umkehrt, gibt es auch das passende Gegenstück als inverse SKS-Formation. Formationen sind ein cooles Tool, aber merk Dir: Es existiert kein Chartmuster, was 100% Trefferquote hat.

Weitere Trendwende Formationen

Kopf-Schulter-Formation (Head and Shoulders): Sie signalisiert einen möglichen Trendwechsel eines Aufwärts- in einen Abwärtstrend. .

Umgekehrte Kopf-Schulter-Formation: Diese Formation signalisiert als Gegenteil der klassischen SKS-Formation das Ende eines Abwärtstrends.

Doppeltop/Doppelboden: Diese Formation weist zwei markante Spitzen bzw. Tiefs auf, die auf einen möglichen Trendwechsel hindeuten. Das Doppeltop hat die Form eines M, daher auch der alternative Name M-Formation.

Dreifachtop/Dreifachboden: Bei der Dreifachtop-/Dreifachboden-Formation deuten gleich drei Tiefs bzw. Spitzen auf eine starke Trendumkehr hin.

Trendlinienbruch: Ein Trendlinienbruch verletzt eine etablierte Trendlinie. Der Bruch einer Trendlinie bildet eines der frühesten Warnsignale.

Keil-Formation: Keile sind quasi Dreiecke, welche allerdings nicht horizontal verlaufen, sondern eine Steigung haben.

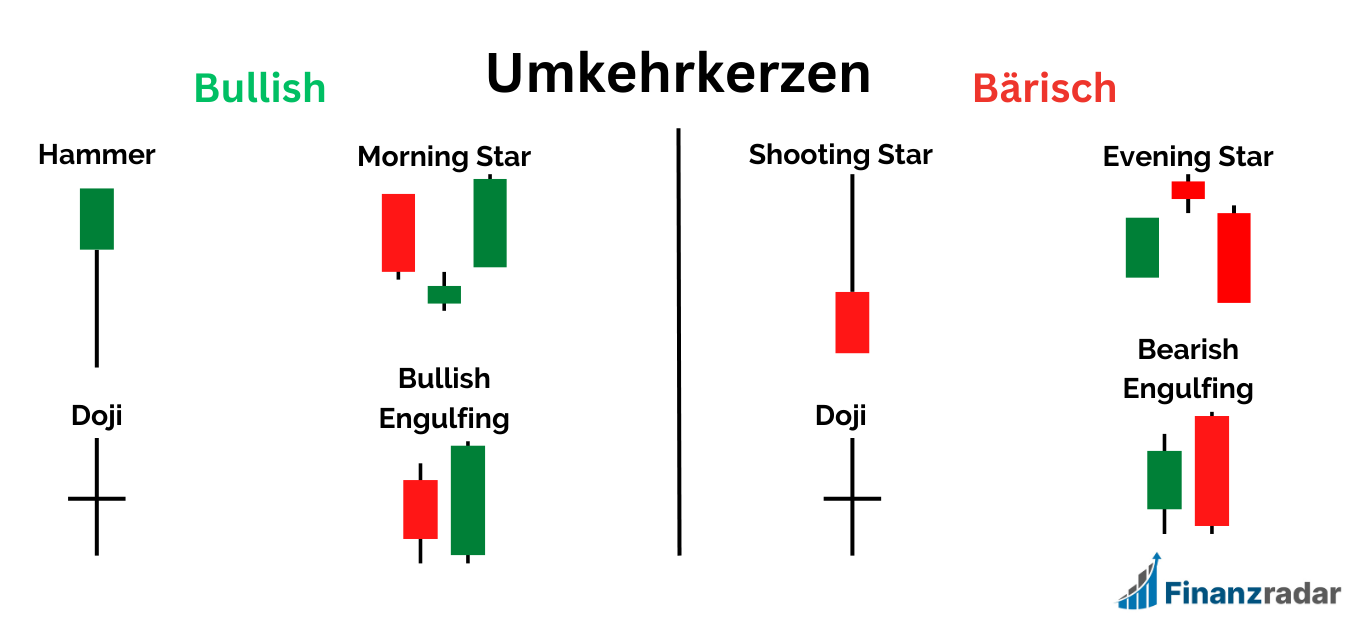

Candlestick-Formationen helfen auch beim Trend erkennen

Die Anordnung der Kerzen bzw. Candles enthält zudem oftmals Informationen über eine bevorstehende Trendwende. Das gilt noch mehr für kurzfristige Trader. Sie helfen idealerweise dabei, günstige Einstiege in Trades zu ergattern. Bestimmte Candlestick-Formation gelten von vorne herein entweder als bullisch oder bärisch, also aufsteigend oder absteigend.

Trendwende Indikatoren

Trading Indikatoren können je nach Aufbau einen Trend bestätigen oder dessen Ende andeuten. In Büchern wird oft empfohlen, dass man einen Indikator nach Kauf- und Verkaufsignal betrachten soll. Ich gehe lieber einen Alternativen Weg und schau auf sogenannte Divergenzen im Trading. Eine Divergenz tritt auf, wenn die Strukturen zwischen Preis und Kurs unterschiedlich sind. Macht der Kurs bspw. ein höheres Hoch, dann denkt man „Klar, der Kurs wird weiter steigen“.

Zeigt der RSI Indikator allerdings kein höheres Hoch, dann ist dies ein Warnsignal! – scheinbar ist keine Stärke mehr im Kurs drin. Ich nutze gerne den RSI, Macd, On Balance Volume (OBV) oder den stochastic Oszillator, um Trendwenden durch Divergenzen zu erkennen.

FAQ – Trends erkennen

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Mehr technische Analyse Ratgeber ...