Die Sell Limit Order gibt Deinem Broker die Anweisung ein Wertpapier auf einem höheren Preislevel als dem aktuellen Kurs zu verkaufen. Vor allem für Berufstätige bietet sich die Order gut an.

Grundsätzlich bietet jede Trading Plattform diese Orderart an. Mehr dazu im Beitrag:

Kurzüberblick: Sell Limit Order

#1 Was ist eine Sell Limit Order? – Kurze Erklärung & Definition.

#2 Sell Limit Funktionsweise – Beispiel Anwendung.

#3 Sinnvoller Einsatz – Tipps aus der Praxis.

#4 Take Profit vs. Sell Limit – TP ist eine spezielle Form des Limits.

#5 Vor- und Nachteile – Ausführung nur beim Erreichen.

#6 FAQ – Häufig gestellte Fragen zur Sell Limit Order.

14 Tage kostenlos Live-Trading bei Finanzradar

Sieh uns beim Trading über die Schulter und verfolge täglich 2 Live-Trading Streams mit Marktanalysen und Setups.

Jetzt 14 Tage kostenlos testen →Was ist eine Sell Limit Order?

Eine Sell-Limit-Order ist ein Auftrag an den Broker, ein Wertpapier zu einem bestimmten Preis oder höher zu verkaufen. Der Verkauf wird nur ausgelöst, wenn der Marktpreis das festgelegte Limit erreicht oder überschreitet. Solange das nicht passiert, bleibt der Auftrag offen. Erreicht der Kurs diesen Preis jedoch nicht, bleibt das Asset in Deinem Besitz und ein Verkauf findet nicht statt.

Hinweis: Für Daytrader ist insbesondere die Option „Good-For-Day-Order“ relevant, die den Auftrag auf einen Tag beschränkt. Kommt es nicht zum Verkauf, schließt Du beim Daytrading die Position in der Regel manuell.

Unsere Ratgeber zu Limit Orders…

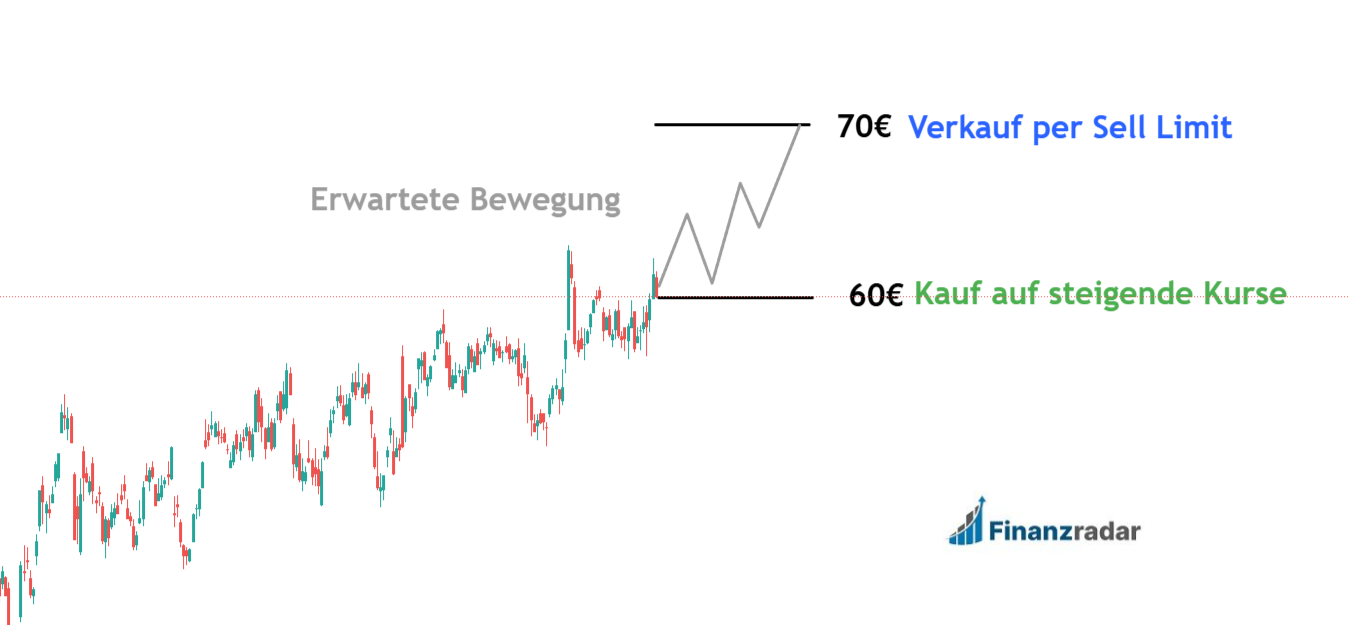

Funktionsweise der Sell Limit Order an einem Beispiel

Du erwirbst die Aktie eines großen Pharmaunternehmens für 60 €, da Du davon ausgehst, dass der Wert der Aktie in Zukunft steigt. Ein guter Verkaufspreis liegt bei 70 €. Entsprechend beauftragst Du Deinen Broker, das Wertpapier zu verkaufen, wenn der Preis bei 70 € oder höher liegt. Als Gültigkeitsdauer für diesen Auftrag legst Du 2 Monate fest.

Deine Aktie wird daraufhin im Orderbuch gelistet. Steigt der Kurs bspw. nach einem Monat auf 70€, verkauft der Broker die Aktie automatisch. Das selbe Prinzip funktioniert natürlich auch im Daytrading bei Trades mit einer kurzen Haltedauer von 2 Stunden.

Tipp: Um ein Gefühl für Kurszusammenhänge zu entwickeln und die strategischen Möglichkeiten des Einsatzes der Sell Limit Order zu verstehen, ist ein Demokonto meiner Erfahrung nach sinnvoll, mit dem Du risikolos üben kannst.

Wann ist die Sell Limit Order strategisch sinnvoll?

Situation 1: Sell Limit als Gewinnausstieg bei Long Positionen

Einerseits dient sie dazu, in einen steigenden Markt zu investieren. Für Dich bedeutet das zunächst, das Asset zu kaufen, von dem Du ausgehst, dass es steigen wird. Mithilfe der Sell Limit Order verkaufst Du das Wertpapier automatisch, sobald dann der von Dir gewünschte Zielwert erreicht ist (=Take-Profit Order Funktion).

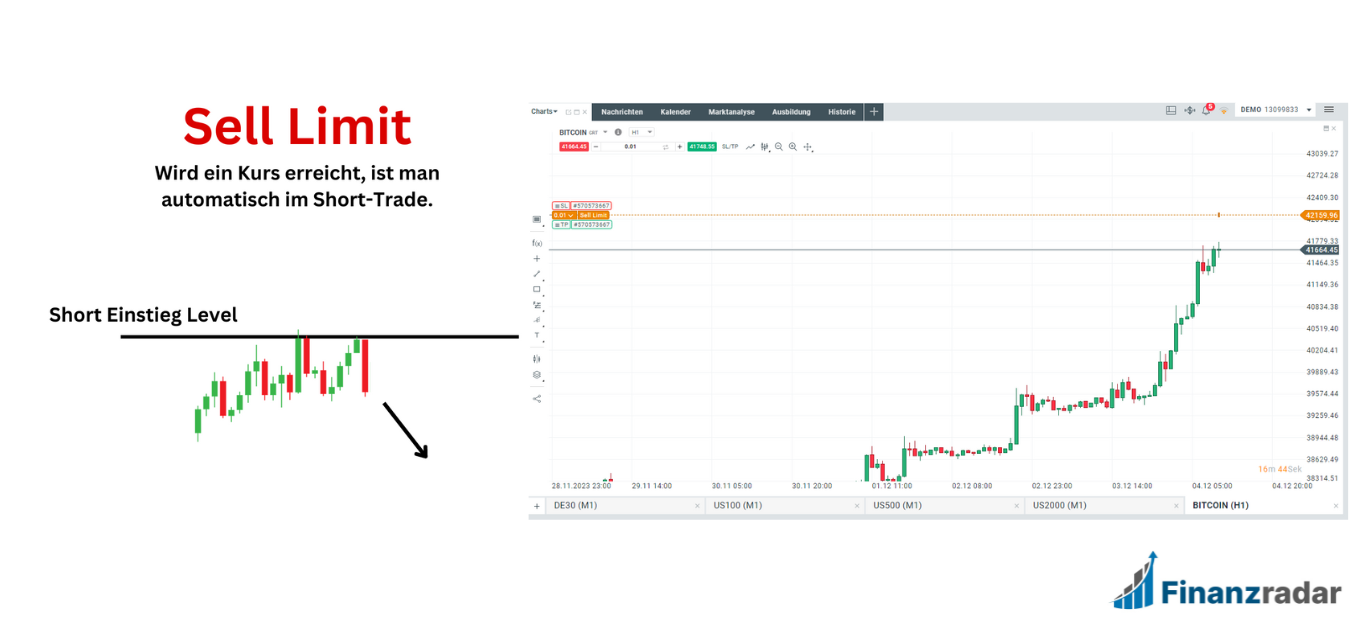

Situation 2: Einstieg für Short Positionen

Wenn Du auf fallende Kurse setzen möchtest (=Short gehen), ist es natürlich sinnvoll bei hohen Kursen zu verkaufen. Mit Hilfe einer Sell Limit Order kannst Du bspw. einem Abwärtstrend folgen, falls dieser nochmal kurz nach oben läuft.

Take Profit und Sell Limit Order: Ist das nicht das Gleiche?

Genau genommen ist der Take Profit auch eine Sell Limit Order. Ich erkläre Dir dennoch den „Unterschied“ zwischen einer Sell Limit Order und einer Take Profit Order: Während man unter dem Take-Profit allerdings stets den Exit einer Position meint, nutzt man den Begriff Sell Limit typischerweise für einen Short Einstieg. Die technische Umsetzung ist aber wie gesagt identisch. Im Sprachgebrauch wird es nur unterschiedlich verwendet.

Vor- und Nachteile der Sell Limit Order

Vorteile:

Verkauf nur zum gewünschten Preis oder höher

Kein ständiges Beobachten des Marktes nötig

Hohes Zeitersparnis durch Automatisierung

Sofortige Realisierung bei Erreichen des gewünschten Preises

Daher sicherer bei stark volatilen Märkten

Gültigkeitsdauer und fixierter Preis sorgen für erhöhte Kontrolle

Nachteile:

Adäquate Limits festzusetzen, erfordert viel Erfahrung

Durch den Fixpreis kommt ein Verkauf nicht immer zustande

Bei weiter steigenden Preisen folgt evtl. ein zu früher Verkauf

Änderung der Order kostet unter Umständen Gebühren

FAQ – Sell Limit Order

14 Tage kostenlos Live-Trading bei Finanzradar

Sieh uns beim Trading über die Schulter und verfolge täglich 2 Live-Trading Streams mit Marktanalysen und Setups.

Jetzt 14 Tage kostenlos testen →

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Unsere Ratgeber zu Limit Orders…