Unter dem Begriff Swap Trading wird eine Übernacht-Haltegebühr für gehebelte Positionen bei bspw. CFDs verstanden. Es gibt aber tatsächlich noch eine zweite Bedeutung.

Und zwar als Vertrag über zukünftige Zahlungsströme, was vor allem im Firmenbereich genutzt wird, wenn man international tätig ist. Ich erklär Dir alles mal genauer im Artikel:

Kurzüberblick: Trading Swap

#1 Was ist ein Swap? – Definition und Grundlagen.

#2 Unterschied Swap Geschäfte vs. Gebühren

#3 Wann fällt der Swap an? – Bei gehebelten Übernacht Trades.

#4 Wichtige Swap-Arten – Zins, Punkte, Währung,…

#5 Swap Trading Strategie – Im Forex kann man Geld verdienen.

Definition: Was ist ein Swap?

In seiner simpelsten Form handelt es sich bei einem Swap um dem Tausch von zwei Finanzströmungen, wobei beide Tauschpartner von unterschiedlichen zukünftigen Entwicklungen ausgehen und versuchen Ihre Positionen gegen unvorhergesehene Ereignisse abzusichern. Dies wird außerbörslich „Over the Counter“(OTC) realisiert.

Die Vertragsfreiheit erlaubt es den Parteien die Konditionen für den Swap in der Theorie weitgehend ohne Einschränkungen auszuhandeln. Wie bei allen geschlossenen Verträgen üblich, gehen die Vertragsparteien mit der Zustimmung ebenfalls eine Verpflichtung ein.

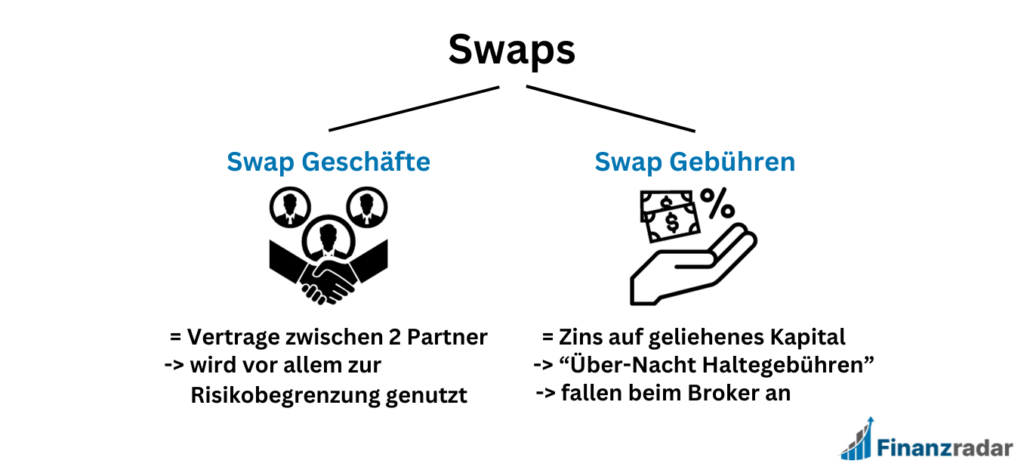

Swap-Gebühren sind hingegen eine Art Gebühr, wenn die gehebelte Positionen über eine längere Zeit offen hältst. Schließlich nimmst Du bei einer gehebelten Position eine Art Kredit bei Deinem Broker auf. Genau dieser Kredit wird verzinst. Je nach Broker und Zinsniveau kann die Swap-Gebühr unterschiedlich hoch sein.

Wichtige Trading Begriffe …

Unterschied zwischen Swap-Geschäften und Swap-Gebühren?

Swap-Geschäfte werden zwischen Unternehmen außerbörslich abgeschlossen. Swap-Gebühren treten zwischen Broker und Trader auf und sind auch als Zins auf einen Kredit zu verstehen. Lass mich Dir das kurz an einem Beispiel zeigen:

Beispiel Swap-Geschäft: Ein amerikanischer Exporteur hat eine Rechnung in Euro offen und ein deutscher Exporteur eine Rechnung in Dollar. Da keiner weiß wie sich der EUR/USD Kurs verändert, tauschen (swappen) die beiden die Währung ihrer Forderungen. Der deutsche kann so in Euro zahlen und der Amerikaner in Dollar.

Beispiel Swap-Gebühr: Du willst im DAX auf steigende Kurse setzen. Anstatt die vollen 20.000€ zu zahlen, setzt Du nur 1.000€ Margin ein. Die anderen 19.000€ gibt der Broker Dir als Kredit (quasi als Hebel). Ähnlich wie bei einer Bank macht der Broker das nicht aus Liebe zu Dir, sondern um Zinsen zu kassieren.

Wann fällt der Swap an?

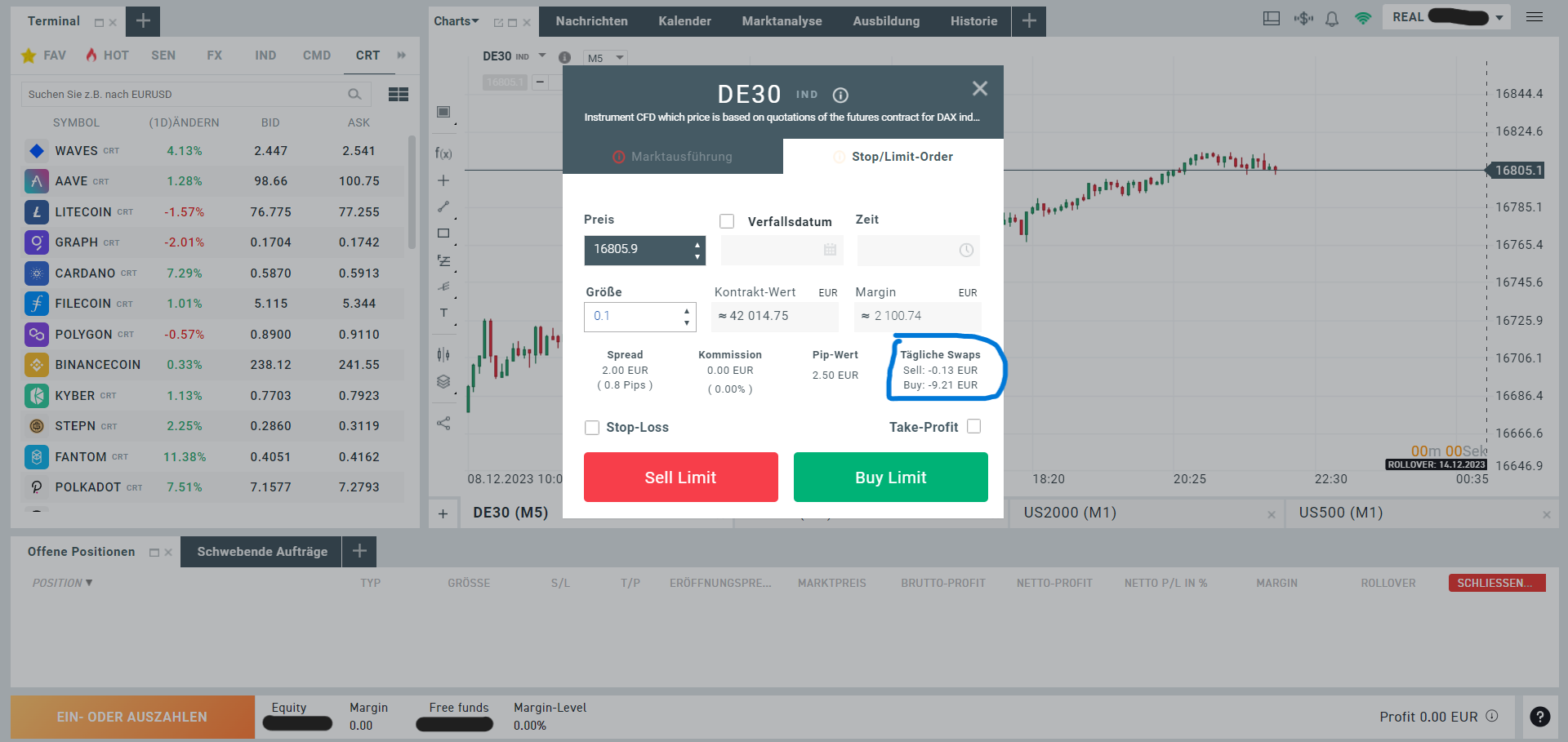

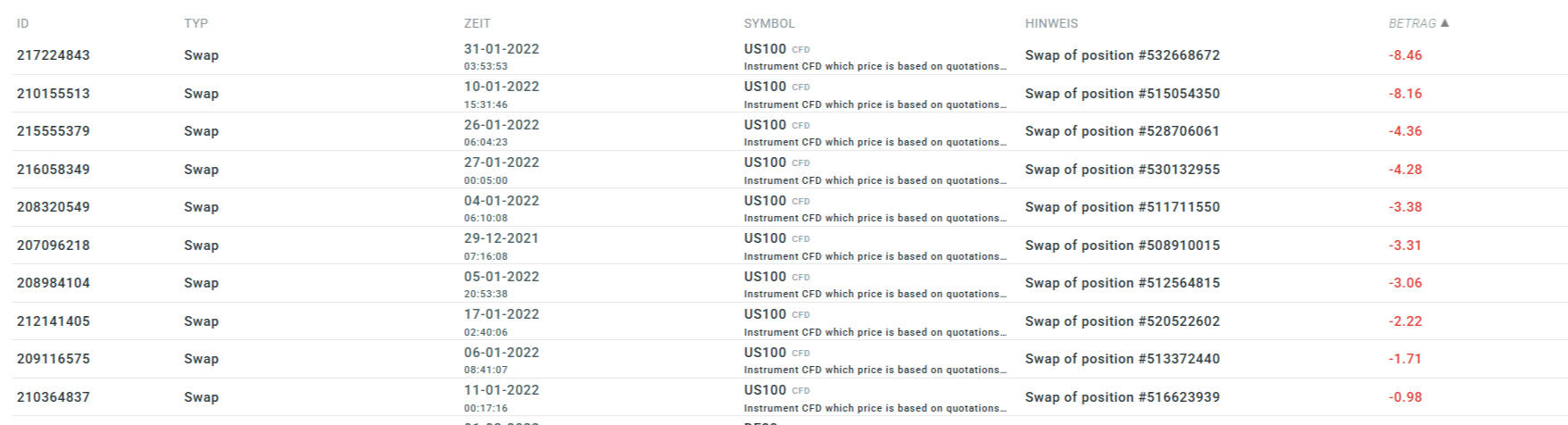

Sobald Du Übernacht eine Position hältst bucht der Broker Dir einen entsprechenden Betrag ab. Eine exakte Uhrzeit wann das abgebucht wird gibt es nicht wie Du im folgenden Screenshot sehen kannst. Ich persönlich halte selten eine Position Übernacht. Meist ist das aus meinem Scalping Trading nur eine kleine Restposition, die noch offen ist, weswegen meine Gebühren auch entsprechend klein sind.

Beachte: Je nach Öffnungszeit des gehandelten Assets ist der Zeitpunkt der Swap-Gebühr unterschiedlich.

Was sind die wichtigsten Swaps?

Zins-Swap: Der Tausch von Zahlungsströmen, bei dem eine Partei variable und die andere feste Zinssätze erhält.

Punkte-Swap: Die Wertangabe eines Swaps basiert hier auf Punkten oder Zinsen. Besonders im Währungshandel werden Punkte-Swaps genutzt, deren Werte in den Spezifikationen der Währungspaare einsehbar sind.

Währungs-Swap: Zwei Vertragspartner tauschen Währungen zum aktuellen Wechselkurs und leisten Zinszahlungen in der erhaltenen Währung. Oft wird ein Rücktauschdatum im Voraus vereinbart.

Kreditausfall-Swap: Dieser Swap dient der Absicherung von Krediten. Bei Ausfall reguliert der Sicherungsgeber den Schaden des Sicherungsnehmers. Bekannt geworden ist dieser Swap während der Finanzkrise 2008.

Index-Swaps: Hier basiert der Cashflow auf der Rendite eines Index, wie dem DAX. Eine Partei zahlt die Index-Rendite, die andere einen variablen Zinssatz.

Rohstoff-Swaps: Vertragsparteien tauschen Zahlungen auf Basis eines festen Rohstoffpreises gegen Zahlungen, die sich am schwankenden Marktpreis orientieren.

Wichtig: Der Swap ist abhängig vom Broker

Je nach Höhe des Hebels bei Deinem Broker ist die Swap-Gebühr unterschiedlich hoch. Einen weiteren Einfluss auf die Höhe hat übrigens auch die Haltedauer.

Bei den Brokern XTB und GBE Brokers finde ich die Swaps relativ gering. XTB nutze ich bereits seit mehreren Jahren. Die Swap-Gebühr selbst sollte allerdings nicht das einzige Kriterium sein wonach Du Dir einen Broker auswählst. Achte bitte auch auf folgende Kosten:

Beachte: Eine Mehrheit der Broker wählt die Kosten für die Swap-Gebühren keineswegs wahllos aus. Um den Tradern Hebelprodukte anzubieten, nutzen Broker unter anderem eigene Finanzierungen bei Kreditinstituten. Diese Kosten spiegeln sich in der Höhe des Swaps wider.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Strategie: So kannst Du mit einem positiven Swap Geld verdienen

Für gewöhnlich ist es die Aufgabe der Trader die anfallende Swap-Gebühr für Overnight-Positionen zu bezahlen. Eine Ausnahme bilden positive Swaps, bei denen durch die Differenz der Zinsen für Währungen ein Guthaben entsteht, welches im Handelskonto auftaucht.

Positive Swaps beschränken sich auf den Handel mit CFDs und erfordern dort den Ankauf einer Währung mit einem hohen Leitzins bei gleichzeitigem Verkauf von Anteilen an Währungen mit einem geringeren Zinssatz. Die Differenz zwischen den Leitzinsen führt zu einem Guthaben auf der Seite des Traders.

Beachte: Diese Strategie ist mit Vorsicht zu verfolgen. Positive Swaps sind als ein Bonus zu verstehen und bergen ebenso Risiken. Fällt oder steigt eine Währung plötzlich aufgrund von politischen Nachrichten, verwandelt sich ein Plus schnell in ein negatives Vorzeichen.

Trading ohne Swap für Muslime

Muslime stellen sich nicht nur beim Konsum von Lebensmitteln die Frage, ob ein Gericht oder Getränk als halal (erlaubt) oder haram (verboten) gilt. In Bezug auf das Swap Trading ergibt sich ein Problem, da der muslimische Glaube ein Zinsverbot beinhaltet. Dieses Verbot verwehrt es gläubigen Muslimen Zinsen zu verlangen ebenso wie diese zu zahlen.

Um Muslime nicht von diesen Bereichen des Tradings auszuschließen, bieten Broker die Option ein sogenanntes „islamisches Handelskonto“ zu eröffnen. Einige Broker bevorzugen eine generelle Bezeichnung und verwenden stattdessen den Namen „Swap Freies Handelskonto“. Eine Eröffnung dieser Tradingkonten ist bei einer Mehrheit von Brokern an weitere Voraussetzungen geknüpft.

Hierzu gehören unter anderem Nachweise der Religionszugehörigkeit zum Islam. Weiterhin besteht die Möglichkeit, dass ein Anbieter den Antrag auf ein islamisches Tradingkonto ablehnt, wenn der Antragssteller bereits über ein reguläres Handelskonto bei diesem Broker verfügt.

Für muslimische Anleger ist es darüber hinaus wichtig zu wissen, dass ein islamisches Handelskonto lediglich die Swap-Gebühren aus dem Handel mit Overnight-Positionen heraushält. Weitere Kosten wie zum Beispiel Spreads oder Verwaltungsgebühren fallen weiterhin an.

FAQ – Swap Trading

Die zweite Definition führt in den Börsenhandel (zum Beispiel Forex) und ist ein zentraler Bestandteil von Overnight-Positionen. Der zur besseren Unterscheidung verwendete Name lautet Swap-Gebühren. Diese Gebühren erhebt ein Broker für Positionen mit eingesetztem Hebel, die über Nacht fortlaufen. Für das Wochenende setzt der Broker eine dreifache Berechnung des Swaps an.

Der Swap ist als eine Gebühr für die Finanzierung von Hebelprodukten zu verstehen. Zu zahlen ist die Swap-Gebühr an den jeweiligen Broker. Die Gebühr fällt einmalig pro Tag für die einzelnen Über-Nacht-Positionen an. Am Wochenende sind Dreifach-Swaps (Freitag/Samstag/Sonntag) zu zahlen.

Die Formel für die Berechnung lautet:

Swap = Umrechnungskurs x Lot-Größe x Swap-Satz in Punkten

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere wichtige Trading Begriffe ...