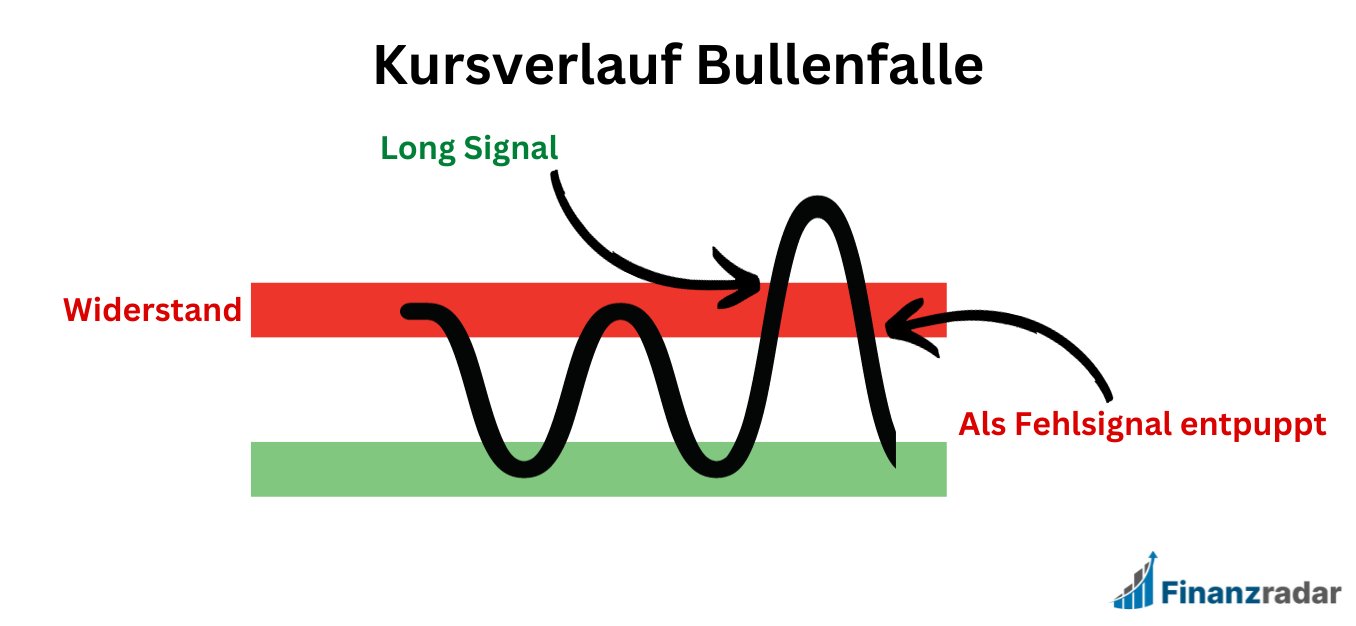

Typische Fehlsignale sind daran zu erkennen, dass sich der Kurs nach dem Passieren des Signalpunkts nicht weiter in die prognostizierte Richtung bewegt, sondern die Gegenrichtung einschlägt. Es handelt sich dabei auch nicht nur um einen einfachen Rücksetzer des aufgenommenen Trends.

Vielmehr verfolgt der Kurs anschließend konsequent die Gegenrichtung, die dem eigentlich zuverlässigen charttechnischen Signal komplett widerspricht. Für Fehlsignale gibt es unterschiedliche Gründe, die ein Trader kennen muss. In diesem Beitrag soll es darum gehen, wie der mögliche Schaden zu begrenzen ist.

Kurzüberblick: Fehlsignale

Der Markt liefert charttechnische Signale für den Einstieg in eine Position und den Take Profit. Einige dieser Signale sind Fehlsignale.

Bei einem Fehlsignal bewegt sich der Kurs nicht in die prognostizierte Richtung. Oft dreht er stark in die Gegenrichtung, manchmal geht er auch in eine unerwartete Konsolidierung über.

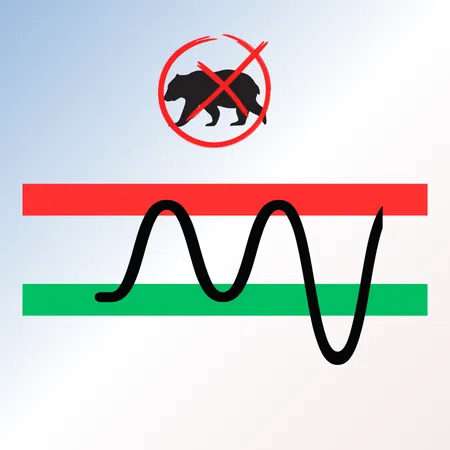

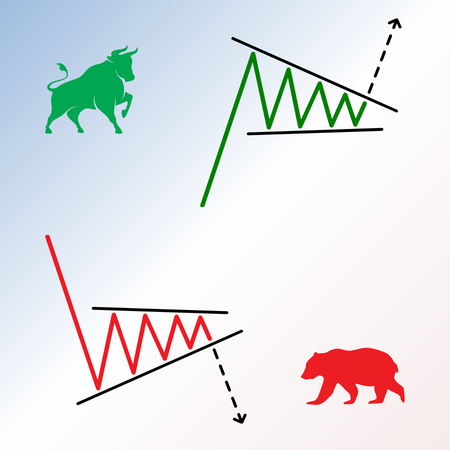

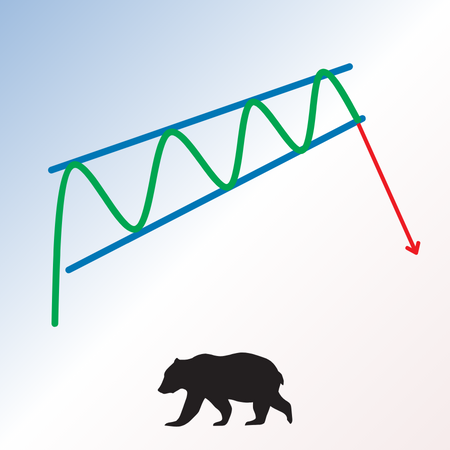

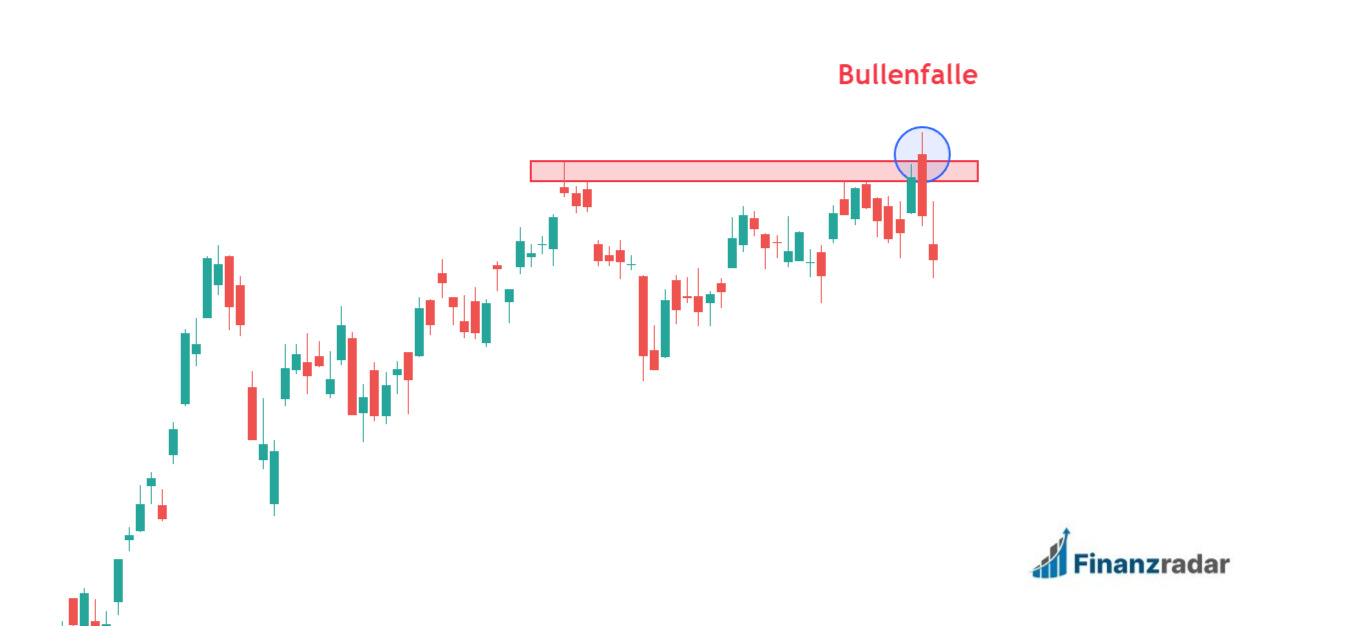

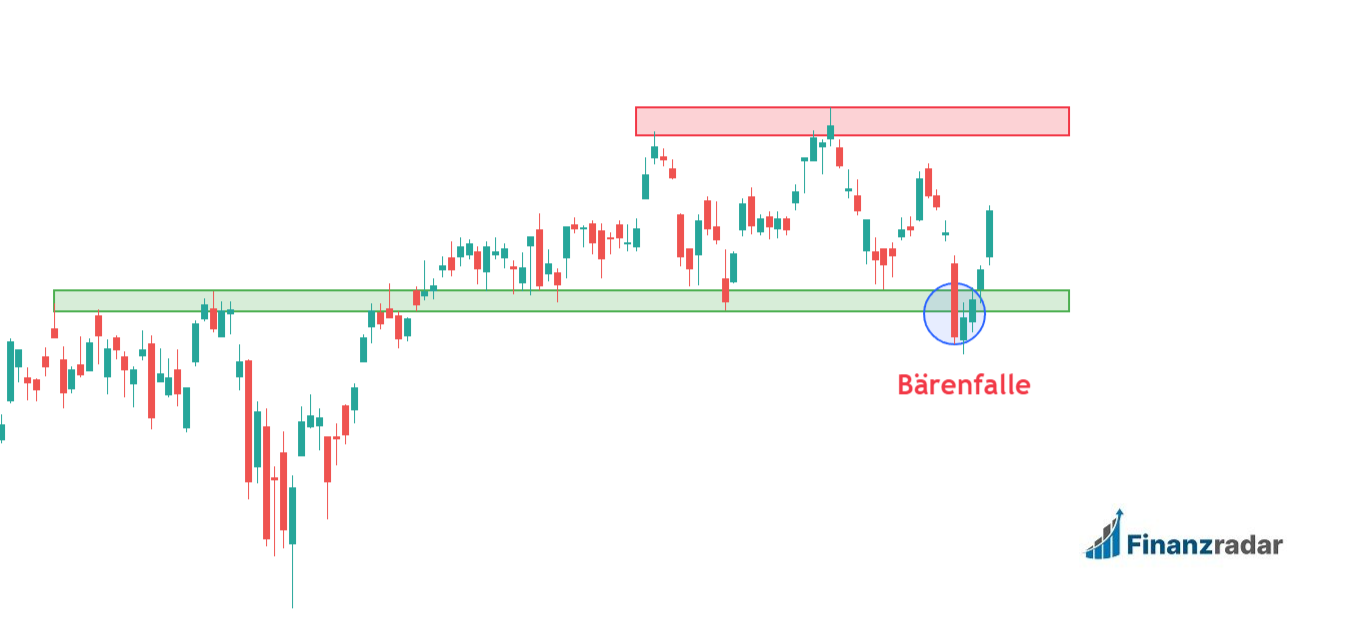

Das Phänomen ist als Bullen- oder Bärenfalle (im angloamerikanischen Sprachraum False Breakout Long oder Short) bekannt. Es gibt Methoden, damit umzugehen.

Der Trader muss Fehlsignale richtig als solche interpretieren. Ein kleiner Rücksetzer nach dem Erreichen des charttechnischen Signals muss kein Fehlsignal sein.

Für wirkliche Fehlsignale gibt es meistens fundamentale Gründe wie etwa unerwartete Nachrichten. Allerdings entstehen Fehlsignale auch scheinbar anlasslos, weil beispielsweise viele Marktteilnehmer gerade Positionen schließen.

Der Trader kann nach der Überprüfung des Fehlsignals und seiner Ursachen entweder nur den Schaden durch einen raschen Ausstieg aus der Position begrenzen und auf das nächste Signal warten oder sogar zusätzlich auf den Kurswechsel aufspringen. Letzteres kann sehr profitabel sein, weil Fehlsignale manchmal eine beträchtliche Kraft entwickeln und den Gegenkurs sehr weit vorantreiben.

Unsere Ratgeber zu Fehlsignalen …

Was ist ein Fehlsignal?

Definitionsgemäß ist ein Fehlsignal die sofortige Eliminierung des zuvor identifizierten charttechnischen Kauf- oder Verkaufssignals. Das Fehlsignal kann auch fundamentalen Annahmen widersprechen.

So kommt es vor, dass ein Unternehmen gute Quartalsgewinne meldet und unmittelbar danach sein Aktienkurs entgegen der Markterwartung einbricht.

Dieses Fehlsignal basiert ganz offenkundig darauf, dass informierte Marktteilnehmer die guten Zahlen schon erwartet hatten, sich vor der Meldung der Quartalszahlen long positionierten und nach der Meldung ihre Positionen schließen. Charttechnische Fehlsignale entstehen an wichtigen Widerstands- und Unterstützungslinien.

Die Erwartung lautet, dass sich der Kurs nach dem Durchbrechen dieser Linien weiter in Richtung des Ausbruchs bewegt, doch er kann unmittelbar danach drehen und nachhaltig die Gegenrichtung einschlagen. Diese Fehlsignale sind als False Breakouts bekannt und können in jedem Zeitfenster und in allen Märkten auftreten.

Manchmal bilden sich nach Fehlsignalen bemerkenswerte Chartbilder aus wie das sogenannte Island Reversal (Inselumkehr), bei dem der Kurs nach dem Überwinden der charttechnisch wichtigen, signalgebenden Marke eine konsolidierende Insel bildet und dann die unerwartete Gegenrichtung einschlägt.

Ein wichtiger Grund gerade für dieses Phänomen ist ein Gap an der Stelle des eigentlichen Signals. Es gibt Trader, die grundsätzlich nach einem Gap nicht handeln, sondern nur Signale verwenden, durch die der Kurs durchgehandelt wurde. Gaps werden vom Markt sehr oft, aber nicht immer geschlossen.

Jetzt Videokurs sichern

Wie sollte ich auf Fehlsignale reagieren?

Der erste Schritt ist die Überprüfung des vermeintlichen Fehlsignals. Manchmal wirkt es nur auf den ersten Blick als solches. Ein kleiner Rückschlag nach dem Erreichen eines wirklichen Kauf- oder Verkaufssignals kann auch wie ein Fehlsignal aussehen.

Wenn es tatsächlich ein Fehlsignal ist, gilt es, die Ursache dafür herauszufinden. Häufig lässt sie sich in aktuellen Nachrichten finden.

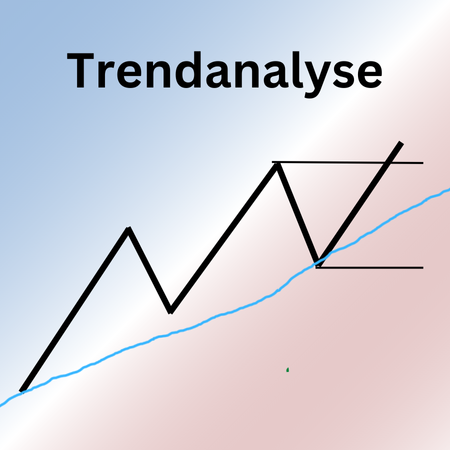

Ein wichtiger Aspekt ist die Betrachtung des großen charttechnischen Bildes. Das Fehlsignal kann laut Intradaychart tatsächlich existieren. Auf dem Wochen- oder Monatschart hingegen folgt der Kurs einem übergeordneten Trend.

Jetzt entscheidest Du, ob Du die Position auflöst und/oder drehst. Ein Drehen der Position bedeutet, in die entgegengesetzte Richtung – die des Fehlsignals – einzusteigen.

Vielleicht wechselt der Kurs nochmals die Richtung, wodurch die Position wieder ins Plus läuft.

Wenn beide Positionen gleichzeitig erhalten bleiben, hedgen sie sich vorläufig gegenseitig. Es existiert allerdings ein kleiner Verlust zwischen ihnen.

Bei der nächsten eindeutigen Signallage wird der Stop-Loss unter die im Plus befindliche Position gesetzt. Sollte diese ausgestoppt werden, besteht die Chance, dass nun die Gegenrichtung in den grünen Bereich gelangt, zumindest aber den vorherigen Verlust reduziert.

Schritt für Schritt Fehlsignale traden

Das Fehlsignal traden bedeutet, es für das eigene Handeln auszunutzen und als neues, „echtes“ Signal zu betrachten. Dieses Vorgehen funktioniert nur mit einer bestimmten inneren Haltung, die dem Markt die Entscheidung überlässt. Trader mit so einer Haltung, die wie der Seemann ihr Segel in den Wind drehen und niemals an einer vorgefassten Meinung kleben, agieren sinnvoll am Markt.

#1 Ruhe bewahren

Die schlechteste Reaktion auf ein Fehlsignal ist Panik, gefolgt von Trotz. Die Panik führt zu irrationalem Verhalten, das auch in einem vorschnellen Kauf (in die Gegenrichtung) oder Verkauf (der eingegangenen Position) bestehen kann. Der Trotz verleitet den Trader dazu, die Stellung zu halten. Das bedeutet, er lässt die eingegangene Position einfach ohne Stop-Loss stehen und hofft, das der Markt wieder in die vorher angedachte Richtung dreht.

Die Trotzreaktion ist typisch für Trader, die sich vom Markt im Vorfeld eine feste Meinung gebildet haben: An diesem oder jenem Punkt gibt es ein Kauf-/Verkaufssignal. Wenn der Kurs diesen Punkt passiert, wird er sich unweigerlich weiter in die angedachte Richtung bewegen. Solche Trader akzeptieren keine Bullen- oder Bärenfallen. Entweder kennen sie dieses Phänomen gar nicht, oder sie betrachten es als Legende. Das ist ein Irrtum.

Wer das Daytrading lernen möchte, sollte sich auch mit solchen Ereignissen beschäftigen. Sie wurden von erfahrenen Tradern gründlich untersucht und dokumentiert. Manchmal steckt auch Wunschdenken hinter einer Trotzreaktion.

Der Trader hat sich ausgemalt, dass der Ausbruch über einen bestimmten Punkt wie das Hoch des Vormonats der Start für eine sagenhafte Rallye sein dürfte. Sie wird in den nächsten Wochen und Monaten zu einem unglaublichen Profit führen. Es ist sehr schwer, sich von so einem schönen Bild zu verabschieden. Vor allem gelingt das nicht unmittelbar nach einem Fehlsignal.

#2 Fehlsignal und Situation genau überprüfen

Ein erster Schritt in der Sache selbst ist die Orientierung: Kam es zu einem Fehlsignal oder legt nur die eigene Interpretation diesen Schluss nahe? Ein Beispiel für eine Fehlinterpretation wäre, dass der Kurs zwar ein markantes Hoch oder Tief über-/unterschritten hat, jedoch dieser Spike in der Folge niemals durch einen nachfolgenden Schlusskurs bestätigt wurde.

Hochs und Tiefs sind für sich genommen nur unvollkommene Signale. Es ist zwar möglich, ihr Über-/Unterschreiten sinnvoll zu handeln, doch viele Trader warten eher auf ihre Bestätigung durch einen nachfolgenden Schlusskurs. In vielen Fällen testet der Markt mit solchen Spikes nur die Grenzen eines Trends aus. Ein Tief kann in einem an sich aufwärts tendierenden Markt auch durch eine schlechte, aber vorübergehende Nachrichtenlage entstehen.

Danach tendiert der Kurs wieder aufwärts. Das Tief markiert in der Folge den (vorläufigen) Tiefpunkt einer Unterstützungszone, die insgesamt etwas breiter ist und auch aus benachbarten Konsolidierungen besteht. Wenn der Kurs nun dieses Tief nochmals knapp unterschreitet, muss dies kein Signal für einen neuen Abwärtstrend sein, auch wenn der Trader das so interpretiert.

Es kann auch nur bedeuten, dass sich die Unterstützungszone noch ein wenig verbreitert, am Ende aber erfolgreich verteidigt wird. Es ist jedoch möglich, dass dieser Zusammenhang dem Trader erst im Nachhinein klar wird. Er hat das Tief als Signalgeber für eine Shortposition verwendet, stellt dann das Drehen des Kurses fest, interpretiert dieses Drehen zunächst als Fehlsignal und stellt dann fest, dass der Markt eigentlich nie wirklich abwärts tendierte.

Wenn diese Erkenntnis zwingend erscheint, ist es logisch, das vermeintliche Fehlsignal für das Drehen der Position in die Longrichtung zu verwenden. Die Shortposition wäre dann alsbald aufzulösen. Die Longposition hingegen konnte der Trader beim CFD Broker in diesem Fall sehr günstig kaufen, was ein großer Vorteil bei einer anschließenden Rallye ist.

Besonders umsichtig sollten Trader agieren, die beim Forex Broker Währungspaare handeln. Die Majorwährungen bewegen sich grundsätzlich in Swings. Das ist fundamental logisch. Ihre gegenseitige Stärke oder Schwäche basiert auf der Stärke und Schwäche ihrer Volkswirtschaften. Daher wird niemals der Euro gegen den US-Dollar grenzenlos steigen oder fallen, denn die Volkswirtschaften beider Währungsräume sind in etwa gleich stabil.

Wenn es also bei einem Währungspaar zu einem zwischenzeitlichen Hoch oder Tief kommt, ist dies per se eher ein schwaches Signal für Käufe oder Verkäufe. Vermeintliche Fehlsignale sind daher vorprogrammiert. Wenn aber wirklich ein Fehlsignal zu konstatieren ist, wäre es immer sinnvoll, auf diesen neuen Zug aufzuspringen. Der Gegenschwung kann von einem großen Momentum getragen werden.

#3 Mögliche Motivation für Fehlsignale prüfen

Ein Grund für Fehlsignale kann die Nachrichtenlage sein. Doch es gibt noch einen weiteren Grund: Große, sehr stark kapitalisierte Akteure wie Hedgefonds führen manchmal Fehlsignale auch gezielt herbei. Einsteiger, die gerade erst das Trading lernen, können sich das gar nicht vorstellen, doch es passiert vor allem auf der Zeitebene von Stunden bis sehr wenigen Tagen.

Die entstehenden Fehlsignale haben einen sehr kurzfristigen Charakter. Das bedeutet, dass sich der Kurs danach nicht sehr nachhaltig in die Gegenrichtung bewegt. Daher ist genau zu überlegen, ob Du auf den neuen Zug wirklich aufspringen solltest. Es handelt sich durchaus um sehr beeindruckende Fehlsignale wie das Drehen des Kurses, nachdem ein Jahreshoch/-tief über-/unterschritten wurde: Solche Punkte gelten als stärkste Signale für eine Fortsetzung des Trends in diese Richtung.

Diese Fehlsignale führten große Akteure absichtlich herbei. In der US-amerikanischen Tradingliteratur ist dieses Vorgehen als sogenanntes „Stop-Loss-Fischen“ bekannt. Diese Akteure, die meistens milliardenschwere Hedgefonds sind, halten am Terminmarkt riesige Positionen. Für diese können sie manchmal nur dann einen Gewinn realisieren, wenn sie zuvor Longpositionen verkaufen oder Shortpositionen eindecken, um den Kurs kurzfristig in die gewünschte Richtung zu bewegen.

Mit sehr viel Kapital ist das möglich. Für den privaten Trader ist so ein Vorgehen daran erkennbar, dass das Fehlsignal an einem sehr markanten Punkt wie einem Monats-, Dreimonate- oder gar Jahreshoch entsteht. In so einem Fall empfiehlt es sich, die in Signalrichtung eingegangene Position aufzulösen und die weitere Entwicklung abzuwarten.

Nutze den „Schwungeffekt“ von Fehlsignalen

Vom Einstieg in ein Fehlsignal nach dem vermuteten Stop-Loss-Fischen großer Marktakteure ist eher abzuraten, weil der in die „falsche“ Richtung gedrehte Trend wahrscheinlich nicht lange anhalten wird. Wenn jedoch ein Fehlsignal wahlweise durch die Nachrichtenlage oder an einer charttechnisch entscheidenden Linie ausgelöst wurde (200-Tage-Linie etc.), kann sein Gegenschwung sehr nachhaltig ausfallen und lässt sich damit gut traden.

Charttechnisch entscheidende Marken sind auf einer guten Trading Plattform, wie sie etwa ein MetaTrader Broker anbietet, ausgezeichnet zu erkennen. Die erste Schwungkraft des Fehlsignals unter anderem an der 200-Tage-Linie führt manchmal zu einem äußerst dynamischen Trend. Das hat auch technische Gründe. Viele Investoren glauben fest an die 200-Tage-Linie und platzieren in ihrem Umfeld Kaufstopps, um günstig in Longpositionen einzusteigen.

Diese Kaufstopps befinden sich knapp über, direkt auf und auch knapp unter der 200-Tage-Linie. Wenn Letztere ausgelöst werden, weil der Kurs die 200-Tage-Linie gerissen und damit eigentlich ein Shortsignal geliefert hat, kommt es plötzlich zu starken Käufen, die das klassische Fehlsignal für den short positionierten Trader auslösen.

Der nun folgende Kurs nach oben motiviert wiederum zahllose Daytrader, selbst long einzusteigen. Das sind vielfach private Trader, die mit CFDs und anderen Derivaten handeln. Die Umsätze sämtlicher Derivate machen bei großen Indizes inzwischen zwischen 70 und 80 % des gesamten Handelsvolumens aus. Daher tragen auch viele kleine Akteure mit ihren Investitionen den Kurs nach dem Fehlsignal sehr weit.

Einstieg aufgrund eines Fehlausbruchs

Es gibt Handelsstrategien, mit denen Du von Fehlsignalen profitieren kannst. Allerdings sind diese nicht unbedingt leicht durchzuführen. Wir empfehlen, sie zunächst auf einem Trading Demokonto auszuprobieren. Dazu muss es natürlich erst einmal Fehlsignale geben. Im Prinzip kannst Du darauf warten: Anfällig für Fehlsignale sind die besonders einfachen Ausbrüche unter markante Unterstützungen oder über offensichtliche Widerstände.

Hier sind häufigere „False Breakouts“ vorprogrammiert. Nachdem Du die Bullen- oder Bärenfalle festgestellt hast, kannst Du Deine Position drehen. Ob Du die vorher eingegangene Position sofort oder später auflöst, entscheidest Du nach dem charttechnischen Bild und vor allem nach dem Momentum des gegenwärtigen Kurses. Wenn dieses sehr stark ausfällt, ist es besser, aus der „falschen“ Richtung sofort auszusteigen.

Folge dem Fehlsignal mit einer neuen Position und einem zunächst knappen Stop-Loss. Du wirst vor allem dann damit sinnvoll handeln können, wenn das Fehlsignal eigentlich einem übergeordneten Trend folgt. Typische Fälle für solche Fehlsignale sind Range-Ausbrüche, Trendlinienbrüche und die Verletzungen eines gleitenden Durchschnitts.

Sollte der Ausbruch nach dem Fehlsignal sehr dynamisch und hochvolumig erfolgen, stehen Deine Chancen für einen profitablen Trade nicht schlecht aber dennoch kann es zu einem Fehltrade kommen.

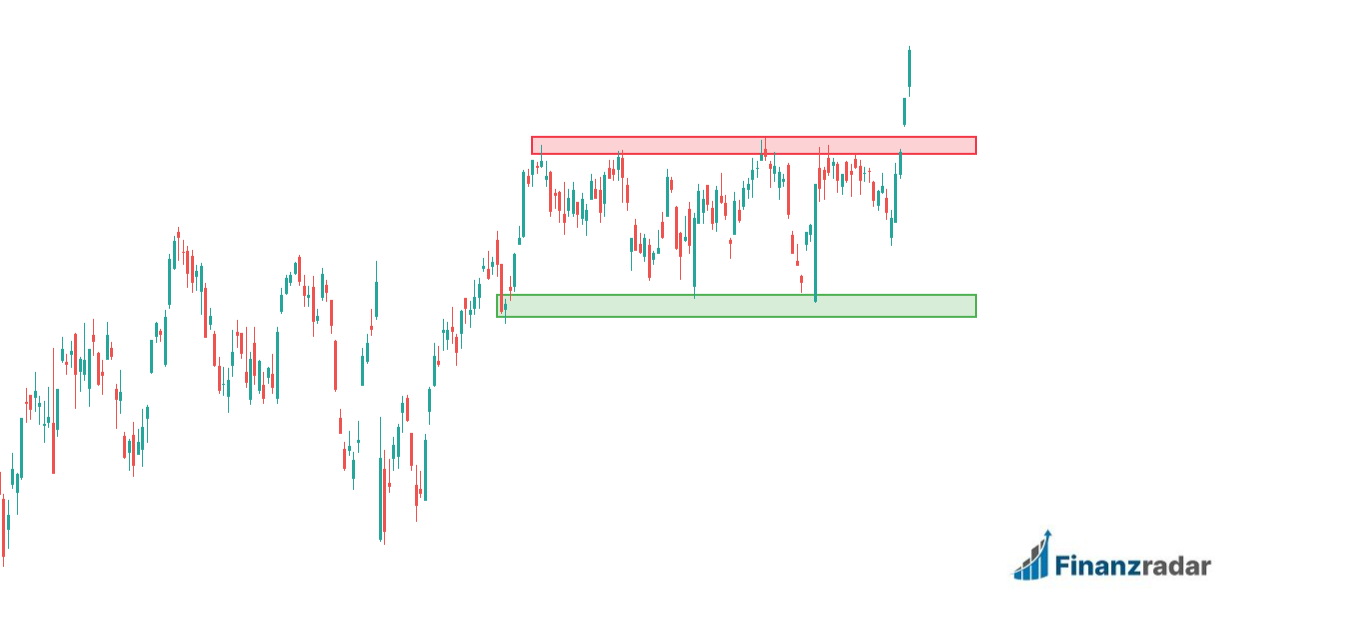

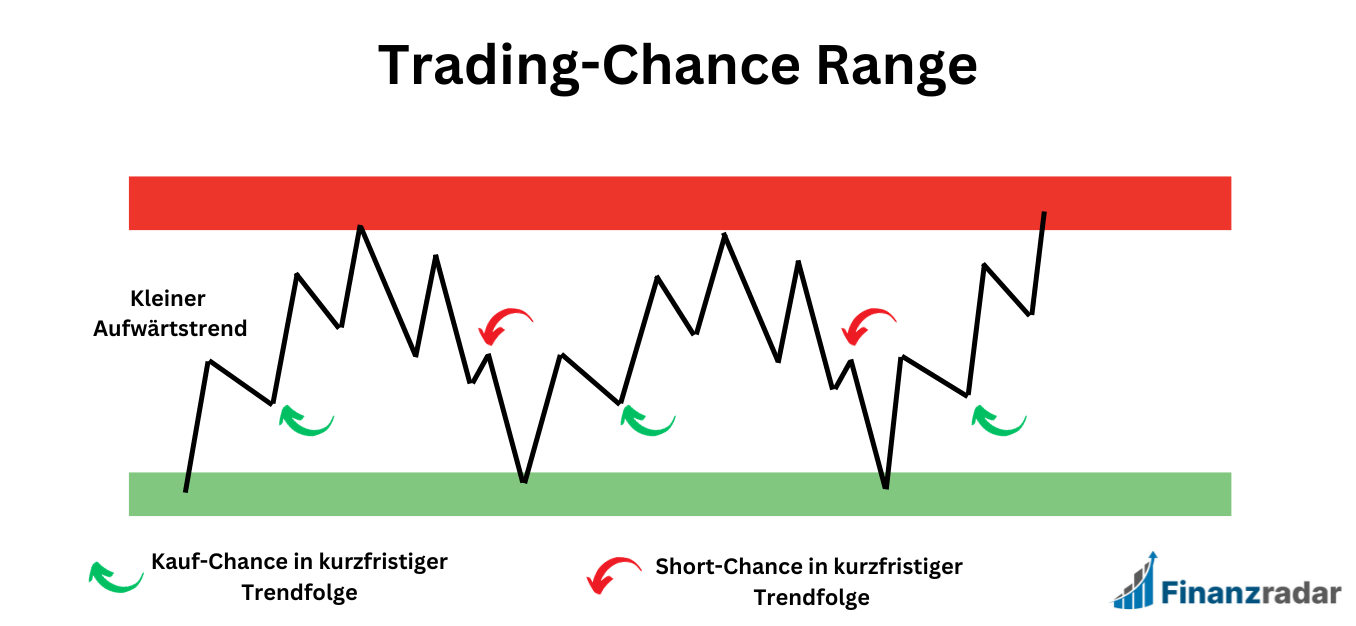

Range-Ausbruch

Der Kurs hat sich in den vergangenen Stunden oder Tagen in eine Range bewegt und diese nachhaltig ausgebildet. Eine Range oder Konsolidierung ist dadurch gekennzeichnet, dass sich mindestens vier Stäbe oder Kerzen mit Eröffnungs- und Schlusskursen innerhalb der Spanne des vorangegangenen Stabes bilden. Diese Range kann mehr oder weniger lange andauern, doch es herrscht das eherne Gesetz, dass der Kurs aus ihr nach oben oder unten ausbrechen wird.

Daher platzierst Du Kaufstopps für eine Longposition über der Range und eine Shortposition unter ihr. Wenn einer dieser Kaufstopps erreicht wird, sollte das ein Signal für wahlweise einen neuen Aufwärts- oder Abwärtstrend sein.

Das Fehlsignal entsteht, wenn der Kurs relativ schnell nach dem Ausbruch – etwa fünf bis zehn Stäbe später – wieder dreht und zurück in die Range fällt. Dein erster Stop-Loss für die eingegangene Position stand unter (long) oder über (short) der Range. Du hast jetzt folgende Handlungsmöglichkeiten:

Löse die eingegangene Position auf, spätestens wenn der Kurs die Range wieder erreicht hat. Warte auf den nächsten Ausbruch in die eine oder andere Richtung.

Löse die eingegangene Position auf und kaufe sofort die Gegenrichtung, die das Fehlsignal vorgibt.

Kaufe die Gegenrichtung und behalte die vorherige Position vorläufig noch mit dem ersten Stop-Loss außerhalb der Range.

Wofür Du Dich entscheidest, hängt sehr stark mit dem Momentum zusammen. Ein starkes Momentum spricht für die Variante #2, ein schwaches für die Varianten #1 und #3.

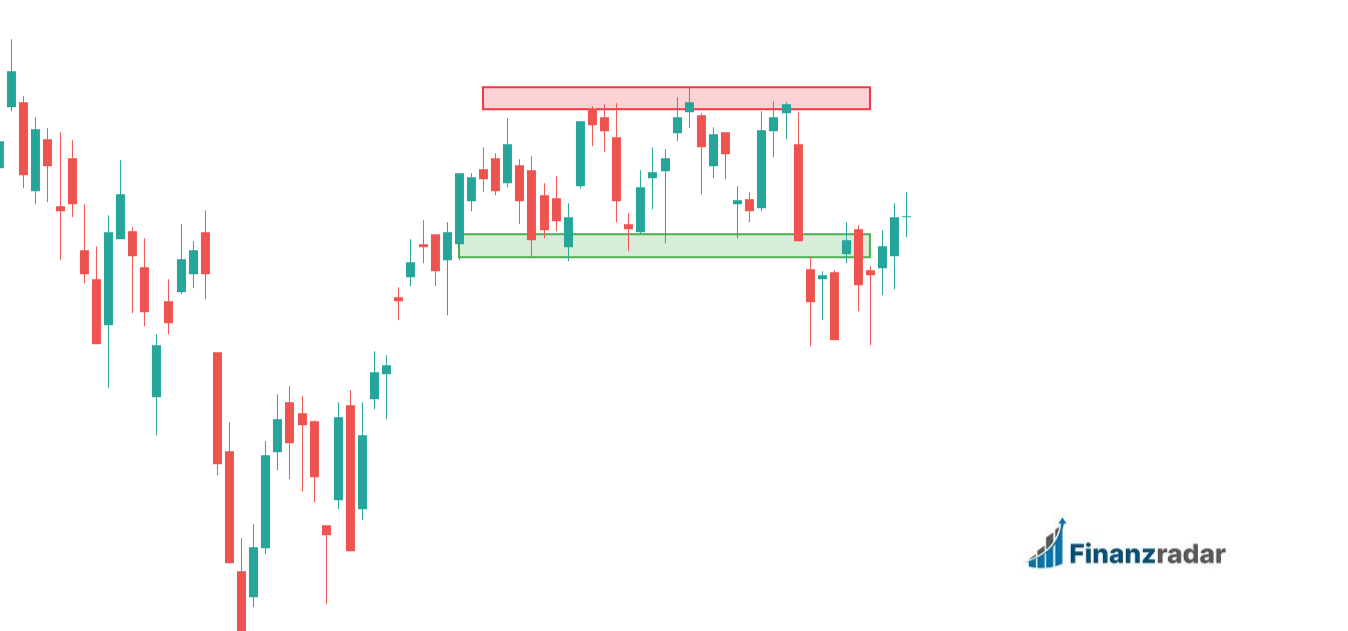

Trendlinienbruch

Der Kurs durchbricht eine entscheidende Trendlinie und liefert damit ein Long- oder Shortsignal, für das Du einen Kaufstopp platziert hast. Unmittelbar nach dem Durchbrechen der Trendlinie und der Auslösung des Kaufstopps dreht der Kurs wieder, was auf ein Fehlsignal verweist. Unter oder über der Trendlinie hat sich zuvor eine relativ breite Schiebezone gebildet, die aus mehreren kleinen Schwüngen und damit auch Trends unter dem übergeordneten Trend besteht.

Diese kannst Du handeln, indem Du dem Fehlsignal mit einer Position in dessen Richtung folgst. Kaufe unmittelbar und platziere den Stop-Loss für die neue Position dicht über/unter der Trendlinie. Die zuerst eingegangene Position löst Du auf. Es ist damit zu rechnen, dass sich der Kurs relativ stark in die neue, durch das Fehlsignal angezeigte Richtung bewegt.

Es gibt zwar das Phänomen, dass Kurse um markante Widerstands- und Unterstützungslinien „pendeln“, doch dabei handelt es sich ausdrücklich um waagerechte Linien. Bei schrägen Linien, also Trendlinien, geschieht das so gut wie nie. Sie werden entweder nachhaltig durchbrochen und generieren damit ein Signal, oder der Kurs kreuzt die Trendlinie nach einem Fehlsignal wieder von der anderen Richtung und behält diese neue Richtung nachhaltig bei, was sich profitabel handeln lässt.

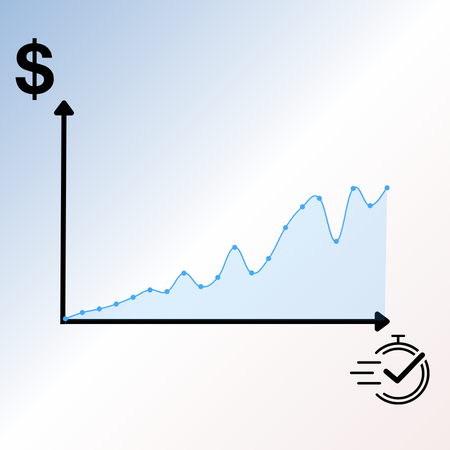

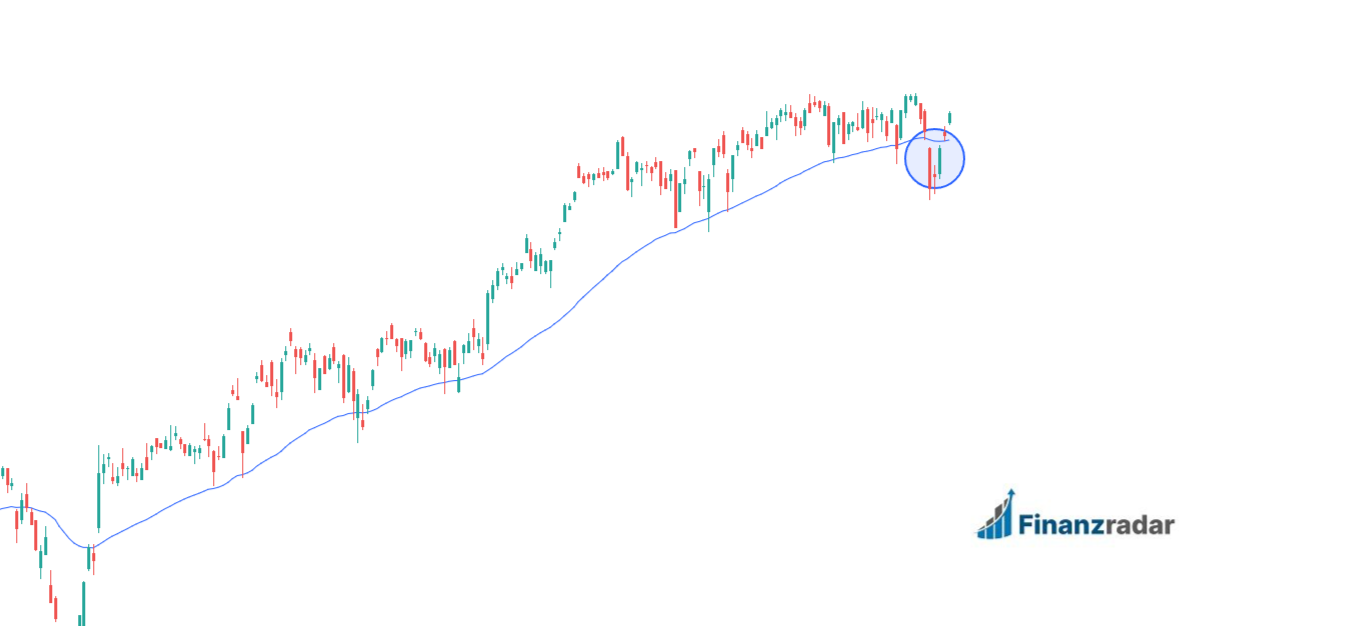

Verletzung gleitender Durchschnittslinien

Gleitende Durchschnittslinien beziehen sich im Positionstrading sehr oft auf 50 und 200 Tage. Normalerweise lassen sich diese gleitenden Durchschnitte in die Zukunft fortzeichnen, was für eine Kursprognose nützlich ist. Allerdings kann der Kurs den gleitenden Durchschnitt verletzen, was grundsätzlich auf einen Trendwechsel verweist und damit ein Long- oder Shortsignal liefert.

Folgerichtig platzierst Du über und unter dem gleitenden Durchschnitt oder vielmehr knapp außerhalb der beiden Linien des Trendkanals Kaufstopps für Long- und Shortpositionen. Diese werden manchmal erreicht, aber kurz darauf dreht der Kurs und fällt in den Trendkanal zurück. Es hat sich mithin ein Fehlsignal ergeben.

Löse die vorherige Position schnell auf und kaufe in Richtung des neuen, entgegengesetzten Signals. Den Stop-Loss für die neue Position platzierst Du sehr knapp außerhalb des Trendkanals. Du hast damit an der unteren (Longposition) oder oberen (Shortposition) Grenze des Trendkanals gekauft. Damit eröffnen sich zwei Chancen für einen profitablen Trade:

Der Kurs kann sich innerhalb des Trendkanals zur gegenüberliegenden Seite bewegen, was für einen mindestens kleinen Gewinn sorgt. Wie hoch dieser ausfällt, hängt von der Positionsgröße in Relation zu den Ordergebühren und dem Ausmaß der Bewegung ab. Außerdem ist das nicht garantiert, es droht auch der Verlust!

Der Kurs kann den Trendkanal sogar auf der gegenüberliegenden Seite verlassen, wenn das Momentum sehr stark ist. Damit würde ein großer Gewinn entstehen. Aber auch das ist nicht garantiert, denn der Markt kann sich immer gegen Dich richten und die Position in den Verlust laufen.

Diese Variante, Fehlsignale zu handeln, kann deshalb recht sinnvoll sein, weil in den letzten Jahren große Investoren und auch private Trader mit automatischen Handelsprogrammen (sogenannten Expert Advisors) gerade an gleitenden Durchschnitten und Trendkanälen sehr viele Kauf- und Verkaufsorders platzieren. Im Umfeld eines gleitenden Durchschnitts platzieren diese Programme grundsätzlich Orders für Long- und Shortpositionen.

Die Grundannahme lautet, dass der Kurs seinen gleitenden Durchschnitt jederzeit in beide Richtungen verlassen kann. Wenn wir uns die großen Indizes und auch volatile Werte wie Gold, Öl und die Währungen anschauen, stimmt das auch. Es entsteht daher dicht am gleitenden Durchschnitt durch das kaskadierende Auslösen von Kaufstopps oft ein sehr starkes Momentum.

FAQ – Fehlsignale traden

Jetzt Videokurs sichern

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese Ratgeber bringen Dir noch mehr technische Analyse bei! ...