Das Wyckoff Pattern zeigt uns ganz gut, wie große Institutionen den Markt durch geschicktes Handeln beeinflussen.

Vom langsamen Kauf in Seitwärtsphasen bis hin zum Verkaufsdruck vor einem Abwärtstrend – die 3 Phasen Akkumulation, Mark-Up und Distribution können dabei helfen, smarter zu traden. Mehr dazu in den folgenden Abschnitten:

Wyckoff Pattern: Beschreibt wiederkehrende Marktphasen, in denen große Institutionen Positionen auf- und abbauen. Es besteht aus Akkumulation, Mark-Up, Distribution und Mark-Down, wobei Preis- und Volumenbewegungen analysiert werden, um Trendwechsel und Handelsmöglichkeiten zu erkennen.

Kurzüberblick: Wyckoff Pattern

Was ist das Wyckoff Pattern? – Phasen durch institutionelles Handeln.

3 wichtige Phasen – Akkumulation, Mark-Up, Distribution.

Akkumulation Schemata – Institutionen kaufen in Seitwärtstrends.

Distribution Schemata – Institutionen verkaufen vor Abwärtstrend.

3 Gesetze – Angebot/Nachfrage, Ursache/Wirkung, Aufwand/Ertrag.

5-Schritte-Anleitung – Analysieren, Aktien auswählen, Timing optimieren.

Psychologie des Marktes – Institutionen manipulieren durch Fehlsignale.

Seitwärtstrends nutzen – Akkumulation erkennen und Position aufbauen.

Vor- und Nachteile – Gute Trendvorhersage, erfordert Geduld.

FAQ – Häufig gestellte Fragen zum Wyckoff Pattern.

Was ist das Wyckoff Pattern überhaupt?

Lass uns mal ganz von vorne anfangen. Das Wyckoff Pattern geht auf Richard D. Wyckoff zurück, einen Pionier in der Analyse der Finanzmärkte. Er hat in den 1930er Jahren diese Methode entwickelt, um das Verhalten von „Smart Money“ zu verstehen – also großen Institutionen und Akteuren, die die Märkte maßgeblich beeinflussen.

Wyckoff hat beobachtet, wie diese Akteure systematisch vorgehen, um Positionen aufzubauen, und wie sich das dann in bestimmten Mustern in den Charts widerspiegelt. Das hat er zu einer Methode weiterentwickelt, mit der man erkennen kann, wann diese „Großen“ den Markt dominieren und wie man davon profitieren kann.

Ich selbst habe schnell gemerkt, dass das Verstehen der Absicht hinter dem Marktverhalten – also der Bewegungen der großen Player – einen gewaltigen Vorteil bietet. Es geht nicht nur darum, ob der Kurs steigt oder fällt, sondern warum er das tut und wer dahinter steckt.

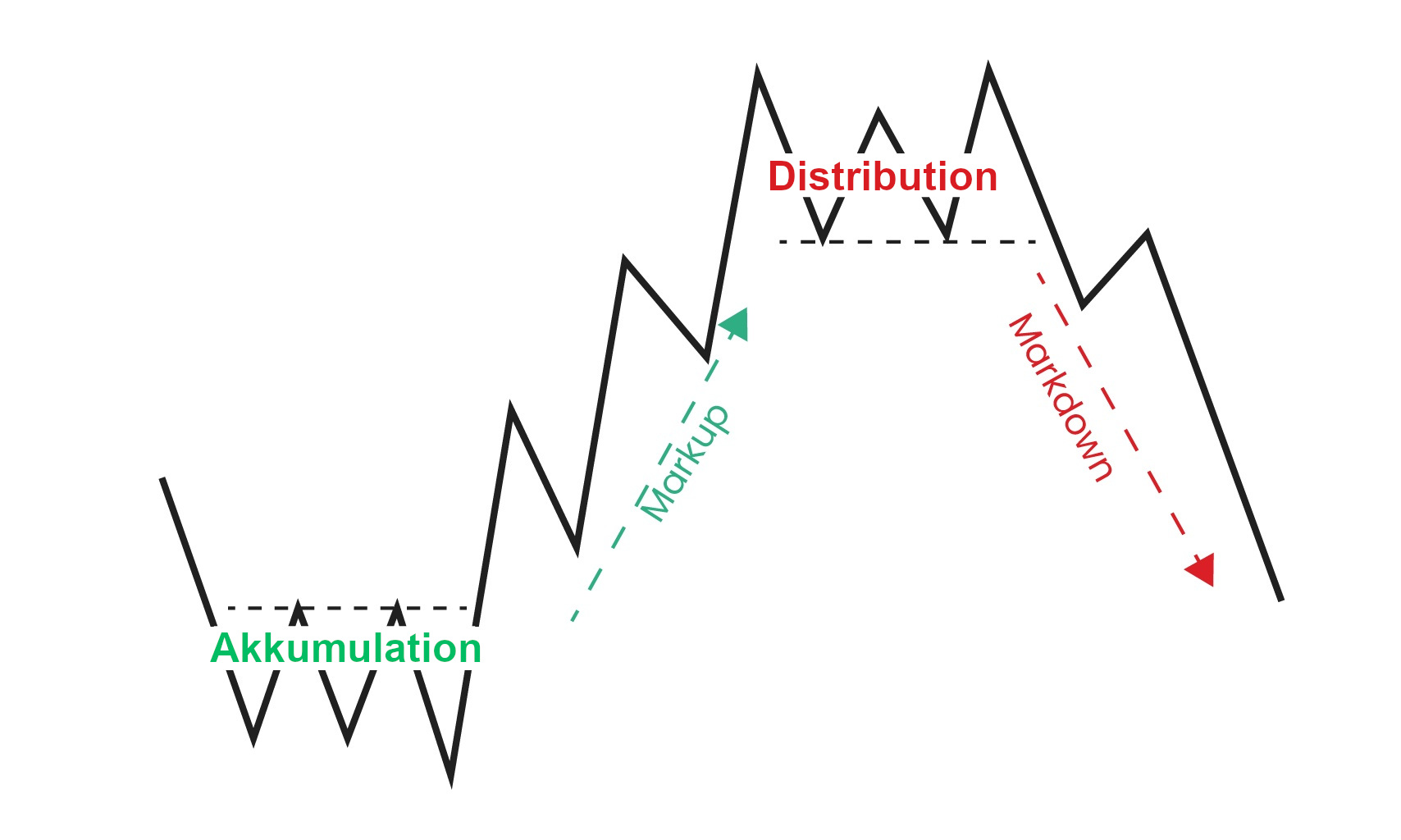

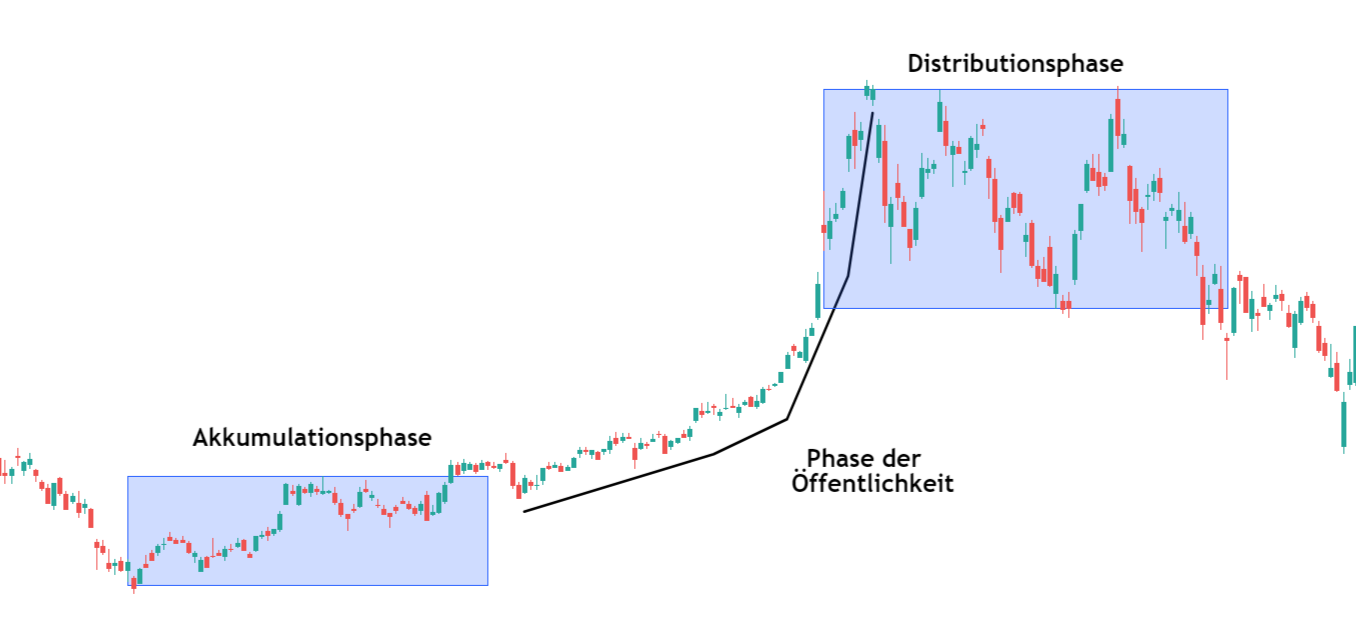

Die 3 Phasen des Wyckoff Patterns

Das Herzstück des Wyckoff Patterns sind 3 zentrale Phasen: Akkumulation, Mark Up und Distribution. Diese Phasen spiegeln den Prozess wider, wie Smart Money Positionen aufgebaut und dann wieder abgestoßen werden.

1. Akkumulationsphase

In der Akkumulationsphase kauft das Smart Money leise und unscheinbar. Du erkennst das an einem langsamen Seitwärtstrend, der oft in einer engen Preisspanne verläuft. Das Volumen bleibt gering, was viele Trader täuscht – aber hier liegt das Geheimnis.

Wichtig: Achte unbedingt auf das Volumen: Wenn es langsam ansteigt, ohne dass der Preis stark fällt, könnte das Akkumulation bedeuten.

2. Mark Up Phase

Die Mark Up Phase ist der Moment, in dem alles ins Rollen kommt. Der Kurs durchbricht den Widerstand und oft explodiert das Volumen. Wenn Du in der Akkumulationsphase die richtige Position aufgebaut hast, wirst Du jetzt belohnt.

Viele Trader nutzen die „Wyckoff-Spring“ oder den „Shakeout“, um noch einmal günstig nachzulegen.

3. Distributionsphase

In der Distributionsphase passiert das Gegenteil der Akkumulation. Das Smart Money stößt seine Positionen ab. Der Kurs hält sich zwar auf hohem Niveau, aber das Volumen nimmt langsam ab. Hier ist Vorsicht geboten.

Viele Trader glauben oft, der Markt könnte weiter steigen – ein gefährlicher Irrtum. Tatsächlich verkauft das Smart Money, weswegen ein Kursrückgang bevorsteht.

Akkumulation Schemata nach Wyckoff

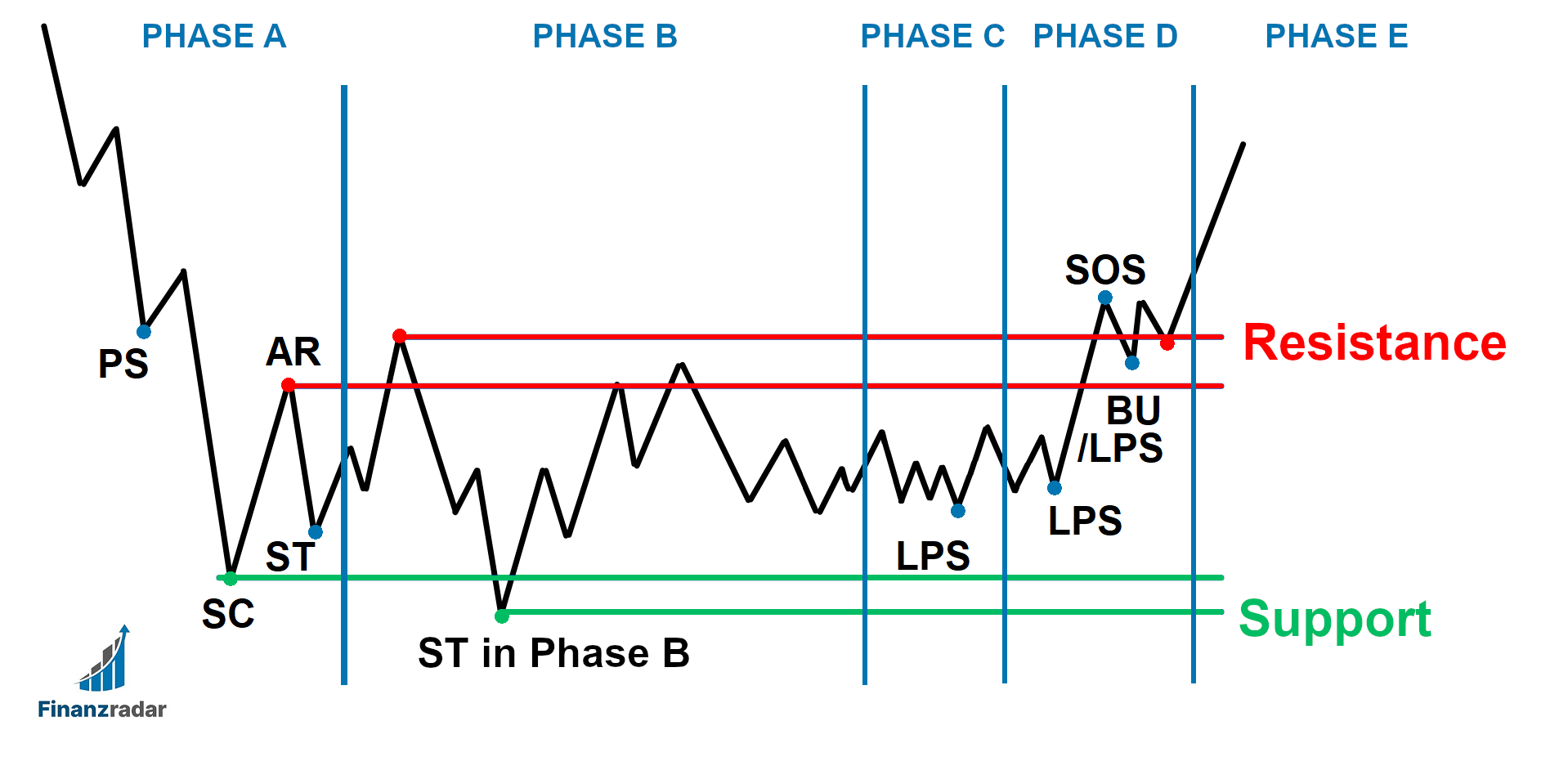

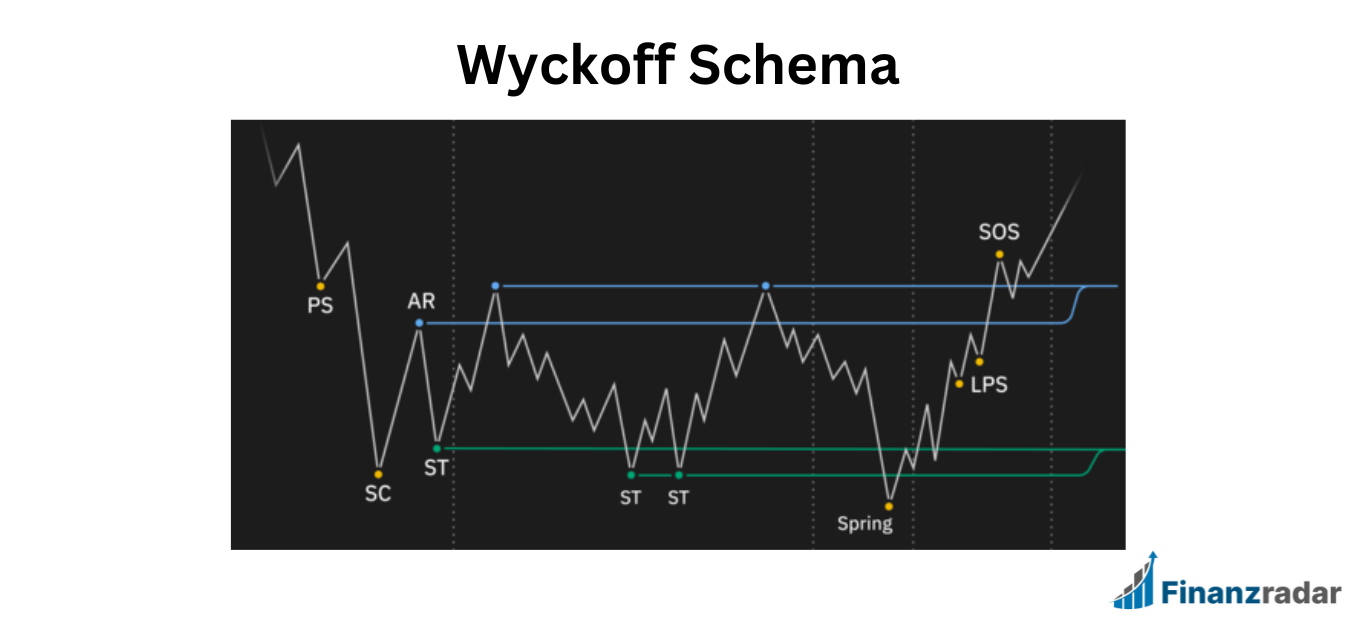

Wyckoff Schema #1:

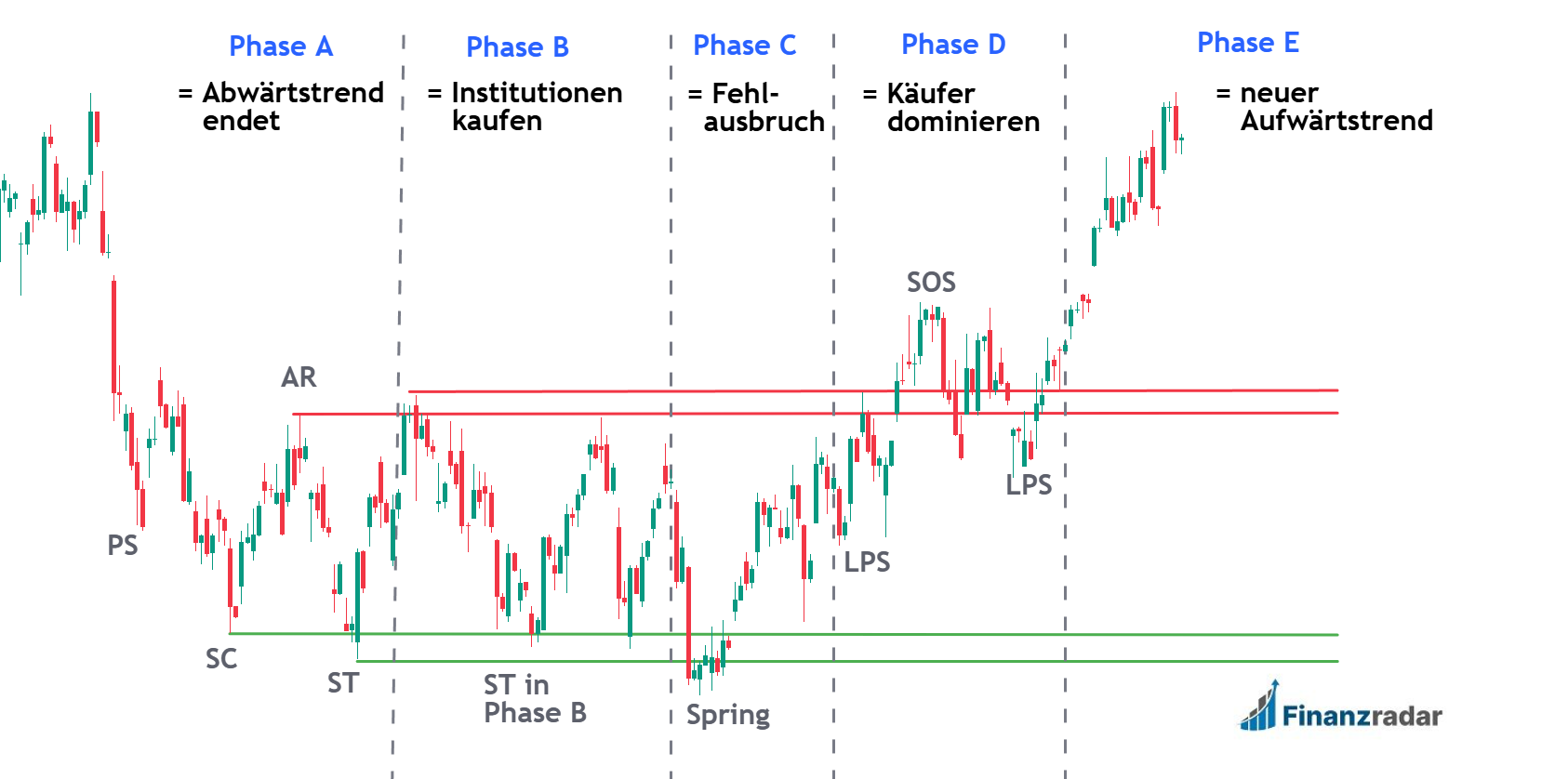

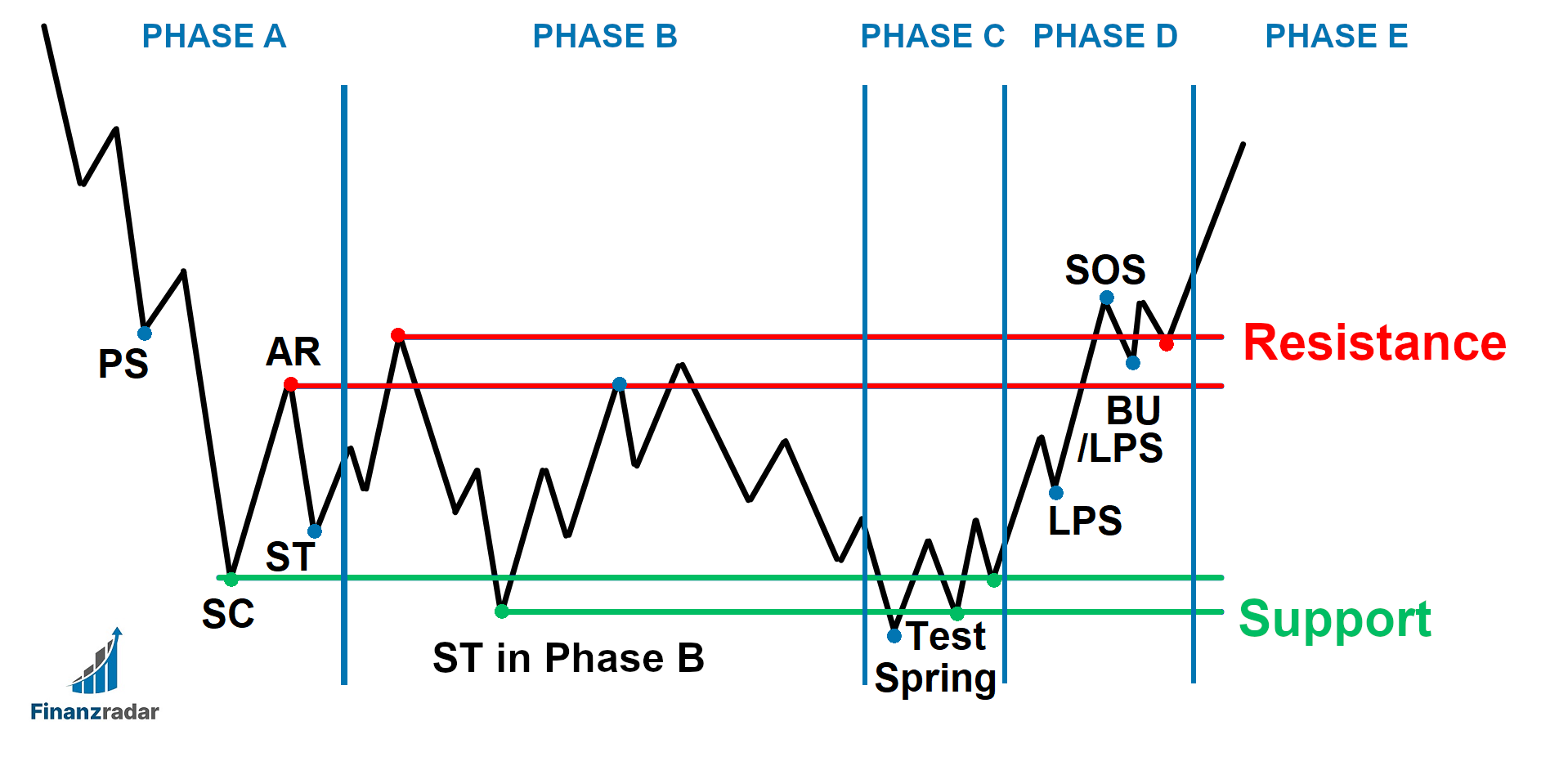

Erklärung der Phasen im Wyckoff:

Phase A: Der vorherige Abwärtstrend endet, da das Verkaufsvolumen abnimmt. Ereignisse wie Preliminary Support (PS) und Selling Climax (SC) zeigen den Übergang zu einer stabilen Handelsspanne, während institutionelle Käufer beginnen, Positionen aufzubauen und die Verkaufsaktivität nachlässt.

Phase B: Institutionelle Akteure kaufen Aktien in niedrigen Preisspannen und setzen teils Short-Positionen ein, um den Kursanstieg zu verzögern. Diese Phase bildet die Grundlage für einen zukünftigen Aufwärtstrend durch die schrittweise Aufsaugung des Angebots.

Phase C: Ein „Spring“ testet das verbleibende Angebot, indem der Preis kurzzeitig die Unterstützung durchbricht und dann wieder in die Spanne zurückkehrt. Dies ist auch als „Fehlausbruch“ bekannt und signalisiert eine bevorstehende Aufwärtsbewegung.

Phase D: Die Nachfrage dominiert nun das Angebot, erkennbar an stärkeren Preisbewegungen mit zunehmendem Volumen. Signs of Strength (SOS) und Last Points of Support (LPS) bieten Kaufmöglichkeiten, während der Preis das obere Ende der Spanne erreicht.

Phase E: Der Preis verlässt die Handelsspanne, und die Nachfrage dominiert vollständig. Der Aufwärtstrend setzt sich fort, wobei Rücksetzer in der Regel kurz sind. Neue Handelsspannen können sich bilden, was auf eine Reakkumulation hindeutet.

Erklärung der Abkürzungen im Wyckoff:

PS (Preliminary Support): Erste Anzeichen von Kaufinteresse nach einer längeren Abwärtsbewegung.

SC (Selling Climax): Höchster Verkaufsdruck, oft in der Nähe einer bedeutenden Unterstützungszone.

AR (Automatic Rally): Erholung, die nach dem Abklingen des Verkaufsdrucks einsetzt.

ST (Secondary Test): Rückkehr in den SC-Bereich, um Angebot und Nachfrage erneut zu prüfen.

Test: Analyse des Marktes durch große Marktteilnehmer, zur Einschätzung der Situation.

SOS (Sign of Strength): Anstieg der Kurse bei höherem Handelsvolumen.

LPS (Last Point of Support): Letztes Tief nach dem SOS, begleitet von sinkendem Volumen.

BU (Backup): Kurze Korrektur und Test des Angebots, bevor es weiter nach oben geht.

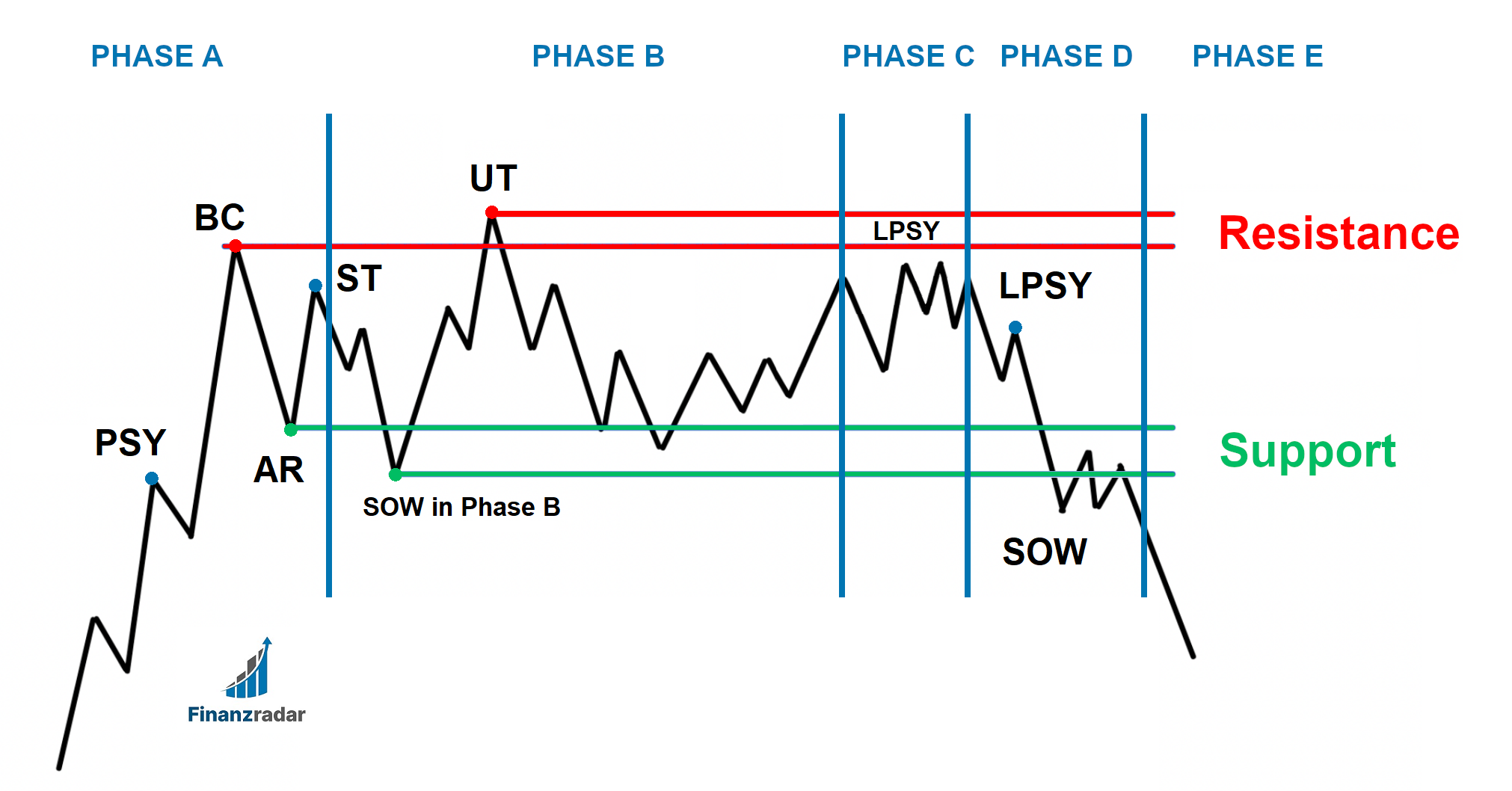

Wyckoff Schema #2:

Jetzt haben wir mal das erste Wykoff Schema behandelt, es gibt aber noch ein 2. Schema zur Akkumulationsphase, das Du weiter unten findest. Die Wahl des richtigen Schemas hängt oft von der Marktstimmung und den subtilen Preisbewegungen ab.

Schema #1 enthält da einen deutlichen „Spring“ in Phase C, der oft als Kaufsignal für versierte Trader gilt. Schema #2 zeigt keinen oder einen sehr milden „Spring“, was darauf hinweist, dass der Markt weniger dramatisch agiert, bevor er nach oben ausbricht:

Wichtig: Beide Arten der Akkumulationsphasen haben eine hohe Durchschlagkraft. Ich würde allerdings die erste Variante als leicht stärker einschätzen, da wir hier vorher nochmal den Fehlausbruch (Bärenfalle) in Form des „Spring“ haben.

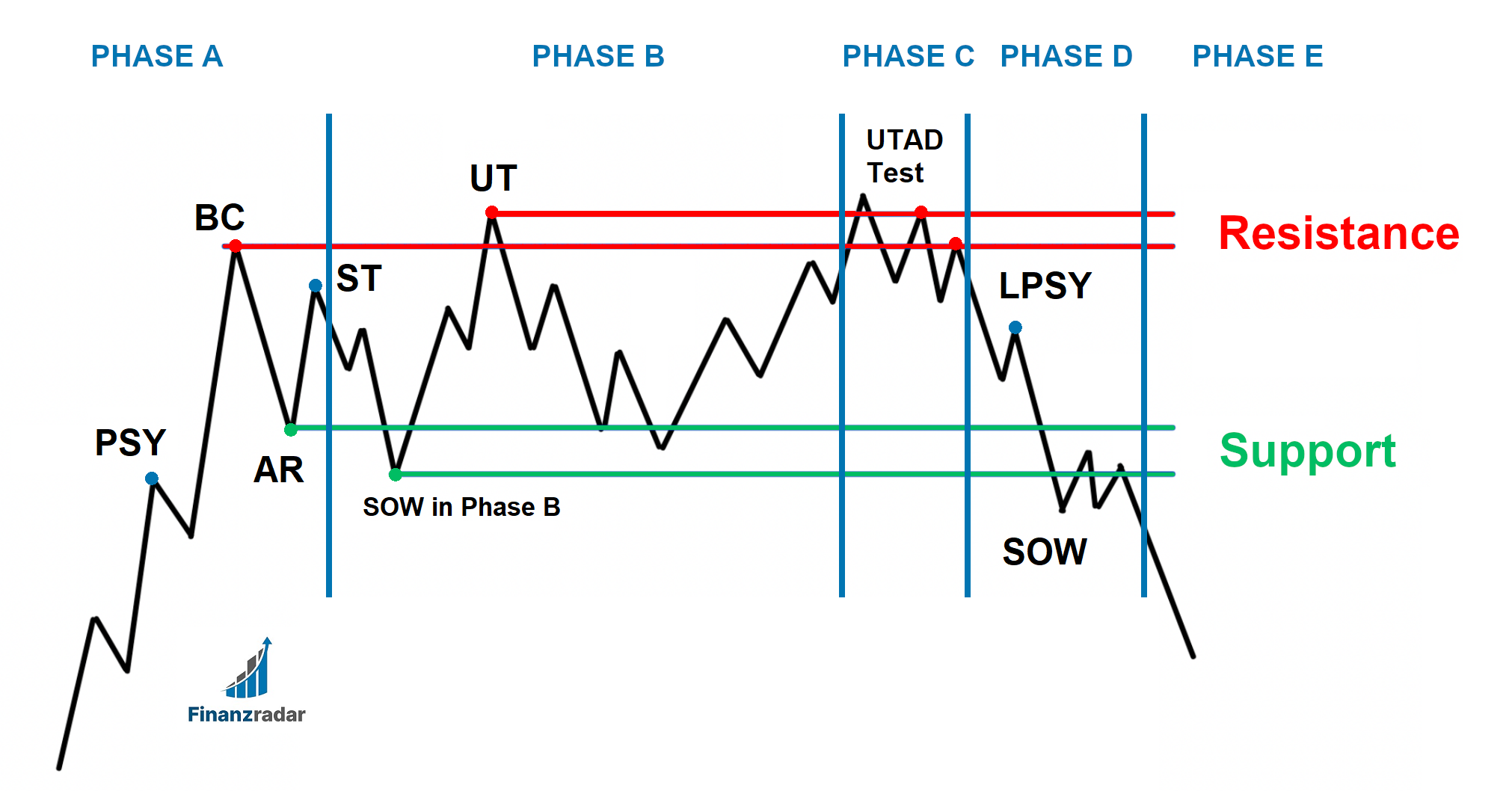

Distribution Schemata nach Wyckoff

Nach einem ähnlichen Aufbau der Akkumulationsphase ist auch das Gegenstück, die Distributionsphase, aufgebaut. Schauen wir uns das mal genauer an, wobei wir im Hinterkopf haben, dass hier das Smart Money nun verkauft.

Erklärung der Phasen im Pattern:

Phase A: Diese Phase markiert das Ende des vorherigen Aufwärtstrends. Erste Zeichen eines wachsenden Angebots erscheinen, gefolgt von einer automatischen Reaktion und einem Test des höchsten Punktes mit abnehmendem Volumen.

Phase B: Institutionelle Anleger bereiten den Abwärtstrend vor, indem sie Long-Positionen schließen und Short-Positionen eröffnen. Anzeichen von Schwäche zeigen, dass das Angebot zunehmend die Kontrolle übernimmt, oft durch größere Preisschwankungen.

Phase C: In dieser Phase durchbricht der Preis den Widerstand kurzzeitig, kehrt dann schnell um. Das lockt uninformierte Händler in die Irre, während größere Investoren ihre Bestände zu hohen Preisen abstoßen.

Phase D: Nach dem Test der verbleibenden Nachfrage fällt der Preis durch die Unterstützungslinie. Hier wird das Übergewicht des Angebots offensichtlich, und schwache Gegenbewegungen bieten günstige Einstiegsmöglichkeiten für Short-Positionen.

Phase E: Der Abwärtstrend setzt sich nach dem Bruch der Unterstützung fort. Häufig testen kurze Rallyes den vorherigen Unterstützungsbereich, bieten jedoch keine nachhaltige Erholung, was weitere Short-Chancen eröffnet.

Abkürzungen und Begriffe:

PSY (Preliminary Supply): Große Anleger beginnen nach einer längeren Aufwärtsbewegung, ihre Bestände zu verkaufen, was auf ein Überangebot hinweist. Dies leitet den Übergang von einem starken Kaufdruck zu einem potenziellen Trendwechsel ein.

BC (Buying Climax): Ein Höhepunkt der Kaufaktivität, der oft nahe einem Preishoch auftritt. Hier erreichen Käufe ihr Maximum, bevor eine Wende oder Konsolidierung stattfindet.

AR (Automatic Reaction): Nach einem Verkaufsdruck sinkt der Preis stark, was die untere Grenze der Handelszone definiert. Dieses schnelle Abwärtsmomentum entsteht durch plötzlich erhöhtes Angebot.

ST (Secondary Test): Der Markt testet das vorherige Hoch, um das Kräfteverhältnis zwischen Käufern und Verkäufern zu prüfen. Es ist ein Rücklauf in Richtung des Buying Climax.

SOW (Sign of Weakness): Eine deutliche Abwärtsbewegung in der Nähe oder unterhalb der Handelsbereichsgrenze, die zeigt, dass das Angebot stärker ist als die Nachfrage und den Markt weiter nach unten drückt.

LPSY (Last Point of Supply): Ein schwacher Preisaufstieg, der zeigt, dass der Markt Schwierigkeiten hat, höher zu steigen. Die Nachfrage schwindet, während das Angebot zunehmend dominiert.

UTAD (Upthrust After Distribution): Nach einem kurzen Preisanstieg über den Widerstand der Handelszone wird die Nachfrage geprüft. Der Markt kehrt dann schnell in die Handelsspanne zurück, oft als Fehlausbruch erkennbar.

3 grundlegende Gesetze der Wyckoff-Methode

Angebot und Nachfrage

Das erste Gesetz der Wyckoff-Methode ist das Gesetz von Angebot und Nachfrage. Du musst verstehen, dass Preise steigen, wenn die Nachfrage das Angebot übertrifft, und fallen, wenn es umgekehrt ist. Das erkennst du im Chart durch Preis- und Volumenbewegungen.

Es ist wichtig immer die richtige Balance zwischen Angebot und Nachfrage zu finden. Achte besonders auf Anzeichen von Akkumulation oder Distribution durch das Smart Money, um besser auf zukünftige Marktbewegungen vorbereitet zu sein.

Ursache und Wirkung

Das Gesetz von Ursache und Wirkung zeigt dir, dass jede Bewegung im Markt eine Ursache hat. Akkumulations- und Distributionsphasen bilden die Ursache, während die anschließende Preisentwicklung (Mark-Up und Mark-Down) die Wirkung ist.

Wyckoff hat dafür die Point and Figure-Charts verwendet, um das Ausmaß von Ursache und Wirkung zu messen. Dadurch lassen sich Kursziele genauer ableiten, und du kannst besser einschätzen, wie weit eine Marktbewegung gehen könnte.

Aufwand und Ertrag

Das Gesetz von Aufwand und Ertrag besagt, dass du den Zusammenhang zwischen Preis und Volumen im Auge behalten solltest. Steigt das Volumen, während sich der Kurs im Trend bewegt, so ist der Trend stark! Das hat mir oft die nötige Sicherheit gegeben, in einem Trend zu bleiben.

Doch auch hier ist Vorsicht geboten: Divergenzen zwischen Preis und Volumen können Dir Hinweise auf bevorstehende Trendumkehrungen geben. Stell Dir bspw. einen steigenden Trend vor, während das Volumen fällt – hier ist das Trendende sehr nahe.

5-Schritte-Anleitung nach der Wyckoff-Methode

1. Gesamtmarkt und Trend bestimmen

Zuerst musst Du mal die Marktposition und den Trend bestimmen. Du musst also herausfinden, ob der Markt gerade konsolidiert oder sich in einem Trend befindet. Hier helfen Dir neben Kerzencharts auch Balken- und Point & Figure-Charts ungemein. Wenn ich von „Markt“ spreche, meine ich bspw. den S&P500 Index.

Nur wenn Du das Gesamtbild des Marktes richtig einschätzen kannst, wirst Du die Wahrscheinlichkeit erhöhen, auch richtig mit „short“ oder „long“ zu liegen.

2. Passende Aktien wählen

Danach empfehle ich Dir die Aktien zu wählen, die mit dem Trend übereinstimmen. Du solltest also bestmöglich in einem Aufwärtstrend die stärkeren Aktien und in einem Abwärtstrend die schwächeren wählen. Das bedeutet, dass Du nicht einfach irgendeine Aktie nimmst, sondern bewusst nach Stärke oder Schwäche suchst!

Ich habe das immer als Filter genutzt. Stark im Aufwärtstrend? Long-Idee! Schwach im Abwärtstrend? Short-Idee! Dieses Vorgehen hat meine Trefferquote verbessert, weil ich immer mit dem Markt agierte, nicht dagegen. Wenn Du mir schon länger folgst, entspricht genau das meiner Philosophie, immer mit dem Trend zu handeln!

3. Aktien bewerten

Anschließend musst Du mal ausreichende Gründe für den Trade finden. Du musst Dir sicher sein, dass die potenzielle Belohnung den Einsatz rechtfertigt. Das Gesetz von Ursache und Wirkung kommt hier ins Spiel – gibt es genug Akkumulation oder Distribution, um eine starke Bewegung zu erwarten?

In der Praxis habe ich mir angewöhnt, mich zu fragen: Ist die „Ursache“ groß genug? Wenn ja, bin ich bereit einzusteigen, wenn nicht, warte ich lieber auf ein besseres Trading-Setup bzw. verwerfe die Short- oder Long-Idee erst einmal. Manchmal ist es auch besser, einfach abzuwarten und nichts zutun.

4. Bewegungsbereitschaft bestimmen

Dann geht es darum, die Bewegungsbereitschaft der Aktie zu bestimmen. Du musst Dir sicher sein, dass die Aktie tatsächlich bereit ist, sich zu bewegen. Die Wyckoff-Kauf- und Verkaufstests helfen Dir dabei, das Timing besser zu treffen.

Ich habe oft erlebt, dass eine Aktie zwar gut aussah, rein vom Trend bzw. der Trendfolge her, aber noch nicht bereit war, sich deutlich zu bewegen. Daher: Geduld! Achte auf Preis und Volumen, um sicherzustellen, dass Du zur richtigen Zeit einsteigst. Das gilt besonders dann, wenn der Marktpreis konsolidiert.

5. An Schwankungen anpassen

Passe Deine Trades an die natürlichen Schwankungen des Marktes an. Nutze die Wyckoff-Prinzipien, um den richtigen Moment für deinen Einstieg oder Ausstieg zu finden, und setze die Stop-Loss-Orders entsprechend clever.

Es reicht nicht, nur die richtige Aktie zu finden – Du musst auch den richtigen Zeitpunkt erwischen. Stell Dir vor, Du siehst eine Akkumulationsphase. Der Preis testet mehrfach den Support und bleibt stabil, während das Volumen leicht steigt. Kurz nach einem „Spring“ bricht der Preis aus – das ist bspw. ein gutes Signal.

Wyckoff und die Psychologie des Marktes

Ein weiterer Punkt, den ich an Wyckoff und seinen Theorien mag ist, wie stark er auf die Psychologie des Marktes eingeht. Was ich immer wieder beobachte: Viele Trader lassen sich von den Märkten mitreißen:

In der Akkumulation fühlen sich viele unsicher, weil nichts Großes passiert. Viele verkaufen oder gehen nicht in den Markt. In der Distribution sind viele Marktteilnehmer gierig, weil der Markt scheinbar endlos steigt – was oft fatal ist.

Wyckoff zeigt ganz gut, warum man diese Emotionen in den Griff bekommen sollte und am besten nur rational handelt, eben basierend auf diesen typischen Marktmustern.

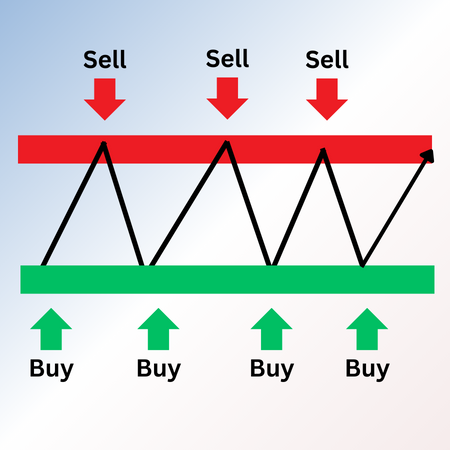

Seitwärtstrends richtig nutzen

In Seitwärtsphasen treten oft False Breakouts auf, die als „Order-Fishing“ bezeichnet werden. Das bedeutet, dass große Institutionen ihre Positionen nicht mit einer einzigen Order aufbauen, sondern über viele kleine Orders verteilt. Um diese Positionen zu füllen, benötigen sie ausreichend Gegenpositionen.

Wenn beispielsweise ein Fonds 10.000 Allianz-Aktien kaufen möchte, muss es entsprechend Verkäufer geben. Um diese Orders zu finden, manipulieren Institutionen geschickt den Markt, indem sie Signale erzeugen, die andere Trader entweder aus dem Markt drängen oder in ihn locken.

Je nachdem, ob sie long oder short gehen möchten. Für Kleinanleger sieht genau das im Nachhinein oft wie ein Fehlsignal aus.

Institutionen handeln nach klaren Mustern, das Du nun als Wyckoff-Schema kennst. Beispielsweise nach einem scheinbaren Ausbruch zu neuen Tiefs oder Hochs kehrt der Preis in die Seitwärtsbewegung zurück, und der Trend setzt sich nicht fort. Diese Fehlausbrüche sind oft nichts anderes als Täuschungen.

Wenn du innerhalb einer Range long gehst, liegt dein Stop-Loss vermutlich knapp unter dem letzten Tief. Profis wissen das und nutzen diese Information, um dich durch gezielte Manipulation herauszudrängen.

Nach dem AR-Punkt etwa wird häufig ein höheres Hoch gemacht, nur um dann beim Spring-Punkt ein echtes Tief zu generieren. Dieser Punkt ist reines Order-Fishing und dient dazu, Stop-Loss-Orders einzusammeln.

Wyckoff Pattern Vor- und Nachteile

Vorteile:

Marktzyklen besser verstehen und gezielt nutzen

Gute Einstiegspunkte bei Akkumulation

Frühes Erkennen von Trendumkehr

Seitwärtstrend traden

Gezielte Trades bei Marktphasenwechsel

Nachteile:

Braucht Geduld in Seitwärtsphasen

Komplexe Analyse

Falsche Interpretation führt zu Verlusten

FAQ – Wyckoff Pattern

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Unsere Ratgeber zu Trading Strategien für Dich ...