Die Bärenflagge ist eine Chartformation, welche die Fortsetzung eines Abwärtstrends andeutet. Sie ist eine der am häufigsten vorkommenden Muster in der technischen Analyse.

Sie ist vor allem für Anfänger leicht anwendbar, da sie sehr simpel aufgebaut ist und gut erkennbar ist. Mehr dazu im Artikel:

Kurzüberblick: Bärenflagge

#1 Bärenflagge Chart Formation – Kurze Erklärung & Definition.

#2 Interpretation Bärenflagge – Verkäufer sind deutlich stärker als Käufer.

#3 Aufbau Bärenflagge im Chart – Fahnenstange + Flagge.

#4 Varianten der Bärenflagge – Es gibt 5 Variationen.

#5 Trading mit der Bärenflagge – Einstiege, Stop-Loss und Take-Profits.

#6 Trading Strategien mit Bärenflaggen – Mit den Fibonacci Levels.

#7 Beispiele für Bärenflaggen – In der Praxis kommen sie häufig vor.

#8 FAQ – Häufig gestellte Fragen zur Bärenflagge im Chart

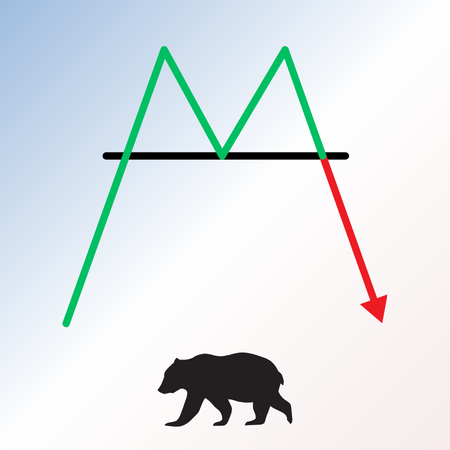

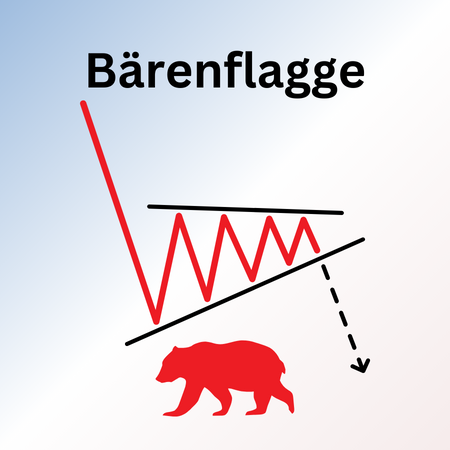

Was ist eine Bärenflagge (Bear Flag)?

Eine Bärenflagge ist eine Chartformation, die einen Trend bestätigt und ein Short-Einstiegssignal generiert. Sie enthält eine Flaggenstange und eine im relativen Zeitrahmen kurze Konsolidierungsphase (die eigentliche Fahne). Die Fahne selbst kann in verschiedenen Formen auftreten, welche an der Bedeutung der Formation nichts ändert. Du kannst die Bear Flag in alle Chart (Aktien, Forex, Krypto, .. ) und allen Zeiteinheiten finden.

Beachte: Diese Formation gilt zu den besten Trendfortsetzungs-Mustern und kann mit einem Gleitdurchschnitt kombiniert werden. Liegt bspw. die Flagge unter dem EMA50, so ist die Aussagekraft sogar noch höher.

Diese Formationen sind interessant …

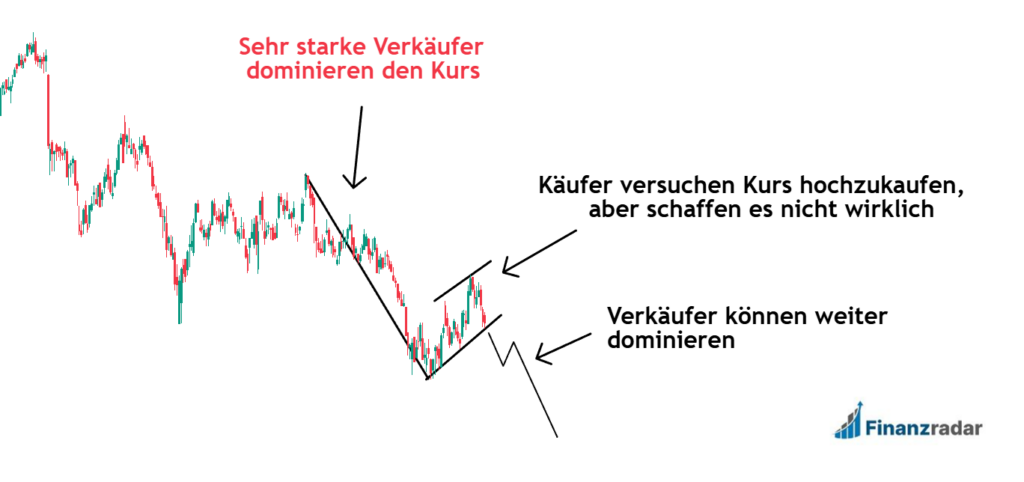

Interpretation der Bärenflagge im Trading

Kurse werden durch Käufer und Verkäufer gebildet, wobei im vorherigen Abwärtstrend ganz klar die Verkäufer mehr Power haben. Die anschließende Konsolidierungsphase bezeichne ich gerne als „Luft holen der Verkäufer“ bevor der nächste Verkäuferschub kommt. Während der Konsolidierung haben grundsätzlich Käufer die Chance für steigende Kurse zu sorgen, aber schaffen es nicht. Und nun logisch gedacht: was nicht nach oben kommt, kann also nur nach unten gehen.

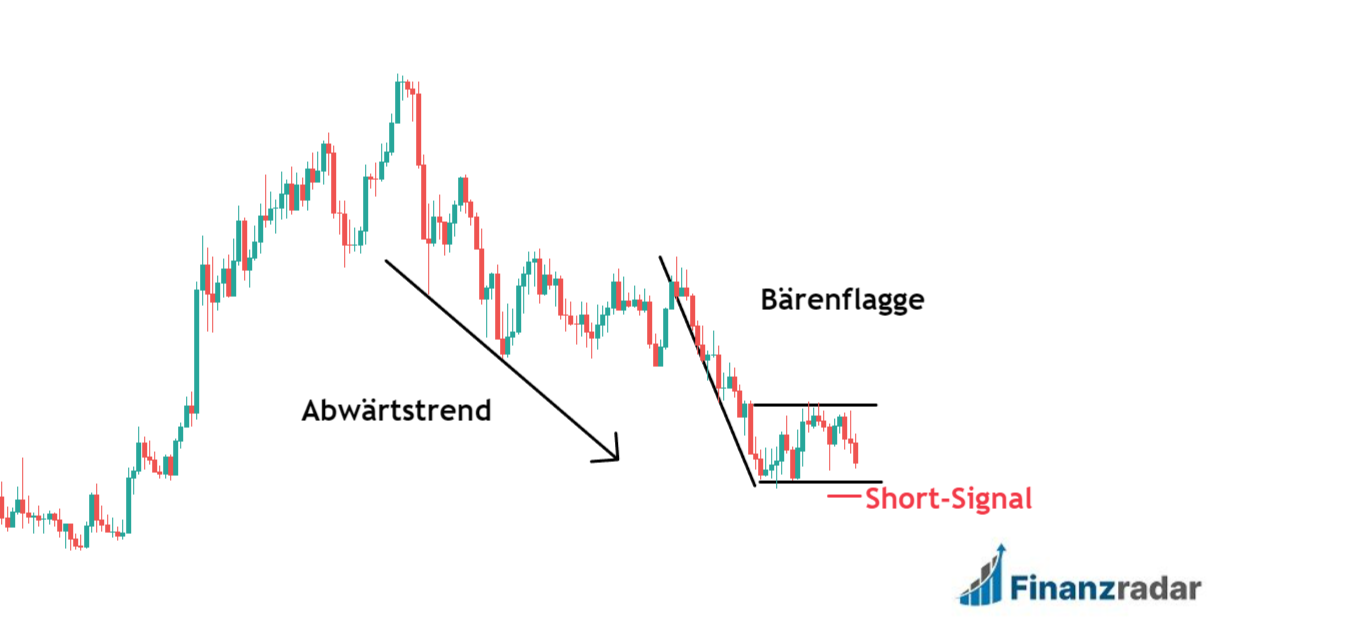

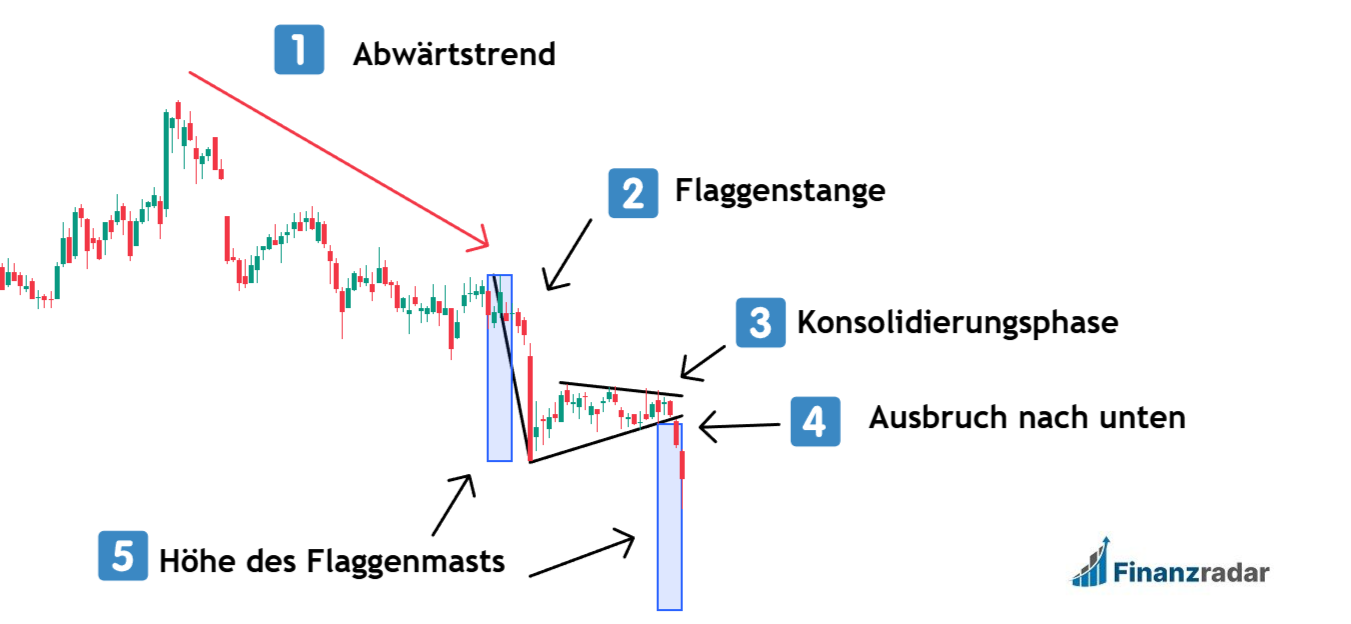

Aufbau Bärenflagge im Chart in 5 Schritten

Die Bärenflagge beginnt mit einem starken Abwärtsimpuls (=viel Abverkauf in kurzer Zeit), welcher von einer kleinen Gegenbewegung gefolgt wird. Diese Gegenbewegung kann entweder seitlich laufen in Form einer kleinen Range oder tatsächlich etwas nach oben gehen.

Abwärtstrend: Grundlegend gilt, dass innerhalb eines Zeitrahmens der Kursverlauf durch tiefere Tiefs und tiefere Hochs geprägt ist.

Flaggenstange: In einem Kerzenchart ist eine Flaggenstange meist 10-20 Kerzen lang und läuft ordentlich weit nach unten.

Konsolidierungsphase: Ist eine seitlich bzw. leicht nach oben gerichtete Kursbewegung. Der Markt ist in Wartehaltung.

Ausbruch nach unten: Wird die Untergrenze der Konsolidierung durchbrochen kommt es zum Short-Signal durch die Bärenflagge.

Höhe des Flaggenmasts: Gerne messe ich die Höher der Flaggenstange ab, um damit mögliche Gewinnziele zu bestimmen.

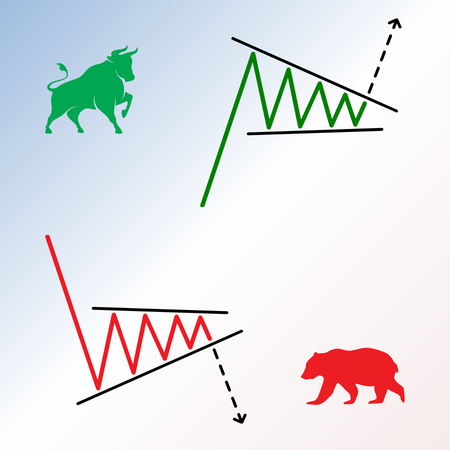

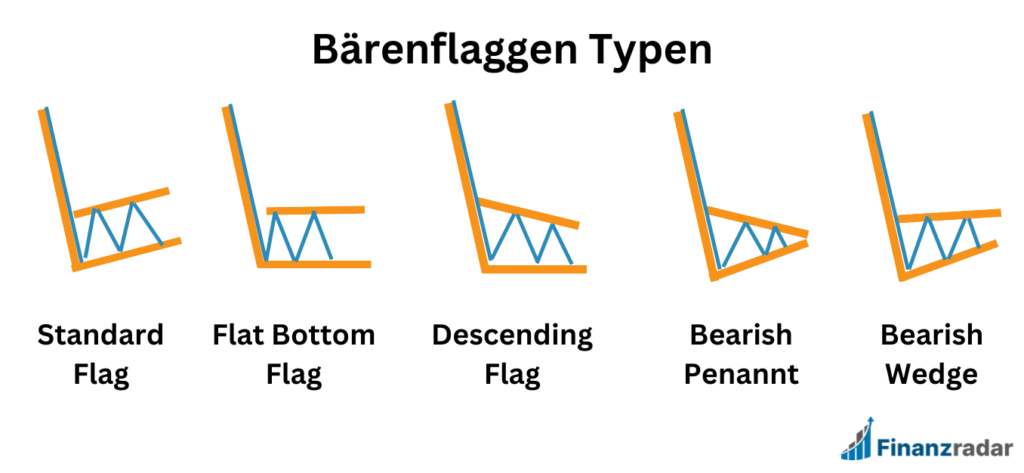

Variationen der Bärenflagge unterscheiden

Da Chartmuster nie perfekt sind und sich die Kursverläufe ähneln, aber nicht gleichen, gibt es verschiedene Varianten der Bärenflagge. Die Idee der Interpretation bleibt aber grundsätzlich die gleiche, denn ob Wimpel, Keil oder Range…nichts davon schreit „Hier kommen viele Käufer“.

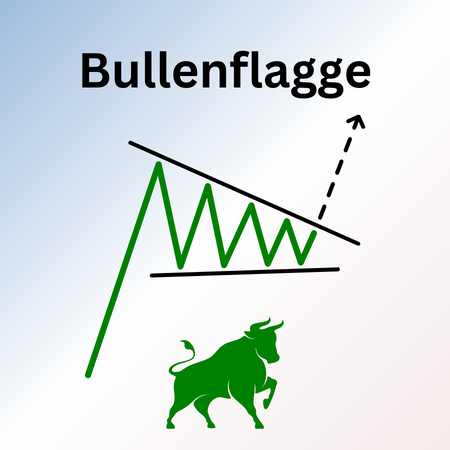

Standard Flagge: Dies ist die Lehrbuch-Variante. Die Flagge besitzt einen leicht steigenden Trendkanal bevor der Trend fortgesetzt wird.

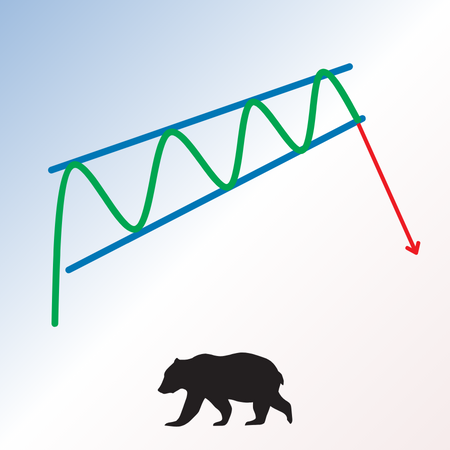

Flat Bottom Bear Flag: Anstatt einem leicht steigendem Trendkanal hat diese Variation einen seitlich laufenden Trendkanal als Flagge.

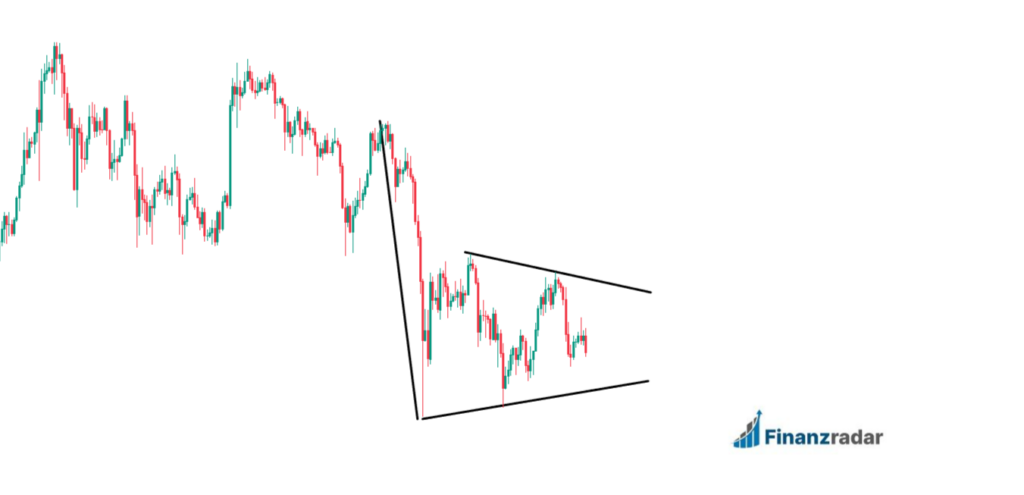

Descending Flag: Diese Variation hat ein fallendes Dreieck als Flagge. Das Dreieck selbst ist eine typische bärische Formation.

Bearish Penannt: Anstatt eines absteigenden Dreiecks hat diese Variation ein symmetrisches Dreieck.

Bären-Wimpel (Bearish Wedge): Dies ist eine Variation bei der ein bärischer Keil als Konsolidierungsphase ist.

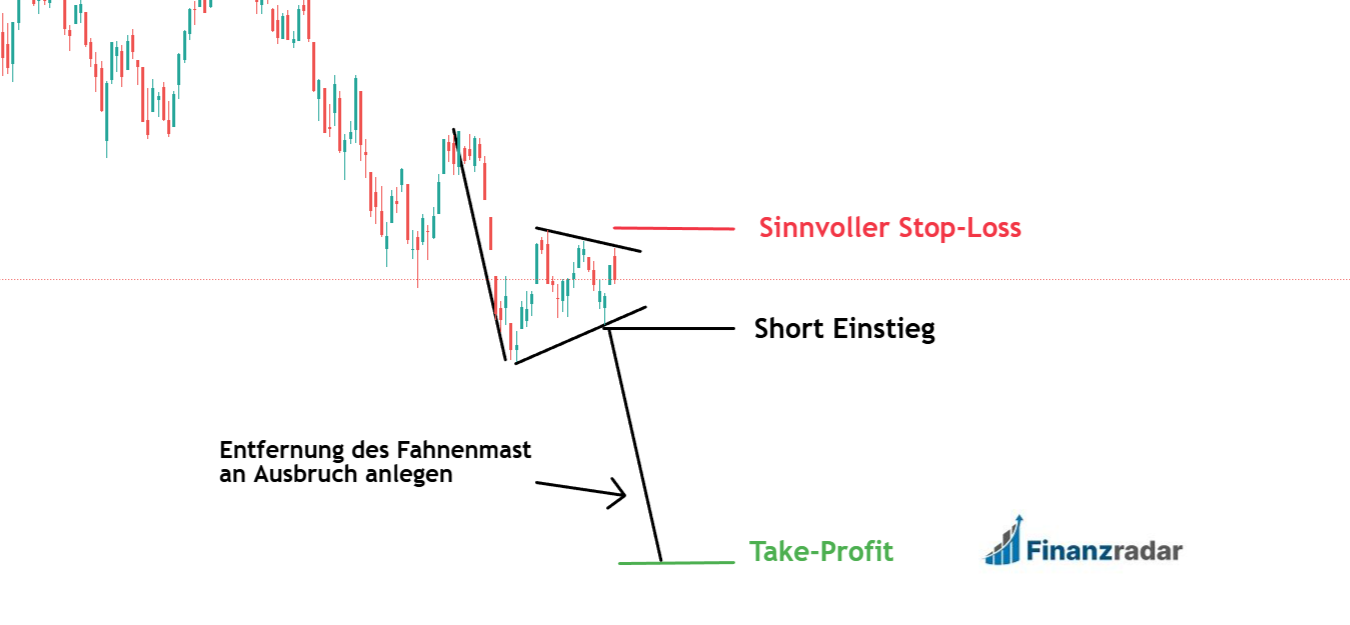

Traden mit der bärischen Flagge

Bricht der Kurs aus der Fahne nach unten aus, so ist dies ein Short-Signal. Um einen möglichen Take-Profit zu bestimmen kann man die Höhe des Fahnenmast abmessen und an jene Ausbruchstelle anlegen. Der Stop-Loss kann knapp über der Fahne platziert werden. Schließlich ist beim Überschreiten die Idee der Abwärtsfolge nicht mehr intakt! Schau mal hier:

Beachte: Der Stop-Loss ist unser bestes Tool für Kapitalschutz. Da Trading ein hohes Verlustrisiko hat solltest Du immer einen Stop-Loss verwenden und sinnvoll platzieren!

2 Strategien für das Bärenflaggen-Muster

Du kennst jetzt die Grundregeln, die für das Bärenflaggen-Muster gelten. Solche Muster sind zwar auch alleinstehend relativ gute Signalgeber. Noch besser funktionieren sie jedoch in Verbindung mit anderen Indikatoren.

Strategie 1: Bärenflagge und der Unterstützungsdurchbruch

Schritt 1: Bricht der Kursverlauf unter eine Unterstützungslinie, die sich vom vorangegangenen Tiefpunkt herleitet, ist das ein gutes Zeichen.

Schritt 2: Im Anschluss zeigt sich die Bärenflagge. Je eindeutiger, desto besser.

Schritt 3: Jetzt kommt der gleitende Durchschnitt ins Spiel. In kurzen Zeiträumen sind etwa 10 bis 20 Perioden sinnvoll, in längeren auch bis zu 200.

Schritt 4: Überprüfe, dass die Bärenflagge unter dem Gleitdurchschnitt gebildet wurde.

Schritt 5: Das Handelssignal tritt ein, wenn der Kurs das Bärenmuster nach unten durchbricht. Eröffne eine Short-Position.

Schritt 6: Setze einen Stop-Loss und Take-Profit gemäß der Regeln aus dem vorherigen Kapitel.

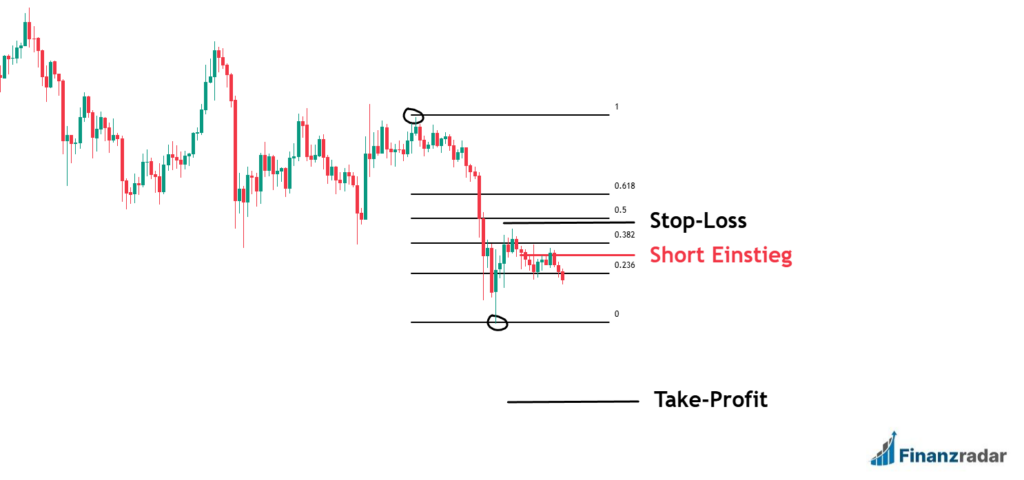

Strategie 2: Bärenflaggen-Muster und Fibonacci-Retracements

Schritt 1: Zunächst identifizierst Du wieder einen klaren Abwärtstrend, der sich durch tiefere Tiefpunkte und tiefere Hochpunkte auszeichnet.

Schritt 2: Für diese Strategie benötigst Du natürlich wieder ein Bärenmuster. Wieder gilt: je eindeutiger, desto besser.

Schritt 3: Implementiere die Fibonacci-Levels in Deinem Chart vom Flaggenmast Start bis Ende aus (im Bild oben hab ich das eingekreist).

Schritt 4: Mach möglich Umkehrpunkte des Pullbacks aus, die auf eine bärischeTrendfortsetzung hinweisen.

Schritt 5: Gehe in die Short-Position.

Schritt 6: Setze die Take-Profit-Order und die Stop-Loss-Order wie in Strategie 1.

Beispiele für Bärenflaggen im Chart

Einer der größten Vorteile der Bärenflagge ist, dass Du sie in jedem Zeitfenster und in jeder Anlageklasse findest. Bist Du auf der Suche nach Bärenflaggen, ist es also erst einmal nicht wichtig, ob Du auf Deiner Trading Plattform Dir den Tageschart anschaust oder den Verlauf der letzten zwei Wochen.

Vor- und Nachteile der Bärenflagge

Vorteile:

Häufig auftretendes Chartmuster für Short-Signale.

Als Fortsetzungsmuster zeigt sie eine Trendrichtung an.

Die Bärenflagge ist mit weiteren Indikatoren kombinierbar.

Bärenflaggen findest Du in jeder Anlageklasse.

Bärenflaggen sind ebenfalls in allen Zeiteinheiten sichtbar.

Nachteile:

Erzeugt auch Fehlsignale, die zu Verlusten führen

FAQ – Bärenflagge

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Dieser Chart Pattern könnten Dich interessieren ...