Die Market Order verschafft uns den Vorteil, sofortige Kauf- oder Verkaufsentscheidungen für Finanzinstrumente zu treffen, ohne einen spezifischen Preis vorher festzulegen.

Im Gegensatz zu limitierten Orders, die auf einen bestimmten Kurs warten, bringt die Market Order den Vorteil der hohen Ausführungsgeschwindigkeit im Handelsprozess mit sich:

Kurzüberblick: Market Order

Mit einer Market Order gibst Du eine Anweisung zur Ausführung Deiner Transaktion zum gegenwärtig besten verfügbaren Preis.

Es existiert keine festgelegte Preisobergrenze, was bedeutet, dass bei weniger liquiden Produkten der erzielte Preis unter den Erwartungen liegen kann.

Ich empfehle Dir, diesen Order-Typ mit besonderer Vorsicht zu verwenden.

Bei ausreichender Liquidität wird die Ausführung entweder zum aktuellen Angebotskurs (bei einer Verkaufsorder) oder zum Angebotskurs (bei einer Kauforder) oder in unmittelbarer Nähe davon durchgeführt.

Eine Market Order gewährt keinen Schutz bezüglich des Preises und kann zu einem Kurs ausgeführt werden, der erheblich unter oder über dem derzeit angezeigten Angebots- oder Angebotskurs liegt.

Unsere Ratgeber zu Orderarten …

Definition: Was ist eine Market Order?

Die Market Order ist eine sofortige Anweisung, ein Finanzinstrument zum besten verfügbaren Marktpreis zu kaufen oder zu verkaufen. Im Gegensatz zu limitierten Orders wird dabei kein spezifischer Preis festgelegt, was schnelle Ausführung gewährleistet.

Eine Market Order kann einerseits bestens oder andererseits billigst ausgeführt werden. Die jeweilige Konstellation hängt davon ab, ob es sich um eine Kauf- oder um eine Verkaufsorder handelt.

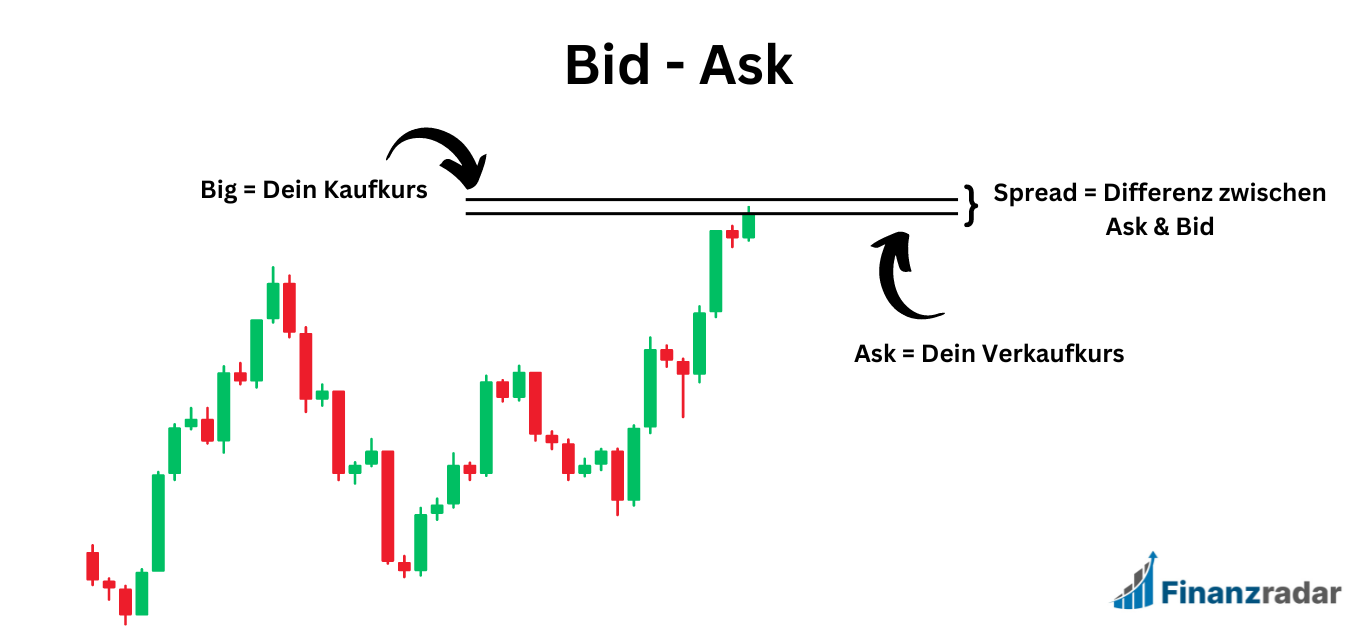

Geldkurs/Bid: Der Geldkurs, auch Bid genannt, stellt die aktuelle Nachfrage im Börsenhandel dar und zeigt den Preis, den ein Käufer bereit ist für ein Produkt zu zahlen. Im Devisenhandel, speziell im Forex, bezeichnet der Geldkurs den Preis, den ein Händler oder eine Bank für eine Fremdwährung zahlen würde. Der Geldkurs liegt stets unter dem Briefkurs, und die Differenz zwischen beiden wird als Spread bezeichnet.

Briefkurs/Ask: Der Briefkurs, auch Ask genannt, ist der niedrigste Preis, zu dem Verkäufer bereit sind zu verkaufen. Er repräsentiert das Angebot im Orderbuch. Begrifflich handelt es sich um das „Nachfragen“.

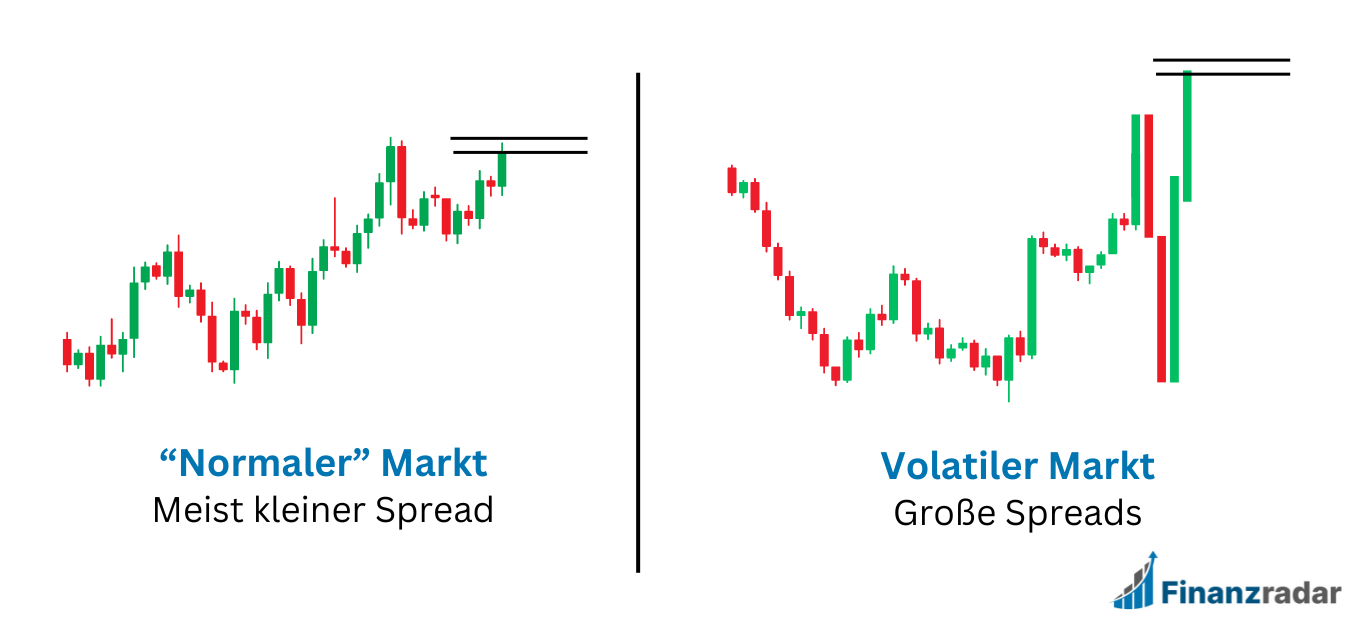

Die Differenz zwischen dem Geldkurs und dem Briefkurs wird als Spread bezeichnet. Die Bandbreite des Spreads variiert erheblich, je nach dem Wertpapier und der Handelszeit. Dies ist insbesondere auf folgende Einflussfaktoren zurückzuführen:

Angebot: Wie viele Einheiten des Wertpapiers oder eines anderen Finanzinstruments stehen zum Verkauf?

Nachfrage: Wie groß ist das Interesse potenzieller Käufer am spezifischen Wertpapier?

Handelsaktivität: Gibt es ein umfangreiches Handelsvolumen oder handelt es sich um einen weniger frequentierten Nebenwert?

Demnach sind die Veränderungen des Bid-Ask-Spreads im Verlauf des Handelstages vorrangig abhängig von der Anzahl der Käufer und Verkäufer sowie deren Verteilung.

In 5 Schritten zum planbaren Börsenerfolg!

Hol Dir jetzt meinen Trading lernen Roadmap Videokurs:

Jetzt Videokurs sichern

Market Order Transaktionskosten

Die Transaktionskosten bei Market Orders sind ein maßgeblicher Faktor für Anleger und Händler beim Handel an Börse. Bei der Market Order wird ein Finanzinstrument sofort zum besten verfügbaren Marktpreis gehandelt und die Kosten setzen sich aus dem Spread, der Differenz zwischen Geld- und Briefkurs, zusammen.

Da Market Orders den aktuellen Marktpreis nutzen, sind die Transaktionskosten in der Regel niedriger als bei limitierten Orders, bei denen ein spezifischer Preis festgelegt wird. Grundsätzlich hängen die Kosten auch vom Broker ab, da zwischen den einzelnen Anbietern verschiedene Orderkosten fixiert werden. Die genaue Höhe ist üblicherweise in den Allgemeinen Geschäftsbedingungen zu finden.

Grundsätzlich besteht bei einer Market Order das Risiko, dass der Spread in volatilen Märkten größer ist, was zu höheren Kosten führen kann. Anleger sollten die Transaktionskosten bei Market Orders sorgfältig berücksichtigen, um ihre Handelsstrategien effektiv zu planen und finanzielle Auswirkungen zu minimieren.

Vor- und Nachteile der Marktorder

Im folgenden Abschnitt erläutern wir die Vor- und Nachteile bei der Verwendung einer Market Order.

Vorteile:

schnelle Ausführung: Market Orders bieten eine unmittelbare Transaktionsausführung, ideal für Anleger, die zeitkritische Entscheidungen treffen müssen.

einfache Nutzung: Die Anwendung der Market Order ist unkompliziert, da Anleger lediglich den Auftrag zum Kauf oder Verkauf erteilen, ohne einen spezifischen Preis festzulegen.

Liquiditätsausnutzung: Durch die Nutzung des besten verfügbaren Marktpreises ermöglicht die Market Order die optimale Ausnutzung der Marktliquidität.

Flexibilität: Investoren können schnell auf Marktbewegungen reagieren und ihre Strategien anpassen, ohne auf die Festlegung eines bestimmten Preises warten zu müssen.

geeignet für häufiges Trading: Insbesondere für aktive Teilnehmer an den Aktienmärkten ist die Market Order aufgrund ihrer Schnelligkeit und Einfachheit gut geeignet.

Echtzeit-Handel: Die Order ermöglicht den Handel von Vermögenswerten in Echtzeit, was wichtig ist, um von kurzfristigen Marktbewegungen zu profitieren.

Vermeidung von verpassten Chancen: Durch die sofortige Ausführung minimiert die Market Order das Risiko, profitable Gelegenheiten aufgrund von Verzögerungen zu verpassen.

Risikoreduktion bei Volatilität: In volatilen Märkten bietet die Market Order Schutz vor drastischen Preisänderungen, da sie umgehend zum aktuellen Marktpreis ausgeführt wird.

keine Preisunsicherheit: Anleger müssen sich keine Sorgen um die genaue Preisfestlegung machen, da die Order den besten verfügbaren Preis zum Zeitpunkt der Ausführung nutzt.

einfache Stop-Loss-Strategien: Market Orders ermöglichen die einfache Umsetzung von Stop-Loss-Strategien, um Verluste zu minimieren.

breite Akzeptanz: Da Market Orders in verschiedenen Märkten und Handelsplattformen weit verbreitet sind, sind sie einfach zugänglich und allgemein akzeptiert.

effektiv für große Positionen: Bei großen Handelsvolumen ermöglicht die Market Order eine effiziente Ausführung ohne die Notwendigkeit, den Markt durch limitierte Orders zu beeinflussen.

Nachteile:

Preisungenauigkeit: Da eine Market Order zum besten verfügbaren Preis ausgeführt wird, kann es zu Preisänderungen zwischen Auftrag und Ausführung kommen, was zu unerwarteten Kosten führen kann.

fehlende Kontrolle über den exakten Kurs: Im Gegensatz zu limitierten Orders haben Anleger bei Market Orders keine Kontrolle über den genauen Ausführungspreis, was zu unerwünschten Transaktionskosten führen kann.

Schutz vor Kursschwankungen: In volatilen Märkten besteht das Risiko, dass eine Market Order zu einem weniger günstigen Preis ausgeführt wird, insbesondere wenn die Liquidität begrenzt ist.

nicht geeignet für nicht liquide Märkte: In Märkten mit geringer Liquidität kann eine Market Order zu größeren Preisabweichungen führen, da es an ausreichendem Handelsvolumen mangelt und große Kursschwankungen keine Seltenheit sind.

Schau Dir JETZT einen meiner beliebtesten und einfach zugänglichen Kurse an:

Jetzt Videokurs sichern

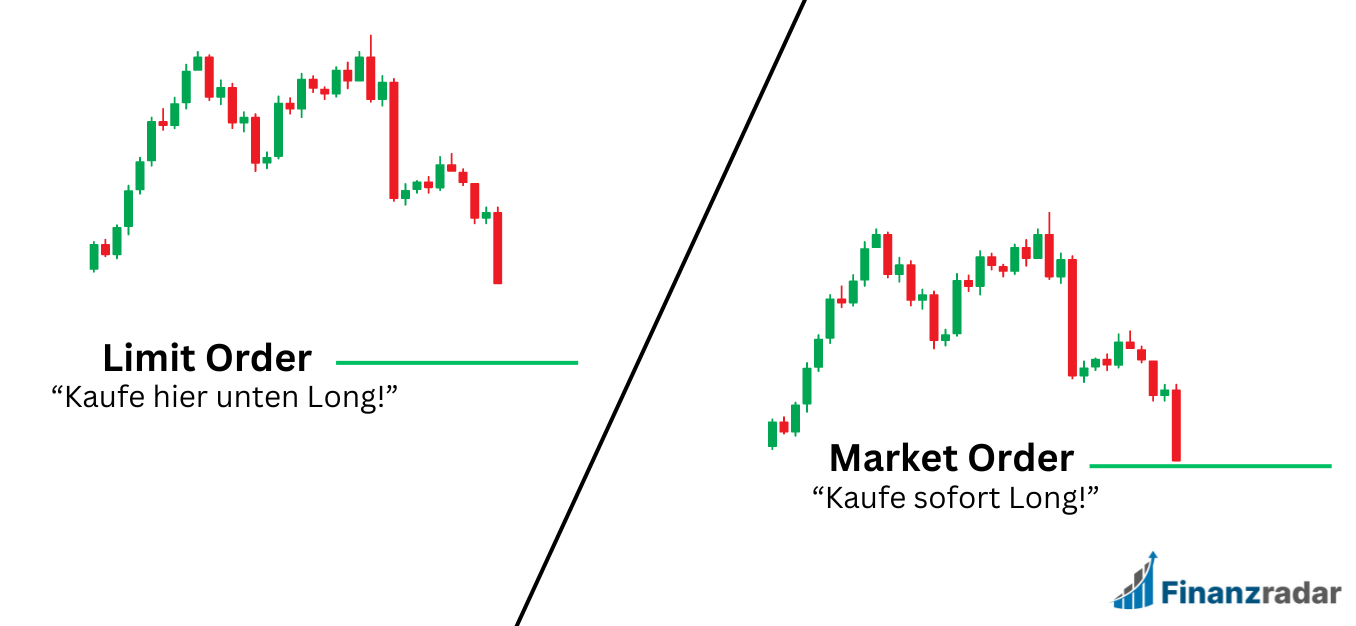

Unterschiede zwischen Market Order und Limit Order

Im Gegensatz zur Market Order ist die Limit Order eine Anweisung, ein Finanzinstrument zu einem vorher festgelegten Preis oder besser zu kaufen oder zu verkaufen. Der Trader gibt ein Limit an, das den maximalen Preis für einen Kauf oder den minimalen Preis für einen Verkauf definiert.

Preisliche Limitierung: Der entscheidende Unterschied liegt in der preislichen Limitierung. Bei der Market Order gibt der Trader keine genaue Preisvorgabe vor und akzeptiert den besten aktuellen Marktpreis. Bei der Limit Order hingegen hat der Trader die Kontrolle über den Preis, jedoch besteht die Gefahr, dass die Order nicht sofort ausgeführt wird, falls der Markt den angegebenen Preis nicht erreicht.

Sichtbarkeit im Orderbuch: Ein weiteres Unterscheidungsmerkmal betrifft die Sichtbarkeit im Orderbuch. Limit Orders werden im Orderbuch angezeigt, sodass andere Marktteilnehmer wissen, zu welchem Preis jemand bereit ist zu kaufen oder zu verkaufen. Dies bietet Transparenz und beeinflusst potenziell die Marktstimmung. Im Gegensatz dazu erscheint eine Market Order nicht im Orderbuch, sondern wird erst nach der Ausführung im Transaktionsverlauf sichtbar.

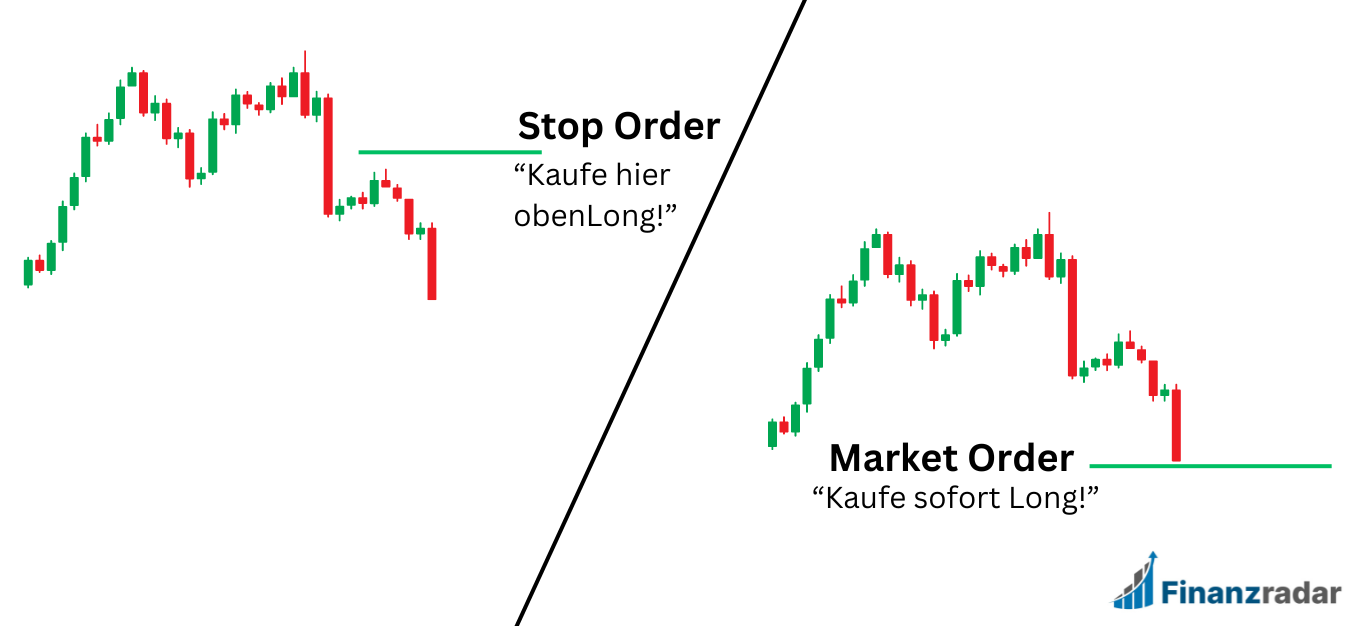

Unterschiede zwischen Stop Order und Market Order

Zwischen den verschiedenen Orderarten gibt es einigen Gemeinsamkeiten, aber auch wesentliche Unterschiede. Im folgenden Textabschnitt erläutern wir die maßgeblichen Unterschiede zwischen der Market Order und der Stop Order.

Der wesentliche Unterschied liegt zunächst darin, dass Market Orders keine preisliche Begrenzung haben, während Limit Orders genau dies vorgeben. Bei einer Limit Order legt der Anleger einen festen Preis fest, den er maximal zahlen oder minimal erhalten möchte. Im Gegensatz dazu erfolgt die Ausführung einer Market Order zum nächsten verfügbaren Marktpreis, entweder billigst oder bestens.

Ein weiterer Unterschied besteht darin, dass eine platzierte Limit Order für alle Marktteilnehmer im Orderbuch sichtbar ist, es sei denn, der Broker bietet die Möglichkeit, sie manuell zu verbergen. Im Gegensatz dazu wird eine Market Order nicht im Orderbuch angezeigt, sondern erscheint erst nach der Ausführung im sogenannten Times and Sales Sheet.

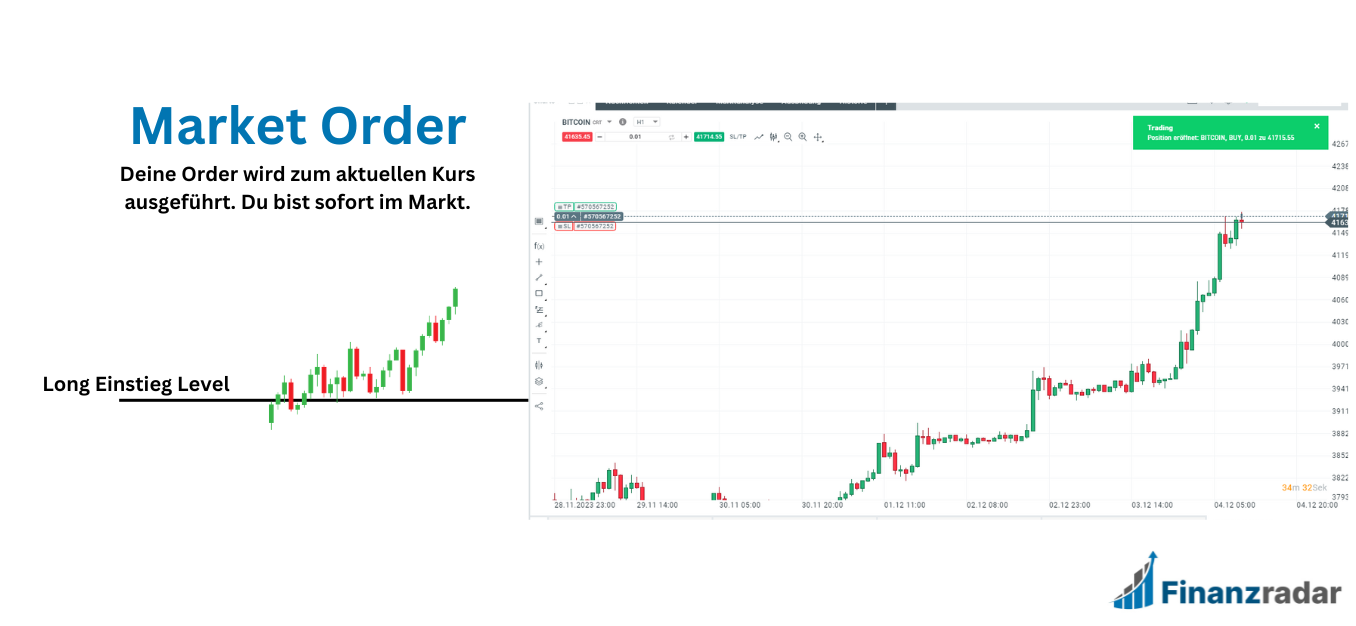

Anwendung der Market Order

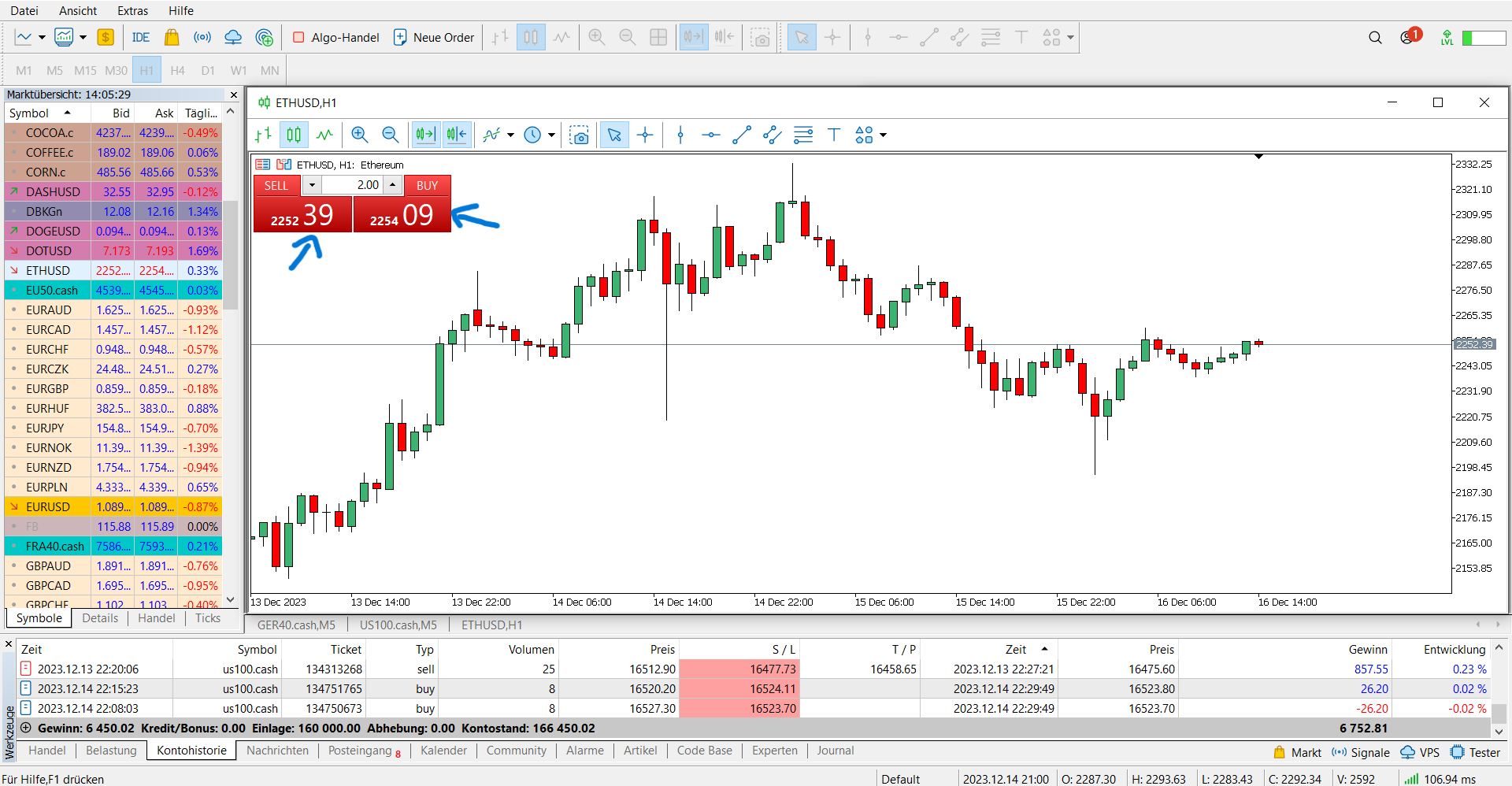

Um eine Market Order zu initiieren, wird zunächst das gewünschte Tickersymbol in das entsprechende Feld eingetragen. In der Folge wählt der Aktionär beziehungsweise Händler dann zwischen den Optionen „Kaufen“ oder „Verkaufen“.

Je nach Kreditinstitut oder Broker kann die Darstellung der einzelnen Felder beziehungsweise Symbole etwas variieren. Dies trifft auch auf Anzahl der zu handelnden Aktien zu. Im Regelfall etwas weiter unten befindet sich dann das Mengeneingabefeld, in dem der Händler die Anzahl fixiert, die gekauft oder verkauft werden sollen.

Im weiteren Verlauf lässt sich die Gültigkeitsdauer der Market Order durch den Trader bestimmen. Bei Market Orders ist oft die Day Order voreingestellt. Diese Einstellung bedeutet, dass die Anweisung bis Handelsschluss aktiv bleibt, sofern sie nicht vorher ausgeführt wird. Im Regelfall erfolgt die Ausführung bei diesem Ordertyp sofort.

Gerade in handelsschwachen Märkten kann es zu einer Ausführung zu einem deutlich verzögerten Zeitpunkt kommen. In dieser Konstellation ist die Day Order entscheidend, damit im gesamten Tagesverlauf noch die Ausführung realisiert werden könnte. Je nach Broker sind hier auch andere Einstellungen möglich.

Um die Market Order zu finalisieren, gibt es einen Submit-oder Order-Button, dessen Bezeichnung je nach Plattform ebenfalls variieren kann. Bei einigen Anbietern heißt der Button „Übermitteln“, bei anderen Brokern steht zum Beispiel „verbindlich kaufen“ beziehungsweise „verbindlich verkaufen“.

Standardmäßig wird die Order oft über alle verfügbaren Börsen geroutet, um den besten Preis zu erzielen. Einige Plattformen bieten auch erweiterte Optionen an, mit denen der Börsenauftrag gezielt an eine bestimmte Börse weitergeleitet werden kann.

Funktionsweise der Market Order an einem Beispiel

Ganz konkret funktioniert die Erteilung einer Market Order im Grundsatz gleich. Unterschiedlich sind je nach Broker und digitalem Endgerät lediglich die Bezeichnungen einzelner Button und die Darstellungsform.

Nach dem Einloggen bei dem Broker wird die Order über die Auswahl von „Kaufen“ oder „Verkaufen“ gestartet. In der Folge nimmt der Trader die Eingabe des gewünschten Derivats vor und gibt die gewünschte Menge in das betreffende Feld ein. Weiterhin ist die Dauer der Gültigkeit der Order in das vorgegebene Feld einzutragen.

Ganz konkret könnte ein fiktives Beispiel wie folgt aussehen. Ein Trader möchte 1.000 Aktien von Volkswagen kaufen. Der Briefkurs sieht in dem konstruierten Beispiel wie folgt aus:

150 Aktien zum Preis von 107 Euro pro Aktie von der ersten verfügbaren Verkaufsorder kaufen.

Anschließend weitere 350 Aktien zum Preis von 107,50 Euro pro Aktie kaufen.

Dann 300 Aktien zum Preis von 108 Euro pro Aktie erwerben.

Und schließlich die restlichen 200 Aktien zum nächsthöheren verfügbaren Preis von 109 Euro pro Aktie kaufen.

Dieses Szenario würde die Bestellung von insgesamt 1.000 Aktien von Volkswagen ermöglichen, basierend auf dem aktuellen Angebot an der Börse.

Im Anschluss an die Ausführung der Market Order über 1.000 Aktien würde der Kurs theoretisch bei 109 Euro liegen. Der Kurs der Aktie hat in diesem Beispiel aufgrund der Ausführung der Order eine Steigerung von 2 Euro pro Aktie im Briefkurs erfahren.

Vor dem Hintergrund der bestehenden Lage im Orderbuch musste der Käufer deutlich höhere Preise akzeptieren, als die ursprünglichen 107 Euro pro Aktie. Im konkreten Beispiel erfolgt die Ausführung von 150 Aktien zu 107 Euro, 350 Aktien zu 107,50 Euro, 300 Aktien zu 108 Euro und einer Teilausführung von 200 Aktien für 109 Euro.

Da der Käufer billigst mit einer Market Order kauft, liegt der Durchschnittspreis mit 107,88 Euro pro Aktie über dem Ursprungspreis.

FAQ – Market Order

Videokurs jetzt sichern!

Bester Trading-Kurs für 0€:

5 Schritte zum planbaren Börsenerfolg

Geheime Wissen der Profis

Vermeidbare Fehler & Stolperfallen

Wie Du gute Strategien findest

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese Orderarten könnten Dich ebenfalls interessieren ...