Durch das Backtesting lässt sich die Erfolgswahrscheinlichkeit einer Handelsstrategie relativ gut beurteilen indem Du Deine individuelle Trading-Strategie auf historische Daten anwendest.

Erfolg in der Vergangenheit ist an der Börse zwar kein sicherer Garant für Erfolg in der Zukunft, aber die zukünftige Erfolgswahrscheinlichkeit einer historisch funktionierenden Strategie ist erwiesenermaßen höher.

Merke: Backtesting ist der erste Schritt im Aufbau einer nachhaltigen Handelsstrategie. Eigne Dir die Fähigkeit des backtesten unbedingt an!

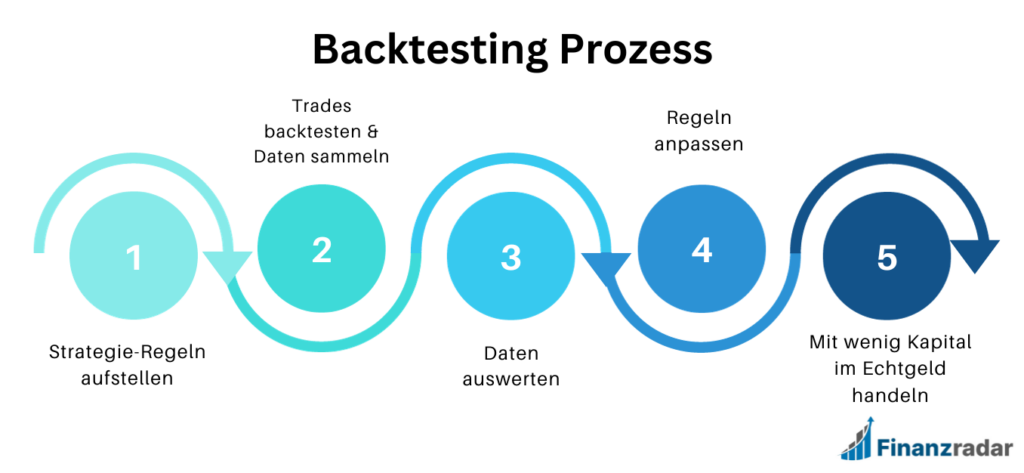

In 5 Schritten zum planbaren Börsenerfolg!

Hol Dir jetzt meinen Trading lernen Roadmap Videokurs:

Jetzt Videokurs sichern

Kurzüberblick: Backtesten

Beim Backtesting wird mithilfe historischer Marktdaten der Erfolg einer Handelsstrategie in der Vergangenheit bewertet.

Jeder Trader sollte seine Trading-Strategie(n) mittels Backtesting überprüfen, da historischer Erfolg ein Indiz für zukünftigen Erfolg ist.

Faktoren eines Backtests sind die Quantität und Qualität der Testdaten, die Möglichkeit der Datendarstellung und das Knowhow des Traders.

Grundlage für erfolgreiches Backtesting ist immer ein detaillierter Testplan, der vor allem für komplexe Handelsstrategien unerlässlich ist.

Backtesting lässt sich in manueller, semiautomatischer und automatischer Form durchführen.

Was ist Backtesting?

Unter Backtesting wird eine Technik verstanden, mit der eine Trading-Strategie oder ein Geldanlageansatz auf Basis historischer Marktdaten bewertet wird. Anders gesagt unternimmst Du beim Backtesting eine Reise in die Vergangenheit und überprüfst anhand der bekannten historischen Kursentwicklung, wie eine bestimmte Handelsstrategie über einen gewissen Zeitraum funktioniert hätte.

In der Vergangenheit war Backtesting im Wesentlichen professionellen Anlegern vorbehalten, da nur sie Zugriff auf die dafür erforderlichen riesengroßen Datenmengen hatten. Heutzutage bieten Dir zahlreiche Online-Broker und Anbieter von Simulationsprogrammen die Möglichkeit, mit ihrer Software Backtests in unterschiedlicher Form durchzuführen. Je nach Broker bzw. Softwarehersteller stehen Dir dabei verschiedene Finanzprodukte und Simulationszeiträume für Tests zur Verfügung.

Grundsätzlich lässt sich jede Handelsstrategie mithilfe von Backtesting überprüfen, unabhängig davon, ob sie auf fundamentalen oder technischen Indikatoren beruht. Je komplexer eine Strategie ist, desto schwieriger gestalten sich die Backtests allerdings in der Praxis. Sehr komplexe Trading-Strategien benötigen im Backtesting hochqualitative Datenquellen und umfangreiche Analyseprogramme.

Kurz gesagt: Mit Backtesting wird der Prozess bezeichnet, eine Strategie bzw. ein Modell zu evaluieren, indem darauf historische Daten angewendet werden. Vereinfacht gesagt lässt sich mithilfe von Backtesting herausfinden, welchen Erfolg eine Handelsstrategie in der Vergangenheit gehabt hätte.

Der Kontext zu Backtesting

Grundlage des Backtestings ist die Annahme, dass Handelsstrategien, die in der Vergangenheit funktioniert haben, auch in der Zukunft erfolgreich sein werden. Kein Anleger bzw. Trader, der langfristig Erfolg an der Börse haben will, sollte deshalb ohne eine klare Handelsstrategie in den Wertpapierhandel einsteigen.

Besonders wichtig ist in diesem Zusammenhang das sogenannte „Erwartungsmanagement“. Jeder Trader muss vor dem Einstieg in den Echtgeldhandel eine klare Vorstellung davon haben, was er sich von seiner Trading-Strategie erwartet. Das gilt vor allem für Daytrader, die in kurzen Zeiträumen sehr viele Handelspositionen eröffnen und schließen.

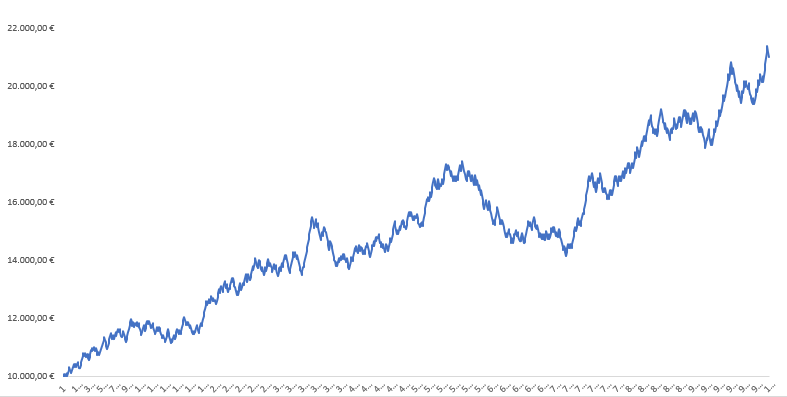

Backtesting liefert viele Antworten zur Fragestellung des Erwartungsmanagements. Über Backtests kannst Du beispielsweise herausfinden, welche Durchschnittsrendite Deine Handelsstrategie in der Vergangenheit erzielt hätte. Zudem zeigen Dir Backtests, mit welchem Prozentsatz an Trades Du Gewinne bzw. Verluste gemacht hättest. Außerdem bekommst Du eine Antwort auf die Frage, wie hoch der maximale Verlust mit Deiner Trading-Strategie in der Vergangenheit ausgefallen wäre.

Diese Informationen aus dem Backtesting lassen sich hervorragend dazu verwenden, eine Trading-Strategie zu optimieren. Möglicherweise ergeben die Backtests, dass Deine geplante Handelsstrategie zu riskant ist, weil sie zu viele Verlusttrades generiert. Andererseits ergeben die Backtest vielleicht auch, dass die Durchschnittsrendite in der Vergangenheit zu gering ausgefallen wäre.

Je nachdem, in welchem Verhältnis die Ergebnisse des Backtestings zu Deinen Erwartungen an Deine Trading-Strategie stehen, musst Du diese einer Anpassung unterziehen und eine Serie weiterer Backtests durchführen.

Kurz gesagt: Grundannahme des Backtestings ist, dass Trading-Strategien, die sich in der Vergangenheit als erfolgreich erwiesen haben, auch in der Zukunft funktionieren werden. Backtesting ist vor allem in Bezug auf das Erwartungsmanagement von Tradern von größter Bedeutung. Über Backtests mit Vergangenheitsdaten lässt sich herausfinden, ob zentrale Parameter wie die Durchschnittsrendite, der maximale Verlust und das Verhältnis von Gewinn- zu Verlusttrades im Rahmen der Erwartung des Traders liegen.

Das benötigst Du im Backtesting …

Warum ist Backtesten wichtig?

An den Finanzmärkten ist die Zukunft niemals ein exaktes Abbild der Vergangenheit, aber sehr häufig wiederholt sich die Geschichte an der Börse auf die eine oder andere Art. Deshalb ist Backtesting ein so zentraler Bestandteil einer Handelsstrategie. Die Wahrscheinlichkeit, dass eine Strategie, die in der Vergangenheit funktioniert hat, auch in der Zukunft erfolgreich sein wird, ist deutlich höher als die einer Strategie, die in der Vergangenheit keinen Erfolg zeigte.

Mit Backtesting erhöhst Du folglich die Wahrscheinlichkeit Deines Erfolges an der Börse. Je umfangreicher Deine Backtests hinsichtlich der getesteten Wertpapiere und Zeitrahmen ausfallen, umso aussagekräftiger sind die Ergebnisse der Tests. Eine Handelsstrategie, die auf Basis Hunderter historischer Daten überdurchschnittliche Renditen erwirtschaftet hätte, hat eine deutlich höhere Aussagekraft als eine Strategie, die nur mit wenigen Dutzend Daten geprüft wurde.

Backtesten Ablaufplan

Entscheidung über Backtesting-Strategie: Im ersten Schritt musst Du Dich für eine generelle Backtesting-Strategie entscheiden. Dabei stehen Dir drei Möglichkeiten zur Auswahl: manuell, semiautomatisch und automatisch.

Auswahl eines Backtesting-Programms: Falls Du Dich für die automatische Durchführung der Backtests entscheidest, musst Du eine geeignete Software finden.

Ableitung der Testparameter: Im nächsten Schritt leitest Du aus Deiner Handelsstrategie die erforderlichen Parameter für die Backtests ab. Dabei kann es sich sowohl um fundamentale als auch um technische Parameter handeln. Je komplexer Deine Handelsstrategie ist, desto aufwendiger ist dieser Schritt.

Eingabe der Testparameter: Im Anschluss gibst Du die Testparameter in die Eingabemaske Deiner Backtesting-Software ein. Falls Du einen manuellen oder semiautomatischen Backtest durchführst, entfällt dieser Schritt.

Durchführung des Backtests: Beim automatischen Backtesting übernimmt die Software diesen Schritt. Beim manuellen oder semiautomatischen Backtesting musst Du die Arbeit selbst machen.

Auswertung des Backtests: Zum Schluss erfolgt die Auswertung der Testergebnisse auf Basis der von Dir ausgewählten Indikatoren.

Wiederholung des Backtests: Falls die Ergebnisse des Backtests nicht zufriedenstellend sind, ist meist eine Anpassung der Handelsstrategie erforderlich. Auf jede Strategieanpassung sollte ein weiterer Backtest erfolgen.

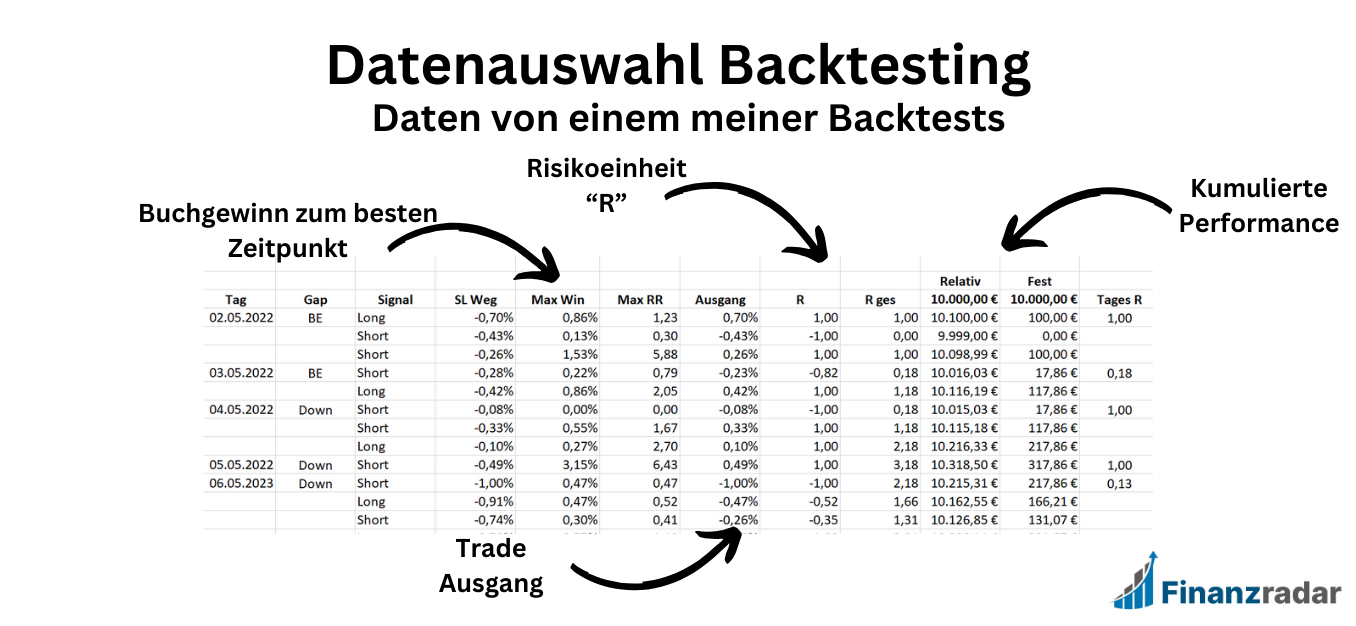

Die Datenauswahl für das Backtesting

Für das Backtesting einer Handelsstrategie steht Dir eine enorme Bandbreite an Daten zur Auswahl. Welche Daten dabei von Interesse sind, ist von Trader zu Trader unterschiedlich. Je nach Handelsstil und -strategie eines Traders stehen andere Daten im Fokus des Backtestings.

Trotz dieser individuellen Betrachtungsweise gibt es einige Daten im Backtesting, die für jeden Trader interessant sind. Nachfolgend findest Du eine Kurzvorstellung von sechs Kennzahlen, die Du bei jeder Art von Backtesting berücksichtigen solltest.

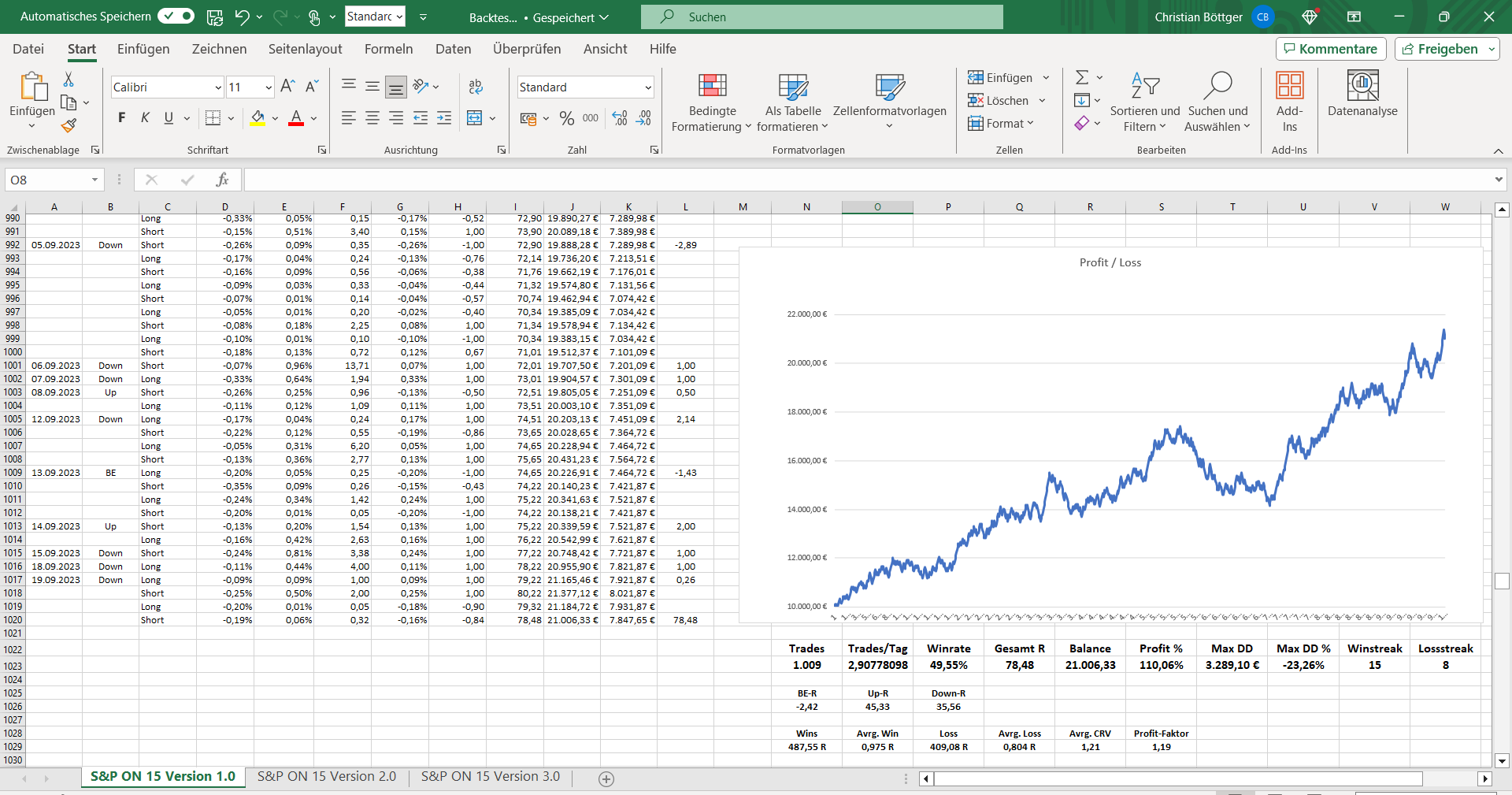

Profit/Loss-Verhältnis: Das Profit/Loss-Verhältnis drückt aus, wie hoch die gesamten Gewinne und Verluste einer Handelsstrategie im Verhältnis zum investierten Vermögen ausgefallen wären. Dieses Verhältnis stellt somit eine der entscheidenden Erfolgskennzahlen für eine Handelsstrategie dar.

Winrate: Bei dieser Kennzahl handelt es sich um das Verhältnis von Gewinn- zu Verlusttrades. Die Winrate ist vor allem für Daytrader von größter Bedeutung, die oftmals risikoreichere Trading-Strategien verfolgen als andere Anleger. Die Daten zum Total Profit/Loss im Backtesting geben Aufschluss darüber, welches Handelsrisiko ein Trader mit seiner Strategie eingeht.

Total Return on Equity: Der Total Return on Equity ist eine der wichtigsten Daten für das Backtesting. Er setzt die Gesamtrendite einer Handelsstrategie ins Verhältnis zum investierten Eigenkapital. Der Total Return on Equity ist eine entscheidende Vergleichskennzahl, da Du damit die Rendite verschiedener Anlageformen miteinander vergleichbar machst.

Volatilität: Mit Volatilität werden an der Börse die Schwankungen von Wertpapierkursen über gewisse Zeiträume bezeichnet. In diesem Fall meine ich allerdings wie viel Schwankung Deine Performancekurve hat. Je glatter die Kurve, desto besser für Dich!

Annualisierte Kapitalrendite: Unter der annualisierten Kapitalrendite wird die Gesamtrendite verstanden, die Deine Handelsstrategie voraussichtlich auf das Gesamtjahr hochgerechnet erzielen wird. Da die Renditen der meisten Wertpapiere in annualisierter Form wiedergegeben werden, ist diese Kennzahl aus Gründen der Vergleichbarkeit sehr wichtig.

Risikoangepasste Rendite: Die Rendite steht an der Börse immer im Verhältnis zum Risiko. Deshalb muss auch beim Backtesting die Rendite einer Handelsstrategie in Verbindung zum damit eingegangenen Risiko gesetzt werden. Erst die risikoangepasste Rendite liefert eine aussagekräftige und mit anderen Handelsstrategien vergleichbare Kennzahl.

Schau Dir JETZT einen meiner beliebtesten und einfach zugänglichen Kurse an:

Jetzt Videokurs sichern

Backtesten Erfolgsfaktoren

Backtesting ist nicht gleich Backtesting. Die Qualität eines Backtests hängt von verschiedenen Faktoren ab, die Du im Vorfeld kennen solltest, um die Aussagekraft des Tests richtig beurteilen zu können.

Zum Erfolg von Backtests tragen nicht nur die vom Online Broker bzw. der Simulationssoftware bereitgestellten Daten bei, sondern auch das Knowhow des Traders selbst. Nur die Kombination aus hochqualitativen und verlässlichen Daten mit dem Erfahrungsschatz eines Traders, der weiß, wo die Möglichkeiten und Begrenzungen des Backtestings liegen, führt unter dem Strich zu validen Backtesting-Ergebnissen.

Datenqualität und -quellen: Die Datenqualität und folglich die Datenquellen sind der wichtigste Erfolgsfaktor im Backtesting. In diesem Zusammenhang solltest Du Dir bewusst sein, dass Broker und Softwarehersteller unterschiedliche Daten für Backtests bereitstellen. Nicht selten greifen sie für einen Wertpapierkurs zu einem bestimmten Zeitpunkt auf unterschiedliche Daten zurück. Das kann zu abweichenden Ergebnissen im Backtesting führen. Du solltest Dich deshalb im Vorfeld immer darüber informieren, auf welche Datenquellen der von Dir gewählte Backtesting-Anbieter zurückgreift.

Verlässlichkeit: Die Verlässlichkeit von Backtests steht und fällt mit der Qualität der bereitgestellten Daten. Wird eine Handelsstrategie mehrmals an ein und demselben Datensatz getestet, sollten die Ergebnisse des Backtests (nahezu) identisch ausfallen. Ist dies nicht der Fall, musst Du eine Fehleranalyse einleiten und dazu das Backtesting ausweiten.

Darstellung: Ein weiterer Faktor für erfolgreiches Backtesting ist die Darstellung der Daten. Während Tick-Daten eine nahezu perfekte und lückenlose historische Datensimulation ermöglichen, ist die Darstellung bei Balkencharts verlangsamt. Sie geben nur den Anfangs- und Schlusskurs sowie den Höchst- und Tiefststand eines Tages an. Besonders Daytrader, für die kleinste Kursbewegungen eine entscheidende Rolle spielen können, sollten beim Backtesting auf die Darstellung der Daten achten.

Indikatoren richtig deuten: Auch die richtige Deutung von Indikatoren ist ein wichtiger Backtesting-Erfolgsfaktor. Während manche von ihnen kurzfristige Handelssignale senden, reagieren andere Indikatoren mit einem starken Zeitversatz. Beim Backtesting mit Indikatoren solltest Du deshalb immer die Interpretation der einzelnen Indikatoren kennen.

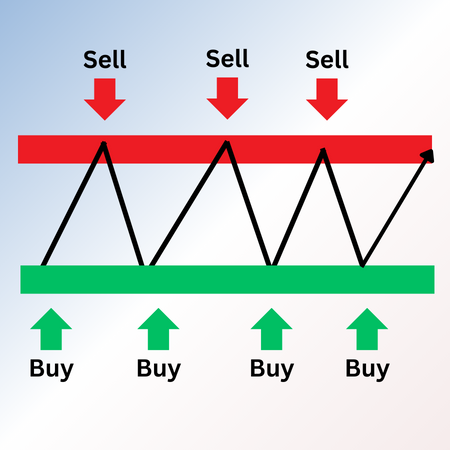

Abbildung reale Märkte: So gut und wichtig Backtesting heutzutage ist – eine perfekte Abbildung realer Märkte ist es nicht. In den Datenbeständen vieler Backtesting-Anbieter kommen entscheidende Vorkommnisse wie Kursausbrüche oder Widerstände oftmals nicht vor. Vor allem für Daytrader, die häufig wichtige charttechnische Ereignisse als Signal für Handelsentscheidungen heranziehen, ist dies ein wesentlicher Nachteil.

Backtesten in 7 Schritten

Backtesting mag zwar einfach klingen, erfordert in der Praxis jedoch einen konkreten Plan. Anleger, die sich planlos in Backtests stürzen, werden rasch feststellen, dass ihre Tests entweder nicht funktionieren oder die Qualität der Ergebnisse zu wünschen übrig lässt.

Vor dem Einstieg ins Backtesting muss deshalb ein Backtesting-Plan festgelegt werden. Er umfasst mehrere Schritte, die im Vorfeld einen gewissen Zeitaufwand bedeuten. Dieser Zeitaufwand ist aber notwendig, um die Handelsstrategie korrekt über Backtests abzubilden und folglich aussagekräftige Testergebnisse zu erhalten.

#1 Die Strategie des Backtests definieren

Zu Beginn eines Backtesting-Plans steht die Definition einer Teststrategie. Backtests sollten die Handelsstrategie eines Traders schließlich so genau wie möglich nachbilden. Je komplexer die Trading-Strategie ausfällt, desto anspruchsvoller ist auch das Backtesting.

In vielen Fällen reicht es nicht aus, ein einfaches Wenn-Dann-Szenario festzulegen. Für möglichst korrekte Ergebnisse der Backtests müssen weitere Parameter wie beispielsweise Stop-Loss- oder Take-Profit-Marken definiert werden.

Darüber hinaus musst Du im Rahmen der Strategiedefinition der Backtests festlegen, welche Wertpapiere über welchen Zeitraum getestet werden. Trader, die charttechnische Signale als Grundlage für Handelsentscheidungen nehmen, müssen zudem die Charttechnik in der Teststrategie berücksichtigen.

Mithilfe der Teststrategie werden aus der Handelsstrategie die für das Backtesting erforderlichen Testparameter abgeleitet. Dabei kann es sich sowohl um fundamentale als auch um technische Parameter handeln. Je genauer die Teststrategie alle Details der Trading-Strategie abbildet, desto besser ist die Qualität der Testergebnisse.

#2 Das passende Programm auswählen

Manuelles Backtesting ist zwar möglich, bedeutet aber nicht nur einen beträchtlichen Zeitaufwand, sondern erhöht auch die Fehleranfälligkeit der Tests. Zum Glück stehen Dir heutzutage zahlreiche Programme zur Verfügung, mit denen ein automatisches Backtesting möglich ist.

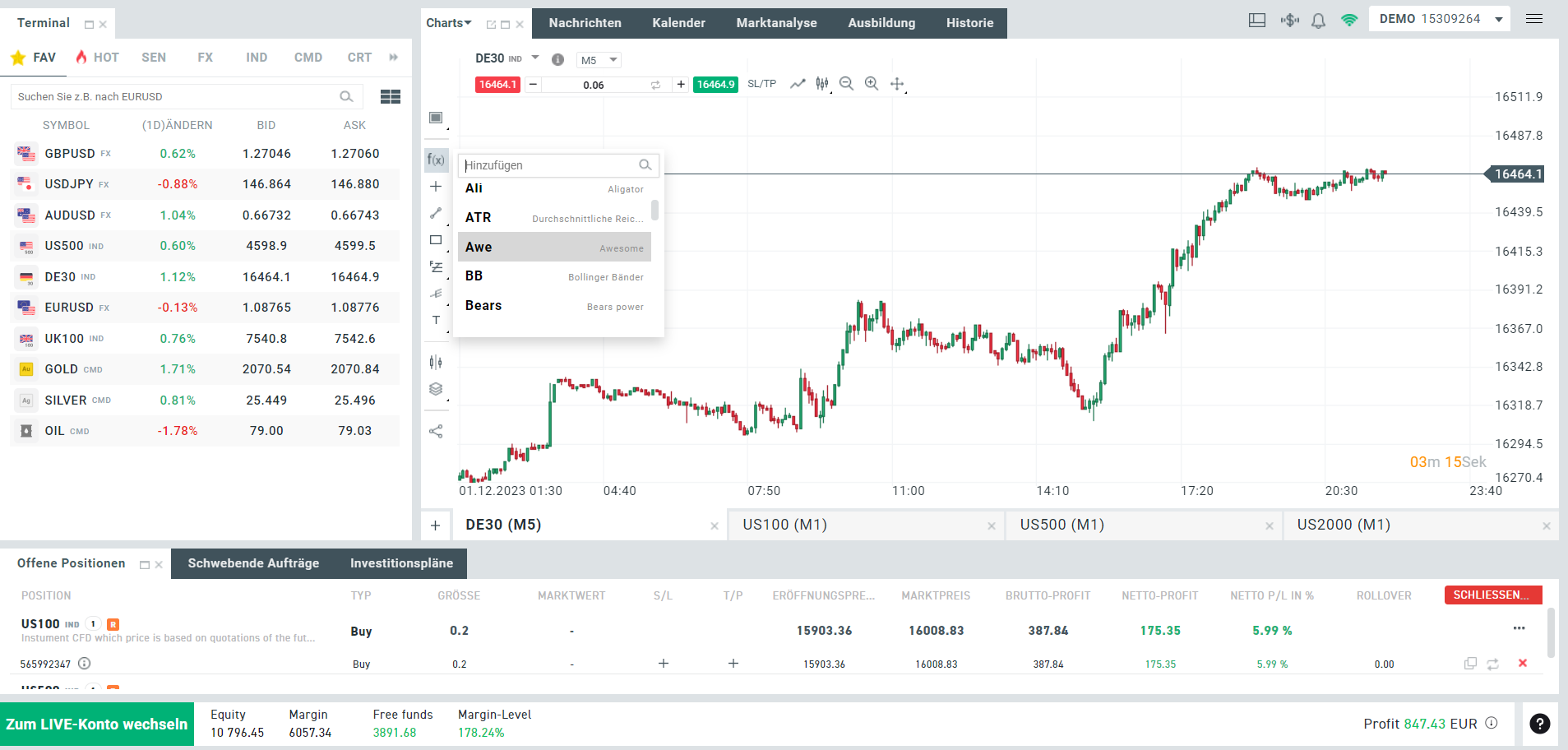

Dazu zählen einerseits die Trading-Plattformen von Online-Brokern. Viele von ihnen ermöglichen ein mehr oder weniger weitgehendes Backtesting. Zudem gibt es am Markt spezielle Simulationsprogramme, deren Funktionsumfang in der Regel über die Möglichkeiten von klassischer Handelssoftware hinausgeht.

Achte bei der Auswahl des passenden Backtesting-Programms darauf, welche Möglichkeiten es Dir bietet. Backtesting kann auch in automatisierter Form zeitaufwändig sein, weshalb Du im Vorfeld sicherstellen solltest, dass Du Deine Zeit nicht umsonst investierst. Mache Dir eine Liste mit Spezifikationen, die ein Backtesting-Programm mitbringen muss, um Deine Anforderungen vollumfänglich zu erfüllen.

Backtesting ist heutzutage über verschiedene Programme möglich. Die einzelnen Programme unterscheiden sich jedoch sowohl hinsichtlich ihrer historischen Datensätze als auch in Bezug auf ihre Analysefunktionen. Das passende Backtesting-Programm hat idealerweise keine oder nur sehr geringe Einschränkungen bei beiden Komponenten.

#3 Backtesting Indikatoren festlegen

Nachdem Du eine Backtesting-Strategie definiert und ein passendes Programm ausgewählt hast, musst Du im nächsten Schritt die Indikatoren für die Backtests festlegen. Wie bereits zuvor erwähnt, sollten diese Parameter möglichst genau die Regeln Deiner Handelsstrategie abbilden.

Je größer die Abweichung zwischen den geplanten Parametern der Handelsstrategie und den im Backtesting überprüften Parametern, desto weniger aussagekräftig sind die Daten aus den Tests. Welche Indikatoren Du im Backtesting festlegen kannst, hängt primär vom verwendeten Programm ab.

Die festgelegten Indikatoren sollten möglichst genau Deine Handelsstrategie widerspiegeln. Größere Abweichungen zwischen der beabsichtigten Strategie und den gewählten Indikatoren verringern unweigerlich die Aussagekraft der Backtests.

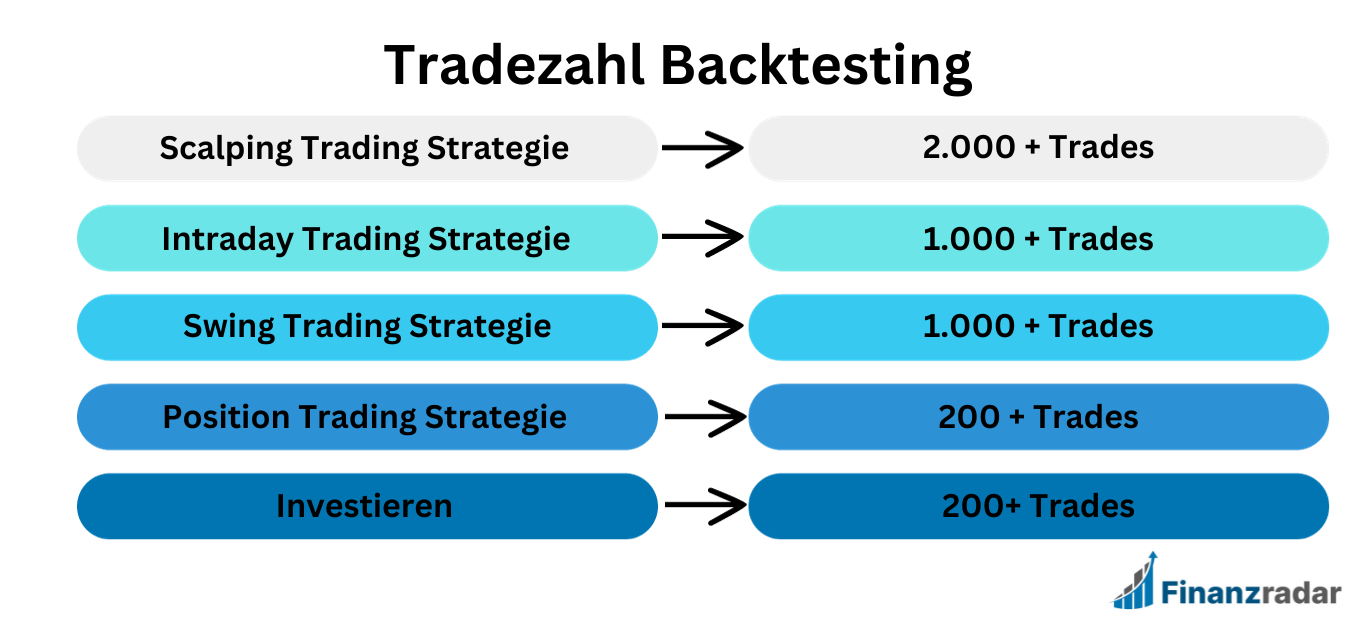

#4 Anzahl der Trades für das Backtesten bestimmen

Wie in vielen Dinge im Leben gilt auch im Backtesting: je mehr, desto besser. Je höher die Anzahl der überprüften Trades, desto valider sind die Ergebnisse der Backtests.

In der Praxis bedeutet das, dass Du idealerweise Hunderte Backtests mit verschiedenen Wertpapieren über unterschiedliche Zeitperioden durchführst. Je größer die Bandbreite an getesteten Papieren und Zeitreihen, desto aussagekräftiger sind die Resultate. Eine Testreihe mit weniger als 100 Tests hat in der Praxis eine sehr geringe Aussagekraft.

Darüber hinaus steigen mit der Anzahl der getesteten Trades auch Deine Möglichkeiten, Deine Handelsstrategie zu optimieren. Eine Vielzahl an Datensätzen ermöglicht es Dir, eine Feinjustierung Deiner Strategie vorzunehmen und ihr Rendite-Risiko-Profil weiter zu verbessern.

Wie die Indikatoren hat auch die Anzahl der Backtests starke Auswirkungen auf die Qualität der Testergebnisse. Je höher die Zahl der durchgeführten Tests, desto höher ist in der Regel die Aussagekraft der Ergebnisse. In der Praxis sollte eine Backtestreihe mindestens 100 Einzeltests umfassen.

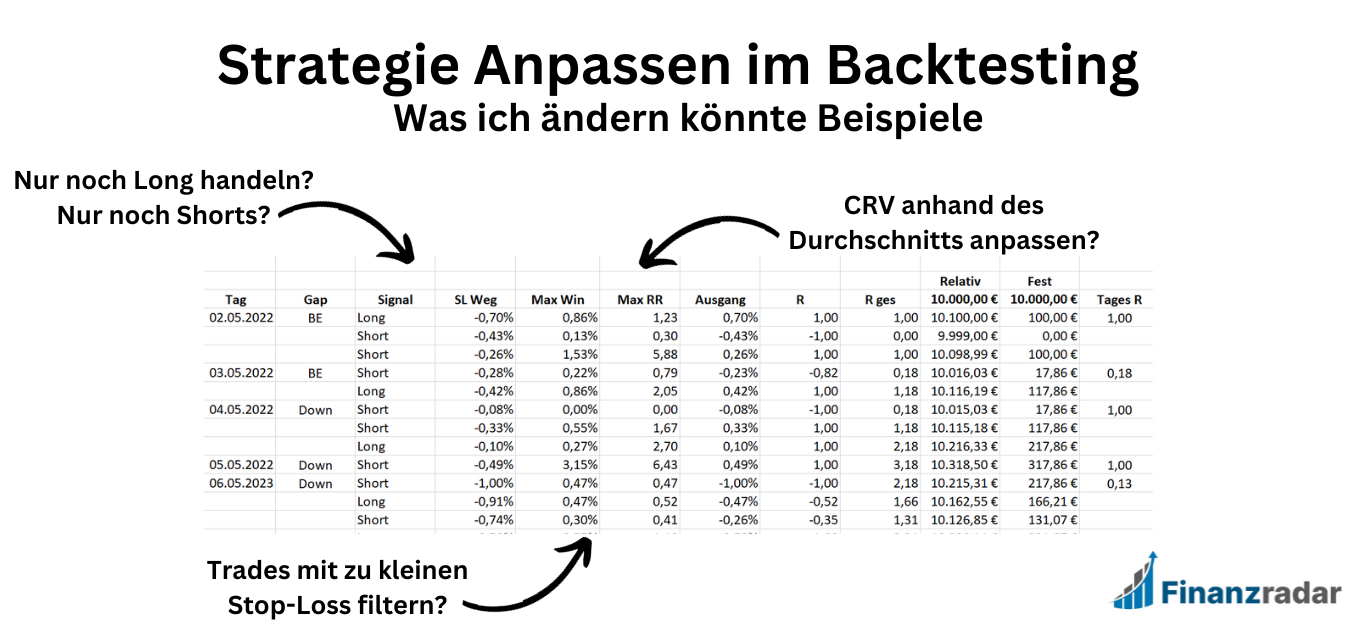

#5 Backtesten: Ergebnisse einsehen und Strategie anpassen

Nach der Durchführung der Backtests kannst Du die Ergebnisse beurteilen. Wie in einem der vorangegangenen Abschnitte dargestellt, gibt es zahlreiche Kennzahlen, mit deren Hilfe sich die Testergebnisse beurteilen lassen. Nicht jede Kennzahl hat den gleichen Stellenwert für jeden Trader.

Je nachdem, wie zufrieden Du mit den Ergebnissen der Backtests bist, ist im Anschluss eine Anpassung Deiner Handelsstrategie erforderlich. Nach einer Strategieanpassung solltest Du exakt denselben Testlauf noch einmal durchführen, um vergleichbare Resultate zu erhalten.

Im Zusammenhang mit der Ergebnisbeurteilung sei noch ein wichtiger Warnhinweis gegeben: Mache keinesfalls den Fehler, nur diejenigen Ergebniskennzahlen zu berücksichtigen, die zufriedenstellende Werte liefern. Schließlich sind es vor allem die unzufriedenstellenden Kennzahlen, die Dir wichtige Hinweise darauf geben, inwiefern Du Deine Strategie noch verbessern kannst.

Für die Beurteilung von Backtests sollten idealerweise möglichst viele Ergebniskennzahlen herangezogen werden. Nicht immer sind die Testergebnisse bei allen Kennzahlen einheitlich. Unzufriedenstellende Ergebnisse stellen Optimierungspotenzial für eine Handelsstrategie dar. Nach einer Strategieanpassung sollte immer eine weitere Testreihe durchgeführt werden

#6 Erfolgreicher Backtest: Trading kann beginnen

Wenn Du mit den Ergebnissen des Backtestings endgültig zufrieden bist und damit über eine funktionierende Handelsstrategie verfügst, kannst Du in das Live-Trading einsteigen. Bevor Du jedoch mit Echtgeld an der Börse handelst, solltest Du Deine Daytrading Strategie über ein Trading Demokonto einem virtuellen Live-Test unterziehen.

Mithilfe eines Demokontos kannst Du in Echtzeit überprüfen, ob Deine in Vergangenheit funktionierende Handelsstrategie auch in der Gegenwart erfolgreich ist. Sofern dies der Fall ist, steht dem Sprung in den Echtgeldhandel nichts mehr im Wege.

Sollte Deine Strategie im Demo-Handel allerdings keinen Erfolg haben, musst Du unbedingt der Frage nachgehen, inwieweit sich die Gegenwart von der Vergangenheit unterscheidet. Falls Du eine Antwort auf diese Frage gefunden hast, passt Du Deine Handelsstrategie idealerweise noch einmal an, bevor Du in den Echtgeldhandel einsteigst.

Nach dem Abschluss des Backtestings empfiehlt es sich, mit einem Demokonto in das Live-Trading einzusteigen. Im kosten- und risikolosen Rahmen eines Demokontos kann eine Handelsstrategie noch einmal ausgiebig auf Basis von Gegenwartsdaten getestet werden. Erst wenn auch diese Gegenwartstests erfolgreich verlaufen sind, sollte der Einstieg in den Echtgeldhandel gewagt werden.

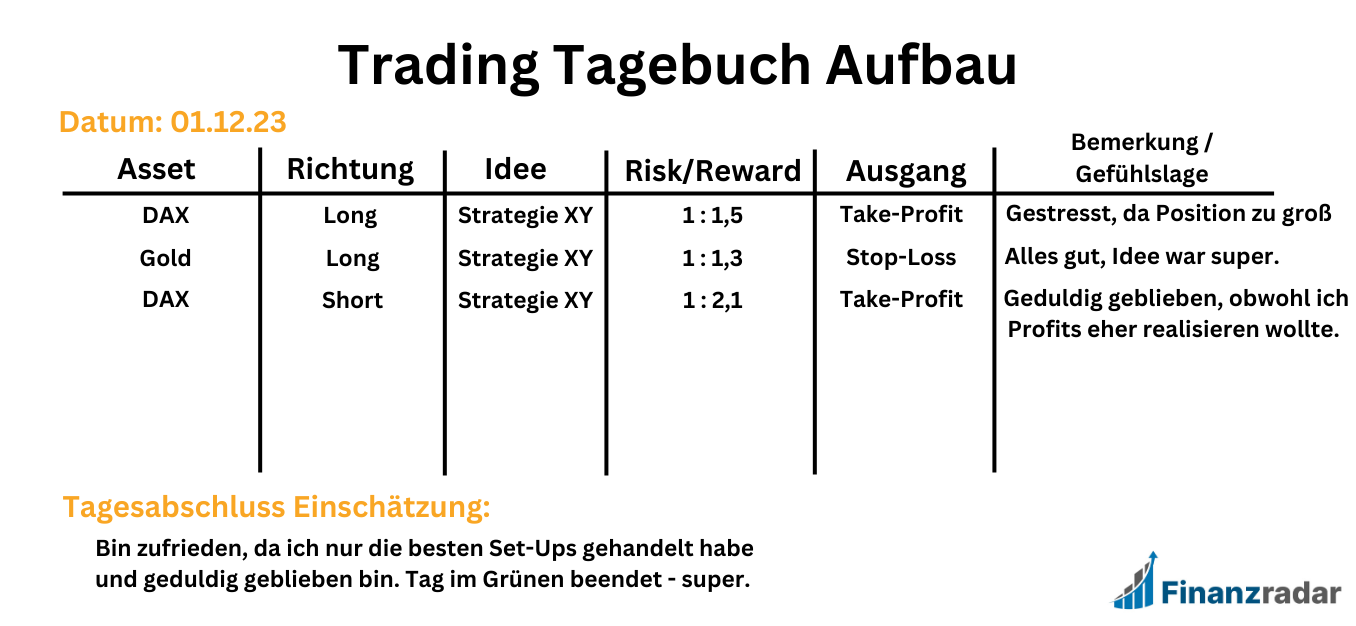

#7 Tagebuch führen

Erfolgreiche Trader führen ein „Journal“ genanntes Trading Tagebuch. In diesem Journal hältst Du alle harten und weichen Faktoren rund um Deine Handelsaktivitäten fest, darunter den Kauf- und Verkaufszeitpunkt, die jeweiligen Kurse, Gewinne und Verluste und sonstige Orderdetails, aber auch Deine Motivation und Gefühlslage beim Trade.

Dieses Tagebuch ist die unerlässliche Grundlage für die Verbesserung jeder Handelsstrategie. Ohne ein Trading-Tagebuch fehlt Dir schlichtweg die Datengrundlage für die Verbesserung Deiner Strategie. Ein Trading-Tagebuch ist, wenn man so will, die logische Fortsetzung des Backtestings. Auf Basis Deiner Tagebucheinträge kannst Du gewisse Trading-Muster erkennen und Rückschlüsse auf gewinnbringende und verlustträchtige Parameter Deiner Handelsstrategie ziehen.

Zur Begleitung des Tradings ist es ratsam, ein Trading Tagebuch oder Journal zu führen, in dem die harten und weichen Faktoren aller Trades festgehalten werden. Die Daten des Trading-Tagebuchs sind eine unerlässliche Grundlage zur Fortführung des Backtestings. Mit ihrer Hilfe kann jeder Trader seine Handelsstrategie laufend optimieren.

Backtesting-Strategien

In Sachen Backtesting stehen Dir grundsätzlich drei verschiedene Teststrategien zur Auswahl:

Manuelles Backtesting

Semiautomatisches Backtesting

Automatisches Backtesting

Wie der Name bereits zum Ausdruck bringt, werden Backtests in der manuellen Form händisch durchgeführt. Diese Testform eignet sich aufgrund ihrer Einfachheit für Anfänger, ist aber sehr zeitaufwändig.

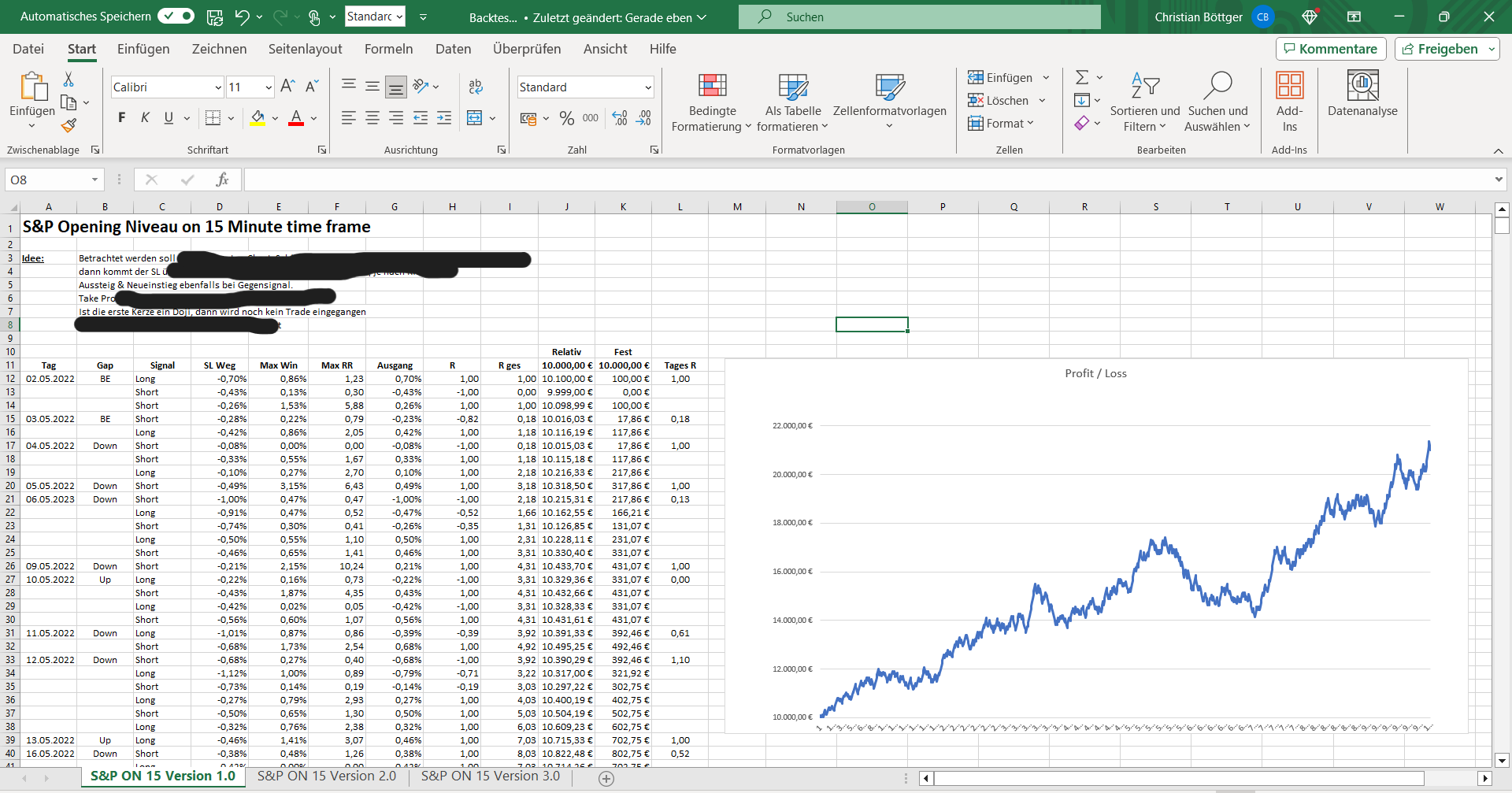

Beim semiautomatischen Backtesting handelt es sich grundsätzlich um eine manuelle Form, die jedoch durch die Nutzung einer Tabellenkalkulation (wie beispielsweise Excel) teilweise automatisiert wird. Semiautomatisches Backtesting ist etwas komplizierter als manuelles Testing, reduziert aber den Arbeitsaufwand erheblich.

Die „Königsdisziplin“ des Backtestings ist die automatische Form. Automatisiertes Backtesting ist über spezielle Software wie Trading-Plattformen und Simulationsprogramme möglich, die die erforderlichen Datensätze und Analysefunktionen mitbringen.

Manuelles Backtesten

Manuelles Backtesting, also das Durchführen von Backtests ohne technische Hilfsmittel, ist zwar die einfachste Form des Backtestings, aber auch die zeitintensivste. Bei der manuellen Form des Backtestings nimmst Du den historischen Kurschart eines Wertpapiers als Grundlage und überprüfst anhand der Parameter Deiner Teststrategie, welche Resultate die Strategie über einen bestimmten Zeitraum geliefert hätte.

Der große Vorteil des manuellen Backtestings ist, dass jeder Trader es ohne technische Vorkenntnisse durchführen kann. Alles, was Du dazu brauchst, ist eine Software, die Dir die gewünschten Charts liefert.

Vor allem für Anfänger sind manuelle Tests ein durchaus sinnvoller Einstieg in die Welt des Backtestings. Über händisch durchgeführte Tests entwickelst Du ein gutes Gefühl für die Parameter Deiner Handelsstrategie.

Der Hauptnachteil des manuellen Backtestings ist jedoch der immense Zeitaufwand. Im Gegensatz zum automatischen Backtesting über eine Software, die Dir selbst bei komplexen Teststrategien innerhalb von Sekundenbruchteilen Resultate liefert, dauert ein einzelner manueller Test in der Regel mehrere Minuten. Um auf eine vernünftige Testgrößenordnung zu kommen, musst Du somit sehr viel Zeit für das manuelle Backtesting einplanen.

Manuelles Backtesten per Excel

Über das bekannte Tabellenkalkulationsprogramm Excel lässt sich der manuelle Prozess des Backtestings ein wenig beschleunigen. Hintergrund dafür ist, dass Du bei vielen Online-Brokern und Finanzportalen im Internet kostenlos die Kursdaten von Wertpapieren in Tabellenform herunterladen und bei Excel einfügen kannst.

So hast Du schnell Zugriff auf die wichtigsten täglichen Kursdaten, wie den Eröffnungs-, den Höchst-, den Tiefst- und den Schlusskurs. Bei einigen Anbietern bekommst Du sogar Zugriff auf alle täglichen Kursbewegungen von Wertpapieren.

Über die Filter- und Sortiermöglichkeiten von Excel kannst Du in der Folge die relevanten Informationen aus den Datensätzen heraussuchen. Im Anschluss ist es ein Leichtes, mit den Formeln von Excel die Informationen auszuwerten.

Excel stellt somit eine Art Zwischenlösung zwischen dem manuellen und dem automatischen Backtesting dar. Trader, die sich nicht mit dem automatisierten Backtesting beschäftigen wollen, können ihre Testgeschwindigkeit über die Tabellenkalkulation deutlich erhöhen.

Automatisches Backtesten

Beim automatischen Backtesting überlässt Du die Durchführung der Backtests einem Computerprogramm. Heutzutage werden zwei Arten von Software für das automatische Backtesting angeboten: Zum einen enthalten die meisten professionellen Trading-Plattformen spezielle Tools für automatisierte Backtests. Zum anderen gibt es spezielle Simulationsprogramme auf dem Markt, mit denen Backtests automatisch durchgeführt werden können.

Der Funktionsumfang der verschiedenen auf dem Markt verfügbaren Software-Lösungen für automatisches Backtesting ist sehr unterschiedlich. Während manche Programme detaillierte Kursdaten von Tausenden Wertpapieren über mehrere Jahre bereitstellen, bieten andere nur eine begrenzte Auswahl von Wertpapieren und Zeitintervallen an.

Professionellere Backtesting-Programme sind meist kostenpflichtig. Für Trader, die entweder viel oder mit komplexen Strategien handeln, sind diese Programme in der Regel jedoch ihr Geld wert, da sich damit die Qualität einer Handelsstrategie sehr gut beurteilen lässt.

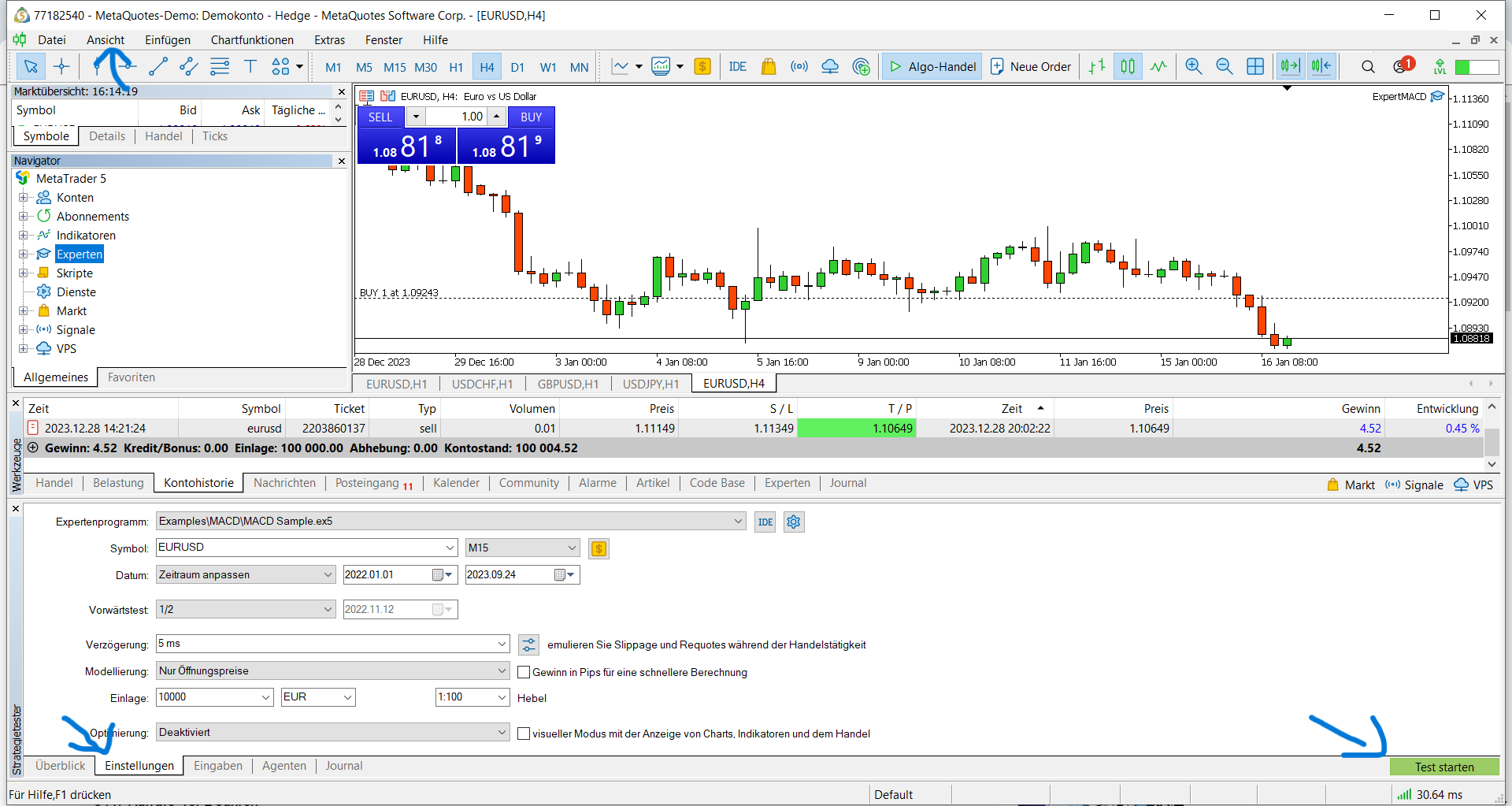

MetaTrader Backtesting

Der MetaTrader ist die weltweit mit Abstand beliebteste Trading-Software, die sowohl in der Ursprungsversion MetaTrader 4 als auch in der Nachfolgeversion MT 5 automatisiertes Backtesting ermöglicht. Für den MetaTrader 5 wurden die Backtesting-Möglichkeiten verbessert, was sich vor allem in einer leichteren Bedienung und einer schnelleren Testdurchführung zeigt.

Beim Backtesting mit dem MetaTrader 5 hast Du die Wahl aus einer Reihe integrierter Testoptionen. Diese Optionen im Einzelnen an dieser Stelle vorzustellen, würde den Rahmen dieses Ratgebers sprengen. Am besten probierst Du die verschiedenen Testoptionen aus, um Deinen Favoriten zu finden.

Der Ablauf des Backtestings im MT 5 ist relativ einfach erklärt:

Du öffnest den MT 5 Strategy Tester.

Du wählst den zu testenden Indikator oder Expert Advisor (ein Programm zur Automatisierung des Tradings).

Du bestimmst die Zeiteinheit für den Test.

Du wählst ein zu testendes Finanzinstrument aus.

Du legst das Start- und Enddatum des Tests fest.

Du wählst einen Ausführungsmodus.

Du gibst den Investitionsbetrag und die Hebelwirkung ein.

Du wählst die Anzeige des visuellen Modus aus.

Vor- und Nachteile vom Backtesten

Vorteile von Backtesting

Strategien testen: Über Backtesting lässt sich die Erfolgswahrscheinlichkeit einer Handelsstrategie in der Vergangenheit testen.

Strategien optimieren: Backtesting ist die beste Grundlage, eine Handelsstrategie über wiederholte Testläufe anzupassen und zu optimieren.

Trading üben: Über Backtesting gewinnst Du als Trader kostenlose und risikolose Übung im Wertpapierhandel und lernst historische Entwicklungen und wiederkehrende Muster an den Finanzmärkten besser kennen.

Zeit sparen: Mit Backtesting lassen sich die besten Zeitpunkte für Handelsaktivitäten ermitteln, was vor allem für Daytrader eine wichtige Hilfestellung ist.

Vertrauen gewinnen: Erfolgreiche Backtests erhöhen das Vertrauen in die selbstentwickelte Handelsstrategie und die eigenen Fähigkeiten als Trader.

Emotionen ausschalten: Backtesting hilft Dir dabei, eine Handelsstrategie zu präzisieren und zu optimieren und damit emotionale Handelsentscheidungen an der Börse zu verhindern.

Szenarien analysieren: Mit Backtesting lassen sich verschiedenste Szenarien analysieren und so die Erfolgsquote einer Handelsstrategie unter unterschiedlichen Bedingungen simulieren.

Nachteile:

Keine Erfolgsgarantie: Backtests basieren auf historischen Daten und können folglich keine Erfolgsgarantie für die Zukunft geben.

Keine Übertragbarkeit: Erfolgreiche Backtests in einer Anlageklasse, wie zum Beispiel Forex, lassen sich nicht automatisch auf eine andere Anlageklasse, wie beispielsweise Aktien, übertragen.

Veraltete Daten: Bei der Nutzung (zu) alter Daten ist die Prognosequalität von Backtests nur eingeschränkt.

Eigene Bestätigung: Backtesting kann dazu verleiten, über eine bestimmte Teststrategie die Validität der eigenen Handelsstrategie zu bestätigen und nicht kritisch zu überprüfen.

Technisches Knowhow: Automatisches Backtesting erfordert ein Grundlagen-Knowhow über die Funktionen von Handelsplattformen bzw. Simulationsprogrammen.

FAQ – Backtesten

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere interessante Strategien ...