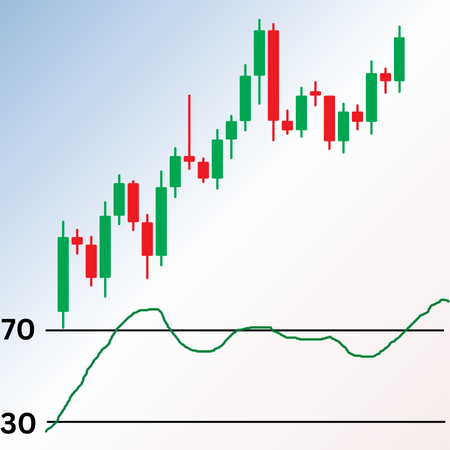

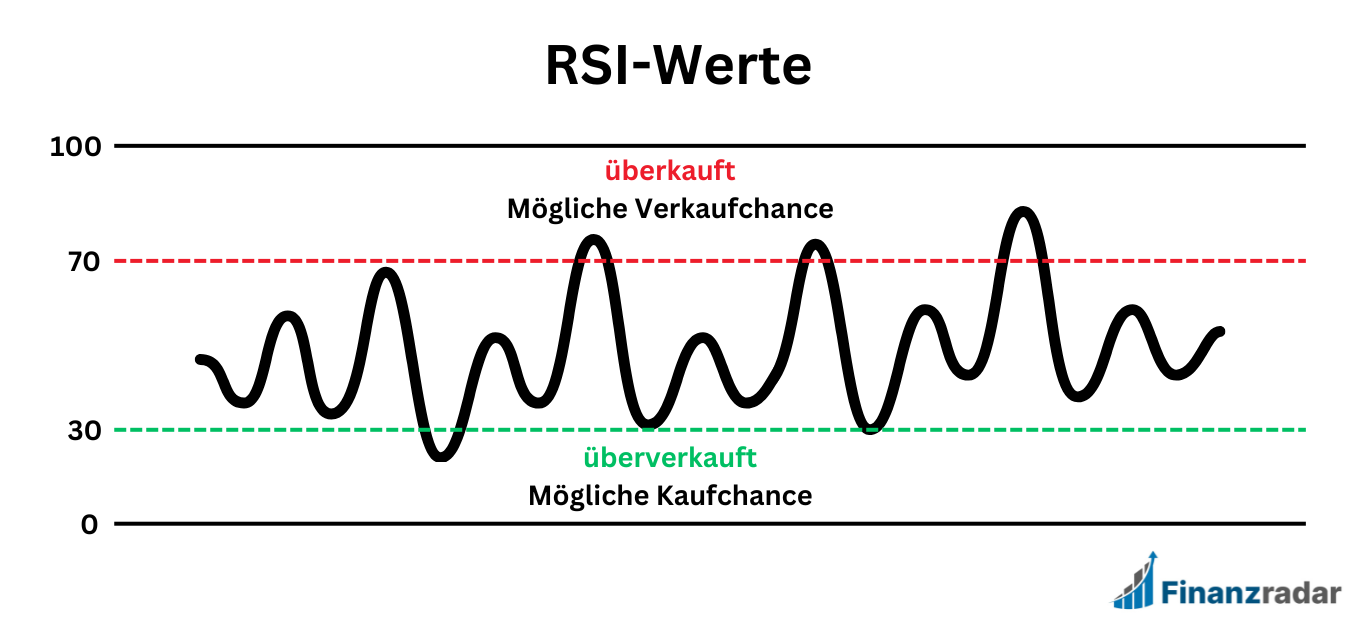

Der RSI ist ein Indikator, der die relative Stärke von Aufwärts- und Abwärtsbewegungen über einen bestimmten Zeitraum misst. Er gibt Werte zwischen Null und 100 aus.

Bei Werten über 70 wird der Kurs als „teuer“ (überkauft) und bei Kursen unter 30 als „billig“ (überverkauft) betrachtet. Wie Du den Relative Stärke Index sinnvoll nutzt, zeig ich Dir im Artikel:

Kurzüberblick: RSI Indikator

#1 Was ist der RSI Indikator? – Kurze Erklärung & Definition.

#2 RSI Indikator interpretieren – Überkaufte und überverkaufte Bereiche.

#3 RSI Trading Strategien – Ich zeige Dir 3 einfache Anwendungen.

#4 RSI berechnen – Formel & Beispielrechnung

#5 FAQ – Häufig gestellte Fragen zum RSI Indikator

Was ist der RSI Indikator?

Der RSI Indikator ermittelt die relative Stärke einer Bewegung und gibt mögliche Überkauft- und Überverkauft-Zustände eines Trends an. Dies gelingt indem er die Kursschwankungen eines Trading Charts über einen bestimmten Zeitraum (meist 14 Kerzen) ins Verhältnis setzt. Er addiert dazu erst alle Gewinntage, dann alle Verlusttage und vergleicht diese um herauszufinden wann eine Bewegung übertrieben ist. Umgangssprachlic: Er schaut, wann es „zu viel des Guten ist“.

Beachte: Den RSI Indikator kannst Du tatsächlich in allen Assets und allen Zeiteinheiten anwenden! – Er funktioniert immer gleich! Je größer die Zeiteinheit ist, desto mehr Aussagekraft hat er.

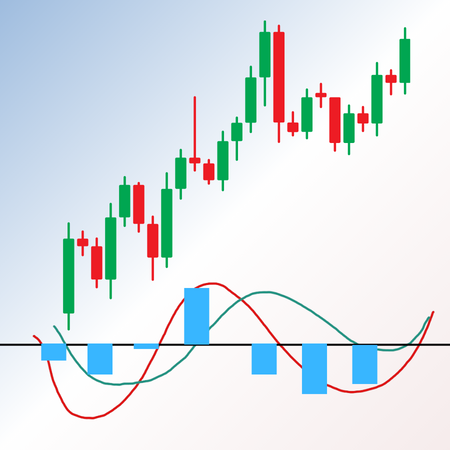

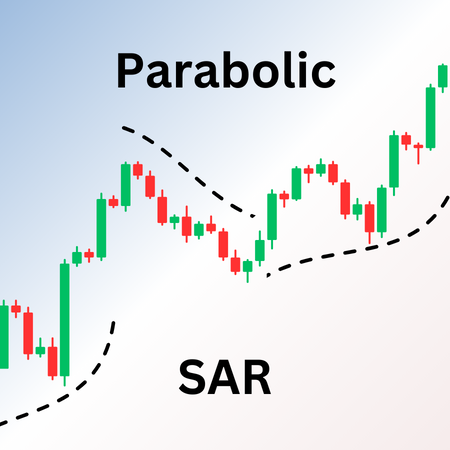

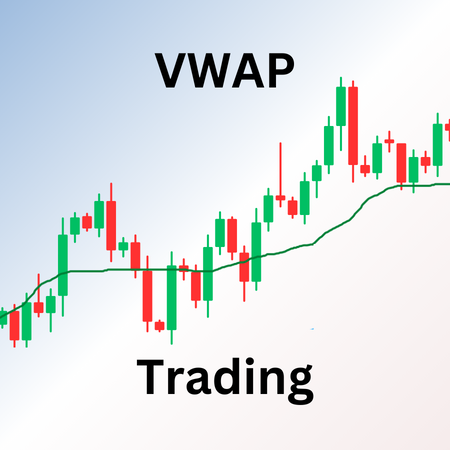

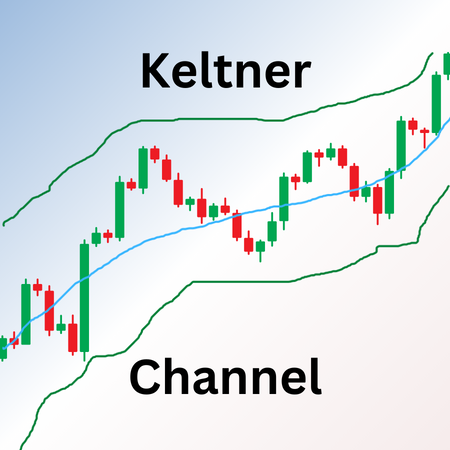

Diese Indikatoren könnten Dich auch interessieren …

RSI interpretieren – einfach, verständlich

Ist der RSI über der Marke von 70 bedeutet dies, dass der Kurs zuletzt in kurzer Zeit sehr stark gestiegen ist – ein Rücksetzer ist wahrscheinlich. Ist der Wert hingegen unter 30, dann ist der Kurs zuletzt stark abverkauft worden und könnte zu einer kleinen Gegenbewegung nach oben ansetzen. Wie Du hier rauslesen kannst handelt es sich beim RSI also um einen Umkehr-Indikator, da er uns zeigt, wann eine Bewegung vermutlich zu Ende ist.

Praxis Anwendung: Ist der RSI über 70 kannst Du hier entweder eine offene Long Position schließen und den Gewinn realisieren oder Du begibst Dich auf Lauer für das Eröffnen einer Short Position. Der RSI hat also mehrere Anwendungsmöglichkeiten.

RSI Trading Strategien aus der Praxis

Strategie 1: RSI als kurzfristiges Gegensignal – Ist der RSI-Wert deutlich über 70 oder unter 30, dann ist eine Gegenbewegung wahrscheinlich.

Strategie 2: RSI für Trendumkehr – Sogenannte Divergenzen deuten langfristige Trendwenden an. Der Kurs hat eine andere Struktur als der RSI selbst.

Strategie 3: RSI als Trendbestätigung – Bleibt der RSI dauerhaft über 50 in einem Aufwärtstrend, so wird der Trend wahrscheinlich fortgesetzt.

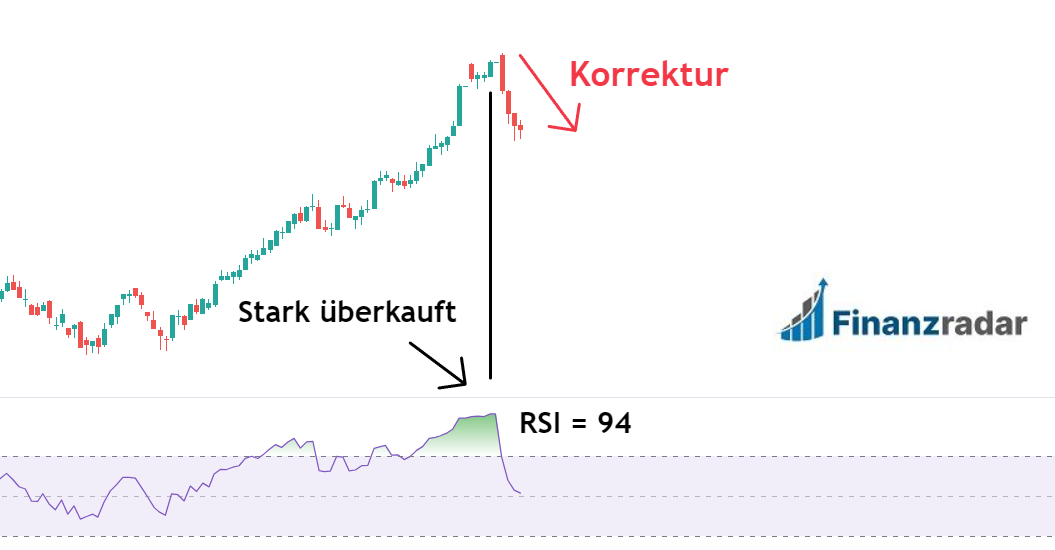

Strategie 1: RSI als kurzfristiges Gegensignal

Dies ist die klassischste Anwendung des RSI. Je höher der RSI steigt, desto „teurer“ wird der Kurs kurzfristig angesehen. Dies sorgt für mögliches Verkaufsinteresse der Anleger in Form von Gewinnmitnahmen. Merke Dir also: Ist der Rsi in deutlichen Extremwerten, ist eine Gegenbewegung sehr wahrscheinlich.

Beachte: Auf die Gegenbewegung zu traden ist sehr riskant – wer weiß, ob es wirklich zum Rücksetzer kommt? Nutze daher immer einen Stop-Loss! Die umgekehrte Logik gilt auch bei starken Abverkäufen, wenn der RSI bei bspw. 15 steht.

Strategie 2: RSI für Trendumkehr (mein Favorit auf Tageschart)

Bei steigenden Kursen würden wir auch einen steigenden RSI Wert erwarten. Schließlich wollen wir ja Stärke in einer Bewegung sehen, wenn sie nach oben läuft. Sollte dieser Idee hingegen der RSI fallende Werte zeigen, während der Kurs steigt, dann heißt das, dass die Bewegung kaum noch Stärke hat – ein Ende des Trends ist wahrscheinlich. Dies bezeichnen wir als Divergenz.

Beachte: Im Bild siehst Du eine Bärische Divergenz. Die umgekehrte Logik gibt es ebenfalls für die bullische Divergenz. Im Aktien Swing Trading (also Haltedauer von paar Wochen) nutze ich diese Divergenz Strategie sehr gern.

Strategie 3: RSI als Trendbestätigung

Befindet sich der Kurs in einem starken Aufwärtstrend, dann würden wir auch grundsätzlich hohe RSI Werte erwarten! Im Detail: Ist der Kurs über eine längere Zeit über 50, dann kannst Du dies als Bestätigung für die Stärke des Trends sehen. Suche Long Chancen!

Beachte: Die selbe Logik gilt auch für starke Abwärtstrends. Hier würden wir Rsi Werte unter 50 erwarten. Suche hier entsprechend nach Short Chancen.

Sämtliche Texte, Meinungen, Chats, Mitteilungen, Nachrichten, Preise, Marktanalysen, oder anderen Informationen auf dieser Seite, sind ausschließlich allgemeine Informationen für Unterhaltungszwecke. CFDs sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Beispielhafte Anleitungen aus unseren Beiträgen, sollten nur im Demokonto und auf keinen Fall mit echtem Geld getestet werden.

RSI berechnen

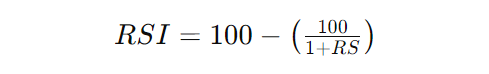

Für Börsen-Neulinge mag die Berechnung des RSI kompliziert aussehen, doch ganz so schlimm ist es nicht. Als erstes müssen alle Kursbewegungen über einen vorher festgelegten Zeitraum gesammelt werden. Danach kann folgende Formel angewandt werden:

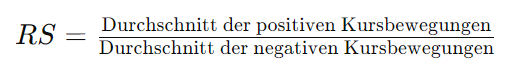

Wobei RS der Durchschnitt der positiven Kursbewegungen durch den Durchschnitt der negativen Kursbewegungen ist.

Hier ein einfaches Rechenbeispiel:

Angenommen, in den letzten 7 Tagen gab es folgende Bewegungen des Kurses:

+1,−3,+5,−1,−3,+6,+2

Die Summe der positiven Werte ist 1+5+6+2 = 14, und die Summe der negativen Werte ist −3−1−3 = −7. Der Durchschnitt der positiven Werte ist 14/7 = 2, und der Durchschnitt der negativen Werte ist −7/7 = −1. Für RS gilt die Formel:

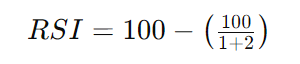

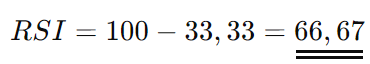

In unserem Beispiel ist der RS-Wert 2/1 – also 2, den wir in unsere Formel einsetzen:

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Zum Schluss: In diesem Video habe ich nochmal die Divergenz Strategie mit dem RSI erklärt. Schau mal rein 🙂

FAQ – RSI Indikator

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Indikatoren ...