Der Moving Average Convergence DIvergence (MACD) ist ein Trading Indikator, welcher Dir hilft Trends besser zu verstehen. Mit ihm kannst Du Einstiege in Trendrichtung sowie passende Aussteige finden.

Der Indikator besteht aus einer Macd-Linie & Signal-Linie, welche bei einer Kreuzung ein Trading Signal geben. Alles weitere zeige ich Dir im Beitrag:

Kurzüberblick zum MACD Indikator

#1 Was ist der Macd Indikator? – Kurze Erklärung & Definition

#2 Trading Signale – Kreuzungen der beiden Linien

#3 MACD Trading Strategie – Einfache Anwendung

#4 Praxis Beispiele – Ich zeige Dir noch zwei weitere.

#5 Vor- & Nachteile – Gut für Anfänger geeignet

#6 FAQ – Häufig gestellte Fragen zum MACD Indikator

Was ist der MACD–Indikator?

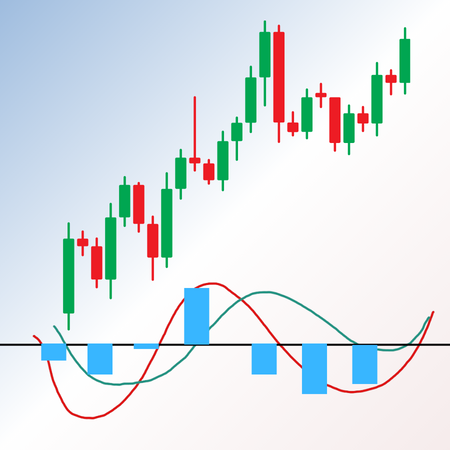

Der Moving Average Convergence Divergence (=MACD) für die Identifizierung von Trends und potenziellen Umkehrpunkten geeignet. Sein Name enthält bereits eine wichtige Information über seine Grundlage: „Moving Average“ bedeutet übersetzt „Gleitender Durchschnitt“ was auf die Grundlage des Indikators hinweist. Der Indikator besteht aus einer Macd-Linie und einer Signal-Linie.

Die Macd-Linie ist einfach nur die Differenz aus dem EMA(26) und dem EMA(12). Wenn ich nun auf die Werte der Macd-Linie einen EMA(9) anwende, so erhalte ich die Signal-Linie. Du kannst Dir auch ein Histogram anzeigen lassen, welches allerdings nur den Abstand der beiden Linien anzeigt. Typischerweise blende ich das Histogram einfach aus.

Beachte: MACD Überkreuzungen sind in den meisten Fällen sehr wichtige Punkte für mögliche Ein- und Ausstiegspunkte.

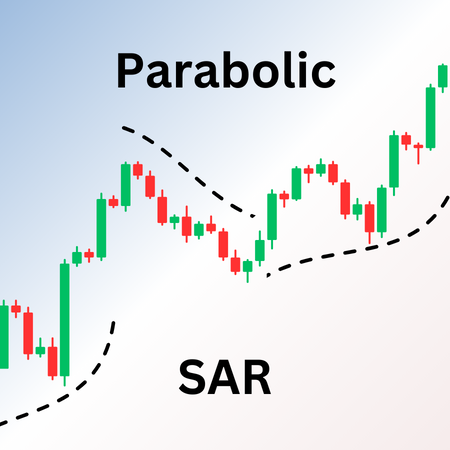

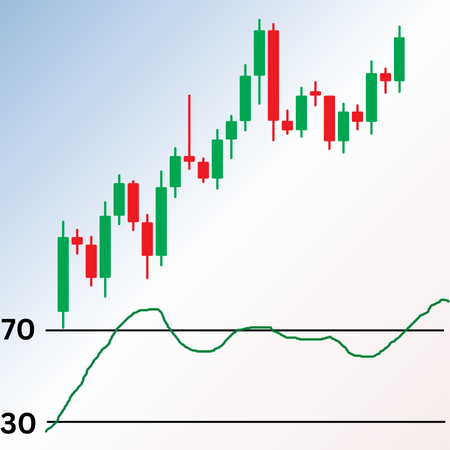

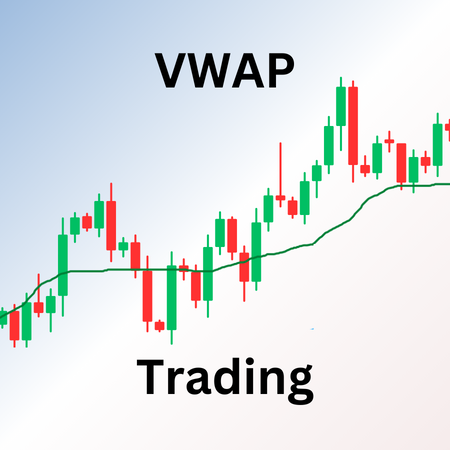

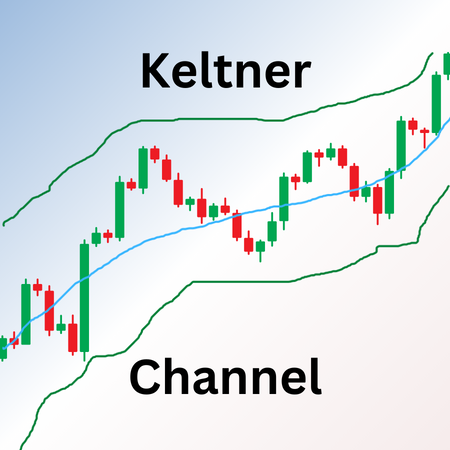

Diese Indikatoren könnten Dich interessieren …

Macd Trading Signale

Die Anwendung des MACD basiert auf dem Prinzip der Kreuzung zweier Linien – der MACD-Linie und der Signallinie. Diese Kreuzungen bieten Signale für mögliche Kauf- oder Verkaufsmöglichkeiten. Wenn die MACD-Linie die Signallinie von unten nach oben kreuzt, signalisiert dies ein potenzielles Long-Signal. Wird die Signallinie hingegen von oben nach unten durchbrochen, dann entsteht ein Short-Signal.

Beachte: Ist der Markt in einem Trend, dann funktioniert der Macd besonders gut! In Seitwärtsphasen liefert er viele Fehlsignale.

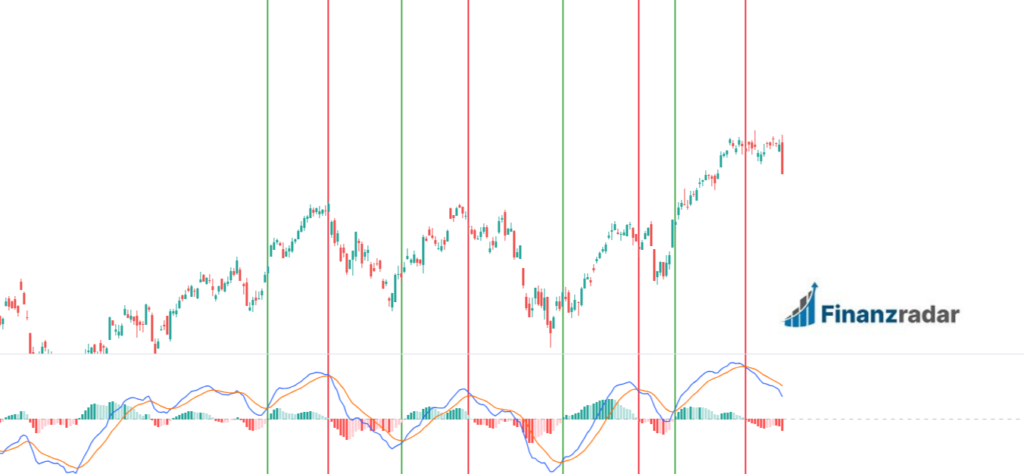

MACD Trading Strategie

Der MACD als klassischer Momentum / Trend Indikator sollte auch als solch eine verwendet werden. Im Bild siehst Du übrigens 2 saubere Long Signale. Einen hab ich Dir markiert:

Trend erkennen

Mit Hilfe eines Gleitdurchschnitts lässt sich der Trend einfach analysieren, wobei gilt: Ist der Kurs über dem Gleitdurchschnitt (bspw. SMA100), so ist er im Aufwärtstrend.

MACD Signal abwarten

In Aufwärtstrends ist es sinnvoll auf Long-Signale abzuwarten. Kreuzen sich die Macd-Linie & Signal-Linie unterhalb der Null-Linie, so ist das Signal deutlich stärker als eine Kreuzung über dem Nullwert.

Position eröffnen und Stop-Loss setzen

Bei einem sauberen Macd Signal kann ein Trade eröffnet werden, wobei der Stop-Loss sinnvollerweise unter das letzte Verlaufstief platziert werden kann. Bitte setze unbedingt einen Stop-Loss um Dein Kapital zu schützen!

Take-Profit bzw. Exit

Als Take-Profit kann man bspw. die doppelte Entfernung des Stop-Loss nutzen oder man wartet ab bis der MACD ein Verkaufsignal gibt und nutzt dies als Exit.

Sämtliche Texte, Meinungen, Chats, Mitteilungen, Nachrichten, Preise, Marktanalysen, oder anderen Informationen auf dieser Seite, sind ausschließlich allgemeine Informationen für Unterhaltungszwecke. CFDs sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Beispielhafte Anleitungen aus unseren Beiträgen, sollten nur im Demokonto und auf keinen Fall mit echtem Geld getestet werden.

Weitere Macd Praxis Beispiele

Klick einfach auf ein Beispiel und Du wirst direkt hingescrollt 🙂

Beispiel 1: Macd als Trendindikator

Beispiel 2: Macd als Trendumkehr Indikator

Beispiel 1: Macd als Trendindikator

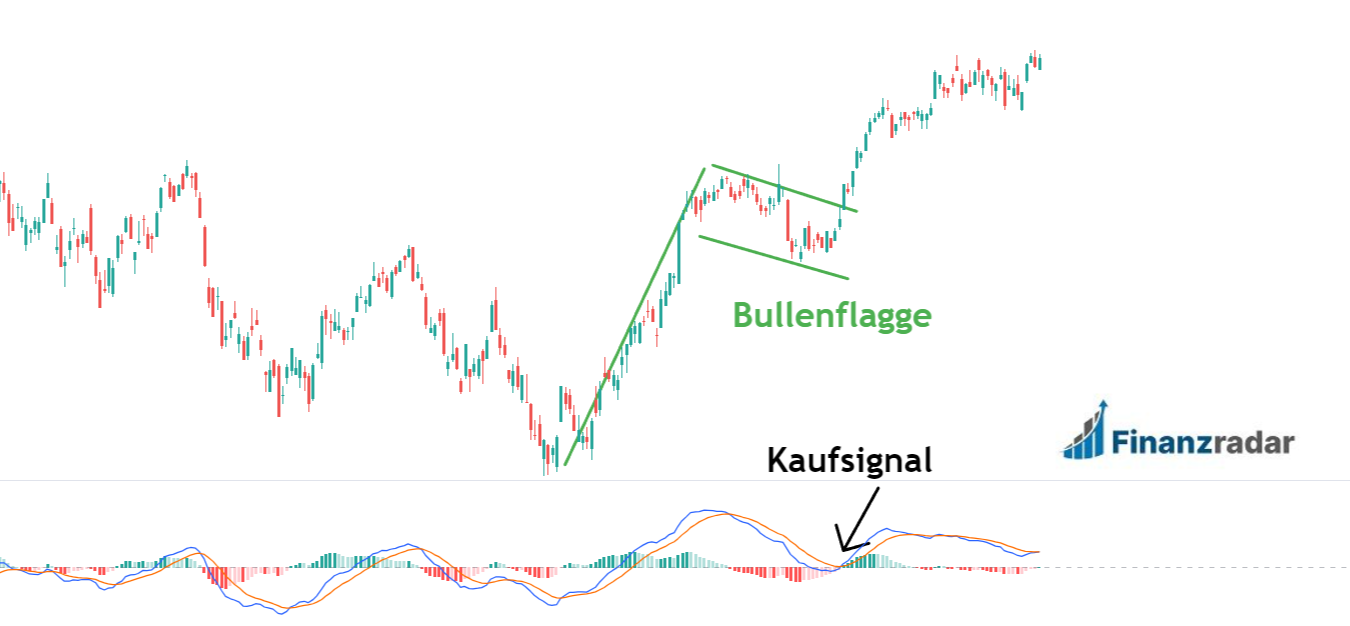

Befindet sich der Kurs im Aufwärtstrend, dann sind Kaufsignale des Macd bestens geeignet um eine Long-Position zu eröffnen. Gerne kann man das sogar mit Chartformationen wie der Bullenflagge kombinieren.

Beachte: Die Trendfunktion ist die typischste Variante wie Dir der MACD-Indikator helfen kann. Dies funktioniert übrigens auf allen Zeiteinheiten sehr gut.

Beispiel 2: Macd als Trendumkehr Indikator

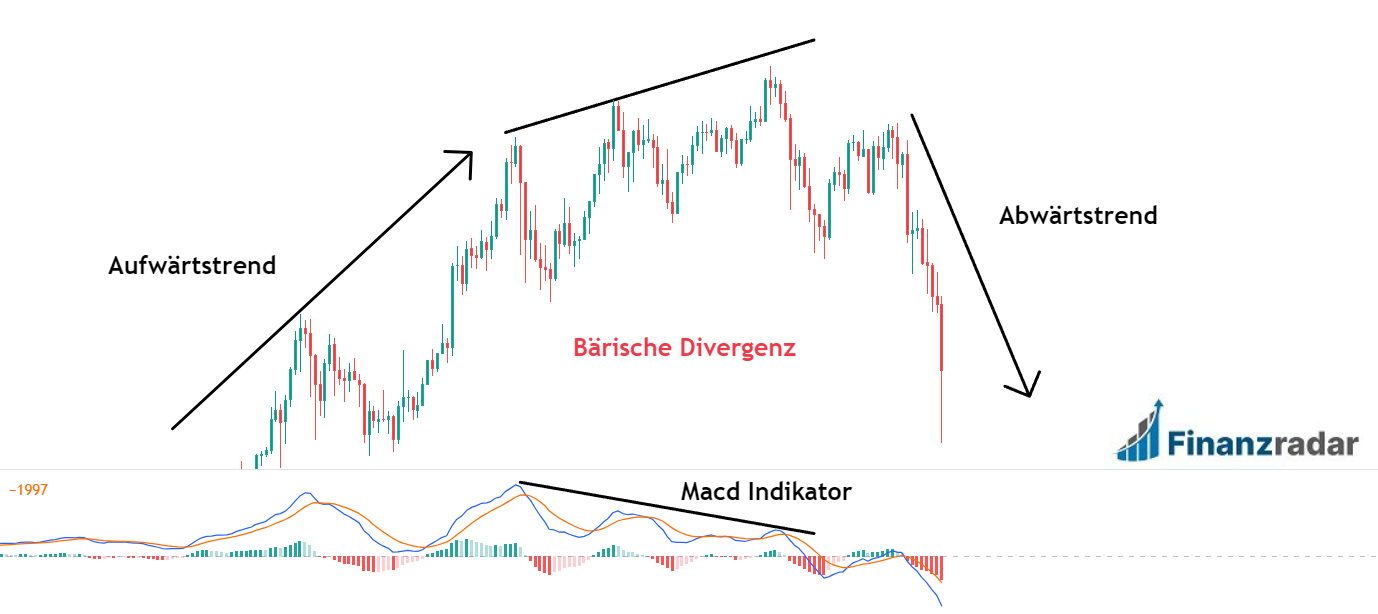

Eine sogenannte „Divergenz“ tritt auf, wenn der Kurs eine andere Richtung hat als der Macd Indikator. Will bspw. der Kurs weiter hochlaufen, während der Macd im Schnitt eher fallend ist, so wird der Macd oftmals Recht behalten und der Kurs anschließend auch fallen. Schau mal hier:

Beachte: Wir unterscheiden zwischen einer Bullischen und Bärischen Divergenz. Die Logik ist analog.

Vor- und Nachteile vom MACD Indikator

Vorteile:

Der MACD kann helfen, Trends zu identifizieren und Richtungsänderungen aufzuzeigen.

Lässt sich in verschiedenen Märkten und Zeitrahmen nutzen.

Er liefert Kauf- und Verkaufssignale und zeigt Divergenzen.

Die Kreuzung von Linien bietet klare und visuelle Handelssignale.

Besonders in etablierten Trends sind die Signale des MACD sehr zuverlässig.

Nachteile:

In seitwärts gerichteten Märkten oder während Konsolidierungsphasen liefert der MACD ungenaue Signale.

Verzögerung bei Trendumkehrpunkten, da er auf gleitenden Durchschnitten basiert.

Falsche Einstellung führt zu Fehlinterpretationen.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

FAQ – MACD Indikator

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Indikatoren ...