Chartmuster sind wiederkehrende, visuelle Formationen im Trading Chart. Sie deuten eine mögliche Auf- oder Abwärtsbewegung im Markt an.

Ich stelle Dir in diesem Artikel einige dieser Chartmuster vor, damit Du sie auch nutzen kannst:

Trading Kurs zu Chartmuster anschauen (kostenlos)

Lieblings-Chartmuster: Es gibt 5 Muster auf die ich meinen Fokus beim Trading lege. dazu gehören Bullische Keile, SKS-Formationen, Bullish Engulfing-Muster, Symmetrische Dreiecke, Morning Stars.

Die besten Chartmuster für eine Trendumkehr

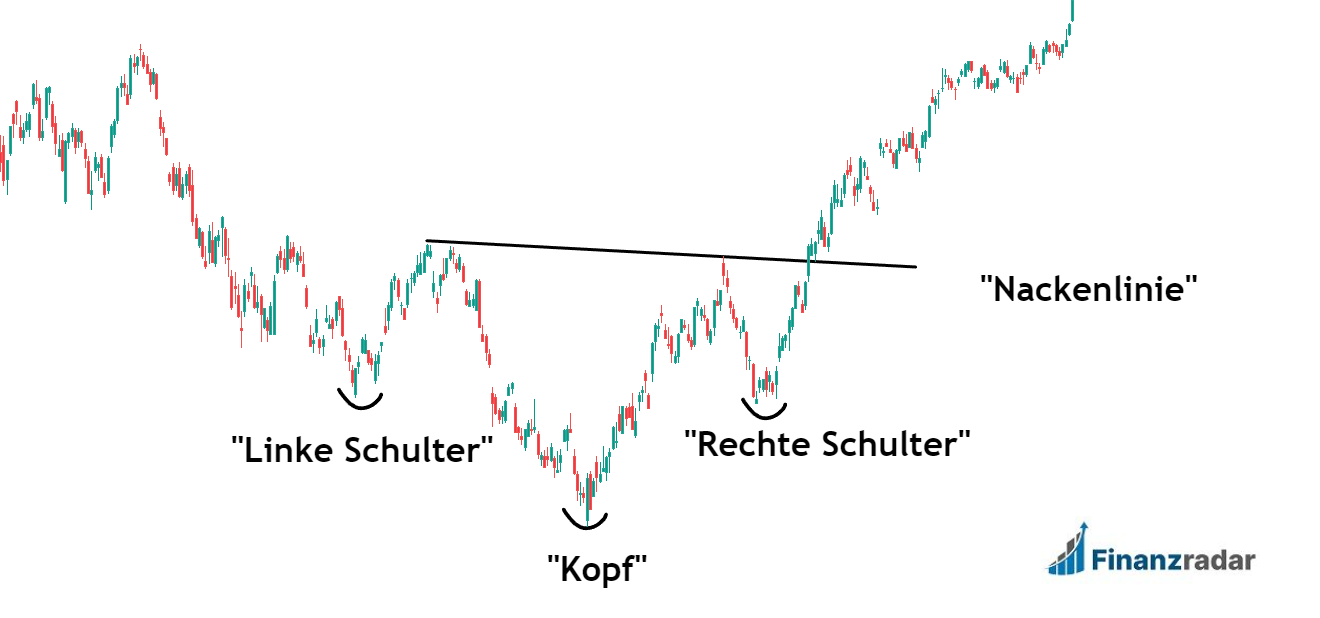

#1 SKS (Schulter-Kopf-Schulter) (Inverse SKS)

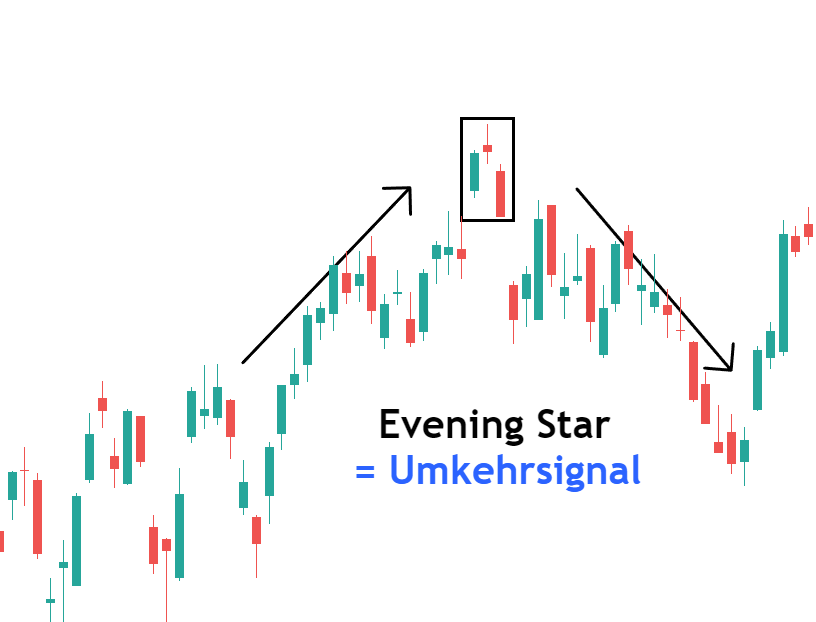

#4 Evening Star (Morning Star)

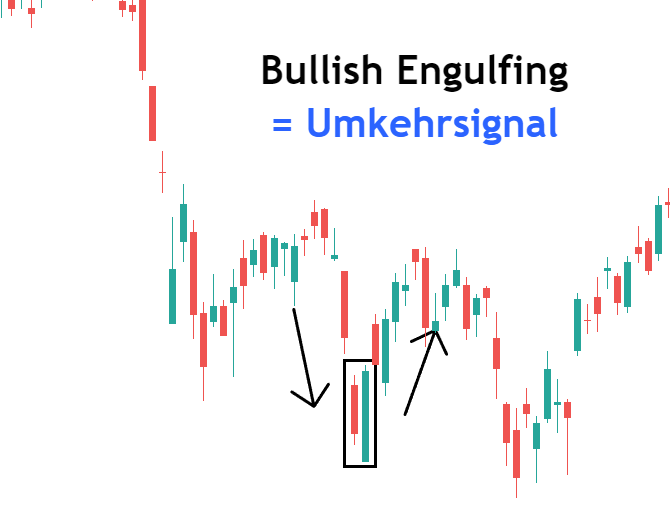

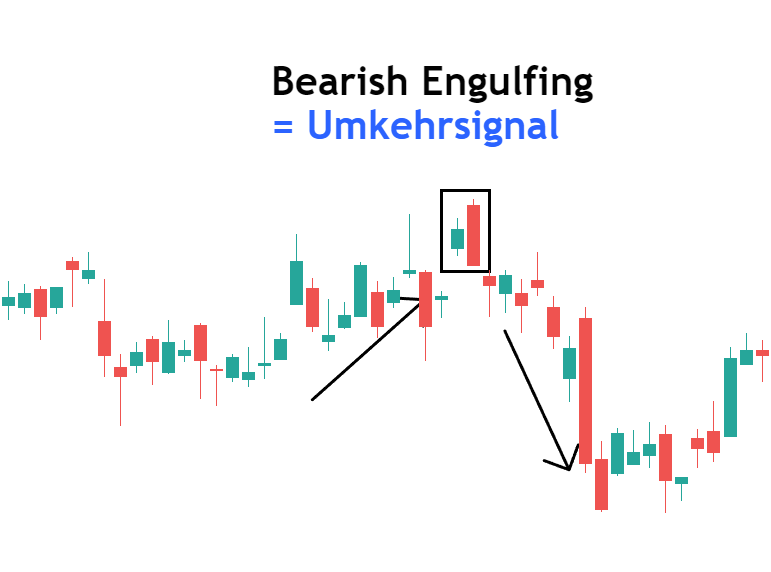

#5 Bullish Engulfing ( Bärisch Engulfing)

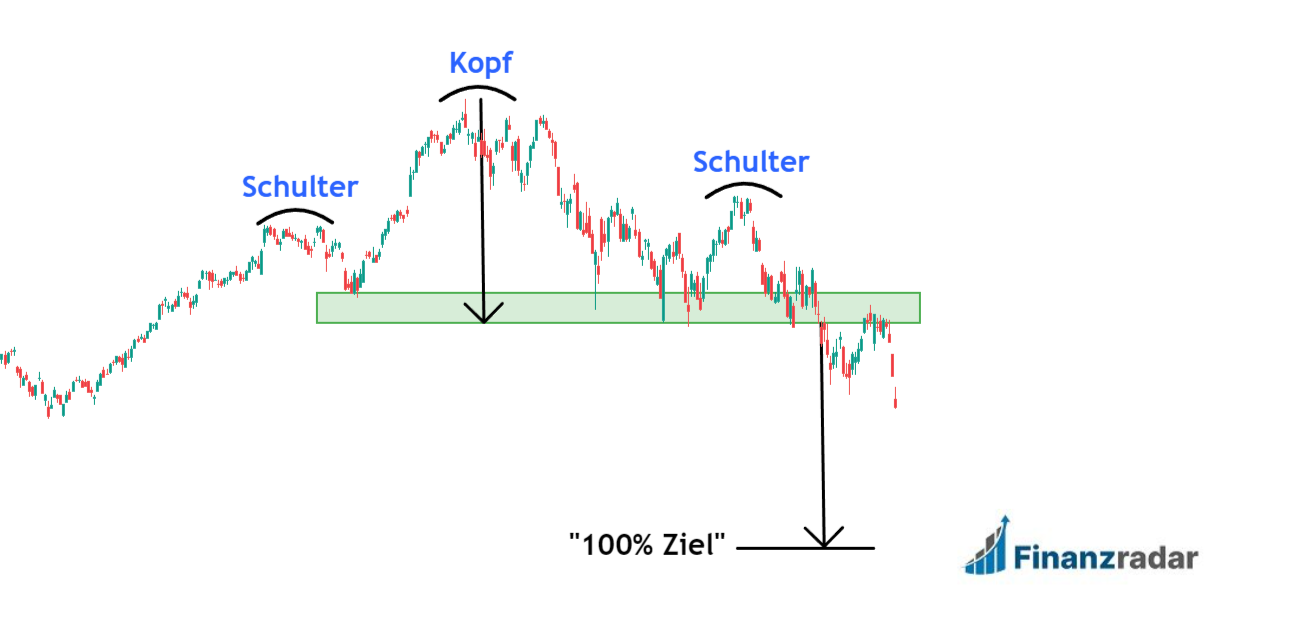

#1 SKS (Schulter-Kopf-Schulter) Formation

Das normale SKS Chartmuster tritt nach einem Aufwärtstrend auf, welchen es in einen Abwärtstrend umkehrt. Die invesre SKS macht gemäß ihrem Namen genua das Gegenteil: Sie kehrt einen Abwärtstrend in einen Aufwärtstrend um.

Die Formation ist sehr an den menschlichen Körper angelehnt und entsprechend sehr leicht zu erkennen. Ein Signal entsteht jeweils beim Durchbruch der Nackenlinie.

Praxis-Tipp: In meinen Augen ist das SKS Muster das stärkste Umkehrmuster von allen! Achte also gerne in Deinem Trading darauf! 🙂

Mehr SKS Pattern Tipps …

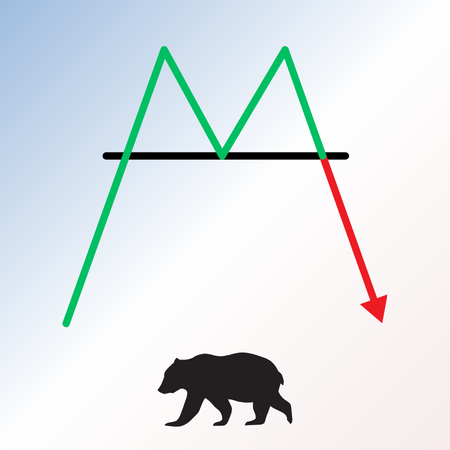

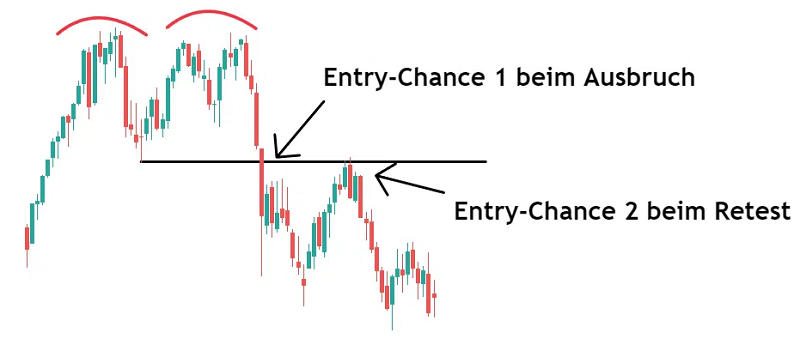

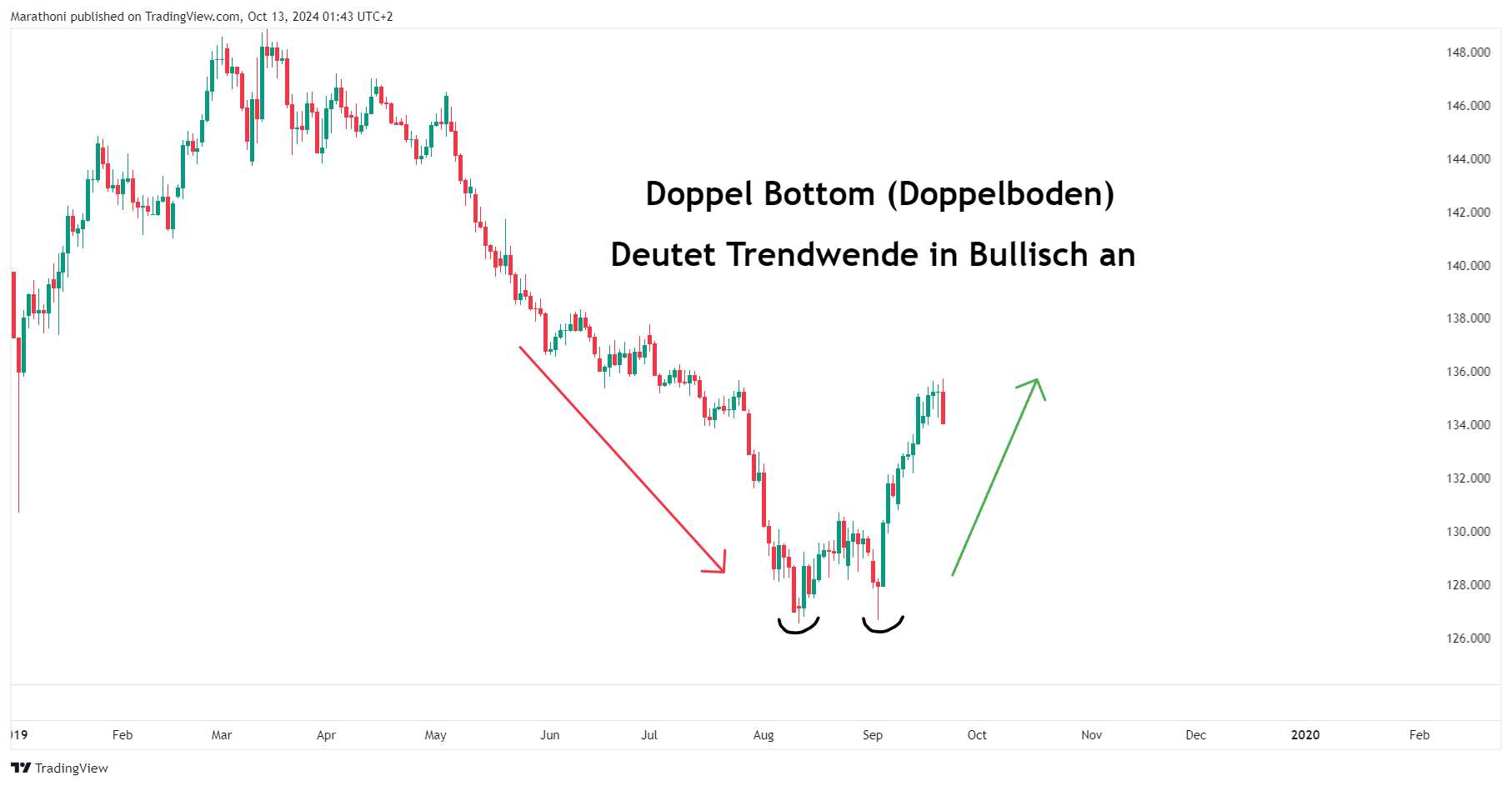

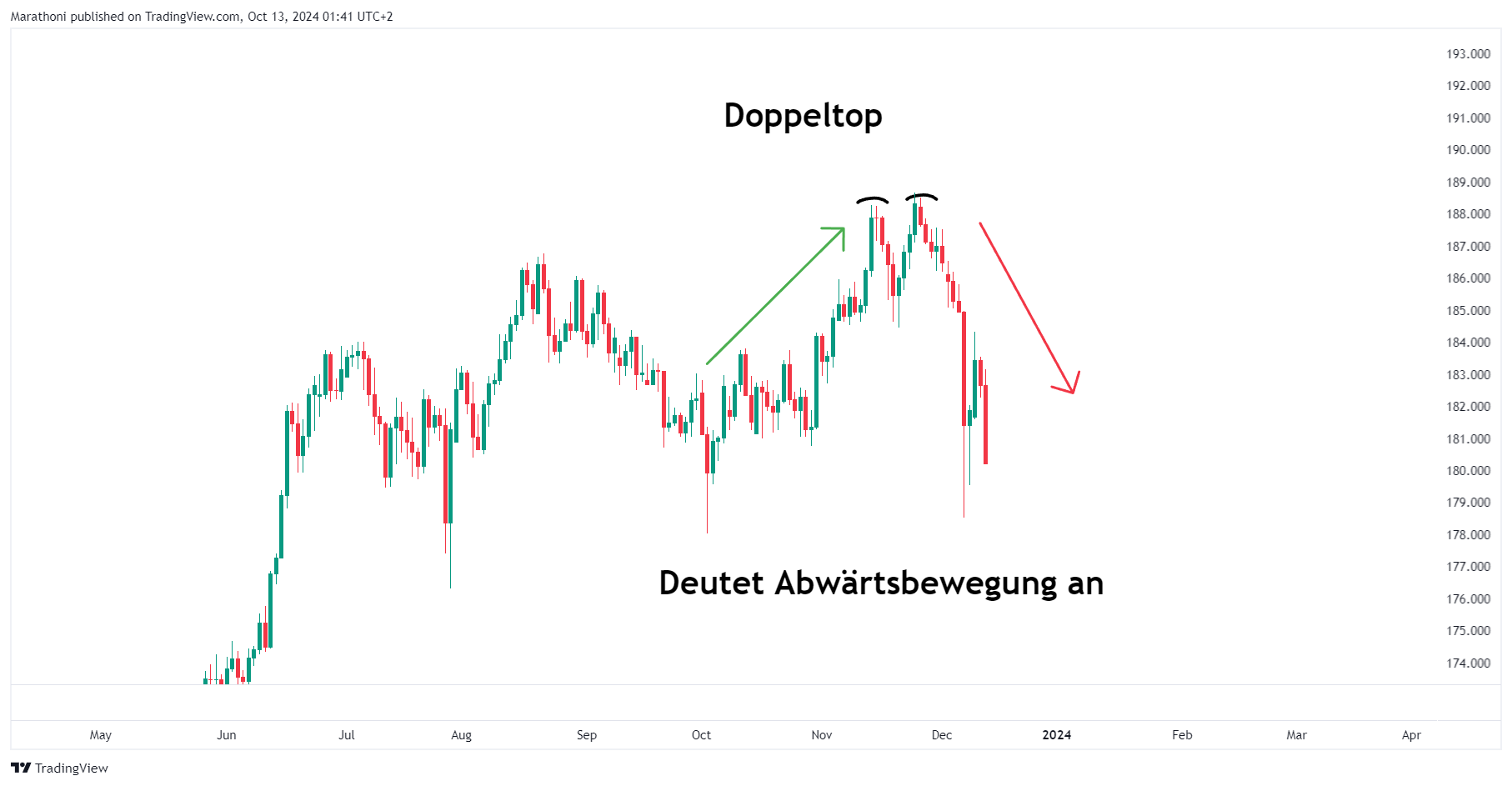

#2 Doppel Bottom & Doppel Top

Das Doppel Bottom wird gerne auch als „W-Formation“ bezeichnet und besteht aus 2 gleichwertigen Tiefs. Das Doppel Top wird analog als „M-Pattern“ auf Grund seines Aussehens bezeichnet und besteht aus 2 ähnlichen Hochpunkten.

Praxis-Tipp: Die Formation kommt ziemlich häufig vor. Falls Du sie im Minutenchart im Daytrading siehst, würde ich ihr aber nicht so viel Bedeutung zu rechnen, da sie nicht extrem stark ist.

Weitere Double Pattern Tipps …

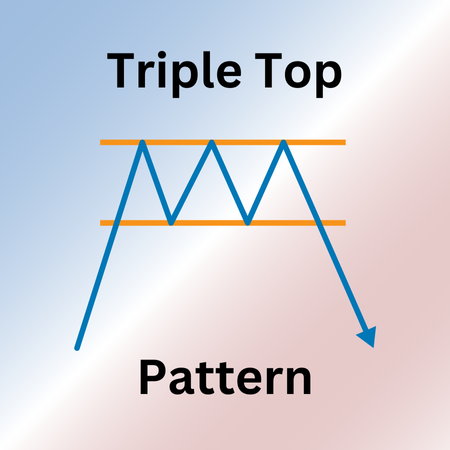

#3 Triple Bottom & Triple Top

Dieses Chartmuster ist eine Erweiterung der Doppel-Formationen. Hierbei haben wir im Triple Bottom Pattern bspw. 3 gleichwertige Verlaufstiefs. Ein Signal entsteht im Triple Bottom beim Überschreiten des Widerstands (rot) und beim Triple Top beim Durchbruch unter die Unterstützung (grün).

Praxis-Tipp: In der Praxis macht die Formation oft den Eindruck einer Seitwärtsphase. Warte also auf einen echten Ausbruch, bevor Du eine Position gemäß der Position eröffnest.

Ratgeber zu Triple Formationen …

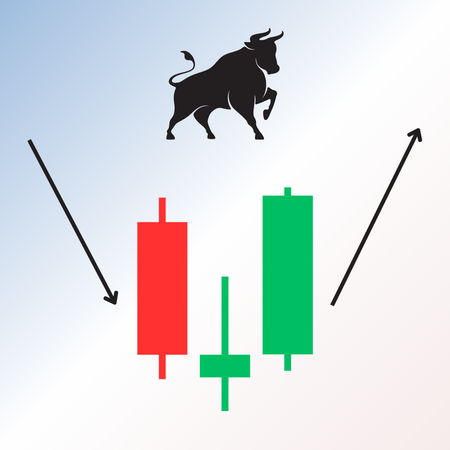

#4 Evening Star & Morning Star Pattern

Neben den großen Chartmuster gibt es auch kleine, welche meist aus 2-5 Kerzen bestehen und eine kurzfristige Trendumkehr andeuten. Die Star-Formationen bestehen aus 3 Kerzen, wobei die erste und dritte eine starke Körperkerze ist und die mittlere ein kleiner Hammer oder Doji.

Praxis-Tipp: Wenn Du bspw. den Evening Star als Trade Signal nutzt für einen Short, dann setze sinnvollerweise den Stop-Loss knapp über das Hoch der mittleren Kerze. Beim Morning Star im Long Signal kannst Du analog das Tief nutzen als Stop-Loss Level.

Mehr Tipps zum Thema …

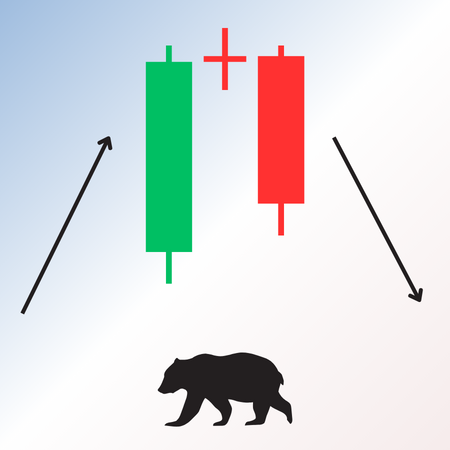

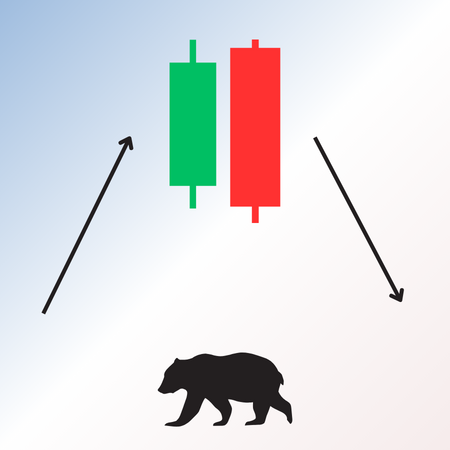

#5 Bullish Engulfing & Bärisch Engulfing

Ein Engulfing besteht aus 2 Kerzen, wobei der zweite Kerzenkörper den ersten Kerzenkörper komplett umschließt. Wichtig ist ebenfalls, dass ein Farbwechsel stattfindet, welcher einen krassen Umschwung von Käufer / Verkäufer verdeutlicht.

Praxis-Tipp: Die Engulfing Chartmuster sind die stärksten kurzfristigen Umkehrmuster! 🙂

Mehr Tipps zum Engulfings …

Die besten Chartmuster für eine Fortsetzung des Trends

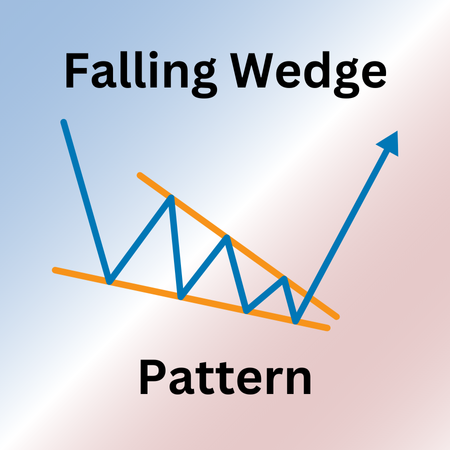

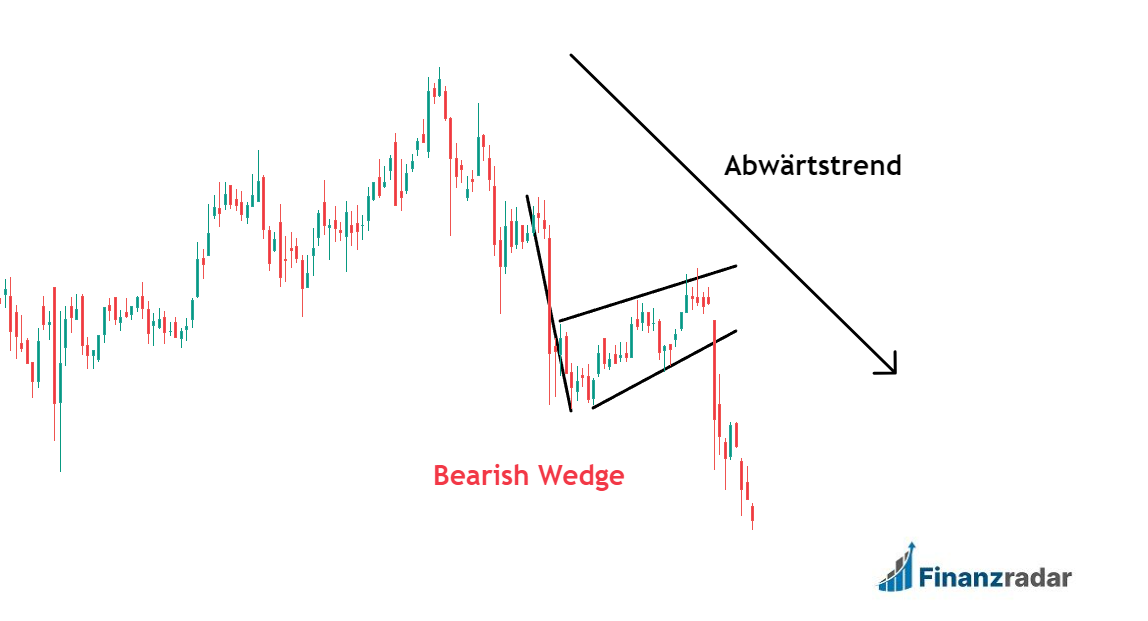

#1 Bullischer Keil (Bärischer Keil)

#2 Dreiecke (symmetrisch, bullisch, bärisch)

#1 Bullischer Keil & Bärischer Keil

Keile bestehen aus 2 Trendlinien, welche sich nähern und in die selbe Richtung laufen. Sie sind quasi wie verzerrte Dreiecke (dazu gleich mehr). Vor allem in intakten Trends bieten Keile super Trendfolge-Chancen, da sie wie eine Art „Luft holen Phase“ sind bevor der Trend fortgesetzt wird.

Praxis-Tipp: Sollte sich ein Bärischer Keil nach einem Aufwärtstrend bilden, so gilt das übrigens als Umkehrsignal. Ein Bullischer Keil nach einem Abwärtstrend ist analog ein Trendwende Signal in Long.

Beiträge zu Wedges (Keile) …

#2 Dreiecks Chartmuster

Nähern sich zwei Trendlinien in einer eher horizontalen Richtung, so sprechen wir vom Dreieck. Wir unterscheiden dabei zwischen einem symmetrischen, aufsteigenden oder absteigenden Dreieck. Im Prinzip ist das auch nur eine Form der Konsolidierung bevor sich ein Trend fortsetzt.

Praxis-Tipp: Ein aufsteigendes Dreieck in einem Aufwärtstrend sind immer starke Signale zum handeln. Ich achte gerne darauf.

Weitere Tipps zu Trading Dreiecken …

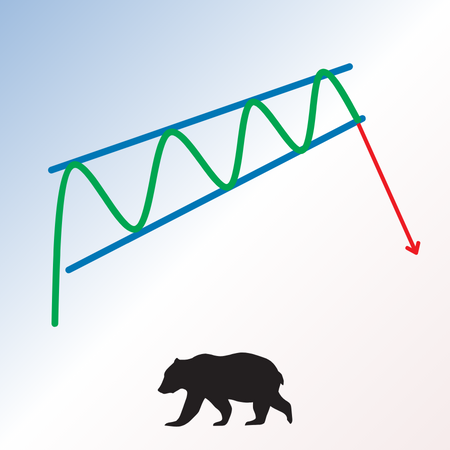

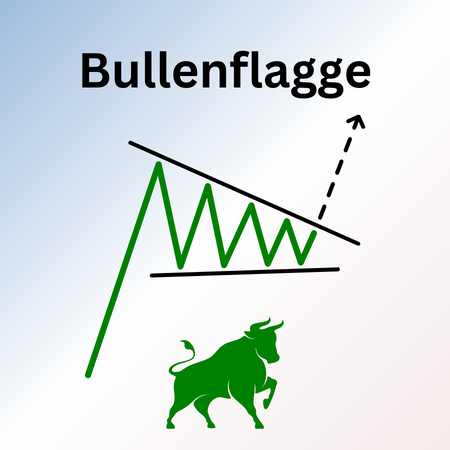

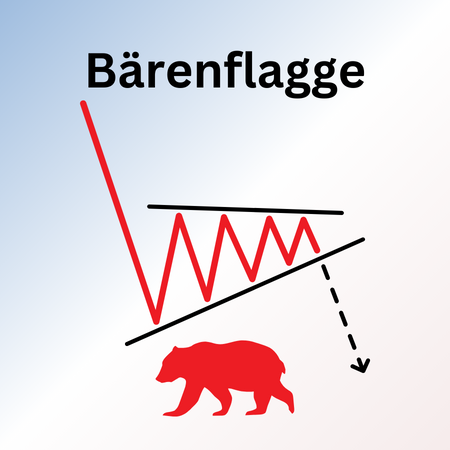

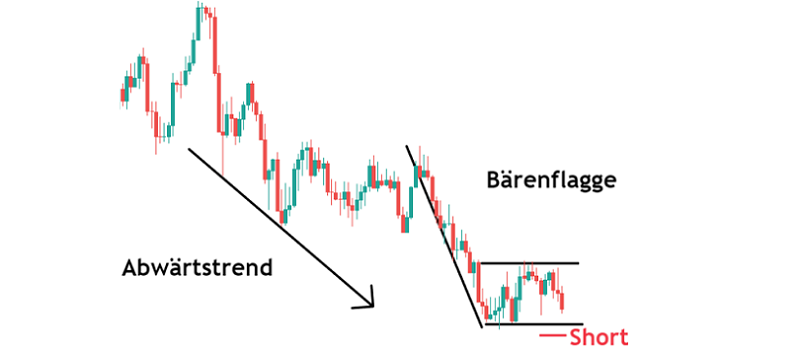

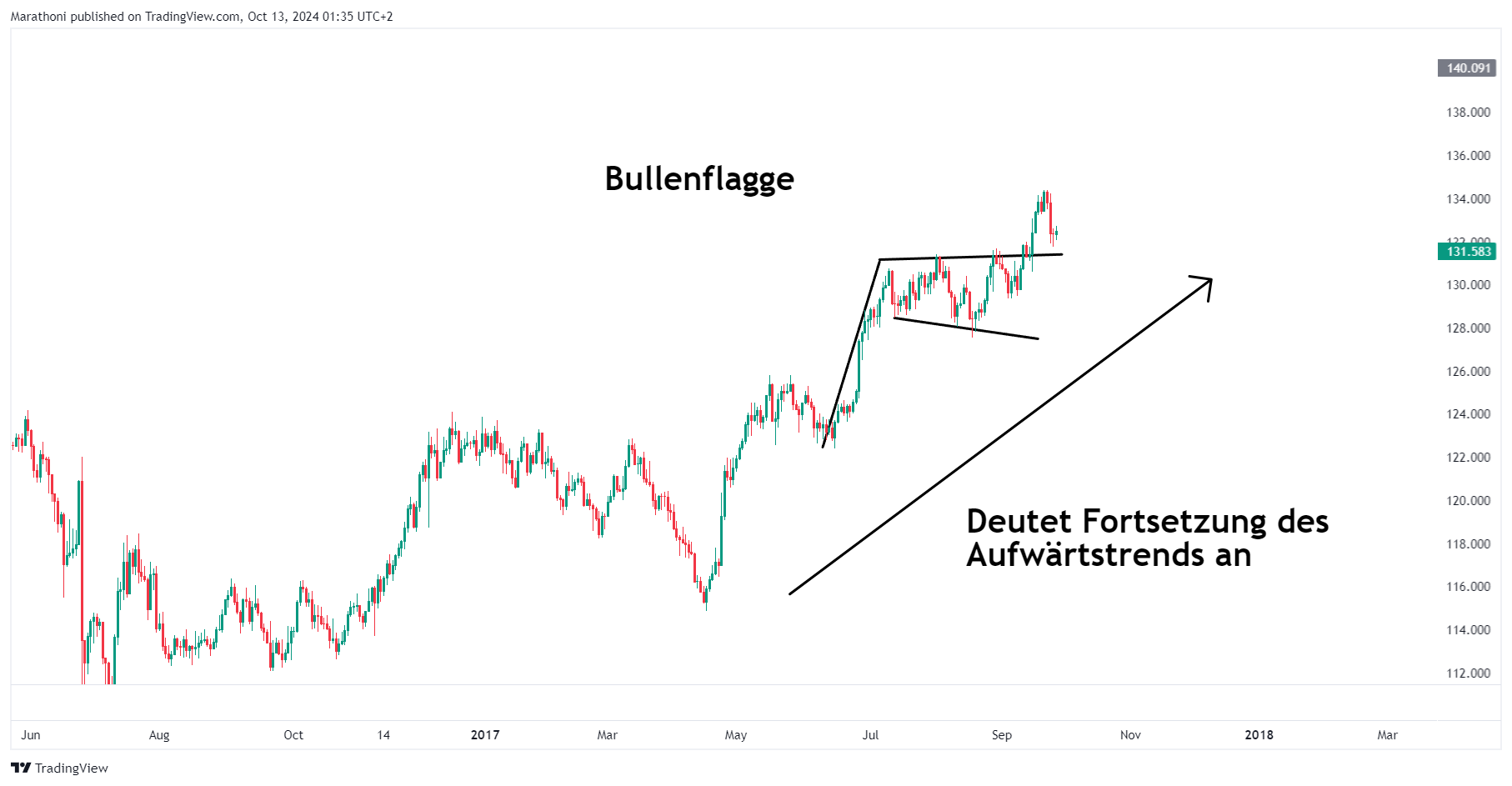

#3 Bullenflagge & Bärenflagge

Eine Flagge besteht aus einem starken Impuls und einem folgenden Rücksetzer. Sie ist somit der Innenbegriff eines Trendaufbaus, welcher aus einem Wechsel von Impuls-Rücksetzer-Impuls- etc. besteht. Die Rücksetzerphase (auch Fahne genannt) kann bspw. auch ein Dreieck sein.

Praxis-Tipp: Die Flagge ist das beste Chartmuster für eine Trendfortsetzung.

Mehr Flag Trading Tipps …

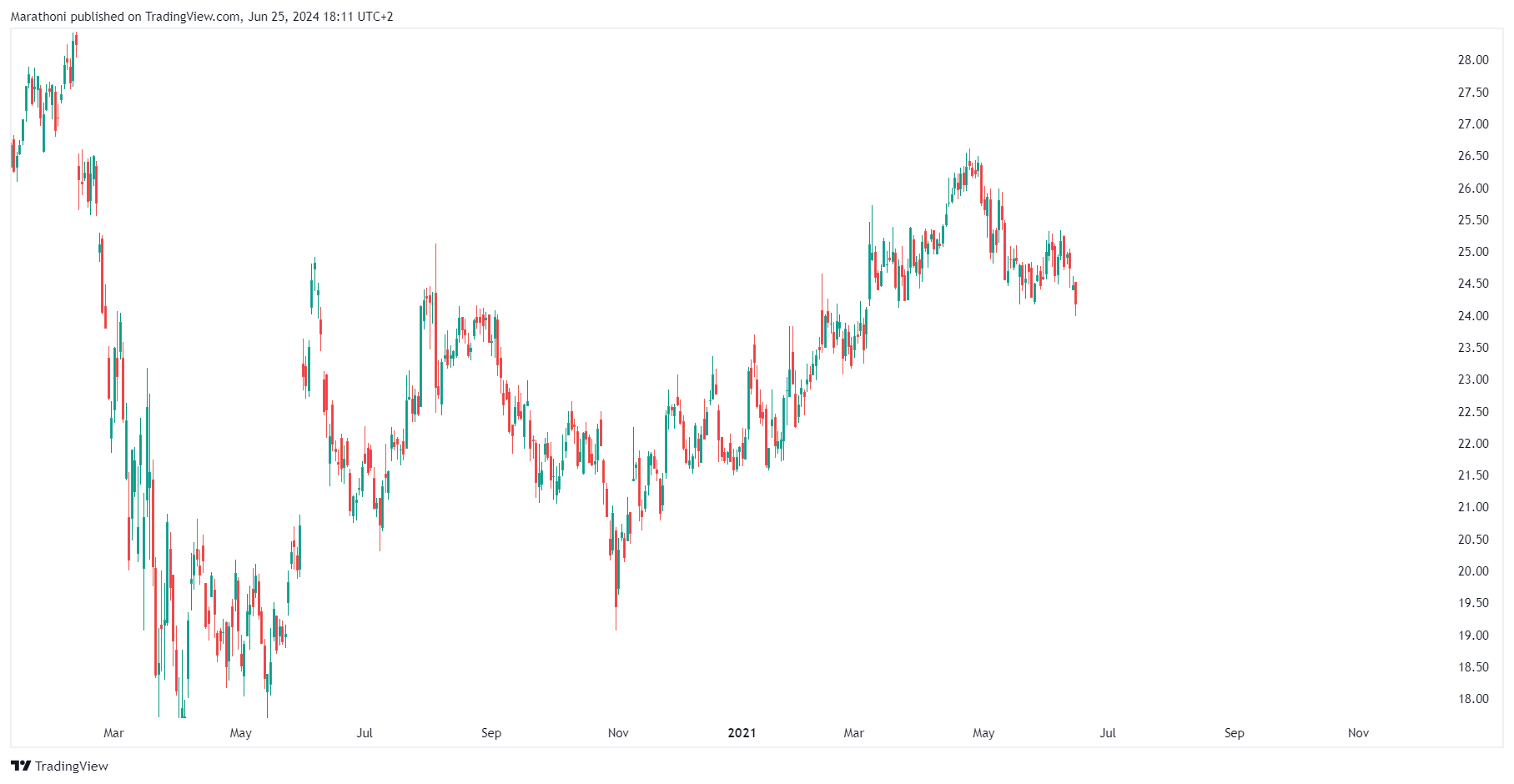

Interaktive Übung zu Chartmuster

Welches Chartmuster erkennst Du hier jeweils? Auf welche Richtung deuten sie hin? Wische über den Chart, um die Lösung zu sehen! 🙂

Chartmuster nur als Tippgeber betrachten

Es ist egal wie schön eine Formation aussieht – es wird auch Fehlsignale geben! Kein Chartmuster hat 100% Trefferquote, weswegen Du diese nur als Richtungsweiser betrachten solltest.

Falls Du ein Muster siehst, dann gleich das gerne mit weiteren Hinweisen für eine Bewegung ab wie bspw. eine Fortsetzungs-Formation mit einem Gleitdurchschnitt. Ist beides in die selbe Richtung gerichtet, dann ist die Chance hoch, dass der Trade aufgeht.

Beachte: Arbeite stets mit einem Stop-Loss um mögliche Fehlsignale verkraften zu können. Sprich nur kleine Verluste zu realisieren.

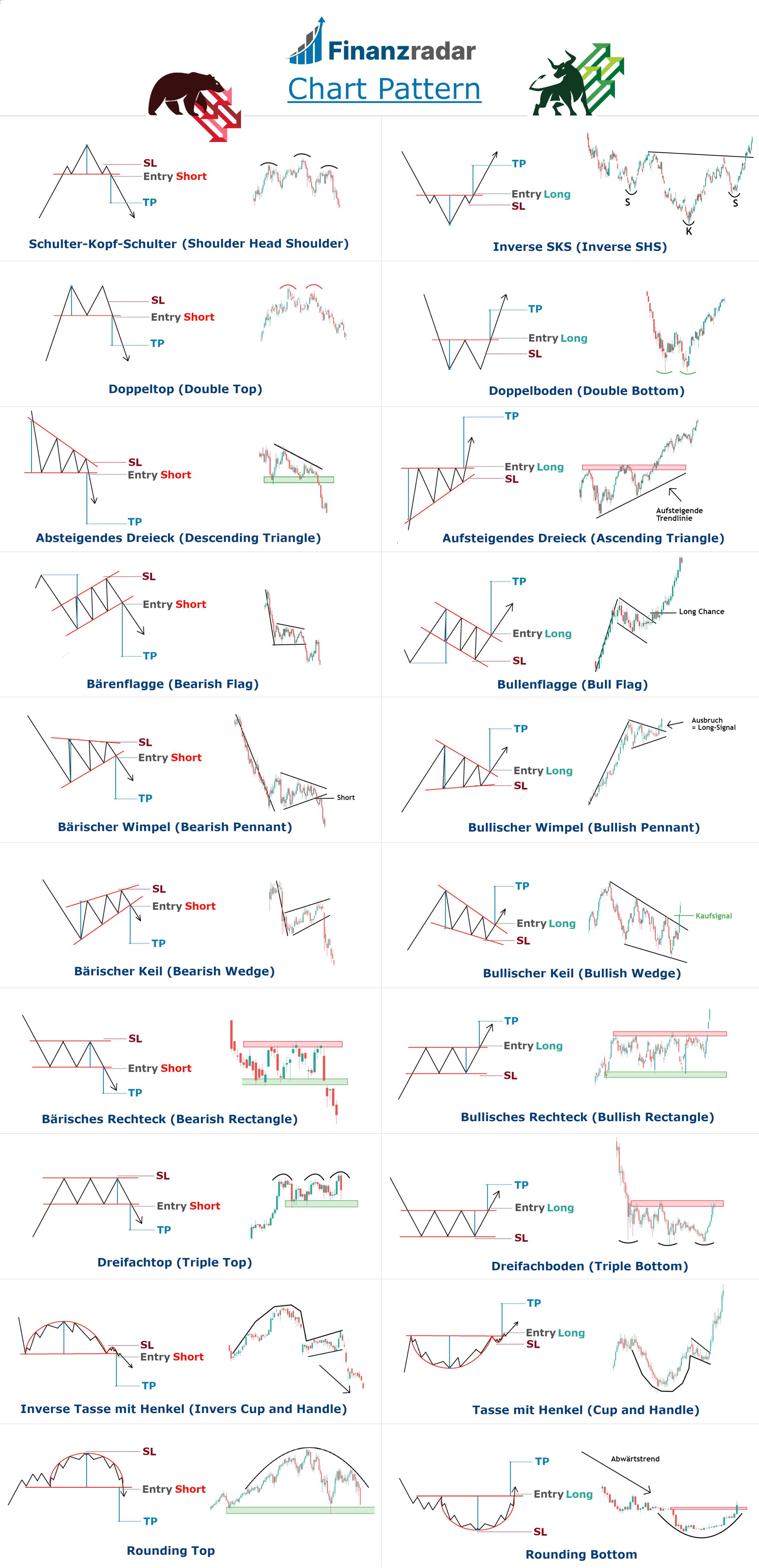

Chartmuster Übersicht zum abspeichern und ausdrucken:

FAQ – Chartmuster

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.