Das Rising Wedge Pattern zählt zu den bärischen Chart Pattern und kündigt einen oftmals unerwarteten Trendwechsel nach einem Aufwärtstrend oder eine bärische Fortsetzung an.

Um stets einen Schritt voraus zu sein, ist es wichtig, das Aufkommen des aufsteigenden Keils als Formation frühzeitig zu erkennen. Wie genau Du das Rising Wedge Pattern entdeckst und richtig interpretierst, zeige ich Dir weiter unten Artikel:

Interpretation: Die Konvergenz von Hochs und Tiefs im Rising Wedge Pattern reflektiert eine wachsende Unentschlossenheit zwischen Käufern und Verkäufern.

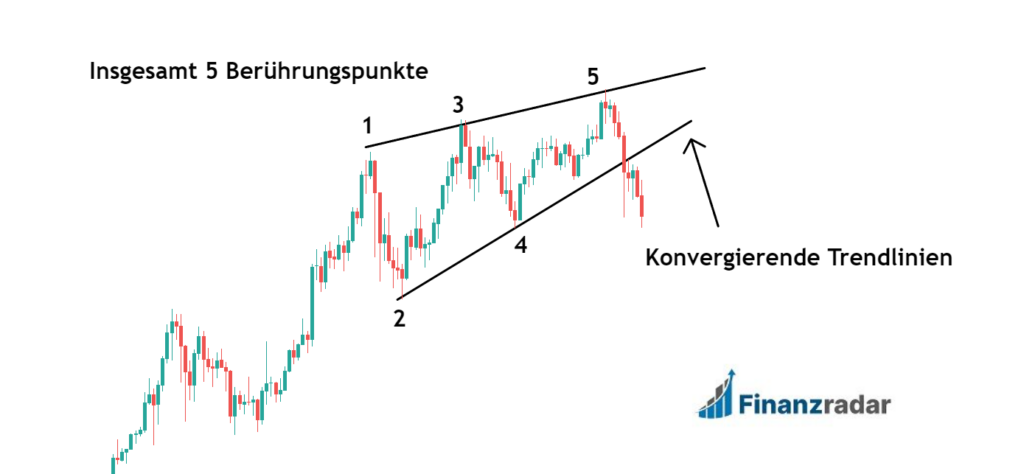

Verwechslungsgefahr: Das Rising Wedge kann einem aufsteigenden Dreieck ähneln, weist aber mehr Berührungspunkte auf. Eine Abgrenzung des Rising Wedges zum aufsteigenden Dreieck ist durch den Anstieg der Trendlinien erkennbar; denn die Keillinien sind beide deutlich aufsteigend (höhere Tiefs) und die Unterstützung ist nicht waagerecht. Die Widerstandslinie ist bei der Keilformation im Vergleich häufig etwas flacher.

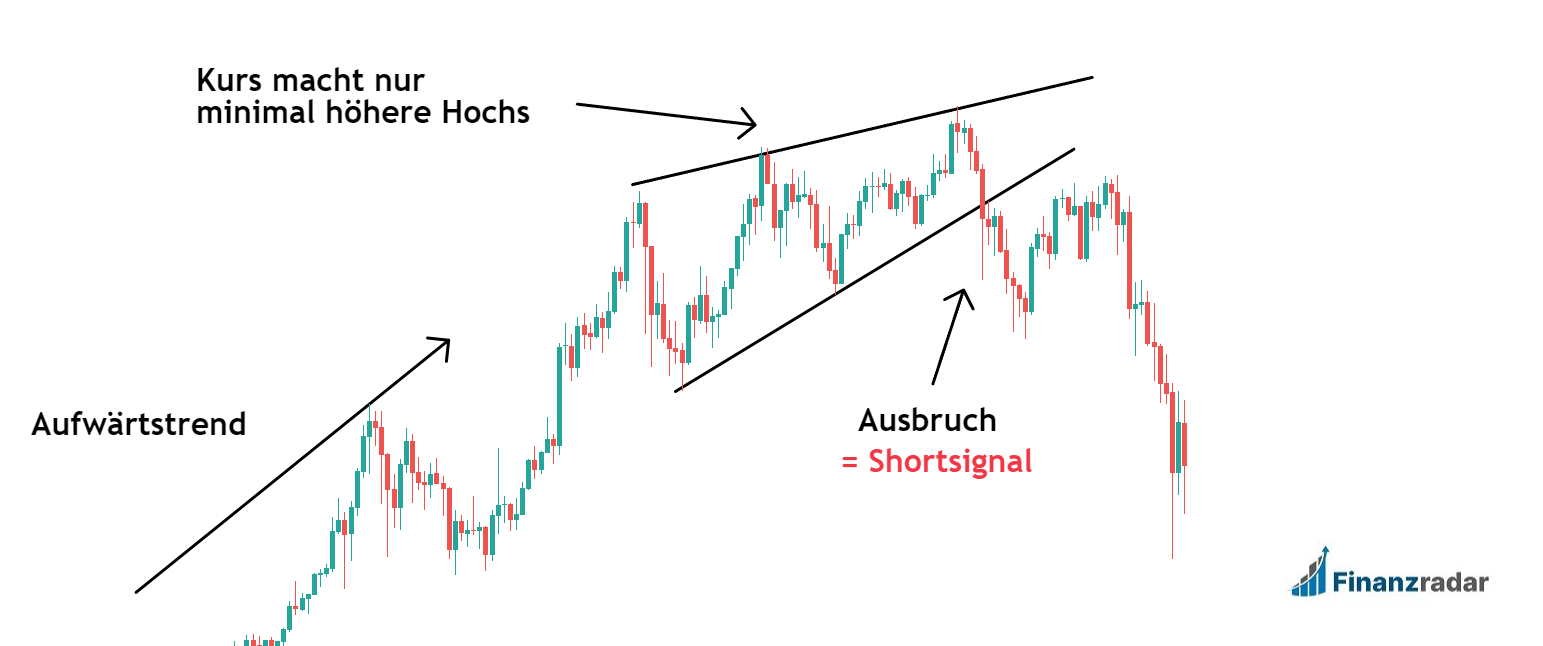

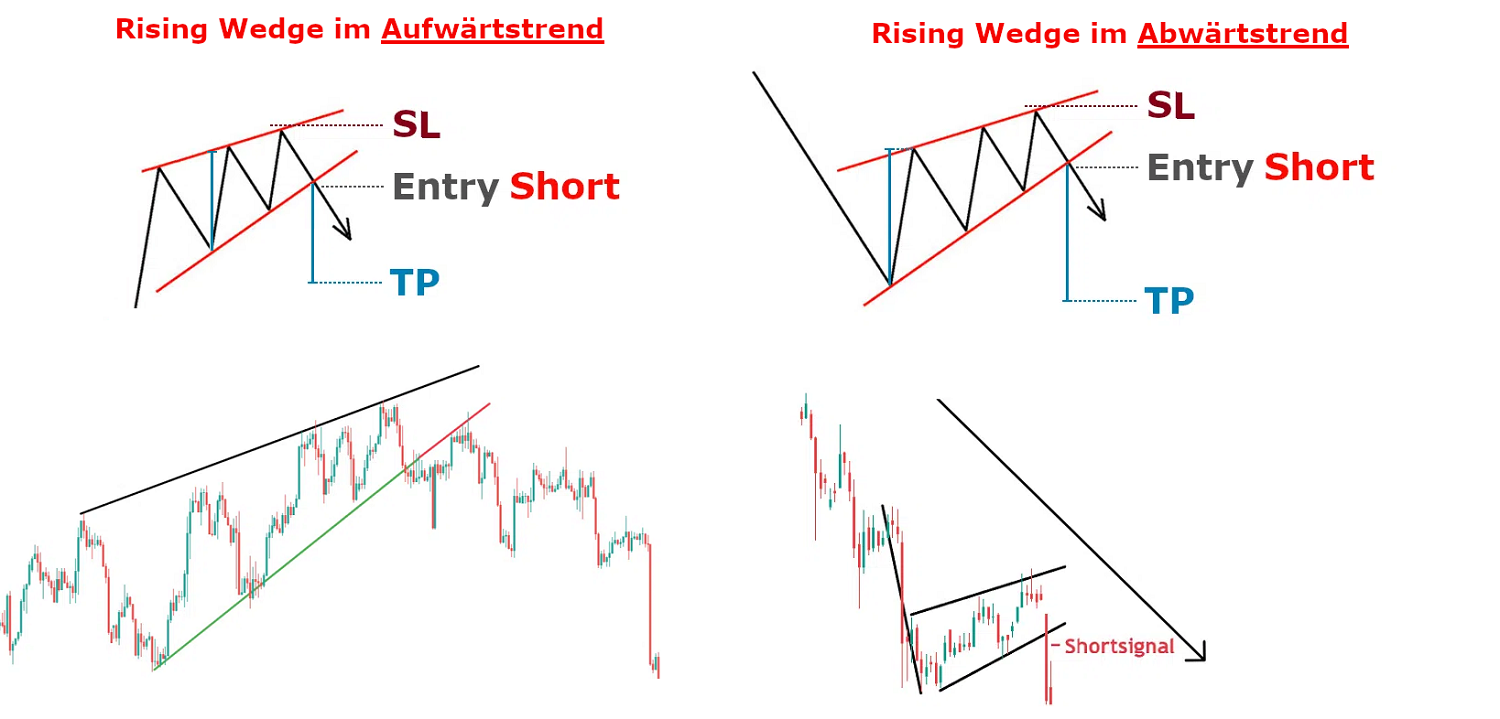

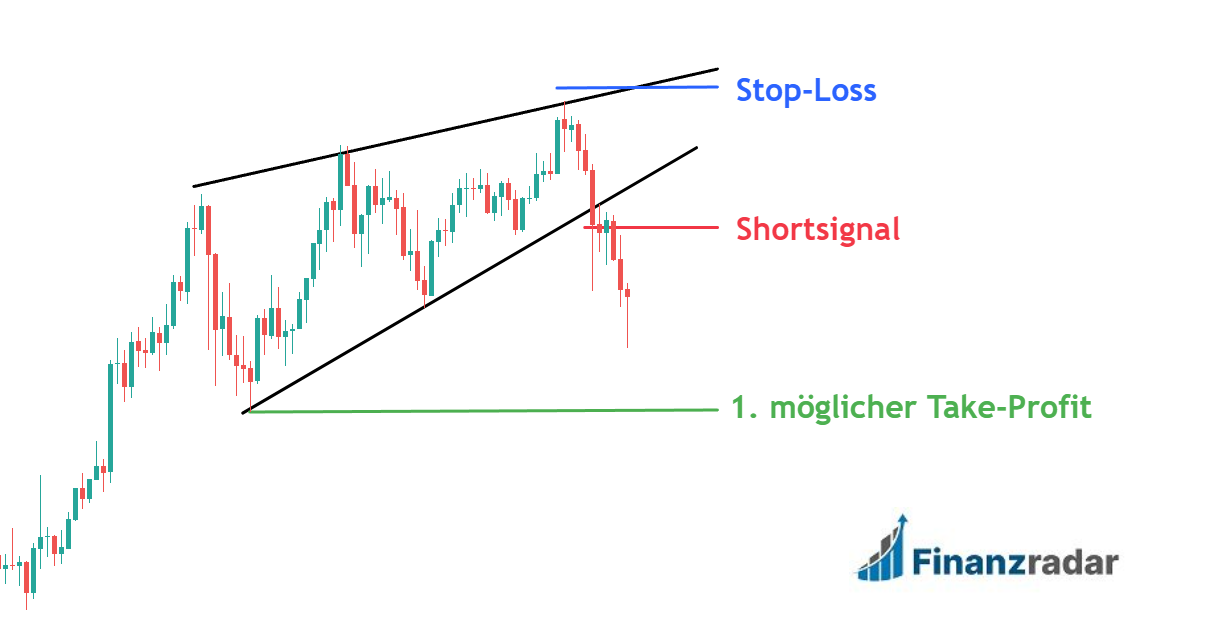

Short-Signal: Bei einem Durchbruch der Unterstützungslinie nach unten, gehe ich häufig von einem Ende des Aufwärtstrends aus und gehe bei Bestätigung short. Ich betrachte den Durchbruch beim Rising Wedge Pattern im Abwärtstrend als das stärkere Signal (Trendfortsetzung).

Take-Profit: Wie in der Skizze oben eingezeichnet, lässt sich eine erste Idee für den TP aus der Höhe des Rising Wedges ableiten und die Distanz vom ersten Tiefpunkt zum darauffolgenden Hochpunkt, von dem Ausbruchspunkt nach unten übertragen.

Bestätigung: Es treten mehrere bärische Kerzen nach dem Durchbruch hintereinander auf. Ich empfehle außerdem einen Retest bzw. Pullback abzuwarten, wenn das Signal nicht eindeutig genug ist. Starke und plötzliche Ausbrüche gehen mit einem vergleichsweise höheren Volumen einher.

Kurzüberblick: Rising Wedge Pattern

#1 Was ist das Rising Wedge? – Eine bärische Umkehrformation.

#2 Wann tritt es auf? – Meist in Aufwärtstrends am Ende.

#3 Rising Wedge erkennen – Aufsteigend verengende Trendlinien.

#4 Trading mit Rising Wedge – Short gehen nach Ausbruch nach unten.

#5 Bewegungen nach der Formation – Starker, schneller Abwärtstrend.

#6 Rising Wedge Marktpsychologie – Verkäufer übernehmen Dominanz.

#7 Vor- & Nachteile – Klare Regeln für Einstieg und Ausstieg.

#8 FAQ – Häufig gestellte Fragen zum Rising Wedge.

Was ist das Rising Wedge Pattern?

Ein bekanntes Chartmuster ist als das Rising Wedge Pattern bekannt, das üblicherweise in volatileren Märkten zu finden ist. Innerhalb eines schwankenden Kurses stabilisiert sich der Preis etwas auf ein höheres Niveau. Was zunächst etwas paradox klingt, ergibt bei einer detaillierten Analyse allerdings Sinn. Die sogenannte Phase der Konsolidierung kann als Unsicherheit am Markt interpretiert werden, die letztendlich zu einer Trendumkehr führen kann.

Wann tritt das Rising Wedge Pattern auf?

Bezüglich der Frage, wann das Rising Wedge Pattern auftritt, gebe ich dir zwei verschiedene Antworten. Technisch beantwortet, tritt ein Rising Wedge Pattern während eines steigenden Marktes auf und besitzt einen nach oben gerichteten Keil, daher auch das ”Rising” im Namen. Um ein Rising Wedge Pattern handelt es sich erst, sobald sowohl der letzte Hochpunkt des Kurses über dem vorherigen Hoch liegt als auch der letzte Tiefpunkt über dem vorherigen Tief.

Die selbe Struktur ist allerdings auch nach einem Abwärtstrend auffindbar. Hier ist das Rising Wegde eine kurzfristige Gegenbewegung, bevor mit hoher Wahrscheinlichkeit der übergeordnete Abwärtstrend fortgesetzt wird. Am besten verbindest Du die Tief- und Hochpunkte des Muster mit Terndlinien, um das Pattern sichtbar zu machen.

Beachte: Erst, wenn eine Verengung stattfindet, handelt es sich um ein Rising Wedge Pattern. Allzu häufig lese ich in Ratgebern, dass höhere Hochs und höhere Tiefs in Bezug zum Vorgänger bereits ausreichen, um von einem Rising Wedge Pattern zu sprechen. Diese Bedingungen sind jedoch nur notwendig, nicht hinreichend.

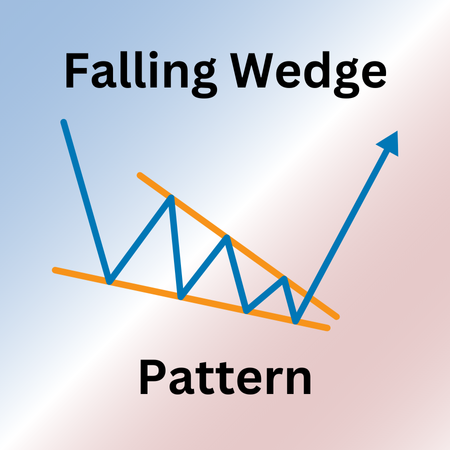

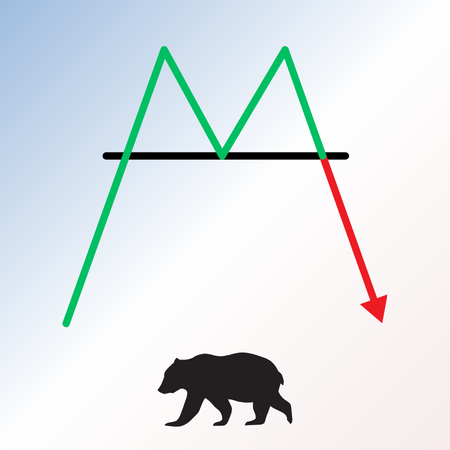

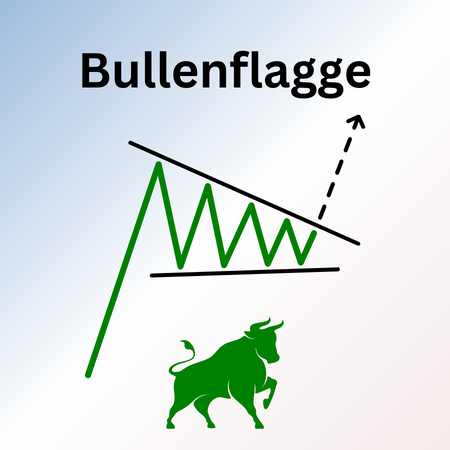

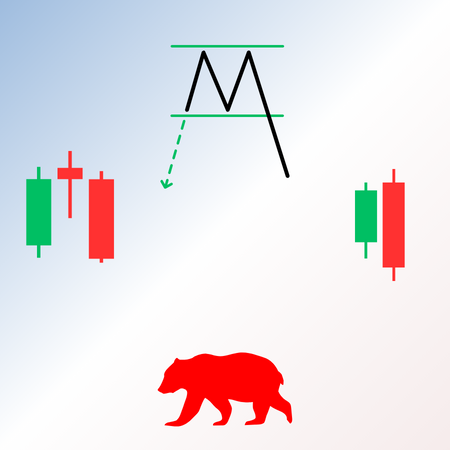

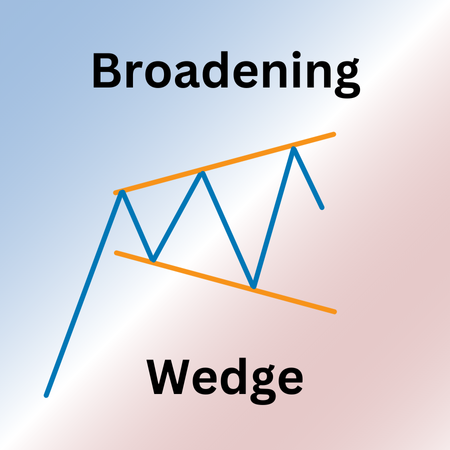

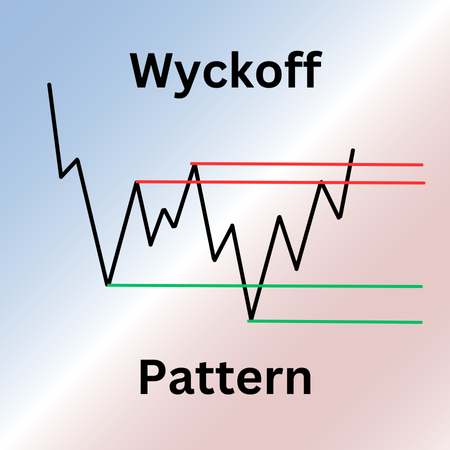

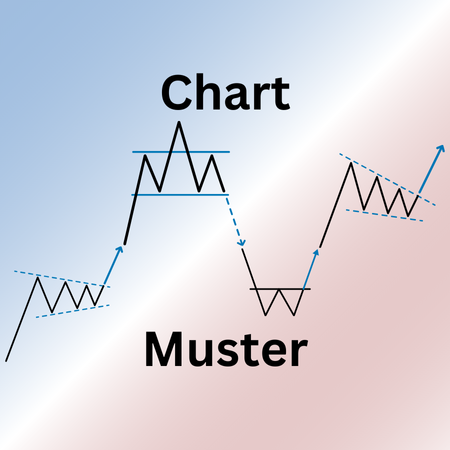

Diese Pattern könnten Dich auch interessieren …

Wie erkenne ich ein Rising Wedge Pattern?

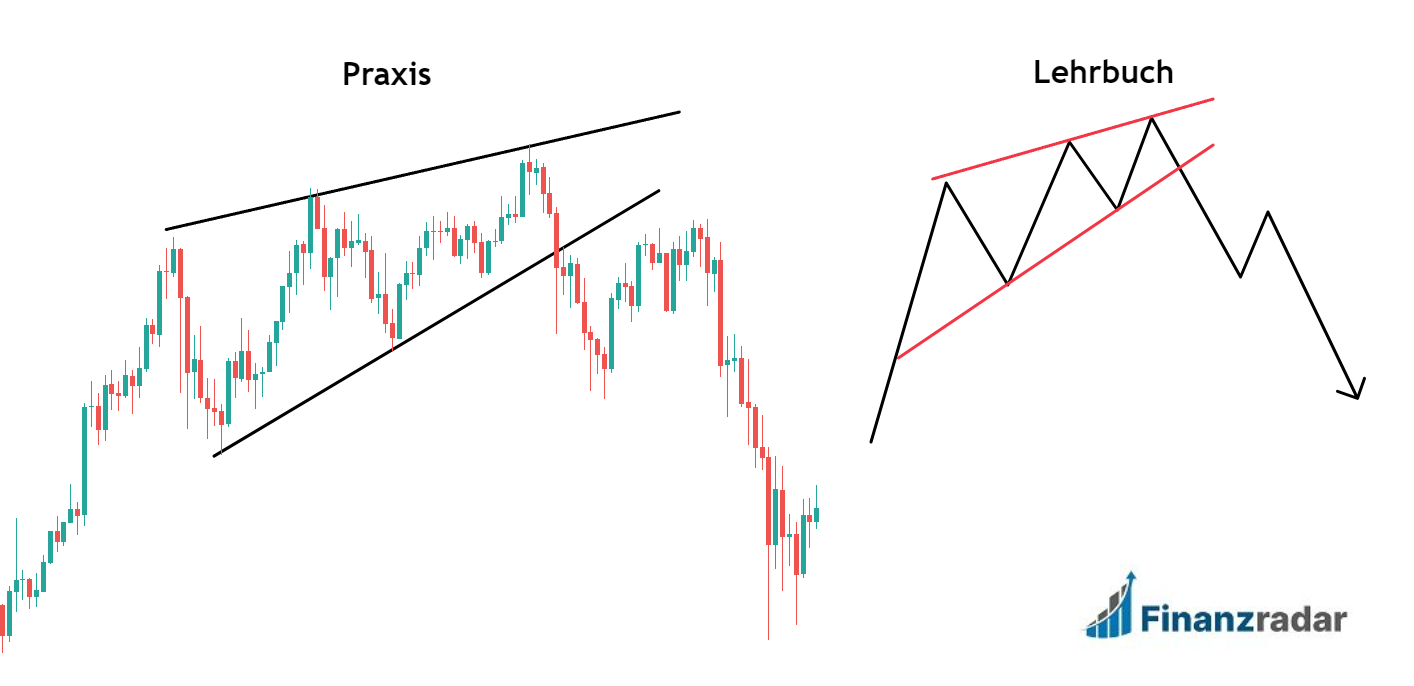

Wie ich Dir bereits bei der Frage ”Wann tritt das Rising Wedge Pattern auf?” erklärt habe, erhältst Du das Muster des ”steigenden Keils” durch das Verbinden der Hoch- und Tiefpunkte. Siehst Du anhand der Verbindungslinien die konvergierenden Widerstands- und Unterstützungslinien, die nach oben zeigen, also Hochs und Tiefs steigen, dann handelt es sich tatsächlich um ein Rising Wedge Pattern. Die Formation hat insgesamt 5 Berührungspunkte. Schau mal hier:

Beachte: Je näher Hoch- und Tiefpunkte an Deiner Verbindungslinie liegen, desto besser. Beim Ziehen dieser Linie liegen diese nur in der Theorie direkt auf ihr, in der Praxis ist der Kurvenverlauf nie ganz ideal. Vermeide es deshalb auch, zwanghaft Muster wie aus dem Lehrbuch erkennen zu wollen.

Trading mit Rising Wedge Patterns

#1 Einstieg Möglichkeiten

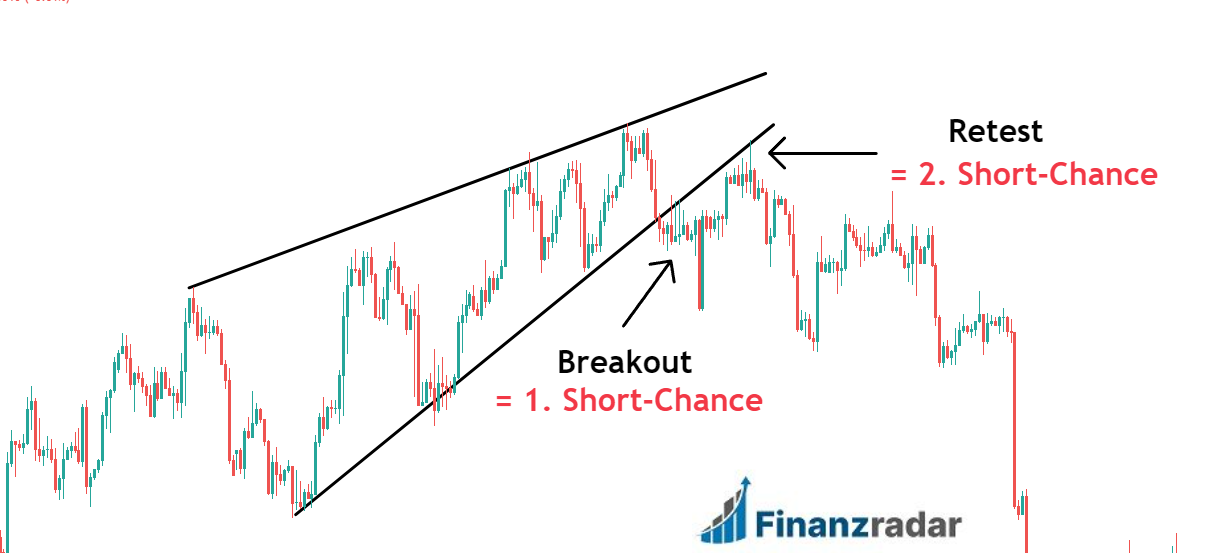

Einerseits kann direkt beim Ausbruch eine Short Position mit dem Rising Wedge eröffnet werden oder wenn der Kurs nach einem Ausbruch auf sein altes Niveau zurück kehrt. Hier nimmt die untere Trendlinie die Funktion einer Widerstandslinie ein. Hier handelt es sich um einen sogenannten Retest. Bleibt der Kurs unter der neuen Widerstandslinie, bestätigt sich in der Regel das Rising Wedge Pattern und es ergibt sich ein guter Einstiegspunkt für eine Short-Position.

Beachte: Ein Blick auf das Handelsvolumen kann bei der Entscheidungsfindung hilfreich sein, um das tatsächliche Interesse der Käufer und Verkäufer einzuschätzen. Ein höheres Handelsvolumen spricht für stärkere Kursschwankungen. Ein Eintritt bedeutet hier höheres Risiko, aber auch Chancen.

#2 Risikomanagement: Stop-Loss und Take-Profit nutzen

Stop-Loss- und Take-Profit-Orders helfen Dir auch im Umgang mit Rising Wedge Patterns, Dein Risiko zu regulieren. Nutzt Du das Pattern, um in eine Short-Position zu gehen, liegt der Stop-Loss-Kurs oberhalb des Einstiegspunktes, der Take-Profit-Kurs entsprechend darunter. Für den Take-Profit ist die Höhe des Rising Wedges zunächst ein guter Ansatz den ich häufig nutze. Eine erste Idee beim Rising Wedge Pattern, könnte beispielsweise wie folgt aussehen:

Beachte: Du kannst auch Indikatoren, wie die Average True Range (ATR) oder die Bollinger Bänder nutzen um adäquate Punkte zu finden. Sie schließen einen Kauf oder Verkauf innerhalb des üblichen Marktrauschens weitgehend aus.

#3 Weitere Indikatoren zur Bestätigung nutzen

Auf die Analyse des Handelsvolumens bin ich bereits eingegangen, doch auch andere Indikatoren helfen Dir bei Kursanalysen. Ich verwende, wie bereits erwähnt, manchmal den RSI und des MACD, um weitere Aussagen über die Volatilität des Marktes treffen zu können. Der RSI gibt an, ob ein Kurs überkauft oder überverkauft ist. Ab einem Wert von 70 verfestigt sich die Tendenz einer Trendumkehr.

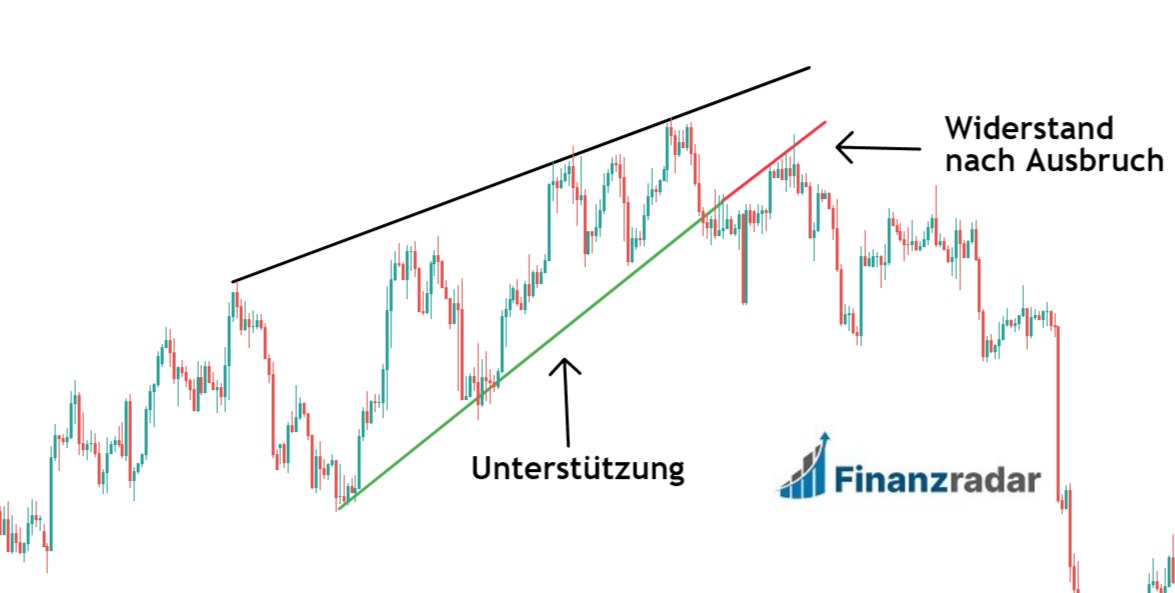

#4 Der Kursausbruch wird zum Widerstand

Und nochmal weil es so wichtig im Trading ist: Nach dem Durchbruch des Kurses durch die Unterstützungslinie fungiert diese innerhalb der klassischen ”Support and Resistance”-Theorie künftig als Widerstandslinie. Diese Kursentwicklung basiert auch auf meinen Erfahrungen und Beobachtungen, die sich in der Vergangenheit immer wieder bestätigten. Das bedeutet also, dass im weiteren Kursverlauf die untere Linie künftig diejenige ist, durch die der Kurs nicht durchbricht.

Beachte: Auf Erfahrung basierende Kursentwicklungen sind durchaus hilfreich bei der Entscheidungsfindung, dennoch darfst Du diese nicht als Automatismus werten. Ich verwende Erfahrungswerte, um mittels statistischer Verfahren und Volumenanalysen wahrscheinliche Trends zu konkretisieren und die Chancen auf erfolgreiche Trades zu maximieren.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Typische Bewegungen nach einem Rising Wedge Pattern

Klassischerweise folgt auf einem Rising Wedge Pattern der Ausbruch nach unten, insbesondere, wenn es sich um einen volatilen Markt handelt. Allerdings folgt aus historischen Betrachtungen kein Automatismus, weshalb Du andere Kursverläufe ebenfalls in Betracht ziehen musst. Ebenfalls nicht auszuschließen ist eine Phase der Konsolidierung. Das bedeutet schlichtweg, dass sich der Preis stabilisiert und der Kurs in eine Seitwärtsbewegung gerät. Nutze stets einen Stop-Loss!

Beachte: Begehe nicht den Fehler und setze alles auf eine Karte. Ein Rising Wedge Pattern deutet zwar auf einen bärischen Markt hin, doch an der Börse muss auf Ereignis A nicht Ereignis B folgen, nur weil es sich in der Vergangenheit oftmals so passiert ist. Setze auf ein kluges Risikomanagement.

Die Marktpsychologie hinter dem Rising Wedge Pattern

Es gibt also viele Käufer, die bereit sind, höhere Preise zu zahlen. Bei einem Rising Wedge Pattern setzen dann langsam Unsicherheiten ein. Käufer bekommen Schwierigkeiten damit, den Preis weiter nach oben zu treiben. Neue Hochs zu bilden, fällt den Käufern daher immer schwerer. Währenddessen üben Verkäufer Druck aus, indem sie eher gewillt sind, das Papier zu verkaufen. Käufer und Verkäufer nähern sich so unter Druck an, dass das beschriebene Muster entsteht.

Die Unsicherheit entlädt sich dann durch den höher werdenden Verkaufsdruck nach unten, zumal die anderen Marktteilnehmer ebenfalls einen beginnenden Abwärtstrend erkennen können, was dann zu einem starken Abverkauf führen kann.

Beachte: Das ist nur eine Interpretation, die versucht zu erklären, weshalb nach einem Rising Wedge Pattern die Tendenz eines Kursabfalls vorliegt. Es kommt daher auch ab und zu vor, dass die Käufer trotz der Unsicherheit plötzlich die Oberhand gewinnen und der Preis wieder steigt.

Vor- und Nachteile vom Rising Wedge Pattern

Vorteile:

Mögliches Indiz auf eine Trendumkehr

Kann einen Abwärtstrend bestätigen (seltener)

Mit etwas Erfahrung schnell und klar zu erkennen

In verschiedenen Zeitrahmen anwendbar

Mehr Potential bei Short-Positionen

Als Verkaufssignal in Long-Positionen nutzbar

Gut kombinierbar mit weiteren Indikatoren

Nachteile:

Verwechselungsgefahr mit steigendem Dreieck

Fehlsignale können zu Verlusten führen

Mangelnde objektive Größen verleiten zu Fehlinterpretationen insbesondere bei Anfängern

Isoliert verwendet kein ausreichendes Indiz für eine Trendumkehr

FAQ – Rising Wedge Pattern

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Chartformationen ...