Die Anwendung vom ATR Indikator ist ein rein statistisches Verfahren und kann als Tool herangezogen werden, um die Volatilität eines Marktes einzusehen.

Natürlich sollte er niemals isoliert von anderen Kriterien betrachtet werden. Vielmehr ist er ein erster Hinweis, auf mögliche Trendwechsel und eignet sich, um das Risikomanagement anzupassen:

ATR Indikator: Dieser Indikator ist super geeignet um einzuschätzen, wie stark sich der Markt gerade bewegt, weil er ziemlich genau dessen Volatilität abbildet. Dafür misst er die durchschnittliche Preisspanne eines Assets über einen bestimmten Zeitraum.

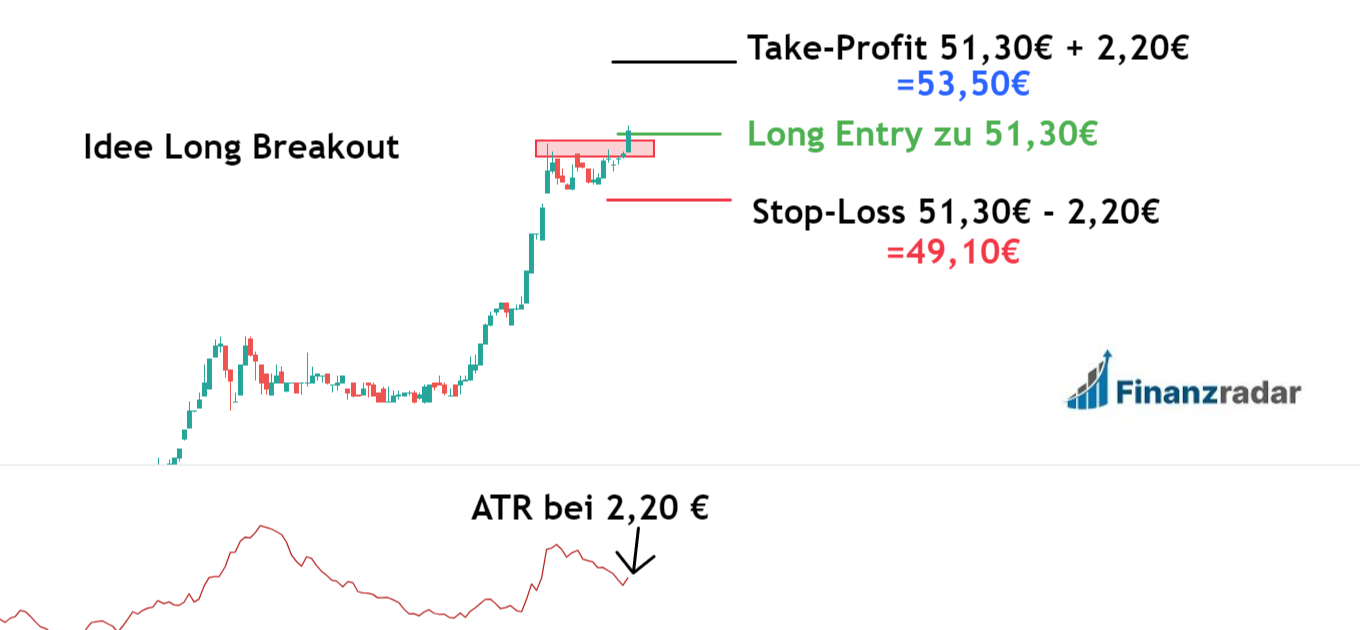

Praktisches Risk-Management: Grundsätzlich ist der ATR Indikator ein cooles Tool, wenn Du Dein Risikomanagement von der Volatilität des Marktes abhängig machen möchtest. Wenn der ATR bspw. bei 2€ ist, kann dieser Wert zum Beispiel eine Idee für den Stop-Loss-Abstand sein.

ATR Trendbestimmung: Wenn der ATR steigt und wir eine Trendphase haben, steigt die Wahrscheinlichkeit, dass ein Trendwechsel kommen könnte. Der ATR Indikator selber ist aber kein Trendwende-Indikator. Die steigende Volatilität muss im Kontext des Marktes betrachtet werden.

Kurzüberblick: ATR Indikator

Der Average True Range Indikator ist ein technisches Analyseinstrument.

Es beschreibt die durchschnittlichen Schwankungsbreiten (Volatilität) von Kursen innerhalb eines Zeitrahmens.

Du verwendest ihn insbesondere dann, wenn Du wissen möchtest, welches Limit bei einer Stop-Loss-Order sinnvoll ist.

Die Ermittlung der ATR ermöglicht eine statistische Analyse anhand von Zahlen.

Was ist der ATR Indikator

Mithilfe des ATR Indikators bestimmst Du die mittlere Kursschwankung eines Zeitfensters. Die Größe des Fensters hatte ursprünglich 14 Tage (=“Periode 14″ im Börsenjargon), mittlerweile sind auch andere Zeitlängen üblich.

Die Idee des Entwicklers war zum einen, sogenannte Gaps mit einzubeziehen, zum anderen, den volatilen Rohstoffmarkt besser einschätzen zu können.

Misst die Volatilität eines Finanzinstruments: Je volatiler das Wertpapier, desto stärker schwankt der Kurs. Wichtige Größen sind die Differenz zwischen dem maximalen und minimalen Tagespreis und die Anzahl der betrachteten Perioden. Je mehr Perioden Du einbeziehst, desto glatter die Verlaufskurve des ATR Indikators.

Entwickelt von J. Welles Wilder: Der studierte Ingenieur konstruierte verschiedene Indikatoren, um Märkte mathematisch zu beschreiben. Neben dem ATR Indikator ist der Relative Strength Indikator wohl sein bekanntestes und am häufigsten genutztes Analyseinstrument. Beide Indikatoren stellte er der Öffentlichkeit in seinem 1978 erschienenen Buch ”New Concepts in Technical Trading Systems” vor.

Kommt es am Markt zu Kursbewegungen eines Wertpapiers, zeigt der ATR Indikator an, wie stark diese ausfallen. Statt des Trends ermittelst Du das Ausmaß der Schwankung. Je größer die Schwankungen, desto höher der Wert des ATR Indikators. Das bedeutet, dass der Handelsdruck auf das Wertpapier zunimmt.

Funktionsweise des ATR Indikators

Basierend auf Preisbewegungen: Der ATR Indikator zieht die Differenz der Preise zwischen Tageshoch und Tagestief, zwischen vorherigem Schlusskurs und aktuellem Hoch sowie zwischen vorherigem Schlusskurs und aktuellem Tief der von Dir definierten Perioden heran und teilt diesen Wert durch die Anzahl der Perioden. Je hoher die Differenzen, desto größer der vom Indikator ermittelte Wert und desto volatiler der Markt.

Berechnet Kursbewegungs-Range: Der Indikator gibt Dir einen Hinweis darauf, in welcher Bandbreite sich der Tageskurs bewegt. Das ist wichtig, wenn Du bei einer Stop-Loss-Order Dein Limit bestimmst. Statt willkürlich einen Wert festzulegen, definierst Du den Abstand zwischen Einstiegskurs und Verkaufspreis, den mit dem Indikator ermittelten Wert. Auch die obere Grenze einer Take Profit Order lässt sich dadurch bestimmen.

Anwendung des ATR Indikators

Unterschiedliche Zeiträume beachten: J. Welles Wilder definierte einen sinnvollen Zeitrahmen auf 14 Tage. Er betrachtete jedoch nur Rohstoffmärkte. Auf anderen Märkten und abhängig von Deiner Trading Strategie sind andere Zeitfenster womöglich sinnvoller. Möchtest Du Daytrading lernen, ist die Analyse kürzere Zeiteinheiten durchaus interessant.

Stop-Loss-Niveaus und Preisziele: Eine Stop-Loss-Order verhindert, dass ein Kursverfall große Verluste nach sich zieht. Liegt der Verkaufspreis zu hoch, verliert die Position schnell das Potenzial, da normale Schwankungen und Marktrauschen den Verkauf auslösen. Der ATR Indikator verhindert das, indem dieser den Peak der normalen Schwankung ermittelt.

Analyse von Trendstärke und -richtung: Aus dem ermittelten Wert des ATR Indikators lässt sich nur ein Rückschluss auf die Trendstärke ziehen und nicht auf die Richtung des Trends. Wie bereits erwähnt, ist nur das Ausmaß der Kursschwankung bekannt. Möchtest Du die Trendrichtung ermitteln, sind andere Hilfsmittel gefragt.

Generierung von Handelssignalen: Auf der Suche nach geeigneten Wertpapieren, ist der ATR Indikator hilfreich. Ein niedriger ATR Indikator bedeutet, dass der Kurs stabil ist.

Diese Indikatoren könnten Dich interessieren …

Wie benutze ich die Average True Range

Die häufigste Anwendung findet die Average True Range, um das Limit einer Stop-Loss-Order und einer Take-Profit-Order zu bestimmen. Durch umfangreiche Beobachtung und einer sinnvollen Analyse des Gesamtmarktes findest Du heraus, welche Wertpapiere interessant sein könnten.

Auf Deiner Plattform suchst Du Dir die entsprechenden Anlagen. Je nach Anlage und Strategie definierst Du das entsprechende Zeitintervall und ermittelst den Average True Range Wert.

Dann setzt Du die Limits der Stop-Loss-Order und der Take-Profit-Order. Diese sind auch abhängig vom Risikomanagement. Ein hochgradig volatiler Markt erzeugt einen hohen ATR Wert.

Hinweis: Falls Dir das Risiko hoher Verluste zu groß erscheint, halbierst Du zum Beispiel den Wert der ATR und legst das Preislimit Deiner Stop-Loss-Order höher an. Je höher das Preisniveau der gehandelten Anlage, desto größer ist der absolute Wert der ATR in Bezug zu den relativen Schwankungen des Kurses.

ATR Indikator Interpretation

Mathematik und Objektivität: Da für spezifische Wertpapiere keine offiziellen Durchschnittswerte existieren, gestaltet sich eine mathematische und objektive Interpretation des ATR-Wertes als herausfordernd. Dies wird zusätzlich durch die Tendenz von Wertpapieren mit höheren Preisen verstärkt, höhere ATR-Werte zu besitzen.

Volatilitätssignal: Der ATR Indikator fungiert als Signalgeber für die Volatilität des Marktes. Eine Regel lautet: Je höher der ATR-Wert, desto volatiler ist der Markt, während geringere Werte auf geringere Kursschwankungen hindeuten.

Schwankungen der Vergangenheit: Der ATR misst lediglich die durchschnittliche Differenz der maximalen Schwankungen vergangener Perioden. Damit ermöglicht er die Identifikation von Bereichen, die als typisches Marktrauschen oder aufkommender Trends interpretiert werden können.

Risikoreicher und Liquider Markt: Ein hoher ATR weist nicht nur auf erhöhte Volatilität hin, sondern signalisiert auch einen risikoreichen und liquiden Markt.

Voraussichtliche Kursschwankungen: Mit höheren ATR-Werten steigt die Wahrscheinlichkeit für zukünftige größere Kursschwankungen. Die Richtung, in die sich das Wertpapier bewegen wird, bleibt jedoch unbestimmt.

ATR als Trading-Werkzeug: Ich nutze den ATR Indikator, um sinnvolle Stop-Loss- und Take-Profit-Limits festzulegen oder gezielt in Trends einzusteigen.

Gefahren von zu engen Stop-Preisen: Ein zu kleiner Stop-Preis kann zu einem vorzeitigen Verkauf führen, wenn sich der gesetzte Preis in der typischen Schwankungsbreite befindet.

Falle zu geringer Take-Profit-Limits: Ein zu niedriger Take Profit führt eventuell zum vorzeitigen Verkauf, insbesondere wenn ein Trend noch nicht klar erkennbar ist.

Kritische Überlegungen beim Einsatz des ATR-Indikators

Einfluss der Zeitrahmenwahl: Je langfristiger Du Dein Geld in ein Wertpapier anlegen möchtest, desto größer sollte auch der betrachtete Zeitrahmen sein. Für sehr kurzfristige Trades reichen durchaus 10 oder weniger Perioden des aktuellen Tagescharts. Für langfristigere Anlagen empfiehlt Wilders 14 Tage. Sehr kleine Betrachtungszeiträume, etwa 7 Perioden à 5 Minuten, unterliegen einer gewissen Willkür und sind nicht immer aussagekräftig.

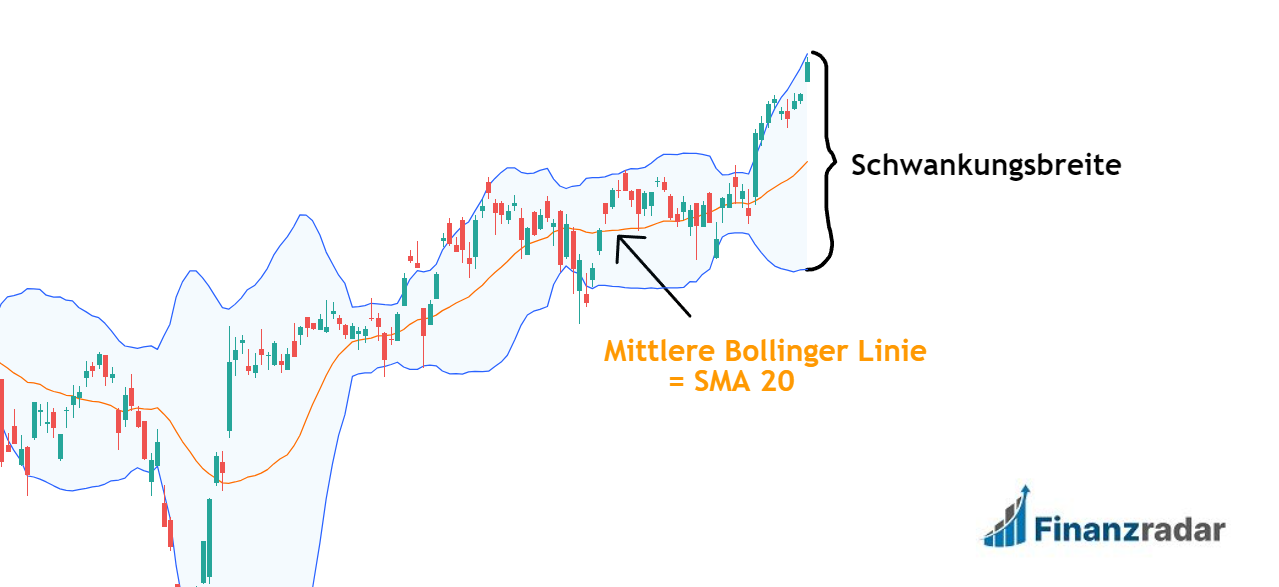

Kombination mit anderen Indikatoren: Da der ATR-Indikator sich nicht dazu eignet, Chancen für Aufwärts- oder Abwärtstrends zu erkennen, bietet sich eine Kombination mit solchen Indikatoren an, die das ermöglichen. Dazu nutzt Du etwa Bollinger Bänder, gleitende Durchschnitte oder den MACD. Dadurch kannst Du unter Umständen das Risk-Reward-Ratio fundiert erhöhen und bei erkennbaren Trends das Take-Profit-Limit weiter oben ansetzen.

Anpassung an spezifische Märkte: Es gibt viele Möglichkeiten, die Strategie mithilfe des ATR an spezifische Märkte anzupassen. Insbesondere der betrachtete Zeitrahmen ist hier von Bedeutung, der kurzzeitige und langfristige Beobachtungszeiträume zulässt. Für volatile Märkte eignen sich oft weniger Perioden, stabilere Märkte analysierst du unter Umständen genauer mit mehr Perioden. Mit einem höheren Faktor bei der Anpassung des Stop-Kurses nimmst du ein höheres Risiko in Kauf.

Trading Strategie mit der ATR erstellen

Der ATR Indikator bietet eine gute Grundlage zur Entwicklung einer wirkungsvollen Trading Strategie. Durch die Messung der durchschnittlichen Differenz der maximalen Schwankungen vergangener Perioden ermöglicht die ATR nämlich die Identifizierung von Marktvolatilität und potenziellen Trendbewegungen.

Eine effektive Strategie könnte darin bestehen, Stop-Loss- und Take-Profit-Limits basierend auf der ATR zu setzen, um die typischen Schwankungen des Marktes zu berücksichtigen. Bei meinen Trades verwende ich die ATR auch, um ganz gezielt in Trends einzusteigen.

In diesem Beispiel beträgt die ATR 2,88$. Wenn ich einen Long-Trade eingehen möchte, bietet sich die Nutzung der ATR für die Festlegung von Take-Profit und Stop-Loss an.

Take-Profit: Da die ATR 2,88$ beträgt, setze ich den Take-Profit 2,88$ über den Einstiegspreis. Du könntest beispielsweise auch einen Faktor mit einbeziehen und das Dreifache oder Vierfache dieser ATR als Take-Profit-Ziel wählen.

Stop-Loss: Ähnlich wie beim Take-Profit könntest Du auch für den Stop-Loss das Vielfache der ATR verwenden. Angenommen, Du wählst das Zweifache der ATR, dann wäre Dein Stop-Loss bei Einstiegspreis minus 5,76$. In meinem Beispiel liegt er 2,88$ unterhalb vom Einstiegspreis.

Weiteres Beispiel: Du investierst in einen Indexfonds, der den Deutschen Aktienindex abbildet (DAX). Dieser liegt aktuell bei 15.000 Punkten. Um nicht dauerhaft den Kurs beobachten zu müssen, gibst Du eine Stopp Loss Order und eine Take Profit Order in Auftrag.

Das heißt, dass Dein Online Broker die erworbenen Anteile wieder verkauft, wenn der Kurs den gesetzten Stop-Kurs unterschreitet oder wenn er höher als das Limit der Take Profit Order liegt.

Dadurch schützt Du Dich vor stark fallenden Kursen und verkaufst wenn die Position entsprechend im positiven Bereich ist. Um die Höhe der Limits passend zu setzen, hilft der ATR Indikator. Auf einen Zeitraum von 14 Tagen errechnet das Programm eine ATR von 130. Das heißt, dass der Kurs in den letzten 14 Handelstagen eine durchschnittliche, wahre Spanne von 130 Pips (Punkten) aufweist.

Du setzt die Limits mit dem Faktor 1 entsprechend auf einen Stop-Kurs von 14.870 Punkten und die Take Profit Order auf 15.130 Punkte. Das Risk-Reward-Ratio liegt bei 1:1.

Höhere Gewinne, aber auch potenziell höhere Verlust ergeben sich etwa mit einem Faktor 1,5. Dann liegt der Stop-Kurs bei 14.805. Dadurch schließt Du einen Verkauf bei üblichen Marktschwankungen aus.

Unterschiede zwischen Bollinger Bänder und ATR

Grundsätzlich handelt es sich sowohl bei den Bollinger Bändern als auch beim ATR um zwei Instrumente, die zur technischen Analyse gehören, also rein statistischer Natur sind. Beide beziehen auf bestimmte Weise die Volatilität vergangener Zeiträume ein, wobei sich die daraus folgende Interpretation und die Nutzung jedoch unterscheiden.

Die Bollinger-Bänder beschreiben eine Zone um den Simple Moving Average (SMA), dessen Grenzen auf der Gauß-Verteilung basierend dem zweifachen Abstand der Standardabweichung entsprechen; wobei auch andere Faktoren sinnvoll sind.

Laut dem Entwickler des Verfahrens bestimmen die Bänder lediglich, ob ein Wertpapier zum aktuellen Zeitpunkt relativ teuer oder günstig gehandelt werden, also überkauft oder überverkauft ist. Unter Umständen lassen sich daraus Trends erkennen.

In volatilen Märkten liegen die Bänder weiter auseinander, in stabilen näher beieinander.

Einige Interpretationen ziehen aus der Nutzung der Bollinger-Bänder potenzielle Handlungsempfehlungen, die oft jedoch Fehlschlüssen zugrunde liegen.

Average True Range Indikator beim MetaTrader 4 bzw. MetaTrader 5 (MT4 & MT5)

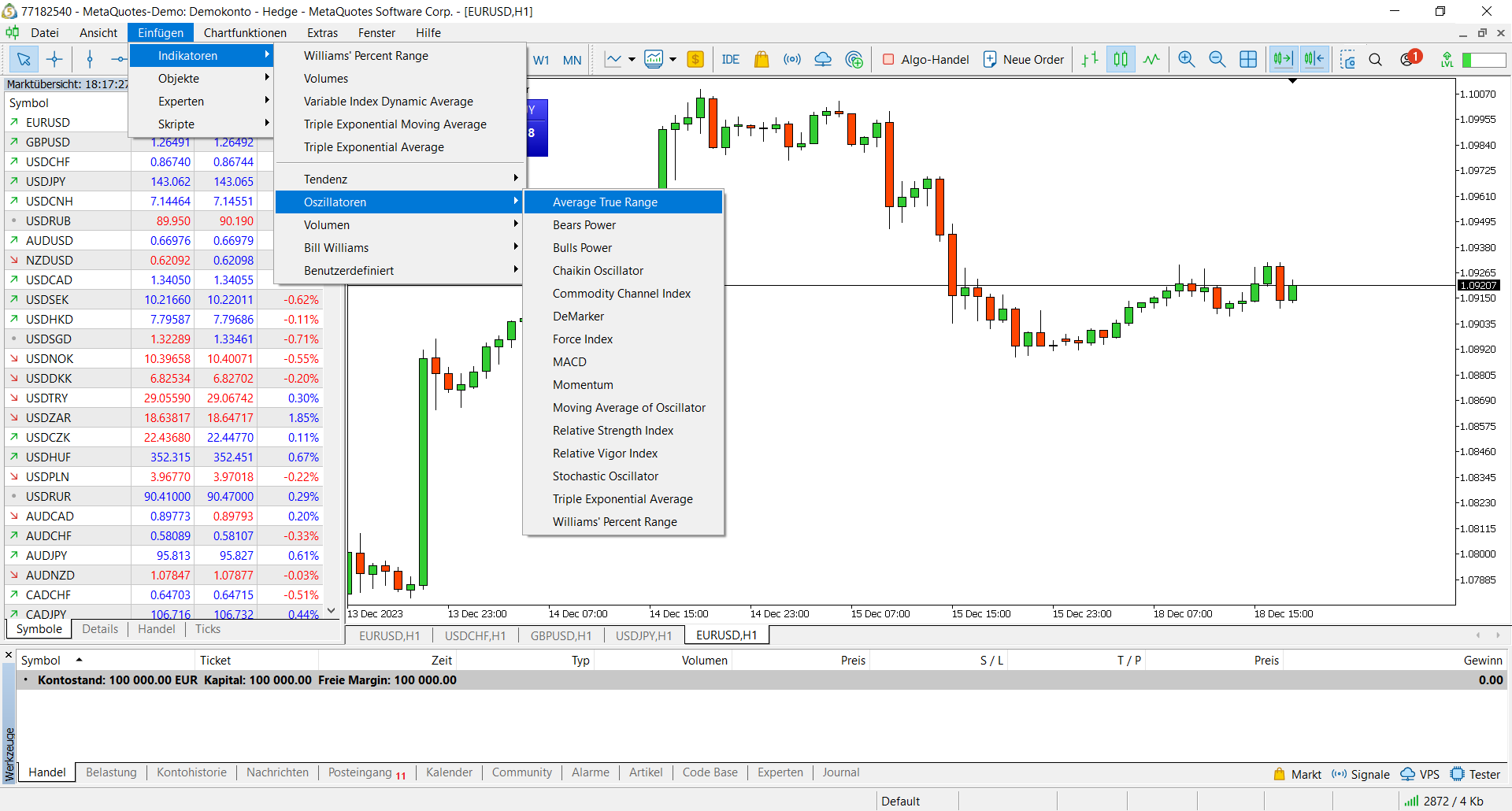

Bei der Trading Plattform MetaTrader ist der ATR Indikator standardmäßig mit dabei, entsprechend brauchst Du keine Plug-Ins installieren. Du findest den ATR Indikator, indem Du zunächst auf der Menüleiste auf ”Einfügen” klickst. Im aufgeklappten Untermenü navigierst du auf Indikatoren, woraufhin ein neues Untermenü erscheint.

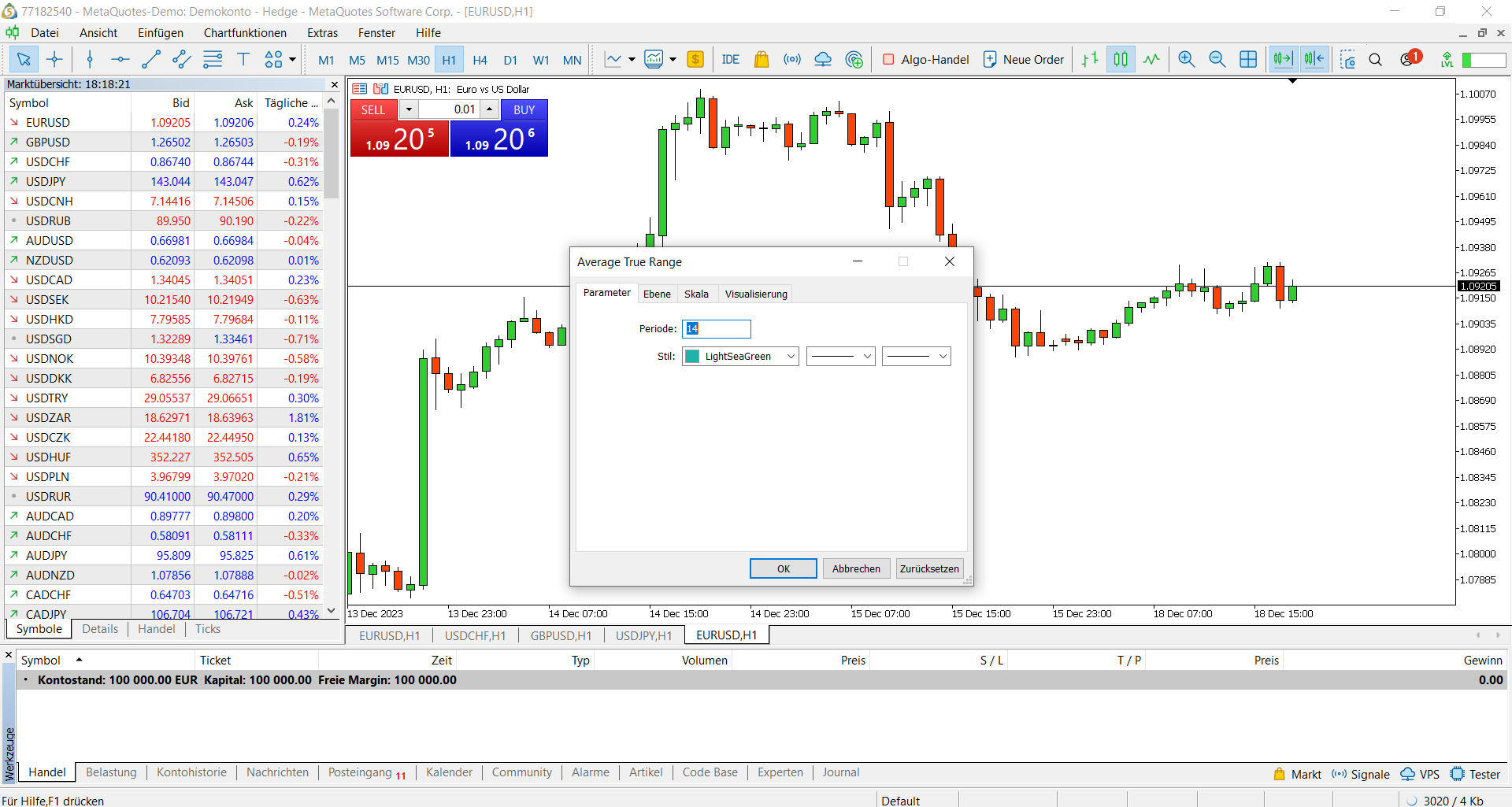

Unter ”Oszillatoren” findest Du schließlich den Indikator ”Average True Range”. Nachdem Du ihn ausgewählt hast, erscheint ein Fenster. Dort stellst Du Deine gewünschten Größen ein, etwa die Anzahl der Perioden. Bist Du mit den Einstellungen zufrieden, klickst Du auf ”OK”. Unter dem Chartbild erscheint nun die Verlaufskurve des ATR Indikators.

Auch an der Verlaufskurve selbst kannst Du Einstellungen vornehmen. Du kannst etwa hineinzoomen, um Dir bestimmte Zeitverläufe genauer anzusehen. Die Einheit der ATR ist in Pips angegeben.

Mögliche Fehler bei der Nutzung vom ATR Indikator

Die korrekte Nutzung des ATR Indikators ist entscheidend um auf lange Sicht überhaupt profitabel traden zu können. Du wirst jedoch auf zahlreiche Herausforderungen bei der Nutzung vom ATR Indikator stoßen, die von falscher Interpretation bis hin zu ungenauen Einstellungen reichen können.

In den folgenden Abschnitten stelle ich Dir mögliche Fehlerquellen bei der Anwendung des ATR Indikators vor und wie Du sie vermeiden kannst. Der ATR Indikator liefert Dir zwar wertvolle Informationen über die Marktvolatilität, aber sein Einsatz sollte mit Bedacht und in Kombination mit anderen Tools erfolgen.

Falsche Interpretation: Der wohl häufigste Fehler liegt in der Überinterpretation des Indikators. Der ATR Indikator trifft keine klaren Aussagen über zukünftige Trends, zumal er mathematisch immer als Absolutbetrag feststeht. Er beschreibt lediglich die Vergangenheit und nicht mehr. Ein steigender ATR-Wert spricht nur für einen Anstieg der Volatilität über den betrachteten Zeitrahmen.

Falsche Timeframes: Behandelst Du eine Position wie im Daytrading üblich nur einen Tag oder in noch kürzerer Zeit, solltest Du den ATR entsprechend über eine geringere Zeitspanne berechnen, etwa einen Tag oder einige Stunden. Eine Betrachtung des Indikators über eine Stunde oder weniger ist allerdings kaum sinnvoll, da nahezu willkürliche Kursbewegungen in diesen kurzen Zeiträumen auftreten.

Falsche Einstellungen: Oft hast du 2 Einstellungsmöglichkeiten. Einmal den betrachteten Zeitrahmen, also ob es die Kerzen wenige Minuten (Scalping), einen Tag oder sogar ein Jahr betrachten. Zu geringe Periodenzahlen führen zu möglichen falschen Schlussfolgerungen aufgrund vieler Fehlsignale, während zu viele Perioden irrelevante Daten mit einbeziehen.

Ungenaue Volatilitätsmessung: Der ATR berücksichtigt die größten Schwankungen der vergangenen Perioden. Bei außergewöhnlichen Ereignissen oder ungewöhnlichen Kursbewegungen kann dies zu einer übermäßigen Volatilität führen, die nicht repräsentativ für die übliche Marktdynamik ist.

Ignorieren von Marktevents: Bedeutende Unternehmensankündigungen, wirtschaftliche Berichte oder politische Entwicklungen werden oft vernachlässigt, obwohl die Fundamentalanalyse besonders bei längerfristigen Trades an Bedeutung gewinnt. Solche Ereignisse können starke Auswirkungen auf die Volatilität haben.

Ausschließliche Verwendung des ATR: Der ATR Indikator sollte nicht isoliert betrachtet werden. Die Kombination mit anderen Trading Indikatoren und der Price Action liefert erst umfassenderes Bild des Marktzustands.

Berechnung des ATR Indikators

Um zu verstehen, was der ATR Indikator genau macht, ist es wichtig, die Berechnung nachzuvollziehen. Die Dir wahrscheinlich bereits bekannten Kerzen zeigen Dir das Tageshoch (T1) und das Tagestief (T2) an.

Die manuelle Berechnung des ATR Indikators ist eigentlich weniger wichtig, da die meisten Handelsplattformen und Charting-Tools automatische Berechnungen durchführen.

Die Kerze bezieht sich explizit NICHT auf den Vortageskurs, sondern einzig auf den Zeitraum von der Eröffnung des Kurses bis zum aktuellen Zeitpunkt (einfachheitshalber bezieht sich die Beschreibung auf die ”Tageskerze”, andere Zeiträume funktionieren auch).

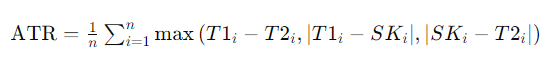

Exakt lautet die Formel für die Berechnung der ATR:

In der Formel bezieht sich das i auf die jeweilige Periode. Die Formel wird über mehrere Perioden hinweg angewendet, um die durchschnittliche wahre Bandbreite (Average True Range, ATR) zu berechnen. In jedem Schritt der Summe ( ∑ ) repräsentiert i eine bestimmte Periode.

Du brauchst natürlich auch den Schlusskurs (SK) des Vortages. Daraus ermittelst Du 3 Werte. Das funktioniert folgendermaßen:

T1 minus T2

T1 minus SK

SK minus T2

Das machst Du für die vergangenen 14 Tage. Der jeweils höchste Wert ist der wichtige, denn er zeigt Dir die ”True Range” an, also die wahre Bandbreite. Wenn Du das einmal selbst ausrechnest, fällt Dir auf, dass zwischen Schlusskurs und Einstiegskurs oft eine Lücke klafft, auch ”Gap” genannt.

Diese fand vor der Einführung des ATR Indikators bei statistischen Verfahren keine Berücksichtigung.

Differenzmessung zwischen Hoch/Tief und vorherigem Schlusskurs: Die Einbeziehung der Differenz zwischen aktuellem Tageshoch/Tagestief und dem Vortages Schlusskurs ist insofern wichtig, als sie die tatsächliche Volatilität der Wertanlage offenbaren. Zwischen Schlusskursen und aktuellen Tageskursen liegen Schwankungen vor, die die Gesamtvolatilität beeinflussen.

Mittelung über definierten Zeitraum (oft 14 Perioden): Damit aus der ”True Range” der ”Average True Range” wird, nimmst Du den höchsten Einzelwert eines Tages, addierst sie mit den anderen höchsten Einzelwerten und teilst ihn durch die Anzahl der Perioden, im klassischen Fall sind das 14. Der Mittelwert relativiert Ausreißer. Würdest Du nur die Differenz eines einzigen Tageskurses betrachten, könntest Du zwischen Ausreißer und normaler Tagesschwankung nicht unterscheiden.

FAQ – ATR Indikator

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere interessante Indikatoren ...