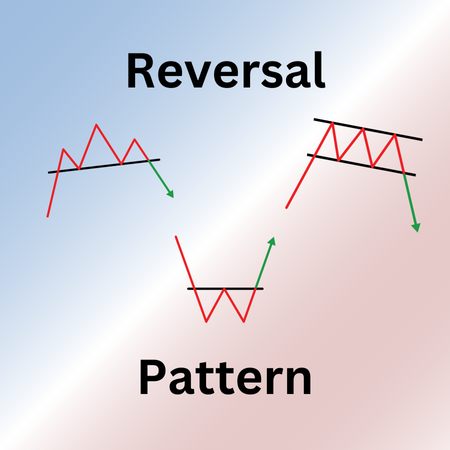

Ein Bearish Pattern ist eine Chartformation, welche Dir ein Signal für fallende Kurse gibt. Hierbei wird entweder ein Aufwärts- in ein Abwärtstrend umgekehrt oder ein bereits vorhandener bärischer Trend einfach fortgesetzt.

Du lernst in diesem Beitrag, wie Du die 12 wichtigsten Bearish Patterns frühzeitig erkennen und sie in der Praxis erfolgreich handeln kannst.

Überblick: Bearish Pattern

1. Schulter Kopf Schulter Formation – Stärkste Umkehrformation!

2. Double Top Pattern – 2 Spitzen auf ähnlichem Niveau.

3. Bearish Flag – Starke Trendfolge Formation.

4. Bearish Pennant – Besondere Art einer Bärenflagge.

5. Bearish Wedge – Charakterisiert durch ein bärischen Keil.

6. Descending Triangle – Dreiecksformation mit horizontaler Linie.

7. Hanging Man – Hat einen kleinen Körper und langen unteren Schatten.

8. Shooting Star – umgekehrter Hammer nach einem Aufwärtstrend.

9. Gravestone Doji – Hat keinen Körper und einen langen Docht.

10. Bearish Engulfing – 2. Kerze umhüllt die vorherige grüne Kerze.

11. Dark Cloud Cover – Ist der kleiner Bruder vom Bearish Engulfing.

12. Evening Star – Dreiteilige Kerzenformation nach einem Uptrend.

Beiträge zu Bearish Patterns …

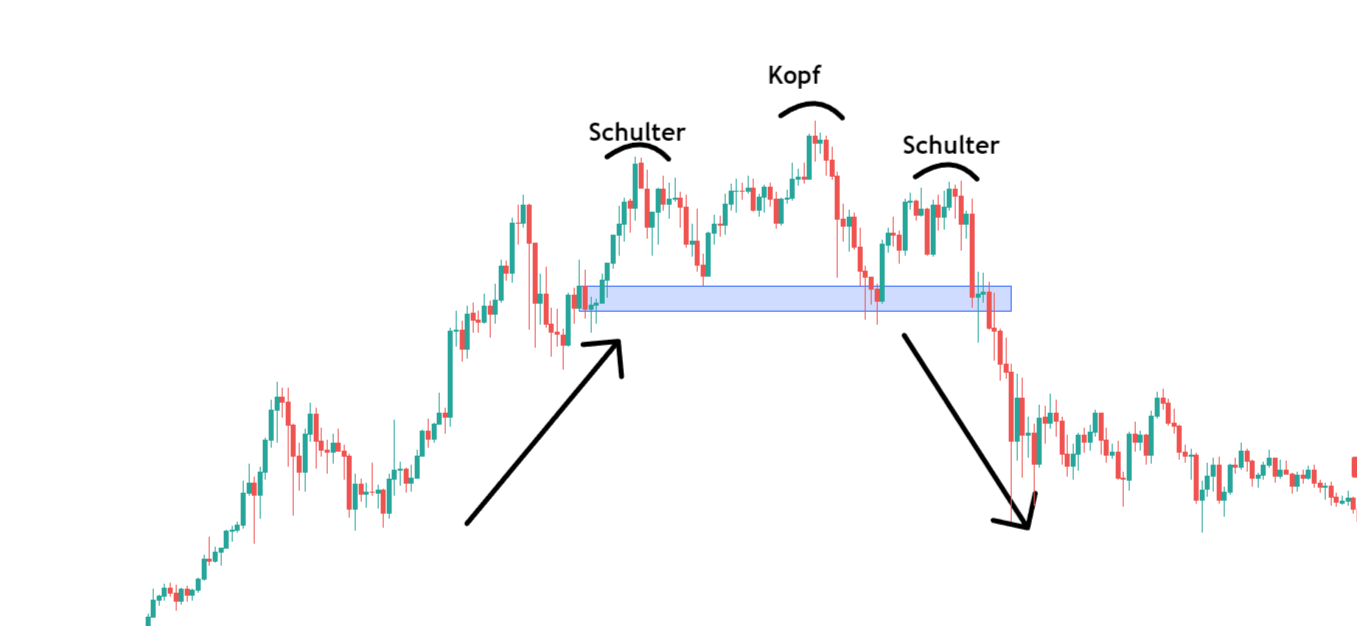

1. Kopf und Schulter Formation (SKS)

Die SKS-Formation ist in meinen Augen die stärkste bärische Formation! Der Name dieses bekannten Patterns rührt daher, dass das Muster dem Bild eines menschlichen Oberkörpers mit zwei Schultern und dem dazwischenliegenden Kopf gleicht.

Hierbei bildet der Kurs 3 aufeinanderfolgende Hochs, wobei das mittlere Hoch (der Kopf) das größte ist. Nach der 2. Schulter wird die Trendwende eingeleitet und der Kurs fällt häufig sehr stark ab, das beobachte ich immer wieder.

Erste Schulter: Bildet das erste Hoch und der Kurs beginnt im Anschluss erneut zu sinken.

Kopf: Danach steigt der Kurs auf ein zweites, noch höheres Hoch.

Nackenlinie: Auf Höhe der beiden zwischenzeitlichen Tiefs, etabliert sich die sogenannte „Nackenlinie“ oder Nackenzone.

Zweite Schulter: An der Nackenlinie angekommen, steigt der Kurs abermals und bildet ein drittes Hoch heraus, das jedoch unterhalb des mittleren Hochs (Kopf) liegt. Sobald der Kurs im Anschluss die Nackenlinie nach unten durchbricht, ist die Schulter-Kopf-Schulter-Formation abgeschlossen.

Ich habe die SKS Formation übrigens auch in dem Video genauer erklärt:

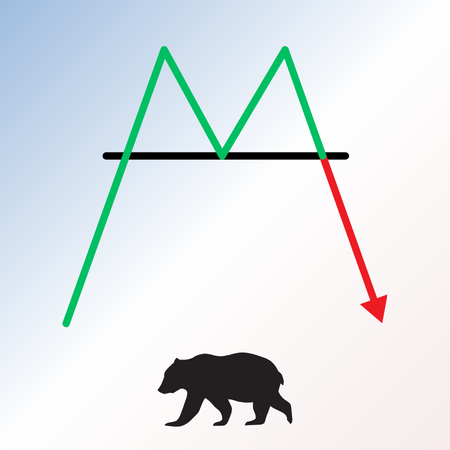

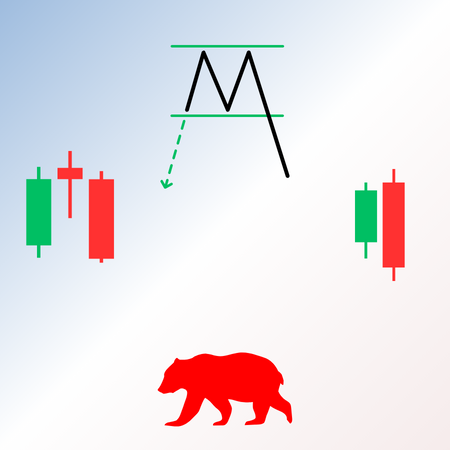

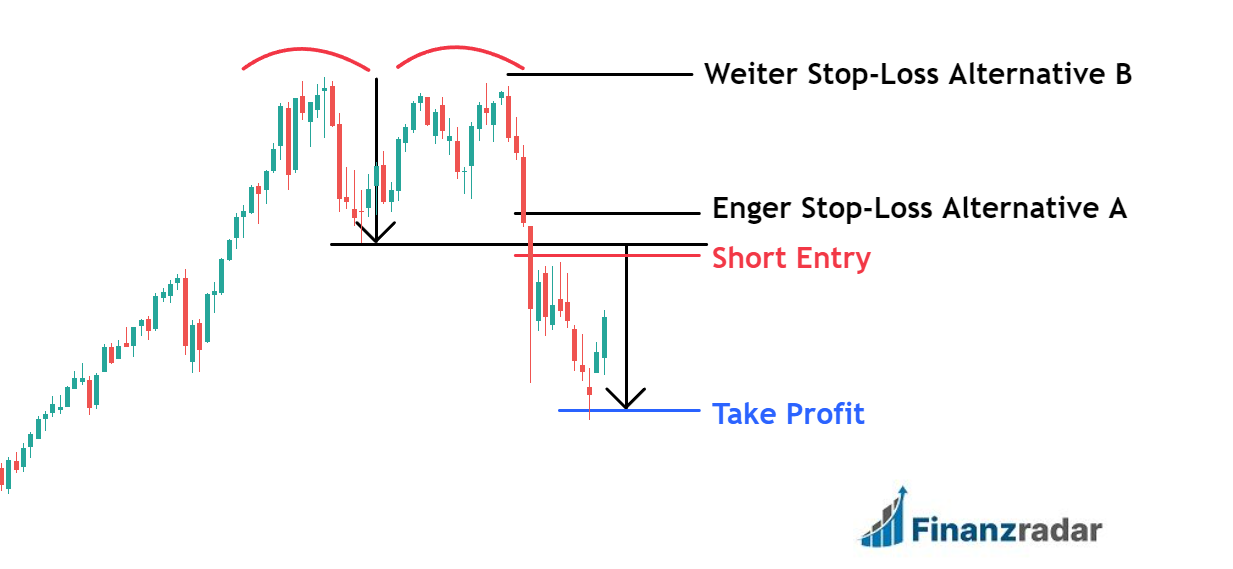

2. Doppel Top

Das Bearish Pattern eines Doppel Tops hat die Form des Buchstaben „M“. Wie der Name der Chartformation bereits zum Ausdruck bringt, steigt der Kurs bei einem Doppel Top auf 2 aufeinanderfolgende Hochs, zwischen denen ein kleines Tief liegt.

Nach dem Scheitern am zweiten Hoch, vollzieht sich oftmals eine starke Trendwende und der Kurs durchbricht das zwischenzeitliche Tief. Manchmal beobachte ich aber auch, dass der Kurs sich dann in einer Range weiterbewegt. Deshalb empfehle ich den Short-Einstieg erst, wenn der Kurs die Unterstützung deutlich durchbricht.

Erstes Top: Der Kurs steigt auf ein neues Hoch.

Kurstief: Im Anschluss sinkt der Kurs auf das Zwischentief, hier kann er auch konsolidieren.

Zweites Top: Danach dreht der Kurs abermals nach oben und testet das erste Hoch, wird aber in etwa auf gleicher Höhe abgewiesen.

Trendwende: Das abermalige Scheitern am Hoch signalisiert, dass die Bullen keine Kraft für weitere Kurssteigerungen haben. Es kommt zu einer Trendwende und die Bären übernehmen die Kontrolle.

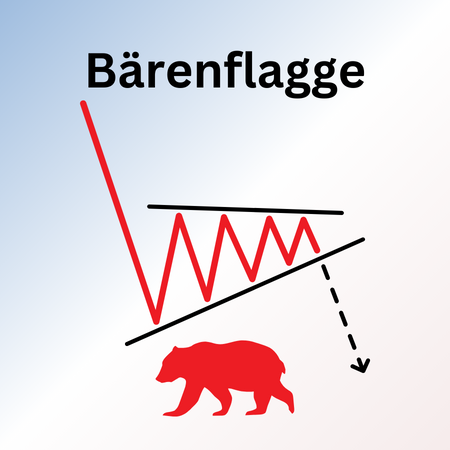

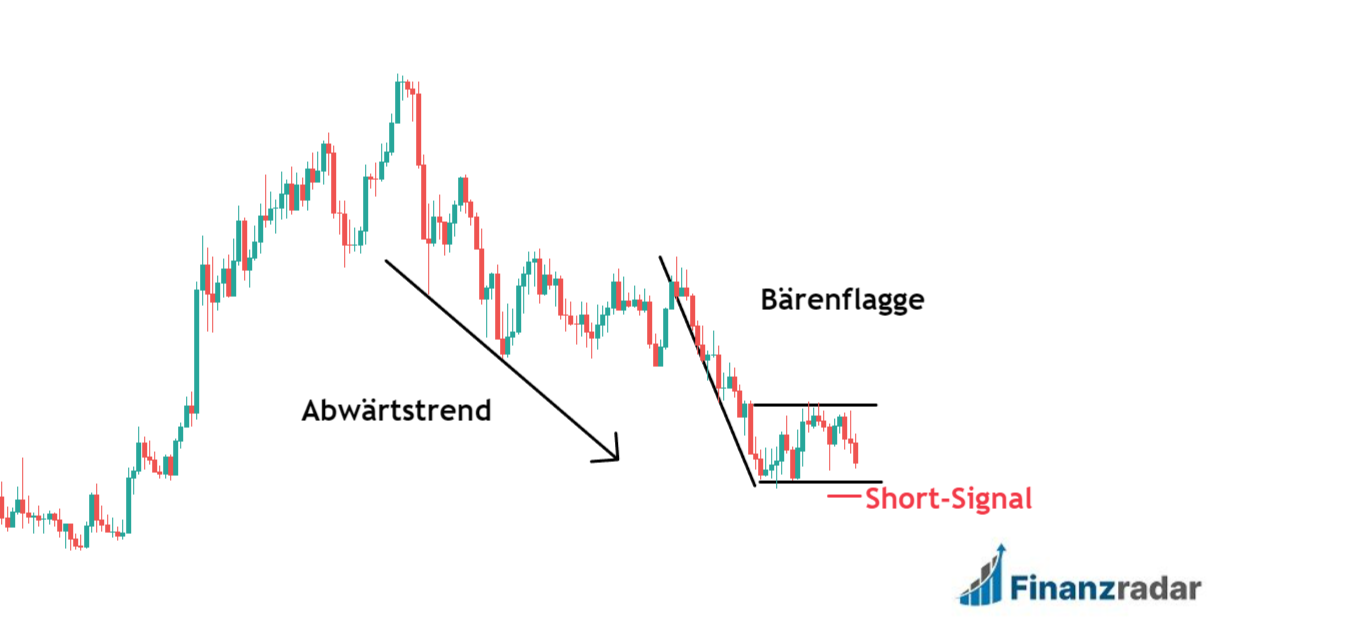

3. Bearische Flagge

Die Bearische Flagge sehe ich beim Trading sehr häufig. Sie ist eine starke Trendfortsetzungs-Formation und zeichnet sich durch die beiden folgenden charakteristischen Eigenschaften aus:

Grundlage einer Bearischen Flagge ist zunächst einmal ein starker Kursrückgang. Er stellt quasi den „Fahnenmast“ der Flaggenformation dar. Auf diesen Abwärtstrend folgt eine Seitwärtsphase, die durch eine leicht schräg aufwärts verlaufende Range gekennzeichnet ist.

Genau diese Range stellt die Flagge der Chartformation dar. Gemeinsam mit dem Fahnenmast (Abwärtstrend vorher), ergibt sich das Gesamtbild einer umgekehrten Flagge. In meinem Beitrag über Bärische Flaggen gehe ich darauf noch etwas genauer ein.

Abwärtstrend: Starker Abwärtstrend bildet den Fahnenmast der umgedrehten Flagge.

Begrenzungslinie: Es kommt erstmal zu einer Range, die leicht schräg nach oben verlaufen kann.

Flaggenlänge: Die bärische Flagge darf nicht zu lang sein, um den bearischen Abwärtstrend insgesamt infrage zu stellen. Es sollte zeitnah ein Ausbruch aus dieser Range nach unten stattfinden.

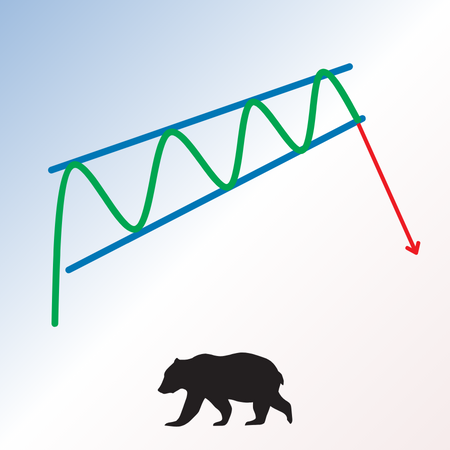

4. Bearischer Wimpel

Der Bearische Wimpel ist quasi eine Sonderform der bärischen Flagge. Hier ist die Fahne nicht in Form einer Range, sondern in Form eines Dreiecks. Die INterpretation dahinter ist die selbe.

Abwärtstrend: Grundlage für einen Bearischen Wimpel ist ein vorheriger starker Abwärtstrend.

Begrenzungslinie: Die Begrenzungslinien im Bearischen Wimpel laufen spitz aufeinander zu.

Kursausbruch: Spätestens zum Ende des Wimpels bricht der Kurs nach unten aus. Kurz nach dem Ausbruch ergibt sich oftmals eine gute Short-Chance.

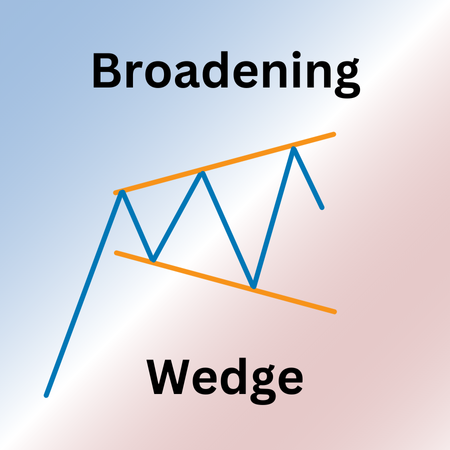

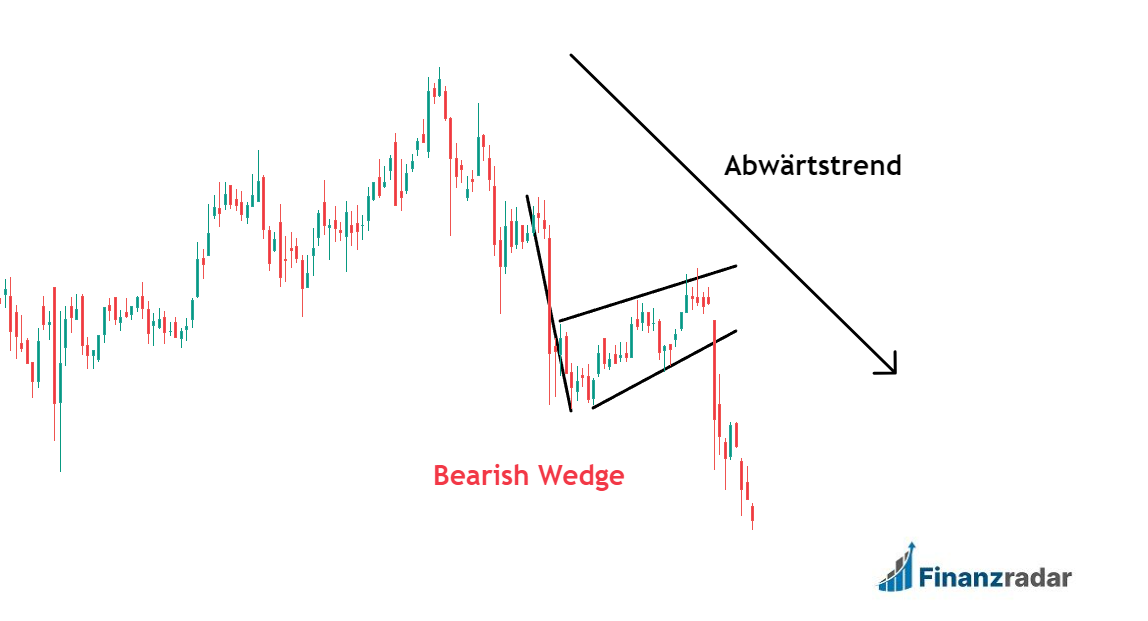

5. Bearish Wedge

Das Bearish Wedge sieht so ähnlich aus wie die bärische Flagge, allerdings bildet sich hier ein Keil als Fahne aus. Der bärische Keil (bzw. Rising Wedge im englischen) ist ein typisches Muster für fallende Kurse.

Markanter Abwärtstrend: Zunächst fällt der Kurs ab, bevor anschließend damit beginnt, dezent zu steigen.

Aufgerichteter Keil: Danach bildet sich eine leicht aufwärts gerichtete Range.

Ausbruch nach unten: Plötzlich sinkt der Kurs drastisch und durchbricht die Unterstützungslinie nach unten. Kurz danach gehe ich oft Short.

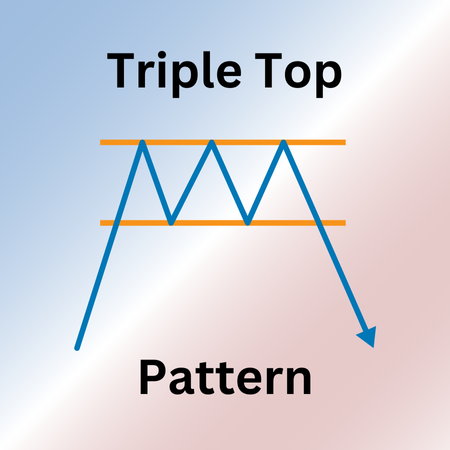

6. Absteigendes Dreieck (Descending Triangle)

Das absteigende Dreieck zählt ebenfalls zu den praxisrelevantesten Bearish Patterns. Das Muster besteht aus 2 Trendlinien, die gemeinsam die Form eines Dreiecks bilden.

Die untere Trendlinie verbindet Tiefs, die fast auf dem gleichen Niveau liegen. Die obere Linie verbindet Zwischenhochs, die jedoch stetig fallen, weshalb die Linie schräg nach unten verläuft und irgendwann die untere horizontale Trendlinie kreuzt.

Abwärtstrend: Der Kurs fällt, prallt jedoch an einem Unterstützungsniveau ab und konsolidiert im Anschluss.

Konsolidierung: Die obere fallende Trendlinie während der Konsolidierung zeigt, dass die Verkäufer immer mehr an Stärke gewinnen und die Käufer kaum noch den Kurs hochbekommen.

Durchbruch: Die Bären setzen sich nun endgültig durch und sorgen für ein Durchbrechen der Unterstützungszone. Der Abwärtstrend des Kurses setzt sich im Anschluss fort. Ich beobachte sehr oft, dass dieser Abwärtstrend dann kurzzeitig sehr stark ist und sich lange rote Kerzen ausbilden.

7. Hanging Man

Das Chartmuster Hanging Man besteht aus einer Kerze mit einem kurzen Körper und einem langen unteren Schatten, den ich gerne Lunte nenne. Der Körper befindet sich am oberen Ende des Kerzenbereichs, sodass der obere Schatten (Kerzendocht) nur sehr gering ausgeprägt ist.

Der Hanging Man hat das gleiche Aussehen wie das Chartmuster Hammer. Während der Hammer jedoch ein Bullish Pattern darstellt, ist der Hanging Man ein Bearish Pattern, das in der Regel an der Spitze eines Aufwärtstrends auftritt, rot ist und eine Trendumkehr signalisiert.

Aufwärtstrend: Die Bullen treiben den Kurs auf ein neues Hoch.

Trendwende: Es bildet sich die Form eines Hanging Mans bzw. roten Hammers heraus, die als Signal für eine Trendwende gewertet werden kann.

Bestätigung: Der Hanging Man ist in der Praxis nicht die beste Formation für eine Trendumkehr und sollte unbedingt durch andere Indikatoren und Chartformationen validiert werden.

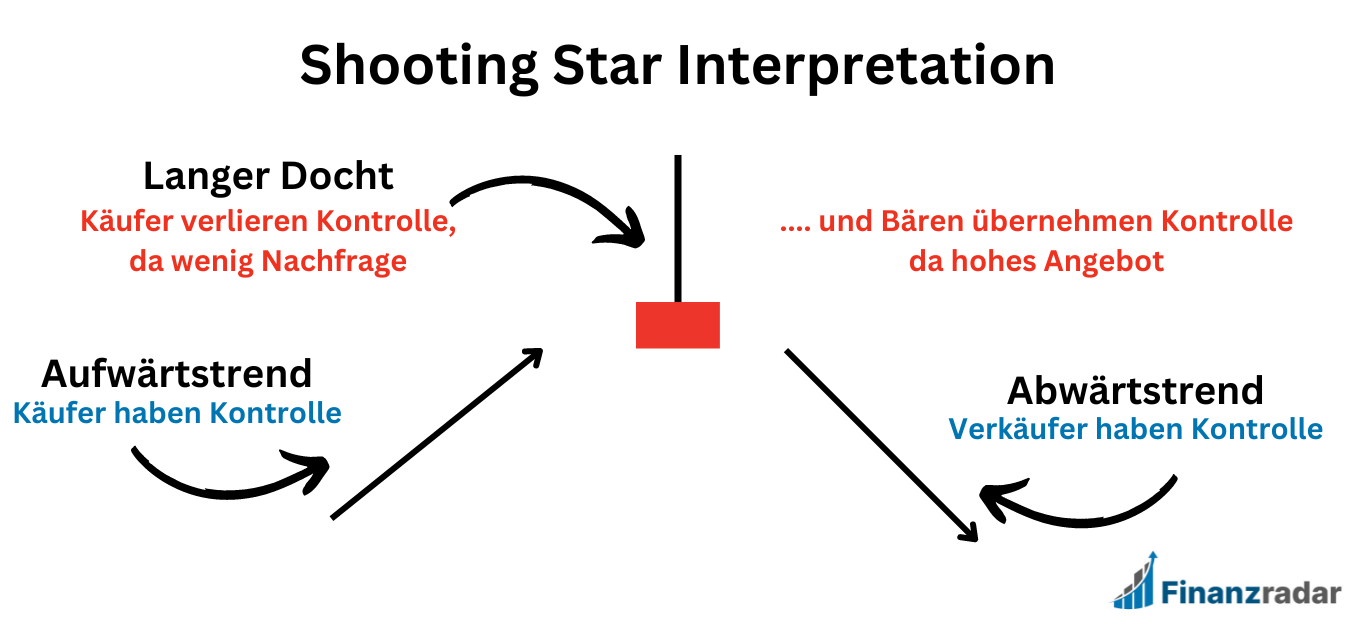

8. Shooting Star

Dieses Bearish Pattern besteht aus einem kurzen Kerzenkörper und einem langen oberen Docht. Der Docht zeigt unter anderem durch seine Länge, dass die Bullen den Kurs auf ein neues Hoch getrieben haben, anschließend jedoch nicht ansatzweise die Kraft hatten, dieses Hoch zu halten. Die Bären drücken den Schlusskurs wieder in die Nähe des Eröffnungskurses.

Aufwärtstrend: Die Bullen treiben den Kurs auf einen neuen Höchststand.

Shooting Star: Der Shooting Star tritt auf und signalisiert aufgrund der starken Abweisung einen wahrscheinlichen Abwärtstrend.

Bestätigung: Ich schaue niemals auf den Shooting Star alleine, sondern überprüfe auch weitere mögliche Formationen, manchmal auch Indikatoren und insbesondere Widerstandszonen.

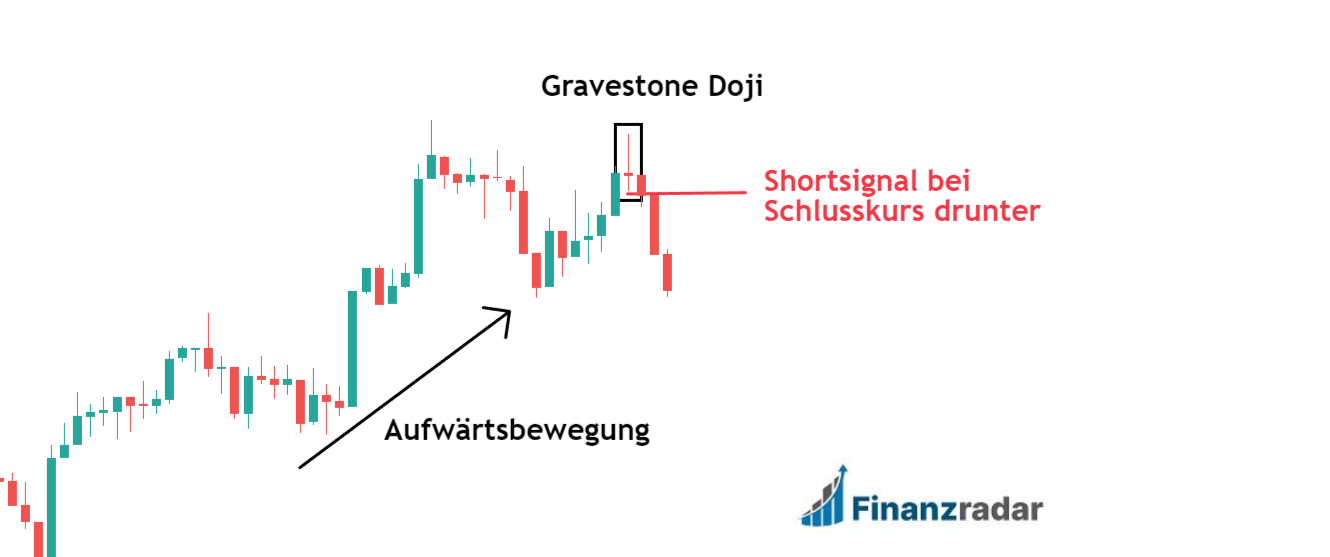

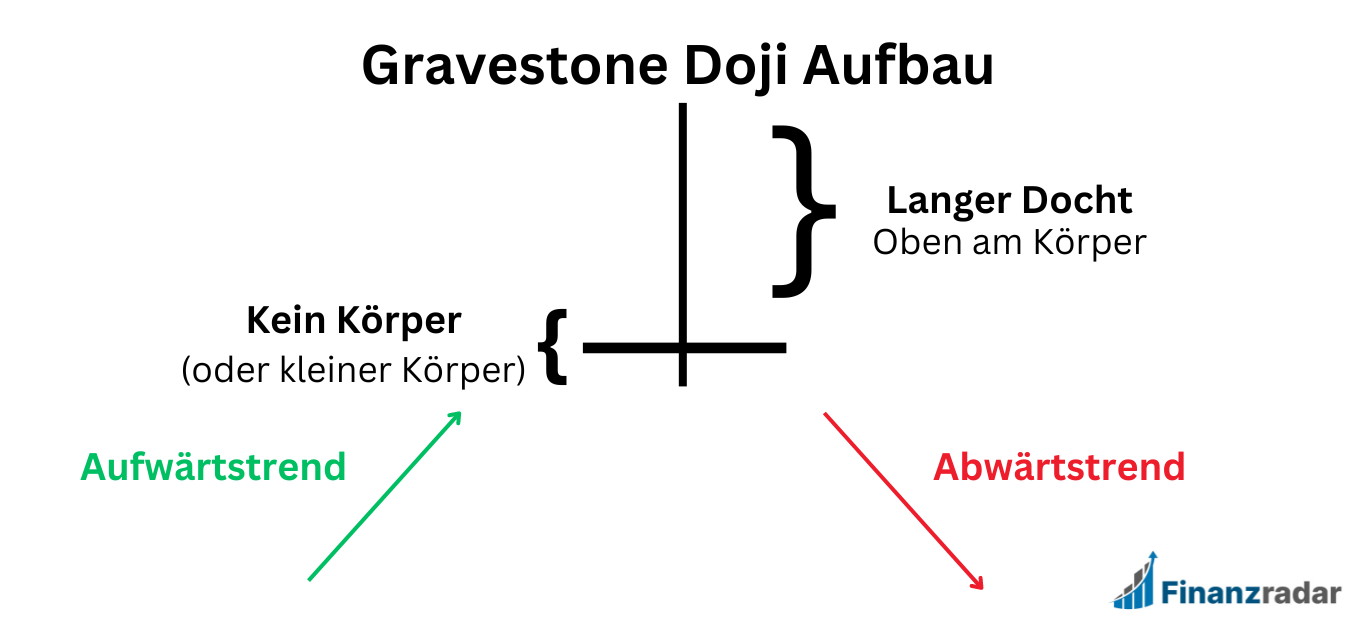

9. Gravestone Doji

Das Gravestone Doji ist eine ganz besondere Form eines Bearish Patterns. Bei dieser speziellen Kerze liegen der Eröffnungs-, Tiefst- und Schlusskurs auf (fast) gleichem Niveau.

Genau dadurch besitzt die Kerze quasi so gut wie keinen Körper, sondern besteht nur aus einer waagrechten Linie oder einem vernachlässigbar kleinem Körper.

Außerdem ist der Gravestone Doji durch einen langen oberen Schatten (Docht) gekennzeichnet. Die Interpretation ist also sehr ähnlich wie beim Shooting Star, welchen ich Dir gerade schon beschrieben habe.

Aufwärtstrend: Der Kurs erreicht ein vergleichsweise markantes Hoch.

Gravestone Doji: Das Gravestone Doji Muster signalisiert, dass die Bullen den Kurs zwar in die Höhe treiben, ihn aber nicht halten können. Die Bären drücken den Schlusskurs im Anschluss (fast) zurück auf den Eröffnungskurs. Genau deshalb ist kaum ein Kerzenkörper vorhanden.

Bestätigung: Auch dieses Doji-Muster überprüfe ich durch weitere Chartmuster oder Indikatoren, die ebenfalls einen anschließenden Abwärtstrend signalisieren könnten.

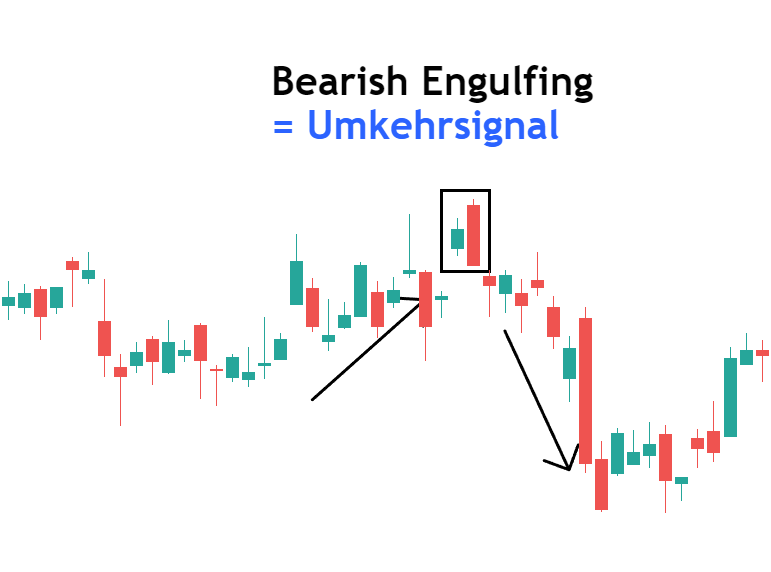

10. Bearish Engulfing

Das Bearish Engulfing Pattern besteht aus 2 Trading Kerzen, von denen die erste bullisch und die zweite (recht deutlich) bärisch ist.

Der Körper der zweiten Kerze ist deutlich größer und umschließt den Körper der ersten grünen Kerze vollständig. Ein besonders starkes Signal für eine Abwärtsbewegung entwickelt sich, wenn die bärische Kerze nicht nur den Körper, sondern auch die Schatten der ersten Kerze „verschlingt“.

Nachlassender Käuferdruck: Der kleine Körper der bullischen Kerze signalisiert, dass den Bullen sprichwörtlich die Luft ausgeht.

Bearish Engulfing: In der darauffolgenden Kerze bildet sich eine große Short Kerze heraus, welche die Long Kerze vollständig umschließt. Sie signalisiert einen plötzlich starken Verkaufsdruck.

Abwärtstrend: Manchmal sorgt ein Bearish Engulfing nur für einen kurzen Kursrückgang. Manchmal folgt aber auch ein sehr langer Abwärtstrend. Idealerweise entdecke ich ein Bearish Engulfing innerhalb einer größeren Formation wie einer SKS oder Flagge.

11. Dark Cloud Cover

Das Bearish Pattern Dark Cloud Cover hat eine gewisse Ähnlichkeit mit dem Bearish Engulfing. Auch dieses Muster besteht aus einer Long und einer Short Kerze.

Die 2. Kerze eröffnet höher als die Long Kerze, wobei die erste grüne Kerze bis etwas unterhalb der Mitte überlappt wird. Genau das signalisiert, dass die Bullen den Kurs in der 2. Kerze zwar noch nach oben treiben konnten, aber letztlich die Bären die Oberhand gewinnen.

Aufwärtstrend: Die bullische erste Kerze zeigt einen Aufwärtstrend an. Hier könnte man denken, dass der Kurs weiter steigen wird.

Dark Cloud Cover: Allerding bildet sich in der Folge eine Short Kerze heraus, deren Schlusskurs unterhalb der Mitte der vorangegangenen Long Kerze liegt.

Bestätigung: Die von der Dark Cloud Cover signalisierte Wende zu einem Abwärtstrend versuche ich genauer abzuklären, zum Beispiel durch eine Widerstandszone an welcher das Pattern gebildet wird.

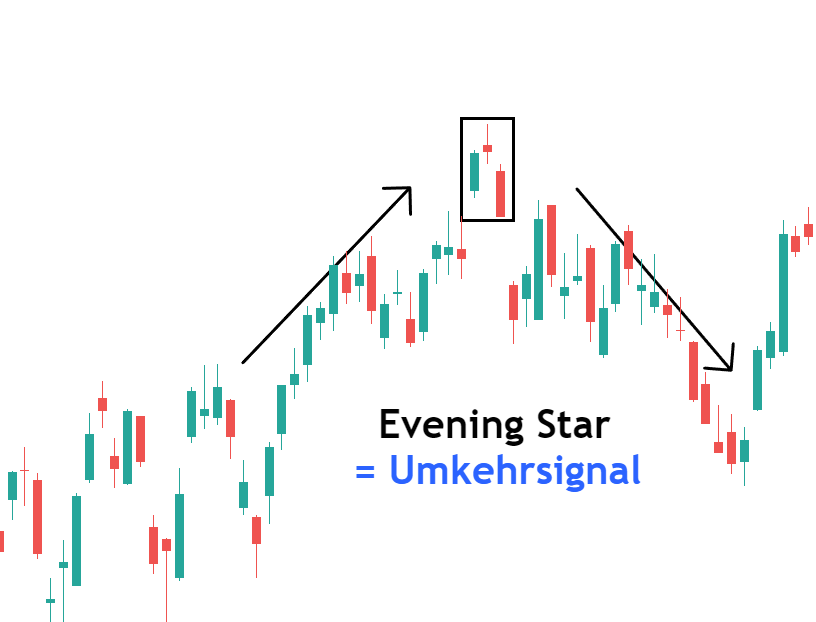

12. Evening Star

Der Evening Star ist ein weiteres bärisches Trendumkehrmuster. Diese Formation besteht aus 3 Kerzen. Die erste bullische Kerze ist lang und ich vermute oftmals erst einmal, dass sich der Aufwärtstrend fortsetzt. Wenn dann allerdings eine 2. Kerze mit sehr kleinem Körper oder gar ein Doji auftritt, warte ich ab.

Folgt dann eine lange Short Kerze, deren Körper deutlich unter dem Körper der 2. Kerze liegt, werde ich jedoch vorsichtig, denn sie spricht plötzlich für eine aufgetretene Unsicherheit am Markt.

Es entsteht somit eine Kurslücke (Gap). Die Kurslücke und der lange Körper der anschließenden bärischen Kerze sind Anzeichen dafür, dass die Bären nun auf einmal deutlich stärker sind, was ja nun für einen Abwärtstrend sprechen könnte.

Besonders wenn diese Formation an einer Widerstandszone auftaucht, ist ein gutes Short-Signal vorhanden.

Aufwärtstrend: Eine Long Kerze mit großem Körper zeigt einen starken Aufwärtstrend an.

Trendwende: Die kurze mittlere Kerze signalisiert allerdings eine größere Unsicherheit am Markt.

Abwärtstrend: Die lange Short Kerze (3. Candle) kennzeichnet einen beginnenden Abwärtstrend. Ich schaue dann, ob eine Short-Entwicklung noch anderweitig Bestätigung findet.

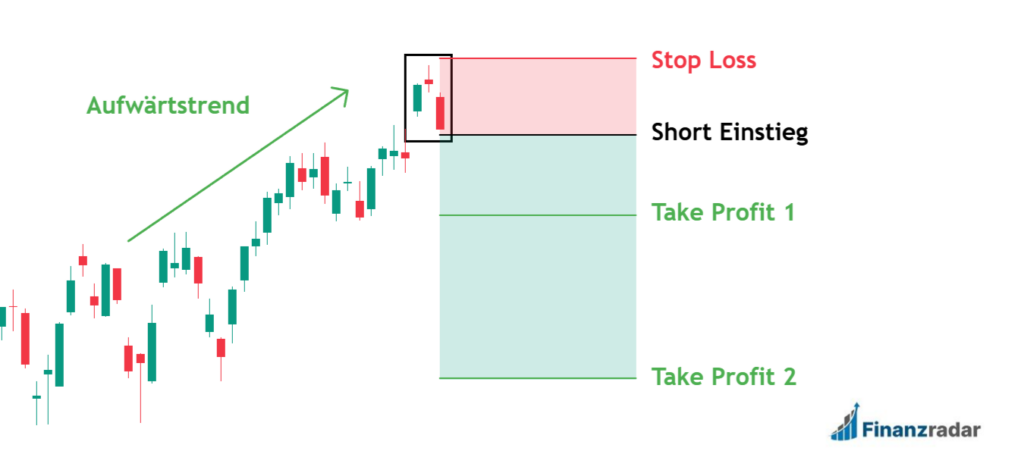

Wie tradet man mit einem Bearish Pattern?

Für das Trading auf Basis von Bearish Patterns gibt es keine allgemeingültigen Regeln. Wichtig zu wissen ist, dass ein Bearish Pattern ein Signal für sinkende Kurse ist. Wenn Du eines der in diesem Ratgeber vorgestellten Chartmuster erkennst, bietet es sich somit an, eine Short-Position zu eröffnen.

Bestenfalls bildet sich das bearish Pattern an einem Widerstand, wodurch es sogar noch stärker ist! Einen Stop-Loss kann man immer schön knapp über das Muster legen. Somit realisiert man gutes Risikomanagement.

FAQ – Bearish Pattern

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Interessante Chart Pattern ...