Eine Stop-Loss Order ist das wichtigste Werkezug eines Traders um sein Kapital zu schützen! Wenn Du Trading ernst meinst, musst Du Dich damit beschäftigen.

Wie man den Stop-Loss richtig setzt und berechnet erkläre ich Dir in diesem Artikel:

Kurzüberblick: Stop-Loss-Order

#1 Was ist ein Stop-Loss? – Grundlagen & kurze Erklärung

#2 Stop-Loss richtig setzen – Anleitung mit Beispielen

#3 Stop-Loss berechnen – Faustregel zum Stop-Loss Trading

#4 Verkaufswellen beim Stop-Loss – Viele Orders werden ausgelöst.

#5 Nachziehen des Stop-Loss – Tipps aus der Praxis

#6 Stop-Loss Trading Indikatoren – Hilfestellung zum Stop setzen

Was ist ein Stop-Loss im Trading?

Eine Stop Loss Order ist nichts anderes als eine im Voraus definierte Kursuntergrenze womit man festlegt wo ein Trade beendet wird. Zu Beginn eines Trades markiert der Stop ein Kurslevel wo man einen Verlust realisiert. Falls der Trade positiv verläuft kannst Du den Stop-Loss aber auch in den Gewinn nachziehen und somit Gewinne sichern!

Profi-Tipp: Überlege Dir immer vor der Eröffnung der Position wo Du Deinen Stop-Loss setzen willst.

Unsere Ratgeber zu Orderarten …

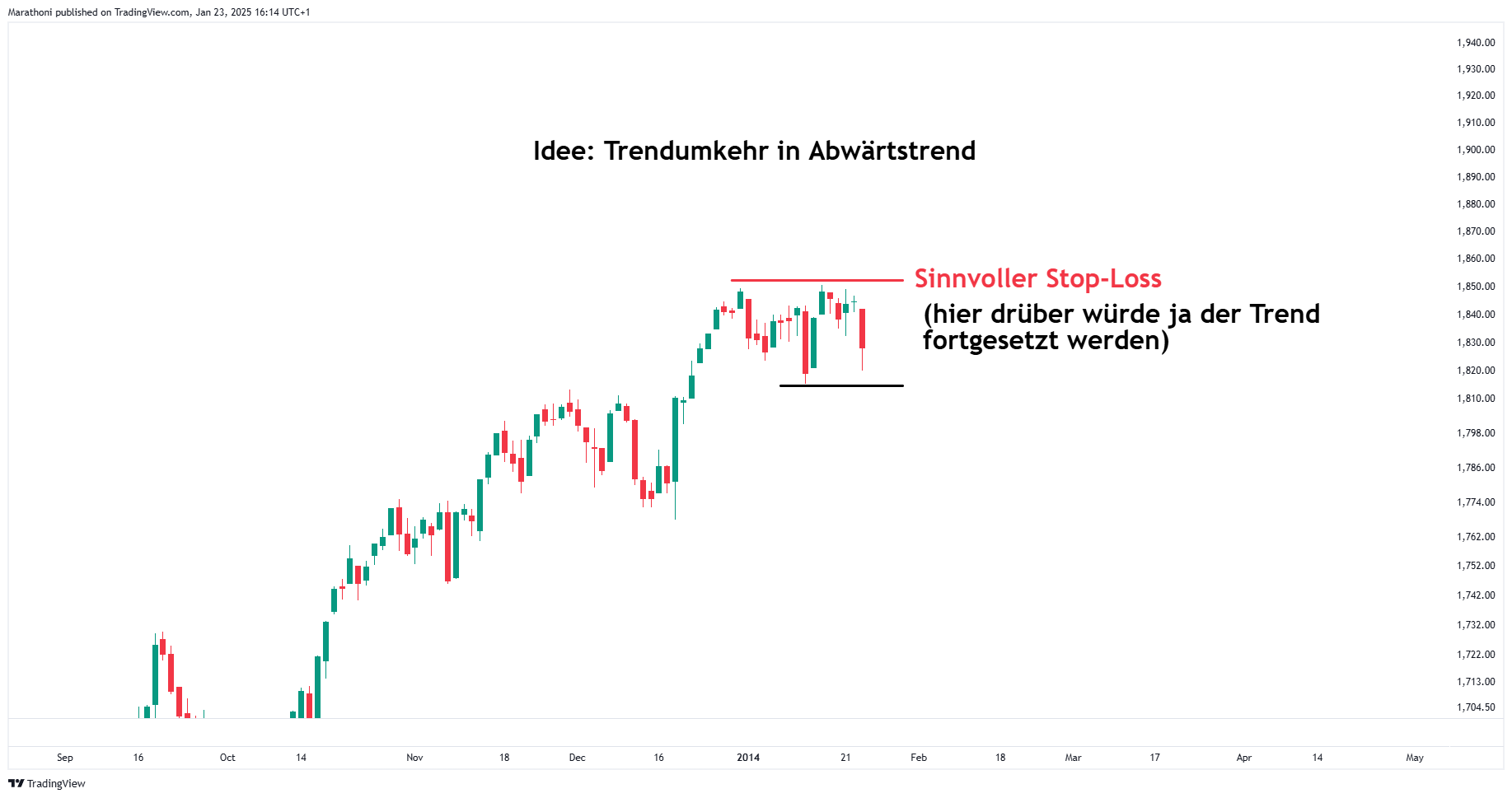

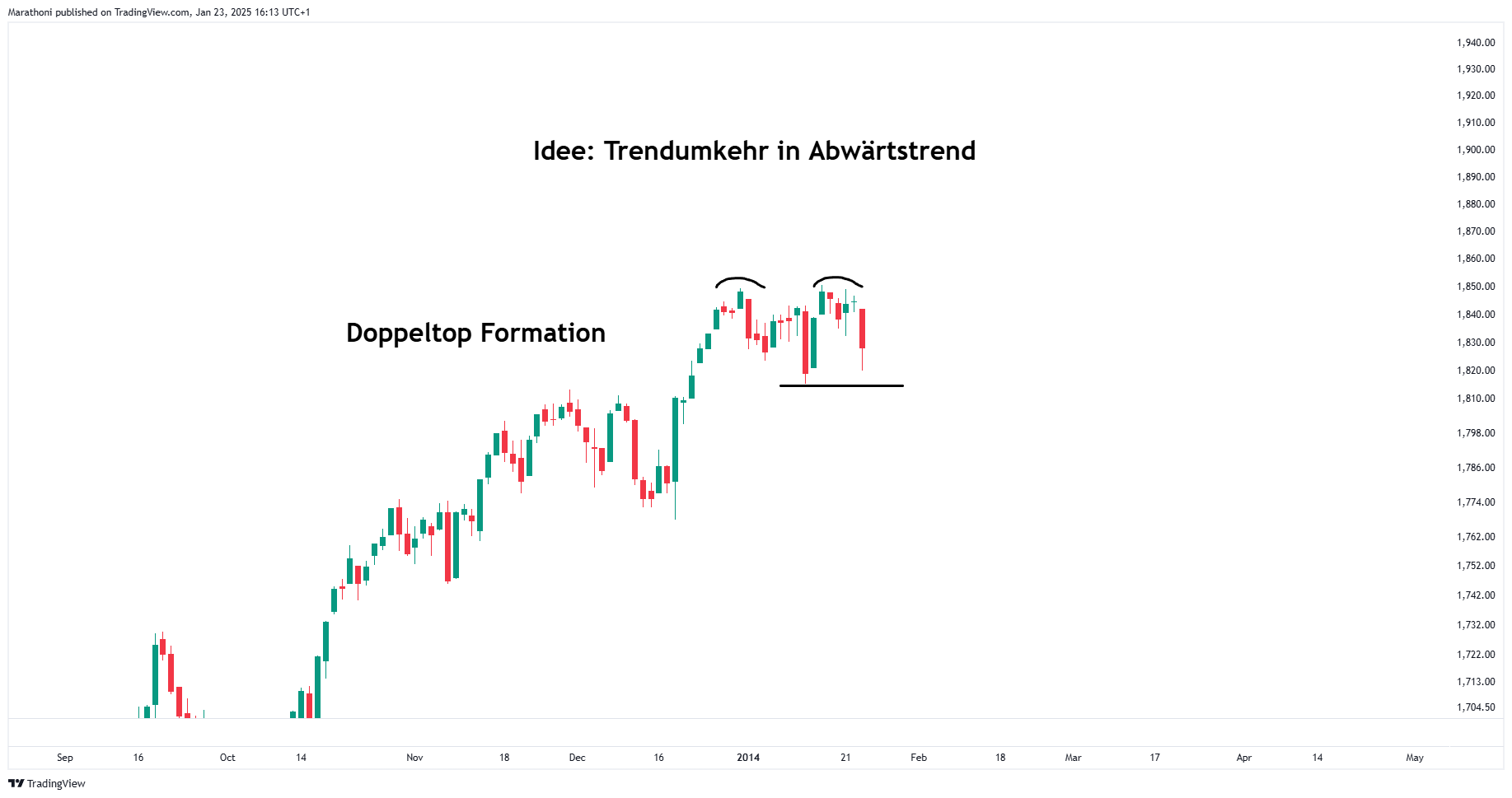

Stop-Loss Order richtig setzen

Hast Du eine Trade-Idee, dann überlege Dir „Wo ist mein Trading-Setup nicht mehr intakt?“ – dort liegt der Stop-Loss goldrichtig! So könnte Deine Idee sein, dass eine bestimmte Unterstützungszone hält. Wo ist also der Stop-Loss richtig? Natürlich knapp unter der Unterstützung. Schau mal hier:

Interaktives Tool: Wo ist der Stop-Loss richtig?

Lass uns erstmal einfach starten:

Zeit für schwierigere Übungen:

Stop Loss berechnen: Faustregeln für die Praxis

Je nach Asset und Handels-Stil sollte man seinen Stop-Loss unterschiedlich weit entfernt (natürlich dann in jener Entfernung ein sinnvolles Level suchen siehe Übung oben).

Stop-Marke von 10% – 15% bei Aktien Swing Trading: Diese Faustregel leitet sich aus der Feststellung ab, dass die Kurse vieler Wertpapiere in Abwärtsbewegungen nicht mehr als 10 oder 15% verlieren und im Anschluss wieder steigen. In diesem Fall würde durch den Stop Loss kein vorschneller Verkauf ausgelöst.

2-3% Entfernung im Aktien Daytrading: Willst Du kurzfristiger traden, dann wirst Du sehr wahrscheinlich kleinere Gewinnziele haben, weswegen Du auch engere Stop-Loss setzen sollst. Die meisten Aktien bewegen sich im Tag nur 1-2%, weswegen Dein Stop bei 2-3$ Entfernung gut liegt.

3-5% im Index & Forex Swing Trading: Währungen und Indizes bewegen sich im großen Bild relativ langsam. Eine Bewegung von 5% ist hier schon sehr viel! Solch ein entfernter Stop-Loss macht entsprechend Sinn.

0,2-0,5% im kurzfristigen Scalping: Da man meist nur eine Haltedauer von wenigen Minuten bis Stunden hat und kleine Strecken mitnimmt, sollte man auch entsprechende enge Stops setzen! Scalping betreibe ich im Dax und Nasdaq Index.

Wozu führt eine Stop Loss Order?

In der Praxis führt eine Stop-Loss Order zum Schließen Deiner Position, wobei es zwei Markteffekte gibt, welche Du als Daytrader kennen musst.

Slippage: Orders werden nicht immer dort ausgeführt wo Du sie hinsetzt. Vor allem in volatilen Märkten gibt es Differenzen.

Short-Wellen / Short-Rutschen: Ist ein sinnvolles Stop-Level so markant, dass jeder Marktteilnehmer dort seine Order hat, führt das auslösen zu einem kurzen Rutsch im Markt.

Beachte: Verkaufslawinen verstärkten den weiteren Kursrückgang des Wertpapiers, was wiederum neue Stop Loss Orders mit darunter liegenden Stop-Marken auslöst. In Summe ergibt sich dadurch wie bei einer echten Lawine ein selbstverstärkender „Schneeballeffekt“.

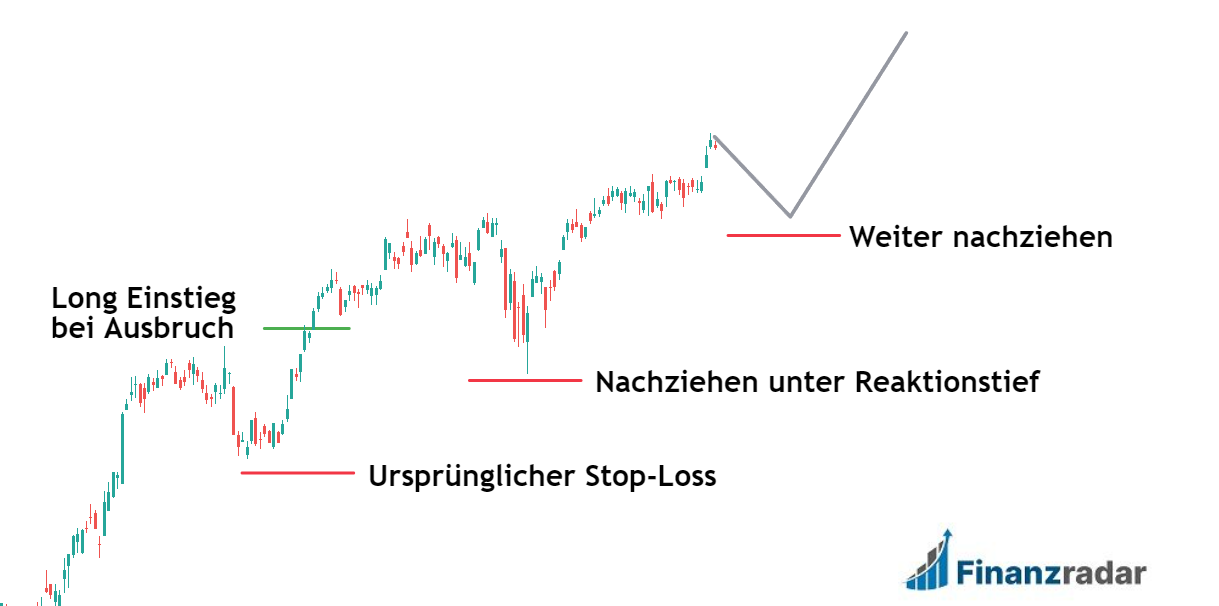

Wann sollte ich den Stop Loss nachziehen?

Ein Stop Loss muss nicht zwangsläufig mit einem festen Kurswert definiert werden. Mit einem sogenannten „Trailing-Stop“ hast Du die Möglichkeit, den Auftrag zu dynamisieren und ihn an die Kursentwicklung des jeweiligen Wertpapiers zu koppeln. Ich mache sowas übrigens sehr gerne in der Praxis!

Du kannst einen Stop-Loss auf 2 Arten nachziehen: Manuell oder automatisiert. Manuell bedeutet, dass Du die Order des Stop-Loss per Hand in Deiner Software änderst. Automatisiert bedeutet, dass DU bei Deinem Broker festlegen kannst, dass er den Stop immer im Abstand von bspw. 5€ nachzieht.

#1 Nachziehen des Stops unter Reaktionstiefs und über Reaktionshochs

Ich ziehe den Stop-Loss gerne manuell nach. Wenn ich einen Long Trend Trade mache, dann ziehe ich den Stop immer dann unter das letzte Verlaufstief nach, wenn der Kurs ein neues Hoch erreicht. Schau mal hier:

#2 Nachziehen des Stops wenn das Risiko verdient ist

Diese Variante mache ich immer in meinem kurzfristigen Scalping Trading. Diese Strategie besagt, dass ich bspw. den Stop-Loss erstmal so gesetzt habe, dass ich maximal 100€ minus machen kann. In dem Moment wo der Trade positiv verläuft und ich 100€ vorne bin, setze ich den Stop auf breakeven.

Auf meinem YouTube Kanal kannst Du das in ganz vielen Trades sehen. Hier in dem Video ist das bspw. gut gezeigt:

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Trading Indikatoren für Stop-Loss setzen

#1: Parabolic SAR

Der Parabolic Stop-and-Reverse kann uns die Entscheidung des Stop-Loss nachziehen ganz gut abnehmen. Wenn sich der Parabolic-SAR unter dem aktuellen Kursniveau befindet, handelt es sich um einen Aufwärtstrend.

Liegt der Parabolic-SAR in einem Chart über dem aktuellen Kurs, befindet sich der Markt gemäß der Interpretation des Indikators in einem Abwärtstrend. Schneidet der Parabolic-SAR die Chartlinie des Kurses, kann man von einem Trendwechsel ausgehen., weswegen man da eine Position beenden kann.

Die Besonderheit des Parabolic-SAR ist die Bedeutung der eingebauten Zeitkomponente. Mit fortschreitender Dauer nähert sich der Indikator immer näher der Preiskurve an. Das macht in der Praxis eine effektive Gewinnsicherung über einen Trailing-Stop möglich.

Je stärker ein Kurstrend ausgeprägt ist, desto genauer sind die vom Parabolic-SAR gesendeten Handelssignale. In trendschwachen Phasen neigt der Indikatoren jedoch zu Fehlsignalen. Viele Trader nutzen ihn deshalb in der Praxis nur für Verkaufssignale.

Beachte: Auch der Parabolic-SAR ist keine Glaskugel für die Anpassung eines Trailing-Stops. Der Indikator muss in der Praxis mit anderen technischen Indikatoren kombiniert werden, um eine möglichst hohe Aussagekraft zu erzielen.

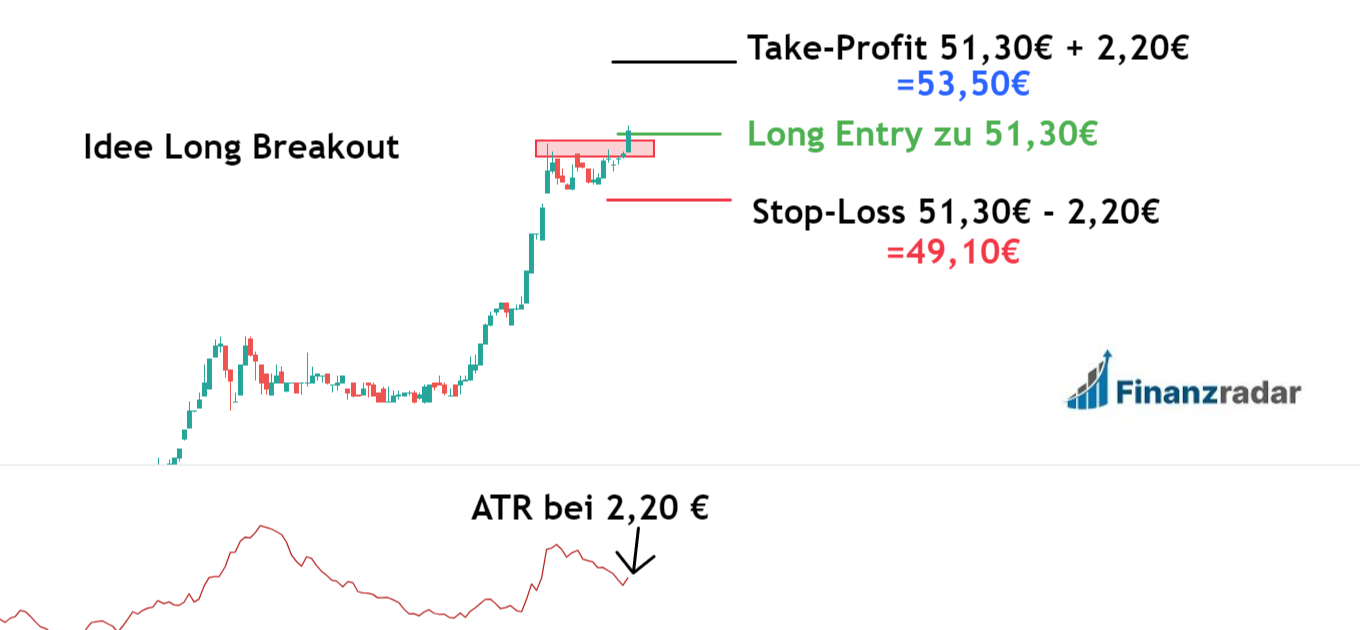

#2 ATR-Indikator als initialer Stop Loss oder als Trailing Stop nutzbar

Der ATR bringt zum Ausdruck, wie volatil sich ein Kurs in einem bestimmten Zeitraum verhält. Wie der Parabolic-SAR ist auch der ATR (Average True Range) ein wichtiger und häufig von technischen Tradern angewandter Indikator.

Da der ATR die typische Schwankung des Kurses anzeigt, macht es Sinn seinen Stop-Loss ein bisschen weiter als diese Schwankung zu wählen. So entgeht man der Gefahr durch das „typische Marktrauschen“ ausgestoppt zu werden.

Setzt Du als Trader bei einem Wertpapier mit hoher Volatilität den Stop Loss zu eng, könntest Du bereits von einer zufälligen höheren Kursbewegung ausgestoppt werden. Setzt Du den Auftrag hingegen zu weit, gehst Du ein unnötig hohes Verlustrisiko ein.

Der ATR ist ein praktikabler Indikator hinsichtlich der Schwankungsbreite von Wertpapieren, der Dir Hinweise darauf liefert, bei welchen Kursen sich das Setzen eines initialen Stop Loss oder Trailing-Stop lohnt.

Beachte: Wie andere Indikatoren erfordert auch der ATR im Börsenalltag viel Übung, um ihn möglichst zielgerichtet einzusetzen. Der Indikator verändert sich je nach eingestellter Periodenlänge. Viele Trader nutzen für das Setzen eines initialen Stop-Loss längere ATR-Perioden als bei einem Trailing-Stop.

Vor- und Nachteile der Stop Loss Order

Vorteile

Verluste begrenzen: Maximalen Verlust vorab festlegen.

Positionsgröße festlegen: Risiko optimal kalkulieren.

Emotionalität verringern: Entscheidungen automatisiert treffen.

Zeit sparen: Marktbeobachtung entfällt.

Flexibilität erhöhen: Trailing-Stop an Kurs koppeln.

Nachteile

Trügerische Sicherheit: Stop kann schlechter ausgelöst werden.

Mögliche Verkaufslawinen: Schneeball-Effekt bei gehäuften Orders.

Kurze Dips: Stop könnte zu eng gesetzt werden.

FAQ – Stop Loss Order

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Diese Trading Begriffe musst Du als Trader kennen ...