Die sogenannten Candlestick Patterns (Kerzenmuster) sind ein zentraler Bestandteil der Charttechnik. Meist bestehen sie aus 2-5 Kerzen und deuten die nächste Kursbewegung an.

Candlestick Patterns sind Pflichtwissen für Dich, wenn Du die Chartanalyse lernen willst. Sie zu beherrschen und richtig interpretieren zu können wird Dich einiges an Zeit und Übung kosten.

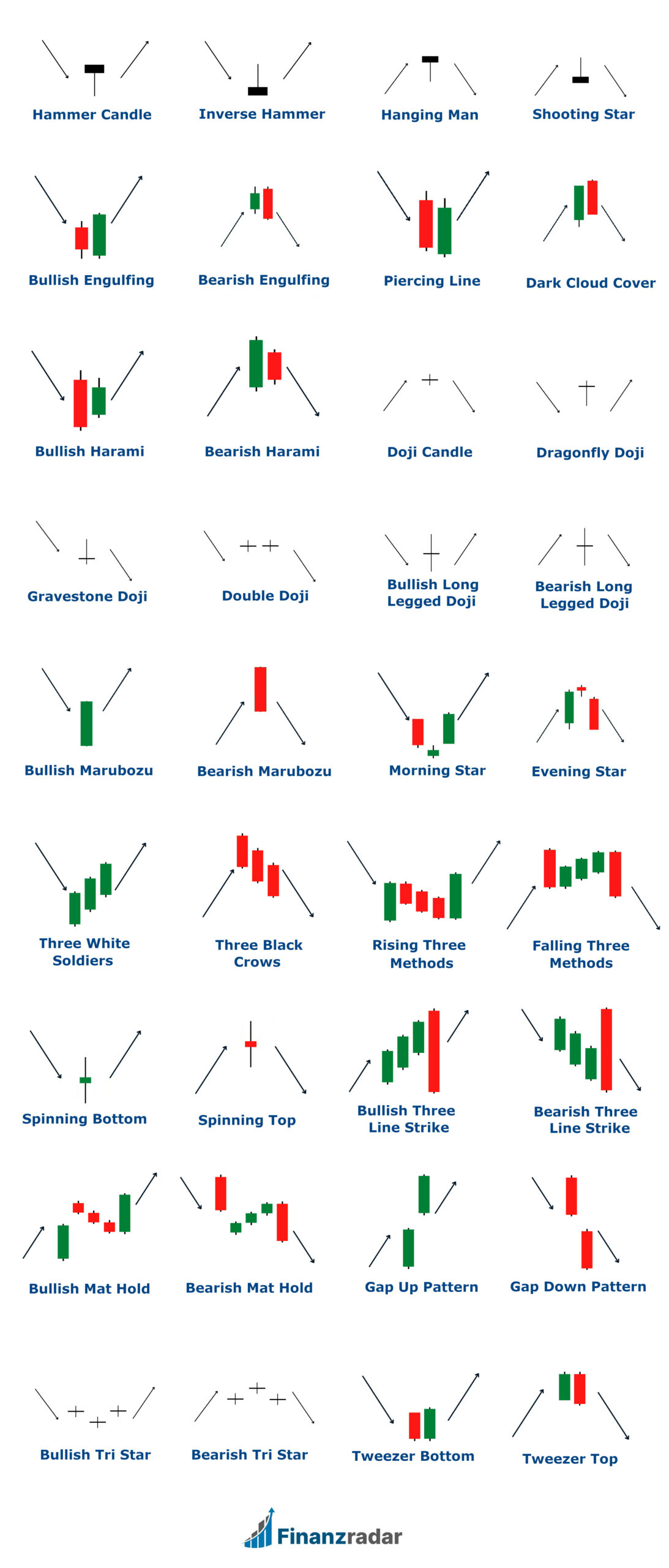

Liste von 36 wichtigen Candlestick Muster

1. Hammer

2. Shooting Star

3. Inverted Hammer

4. Hanging Man

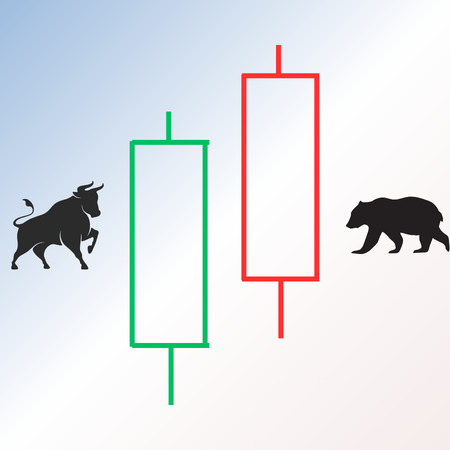

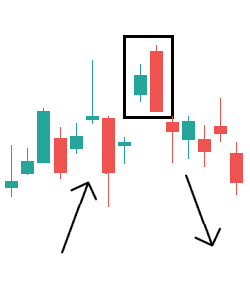

5. Bullish Engulfing

6. Bearish Engulfing

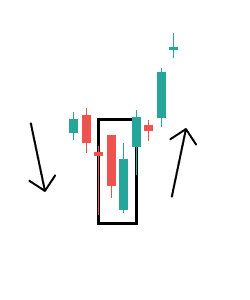

7. Piercing Line

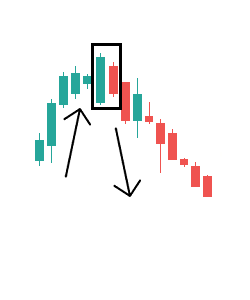

8. Dark Cloud Cover

9. Bullish Harami

10. Bearish Harami

11. Normales Doji

12. Dragonfly Doji

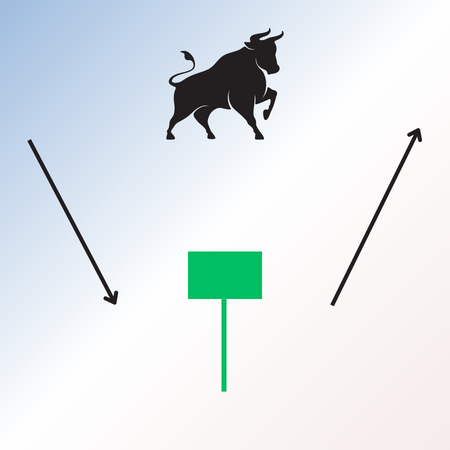

13. Gravestone Doji

14. Double Doji

15. Bullish Long Legged Doji

16. Bearish Long Legged Doji

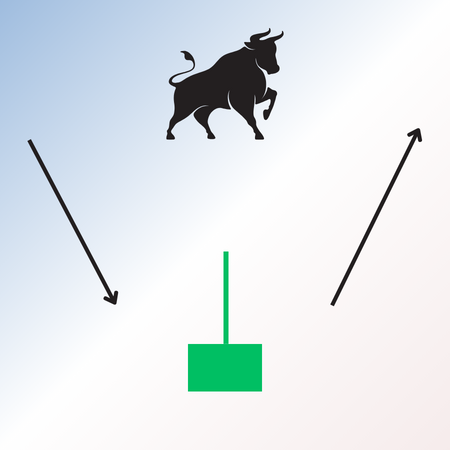

17. Bullish Marubozu

18. Bearish Marubozu

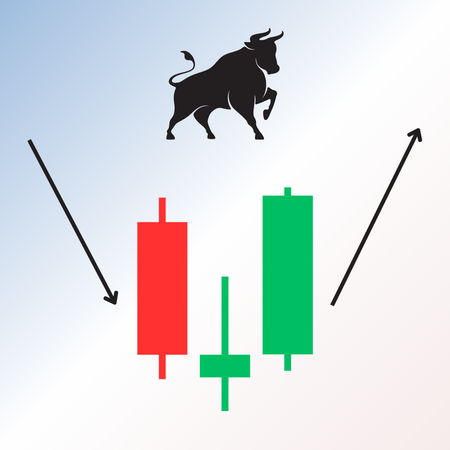

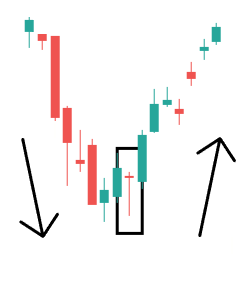

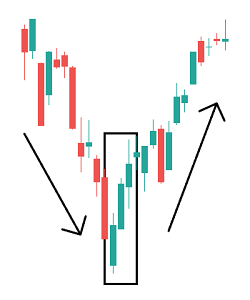

19. Morning Star

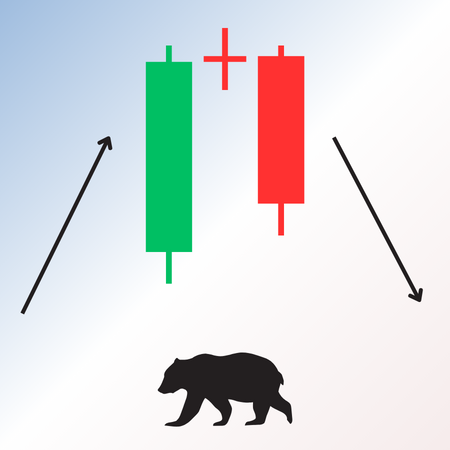

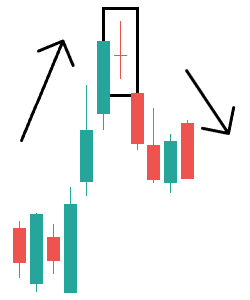

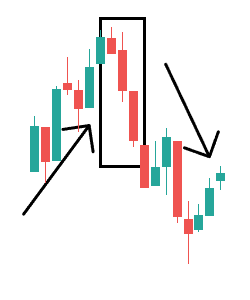

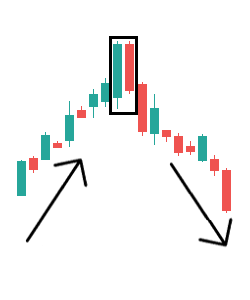

20. Evening Star

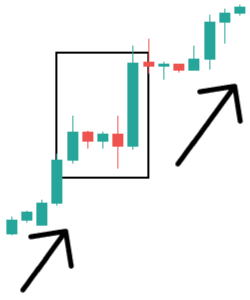

21. Three White Soldiers

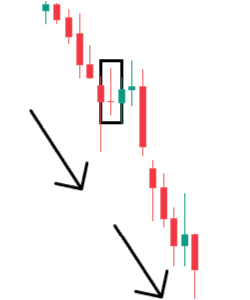

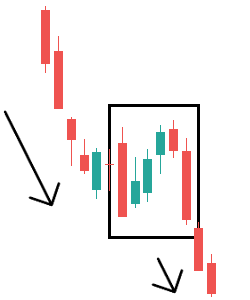

22. Three Black Crows

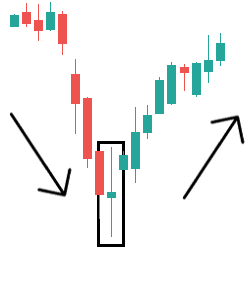

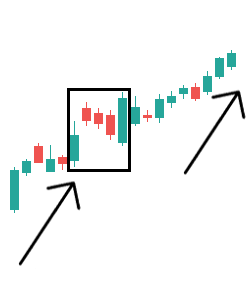

23. Rising Three Methods

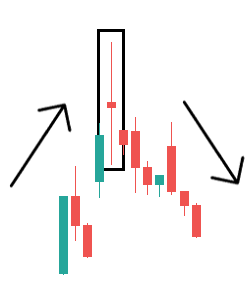

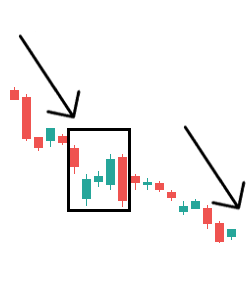

24. Falling Three Methods

25. Spinning Bottom

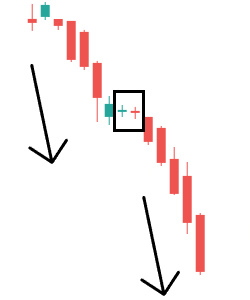

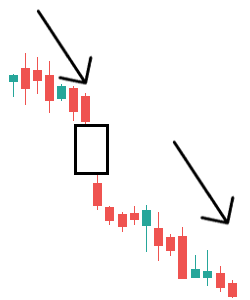

26. Spinning Top

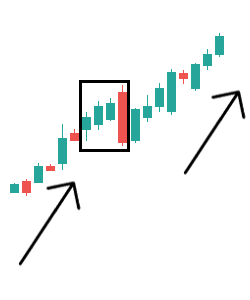

27. Bullish Three Line Strike

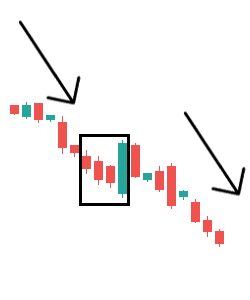

28. Bearish Three Line Strike

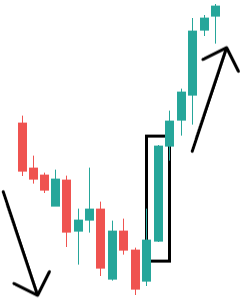

29. Bullish Mat Hold

30. Bearish Mat Hold

31. Gap up

32. Gap down

33. Bullish Tri Star

34. Bearish Tri Star

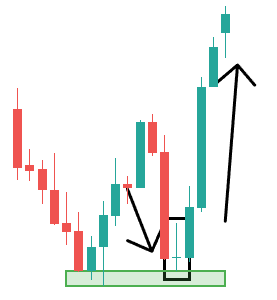

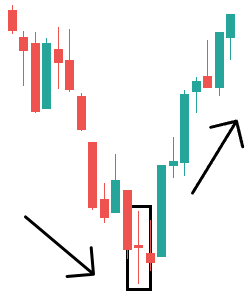

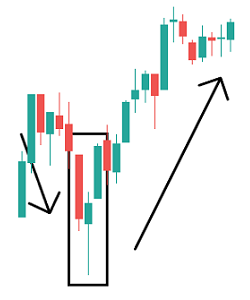

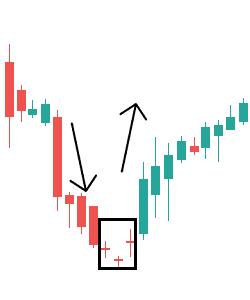

35. Tweezer Bottom

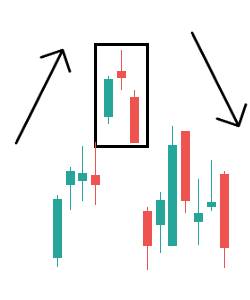

36. Tweezer Top

1. Hammer Candlestick

Die Hammerkerze ist eine einzelne Kerze, die typischerweise in einem Abwärtstrend erscheint und eine Umkehr signalisiert. Sie hat einen kleinen Körper am oberen Ende der Kerze und einen langen unteren Schatten, der mindestens zweimal so lang ist wie der Körper. Dieses Muster ähnelt einem Hammer, daher der Name.

Interpretation: Kurs wurde während einer Kerze abverkauft, aber ebenso stark wieder hochgekauft. Die Bullen scheinen an Stärke zu gewinnen.

Ähnliche Muster: Ein Hammer nach dem Aufwärtstrend, wird als „Hanging Man“ bezeichnet, liefert jedoch hingegen ein bärisches Signal.

Hammer bestätigen: Die nächste Kerze schließt über dem Schlusskurs des Hammers. Weitere Bestätigung durch Volumen und Unterstützungszone.

Long-Signal: Warte auf einen Hammer am Ende eines Abwärtstrends und eröffne eine Long-Position, sobald Du das Signal bestätigen kannst. Setze Deinen Stop-Loss zum Beispiel knapp unter den langen Schatten des Hammers.

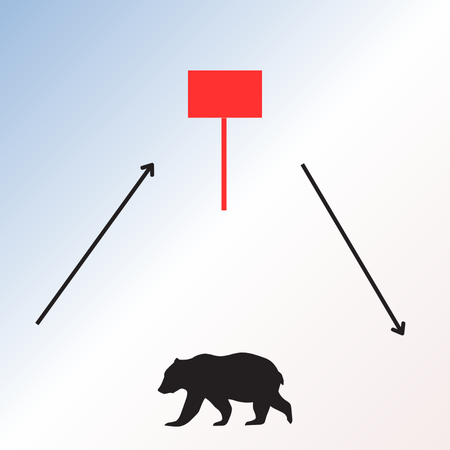

2. Shooting Star

Der Shooting Star hat einen kleinen Körper am unteren Ende der Kerze und einen langen oberen Schatten (Docht), der ist häufig doppelt so lang wie der Körper selbst. Auch beim Shooting Star ist es egal, welche Farbe er hat. Man spricht vom Shooting Star, wenn das Muster im Aufwärtstrend erscheint.

Interpretation: Der lange Docht zeigt, dass die Bullen den Kurs stark nach oben getrieben haben, aber die Verkäufer (Bären) am Ende dominieren.

Ähnliche Muster: Sieht aus wie der „invertierte Hammer“, der jedoch am Ende eines Abwärtstrends auftritt und ein bullisches Signal liefert.

Bestätigung: Wenn die Kerze nach dem Shooting Star unter dem Tief des Musters schließt und der Kurs hier am Widerstand Abweisung erfährt.

Short-Signal: Sinnvoll ist die Short-Position, sobald der Shooting Star in bzw. nach einem Aufwärtstrend erscheint und durch eine Widerstandszone und Volumen bestätigt werden kann. Eine Idee für den Stop-Loss, wäre etwas oberhalb vom Kerzenhoch.

3. Inverted Hammer

Die Inverted Hammer-Kerze ist das Gegenstück zum klassichen Hammer und tritt meistens in einem Abwärtstrend auf. Sie hat einen kleinen Körper am unteren Ende der Kerze und einen langen oberen Schatten. Auch bei diesem Muster ist die Farbe egal.

Interpretation: Preis wurde erst stark nach unten gedrückt, erholte sich jedoch während derselben Kerze deutlich. Die Käufer werden also stärker.

Ähnliche Muster: Ein invertierter Hammer im Aufwärtstrend wird als „Shooting Star“ bezeichnet und signalisiert eher eine bärische Tendenz.

Bestätigung: Nachfolgende Kerze schließt über dem Höchststand des invertierten Hammers. Verstärkte Kaufaktivitäten (Volumen) + Unterstützung.

Long-Signal: Beobachte ich einen invertierten Hammer nach einem Abwärtstrend, gehe ich long in den Markt rein, sobald das Muster durch weitere Anzeichen Bestätigung gefunden hat. Ein sinnvoller Stop-Loss ist etwas unterhalb des Tiefpunkts der Formation.

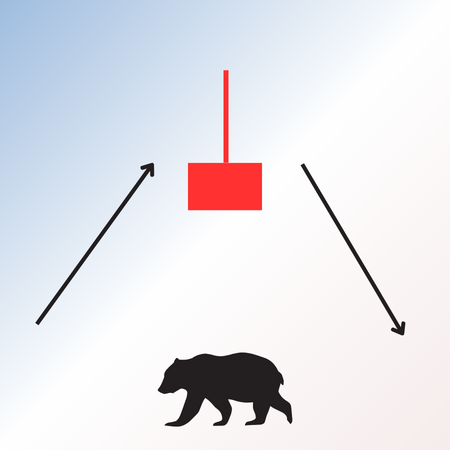

4. Hanging Man

Ein Hanging Man Candlestick besteht aus einer kleinen Kerze mit einem Körper, der am oberen Ende der Preisspanne liegt und wie ein Hammer aussieht, allerdings in einem Aufwärtstrend erscheint. Er hat ebenfalls einen langen unteren Schatten (Lunte) und einen sehr kurzen oder nicht vorhandenen Docht.

Interpretation: Obwohl die Käufer wieder stärker wurden, zeigt der lange untere Schatten, dass die Verkäufer den Preis erst deutlich nach unten drückten. Im Aufwärtstrend heißt das, es könnte eine Trendumkehr bevorstehen.

Ähnliche Muster: Tritt der Hanging Man in einem Abwärtstrend auf, wird er als „Hammer“ bezeichnet und liefert eher ein bullishes Signal.

Bestätigung: Wird bestätigt, wenn die Folgekerze unter dem Tief der Formation schließt und das Muster in einer Widerstandszone liegt.

Short-Signal: Ich eröffne eine Short-Position nach der Bestätigung, wenn der Hanging Man im Aufwärtstrend deutlich erkennbar ist. Den Stop-Loss platziere ich zum Beispiel knapp über dem Hoch des Hanging Man.

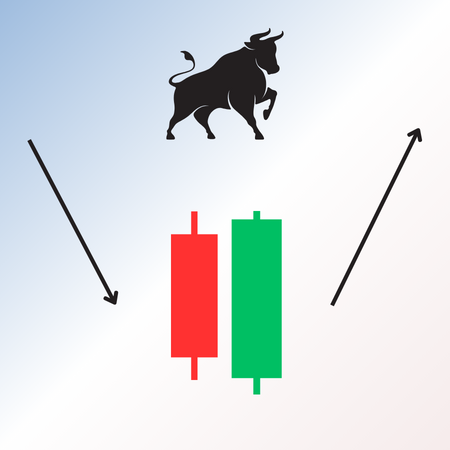

5. Bullish Engulfing

Das Engulfing-Muster besteht aus 2 aufeinanderfolgenden Kerzen, wobei die 2. Kerze den gesamten Körper der vorherigen Kerze umschließt. Es ist wichtig, dass die beiden Kerzen unterschiedliche Farben haben, um das Muster zu bilden. Beim Bullish Engulfing ist die 2. Kerze grün.

Interpretation: Signalisiert eine potenzielle Trendumkehr von einem Abwärtstrend zu einem Aufwärtstrend, da die Käufer offensichtlich stärker werden.

Ähnliche Muster: Engulfing-Muster gelten als eine der stärksten Umkehrmuster. Das Bearish Engulfing ist dabei das Pendant zum Bullish Engulfing.

Bestätigung: Durch den Anstieg des Kaufvolumens, wenn das Muster an einer Unterstützung auftaucht und die Folgekerze über dem Hoch schließt.

Long-Signal: Da der Bullish Engulfing ein Kaufsignal ist, gehe ich eher eine Long-Position ein, sofern ich das Muster bestätigen kann. Natürlich sollte die Marktsituation je nach Asset auch beachtet werden. Den SL platziere ich unter dem Tief der ersten oder zweiten Kerze vom Bullish Engulfing.

6. Bearish Engulfing

Ein Bearish Engulfing sieht genauso aus wie das Bullish Engulfing, nur dass die Kerzenfarben vertauscht sind. Die 2. Kerze umschließt den Körper der ersten ebenfalls vollständig und ist rot, wohingegen die 1. Kerze eine grüne Farbe besitzt.

Interpretation: Da die 2. Kerze größer ist und tiefer schließt, gehe ich von einer Dominanz der Verkäufer aus. Der Kurs wird also wahrscheinlich fallen.

Ähnliche Muster: Ähnlich ist das „Dark Cloud Cover“, bei dem die 2. Kerze mehr als die Hälfte des Körpers der ersten abdeckt, jedoch nicht tiefer schließt.

Bestätigung: Das Handelsvolumen erhöht sich und die rote Kerze findet Abweisung an einem Widerstand. Beachte auch die Folgekerzen.

Short-Signal: Wenn ein Bearish Engulfing bestätigt ist, eröffne ich eine Short-Position und setze den Stop-Loss knapp über dem Hoch der 2. Kerze.

7. Piercing Line

Das Piercing Line wird oftmals auch als „Bullish Piercing Line“ bezeichnet. Die erste Kerze ist rot (bärisch) und wird von einer 2 grünen (bullischen) Kerze gefolgt, die mindestens die Hälfte des Körpers der vorherigen roten Kerze überdeckt.

Interpretation: Wenn die 2. Kerze mehr als die Hälfte des Körpers der ersten Kerze abdeckt und über dieser Hälfte schließt, liegt ein Bullensignal vor.

Ähnliche Muster: Das „Bullish Engulfing“ ist vergleichbar, nur dass bei dem Muster die 2. Kerze den Körper der ersten vollständig umschließt.

Bestätigung: Destätige die Piercing Line, wenn die nächste Kerze über dem Schlusskurs der 2. Kerze schließt und das Volumen deutlich steigt.

Long-Signal: Ich gehe Long, wenn das Handelsvolumen stark ansteigt und das Piercing Line an einer markanten Unterstützung auftritt. Oft warte ich noch die Folgekerze ab, die ganz klar bullisch sein sollte.

8. Dark Cloud Cover

Das Dark Cloud Cover ist ein bärisches Umkehrmuster, das aus 2 aufeinanderfolgenden Kerzen besteht. Die erste Kerze ist grün (bullisch) und wird von einer 2. roten (bärischen) Kerze gefolgt, die mindestens die Hälfte des Körpers der vorherigen grünen Kerze überdeckt. Es ist quasi der bärische Bruder vom Piercing Line Muster.

Interpretation: Sollte die 2. rote Kerze über der 1. grünen öffnen und mehr als die Hälfte des Körpers der ersten Kerze abdecken und darunter schließen, besteht die Tendenz für eine bärische Trendwende.

Ähnliche Muster: Das „Bearish Engulfing“ erscheint ähnlich, wobei dort die 2. Kerze den Körper der ersten vollständig einnimmt.

Bestätigung: Wenn die nächste Kerze unter dem Tief der 2. Kerze schließt, sich hier ein markanter Widerstand befindet und mögl. das Volumen steigt.

Short-Signal: Ich gehe short und setze den Stop-Loss knapp über dem Hoch der 2. Kerze, wenn das Muster ausreichend Bestätigung gefunden hat.

9. Bullish Harami

Das Harami ist ein Candlestick-Muster, das ebenfalls aus 2 aufeinanderfolgenden Kerzen besteht. Die 1. Kerze ist größer und umschließt den Körper der nachfolgenden 2. Kerze. Im Vergleich zum Engulfing-Muster, wo die 2. Kerze den 1. Kerzenkörper umschließt, ist es beim Harami genau umgekehrt.

Interpretation: Das Harami wird oft als neutral / konsolidierend betrachtet. Die bullische Tendenz ist gegeben, wenn die 1. Kerze rot und die 2. grün ist.

Ähnliche Muster: Auch hier ist „Bullish Engulfing“ ähnlich, da es quasi vertikal gespiegelt aussieht. Ich finde das Engulfing ist das stärker Muster.

Bestätigung: Beim Harami warte ich meistens die Folgekerzen ab und achte darauf, ob es in einer markanten Zone auftritt und das Volumen steigt.

Long-Signal: Bevor ich eine Long-Position eingehe, muss das Bullish Harami wirklich mehrfacht bestätigt worden sein. Danach platziere ich umgehend den Stop-Loss, etwas unter dem Tief der 2. Kerze.

10. Bearish Harami

Ein gut ausgeprägtes Bearish Harami, zeigt sich zunächst als große bullische Kerze (grün), gefolgt von einer kleineren bärischen Kerze (rot), deren Körper vollständig innerhalb des Körpers der ersten liegt.

Interpretation: Wenn die kleinere Kerze innerhalb vom Kerzenkörper der 1. Candle liegt und klar bärisch ist, könnte ein Abwärtstrend bevorstehen.

Ähnliche Muster: Sieht dem Bearish Engulfing recht ähnlich. Wie bereits erwähnt, sind Engulfing-Muster die stärkeren Varianten.

Bestätigung: Am besten die bärische Folgekerze abwarten, da es ein etwas schwächeres Muster ist. Am Widerstand ist das Muster aussagekräftiger.

Short-Signal: Da ein Bearish Harami bärisch ist, setze ich auf eine Short-Position nach Bestätigung des Musters. Der Stop-Loss kann beispielsweise knapp über der 1. bullischen Kerze gesetzt werden.

11. Normales Doji

Das normale Doji zeigt eine Kerze mit einem sehr kleinen Körper und fast gleichen Eröffnungs- und Schlusskursen, während der obere und untere Schatten relativ lang sind.

Interpretation: Zeigt Unentschlossenheit im Markt, da Käufer und Verkäufer während der Kerzenperiode nahezu gleich stark waren. Kann Trend umkehren.

Ähnliche Muster: Es gibt mehrere Ausprägungen von Dojis, die auch für Unentschlossenheit stehen, jedoch im Kontext vom Trend zu betrachten sind.

Bestätigung: Das Signal des normalen Dojis, wird durch eine weitere Kerze bestätigt, die in die Richtung der potenziellen Umkehr schließt.

Signal: Ein Long-Signal ergibt sich, wenn der folgende Kurs über dem Hoch des Doji schließt, was eine potenzielle bullische Umkehr andeuten könnte. Gleichzeitig tritt erhöhtes Handelsvolumen auf und das Doji tritt an einer markanten Zone auf.

12. Dragonfly Doji

Ein Dragonfly Doji hat ebenfalls einen sehr kleinen Körper, allerdings am oberen Ende der Kerze und einen langen unteren Schatten, während der obere Schatten (Docht) lediglich minimal oder garnicht vorhanden ist.

Interpretation: Der Dragonfly Doji deutet darauf hin, dass Käufer während der Kerzenperiode den Kurs stark nach oben gedrückt haben – also bullisch.

Ähnliche Muster: Ein „Hammer-Candle“ ist vergleichbar, da der auch eine bullische Umkehr signalisiert, allerdings einen größeren Kerzenkörper hat.

Bestätigung: Sofern die Kerze danach deutlich über dem Hoch des Dragonfly Doji schließt und ein Anstieg des Kaufvolumens das Signal verstärkt.

Long-Signal: Eine mögliche Fortsetzung des Aufwärtstrends oder die bullische Umkehr vom Abwärtstrend, kann erst mit/nach einer bullischen Folgekerze als gutes Long-Signal interpretiert werden. Wenn das der Fall ist, gehe ich long.

13. Gravestone Doji

Der Gravestone Doji hat einen sehr kleinen Körper am unteren Ende der Kerze und einen schönen langen Docht, während der untere Schatten (Lunte) sehr klein erscheint oder überhaupt nicht existiert.

Interpretation: Während die Kerze entsteht, drücken die Käufer den Kurs stark nach unten. Das spricht grundsätzlich erstmal für eine Fortsetzung vom Abwärtstrend oder eine Trendumkehr, sofern das Muster im Aufwärtstrend erscheint.

Ähnliche Muster: Kann dem „Shooting Star“ ähneln und besitzt aber keinen oder einen viel kleineren Körper als der Shooting Star oder inverse Hammer.

Bestätigung: Signal wird bestätigt, wenn die nachfolgenden Kerzen unter dem Tief des Gravestone Doji schließen. Ein Volumenanstieg bestätigt ebenfalls.

Short-Signal: Sobald der Kurs unter dem Tief des Gravestone Doji schließt, ist eine Short-Position in Erwägung zu ziehen. Bei einer Trendumkehr vom Aufwärts in den Abwärtstrend, ist das Signal noch stärker, wenn das Doji an einem Widerstand auftritt.

14. Double Doji

2 aufeinanderfolgenden Dojis, die jeweils kleine Körper und lange Schatten zeigen, wobei beide Kerzen eine ähnliche Form haben. Die Farbe ist relativ egal und das Doji tritt in den meisten Märkten relativ selten auf.

Interpretation: Die Unentschlossenheit im Markt ist deutlich ausgeprägt, woraufhin grundsätzlich eine starke Kursbewegung folgen könnte.

Ähnliche Muster: Eine klassische Doji-Kerze gefolgt von einer weiteren Kerze in einem Trend ist vergleichbar, aber das Double Doji zeigt mehr Unsicherheit.

Bestätigung: Erfolgt, sofern die nächste Kerze eine klare Richtung zeigt, sei es bullisch oder bärisch, und idealerweise mit erhöhtem Volumen einhergeht.

Signal: Hängt sehr stark von den nachfolgenden Kerzen ab. Weil Double Doji-Muster in der Regel weniger eindeutig sind, können sowohl bullische als auch bärische Signale entstehen, je nachdem ob starke bullische oder bärische Kerzen folgen.

15. Bullish Long Legged Doji

Auch ein Bullish Long Legged Doji besitzt einen sehr kleinen Körper in der Mitte, aber dafür sehr lange obere und untere Schatten. Hier herrscht ebenfalls eine große Unsicherheit vor im Markt vor.

Interpretation: Sehr viel stärkere Unsicherheit im Markt, mit erheblichen Preisschwankungen. Könnte den starken Abwärtsrend plötzlich umkehren.

Ähnliche Muster: Sieht aus wie das klassische Doji nur mit deutlich längeren Schatten oben und unten.

Bestätigung: Die beiden Folgekerzen sollten deutlich über dem Hoch vom Long Legged Doji schließen. Trendumkehr ist an einer markanten Unterstützung.

Long-Signal: Lässt sich die Trendumkehr deutlich aus der Bestätigung herauslesen, eröffne ich die Long-Position. Allerdings behalte ich im Hinterkopf, dass das Doji-Signal nicht so aussagekräftig ist, im Vergleich der Signalwirkung die viele andere Candlestick Patterns haben.

16. Bearish Long Legged Doji

Ist grundsätzlich identisch wie das Bullish Long Legged Doji aufgebaut, mit einem kleinen Körper in der Mitte und langen Schatten. Nur mit dem Unterschied, dass es am Ende eines Aufwärtstrends auftaucht und den Trendwechsel zum Abwärtstrend einläuten kann.

Interpretation: Long Legged Dojis stehen immer für sehr große Preisschwankungen und einer überdurchschnittlich hohen Marktunsicherheit.

Ähnliche Muster: Ein „Long Legged Doji“ in einem bullischen Kontext ist vergleichbar, wird jedoch in die entgegengesetzte Richtung interpretiert.

Bestätigung: Auch hier achte ich sehr stark auf die nachfolgenden Kerzen und prüfe, ob das Doji an einem wichtigen Preislevel auftaucht.

Short-Signal: Sollte der Markt in den nachfolgenden Kerzen deutlich unter dem Tief des Bearish Long Legged Doji schließen und eine Short-Position auch im Trendkontext sinnvoll sein, gehe ich short.

17. Bullish Marubozu

Marubozu bedeutet nichts anderes als Körperkerze. Das sind Kerzen, die keinen oder nur einen sehr kleinen Schatten haben und einen langen Körper aufweisen. Sie repräsentieren starke Kursbewegungen in eine bestimmte Richtung, während der betrachteten Zeitperiode.

Interpretation: Bullische Körperkerzen zeigen eine klare Dominanz der Käufer, weshalb sie auch entsprechend häufig in einen Aufwärtstrend münden.

Ähnliche Muster: Körperkerzen sind Teil von vielen anderen Kerzenformationen, welche auf der Stärke dieser Einzelkerze aufbauen.

Bestätigung: Wenn die grüne Körperkerze den Trendwechsel einläutet, an einer Unterstützung beginnt und gleichzeitig das Handelsvolumen steigt.

Long-Signal: Spätestens wenn die Bestätigung erfolgt ist, warte ich manchmal noch 1 oder 2 Kerzen ab und gehe danach long. Der Stop-Loss kann zum Beispiel knapp unterhalb von der tiefsten Kerze des Trendwechsels oder der Marubozu-Kerze gesetzt werden.

18. Bearish Marubozu

Zeigt sich als eine Kerze ohne Schatten, die von oben bis unten durchgehend fällt und am Tagestief schließt. Wird neben Bearish Marubozu auch als bärische Körperkerze bezeichnet und ist häufig überdurchschnittlich lang.

Interpretation: Eine solche Kerze zeigt massive Verkaufsstärke, da sich der Kurs während dieser Periode über, nur nach unten bewegte, ohne nennenswerte Gegenbewegungen.

Ähnliche Muster: Der „Bullische Marubozu“ ist vergleichbar, da er ebenfalls keine Schatten zeigt, jedoch den Abwärtstrend zum Aufwärtstrend wechselt.

Bestätigung: Die nächste Kerze sollte unter dem Tief des Bearish Marubozu schließen und das Marubozu sich an einer Widerstandszone befinden.

Short-Signal: Ein langes Bearish Marubozu ist ein stark bärisches Zeichen. Tritt die Körperkerze an einem Widerstand auf, gehe ich sehr gerne in eine Short-Position und setze den Stop-Loss oberhalb der Zone oder der Kerze.

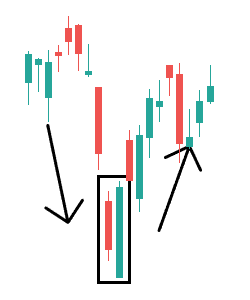

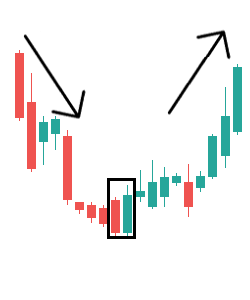

19. Morning Star

Ist ein bullisches Umkehrmuster, das aus 3 aufeinanderfolgenden Kerzen besteht. Beginnt mit einer langen roten Kerze, welche die vorherrschende Abwärtsbewegung repräsentiert. Die 2. Kerze ist klein und repräsentiert oft eine Phase der Unsicherheit oder Konsolidierung, gefolgt von einer 3., sehr bullisch ausgeprägten Kerze.

Interpretation: Der Morning Star zeigt eine drastische Veränderung in der Marktdynamik an, ähnlich dem Bullish Engulfing.

Ähnliche Muster: Ja, das „Bullish Engulfing“ ist ähnlich, besteht jedoch nur aus 2 Kerzen.

Bestätigung: Häufig steigt das Handesvolumen in der Phase der 3. Kerze. Eine Unterstützungszone u.o. Indikator kann das Signal auch verstärken.

Long-Signal: Ein solches Muster kann als gutes Kaufsignal betrachtet werden, insbesondere wenn es in der Nähe von Unterstützungsniveaus auftritt. Den SL setze ich kurz nach dem Eröffnen der Long-Position leicht unterhalb der niedrigsten Kerze.

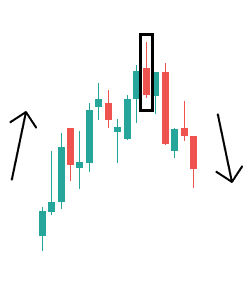

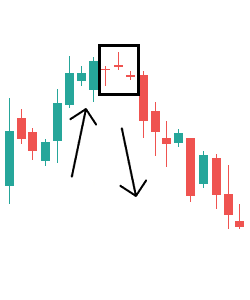

20. Evening Star

Besteht ebenfalls aus 3 aufeinanderfolgenden Kerzen. Beginnend mit einer langen grünen (bullischen) Kerze. Diese wird von einer kleineren 2. Kerze gefolgt, welche oft als Phase der Konsolidierung betrachtet wird. In der 3. Kerze, welche bärisch ist, wird die Dominanz der Bären deutlich – sie fällt deutlich unter das Tief der 1. Kerze.

Interpretation: Gutes Muster für bärische Trendwende, da eine Phase des Aufwärtsdrucks durch einen starken Abwärtsimpuls ersetzt wird.

Ähnliche Muster: Kann eine gewisse Ähnlichkeit mit Bearish Engulfing oder Dark Cloud Cover haben, wobei diese Muster nur 2 Kerzen beinhalten.

Bestätigung: Wenn die nächste Kerze unter dem Tief der 3. Kerze schließt, das Verkaufsvolumen steigt und ein markantes Preislevel vorliegt.

Short-Signal: Ich gehe short nach Bestätigung des Evening Star und setze meinen Stop-Loss knapp über das Hoch der ersten Kerze. Natürlich schaue ich immer auf den Trendkontext, Pullbacks und ob das Evening Star an einem Widerstand auftaucht.

21. Three White Soldiers

Es folgen 3 besonders lange bullische Kerzen aufeinander, wobei jede Kerze über dem Schlusskurs der vorherigen schließt und höhere Tiefs aufweist. Das spricht natürlich stark für einen Aufwärtstrend.

Interpretation: Ein solches Muster zeigt eine starke und anhaltende bullische Bewegung, bei der Käufer kontinuierlich dominieren.

Ähnliche Muster: Das „Bullish Engulfing“ ähnelt, indem es ebenfalls eine bullische Trendwende anzeigt, jedoch aus nur 2 Kerzen besteht.

Bestätigung: Eine 4. Kerze die den Aufwärtstrend fortsetzt, wobei gleichzeitig ein Volumenanstieg zu beobachten ist. Tritt häufig als Pullback auf.

Long-Signal: Ich setze eine Long-Position, wenn die Three White Soldiers an einer Unterstützung oder gar Konfluenzzone auftreten und platziere den Stop-Loss unter dem Tief der 2. oder 3. Kerze.

22. Three Black Crows

Das Three Black Crows-Muster ist ein starkes bärisches Umkehrmuster, das aus 3 aufeinanderfolgenden roten (bärischen) Kerzen besteht und quasi das Gegenstück vom Three White Soldiers Muster darstellt. Jede Kerze öffnet typischerweise innerhalb des vorherigen Körpers und schließt tiefer als der vorherige Schlusskurs.

Interpretation: Dieses Muster signalisiert eine deutliche und starke Abwärtsbewegung, besonders wenn die bärischen Kerzen immer länger werden.

Ähnliche Muster: Ist ähnlich wie 3 bearish Marubozu Kerzen in Folge.

Bestätigung: Ein starker Hinweis ist oft das Abprallen am Widerstandsniveau.

Short-Signal: Sofern die Bestätigung der Three Black Crows erfolgt und eindeutig ist, setze ich den Stop-Loss knapp über dem Hoch der ersten Kerze und eröffne eine Short-Position. Bei extremer Volatilität arbeite ich auch mit halben oder einer Drittel Size.

23. Rising Three Methods

Das Rising Three Methods-Muster beginnt mit einer langen grünen (bullischen) Körperkerze. Dann folgen 3 kleinere rote (bärische) Korrekturkerzen, die innerhalb des Körpers der ersten Kerze liegen und recht kurz sind. Die 5. Kerze ist wieder eine sehr lange grüne Kerze, die die vorherigen roten Kerzen umschließt.

Interpretation: Steht in vielen Fällen für eine Trendfortsetzung, weil zu erkennen ist, dass der Aufwärtstrend trotz kleiner Korrekturen intakt bleibt.

Ähnliche Muster: Die „Bearish Three Line Strike“-Formation (siehe unten) kann so ähnlich aussehen und auf den ersten Blick verwechselt werden.

Bestätigung: Folgt nach der letzten Kerze des Musters eine weitere bullische Kerze, ist es wahrscheinlicher, dass der Aufwärtstrend anhält.

Long-Signal: Wenn ich das Muster sehe, entscheide ich mich für die Long-Position, sofern auch die Folgekerze bullisch erscheint und die Trendfortsetzung im gesamten Marktkontext wirklich sinnvoll erscheint. Dann platziere ich oftmals den Stop-Loss unter dem tiefsten Tief der kleineren bärischen Kerzen.

24. Falling Three Methods

Auch das Gegenstück, das Falling Three Methods-Muster ist ein Trendfortsetzungsmuster, das allerdings in einem bestehenden Abwärtstrend auftritt.

Interpretation: Signalisiert eine wahrscheinliche Fortsetzung des bestehenden Trends. Trotz zwischenzeitlicher Erholungen bleibt Trend bestehen.

Ähnliche Muster: Kann mit einem „Bullish Three Line Strike“ verwechselt werden. Interpretationen sind jedoch gegenläufig, deshalb Vorsicht.

Bestätigung: Sofern die Folgekerzen bärisch sind, oder Indikatoren und Preislevel die bärische Tendenz aufweisen, ist die Trendfortsetzung bestätigt.

Short-Signal: Ein Long-Signal ist hier nicht gegeben, auch wenn die 3 bullischen Kerzen zunächst den Anschein machen können. Da das Muster bärisch ist und auf ein Short-Signal hinweist, gehe ich auch short. Allerdings muss das in den Trendkontext passen (siehe Pullback Trading).

25. Spinning Bottom

Beim Spinning Bottom erkennst Du eine kleine Kerze mit kurzen oberen und unteren Schatten, die erst einmal eine Unentschlossenheit im Markt darstellt. Die Farbe ist bei diesem Muster nicht so wichtig, nur wo es im Trend auftritt.

Interpretation: Zeigt zunächst, dass weder Käufer noch Verkäufer besonders stark sind, weshalb eine Trendumkehr oder Konsolidierung folgen könnte.

Ähnliche Muster: Sieht dem „Long-Legged-Doji“-Muster ähnlich, hat aber einen größeren Kerzenkörper.

Bestätigung: Wenn die nächste Kerze klar in eine Richtung geht, kannst Du dem Spinning Bottom mehr Bedeutung zuschreiben.

Long-Signal: Ein Long-Signal entsteht nur, sofern nach dem Spinning Bottom eine klare bullische Kerze folgt, die den Aufwärtstrend klar unterstützt.

26. Spinning Top

Das Spinning Bottom ist das Gegenstück zum Spinning Top und kann in einem Abwärtstrend auftreten. Es besitzt einen kleinen Körper und etwas gleich lange Schatten oben und unten. Im Grund ist das Spinning Top optisch identisch mit dem Spinning Bottom. Es heißt „Top“ weil es oft das obere Ende vom Aufwärtstrend markiert.

Interpretation: Auch das Spinning Top deutet darauf hin, dass sich die Marktdynamik verlangsamt hat und bald ein Trendwechsel kommen könnte.

Ähnliche Muster: Wie das Spinning Bottom oder Doji. Zeigen alle immer Unsicherheit im Markt.

Bestätigung: Erst durch die Folgekerze(n) wird klar, ob der Kurs nun letztendlich dreht bzw. wechselt.

Short-Signal: Gerne eröffne ich eine Short-Position, wenn das Spinning Top durch eine starke bärische Kerze gefolgt wird, die den Trend bestätigt. Außerdem ist das Short-Signal noch stärker, wenn das Spinning Top den Aufwärtstrend innerhalb einer Widerstandszone beendet.

27. Bullish Three Line Strike

Ein Bullish Three Line Strike beginnt zunächst mit 3 langen bullischen Kerzen, gefolgt von einer langen bärischen Kerze, die allerdings die Körper der 3 vorherigen Kerzen vollständig umschließt.

Interpretation: Trotz des Rückschlags durch die 4. Kerze zeigt das Muster insgesamt Stärke auf der Käuferseite, weshalb der Aufwärtstrend sich wahrscheinlich fortsetzen wird.

Ähnliche Muster: Das „Three White Soldiers“-Muster ähnelt dem Bullish Three Line Strike, aber ohne die abschließende bärische Kerze.

Bestätigung: Sollte die nächste Kerze nach der bärischen Kerze wieder bullisch schließen und der Aufwärtstrend sich fortsetzen.

Long-Signal: Bei dem Bullish Three Line Strike achte ich stark auf die Folgekerze und den Trendkontext. Herrscht ein wirklich stabiler Aufwärtstrend vor und das Bullish Three Line Strike taucht auf, ist der Long-Einstieg keine schlechte Idee.

28. Bearish Three Line Strike

Ein Bearish Three Line Strike besteht aus 3 langen bärischen Kerzen und danach kommt eine große bullische Kerze, welche die Körper der 3 kleineren Kerzen davor vollständig umhüllt. Sie kann auch als Körperkerze auftreten, was dann aber die Signalwirkung schwächt (siehe Bullish Marubozu).

Interpretation: Das Gesamtbild bleibt bärisch, obwohl die 4. Kerze als bullisches Signal interpretiert werden kann. Insgesamt deutet das Muster aber eine Fortsetzung des Abwärtstrends an.

Ähnliche Muster: Man kann das „Three Black Crows“-Muster herauslesen, jedoch ohne die abschließende bullische Kerze – aber ebefalls bärisch.

Bestätigung: Unbedingt bärische Kerze nach der bullischen Kerze abwarten, um die Fortsetzung des Abwärtstrends zu bestätigen.

Short-Signal: Ein Long-Signal ist bei diesem Muster eher unwahrscheinlich – ich tendiere beim Bearish Three Line Strike eher dazu, short zu gehen, besonders wenn die Kerze nach der 4. Kerze stark bärisch ist und das Verkaufsvolumen durch die Decke geht.

29. Bullish Mat Hold

Beim Bullish Mat Hold-Muster erkennst Du das Muster daran, dass eine lange bullische Kerze erscheint und danach 3 kleinere Kerzen, die ersteinmal nach unten korrigieren, allerdings abschließend eine weitere bullische Kerze erscheint, die den ursprünglichen Aufwärtstrend plötzlich bestätigt.

Interpretation: Ein solches Candlestick Pattern zeigt mir, dass trotz einer kurzen Korrektur, der bullische Trend intakt bleibt, da die Käufer stark bleiben.

Ähnliche Muster: Sieht dem „Rising Three Methods“-Muster ähnlich.

Bestätigung: Ich schau ob noch eine weitere bullische Kerze nach der letzten des Musters auftaucht und ob es weitere Hinweise für einen Bullenkurs gibt.

Long-Signal: Das Muster muss vollständig bestätigt werden und erst dann gehe ich long und setze meinen Stop-Loss unter die Tiefs der kleineren Kerzen.

30. Bearish Mat Hold

Das Bearish Mat Hold besteht aus einer langen bärischen Kerze, gefolgt von 3 kleineren bullischen Kerzen, die leicht nach oben korrigieren. Aber die Formation schließt mit einer weiteren bärischen Kerze.

Interpretation: Der Abwärtstrend scheint trotz einer kurzen Erholung vom Kurs weiter anzuhalten und die Verkäufer behalten die Kontrolle.

Ähnliche Muster: Im Grund dem „Falling Three Methods“-Muster ähnlich, allerdings mit einer etwas anderen Kerzenstruktur.

Bestätigung: Ich bestätige das Muster, wenn eine weitere bärische Kerze unter dem Tief der abschließenden Kerze schließt und es in den Trendkontext insgesamt passt.

Short-Signal: Nach der Bestätigung gehe ich oftmals short rein. Der Stop-Loss wird von mir knapp über den Hochs der kleineren Korrekturkerzen gesetzt.

31. Gap up

Ein Gap Up entsteht, wenn der Kurs mit einer Kurslücke nach oben eröffnet und somit deutlich über dem Schlusskurs der vorherigen Kerze liegt. Es sieht einfach aus wie eine Lücke (Gap) bzw. leerer Raum zwischen den beiden Kerzen.

Interpretation: Das Candlestick Pattern zeigt mir eine starke bullische Dynamik, da Käufer bereit sind, zu einem deutlich höheren Preis einzusteigen.

Ähnliche Muster: Wie Gap Down nur bullisch.

Bestätigung: Ich überprüfe die Stärke des Gap Up, indem ich schaue ob die nächste Kerze weiterhin bullisch bleibt und wie lang die Kerzen sind.

Long-Signal: Ein Long-Signal ergibt sich, wenn das Gap Up bestätigt wird und keine Rückkehr in die vorherige Preisspanne stattfindet.

32. Gap down

Bei einem Gap Down öffnet der Kurs unterhalb des vorherigen Schlusskurses und lässt eine Lücke nach unten, die deutlich sichtbar ist.

Interpretation: Dieses Pattern weist auf starken Verkaufsdruck hin, da die Marktteilnehmer bereit sind, zu deutlich niedrigeren Preisen zu verkaufen.

Ähnliche Muster: Gegenstück zum „Gap Up“-Muster.

Bestätigung: Um das Gap Down zu bestätigen, beobachte ich, ob die folgende Kerze ebenfalls im Abwärtstrend bleibt.

Short-Signal: Eine Short-Position einzugehen ist oft keine schlechte Idee, sobald das Gap Down bestätigt ist. Setze den Stop-Loss direkt über dem Hoch der Kerze vor der Kurslücke. Schau aber vorher nochmal auf das Handelsvolumen und ob wirklich weiter abverkauft wird.

33. Bullish Tri Star

Das Bullish Tri Star erkennst Du an 3 aufeinanderfolgenden Dojis, die in einem Abwärtstrend erscheinen. Der mittlere Doji liegt leicht tiefer. Die Farben sind nicht wirklich relevant und das Muster kommt selten vor.

Interpretation: Es herrscht eine große Unsicherheit im Markt. Ein Aufwärtstrend könnte wahrscheinlich kommen.

Ähnliche Muster: Vergleichbar ist der „Morning Star“. Allerdings haben dort die 2 äußeren Kerzen jeweils einen großen Kerzenkörper.

Bestätigung: Ich achte darauf, dass die nächste Kerze nach dem dritten Doji bullisch schließt und einen klaren Richtungswechsel signalisiert.

Long-Signal: Sobald der Aufwärtstrend bestätigt ist, eröffne ich eine Long-Position und platziere den Stop-Loss unterhalb des Tiefs des 3. Dojis.

34. Bearish Tri Star

Du siehst das Bearish Tri Star-Muster, wenn 3 Dojis in einem Aufwärtstrend auftreten, wobei der mittlere Doji etwas weiter oben erscheint.

Interpretation: Deutet auf Unsicherheit unter den Käufern hin und zeigt eine mögliche Umkehr des Trends nach unten.

Ähnliche Muster: Ein „Evening Star“ könnte ähnlich aussehen, wobei hier allerdings keine Dojis, sondern andere Kerzenstrukturen auftreten.

Bestätigung: Ich beobachte, ob die nächste Kerze nach dem 3. Doji bärisch schließt und den Beginn eines Abwärtstrends signalisiert.

Short-Signal: Die Short-Position kann ich nach Bestätigung des Abwärtstrends eingehen, wobei der Stop-Loss über dem Hoch des 3. Dojis gesetzt wird.

35. Tweezer Bottom

Das Tweezer Bottom-Muster besteht aus 2 Kerzen hintereinander in einem Abwärtstrend, deren Tiefpunkte nahezu identisch sind. Idealerweise ist die erste Kerze bärisch und die 2. Kerze bullisch.

Interpretation: Ein solches Muster deutet darauf hin, dass das Verkaufsinteresse nachlässt und eine bullische Umkehr wahrscheinlich ist.

Ähnliche Muster: Sieht dem „Bullish Engulfing“ recht ähnlich und zeigt ebenfalls einen evtl. Wendepunkt im Abwärtstrend, allerdings in anderer Form.

Bestätigung: Ich warte auf eine bullische Kerze, die das Tief der zweiten Kerze nicht mehr unterschreitet und über dem Hoch der ersten Kerze schließt. Außerdem hat das Tweezer Bottom mehr Aussagekraft, wenn es an einer Unterstützung erscheint.

Long-Signal: Nach Bestätigung des Musters gehe ich eine Long-Position ein und platziere den Stop-Loss knapp unterhalb der Tiefpunkte beider Kerzen.

36. Tweezer Top

Ein Tweezer Top-Muster lässt sich an 2 Kerzen in einem Aufwärtstrend erkennen, die fast gleiche Hochpunkte aufweisen. Besonders aussagekräftig ist das Muster, wenn die 1. Kerze grün und die Folgekerze rot erscheint.

Interpretation: Das Kaufinteresse lässt offensichtlich nach und ein potenzieller Trendwechsel nach steht wahrscheinlich bevor.

Ähnliche Muster: Typisch kann das „Bearish Engulfing“-Muster eine ähnliche Umkehr signalisieren, allerdings durch eine vollständige Umklammerung der Kerzenkörper.

Bestätigung: Wenn die nächste Kerze nach den Tweezer Top-Kerzen bärisch schließt und damit den Abwärtstrend einleitet.

Short-Signal: Sobald das Muster bestätigt ist, gehe ich short und setze den Stop-Loss knapp über die Hochpunkte beider Kerzen

Lernvideos zu Candlestick Patterns kostenlos anschauen:

Vor- und Nachteile von Candlestick Pattern

Vorteile:

Schnelle Erkennung potenzieller Trendwechsel oder Fortsetzungen.

Anwendung in allen verschiedenen Zeiträumen möglich.

Hilft bei der Planung von Trade-Einstiegen und Ausstiegen.

Ermöglicht Einsicht in das Verhalten von Käufern und Verkäufern.

Vielzahl an Mustern für verschiedene Marktbedingungen.

Flexibel kombinierbar mit anderen Analysemethoden.

Leicht verständliche Muster, auch für Anfänger in der technischen Analyse.

Nachteile:

Viele der Muster besitzen eine geringe Trefferquote von nur knapp über 50%.

Zu starkes Verlassen ausschließlich auf Kerzenmuster ohne Bestätigung kann riskant sein.

Candlestick Pattern Trading

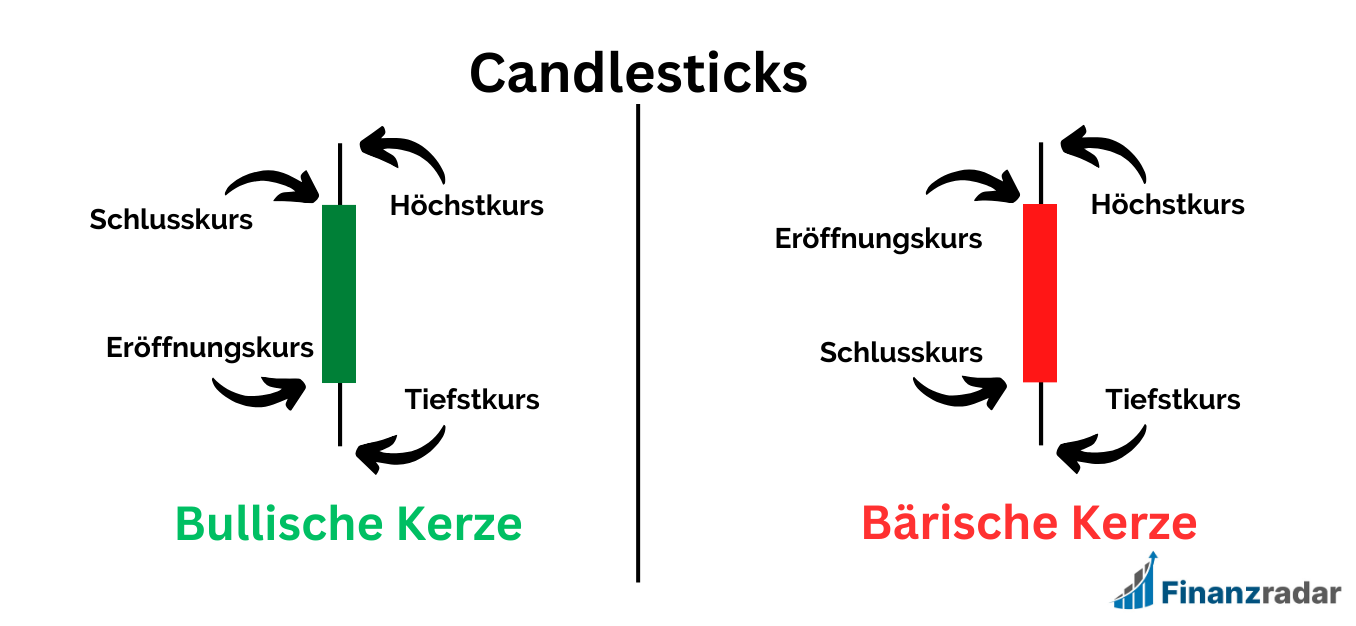

Allgemein gilt in der technischen Analyse, dass es zu jedem bullischen Objekt auch ein negatives Pondon gibt. Bei Trading Kerzen ist dies nicht anders.

Grundsätzlich unterscheiden wir bei einzelnen Kerzen zwischen einer bullischen und einer bärischen Kerze. Bullische Kerzen zeichnen sich durch einen grünen Kerzenkörper aus, wohingegen bärische Kerzen einen roten Kerzenkörper haben.

Bullische Kerze: Eine bullische Kerze ist definiert durch einen Schlusskurs, welcher über dem Eröffnungskurs liegt und ist grün. Sprich, es wurde innerhalb der entsprechenden Zeiteinheit ein Kursgewinn erzielt. Wie lang die Schatten einer Kerze sind, spielt dabei zunächst keine Rolle.

Bärische Kerze: Eine bärische Kerze hingegen wird definiert durch einen Schlusskurs, welcher unter dem Eröffnungskurs liegt. Das Asset hat in dem ausgewählten Zeitraum also einen Verlust wahrgenommen. Diese Kerzen sind rot.

Eröffnungskurs: Bildet den Preis exakt zum Beginn der Periode (zum Beispiel Handelstag oder Stunde) ab, die betrachtet wird.

Schlusskurs: Analog dazu ist der Schlusskurs von einer Kerze genau der Kurs, welcher exakt am Ende der Handelsperiode erreicht wurde.

Lunte / Schatten: Schatten oder Lunten einer Kerze zeigen die Höchst- und Tiefstpreise einer Periode an, die außerhalb des Kerzenkörpers liegen. Sie repräsentieren Preisbereiche, die während der Periode erreicht, aber nicht beibehalten wurden.

So interpretierst Du Candlesticks richtig

Trotz des einfachen Aufbaus von Kerzen kannst Du sehr viel Informationen aus Candlesticks gewinnen, indem Du verstehst, wie sie sich gebildet haben und was dieser Bildungsprozess über den Markt aussagt. Ich stelle mir das ganz gerne wie ein Tauziehen zwischen Käufern (Bullen) und Verkäufern (Bären) vor:

Candles mit großem Körper: Ein großer Körper deutet auf komplette Stärke von Käufern (oder Verkäufern) während eines Zeitraums hin. Siehst Du beispielsweise eine bullische Kerze, welche nur aus einem Körper besteht, dann haben die Käufer volle Kontrolle – der Kurs steigt wahrscheinlich.

Langer Schatten: Ist der Kerzenkörper sehr klein, dann deutet das meist auf ein Unentschieden zwischen Käufern und Verkäufern hin. Erkennst Du zusätzlich lange Lunten, kannst Du das als Unsicherheit der Marktakteure über den künftigen Verlauf interpretieren. Abwarten ist hier meist die beste Wahl.

Docht am oberen Ende: Befindet sich ein Schatten oberhalb des Kerzenkörpers, so wird er Docht genannt (Analogie reale Kerze aus Wachs+Docht). Ein Docht entsteht, indem ein Kurs zwischenzeitlich steigt, den Anstieg aber wieder schnell abgibt.

Lunte am unteren Ende: Lunten deuten auf Grund ihrer Entstehung oftmals auf mögliche steigende Kurs hin, da hier Kursverluste innerhalb der selben Kerze sofort wieder hochgekauft werden. Die Käufer gewinnen hier also an Stärke.

Wie aussagekräftig sind Candlestick Patterns?

Candlestick Patterns sind besonders aussagekräftig, wenn sie im Kontext von Trends, wichtigen Preisniveaus und in Verbindung mit anderen Indikatoren betrachtet werden.

Ihre Stärke liegt darin, den zukünftigen Trend mit einer gewissen Wahrscheinlichkeit vorherzusagen, aber sie entfalten ihre volle Wirkung mit erhöhter Trefferquote erst in Kombination mit einer umfassenderen Markt- und Chartanalyse.

FAQ – Candlestick Patterns

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+7 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Erhalte Finanzradar Premium kostenlos!

Erstelle ein XTB Konto

Schick uns Deine Marketing ID

Erhalte 3 Monate Premium kostenlos

Besuche unsere täglichen Live-Tradings

Für Anfänger & Fortgeschrittene

Diese Candlesticks könnten Dich interessieren ...