Das Breakout Trading gehört zu den bekanntesten Strategien, sie ist simple und auch für Anfänger geeignet. Die Gefahr von Fehlausbrüchen, federe ich dabei mit meinem Risikomanagement sehr gut ab.

Beim Handeln von Breakouts, versuchst Du so früh wie möglich in den Markt einzusteigen, wenn der Kurs beispielsweise aus einer Chartformation bricht. Auf was Du dabei alles achten musst, erkläre ich Dir hier:

Breakout Trading: Beim Trading setze ich gerne auf Kursausbrüche aus einer bestimmten Preisspanne, wobei ich zur Signalbildung sowie Bestätigung zusätzlich Fibonaccis und die Price Action nutze, um auch wirklich gute Einstiegspunkte zu finden und von der starken Bewegung zu profitieren.

Kurzüberblick zu Breakout Trading

Was ist ein Breakout? – Der Kurs durchbricht wichtiges Preisniveau.

Was ist Breakout Trading? – Ich nutze Ausbrüche aus Formationen.

Anleitung zum Handel – Entdecke Ausbrüche und setze Trades früh.

Breakouts erkennen – Achte auf die Volatilität und das Volumen.

Falsche Breakouts – Kehren schnell zum Trend zurück.

Wann einsteigen? – Nach dem Bruch wichtiger Zonen und Bestätigung.

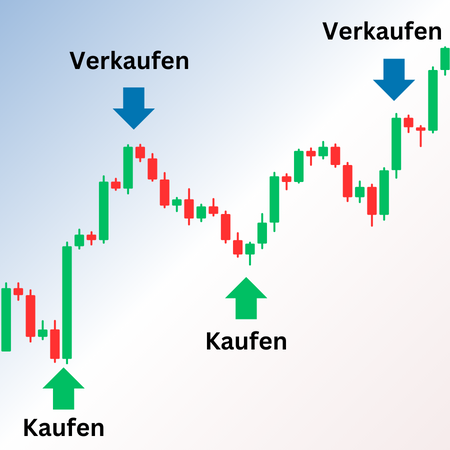

2 Entrie-Strategien – Direkter Einstieg oder Rücksetzer abwarten.

FAQ – Häufig gestellte Fragen zu Breakouts.

Was ist ein Breakout (Ausbruch)?

Der Breakout, bezeichnet den Zeitpunkt, zu dem der Kurs eines Wertpapiers aus einer bestimmten Range ausbricht. Üblicherweise handelt es sich dabei um etablierte Unterstützungs- und Widerstandsniveaus, über die sich der Kurs hinaus bewegt.

Diese Tendenz deutet wiederum einen Trend an und erleichtert es Dir, den weiteren Kursverlauf vorherzusagen. Damit dieses Vorhaben gelingt, ist ein Vorgehen notwendig, bei dem insbesondere das hohe Volumen und die Volatilität ausgewertet werden.

Damit es zu einem Breakout kommen kann, muss sich zunächst der Markt verändern. Erst durch eine Verschiebung im Bereich von Angebot und Nachfrage ist es möglich, eine derart extreme Abweichung im bisherigen Trend zu verursachen.

Demnach handelt es sich um eine Kursbewegung, die eine steile Aufwärts- oder Abwärtsbewegung verursacht. Sehr kleine Bewegungen, die sich im Rahmen des vorliegenden Trends bewegen, zählen hingegen nicht als Ausbruch.

Schau Dir ruhig auch noch mein Video zum Breakout Trading an 😊:

Sämtliche Texte, Meinungen, Chats, Mitteilungen, Nachrichten, Preise, Marktanalysen, oder anderen Informationen auf dieser Seite, sind ausschließlich allgemeine Informationen für Unterhaltungszwecke. CFDs sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Beispielhafte Anleitungen aus unseren Beiträgen, sollten nur im Demokonto und auf keinen Fall mit echtem Geld getestet werden.

Was ist Breakout Trading?

Breakout Trading lässt sich auf verschiedene Art und Weise umsetzen: So können Ausbrüche aus Chartformationen oder über/unter Unterstützungen & Widerstände erkannt und analysiert werden.

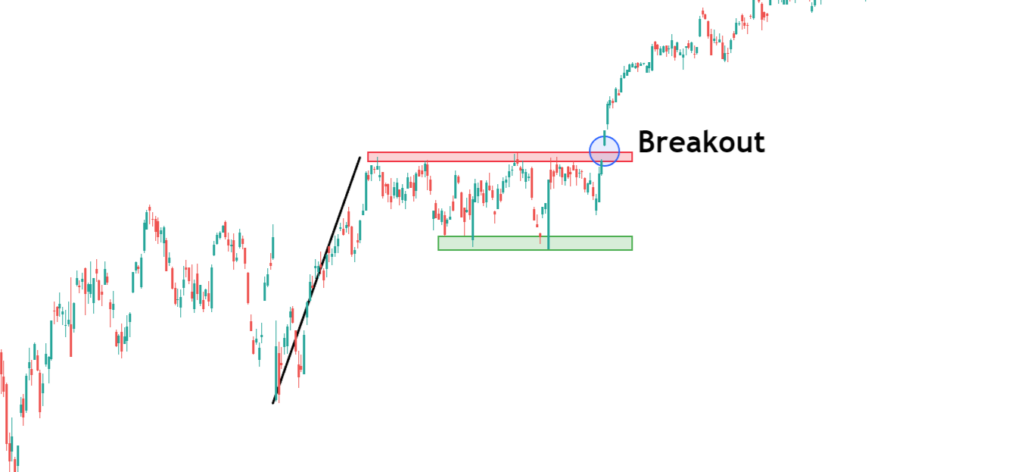

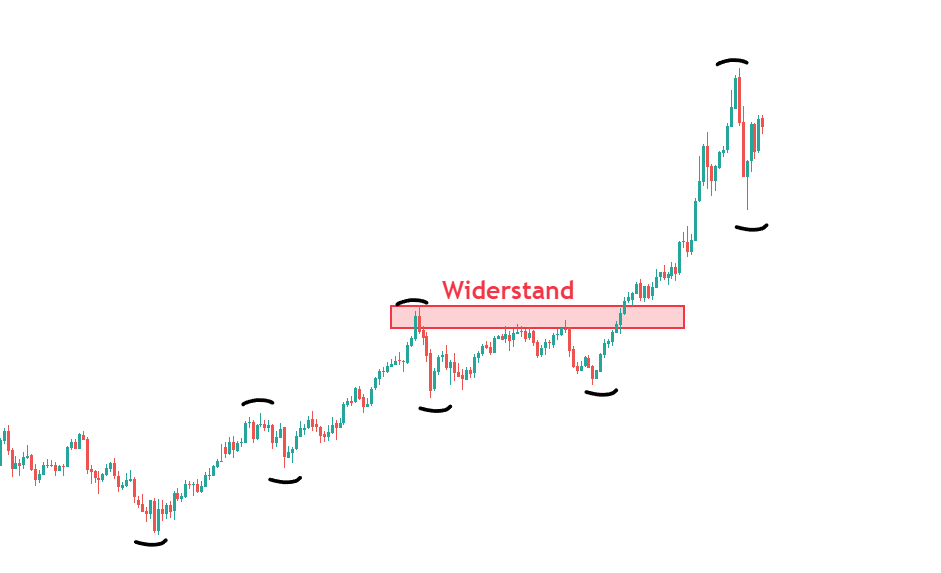

Gerade mit dem Hintergedanken der Trendfolge ist Breakout Trading sehr effektiv. Stell Dir beispielsweise einen Aufwärtstrend vor, welcher aus höheren Hochs und höheren Tiefs besteht, und plötzlich fängt der Kurs an einem Widerstand an zu konsolidieren.

Hinweis: Sollte der Widerstand früher oder später überschritten werden, dann kannst Du Dir fast sicher sein, dass eine weitere starke Aufwärtsbewegung die Folge ist.

Des Breakout Trading in Trendfolge hat zum regulären Trend Trading einen markanten Unterschied was das Risikomanagement angeht. Wenn ich beispielsweise Trends handel, dann möchte ich bei Rücksetzern auf den Trend aufspringen, da ich so geringe Stop-Loss und weite Take-Profits sichern kann.

Versuche ich allerdings auf den Ausbruch, sprich wenn ein neues Hoch im Aufwärtstrend realisiert wird, aufzuspringen, dann habe ich logischerweise einen etwas geringeren Take-Profit und etwas weiteren Stop-Loss.

Beachte: Breakout Trading ist ein sehr simpler Handelsstil, da man zuverlässige Signale erhält. Dies geht allerdings meist mit einem leicht schlechteren Chancen-Risiko-Verhältnis einher.

Breakout Trading: Anleitung und Vorgehensweise

Asset auswählen

Konzentriere Dich bei der Suche nach geeigneten Assets auf liquide Märkte mit ausreichendem Handelsvolumen (Volumen Profile und durchschnittliches Handelsvolumen). Schau Dir dabei auch die Volatilität (mit dem ATR Indikator) der Märkte an. Sie sollte ausreichend hoch sein, damit Breakouts stattfinden können.

Analysiere in diesem Schritt auch die historische Daten auf Muster, die zu vorherigen Breakouts geführt haben. In diesem Zusammenhang sind auch die Zeitpunkte von vergangenen Breakouts im Zusammenhang mit politischen/wirtschaftlichen Ereignissen interessant.

Wähle einen Zeitrahmen

Entscheide Dich, ob Du kurzfristig (Scalping / Daytrading), mittelfristig oder langfristig in den Markt einsteigen möchtest. Dementsprechend sind die Zeiträume auszuwählen. Für das Daytrading ist der 5-Minuten- oder 15-Minuten-Chart beispielsweise relevant.

Suche nach Unterstützung- und Widerstandszonen

Beginne nun damit, deutliche Unterstützungs- und Widerstandsbereiche zu markieren. Damit definierst Du eine klare Range, welche für das Breakout Trading eine wichtige Grundlage schafft.

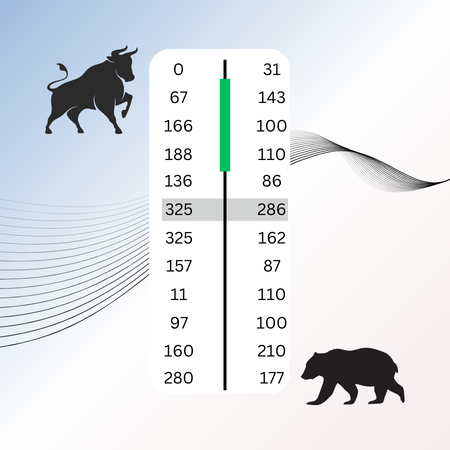

Beobachte den Markt und prüfe das Volumen

Achte auf das Handelsvolumen beim Erreichen oder Überschreiten von Unterstützung- oder Widerstandszonen. Steigt das Volumen deutlich an, liegt möglicherweise eine Bestätigung des Breakouts vor.

Das aktuelle Volumen sollte mit dem durchschnittlichen Handelsvolumen für den betrachteten Zeitraum beobachtet werden. Nur wenn ein deutlicher Anstieg über das Durchschnittsvolumen vorliegt, liegt ein sicheres Signal vor.

Sei vorsichtig bei Breakouts, die von geringem Volumen begleitet werden, denn der Trend wird sich dann wahrscheinlich nicht lange fortsetzen.

Suche nach Candlestick-Mustern

Prüfe ob markante Candlestick Patterns zu diesem Zeitpunkt auftreten. So könnte beispielsweise das Bullish Engulfing die Stärke des Breakouts bestätigen. Diese Trading Kerze signalisiert besonders bei Breakouts einen weiteren Aufwärtstrend.

Tritt hingegen ein Doji auf, ist der Markt eher von Unsicherheit geprägt. Der Hanging Man signalisiert beispielsweise eine wahrscheinliche Trendumkehr und spricht nicht für einen nachhaltigen Breakout.

Nutze Bollinger Bänder

Wenn die Bänder recht eng sind, spricht das eher für eine geringe Volatilität, was oft einem bevorstehenden Breakout vorausgeht. Die Bollinger Bänder bestätigen außerdem Support- und Widerstandszonen.

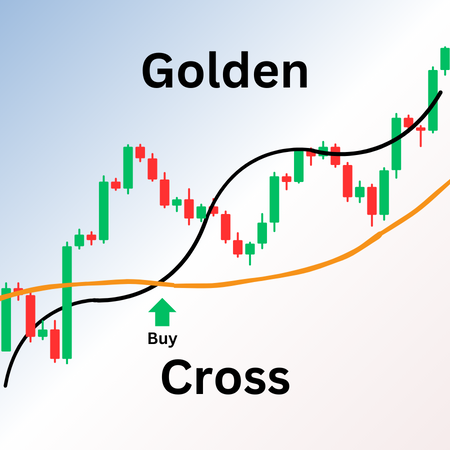

Betrachte den Gleitdurchschnitt

Befindet sich der Kurs oberhalb vom gleitenden Durchschnitt, liegt ein stabiler Aufwärtstrend vor. Ein Kurs unterhalb vom Gleitdurchschnitt signalisiert einen Abwärtstrend.

Bestätige den Breakout, indem der Schlusskurs über dem gleitenden Durchschnitt liegt. Dies zeigt an, dass der Kurs die vorherige Widerstandszone durchbrochen hat und der Aufwärtstrend möglicherweise an Stärke gewinnt.

Für kurzfristiges Breakout Trading ist der 50 Tage Moving Average relevant. Für langfristige Strategien der 200 Tage Moving Average.

Achte auf den RSI

Zwar ist der RSI eher ein Momentum-Indikator, allerdings ist er für das Breakout Trading ebenfalls relevant, da Du feststellen kannst, ob der Markt überkauft oder überverkauft ist.

Daraus leitet sich ab, ob eine mögliche Trendumkehr bevorsteht und demzufolge könnte es sein, dass ein stattfindender Breakout nicht lange anhält, sondern der Kursverlauf zurück in die Range fällt.

Ein hoher RSI-Wert während eines Breakouts zeigt, dass der Markt überhitzt ist und der Breakout wahrscheinlich nicht nachhaltig ist.

Gehe Short oder Long

Liegt eine umfassende Bestätigung des Breakouts vor, gehst Du eine Long-Position ein, wenn der Aufwärts-Breakout über den Widerstand gerade stattgefunden hat und die Fortsetzung des Aufwärtstrends sehr wahrscheinlich ist.

Sollten die Muster und Indikatoren deutlich darauf hinweisen, dass der Abwärtstrend bei erfolgtem Durchbruch unter das Unterstützungsniveau weiter anhält, gehst Du short.

Wie bei allen Trades solltest Du natürlich das Risikomanagement bei der Positionseröffnung beachten und nicht mehr als 1% von Deinem Handelskapital einsetzen.

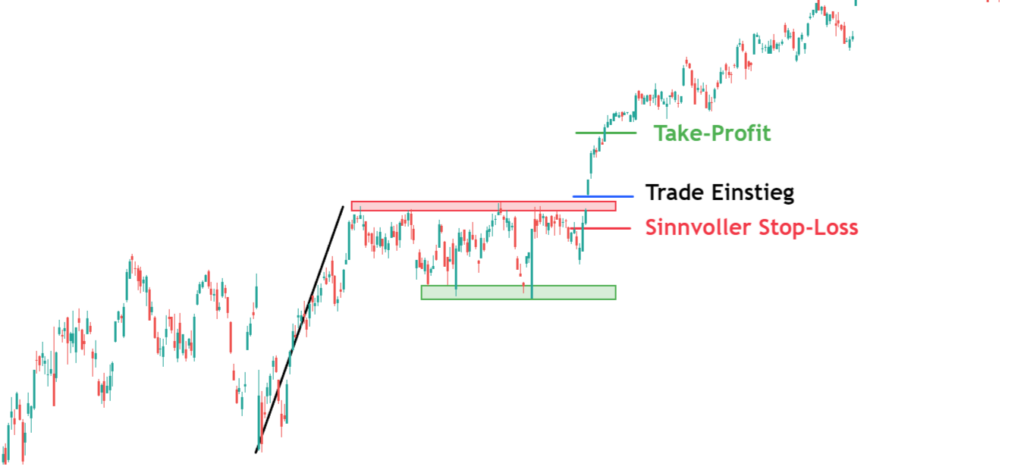

Ausstiegsstrategie festlegen

Dieser Schritt sollte möglichst parallel zu Punkt 9 stattfinden. Setze den Stop-Loss knapp unterhalb (bei Long-Positionen) oder oberhalb (bei Short-Positionen) der durchbrochenen Unterstützungs- oder Widerstandszonen.

Ein Trailing-Stop ist oftmals sinnvoll, wenn der Breakout deutlich ist und mit einem hohen Momentum einhergeht.

Achte auf das Risiko-Rendite-Verhältnis und setze den Take-profit zum Beispiel an vorherigen Hochs oder Tiefs (Schlüsselzonen).

Überwache Deine Position

Überwache regelmäßig deine Position und den Chartverlauf. Wenn der Markt unerwartet reagiert, dann empfehle ich die Ausstiegsstrategie anzupassen.

Teilgewinne mitnehmen / Position schließen

Auf dem Weg zum gewählten Take-Profit-Level nehme ich Teilgewinne mit. Schließe dafür schrittweise Teilpositionen bei Zwischenzielen.

Wenn sich deutlich eine Trendumkehr abzeichnet und es sich um klaren einen Fehlausbruch handelt, solltest Du in Erwägung ziehen, Deine Position manuell zu schließen, bevor der Stop-Loss irgendwann auslöst.

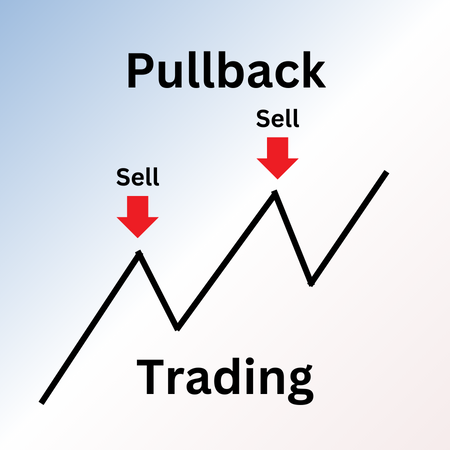

Kurze Pullbacks können allerdings auch nach einem Breakout auftreten, woraufhin der Kurs anschließend dennoch einem klaren Trend folgt. An dieser Stelle lohnt sich nochmal ein Blick auf die Bollinger Bänder, den RSI, Handelsvolumen und Candlestick-Chart.

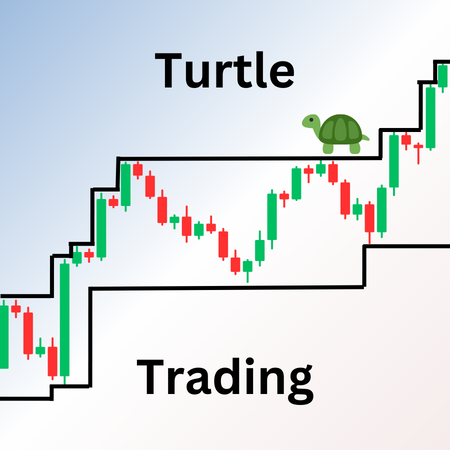

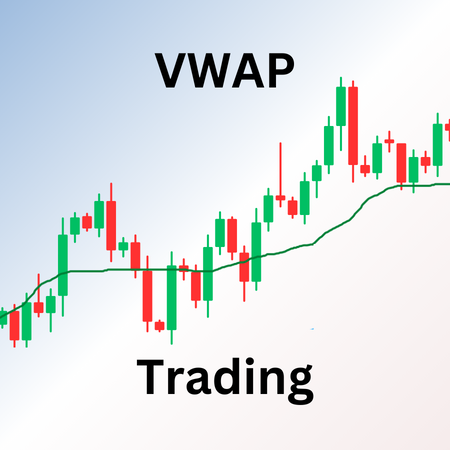

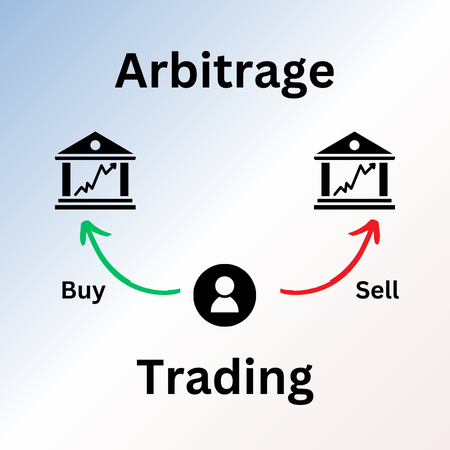

Diese Strategien könnten Dich auch interessieren …

Wie erkennt man Breakouts?

Breakouts zu erkennen ist gar nicht so schwierig. Zunächst ist es notwendig Widerstands- oder Unterstützungsniveau zu ermitteln. Diese Zonen repräsentieren Bereiche, die der Markt nur schwer überwinden kann. Anschließend gilt es, auf alle relevanten Signale zu achten, die einen Ausbruch andeuten könnten. Dazu gehören:

Breakout durch Dreiecksmuster erkennen: Dreiecksmuster sind leicht erkennbare Formationen mit konvergierenden Trendlinien, die Hochs und Tiefs verbinden. Sie zeigen entweder auf- oder absteigende Symmetrien. Symmetrische Trading Dreiecke brechen typischerweise in Richtung des bestehenden Trends aus. Andere Muster können steile Anstiege oder Abfälle signalisieren, was auf aggressive Käufer hinweist.

Breakout durch Flaggen erkennen: Sogenannte Trading Flags (Flaggen) in einer Kursrange zeigen sich durch einen steilen Anstieg oder Abfall (Fahnenmast) und darauf folgende parallele Trendlinien (Flagge). Ein Ausbruch wird durch einen signifikanten Anstieg des Handelsvolumens begleitet und erfolgt meist in Richtung des vorherigen Trends. Die Bestätigung des Ausbruchs erfolgt durch anhaltende Kursbewegungen in die gleiche Richtung.

Breakout durch Kopf-Schulter-Muster erkennen: Das Kopf-Schulter-Muster gehört zu den bekanntesten Mustern der Breakout-Strategien. Dabei handelt es sich um eine Kombination aus drei Spitzen sowie einer sogenannten Nackenlinie. Um das Muster zu repräsentieren, muss die mittlere Spitze höher ausfallen als die erste und dritte Spitze. Üblicherweise geht mit dem Schulter-Kopf-Muster die Umkehr von Hausse zu Baisse einher.

Breakout durch Tassenformation erkennen: Cup and Handle Formationen lassen sich als Muster mit einer U-Form vergleichen. Im Allgemeinen deutet dieses Muster an, dass sich die Preisentwicklung über das Widerstandsniveau am Rande der Tasse hinaus bewegt, nachdem ein vorübergehender und kurzzeitiger Abwärtstrend zu beobachten war.

Breakout durch Bollinger-Bänder erkennen: Die Bollinger Bänder helfen Dir dabei, mittels Standardabweichung einen gleitenden 20-Tage-Durchschnitt aufzustellen. Dadurch lässt sich weitestgehend zuverlässig feststellen, ab wann eine reine Kursbewegung zu einem Trend wird. Bewegt sich dieser Durchschnitt weg von der Standardabweichung, kann ein Umkehrdurchbruch bevorstehen.

Breakout durch Relative Strength Index (RSI) erkennen: Dieser RSI hilft Dir dabei zu erkennen, ob Wertpapiere überkauft oder überverkauft sind. Beide Zustände deuten darauf hin, dass sich der Kurs innerhalb der nahen Zukunft in eine andere Richtung hinbewegen kann.

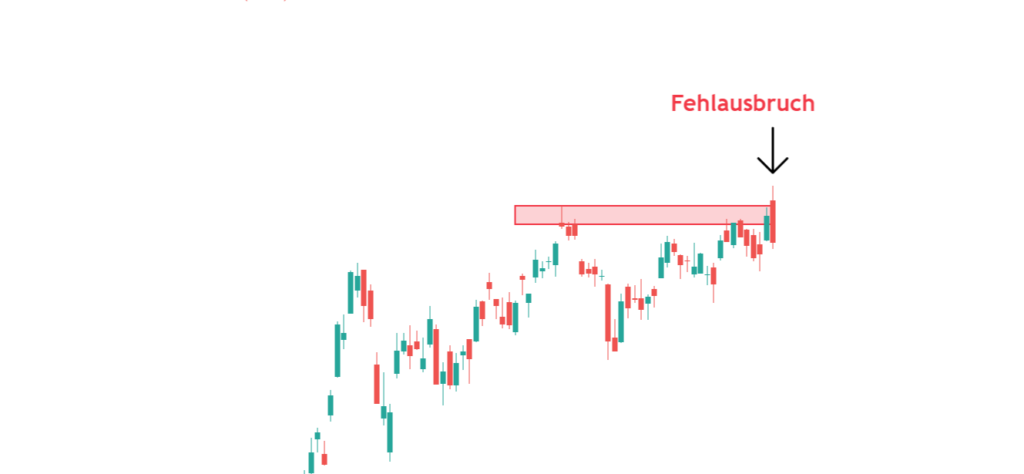

Wie erkennt man falsche Breakouts?

Falsche Breakouts zu erkennen, ist ebenso wichtig, wie die echten Breakouts wahrnehmen zu können. Durchbricht der Kurs eine Unterstützungs- oder Widerstandsmarke deutlich, ist von einem Breakout die Rede.

Allerdings kommt es immer wieder vor, dass der Kurs diese Schwellwerte durchbricht, nur um sich anschließend erneut in die Gegenrichtung zu bewegen. In diesem Fall spricht man von einem fehlgeschlagenen Ausbruch. Häufig ist die falsche Einschätzung des Unterstützungs- und Widerstandsniveaus dafür verantwortlich.

Trotzdem lässt sich dieser Indikator häufig erst dann als fehlerhaft einschätzen, wenn der Kurs in den vorherigen Bereich zurückgeht. Daher ist ein sinnvoller Stop-Loss eine hervorragende Möglichkeit, um sich vor zu hohen Verlusten auf der Trading Plattform zu schützen.

Am einfachsten lässt sich der Fehlausbruch an einem zu niedrigen Volumen erkennen. Der Volumenindikator hilft üblicherweise dabei, die Stärke des Breakouts zu erkennen. Demnach handelt es sich fast immer um einen falschen Breakout, wenn das Volumen nicht ausreichend über das Durchschnittsvolumen ansteigt.

Wann sollte man einsteigen?

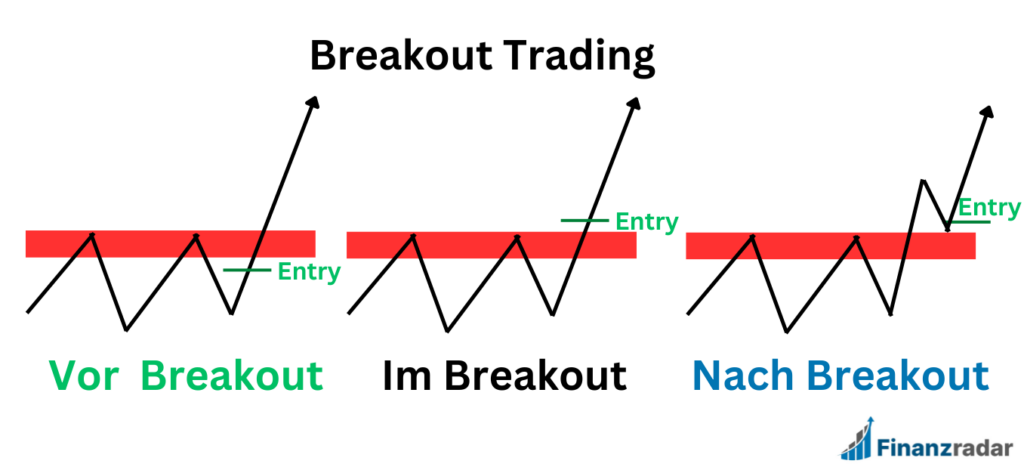

Vor dem Breakout vor der Widerstandszone: Bevor ein Breakout stattfindet, zeigt sich der Kurs nahe der Widerstandszone. Die Spannung steigt, da viele Investoren auf einen entscheidenden Moment warten, dass der Widerstand durchbrochen und ein möglicher Aufwärtstrends initiiert wird.

Nach dem Breakout über Widerstandszone: Nach einem ordentlichen Breakout über die Widerstandszone bestätigt sich der neue Kursverlauf. Du könntest nun eine Position eingehen, um vom potenziellen Aufwärtstrends zu profitieren und die Dynamik des Ausbruchs auszunutzen.

Nach dem Breakout über Widerstandszone nach einem Pullback: Nach einem Breakout und einem kurzfristigen Rücksetzer (Pullback) auf die durchbrochene Widerstandszone hast Du die Möglichkeit, zu günstigeren Preisen einzusteigen. Ein Durchlaufen des Pullbacks bestätigt die Stärke des vorherigen Breakouts und bietet gute Chancen für den Trade.

Wichtig: Es ist nicht nur entscheidend, wann Du in den Trade einsteigst, sondern auch, wie Du ihn schließt. Daher sollte die Planung des Ausstiegs ebenso sorgfältig erfolgen wie die des Einstiegs. Nur dann ist es möglich, im gewünschten Maße von dem Breakout-Handel zu profitieren.

2 beliebte Breakout Entrie Strategien

Wenn Du die Breakout Strategie nutzen möchtest, kommen 2 Ansätze infrage. In beiden Fällen ist es möglich auf den Märkten teuer zu kaufen und noch teurer zu verkaufen.

Unterstützungs- und Widerstands-Breakouts

Unabhängig von Deiner finalen Trading-Strategie ist es unbedingt notwendig, die Struktur und Funktionsweise des Breakouts zu verstehen.

Dabei sollte der Fokus verstärkt auf den Widerstands- und Unterstützungsniveaus liegen, da sie ein integraler Bestandteil des Finanzmarktes sind.

Für komplette Neueinsteiger in diesem Bereich kann es daher sinnvoll sein, sich vorab für ein Trading Demokonto zu entscheiden. Hier lassen sich unterschiedliche Funktionen testen und es ist bedenkenlos möglich, das Trading zu lernen und diese speziellen Investitions-Ansätze zu verinnerlichen.

Grundsätzlich beschreiben der Widerstands-Breakout und der Unterstützungs-Breakout die jeweilige Nachfrage auf dem Markt. Es handelt sich um Zonen, die die Marktteilnehmer selbst definieren.

Sie repräsentieren den Orderflow, genauer gesagt Angebot und Nachfrage. Beide Faktoren können sich jederzeit verändern, wobei das Kursniveau häufig darüber entscheidet.

Um diese beiden Bereiche zu lokalisieren, gibt es zahlreiche Methoden, die Du im Trading-Alltag einsetzen kannst. Allerdings ist es wichtig, sich für eine bevorzugte Methode zu entscheiden, da andernfalls ein Informationsüberfluss aufkommt, der eine fundierte Entscheidung unmöglich macht.

Beachte: Wenn Du Zonenausbrüche handeln willst, dann versuche nur in die vorherrschende Trendrichtung zu traden. Ist beispielsweise ein Aufwärtstrend intakt, welcher aktuell konsolidiert wird, dann versuche lieber auf weiter steigende Kurse zu handeln, als auf einen Short-Ausbruch.

Formationen-Breakouts und -Breakdowns

Obwohl es sich bei Chart Pattern eigentlich nur um die Betrachtung von wiederkehrenden Mustern handelt, lassen sich aus diesen zum Teil wichtige Erkenntnisse gewinnen.

Formationen bestehen meist aus einer Vielzahl an Kerzen und geben eine mittelfristige Auskunft über den möglichen Kursverlauf eines Assets. Bricht solch eine Formation aus, dann kannst Du auf die entsprechende Richtung handeln.

Formationen wie Dreiecke, Rechtecke und Flaggen werden meist in die vorherige Trendrichtung verlassen, während Formationen wie die Schulter-Kopf-Formation oder das Doppeltop einen Trend umkehren.

Bei echten Ausbrüchen aus Formationen ergibt sich oftmals ein wiederholendes Volumenschema: Zunächst steigt das Volumen in dem vorherigen Trend an, anschließend sinkt das Volumen während der entsprechenden Formation, wobei es zum Ausbruch wieder deutlich zunimmt.

Wenn Du auf Ausbrüche handeln möchtest, dann achte neben den Formationen unbedingt auf solch ein Volumenbild, um die Gefahr von Fehlausbrüchen zu reduzieren.

Beachte: Bei Ausbrüchen kann das Volumenbild ein handfestes Indiz darüber geben, ob die Wahrscheinlichkeit eines „echten Ausbruchs“ oder eines „Fehlausbruchs“ größer ist.

Übrigens hier mein Video allgemein zu Trading Strategien 😉:

FAQ – Breakout Trading

Jetzt Videokurs sichern!

Christian Böttger

Vollzeit-Trader

>75% Trefferquote

+6 Jahre Erfahrung

>100K € Jahresgewinn

Über den Autor:

Christian Böttger ist hauptberuflich Trader und Mentor, der sowohl kurzfristige Trades als auch langfristige Investments mit überragender Trefferquote durchführt. Auf Finanzradar.de teilt er seine Analysen sowie praktische Erfahrung und hat besonders für Anfänger den einen oder anderen Kniff parat. Mehr über Christian erfährst Du hier.

Weitere Trading Strategien ...